Главная » Бесплатные рефераты » Бесплатные рефераты по финансовому менеджменту »

Контрольная работа по Финансовому менеджменту Вариант 4

Тема: Контрольная работа по Финансовому менеджменту Вариант 4

Раздел: Бесплатные рефераты по финансовому менеджменту

Тип: Контрольная работа | Размер: 46.63K | Скачано: 524 | Добавлен 22.04.13 в 22:47 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Уфа 2013

Вариант 4

Оптимизация структуры капитала предприятия.

Задание.

1. Проанализировать структуру активов и пассивов баланса, рассчитать аналитические показатели и сделать предварительные выводы о политике формирования активов и финансовых ресурсов, финансовой устойчивости, платежеспособности и ликвидности.

2. Сформировать заключение о финансовом положении предприятия.

3. Дать рекомендации по оптимизации финансовой структуры капитала.

Таблица 1

Баланс АО «Центр» на 1 января 2009 г.

(в руб.)

|

Показатель |

На начало периода |

На конец периода |

|

Актив |

||

|

|

|

|

Нематериальные активы: |

|

|

|

остаточная стоимость |

41 173 |

41 396 |

|

первоначальная стоимость |

53 497 |

53 772 |

|

износ |

12 324 |

12 376 |

|

Незавершенное строительство |

108 831 |

144 461 |

|

Основные средства: |

|

|

|

остаточная стоимость |

106 800 |

134 036,13 |

|

первоначальная стоимость |

157 930 |

172 210 |

|

износ |

51 130 |

38 174 |

|

Долгосрочные финансовые вложения: |

|

|

|

учитываемые по методу участия в капитале других предприятий |

0 |

17 482 |

|

прочие финансовые вложения |

44 359 |

48 380 |

|

Прочие внеоборотные активы |

0 |

0 |

|

Итого по разделу I |

301 163 |

385 755 |

|

|

|

|

Запасы: |

|

|

|

производственные запасы |

14 567 |

20916 |

|

незавершенное производство |

2 061 |

310 |

|

готовая продукция |

4 000 |

7 611 |

|

Дебиторская задолженность за товары, работы, услуги: |

|

|

|

чистая реализационная стоимость |

12 342 |

55 051 |

|

Дебиторская задолженность по расчетам: |

|

|

|

с бюджетом |

0 |

6 061 |

|

по выданным авансам |

0 |

0 |

|

по начисленным доходам |

242 |

1 701 |

|

Прочая текущая дебиторская задолженность |

|

375 |

|

Текущие финансовые инвестиции |

3 539 |

65 147 |

|

Денежные средства и их эквиваленты: |

|

|

|

в национальной валюте |

20 467 |

33 858 |

|

в иностранной валюте |

13 812 |

7 138 |

|

Прочие оборотные активы |

0 |

0 |

|

Итого по разделу II |

71 030 |

198 168 |

|

БАЛАНС |

372 193 |

583 923 |

|

Пассив |

||

|

|

|

|

Уставный капитал |

105 000 |

250 000 |

|

Добавочный капитал |

2 312 |

31 582 |

|

Резервный капитал |

26 250 |

37 500 |

|

Нераспределенная прибыль (непокрытый убыток) |

21 677 |

32 056 |

|

Итого по разделу I |

155 239 |

351 138 |

|

|

|

|

Долгосрочные кредиты банков |

1 610 |

127 204 |

|

Прочие долгосрочные обязательства |

0 |

0 |

|

Итого по разделу II |

1 610 |

127 204 |

|

|

|

|

Займы и кредиты |

124 330 |

8 000 |

|

Кредиторская задолженность за товары, работы, услуги |

85 719 |

74 784 |

|

Краткосрочные обязательства по расчетам: |

|

|

|

по авансам полученным |

0 |

1 200 |

|

с бюджетом |

3 680 |

2 693 |

|

по внебюджетным платежам |

200 |

0 |

|

по страхованию |

730 |

1 965 |

|

по оплате труда |

0 |

11 535 |

|

с участниками |

0 |

450 |

|

Прочие краткосрочные обязательства |

685 |

4 954 |

|

Итого по разделу III |

215 344 |

105 581 |

|

БАЛАНС |

372 193 |

583 923 |

Таблица 2

Значения основных аналитических коэффициентов

|

Показатель |

Формула расчета |

На начало периода |

На конец периода |

|

1 |

2 |

3 |

4 |

|

Оценка имущественного положения |

|||

|

Сумма хозяйственных средств, находящихся в распоряжении предприятия |

Валюта баланса

|

372193 руб. |

583923 руб. |

|

Коэффициент износа |

Износ / первоначальная стоимость основных средств |

32,4% |

22,2% |

|

Определение финансовой устойчивости |

|||

|

Наличие собственных оборотных средств |

1-й раздел. П + + 2-й раздел П – 1-й раздел А |

-144314 руб. |

93587 руб. |

|

Доля собственных оборотных средств |

СОС / (2-й раздел А) |

-2,032 |

0,467 |

|

Нормальные источники покрытия запасов (НИПЗ) |

СОС + Расчеты с кредиторами по товарным операциям + краткосрочные кредиты под оборотные средства |

65735 руб. |

175371 руб. |

|

Доля НИПЗ: в текущих активах в запасах и затратах |

НИПЗ / Текущие активы НИПЗ / Запасы и затраты |

0,925 3,187 |

0,885 6,081 |

|

Тип финансовой устойчивости

|

Абсолютная: СОС > Запасы и затраты Нормальная: СОС < Запасы и затраты < НИПЗ Критическая: НИПЗ < Запасы и затраты |

Нормальная

|

Абсолютная

|

|

Показатели ликвидности |

|||

|

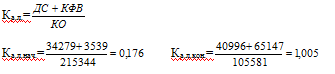

Коэффициент абсолютной ликвидности |

(Денежные средства + Краткосрочные фин. вложения) / Краткосрочные заемные средства |

0,176 |

1,005 |

|

Коэффициент промежуточного покрытия |

(Денежные средства + Краткосрочные фин. вложения + Дебиторская задолженность) / Краткосрочные заемные средства |

0,234 |

1,6 |

|

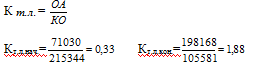

Коэффициент общей ликвидности |

Денежные средства + Краткосрочные фин. вложения + Дебиторская задолженность + Запасы и затраты) / Краткосрочные заемные средства |

0,33 |

1,88 |

|

Доля оборотных средств в активах |

Текущие активы / Валютабаланса |

0,19 |

0,34 |

|

Доля производственных запасов в текущих активах |

Запасы и затраты / Текущие активы |

0,29 |

0,15 |

|

Доля собственных оборотных средств в покрытии запасов |

СОС / Запасы и затраты |

-6,996 |

3,21 |

|

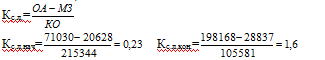

Коэффициент покрытия запасов |

НИПЗ / Запасы и затраты |

3,19 |

6,08 |

|

Коэффициенты рыночной устойчивости |

|||

|

Коэффициент концентрации собственного капитала |

Собственный капитал / Валюта баланса |

0,417 |

0,601 |

|

Коэффициент финансирования |

Собственный капитал / Заемные средства |

0,72 |

1,51 |

|

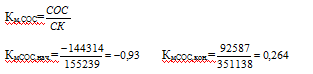

Коэффициент маневренности собственного капитала |

СОС / Собственный капитал |

-0,93 |

0,264 |

|

Коэффициент структуры долгосрочных вложений |

Долгосрочные заемные средства / Иммобилизованные активы |

0,005 |

0,33 |

|

Коэффициент инвестирования |

Собственный капитал / Иммобилизованные активы |

0,515 |

0,91 |

Решение:

1. Определим показатели активов организации по уровню ликвидности и пассивы по степени срочности оплаты:

- Наиболее ликвидные активы - А(ДС, КФВ):

А1нач=34279+3539=37818 тыс.руб.

А1кон=40996+65147=106143

- Быстрореализуемые активы - А(ДЗ, ПОА):

А2нач= 12342+242=12584 тыс. руб.

А2кон= 55051+6061+1701+375=63188 тыс. руб.

- Медленно реализуемые активы - А(ПЗ, НЗП, ГП):

А3нач= 14567+2061+4000=20628 тыс.руб.

А3кон= 20916+310+7611=28837 тыс.руб.

- Труднореализуемые активы - А(внеоборотные активы):

А4нач= 301163 тыс. руб.

А4кон= 385755,13 тыс. руб.

Итого активы – А

А = А1+ А2+ А3+ А4

Анач = 37818+12584+20628+301163=372193 тыс.руб.

Акон = 106143+63188+28837+385755,13=583923,13 тыс. руб.

- Наиболее срочные обязательства – П1 (КЗ):

П1нач= 85719 тыс. руб.

П1кон= 74784 тыс. руб.

- Краткосрочные обязательства -П2 (краткосрочные кредиты и займы; задолженность перед участниками, учредителями по выплате доходов; прочие краткосрочные обязательства):

П2нач= 124330+3680+200+730+685=129625тыс. руб.

П2кон= 8000+1200+2593+1965+11535+450+4954=30797 тыс. руб.

- Долгосрочные обязательства – П3:

П3нач= 1610 тыс.руб.

П3кон= 127204 тыс.руб.

- Собственный капитал и другие постоянные пассивы - П(К и Р; доходы будущих периодов; резервы предстоящих расходов):

П4нач= 155239 тыс. руб.

П4кон= 351138 тыс.руб.

Итого пассивы – П на начало и конец периода.

П = П1+ П2+ П3+ П4

Пнач = 85719+129625+1610+155239=372193 тыс. руб.

Пкон.= 74784+30797+127204+351138=583923 тыс. руб.

Баланс считается ликвидным, если выполняются следующие неравенства:

А1 П1 ð 37818 85719 (не выполняется); 106143 74784 (выполняется);

А2 П2ð 12584 129625 (не выполняется); 63188 30797 (выполняется);

А3 П3ð 20628 1610 (выполняется); 28837 127204 (не выполняется)

А Пð 301163 155239 (не выполняется); 385755,13 351138 (не выполняется).

На момент составления баланса его нельзя признать ликвидным, так как три из соотношений групп активов и пассивов не отвечает условиям абсолютной ликвидности баланса.

2. Проанализируем структуру активов и пассивов баланса.

В целом валюта баланса возросла 211730 рублей. Внеоборотные активы выросли на 84592 рубля, оборотные на 127138 рублей. Собственный капитал увеличился на 195899 рублей, заемный соответственно на 15831 рубль.

Проанализируем структуру и состав активов предприятия. Активы выросли на 56,8%. Если бы не было инфляции, то можно было бы сделать вывод, что предприятие повышает свой экономический потенциал.

Оценить деловую активность предприятия можно только по соотношению темпов роста основных показателей: совокупных активов, объема продаж и прибыли.

Проведем вертикальный анализ активов. Структура активов существенно не изменилась: уменьшилась доля основного капитала на 14,85%, а оборотного соответственно увеличилась. На начало года отношение оборотного капитала к основному составляло 0,23, а на конец – 0,51, что будет способствовать ускорению его оборачиваемости и повышению доходности. Значительно возросла сумма долгосрочных финансовых вложений и незавершенного строительства, что свидетельствует о расширении инвестиционной деятельности предприятия.

Общая сумма оборотных активов предприятия за анализируемый период возросла в 2,8 раза. К концу года значительно увеличилась доля дебиторской задолженности, отмечается некоторое увеличение доли готовой продукции, что свидетельствует о трудностях сбыта продукции и ведет к замедлению оборачиваемости капитала. Можно отметить также рост суммы и доли денежной наличности и краткосрочных финансовых инвестиций в структуре активов предприятия на конец года. Их необходимо иметь на уровне безопасного минимума для покрытия первоочередных платежей. Иначе, находясь в кассе или на счетах в банке, денежные средства не приносят дохода, а краткосрочные финансовые вложения часто имеют низкую доходность, в результате происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемости капитала.

Проведем анализ пассивов. Доля собственного капитала возросла на 18,42%, что свидетельствует о значительном снижении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов. Увеличение собственного капитала произошло по всем его составляющим. Почти в 2 раза увеличился уставный капитал за счет привлечения дополнительных инвесторов и размещения ими средств в качестве вкладов.

Добавочный капитал возрос в 13.5 раз, размеры резервного капитала на 42,5%. Основным источником пополнения этих фондов является прибыль, ее капитализация способствует повышению финансовой устойчивости предприятия.

Темп роста заемного капитала незначителен. В его структуре произошли изменения. АО «Центр» получило долгосрочный кредит на сумму 127204 рубля, а краткосрочная задолженность сократилась.

Сокращение кредиторской задолженности за товары, перед бюджетом и внебюджетными фондами является положительным фактором предприятия, а появление задолженности по оплате труда отрицательный фактор. Но задолженность не большая, соответственно некритична.

Для более точных выводов требуется проведение более глубокого анализа денежных потоков предприятия за отчетный период и оценка их эффективности. Для этого проанализируем основные аналитические коэффициенты, содержащиеся в таблице 2.

3. Оценка имущественного положения.

В результате анализа показателей имущественного положения выявлены следующие основные тенденции:

Рост суммы хозяйственных средств находящихся в распоряжении предприятия с 372193 руб. до 583923 руб. в динамике свидетельствует о наращивании имущественного потенциала предприятия, что можно квалифицировать как положительное явление.

Коэффициент износа активной части основных средств также уменьшился (с 32,4% до 22,2%). Это соответствует норме.

Основные средства немного увеличились (с 106800 руб. до 134036 руб. - на 25,5%).

Долгосрочные финансовые вложения, учитываемые по методу участия в капитале других предприятий увеличились на 17482 руб. и прочие финансовые вложения с 44359 руб. до 48380 руб.(9%).

Оборотные активы АО «Центр» возросли на 179% (с 71030 руб. до 198168 руб.). Данная динамика обусловлена в основном ростом текущих финансовых инвестиций (с 3539 руб. до 65147 руб.) и ростом дебиторской задолженности за товары, работы, услуги (с 12342 руб. до 55051 руб.).

Анализ пассива свидетельствует о резком увеличении собственного капитала, долгосрочных обязательств, а также о снижении краткосрочных обязательств, что улучшает финансовую устойчивость организации.

4. Определим показатели финансовой устойчивости.

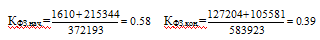

1) Коэффициент автономии характеризует в какой степени активы предприятия сформированы за счет собственного капитала.

Рекомендуемое значение для этого показателя больше 0,5. На начало года: 0,417 > 0,5 – не выполняется; на конец 0,601 > 0,5 – выполняется. Наблюдается увеличение показателя с начало года к концу на 0,184. Активы предприятия формируются в большей степени за счет заемных средств.

2) Коэффициент финансовой зависимости показывает долю заемного финансирования в активах предприятия, низкий коэффициент означает незначительный риск банкротства и хорошую платежеспособность предприятия.

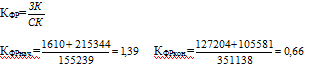

3) Коэффициент финансового рычага характеризует в какой степени предприятие зависит от внешних источников финансирования, т.е. сколько заемных средств привлекло предприятие на 1 рубль собственного капитала.

На начало периода предприятие в наибольшей степени зависит от заемных средств, но к концу эта зависимость снижается практически в два раза. И это означает, что у предприятия «Центр» высокая доля СК и оно является финансово независимым.

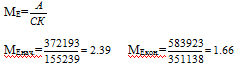

4) Мультипликатор собственного капитала показывает сумму активов, которая приходиться на денежную единицу СК, чем выше его уровень, тем выше степень риска банкротства предприятия, но вместе с тем выше доходность СК при положительном эффекте финансового рычага.

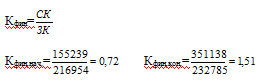

5) Коэффициент финансирования характеризует независимость предприятия от внешних источников финансирования. В предприятие с высокой долей собственного капитала кредиторы вкладывают свои средства более охотно, поскольку такое предприятие характеризуется существенной финансовой независимостью и, следовательно, с большей вероятностью может погасить долги за счет собственных средств.

Доля СК к концу периода возросла практически в два раза по сравнению с начальным периодом. Это означает что предприятие стало более финансово независимым от внешних источников финансирования.

6) Коэффициент маневренности собственных оборотных средств, характеризует какую долю занимает собственные капитал, инвестированный в оборотные средства, в общей сумме собственного капитала предприятия.

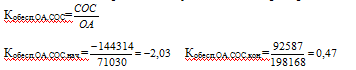

7) Коэффициент обеспеченности собственными оборотными средствами характеризует наличие собственных оборотных средств необходимых для финансовой устойчивости предприятия.

Кобесп.ОА.СОС.нач.= Кобесп.ОА.СОС.кон.=

Рекомендуемое значение показателя от 0,1 до 0,5 и выше.

На начало периода показатель менее 0,1, т.е. предприятие не обеспеченно СОС. На конец периода данный показатель возрос до рекомендуемого значения, что свидетельствует об обеспеченности предприятия СОС.

Вывод: Наличие собственных оборотных средств на конец года показывает, что если предприятию придется одновременно погасить всю краткосрочную кредиторскую задолженность, у него еще останется в обороте 92587 рублей, т.е. сумма оборотных активов сформирована за счет собственного капитала. Так как объем собственных оборотных средств предприятия на конец года превысил сумму запасов и затрат, а сумма нормальных источников покрытия запасов и затрат значительно превысили последние, то финансовая устойчивость АО является абсолютной. Наблюдается рост доли собственного капитала с 41,7% до 60,13%, что говорит о повышении финансовой устойчивости предприятия. Значение коэффициента концентрации на конец года пришло к нормативному (>0.5). На каждый рубль заемных средств в начале года приходилось 72 коп, а к концу года – 1 руб. 51 коп. В начале года внеоборотные активы инвестировались на 52% из собственного капитала, а к концу на 91,2%. К концу года 26,4% капитала находятся в обороте.

Значение показателя коэффициент маневренности начального периода отклоняются от рекомендуемого значения на 1,13. К концу года коэффициент имеет тенденцию к росту и превышает нижнюю границу рекомендуемого значения (0,2-0,5).

Увеличение показателя коэффициента структуры долгосрочных вложений на конец периода означает увеличение возможности предоставления залога и финансового поручительства.

5.Определим показатели ликвидности и платежеспособности

1) Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства предприятия. Рекомендуемое значение [1-2]

2) Коэффициент промежуточного покрытия (срочной ликвидности).

Рекомендуемое значение [0,7-2]

По своему смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу оборотных активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Показатель увеличился с 0,23 до 1,6, что входит в рекомендуемый уровень.

3) Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия. Он показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств.

Рекомендуемое значение [0,5-0,7]

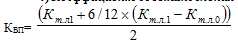

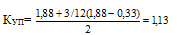

4) Коэффициент восстановления платежеспособности:

Негативное значение – менее 1.

Организация имеет реальную возможность восстановить свою платежеспособность в ближайшие 6 месяцев.

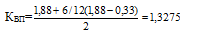

5) Коэффициент утраты платежеспособности:

Негативное значение менее 1.

Т.к. значение коэффициента больше 1, то утрата платежеспособности в ближайшие 3 месяца организации не грозит. Соответственно предприятие можно признать платежеспособным.

6) Двух факторная модель Альтмана:

Z=-0,3871-1,0736к1+0,0579к2, где

к1 – коэффициент текущей ликвидности

к2 – ЗК/А

на нач.: Z=-0.3871-1.0736*0.33+0.0579*216954/372193=-0.708

на кон.: Z=-0,3871-1,0736*1,88+0,0579*232785/583923=-2,38

Вероятность банкротства менее 50%.

6. Заключение о финансовом положении предприятия.

Подводя итоги анализа, можно отметить, что предприятие на конец отчетного периода является финансово устойчивым, налицо динамичное улучшение показателей за текущий год.

Произошли изменения в структуре капитала: доля собственного капитала выросла к концу года на 20%, а заемного соответственно снизилась, в результате чего уменьшилась степень финансового риска.

В структуре активов предприятия значительно увеличилась доля оборотных средств, что само по себе неплохо, т.к. в результате этого ускоряется оборачиваемость совокупного капитала. Однако в основном этот прирост вызван увеличением текущих финансовых инвестиций и ростом дебиторской задолженности.

Наметилась тенденция повышения коэффициентов ликвидности и обеспеченности собственным оборотным капиталом, которые являются основными индикаторами финансовой устойчивости предприятия.

Величина ВОА превышает СК предприятия, что негативно сказывается на его ликвидности.

За отчетный год сумма собственного оборотного капитала выросла.

Все вышесказанное свидетельствует о том, что происходит стабилизация и упрочение финансового состояния предприятия. Следовательно, акционеры, деловые партнеры и инвесторы предприятия могут не сомневаться в его платежеспособности.

Вместе с тем, как показывают результаты проведенного анализа, предприятие располагает еще достаточными резервами для улучшения своего финансового состояния.

7. Рекомендации по оптимизации финансовой структуры капитала.

Для оптимизации структуры капитала АО «Центр» рекомендуется проведение более глубокого анализа денежных потоков, особенно состояния дебиторской задолженности и причин ее увеличения.

Для этого нужно использовать наряду с балансом данные аналитического бухгалтерского учета.

Оптимизацию следует провести по следующим критериям:

-минимизация средневзвешенной стоимости совокупного капитала;

-максимизация уровня доходности собственного капитала;

-минимизация уровня финансовых рисков.

Дальнейшее улучшение финансового положения предприятия возможно за счет:

- Ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль оборота;

- Пополнения собственного оборотного капитала за счет внутренних и внешних источников.

-Уменьшить дефицит собственного капитала можно за счет ускорения его оборачиваемости путем сокращения сроков строительства, производственно-коммерческого цикла, сверхнормативных остатков запасов, незавершенного производства и т.д.

Список использованной литературы

1. Лукасевич И.Я. Финансовый менеджмент. – М.: ЭКСМО,2008

2. Басовский, Л. Е. Финансовый менеджмент: Учебник/Л. Е. Басовский.- М.: Инфра – М, 2009.- 240с.

3. Бланк, И. А. Финансовый менеджмент. Учебный курс/ И. А. Бланк – 2-е изд перераб. и доп. – К.: Эльга, Ника – Центр, 2004.- 656с.

4. Ковалев, В. В. Финансовый менеджмент: теория и практика: Учебное пособие/В. В. Ковалев.- 2-е изд. перераб. и доп. – М.: ТК Велби, Проспект, 2007.- 1024с.

5. Финансовый менеджмент/ под ред.проф. Колчиной Н.В.-М:-ЮНИТИ-ДАНА, 2008.

6. Финансовый менеджмент/ под ред. проф.Г.Б. Поляка.- М.: Волтерс Клувер, 2009.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная работа по Финансовому менеджменту Вариант 4

- Оптимизация структуры капитала (Вариант 4)

- Оптимизация структуры капитала предприятия

- Оптимизация структуры капитала (Вариант 4)

- Контрольная по Финансовому менеджменту Вариант 4

- Контрольная работа по Финансовому менеджменту Вариант 4

- Оптимизация структуры капитала предприятия (вариант 4)

- Контрольная работа по Финансовому менеджменту Вариант 4

- Оптимизация структуры капитала предприятия (Вариант №2)

- Оптимизация структуры капитала предприятия (вариант 4)

- Контрольная по Финансовому менеджменту Вариант 4

![Контрольная работа по Финансовому менеджменту Вариант 4 [22.04.13]](/files/works_screen/1/41/9.png)