Главная » Бесплатные рефераты » Бесплатные рефераты по инвестициям »

Контрольная по инвестициям вариант 1 (задачи №2, 3, 12)

Тема: Контрольная по инвестициям вариант 1 (задачи №2, 3, 12)

Раздел: Бесплатные рефераты по инвестициям

Тип: Контрольная работа | Размер: 179.80K | Скачано: 623 | Добавлен 21.03.11 в 22:25 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Москва 2011

СОДЕРЖАНИЕ

Обзор критериев оценки экономической эффективности

инвестиционного проекта…………………………………………………...3

Задача 2………………………………………………………………………8

Задача 3……………………………………………………………………...13

Задача 12…………………………………………………………………….18

Список использованной литературы……………………………………...22

Обзор критериев оценки экономической эффективности инвестиционного проекта

В контрольной работе для оценки экономической эффективности инвестиционного проекта будут использоваться динамические критерии (учитывающие фактор времени), отражающие наиболее современные подходы к оценке эффективности инвестиций. Их применение позволяет учесть и увязать в процессе принятия решений такие важнейшие факторы, как цена капитала, требуемая норма доходности, стоимость денег во времени, риск проекта и др. При этом делаются следующие допущения:

потоки денежных средств на конец (начало) каждого периода реализации проекта известны;

все поступления от проекта реинвестируются в соответствующем периоде;

определена оценка, выраженная в виде процентной ставки (нормы дисконта), в соответствии с которой средства могут быть вложены в данный проект.

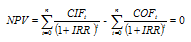

Чистая приведенная стоимость (Net Present Value – NPV) проекта определяется по следующей формуле:

где r – норма дисконта; n – число периодов реализации проекта; FCFt – чистый денежный поток в периоде t.

Общее правило NPV: если NPV > 0, то проект принимается, иначе его следует отклонить.

Критерий NPV позволяет судить об изменении стоимости предприятия в результате осуществления проекта, т.е. об успешности реализации одной из основных целей финансового менеджмента.

Вместе с тем, применение показателя NPV при анализе нескольких проектов с различными исходными условиями не всегда удобно на практике, так как абсолютные величины трудно сопоставлять.

В этой связи широкое применение в финансовом менеджменте получили относительные критерии, такие как внутренняя норма доходности и индекс рентабельности.

Внутренняя норма доходности (Internal Rate of Return – IRR) является широко используемым критерием эффективности инвестиций.

Под внутренней нормой доходности понимают процентную ставку в коэффициенте дисконтирования, при которой чистая современная стоимость инвестиционного проекта равна нулю.

Внутренняя норма доходности определяется путем решения следующего уравнения:

Уравнение решается относительно IRR каким-либо итерационным методом. Нетрудно заметить, что при NPV = 0, чистые приведенные стоимости поступлений и выплат проекта равны между собой. Следовательно, проект окупается.

В общем случае, чем выше величина IRR, тем больше экономическая эффективность инвестиций. В процессе принятия решения величина IRR сравнивается с выбранной ставкой дисконтирования r. При этом если IRR > r, проект обеспечивает положительную NPV, и чистую доходность, равную IRR - r. Если IRR < r, затраты превышают доходы и проект будет убыточным.

Общее правило IRR: если IRR > r, то проект принимается, иначе его следует отклонить.

Показатель IRR, рассчитываемый в процентах, является более удобным для применения в анализе, чем показатель NPV, поскольку относительные величины легче поддаются интерпретации.

Например, эффективность проекта с IRR = 26% очевидна, если стоимость привлечения капитала для его реализации равна 10%.

Критерий внутренней нормы доходности несет в себе также информацию о приблизительной величине "предела безопасности" или риска для проекта.

Информативность критерия IRR является основной причиной его популярности на практике. Отметим также, что для его вычисления не требуется никаких предположений относительно выбора ставки дисконтирования.

Вместе с тем, недостатки данного критерия также требуют серьезного рассмотрения.

К одному из наиболее существенных из них следует отнести нереалистичное предположение о ставке реинвестирования.

В отличие от NPV, критерий внутренней нормы доходности неявно предполагает реинвестирование получаемых доходов по ставке IRR. Если стоимость финансирования проекта равна 10%, а полученное значение IRR = 26%, то поступления от его реализации должны быть реинвестированы по ставке 26%, т.е. в 2,6 раза превышающей цену капитала! Очевидно, что это вряд ли осуществимо в реальной практике.

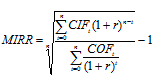

Для преодоления этого недостатка был разработан производный от IRR критерий, получивший название модифицированной нормы доходности (Modified Internal Rate of Return – MIRR), определяемый по формуле:

где CIFt – суммарные поступления от проекта в периоде t; COFt – суммарные выплаты по проекту в периоде t.

Как следует из формулы, критерий MIRR предполагает, что поступления от проекта реинвестируются по ставке дисконтирования r. Однако в качестве нормы реинвестирования могут рассматриваться и другие ставки. Например, осторожные инвесторы могут использовать в качестве нормы реинвестирования ставку по безрисковым вложениям, либо ставки по депозитам в надежных банках.

Второй недостаток показателя внутренней нормы доходности связан с возможностью существования его нескольких значений.

Критерий IRR может приводить к ложным выводам при анализе взаимоисключающих проектов с различными исходными условиями (первоначальными инвестициями, сроками экономической жизни и др.).

Таким образом, корректное применение этого показателя требует тщательного изучения и глубокого понимания теоретических предпосылок, лежащих в его основе.

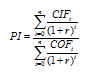

Индекс рентабельности (Profitability Index – PI) показывает, сколько единиц приведенной величины денежных поступлений проекта приходится на единицу предполагаемых выплат. Для расчета показателя используется следующая формула:

Если величина критерия PI > 1, то денежные поступления от проекта превышают необходимые затраты, обеспечивая тем самым наличие положительной величины NPV. При PI = 1 величина NPV = 0 и инвестиции не приносят дохода. В случае, если PI < 1, проект не покрывает связанных с ним издержек и его следует отклонить.

Общее правило PI: если PI > 1, то проект принимается, иначе его следует отклонить.

Следует отметить, что индекс рентабельности не всегда обеспечивает однозначную оценку эффективности инвестиций и проект с наиболее высоким PI может не соответствовать проекту с наиболее высокой NPV. В частности, использование индекса рентабельности может привести к ошибочным результатам при оценке взаимоисключающих проектов.

Обычно расчет индекса рентабельности дополняет расчет NPV с целью отбора проектов, порождающих максимальную чистую приведенную стоимость на единицу затрат.

ЗАДАЧА 2

Предприятие «В» рассматривает инвестиционный проект по выпуску нового продукта в течение 5 лет. Предполагается, что ежегодная выручка от его реализации составит 40 000,00. При этом выручка от реализации других продуктов сократится на 1100,00. Переменные и постоянные затраты для каждого года определены равными 13 000,00 и 3500,00 соответственно. Все прочие затраты приняты в размере 2000,00.

Стоимость необходимого оборудования составляет 50 000,00, его нормативный срок службы равен 5 годам, остаточная стоимость 6000,00. Необходимый начальный объем оборотного капитала равен 7000,00. Предполагается, что по завершении проекта его уровень составит половину от исходного. Имеется возможность привлечения краткосрочного кредита в сумме 3000,00 под 10% годовых.

Стоимость капитала для предприятия равна 10%, ставка налога на прибыль — 20%. Используется линейный метод начисления амортизации.

- Разработайте план движения денежных потоков по проекту и осуществите оценку его экономической эффективности.

- Как изменится экономическая эффективность проекта, если действующие инвестиционные льготы на вновь вводимое оборудование составляют 20%, а процентная ставка по краткосрочному кредиту возрастет до 15%? Подкрепите свой ответ необходимыми расчетами.

Решение:

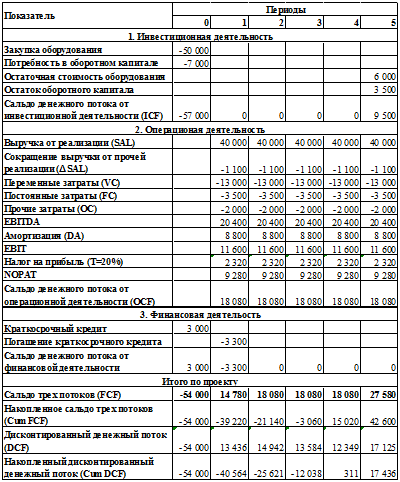

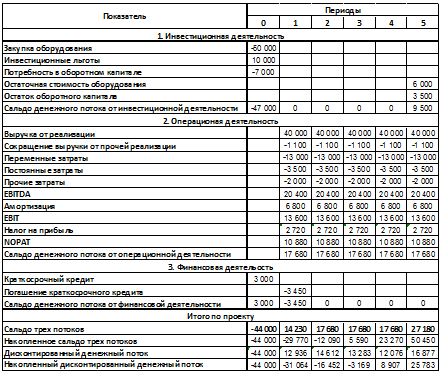

1) Построим прогноз денежных потоков инвестиционного проекта.

Таблица 1.

Расчеты в таблице приведены с использованием следующих формул:

Остаток оборотного капитала = Потребность в оборотном капитале*0,5

ICF=Закупка оборудования+Потребность в оборотном капитале+Остаточная стоимость оборудования+Остаток оборотного капиатала

EBITDA=SAL-ΔSAL-VC-FC-OC

DA=(Закупка оборудования – Остаточная стоимость оборудования)/5

EBIT=EBITDA-DA

Налог на прибыль = EBIT*T

NOPAT=EBIT-Налог на прибыль

OCF=DA+NOPAT

Погашение краткосрочного кредита=Краткосрочный кредит*1.1

Сальдо денежного потока от финансовой деятельности=Краткосрочный кредит+Погашение краткосрочного кредита

FCF=ICF+OCF+Сальдо денежного потока от финансовой деятельности

Cum FCFt=FCF(t-1)+FCFt

DCFt=FCFt/1.1t

Cum DCFt=DCF(t-1)+DCFt

Осуществим оценку экономической эффективности инвестиционного проекта.

Таблица 2.

Оценим экономическую эффективность данного проекта:

NPV=17 436 > 0

IRR = 21%, что больше ставки дисконтирования (r =10%)

MIRR = 16%

PI=1.32 > 1

Cледовательно, экономическая эффективность проекта достаточна и он может быть принят к реализации.

2) Оценим изменение экономической эффективности проекта, если действующие инвестиционные льготы на вновь вводимое оборудование составят 20%, а процентная ставка по краткосрочному кредиту возрастет до 15%.

Построим прогноз денежных потоков нового инвестиционного проекта.

Таблица 3.

Расчеты в таблице 3 аналогичны расчетам таблицы 1. Различие состоит в том, что в денежный поток от инвестиционной деятельности включена сумма инвестиционных льгот, а значение DA=(Закупка оборудования-Инвестиционные льготы-Остаточная стоимость оборудования)/5.

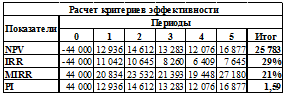

Осуществим оценку экономической эффективности полученного инвестиционного проекта.

Таблица 4.

Оценим экономическую эффективность данного проекта:

NPV=25 783 > 0

IRR = 29%, что больше ставки дисконтирования (r =10%)

MIRR = 21%

PI=1.59 > 1

По данным таблицы 4 видно, что критерии оценки свидетельствуют о большей экономической эффективности данного проекта по сравнению с первым вариантом. Этот проект более целесообразно принять.

ЗАДАЧА 3

Предприятие «А» ежегодно выпускает и продает 10 000 ед. продукта «X» по 25,00 за штуку. Проведенные в прошлом году маркетинговые исследования стоимостью в 50 000,00 показали, что емкость рынка для данного продукта составляет 17 000 ед. в год. Прогнозируется, что такая тенденция сохранится около 5 лет.

Балансовая стоимость имеющегося оборудования составляет 70 000,00. В настоящее время его можно продать по балансовой стоимости. Предполагается, что при прежних объемах выпуска оно проработает еще 5 лет, после чего будет списано. Переменные затраты на единицу выпуска продукта равны 10,00.

Максимальная производительность нового оборудования стоимостью в 300 000,00 составляет 30 000 ед. в год. Нормативный срок службы — 5 лет, после чего оно может быть списано. Его внедрение позволит сократить переменные затраты на единицу продукта до 8,00, однако потребует увеличения оборотного капитала в периодах 0 и 1 на 1000,00 соответственно.

Стоимость капитала для предприятия равна 16%, ставка налога — 50%. Используется линейный метод начисления амортизации.

- Разработайте план движения денежных потоков и осуществите оценку экономической эффективности проекта.

- Как изменится эффективность проекта, если выпуск продукта будет осуществляться в объеме 20 000 ед. одновременно на старом (5000) и на новом (15 000) оборудовании? Подкрепите свои выводы соответствующими расчетами.

ЗАДАЧА 12

Фирма рассматривает проект по выпуску продукта «П» со следующими исходными данными.

|

Показатели |

Диапазон измерений |

Наиболее вероятное значение |

|

Объем выпуска – Q |

15 000 – 25 000 |

20 000 |

|

Цена за штуку – P |

1500 – 2500 |

2000 |

|

Переменные затраты на единицу – V |

1000 – 1600 |

1300 |

|

Постоянные затраты на единицу – F |

6 000 |

6 000 |

|

Амортизация – A |

2 000 000 |

2 000 000 |

|

Налог на прибыль – T |

20 % |

20 % |

|

Норма дисконта – r |

8 – 12 % |

10 % |

|

Срок проекта – n |

5 |

5 |

|

Остаточная стоимость – |

6 200 000 |

6 200 000 |

|

Начальные инвестиции – |

30 000 000 |

30 000 000 |

- Определите критерии NPV, IRR, PI при наиболее вероятных и наименее благоприятных значениях ключевых параметров.

- Проведите анализ чувствительности NPV проекта к изменениям ключевых переменных P, Q, V с шагом 10%.

- Изменение какого параметра оказывает наиболее сильное влияние NPV проекта?

Чтобы полностью ознакомиться с контрольной, скачайте файл!

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная по инвестициям вариант 1 (задачи 2, 3, 12)

- Контрольная по инвестициям вариант 1 (задача №2, 3, 12)

- Готовая контрольная по инвестициям вариант 1

- Контрольная по Инвестициям Вариант 1

- Контрольная по инвестициям вариант 1 (три задачи)

- Контрольная бесплатно по инвестициям вариант 1 задачи 2, 3, 12

- Контрольная по инвестициям вариант 1 (решение задач 2, 3, 12)

- Пример решения задачи по инвестициям (задача 3)

- Решение задачи бесплатно по инвестициям (задача 2)

- Инвестиции задачи с решением (задача 12)

- Бесплатное решение задачи №12 по инвестициям

- Пример задачи №12 с решением по инвестициям

- Решение задачи по инвестициям (задача 12)

- Пример решения задачи по инвестициям (задача 2)

- Пример решения задачи №12 по инвестициям

- Решение задачи по инвестициям (задача 3)

![Контрольная по инвестициям вариант 1 (задачи №2, 3, 12) [21.03.11]](/files/works_screen/90/83.png)