Главная » Бесплатные рефераты » Бесплатные рефераты по инвестициям »

Контрольная по инвестициям вариант 1 (задача №2, 3, 12)

Тема: Контрольная по инвестициям вариант 1 (задача №2, 3, 12)

Раздел: Бесплатные рефераты по инвестициям

Тип: Контрольная работа | Размер: 193.87K | Скачано: 1047 | Добавлен 11.11.10 в 23:19 | Рейтинг: +2 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Владимир 2010

СОДЕРЖАНИЕ

Задача №2………………………………………………………………….......................3

Задача №3………………………………………………………………………………...7

Задача №12……………………………………………………………………………...11

Список использованной литературы………………………………………………….17

Задача 2

Предприятие «В» рассматривает инвестиционный проект по выпуску нового продукта в течение 5 лет. Предполагается, что ежегодная выручка от его реализации составит 40 тыс. руб. При этом выручка от реализации других продуктов сократится на 1100 руб.

Переменные и постоянные затраты для каждого года определены равными 13 тыс. руб. и 3500 руб. соответственно. Все прочие затраты приняты в размере 2000 руб.

Стоимость необходимого оборудования составляет 50 тыс. руб., его нормативный срок службы равен 5 годам, остаточная стоимость 6000 руб. Необходимый начальный объем оборотного капитала равен 7000 руб. Предполагается, что по завершении проекта его уровень составит половину от исходного. Имеется возможность привлечения краткосрочного кредита в сумме 3000 руб. под 10% годовых. Стоимость капитала для предприятия равна 10%, ставка налога на прибыль — 20%. Используется линейный метод начисления амортизации.

1. Разработайте план движения денежных потоков по проекту и осуществите оценку его экономической эффективности.

2. Как изменится экономическая эффективность проекта, если действующие инвестиционные льготы на вновь вводимое оборудование составляют 20%, а процентная ставка по краткосрочному кредиту возрастет до 15%? Подкрепите свой ответ необходимыми расчетами.

Определим основные элементы денежного потока по проекту. Прежде всего необходимо оценить общий объем первоначальных затрат или капиталовложений .

Теперь нам необходимо определить ежегодные амортизационные платежи . На предприятии используется линейный метод начисления амортизации. При этом списанию подлежат затраты на покупку оборудования за минусом его ликвидационной стоимости. Величина ежегодный амортизационных начислений составит:

Теперь мы можем преступить к определению величины посленалогового операционного потока OCFt, она будет равна:

Теперь мы приступим к определению суммы операционного потока (CIF)

Полная оценка денежного потока по периодам приведена в таблице 1.

Таблица 1

Денежные потоки по инвестиционному проекту

|

Денежные потоки по инвестиционному проекту |

|||||||

|

№ п/п |

Выплаты и поступления по проекту |

Период |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

1 |

Покупка нового оборудования |

50000 |

|

|

|

|

|

|

2 |

Начальный объем оборотного капитала |

7000 |

|

|

|

|

|

|

3 |

Краткосрочный кредит |

3000 |

|

|

|

|

|

|

4 |

Выручка от реализации (Rt) |

|

38900 |

38900 |

38900 |

38900 |

38900 |

|

5 |

Переменные затраты (VCt) |

|

13000 |

13000 |

13000 |

13000 |

13000 |

|

6 |

Постоянные затраты (FCt) |

|

3500 |

3500 |

3500 |

3500 |

3500 |

|

7 |

Прочие затраты |

|

2000 |

2000 |

2000 |

2000 |

2000 |

|

8 |

Погашение кредита и процентов по нему |

|

3300 |

|

|

|

|

|

9 |

Амортизация At |

|

8800 |

8800 |

8800 |

8800 |

8800 |

|

10 |

Прибыль до налогов (4-5-6-7-8) |

|

8300 |

11600 |

11600 |

11600 |

11600 |

|

11 |

Налоги |

|

1660 |

2320 |

2320 |

2320 |

2320 |

|

12 |

Чистый операционный доход (10-11) |

|

6640 |

9280 |

9280 |

9280 |

9280 |

|

13 |

Ликвидационная стоимость оборудования |

|

|

|

|

|

6000 |

|

14 |

Высвобождение оборотного капитала |

|

|

|

|

|

3500 |

|

Денежный поток |

|||||||

|

15 |

Начальные капиталовложения I0 (1+2+3) |

60000 |

|

|

|

|

|

|

16 |

Денежный поток от операций OCFt (9+12) |

|

15440 |

18080 |

18080 |

18080 |

18080 |

|

17 |

Поток от завершения проекта LCFt (12) |

|

|

|

|

|

9500 |

|

17 |

Чистый денежный поток FCFt (14+15-13) |

-60000 |

15440 |

18080 |

18080 |

18080 |

27580 |

Для анализа воспользуемся функциями MS Excel (табл. 2).

|

NPV = |

= ЧПС (Норма_дисконта;Платежи) |

|

PI = |

= - ЧСС/Инвест+1 |

|

MIRR= |

= МВСД (Платежи;Норма_дисконта;Ставка_реинвест) |

|

IRR= |

= ВСД(Платежи) |

Полученные данные представлены в таблице 2.

Анализ эффективности инвестиций

|

Ставка дисконта r = |

10% |

|

Срок реализации n = |

5 |

|

Ставка реинвестирования r1 = |

10% |

|

|

|

|

Период |

Сумма |

|

0 |

-60000 |

|

1 |

15440 |

|

2 |

18080 |

|

3 |

18080 |

|

4 |

18080 |

|

5 |

27580 |

|

NPV |

10 941,98р. |

|

PI |

1,18 |

|

MIRR |

14% |

|

IRR |

17% |

Как следует из полученных результатов, при данных условиях проект генерирует чистый приток денежных средств в 10941 руб. Внутренняя норма доходности проекта IRR равна 17% и превышает стоимость капитала, требуемого для его осуществления. При этом отдача на каждый вложенный рубль составляет 1,18 или 18 копеек.

Таким образом, критерии оценки свидетельствуют об экономической эффективности инвестиционного проекта и его следует принять к реализации.

Теперь рассмотрим данный проект при условии предоставления льгот на вновь вводимое оборудование (20%).

Льгота = 50000*0,2 = 10000

Определим сумму ежегодных амортизационных отчислений:

А = (40000 – 6000)/5 = 6800 руб.

Полная оценка денежного потока по периодам приведена в таблице 3, а данные для анализа приведены в таблице 4.

Таблица 3

Денежные потоки по инвестиционному проекту

|

Денежные потоки по инвестиционному проекту |

|||||||

|

№ п/п |

Выплаты и поступления по проекту |

Период |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

1 |

Покупка нового оборудования |

40000 |

|

|

|

|

|

|

2 |

Начальный объем оборотного капитала |

7000 |

|

|

|

|

|

|

3 |

Краткосрочный кредит |

3000 |

|

|

|

|

|

|

4 |

Выручка от реализации (Rt) |

|

38900 |

38900 |

38900 |

38900 |

38900 |

|

5 |

Переменные затраты (VCt) |

|

13000 |

13000 |

13000 |

13000 |

13000 |

|

6 |

Постоянные затраты (FCt) |

|

3500 |

3500 |

3500 |

3500 |

3500 |

|

7 |

Прочие затраты |

|

2000 |

2000 |

2000 |

2000 |

2000 |

|

8 |

Погашение кредита и процентов по нему |

|

3450 |

|

|

|

|

|

9 |

Амортизация At |

|

6800 |

6800 |

6800 |

6800 |

6800 |

|

10 |

Прибыль до налогов (4-5-6-7-8) |

|

10150 |

13600 |

13600 |

13600 |

13600 |

|

11 |

Налоги |

|

2030 |

2720 |

2720 |

2720 |

2720 |

|

12 |

Чистый операционный доход (10-11) |

|

8120 |

10880 |

10880 |

10880 |

10880 |

|

13 |

Ликвидационная стоимость оборудования |

|

|

|

|

|

6000 |

|

14 |

Высвобождение оборотного капитала |

|

|

|

|

|

3500 |

|

Денежный поток |

|||||||

|

15 |

Начальные капиталовложения I0 (1+2+3) |

50000 |

|

|

|

|

|

|

16 |

Денежный поток от операций OCFt (9+12) |

|

14920 |

17680 |

17680 |

17680 |

17680 |

|

17 |

Поток от завершения проекта LCFt (12) |

|

|

|

|

|

9500 |

|

17 |

Чистый денежный поток FCFt (14+15-13) |

-50000 |

14920 |

17680 |

17680 |

17680 |

27180 |

Таблица 4

Анализ эффективности инвестиций

|

Ставка дисконта r = |

10% |

|

Срок реализации n = |

5 |

|

Ставка реинвестирования r1 = |

10% |

|

|

|

|

Период |

Сумма |

|

0 |

-50000 |

|

1 |

14920 |

|

2 |

17680 |

|

3 |

17680 |

|

4 |

17680 |

|

5 |

27180 |

|

NPV |

18 555,25р. |

|

PI |

1,37 |

|

MIRR |

18% |

|

IRR |

24% |

Из полученных результатов следует, что проект генерирует чистый приток денежных средств в 18555,25 руб (NPV>0). Внутренняя норма доходности проекта IRR равна 24% и превышает стоимость капитала на 14% (24%>r=10%). При этом отдача на каждый вложенный рубль составляет 1,37.

Таким образом, критерии оценки свидетельствуют о хорошей экономической эффективности инвестиционного проекта и такой проект следует принять.

Задача 3

Предприятие «А» ежегодно выпускает и продает 10 тыс. единиц продукта «X» по 2500 за штуку. Проведенные в прошлом году маркетинговые исследования стоимостью в 50 тыс. руб. показали, что емкость рынка для данного продукта составляет 17 тыс. единиц в год. Прогнозируется, что такая тенденция сохранится около 5 лет. Балансовая стоимость имеющегося оборудования составляет 70 тыс. руб. В настоящее время его можно продать по балансовой стоимости. Предполагается, что при прежних объемах выпуска оно проработает еще 5 лет, после чего будет списано. Переменные затраты на единицу выпуска продукта равны 10 руб. Максимальная производительность нового оборудования стоимостью в 300 тыс. руб. составляет 30 тыс. единиц в год. Нормативный срок службы — 5 лет, после чего оно может быть списано. Его внедрение позволит сократить переменные затраты на единицу

продукта до 8 руб., однако потребует увеличения оборотного капитала в периодах 0 и 1 на 1000 руб. соответственно. Стоимость капитала для предприятия равна 16%, ставка налога —

50%. Используется линейный метод начисления амортизации.

1. Разработайте план движения денежных потоков и осуществите оценку экономической эффективности проекта.

2. Как изменится эффективность проекта, если выпуск продукта будет осуществляться в объеме 20 тыс. единиц одновременно на старом (5 тыс. ед.) и на новом (15 тыс. ед.) оборудовании? Подкрепите свои выводы соответствующими расчетами.

Определим основные элементы денежного потока для данного проекта

1. Определим сумму инвестиций в проект (COF):

руб.; .

Определим изменения амортизационных отчислений (ΔА):

руб.

Изменение переменных затрат

Полная оценка денежного потока приведена в таблице 5, данные анализа в таблице 6.

Таблица 5

Денежные потоки по инвестиционному проекту

|

Денежные потоки по инвестиционному проекту |

|||||||

|

№ п/п |

Выплаты и поступления по проекту |

Период |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

1 |

Покупка нового оборудования |

300000 |

|

|

|

|

|

|

2 |

Начальный объем оборотного капитала |

1000 |

1000 |

|

|

|

|

|

3 |

Реализация старого оборудования |

70000 |

|

|

|

|

|

|

4 |

Выручка от реализации (Rt) |

|

425000 |

425000 |

425000 |

425000 |

425000 |

|

5 |

Переменные затраты (VCt) |

|

36000 |

36000 |

36000 |

36000 |

36000 |

|

6 |

Амортизация нового оборудования |

|

60000 |

60000 |

60000 |

60000 |

60000 |

|

7 |

Амортизация старого оборудования |

|

14000 |

14000 |

14000 |

14000 |

14000 |

|

8 |

Изменение амортизационных платежей (6-7) |

|

46000 |

46000 |

46000 |

46000 |

46000 |

|

9 |

Изменение дохода до налогов (4-5-8) |

|

343000 |

343000 |

343000 |

343000 |

343000 |

|

10 |

Изменение налоговых платежей |

|

171500 |

171500 |

171500 |

171500 |

171500 |

|

11 |

Изменение чистого операционного дохода |

|

171500 |

171500 |

171500 |

171500 |

171500 |

|

Денежный поток |

|||||||

|

15 |

Начальные капиталовложения I0 (1+2+3) |

231000 |

1000 |

|

|

|

|

|

16 |

Денежный поток от операций OCFt (9+12) |

|

217500 |

217500 |

217500 |

217500 |

217500 |

|

17 |

Поток от завершения проекта LCFt (12) |

|

|

|

|

|

|

|

17 |

Чистый денежный поток FCFt (14+15-13) |

-231000 |

218500 |

217500 |

217500 |

271500 |

217500 |

Таблица 6

Анализ эффективности инвестиций

|

Ставка дисконта r = |

16% |

|

Срок реализации n = |

5 |

|

Ставка реинвестирования r1 = |

16% |

|

|

|

|

Период |

Сумма |

|

0 |

-231000 |

|

1 |

218500 |

|

2 |

217500 |

|

3 |

217500 |

|

4 |

217500 |

|

5 |

217500 |

|

NPV |

415 535,29р. |

|

PI |

2,37 |

|

MIRR |

45% |

|

IRR |

50% |

Как следует из полученных результатов, проект генерирует чистый приток денежных средств в 415535 руб (NPV>0). Внутренняя норма доходности проекта IRR равна 91% и превышает стоимость капитала на 34% (29%>r=16%). При этом отдача на каждый вложенный рубль составляет 2,37. Таким образом, критерии оценки свидетельствуют об экономической эффективности проекта и такой проект следует принять.

2. Рассмотрим данный проект при условии, что выпуск продукта будет осуществляться в объеме 20000 единиц одновременно на старом оборудовании (5000 единиц) и на новом оборудовании (15000 единиц).

Определим сумму инвестиций в проект (COF):

руб.; .

Определим изменения амортизационных отчислений (ΔА):

руб.

Изменение переменных затрат

руб.

Изменение выручки

20000*25 – 10000*25 = 250000 руб.

Изменение доходов до налогов

250000 – 70000 – 74000 = 106000

Полная оценка денежного потока приведена в таблице 7, данные анализа в таблице 8.

Таблица 7

Денежные потоки по инвестиционному проекту

|

Денежные потоки по инвестиционному проекту |

|||||||

|

№ п/п |

Выплаты и поступления по проекту |

Период |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

||

|

1 |

Покупка нового оборудования |

300000 |

|

|

|

|

|

|

2 |

Начальный объем оборотного капитала |

1000 |

1000 |

|

|

|

|

|

3 |

Реализация старого оборудования |

|

|

|

|

|

|

|

4 |

Выручка от реализации (Rt) |

|

500000 |

500000 |

500000 |

500000 |

500000 |

|

5 |

Переменные затраты (VCt) |

|

70000 |

70000 |

70000 |

70000 |

70000 |

|

6 |

Амортизация нового оборудования |

|

60000 |

60000 |

60000 |

60000 |

60000 |

|

7 |

Амортизация старого оборудования |

|

14000 |

14000 |

14000 |

14000 |

14000 |

|

8 |

Изменение амортизационных платежей (6-7) |

|

60000 |

74000 |

74000 |

74000 |

74000 |

|

9 |

Изменение дохода до налогов (4-5-8) |

|

370000 |

356000 |

356000 |

356000 |

356000 |

|

10 |

Изменение налоговых платежей |

|

185000 |

178000 |

178000 |

178000 |

178000 |

|

11 |

Изменение чистого операционного дохода |

|

185000 |

178000 |

178000 |

178000 |

178000 |

|

Денежный поток |

|||||||

|

15 |

Начальные капиталовложения I0 (1+2+3) |

301000 |

1000 |

|

|

|

|

|

16 |

Денежный поток от операций OCFt (9+12) |

|

245000 |

252000 |

252000 |

252000 |

252000 |

|

17 |

Поток от завершения проекта LCFt (12) |

|

|

|

|

|

|

|

17 |

Чистый денежный поток FCFt (14+15-13) |

-301000 |

244000 |

252000 |

252000 |

252000 |

252000 |

Таблица 8

Анализ эффективности инвестиций

|

Ставка дисконта r = |

16% |

|

Срок реализации n = |

5 |

|

Ставка реинвестирования r1 = |

16% |

|

|

|

|

Период |

Сумма |

|

0 |

-301000 |

|

1 |

244000 |

|

2 |

252000 |

|

3 |

252000 |

|

4 |

252000 |

|

5 |

252000 |

|

NPV |

445 884,01р. |

|

PI |

2,48 |

|

MIRR |

47% |

|

IRR |

53% |

Как следует из полученных результатов, проект генерирует чистый приток денежных средств в 445884 руб (NPV>0). Внутренняя норма доходности проекта IRR равна 78%. При этом отдача на каждый вложенный рубль составляет 2,48. Таким образом, критерии оценки свидетельствуют о большей эффективности данного проекта по сравнению с предыдущим.

|

Показатель |

Первый вариант |

Второй вариант |

|

NPV |

415 535,29p. |

445 884,01р. |

|

PI |

2,37 |

2,48 |

|

IRR |

50% |

53% |

В данном случае следует принять второй проект.

Задача №12

Фирма рассматривает проект по выпуску продукта «П» со следующими исходными данными.

|

Показатели |

Диапазон измерений |

Наиболее вероятное значение |

|

Объем выпуска (Q), руб. |

15 000–25 000 |

20 000 |

|

Цена за штуку (P), руб. |

1500–2500 |

2000 |

|

Переменные затраты (V), руб. |

1000–1600 |

1300 |

|

Постоянные затраты (F), руб. |

6000 |

6000 |

|

Амортизация (A), руб. |

2000 |

2000 |

|

Налог на прибыль (T), % |

20 |

20 |

|

Норма дисконта (r), % |

8–12 |

10 |

|

Срок проекта (n), лет |

5 |

5 |

|

Остаточная стоимость (Sn), руб. |

6200 |

6200 |

|

Начальные инвестиции (I0), руб. |

30 000 |

30 000 |

1. Определите критерии NPV, IRR, PI при наиболее вероятных и наименее благоприятных значениях ключевых параметров.

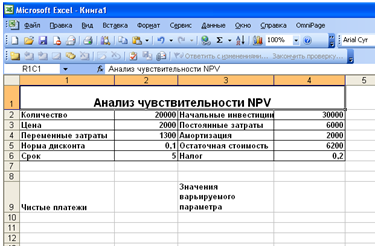

2. Проведите анализ чувствительности NPV проекта к изменениям ключевых переменных P, Q, V с шагом 10%.

3. Изменение какого параметра оказывает наиболее сильное влияние на NPV проекта?

Решение:

Из имеющихся данных выведем наименее благоприятные значения:

|

Показатели |

Наименее благоприятные значения |

|

Объем выпуска (Q), руб. |

15000 |

|

Цена за штуку (P), руб. |

1500 |

|

Переменные затраты (V), руб. |

1600 |

|

Постоянные затраты (F), руб. |

6000 |

|

Амортизация (A), руб. |

2000 |

|

Налог на прибыль (T), % |

20% |

|

Норма дисконта (r), % |

12% |

|

Срок проекта (n), лет |

5 |

|

Остаточная стоимость (Sn), руб. |

6200 |

|

Начальные инвестиции (I0), руб. |

30000 |

Определим NVP, IRR, PI, для этого воспользуемся функциями MS Excel:

NVP = ЧПС (Норма_дисконта; Платежи)

PI = -ЧСС / Инвест+1

IRR = ВСД (Платежи)

Результаты вычислений отобразим в таблице 9:

Таблица 9

|

Показатели |

Диапазон измерений |

Наиболее вероятные значение |

Наименее благоприятные значения |

|

Объем выпуска (Q), руб. |

15 000–25 000 |

20 000 |

15000 |

|

Цена за штуку (P), руб. |

1500–2500 |

2000 |

1500 |

|

Переменные затраты (V), руб. |

1000–1600 |

1300 |

1600 |

|

Постоянные затраты (F), руб. |

6000 |

6000 |

6000 |

|

Амортизация (A), руб. |

2000 |

2000 |

2000 |

|

Налог на прибыль (T), % |

20 |

20% |

20% |

|

Норма дисконта (r), % |

8–12 |

10% |

12% |

|

Срок проекта (n), лет |

5 |

5 |

5 |

|

Остаточная стоимость (Sn), руб. |

6200 |

6200 |

6200 |

|

Начальные инвестиции (I0), руб. |

30 000 |

30 000 |

30000 |

|

|

|

|

|

|

|

Чистые платежи - NCFt |

31994560 |

17994320 |

|

|

NPV |

121 258 404,45р. |

64 839 014,56р. |

|

|

IRR |

75% |

75% |

|

|

PI |

4,02918822 |

3,877896785 |

2) Проведем анализ чувствительности NPV проекта к изменению ключевых переменных P, Q, V с шагом 10%.

Анализ чувствительности.

Введем исходные данные для расчета.

Чистые платежи и чистую приведенную стоимость (NPV) рассчитаем по следующим формулам

|

Ячейка |

Формула |

|

S9 |

= (Количество* (Цена- Перем. Затраты)- Пост. Затраты- Амортизация)* (1-Налог)+ Амортизация |

|

U9 |

=ПС (Норма дисконта; Срок; - Платежи)+ ПС (Норма дисконта; Срок; 0; -Остат. Стоимость)- Нач. инвестиции |

Из анализа видно, что увеличение объема выпуска и цены увеличивает значение NPV, а увеличение переменных затрат приводит к уменьшению NPV. Проведенный анализ чувствительности NPV проекта показал, что увеличение объема выпуска и цены оказывают одинаковое положительное влияние на NPV проекта.

Чтобы полностью ознакомиться с контрольной, скачайте файл!

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная по инвестициям вариант 1 (задачи 2, 3, 12)

- Контрольная по инвестициям вариант 1 (задачи №2, 3, 12)

- Готовая контрольная по инвестициям вариант 1

- Контрольная по Инвестициям Вариант 1

- Контрольная по инвестициям вариант 1 (три задачи)

- Контрольная бесплатно по инвестициям вариант 1 задачи 2, 3, 12

- Контрольная по инвестициям вариант 1 (решение задач 2, 3, 12)

- Пример решения задачи по инвестициям (задача 3)

- Решение задачи бесплатно по инвестициям (задача 2)

- Инвестиции задачи с решением (задача 12)

- Бесплатное решение задачи №12 по инвестициям

- Пример задачи №12 с решением по инвестициям

- Решение задачи по инвестициям (задача 12)

- Пример решения задачи по инвестициям (задача 2)

- Пример решения задачи №12 по инвестициям

- Решение задачи по инвестициям (задача 3)

![Контрольная по инвестициям вариант 1 (задача №2, 3, 12) [11.11.10]](/files/works_screen/76/60.png)