Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Место и роль инвестиций в макроэкономическом развитии

Тема: Место и роль инвестиций в макроэкономическом развитии

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 26.11K | Скачано: 395 | Добавлен 08.01.10 в 15:24 | Рейтинг: +6 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Киров 2009

Содержание

Введение 3

1.Инвестиции: сущность, виды, источники 4

2.Мультипликатор инвестиций 9

3. Значение инвестиций для развития экономики России 12

Заключение 17

Ответы на КТЗ 18

Список литературы 21

Введение

Инвестиции выполняют главную роль как на макро, так и на микроуровне. Они являются одним из основных факторов развития экономики, а также определяют будущее страны в целом, отдельного субъекта, предприятия. Процессы экономического обновления и роста обуславливаются качеством инвестиций и скоростью их осуществления, а также их размерами и структурой. В инвестировании вообще никаких положительных сдвигов не случается без инвестиционных накоплений и должных материальных ресурсов. Создание капитала и обеспечение конкурентоспособности товаропроизводителей на внешних и внутренних рынках невозможны без инвестиций. Исключительно за счет инвестирования совершаются процессы структурного и качественного обновления мирового товаропроизводства и рыночной инфраструктуры. Чем интенсивней реализовывается инвестирование, тем быстрее происходит воспроизводственный процесс, тем активнее происходят эффективные рыночные преобразования. Перед объективной необходимостью активизации инвестиционной деятельности на создание конкурентоспособных хозяйственных систем, модернизацию и реконструкцию действующих структур, обеспечение диверсификации капитала в направлении социально ориентированных структурных преобразований в сегодняшнее время поставлены многие страны мира.

1. Инвестиции: сущность, виды, источники.

ИНВЕСТИЦИИ (от лат. investre — облачать) — долгосрочные вложения государственного или частного капитала в собственной стране или за рубежом с целью получения дохода в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты. Дают отдачу через значительный срок после вложения.

Они осуществляются в виде денежных средств, кредитов, ценных бумаг, а также вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности. Подобное определение инвестиций можно назвать бухгалтерским, так как оно охватывает вложения во все виды активов (фондов) фирмы, т.е. и в денежный, и в реальный капитал.

Капиталообразующими инвестициями или инвестициями в нефинансовые активы ведут к воспроизводству и обновлению основного капитала. Когда речь идет об инвестициях вообще, обычно подразумевают именно эти инвестиции. Что касается вложений финансовых средств в виде кредитов и ценных бумаг, то одна часть из них превращается в реальный капитал сразу, другая — позже, а третья — вообще в него не превращается. Совокупность практических действий по реализации финансовых и нефинансовых инвестиций называется инвестиционной деятельностью (инвестированием), а осуществляющие инвестиции лица — инвесторами. Ввод в действие, реконструкция и модернизация основных фондов называется в России капитальным строительством.

Инвестиции различаются:

- по объемам производства (масштаба проекта, производству продукции, работ, услуг);

- направленности (производственные, социальные и др.);

- характеру и содержанию периода (этапов) осуществления проектов (на весь период или только отдельные этапы);

- формам собственности (государственные или частные);

- характеру и степени участия государства (кредиты, пакет акций, налоговые льготы, гарантии и др.);

- окупаемости средств;

- эффективности конечных результатов.

В практике производственной и финансово – хозяйственной деятельности относительно объектов инвестирования принято различать следующие типы инвестиций:

- Реальные (капиталообразующие)

Реальные инвестиции – это в основном долгосрочные вложения средств (капитала) непосредственно в средства производства и предметы потребления. Они представляют собой финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связаны с приобретением реальных активов. При этом может быть использован и заемный капитал, в том числе и банковский кредит. В таком случае банк также становится инвестором, осуществляющим реальное инвестирование.

- Портфельные

Портфельные инвестиции – это вложения капитала в проекты, связанные, например, с формированием портфеля и приобретением ценных бумаг и других активов. В данном случае основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, осуществляемое, как правило, посредством операции покупки и продажи бумаг на фондовом рынке. Портфель – это совокупность собранных воедино различных инвестиционных ценностей.

По характеру участия владельцев средств, вкладываемых в реализацию инвестиционных проектов, инвестиции делятся:

1. На прямые – непосредственные вложения финансовых средств и других капиталов инвесторами – участниками реализации инвестиционных проектов. Например, вложение средств в здания, оборудование, товарно-материальные запасы и т.д. Согласно американской методологии, к прямым относятся инвестиции, формирующие более четверти капитала фирмы.

2. Косвенные – привлекаемые свободные средства граждан, предприятий, организаций путем выпуска и продажи акций, гарантированных сертификатов и других ценных бумаг.

В зависимости от того, насколько инвестиции обеспечивают количественный и качественный рост производственного капитала, они могут быть определены как:

1. Пассивные – обеспечивающие в лучшем случае не ухудшение показателей хозяйствования, рентабельности капитала, т.е. выживаемость предприятий и организаций в настоящем;

2. Активные – обеспечивающие повышение конкурентоспособности предприятий, фирм, организаций и их продукции, услуг, рост доходности, эффективности производственно – хозяйственной деятельности за счет внедрения новой техники, технологии, выпуска новой продукции, пользующейся повышенным спросом, формирования новых сегментов на рынке товаров и услуг.

В зависимости от продолжительности периода инвестирования различают долгосрочные и краткосрочные инвестиции.

В зависимости от формы собственности инвесторов инвестиции делятся на государственные, частные, иностранные, совместные.

Государственные инвестиции осуществляются за счет бюджетных (налоги, займы, государственные доходы) и других ассигнований.

Частные – за счет собственных средств предпринимателя или другого физического лица, полученных им кредитов. Частные инвестиции могут

осуществлять и акционерные, страховые компании, коммерческие банки, различные инвестиционные и другие фонды.

Вложения в финансовое имущество, приобретение прав на участие в делах других фирм, например приобретение их акций, других ценных бумаг, а также долговых прав называют финансовыми инвестициями.

Различают также и интеллектуальные нематериальные инвестиции – это затраты на покупку патентов, лицензии, ноу-хау, подготовку и переподготовку персонала, вложения в научно - исследовательские и опытно – конструкторские разработки, рекламу и др.

Кроме того, различают начальные инвестиции, или нетто инвестиции, осуществляемые на основании проекта или при покупке предприятия (фирмы). Вместе с реинвестициями они образуют брутто инвестиции.

Реинвестиции – это вновь освободившиеся инвестиционные ресурсы, используемые на приобретение или изготовление новых средств производства и другие цели. Инвестиции, в особенности реальные (капиталообразующие) инвестиции, могут осуществляться как за счет внутренних (национальных), так и за счет внешних (иностранных) источников. Оба источника инвестиций играют значительную роль для активизации привлечения капитала и развития экономики страны.

Первоначально, рассмотрим внутренние источники инвестиций. В масштабе страны общий уровень сбережений зависит от уровня сбережений населения, организаций и правительства. Так, население может откладывать определенные средства на будущее, компании могут реинвестировать часть полученной от своей деятельности прибыли, а правительство накапливать средства за счет превышения поступлений средств в бюджет над расходами. Исходя из этого, можно выделить следующие основные внутренние источники инвестиций:

а) прибыль

Предприятия и организации часто используют прибыль в качестве источника инвестиций. Часть полученной прибыли направляется ими на развитие бизнеса, расширение производства и внедрение новых технологий.

б) банковский кредит

Банковское кредитование во многих развитых странах является одним из основных источников инвестиций. При этом, особую роль играет долгосрочное кредитование, поскольку в этом случае нагрузка на заемщика невысока и у предприятия есть время на “раскрутку” бизнеса. В целом, банковское кредитование способствует постепенному увеличению производства и, как следствие, общему подъему экономики страны.

в) эмиссия ценных бумаг

В развитых странах именно выпуск ценных бумаг является одним из основных источников финансирования инвестиционных проектов. В целях получения средств предприятия могут выпускать как акции, так и облигации. При этом, покупателями ценных бумаг, как правило, могут выступать любые юридические и физические лица, обладающие свободными денежными средствами.

г) бюджетное финансирование

В настоящее время в России наблюдается профицит государственного бюджета. Благодаря этому, возможна реализация части инвестиционных проектов за счет централизованных источников финансирования. При этом, может использоваться как безвозвратное бюджетное финансирование национально значимых проектов, так и кредитование потенциально прибыльных проектов.

д) амортизационные отчисления

Амортизационные отчисления направлены на восстановление средств производства, которые изнашиваются в процессе использования при производстве товаров

Финансовых средств, получаемых национальной экономикой за счет внутренних источников инвестиций, не всегда достаточно для успешного экономического развития страны. Это особенно актуально для стран с развивающейся или переходной экономикой. В связи с этим, необходимо отдельно рассмотреть внешние источники инвестиций, т.е. источники иностранных инвестиций, а именно

а) прямые иностранные инвестиции

Под прямыми инвестициями принято понимать капитальные вложения в реальные активы (производство) в других странах, в управлении которыми участвует инвестор. Предпринимая прямые капиталовложения, иностранный инвестор может создать полностью принадлежащее ему предприятие, филиал или представительство, создать совместное предприятие, стать совладельцем уже существующего и нормально функционирующего предприятия и т.д.

б) портфельные иностранные инвестиции

Портфельными иностранными инвестициями принято называть капиталовложения в ценные бумаги зарубежных предприятий и организаций. Также возможно инвестирование средств в ценные бумаги иностранного государства. В качестве ценных бумаг, в которые вкладывают средства иностранные инвесторы, в основном выступают акции и облигации российских предприятий.

в) иностранные кредиты

Среднесрочные и долгосрочные кредиты могут предоставляться промышленным и торговым корпорациям, предприятиям, банкам, финансовым компаниям, а также непосредственно государству.В последние годы на международном рынке часто используется такая форма долгосрочного финансирования, как проектное финансирование. Оно заключается в предоставлении крупных кредитов под конкретные промышленные проекты предприятий. Таким образом, указанная форма долгосрочного кредитования сближается с прямыми инвестициями.

2. Мультипликатор инвестиций.

Проблема эффективного использования инвестиционных средств всегда находилась в центре внимания прикладной экономики. существенно возросли требования, предъявляемые заказчиками к определению экономической эффективности внедряемых мероприятий. Ранее считалось, что любое улучшение потребительских свойств продукции обязательно проявит себя и обеспечит соответствующий этому изменению экономический эффект. Однако это не всегда так. В разных экономических системах потребительские свойства различных объектов и мероприятий проявляют себя по-разному. Более того, в зависимости от структуры экономической системы они могут не проявить себя вообще. С другой стороны, сама экономическая система подвержена воздействию различных внешних факторов: конкуренции, инфляции, изменению спроса и другим. В условиях действия этих факторов сами потребительские свойства начинают проявлять себя по-иному. Однако это не учитывается в расчетах сравнительной эффективности. Проявление инфляции обычно не имеет отношения к физическим проявлениям потребительских свойств, но имеет отношение к отображению экономической эффективности. В связи с этим на современном этапе заказчиками предъявляются требования к оценке реальной экономической эффективности наряду со сравнительной и абсолютной эффективностью конкретного мероприятия.

Установление реальной экономической эффективности достигается определением мультипликативных связей между компонентами макропоказателей в данной экономической системе и их структурными соотношениями по видам деятельности и структурным образованиям, включая отдельные виды технологий. Расчет мультипликативных соотношений (мультипликаторов) производится по фактическим данным о результатах функционирования рассматриваемой экономической системы.

В предлагаемой методике задействовано два дополнительных критерия оценки инвестиций:

во-первых, динамический критерий окупаемости, предполагающий динамическое превышение размера эффекта, образованного за счет полученной прибыли и некоторой сопутствующей реальной экономии затрат и издержек, над капитальными вложениями (далее капвложения — КВЛ) в данное мероприятие;

во-вторых, критерий сравнения периода окупаемости данного мероприятия с фактическим размером срока окупаемости капвложений в данной экономической системе.

Дж. Кейс определил роль инвестиций в росте объема национального дохода и занятости. Рост инвестиций вызывает вовлечение в производство дополнительных рабочих, т.е. увеличивает занятость, а с ней - доход и потребление. Особое значение имеет тот факт, что первоначальное увлечение занятости, вызванное новыми инвестициями, приводит к дополнительному росту занятости и дохода в связи с необходимостью удовлетворения спроса дополнительных рабочих. Так называемая теория «мультипликатора».

МУЛЬТИПЛИКАТОР (от лат. multiplicator — умножающий) — 1) экономический показатель, величина которого характеризует степень, в которой увеличение инвестиционного спроса или самих инвестиций порождает изменение объема выпуска продукции и потребительского спроса на эту продукцию (а следовательно, и дохода). Численно мультипликатор (М) больше единицы и равен отношению: М = 1/MPS, где MPS — максимальная склонность потребителя к сбережению средств. Так как MPS = 1 — MPC, где MPC — предельная склонность потребителя к потреблению (доля дохода, затрачиваемая на потребление), то ясно, что мультипликатор M превышает по величине единицу (M > 1). Мультипликатор определяется также отношением прироста равновесного ВНП к изменению объема инвестиций, вызвавшему этот прирост; 2)

отношение стоимости предприятия к показателям, характеризующим его финансово-хозяйственную деятельность (прибыль, выручка от продаж, производственная мощность, стоимость активов). Например, если стоимость предприятия составляет 30 млн руб., а годовая выручка — 10 млн руб., то мультипликатор по отношению к выручке равен 3; 3) мультипликатор банковский (депозитный) представляет отношение увеличения общей суммы денег в обращении к обусловившему его приращению денег, находящихся на депозитах в банке.

Что же представляет собой модель мультипликатора? Это макроэкономическая теория, которая используется для объяснения того, как определяется объем выпуска в коротком периоде. Слово "мультипликатор" появилось благодаря тому, что с помощью этой модели была обнаружена интересная закономерность: увеличение расходов (например, инвестиций) на 1 доллар приводит к увеличению ВВП больше, чем на 1 доллар. Эта модель показывает, как прирост инвестиций, государственных расходов или налогов, изменение сальдо торгового баланса влияют на объем производства и занятость в экономике с недоиспользованием ресурсов.

3. Значение инвестиций для развития экономики России.

В связи с продолжающейся нестабильностью экономического положения Российской Федерации многие ведущие экономисты связывают будущее нашей страны с привлечением в широких масштабах в российскую экономику иностранных инвестиций, что преследует долговременные цели создания в России цивилизованного общества, характеризующегося высоким уровнем жизни населения. Трудно поверить, что одни иностранные инвестиции помогут поднять экономику нашей огромной страны. Но с другой стороны, они могут послужить стимулом, катализатором развития и роста внутренних инвестиций. Приток зарубежных капиталовложений жизненно важен для достижения таких целей, как выход из современного кризисного состояния, начальный подъем экономики. При этом российские общественные интересы не совпадают с интересами иностранных инвесторов, следовательно, важно привлечь капиталы так, чтобы не лишить их владельцев собственных мотиваций, одновременно направляя действия последних на благо общественных целей.

Привлечение иностранных инвестиций важно для России не только с точки зрения возможности увеличить реальные активы. Может быть, для нашего времени еще большее значение имеет тот факт, что иностранные инвесторы привносят с собой новую, более высокую культуру бизнеса. Для российской экономики они являются как бы пришельцами из завтрашнего дня.

Эта задача разрешима, но для этого в первую очередь нужно изучить конкретное состояние в области привлечения иностранных инвестиций в настоящих российских условиях, рассмотреть экономическую и законодательную базы, обеспечивающие инвестиционный климат в стране. При этом большое внимание надо уделить последней из указанных, так как сегодня именно неопределенность в данной сфере ограничивает инвестиционный процесс, то есть наблюдается своеобразный парадокс: сильнейший инструмент по привлечению зарубежного капитала одновременно является основной причиной, удерживающей инвесторов от крупных вложений.

Учитывая серьезное технологическое отставание российской экономики по большинству позиций, России необходим иностранный капитал, который мог бы принести новые (для России) технологии и современные методы управления, а также способствовать развитию отечественных инвестиций. Опыт многих развивающихся стран показывает, что инвестиционный бум в экономике начинается с прихода иностранного капитала. Создание собственных передовых технологий в ряде стран начиналось с освоения технологий, принесенных иностранным капиталом.

Среди регионов России 66% всего иностранного капитала ($4 млрд. 291,6 млн.) было вложено в экономику Москвы. На долю развитых стран приходится более четырех пятых всех инвестиций в Россию, причем из США в 1996 году поступило $1 млрд. 695 млн. (26,1%), из Швейцарии - $1 млрд. 323 млн. (20,3%), из Нидерландов - $980 млн. (15,1%), из Великобритании - $486 млн. (7,5%).

Основными способами привлечения прямых иностранных вложений в экономику России являются:

- привлечение иностранного капитала в предпринимательской форме путем создания совместных предприятий (в том числе - путем продажи зарубежным инвесторам крупных пакетов акций российских акционерных обществ);

- регистрация на территории России предприятий, полностью принадлежащих иностранному капиталу;

- привлечение иностранного капитала на основе концессий или соглашений о разделе продукции;

- создание свободных экономических зон (СЭЗ), направленное на активное привлечение зарубежных инвесторов в определенные регионы страны.

Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают. Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Российский рынок - один из самых привлекательных для иностранных инвесторов, однако, он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране.

В Российской Федерации инвестиции могут осуществляться путем создания предприятий с долевым участием иностранного капитала (совместных предприятий);

- создания предприятий, полностью принадлежащих иностранным инвесторам, их филиалов и представительств;

- приобретения иностранным инвестором в собственность предприятий, имущественных комплексов, зданий, сооружений, долей участий в предприятиях, акций, облигаций и других ценных бумаг;

- приобретение прав пользования землей и иными природными ресурсами, а также иных имущественных прав и т.р.;

- предоставления займов, кредитов, имущества и имущественных прав и т.п.

Иностранный капитал может привлекаться в форме частных зарубежных инвестиций - прямых и портфельных, а также в форме кредитов и займов. Под прямыми инвестициями принято понимать капитальные вложения в реальные активы (производство) в других странах, в управлении которыми участвует инвестор. Инвестиции могут считаться прямыми, если иностранный инвестор владеет не менее чем 25% акций предприятия, или их контрольным пакетом, величина которого может варьироваться в достаточно широких пределах в зависимости от распределения акций среди акционеров.

Прямые зарубежные инвестиции - это нечто большее, чем простое финансирование капиталовложений в экономику, хотя само по себе это крайне необходимо России. Прямые зарубежные инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Размещая свой капитал в России, иностранная компания приносит с собой новые технологии, новые способы организации производства и прямой выход на мировой рынок.

Портфельными инвестициями принято называть капиталовложения в акции зарубежных предприятий, которые не дают права контроля над ними, в облигации и другие ценные бумаги иностранного государства и международных валютно-финансовых организаций.

Целью портфельных инвестиций является вложение средств инвесторов в ценные бумаги наиболее прибыльно работающих предприятий. Портфельный инвестор, в отличие от прямого, занимает позицию «стороннего наблюдателя» по отношению к предприятию-объекту инвестирования и, как правило, не вмешивается в управление им.

С помощью средств зарубежных портфельных инвесторов возможно решение следующих экономических задач:

- пополнение собственного капитала российских предприятий в целях долгосрочного развития путем размещения акций российских акционерных обществ среди зарубежных портфельных инвесторов;

- пополнение федерального и местных бюджетов субъектов Российской Федерации путем размещения среди иностранных инвесторов долговых ценных бумаг;

- эффективная реструктуризация внешнего долга Российской Федерации путем его конвертации в государственные облигации с последующим размещением их среди зарубежных инвесторов.

Привлечение в широких масштабах национальных и иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания в России цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

Приток инвестиций как иностранных, так и национальных, жизненно важен и для достижения среднесрочных целей - выхода из современного общественно-экономического кризиса, преодоление спада производства и ухудшения качества жизни россиян.

В настоящее время в России, происходит увеличение притока иностранных инвестиций. Тем не менее, в абсолютных цифрах иностранное инвестирование остается очень небольшим и явно не удовлетворяющим потребностей российской экономики. Вывоз капитала по-прежнему во много раз превышает его ввоз. Это объясняется неблагоприятным инвестиционным климатом в стране в целом и по отношению к иностранным инвестициям в особенности.

Заключение

Инвестиции играют весьма важную роль в экономике. Они объективно необходимы для стабильного развития экономики, обеспечения устойчивого экономического роста. Активный инвестиционный процесс предопределяет экономический потенциал страны в целом, способствует повышению жизненного уровня населения. Экономическая деятельность отдельных хозяйствующих субъектов зависит в значительной степени от объемов и форм осуществляемых инвестиций.

Таким образом, в современных условиях развития экономики, для решения задач подъема региональной экономики на долгосрочную перспективу и обеспечения экономического роста необходим комплексный подход к проблеме привлечения инвестиционных ресурсов и активизации инвестиционной деятельности хозяйствующих субъектов. Поэтому первостепенное значение приобретает анализ источников потенциальных инвестиций, достоверная оценка реальных возможностей их мобилизации, а также путей решения проблем их привлечения и выработка стратегии обеспечения эффективности привлекаемых инвестиций.

Инвестиции играют важнейшую роль в поддержании и наращивании экономического потенциала страны. Это, в свою очередь, благоприятно сказывается на деятельности предприятий, ведет к увеличению валового национального продукта, повышает активность страны на внешнем рынке.

Именно инвестиционной деятельности отводится ключевое место в процессе проведения крупномасштабных политических, экономических и социальных преобразований, направленных на создание благоприятных условий для устойчивого экономического роста.

Ответы на КТЗ-I

Непосредственно на инвестиции в России влияют следующие причины:

А. Низкие прибыли предприятий;

Б. Низкий уровень доходов населения;

В. Снижающиеся потребности;

Г. Экологическая нестабильность;

Д. Высокие налоги.

Основной причиной, влияющей на инвестиции в России, являются чрезмерные налоги (ответ Д). Проблема инвестиций в России является одной из самых важных и сложных проблем. Разумная стратегия капиталовложений может облегчить структурную перестройку экономики, уменьшить масштабы безработицы, сохранить наукоёмкие производства и ускорить интеграцию России в сообщество развитых стран. Можно выделить важнейшие направления налоговой политики государства, влияющих на развитие промышленности. Воздействуя посредством налогов на уровень сбережений населения, амортизационных фондов фирм и их нераспределенной прибыли, т. е. на величину потенциальных источников финансирования инвестиционных программ фирм, государство влияет на важнейшие макроэкономические пропорции, в частности, на распределение национального дохода между накоплением и потреблением.

КТЗ-II

Инвестиционные расходы в совокупном спросе зависят от:

А. Процентных ставок;

Б. Доходов потребителей;

В. Ожидаемой прибыли

Г. Уровни налогов

Правильные ответы под буквами: А – процентных ставок, В – ожидаемой прибыли и Г – уровни налогов.

Процесс инвестирования зависит от таких важных факторов, как ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены. Кроме того, инвестор при выработке решений всегда учитывает альтернативные возможности капиталовложений и решающим здесь будет уровень процентной ставки. Инвестор может вложить деньги в строительство нового завода или фабрики (любого предприятия), а может и разместить свои денежные ресурсы в банке. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений.

Ставка процента это цена, которую фирма должна заплатить, чтобы занять денежный капитал, необходимый для приобретения реального капитала. Если ожидаемая норма чистой прибыли от инвестиций превышает ставку процента, то инвестирование будет прибыльным, в противном случае инвестирование будет не выгодным. Существенную роль в принятии инвестиционных решений играет не номинальная, именно реальна ставка процента, которая получается из номинальной за вычетом уровня инфляции. Инфляция самым существенным образом влияет на инвестиционную деятельность, которая в свою очередь, зависит от состояния экономики – при стабилизации и подъеме экономики – она снижается. При этом следует иметь в виду, что с процессом инфляции тесно связана ставка банковского кредита.

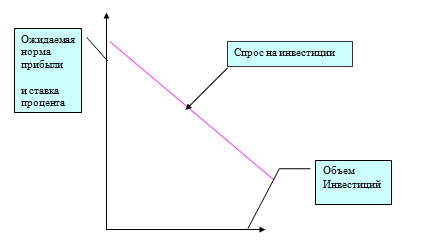

Известно, что кривая спроса на инвестиции зависит от ставки банковского процента и ожидаемой нормы чистой прибыли от вложенных инвестиций.

Рисунок 2 - Кривая спроса на инвестиции.

Из рисунка 2 следует, что чем выше ставка банковского процента, тем ниже спрос на инвестиции; такая же связь существует между спросом на инвестиции и ожидаемой нормой чистой прибыли. Выгодно вкладывать инвестиции в том случае, если норма чистой прибыли превышает ставку банковского процента. И наоборот, если ставка процента превышает ожидаемую норму чистой прибыли, то в этом случае для предприятия инвестиции невыгодны. Известно, что существует номинальная и реальная ставка процента.

Список использованной литературы

1. Амосова В.В., Гукасьян Г.М., Маковикова Г.А. Экономическая теория. – СПб: Питер, 2001. – 480с.

2. Экономическая теория. Учебник/ Под ред. И.П. Николаевой. – М.: Проспет, 2001. – 448с.

3. Носова С.С. Экономическая теория: Учеб. Для вузов. – М.: Гуманит. Изд. Центр ВЛАДОС,1999. – 520 с.

4. Диденко Н.И./ Основы внешнеэкономической деятельности в Российской Федерации/ Санкт-Петербург/ Политехника/ 1997г.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Место и роль инвестиций в макроэкономическом развитии

- Место и роль инвестиций в макроэкономическом развитии

- Место и роль инвестиций в макроэкономическом развитии

- Роль и место инвестиций в макроэкономическом развитии

- Сбережения и инвестиции в рыночной экономике

- Бесплатная контрольная по инвестициям вариант 5 (задачи 7, 9, 15)

- Сбережения и инвестиции в рыночной экономике

- Инвестиции как фактор экономического роста

- Инвестиции и их место в экономике РФ

- Инвестиции как фактор экономического роста

- Влияние инвестиций на развитие национальной экономики

- Экономическая сущность инвестиций и их виды

- Инвестиции как фактор экономического роста

- Сбережения и инвистиции в рыночной экономике

- Динамика национальной экономики и инвестиции

- Сбережения и инвестиции в рыночной экономике

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

![Место и роль инвестиций в макроэкономическом развитии [08.01.10]](/files/works_screen/57/39.png)