Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Сбережения и инвестиции в рыночной экономике

Тема: Сбережения и инвестиции в рыночной экономике

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 75.10K | Скачано: 465 | Добавлен 03.11.10 в 16:06 | Рейтинг: 0 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Брянск 2009

Содержание

Введение 3

1. Сущность инвестиций и их виды. Спрос на инвестиции 4

2. Сбережения как основной источник инвестиций. Модель макроэкономического равновесия «I – S» 12

3. Проблемы превращения сбережений в инвестиции в России 17

Практикум 21

Заключение 24

Список литературы 25

Введение

Представленная работа раскрывает сущность сбережений и инвестиций в рыночной экономике. Актуальность рассмотрения данной темы определяется многими причинами. Особенно остро стоит вопрос наиболее выгодного вложения капитала с целью его преумножения, ведь как мы знаем, получение прибыли – это главная цель экономических субъектов.

Инвестиционный процесс – один из наиболее интересных и сложных объектов исследования. Он хуже поддается прогнозированию, особенно в фазах кризисов, и подвержен резкому изменению. Взаимосвязь инвестиций и сбережений также меняется по мере развития и усложнения рыночного хозяйства.

Основная цель моей работы – это раскрытие сущности и взаимосвязи сбережений и инвестиций. Из цели вытекают следующие задачи:

- дать определение понятию инвестиций, определить их виды и функцию спроса;

- представить сбережения в качестве источника инвестиций и охарактеризовать модель макроэкономического равновесия «I – S»;

- выяснить, в чем заключаются проблемы превращения сбережений в инвестиции в нашей стране.

Сущность инвестиций и их виды.

Инвестиции (I) – один из важнейших и наиболее изменчивых компонентов ВНП. Они трудно поддаются прогнозированию и детерминированию – могут внезапно возрастать или падать.

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление капитала предприятий, а следовательно, создание базы для расширения производственных возможностей страны и экономического роста.

Несмотря на то, что инвестиции составляют относительно небольшую часть совокупных расходов (15 – 16% в развитых странах), именно изменения данного компонента совокупного спроса вызывают основные макроэкономические сдвиги.

В книге Николаевой дается такое определение: инвестиции – это финансовые ресурсы, направляемые на расширение или реконструкцию производства, повышение качества продукции и услуг, на образование кадров или на научные исследования.[350,2] В масштабах национальной экономики инвестиции – это те экономические ресурсы, которые направляются на увеличение реального капитала общества, в том числе и человеческого.

Существует много различных критериев классификации инвестиций. Рассмотрим некоторые из них. Так, например, инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции:

- в частном секторе, когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование;

- в общественном (государственном) секторе (например, строительство электростанций, новых линий метрополитена и т.п.)

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

- Инвестиции в запасы направляются на формирование товаров, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

- Инвестиции в человеческий капитал имеют место в случаях, когда здоровье образование и профессиональная подготовка населения улучшаются в результате усилий частных лиц, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции такого рода достаточно рискованны, поскольку не дают полной гарантии прироста доходов.

- Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей путем финансирования строительства новых предприятий, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском. Фирма получает отдачу от капитала до тех пор, пока он не устаревает и не должен быть заменен на новый.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Чистые инвестиции представляют собой приобретение нового оборудования, строительство нового цеха, наладку и запуск новой торговой линии и т.д. Чистые инвестиции, или как их еще называют «новые», увеличивают размер основного капитала и тем самым предоставляют фирмам возможность производить больший объем продукции.

Инвестиции в модернизацию направляются на возмещение капитала, ведь с течением времени он изнашивается и устаревает, а для каждого вида капитала существуют свои сроки службы. Например, для зданий этот срок составляет 20 – 50 лет, для машинного оборудования – 5 – 8. Важно отметить, что устаревание может быть не только физическим, но и моральным. Например, компьютерные технологии устаревают очень быстро, и фирмы вынуждены заменять машины, находящиеся в хорошем состоянии, из-за того, что программное обеспечение уже не соответствует уровню развития информационных систем. Возмещение выбывающего капитала называется амортизацией. Ежегодно фирмы отчисляют в амортизационный фонд определенную часть стоимости своего капитала, чтобы по окончании срока службы приобрести новое оборудование взамен выбывшего. В этом случае величина капитала фирмы не возрастает, просто один станок заменяет другой.

Ежегодные совокупные расходы фирмы на приобретение капитала называются валовыми инвестициями. Они рассчитываются как сумма чистых инвестиций (In) и амортизации (d):

Ig = In + d

Существует еще один критерий классификации инвестиций. Он основывается на связи национального дохода с потребностью фирмы в новом капитале. Так выделяют автономные и индуцированные инвестиции.

Предположим, что фирма решает начать производство нового вида продукции, и это решение принимается независимо от текущего состояния экономики, в частности от величины национального дохода (Y). Конечно же, для этого необходимо построить здание, цеха, закупить оборудование и т.п., т.е. осуществить инвестиции. И такой вид инвестиций будет называться автономными.

Автономные инвестиции – инвестиции, величина которых не зависит (автономна) от размеров национального дохода.[161,1]

Вот как выглядит график инвестиций такого рода.

Рис. 1 – график автономных инвестиций

Теперь предположим, что рост доходов фирмы увеличился, соответственно увеличился показатель ВВП и совокупного спроса. Теперь фирме необходимо больше капитала для выпуска возросшего объема продукции, и она осуществляет новые инвестиции. Такой вид инвестиций называют индуцированными инвестициями. Рост ВВП вызвал (индуцировал) необходимость увеличения капитального запаса фирм.

Индуцированные инвестиции – инвестиции, необходимость которых вызвана ростом национального дохода. [161,1]

Проводя параллель с инвестициями в капитальные ресурсы, можно сказать, что автономные инвестиции могут быть как чистыми, так и осуществляться для замены устаревшего оборудования. Индуцированные инвестиции относятся только к чистым инвестициям.

Рассмотрим же теперь, как формируется спрос на инвестиции.

Фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть либо собственные средства, т.е. часть прибыли, либо заемные – кредиты финансовых учреждений.

Согласно классической теории объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки. Так, с понижением ставки процента снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать. Повышение ставки приводит, наоборот приводит к сокращению инвестиций. Суть этой зависимости состоит в том, что какими бы не являлись выше упомянутые источники, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций. Для упрощения задачи будем исходить из того, что фирмы уплачивают одинаковый процент вне зависимости от источника инвестирования. В этих условиях имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятия. В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики.(352)

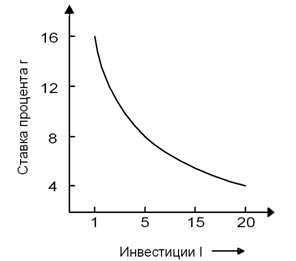

Основными факторами, влияющими на формирование инвестиционного спроса, являются реальная процентная ставка и ожидаемая норма чистой прибыли. Графически это выглядит следующим образом:

Ось ординат здесь обозначает ставки банковского процента, а ось абсцисс – величину инвестиций, которые могут быть осуществлены при данной ставке. Из этой модели видно, что инвестиции выгодны только до того момента, когда процент равен ожидаемой норме чистой прибыли. Таким образом, реальная ставка отражает цену приобретения капитала для фирм. Повышение ставки приводит к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения процентной ставки становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

Величина инвестиций может колебаться при изменении каких либо факторов, не связанных с процентной ставкой. В этом случае происходит сдвиг кривой вправо, если спрос растет, или влево, когда спрос падает. Основными факторами, влияющими на сдвиг графика спроса на инвестиции, являются:

- Ожидания предпринимателей.

Они представляют собой прогнозы будущего развития экономики, уровня цен, спроса на продукцию, изменений в политике, демографии и т.п. Все это необходимо учитывать, ведь если экономика находится на подъеме, то инвестируется больше средств, поскольку возрастает платежеспособный спрос населения. Когда наступает кризис, инвестиции сокращаются. Примером может послужить Великая депрессия в США в 30-х годах прошлого столетия - инвестиции в это время снизились примерно на 80 – 100%. Положительные изменения, такие как снижение налогов, развитие технологий, расширение рынков сбыта и т.д., повышают ожидаемую прибыль и делают инвестиции более выгодными. Прибыль выступает основным источником средств для предпринимательских инвестиций, и ее рост дает фирме больше стимулов и средств для инвестирования, и наоборот.

- Уровень налогообложения в стране

При принятии инвестиционных решений предприниматели также рассчитывают ожидаемую прибыль после уплаты налогов. Снижение НДС, налога на прибыль и других видов налогов повышают возможности инвестирования; рост налоговых ставок, наоборот, вызывая снижение доходности, уменьшит спрос на инвестиции (кривая сдвинется влево).

- Основной капитал

Как уже говорилось ранее, необходимость замены капитала возникает примерно каждые 5 - 10 и более лет. В эти годы инвестиционная активность фирм увеличивается. Они вынуждены вкладывать деньги в основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). В каких – то пределах закупки инвестиционных товаров носят дискретный характер, и поэтому могут быть отложены. Так, старое оборудование можно либо полностью ликвидировать и заменить, либо отремонтировать и использовать еще несколько лет. С уменьшением расходов на основной капитал будет повышаться норма чистой прибыли, а кривая сдвинется вправо.

С другой стороны, есть факторы, которые сдерживают инвестиционный процесс. Например, если введение в эксплуатацию нового оборудования требует дополнительных затрат, связанных с установкой. Наладкой и запуском, то очевидно, что ожидаемая прибыль снижается, поскольку увеличивается период времени, в течение которого фирма понесла затраты, но не получает доход; также возрастают совокупные издержки фирмы на накопление капитала. График смещается влево.

Еще один фактор – наличие простаивающих мощностей (запас наличного капитала). Например, во время рецессии фирма решила уменьшить выпуска продукции и для этого законсервировала некоторую часть производственных мощностей. По окончании спада спрос на продукцию возрастает, и фирма наращивает объемы производства. Но у нее уже есть неиспользуемые мощности, следовательно, инвестировать в новый капитал фирма пока не будет, т.е. в данный период времени при существующей ставке процента величина инвестиций в экономике будет меньше.

- Научно – технический прогресс.

Достижения в этой области служат дополнительным стимулом для увеличения инвестиций. Однако крупные нововведения происходят не регулярно, а время от времени. Причем важные открытия происходят в какой – либо отдельной области, которая становится ведущей на данном этапе развития общества. И когда, наконец, это случается, происходит огромный рост инвестиционных расходов, который снижается со временем. Например, изобретение радио, телефона, двигателя внутреннего сгорания дали толчок развитию таких отраслей, как автомобилестроение, химическая промышленность, сельское хозяйство, что повлекло за собой инвестиционный бум. В течение нескольких десятилетий приобретенные мощности использовались для производства новых товаров, пока не были сделаны открытия в других отраслях. На современном этапе большое внимание уделяется нанотехнологиям, электронным средствам связи.

Все эти факторы играют очень важную роль и делают инвестиции самым нестабильным элементом совокупных расходов в экономике. Таким образом, величина инвестиций может весьма существенно колебаться год от года. Рассмотрим же теперь наиболее важные факторы, объясняющие изменчивость инвестиций. Можно сказать, что они практически полностью совпадают с предыдущими:

- Изменчивость ожиданий.

- Изменчивость прибылей.

- Продолжительность сроков службы оборудования.

- Нерегулярность инноваций.

Сбережения как основной источник инвестиций. Модель макроэкономического равновесия «I - S».

Непотребляемую часть дохода или часть, оставшуюся после осуществления всех потребительских расходов, составляют сбережения, т.е. сберегаемая часть дохода.

В книге Г. П. Журавлевой мы находим похожее определение: сбережения представляют собой часть располагаемого национального дохода, которая не была использована домашними хозяйствами на потребление и является приращением их богатства.[149,1]

Поскольку располагаемый национальный доход (Yd) может быть либо потреблен, либо сохранен, то функцию сбережения (S) можно получить вычитанием величины потребления (С) из располагаемого дохода:

S = Yd – С

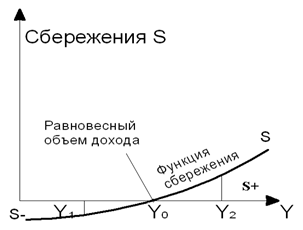

Общий уровень и динамику сбережений исследуют с помощью графика функции сбережения.

Рис.2 – График функции сбережений

Этот график построен в координатах «сбережения – доход». Если бы весь доход шел на сбережения, то ситуация характеризовалась бы прямой, проходящей под углом 45°. В реальной жизни этого не происходит.

Поэтому график принимает слегка изогнутый вид. Как следует из рисунка, при национальном доходе равном Y0 весь доход потребляется и сбережения равны нулю. Если растет доход, то соответственно растут и сбережения. Так, для величины национального дохода Y2 величина сбережений положительна. Когда сбережения становятся отрицательными, это означает, что величина дохода так мала, что приходится жить в долг.

Представители классической школы связывали стремление населения к сбережению с величиной процентной ставки. В отличие от них Дж. М. Кейнс отметил, что склонность сберегать обусловлена, прежде всего, изменениями в доходе. Также помимо дохода стремление к сбережению формируется под влиянием большого количества разнообразных причин: от желания обеспечить себе экономическую независимость, необходимости выплатить ссуду, скопить на старость, решить проблемы детей и так далее. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. На практике же предложение инвестиций зависит в основном от размера доходов в обществе и предпринимательской активности.

Колебания инвестиций являются одним из основных факторов, влияющих на изменение произведенного чистого национального продукта. Чистый национальный продукт (ЧНП) считается равновесным, когда объем производства обеспечивает обществу такие доходы, которые позволяют купить весь произведенный продукт. Если ожидаемая норма возрастает или уменьшается ставка банковского процента, то увеличиваются расходы на инвестиции, соответственно возрастает и произведенный ЧНП, и наоборот.

Указанная зависимость была обоснована Кейнсом и стала основным инструментом в кейнсианской экономической политике. Правительство может регулировать объемы производимого ЧНП, увеличивая или уменьшая ставку процента и воздействуя, таким образом, на размер инвестиций.

Для более полного изучения макроэкономических показателей сбережения необходимо остановиться на его важнейших характеристиках – средних и предельных склонностях. Названные понятия введены Кейнсом. В своей книге он изучал основной психологический закон, согласно которому люди склонны увеличивать свое потребление с ростом дохода, но не в той мере, в какой растет доход. Это означает, что величина потребления растет медленнее национального дохода. Сбережения же наоборот, растут быстрее роста доходов (средняя склонность к потреблению возрастает). И все же чем больше национальный доход, тем шире возможности домашних хозяйств потреблять разнообразные товары и услуги, а также накапливать богатство.

Средняя склонность к сбережению показывает (APS) показывает долю сбережений в национальном доходе. Она выражается как отношение сберегаемой части национального дохода (S) ко всему доходу (Y):

APS = S / Y

Например, если APS = 0,2, то это означает, что 20 % сберегается. В простой кейнсианской модели (без участия государства и внешнего сектора) сумма средних склонностей к потреблению и сбережению равна единице:

APC + APS = 1

Предельная склонность к сбережению (MPS) показывает, на сколько вырастут сбережения (∆S), если национальный доход (∆Y) вырастет на единицу.

MPS = ∆S ∕ ∆Y

Например, если MPS = 0,15, то это означает, что рост национального дохода на 1 рубль вызовет прирост потребления на 0,15 рублей. Предельная склонность к сбережению показывает тангенс угла наклона графика сбережений: чем больше MPS, тем более крутая линия сбережений.

В простой кейнсианской модели сумма предельных склонностей к потреблению и сбережению также дает в сумме единицу:

MPC + MPS = 1

Потребление влияет на характер сбережений. Сбережения же в свою очередь составляют основу инвестиций. Поэтому важнейшая задача – найти то соотношение сбережений и инвестиций, которое обеспечит стране стабильное экономическое развитие.

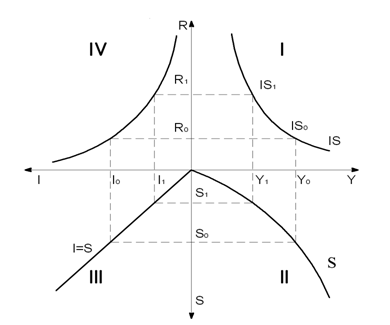

Рассмотрим модель, которая наиболее полно ответит на наши вопросы. Она была разработана экономистом Дж. Хиксом в 30–х. годах двадцатого века и отражает взаимосвязь сбережений, инвестиций, уровня дохода и процента.

На графике зависимость между этими величинами выглядит следующим образом:

Рис. 4 – модель макроэкономического равновесия «I - S»

Эта модель наглядно показывает условия равновесия на рынке товаров и услуг. Если двигаться против часовой стрелки, то мы начинаем из первого квадранта (всего их 4). На нем изображен график зависимости инвестиций и процентной ставки. Такая зависимость, когда большему значению R соответствует меньшее значение I, называется обратно пропорциональной. Возьмем в качестве примера уровень инвестиций Io, ему соответствует уровень процентной ставки Ro. Если опустить перпендикуляр в третий квадрант на график, обозначающий равенство сбережений и инвестиций, то получим такое значение сбережений, которое будет соответствовать нашему значению инвестиций Io. Движемся далее и попадаем во второй квадрант. В нем мы видим график прямо пропорциональной зависимости сбережений (S) от национального дохода (Y). Откладывая необходимое нам значение (So), мы выходим на уровень национального дохода (Yo). И, наконец, в первом квадранте уже зная уровень дохода, находим на кривой точку ISo, которая и будет обозначать макроэкономическое равновесие.

Данный график отражает все закономерности, имеющие место в равновесии инвестиций и сбережений, помогает нам выявить точку равновесия и служит основой для некоторых других графических моделей, отражающих состояние денежного финансового рынка.

Проблемы превращения сбережений в инвестиции в России.

Инвестиционный климат представляет собой набор факторов, специфичных для данной страны и определяющих возможности и стимулы фирм к расширению масштабов деятельности на основе осуществления продуктивных инвестиций, созданию рабочих мест, активному участию в глобальной конкуренции. В данном разделе рассмотрим более детально, какие причины препятствуют созданию благоприятного инвестиционного климата в России.

До кризиса, начавшего в 2008 году, наша страна переживала несколько лет подъема. Поэтому период экономического роста в России, наступившего после дефолта 1998 года, можно подразделить на несколько этапов.

Первый этап (с лета 1999 г. до лета 2002года) характеризовался следующими факторами: повышение загрузки производственных мощностей, вовлечение свободной рабочей силы, рост цен на нефть и другие товары российского экспорта.

Все это, конечно же, стимулирует приток новых инвестиций, однако такие меры правительства как, например отмена «инвестиционной льготы», позволявшей предприятиям минимизировать налогообложение и одновременно интенсивно вовлекать собственные средства в процессы модернизации оборудования, использовать их в качестве важнейшего источника финансирования инвестиций в основной капитал, воздействуют отнюдь не благоприятно на формирование инвестиционного климата. Это в свою очередь снижает темпы экономического роста.

В ходе второго этапа (с лета 2002 до весны 2004) экономический рост был обусловлен главным образом усилением инвестиционной активности частного сектора.

В это время наблюдалось снижение инфляции, быстрое наращивание экспорта, существенное повышение производительности труда в частном и государственном производительных секторах. Этому способствовали макроэкономическая стабильность и заметное снижение безработицы по сравнению с 1998 – 1999 гг.

Третий этап (с весны 2004 и до 2006 года) характеризуется формированием механизма роста нового типа, в значительной степени основанного на инвестиционной активности предприятий с преобладающим участием государства, бюджетных расходах и частично – на активности частного сектора.

В период с 2007 и до кризиса 2008 года (четвертый этап) благодаря росту мировых сырьевых и энергетических цен для отечественной экономики сложились исключительно благоприятные внешние условия. В 2007 году реальный ВВП России выйдет на уровень 1990 г., хотя его структура будет совершенно иной. В этом году величина капиталовложений в России возросла примерно на 20 %. До этого в течение семи лет экономического подъема они также росли быстрее динамики ВВП, но от столь низкого уровня, что их объем все еще был далек от предкризисного значения.

Анализируя сложившуюся в стране экономическую ситуацию, можно предположить, что для развития положительной динамики инвестиционных процессов необходимо:

- совершенствование налоговой системы (снижение налоговой нагрузки с целью стимулирования инвестиционной прибыли);

- обеспечение прав и гарантий инвесторов;

- улучшение работы банковской системы;

- внедрение механизмов трансформирования сбережений в инвестиции.

Последний пункт очень важен для нашей страны. В России слабо развит инвестиционный сектор и навыки сбережения населения. При этом сбережения достаточно большие и продолжают расти, хотя значительная их часть хранится в наличной форме. Необходимо заставить эти финансовые сбережения работать на экономику государства.

Большое значение для притока инвестиций играют экспортные операции, т.к. прежде всего рост доходов от экспорта скажется на размере располагаемой предприятиями прибыли, что повышает их инвестиционные возможности.

Приток иностранных инвестиций оказывает значительное воздействие на повышение ВВП страны. Поэтому задача правительства сделать для этого все возможное.

Остановимся на факторах повышающих инвестиционную активность:

- сохранение высоких цен мирового рынка на энергоресурсы и металлы;

- улучшение финансового положения предприятий;

- снижение процентных ставок рефинансирования Банка России;

- повышение инвестиционной привлекательности России для иностранных инвесторов;

- повышение уровня ВВП.

Существуют также факторы, сдерживающие развитие инвестиционной деятельности:

- недостаточный уровень развития фондового рынка;

- достаточно высокая цена коммерческого кредитования;

- отсутствие эффективных механизмов трансформации сбережений населения в инвестиции;

- уход сбережений за границу (бегство капитала);

- недостаточный приток иностранных инвестиций;

В России общий уровень сбережений составляет более 30% ВВП, а объём инвестиций – лишь около 20%. Это соотношение показателей свидетельствует о низком уровне использования накопленных денежных ресурсов и интересах экономического развития, а для того чтобы экономика нормально функционировала, необходимо инвестировать в реальный сектор не менее 22-23% ВВП.

18 сентября 2009 года в Сочи на открытии VIII Международного инвестиционного форума выступала глава Минэкономразвития Эльвира Набиуллина. В своем докладе она говорила о том, что правительство будет создавать привлекательные условия для инвестиций и снижать административные барьеры для бизнеса, развивать частно-государственное партнерство и финансовую инфраструктуру. Извлекая уроки из кризиса, становится понятно, что нашей стране нужны инвестиции в эффективность, инвестиции в инфраструктуру, в крупные, средние и малые инвестиционные проекты. Долгосрочные цели развития должны остаться неизменными: это - диверсификация экономики, уход от сырьевой зависимости, переход на инновационный путь развития, кардинальное повышение производительности труда, рост энергоэффективности.

Практикум

№1

Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100

Решение:

Зная формулу национального дохода (Y = C + I), подставим в нее соответствующие значения:

Y = 500 + 0,6Y +100

Y = 600 + 0,6Y

Y- 0,6Y = 600

0,4Y = 600

Y = 600: 0,4

Y = 1500

Проведя арифметические действия, мы определили, что уровень дохода будет равен 1500.

№2

Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

Решение:

Аналогично, находим уровень дохода, только теперь инвестиции будут равны 200 (I = 200).

Y = 500 + 0,6Y +200

Y = 700 + 0,6Y

Y- 0,6Y = 700

0,4Y = 700

Y = 700 : 0,4

Y = 1750

Как мы видим, при увеличении размера инвестиций увеличился и равновесный выпуск

№3

Мультипликатор инвестиций – это соотношение отклонения от равновесного чистого национального продукта и изменения в расходах на инвестиции. [357,2]

Мультипликатор всегда обратно пропорционален предельной склонности к сбережению.

M = 1/MPC

Как мы уже знаем из раздела 2, предельная склонность к потреблению и предельная склонность к сбережению в сумме равны единице:

MPC + MPS = 1

Поэтому формула мультипликатора преобразится следующим образом:

M = 1/1 – MPC

В нашем случае MPC = 0,6. Нашли мы его по формуле С = С* + МРС ∙ Y, где С* - - некая постоянная, зависящая от других факторов, кроме дохода.

Подставляя полученные значения в формулу мультипликатора, получаем:

M = 1/1 – 0,6

M = 1/0,4

M = 2,5

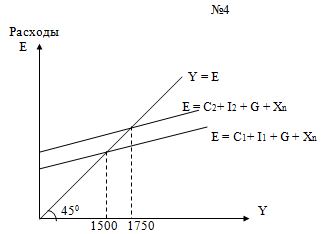

На данном графике ось абсцисс обозначает уровень выпуска продукции (национальный доход), а ось ординат расходы. С помощью биссектрисы обозначающей равенство доходов и расходов мы находим равновесные уровни дохода при различных значениях компонентов совокупных расходов, а именно при различных значениях инвестиций.

Заключение

Подводя итоги работы, необходимо отметить, что инвестиции необходимы обществу. На их основе происходят процессы структурного и качественного обновления мирового товаропроизводства и рыночной инфраструктуры. И чем интенсивней инвестирование, тем быстрее осуществляется производственный процесс, и происходят эффективные рыночные преобразования.

Вместе с инвестициями, сбережения являются – важнейшим показателем развития экономики. Он также важен в экономике, как например ВВП или ЧНП. Сбережения требуются не только для анализа уровня жизни, но и как один из источников финансирования инвестиций. Неслучайно в развитых странах весьма бережно относятся к сбережениям граждан.

Правительства практически всех развитых стран стараются стимулировать население к сбережению, освобождая процентный доход от налога, как в Японии, или выплачивая дополнительные премии по сберегательным счетам на длительный срок, как в Германии. Тем самым государства пытаются способствовать росту инвестиций и в целом экономическому росту.

Возвращаясь к проблемам сбережений и инвестиций в нашей стране, надо сказать, Россия нуждается в крупных инвестициях, чтобы осуществить многостороннюю модернизацию и реконструкцию, создать социально – экономическую систему, способную успешно развиваться в современных условиях. Поэтому в ближайшие десятилетия состояние инвестиционного климата в стране будет оказывать все большее влияние на развитие её экономики.

Список литературы

- Экономическая теория. Макроэкономика – 1, 2. Метаэкономика. Экономика трансформаций: Учебник / Под общ. ред. заслуженного деятеля науки РФ, проф., д. э. н. Г. П. Журавлевой. – М.: Издательско-торговая корпорация «Дашков и К°», 2009. – 920 с.

- Экономическая теория: учебник для студентов вузов, обучающихся по экономическим специальностям / под ред. И. П. Николаевой. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2008. – 527 с.

- Экономическая теория / Под ред. А. И. Добрынина, Л. С. Тарасевича, 3-е изд. – СПб.: Изд. СПбГУЭФ; Питер, 2008. – 544 с.: ил. – (Серия «Учебник для вузов»).

- Экономическая теория (политэкономия): Учебник / Под общ. ред. акад. В. И. Видяпина, акад. Г. П. Журавлевой. – 4-е изд. – М.: ИНФРА-М, 2008. – 640 с. – (100 лет РЭА им. Г. В. Плеханова)

- Экономическая теория: учебник / под ред. Е. Н. Лобачевой. – 2-е изд., перераб. и доп. – М.: Высшее образование, 2009. – 515 с. – (Университеты России).

- Экономическая теория: учебник для студентов вузов / Под ред. В. Д. Камаева. – 12-е изд., перераб. и доп. – М.: Гуманитар. изд. центр ВЛАДОС, 2006. – 591 с.: ил. – (учебник для вузов).

Статьи из журналов и газет

- Л. Григорьев. Инвестиционный процесс: накопленные проблемы и интересы // Вопросы экономики. 2008. №4.

- А. Некипелов, Ю. Голанд. От замораживания к инвестированию: новые подходы к кредитно-денежной и валютной политике // Вопросы экономики. 2008. №3.

- Экспертный институт. Инвестиционный климат в России // Вопросы экономики. 2006. №5

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвистиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в макроэкономическом развитии

- Инвестиции как фактор экономического роста

- Инвестиции и их место в экономике РФ

- Потребление, сбережение и национальный доход

- Динамика национальной экономики и инвестиции

- Инвестиции

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Роль и место инвестиций в макроэкономическом развитии

- Сбережения и их анализ в экономике

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Оценка инвестиционной привлекательности предприятия

- Инвестиции как фактор экономического роста

- Влияние инвестиций на развитие национальной экономики

- Инвестиции как фактор экономического роста

![Сбережения и инвестиции в рыночной экономике [03.11.10]](/files/works_screen/75/43.png)