Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Инвестиции как фактор экономического роста

Тема: Инвестиции как фактор экономического роста

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 88.20K | Скачано: 435 | Добавлен 20.03.08 в 02:23 | Рейтинг: +7 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Новороссийск 2007

Содержание

Введение 2

1. Экономическая сущность инвестиций и их виды 3

2. Инвестиции и динамика ВВП. Теория мультипликатора и акселератора 6

3. Проблемы инвестиций в современной экономике России 15

Практикум 20

Заключение 22

Литература 23

Введение

Инвестиции представляют собой одну из важнейших экономических категорий, определяющих развитие экономики. Являясь одним из важнейших компонентов ВНП, объём инвестиций достаточно сложно прогнозируется на макроуровне.

Инвестиции способствуют накоплению общественного капитала, внедрению достижений науки и техники, вследствие чего создаётся база для расширения производственных возможностей стран и их экономического роста.

От процесса инвестирования напрямую зависит создание новых рабочих мест, так как инвестиции определяют процесс расширенного воспроизводства.

Инвестиции играют важную роль как на макро-, так и на микро- уровне. Они определяют будущее страны в целом, отдельного субъекта хозяйствования и являются локомотивом в развитии экономики.

Сегодня инвестиционная политика нашего государства еще слаба, что обусловлено в основном незащищенностью расходов бюджета на инвестиционные цели.

Концепция мультипликатора-акселератора помогает уяснить проблемы равновесия, связанные с соответствием между инвестициями и сбережениями.

1. Экономическая сущность инвестиций и их виды.

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на совершенствование производительных сил общества. Формы инвестиций могут быть различными: вложения средств в расширение или реконструкцию производства, в мероприятия, обеспечивающие повышение качества продукции и услуг, в образование кадров и проведение научных исследований. Другими словами инвестиции – это экономические ресурсы, увеличивающие реальный капитал общества.

Реальные инвестиции – вложения, измеренные в ценах базового года. Цель – сравнения текущих инвестиций с инвестициями предшествующего периода.

Автономные инвестиции (независимые) – часть реальных инвестиций, которая не зависит от состояния национальной экономики.

Производные (зависимые) – затраты, объем которых зависит от состояния экономики.

Потребительские инвестиции – покупка товаров длительного пользования или недвижимости.

Экономические инвестиции (инвестиции в бизнес) – реальное экономическое инвестирование, главная цель которого – извлечение прибыли. Экономическим инвестированием является любое вложение средств в реальные активы, связанное с производством товаров и услуг.

Финансовые инвестиции (инвестиции в ценные бумаги) означают приобретение активов в форме ценных бумаг для извлечения прибыли. В отличие от экономического инвестирования финансовое не предполагает обязательного создания новых производственных мощностей и контроля за их использованием. Процесс финансового инвестирования означает передачу прав: инвестор отдаёт деньги и взамен приобретает права на будущей доход (получает в собственность ценную бумагу).

Зарубежные исследователи подчеркивают, что только в примитивных экономиках основная часть инвестиций относиться к реальным, в то время как в современной экономике развитых стран большая их часть представлена финансовыми инвестициями.

Кроме указанных основных видов инвестиций существуют и так называемые интеллектуальные инвестиции, подразумевающие покупку патентов, лицензий, подготовку и переподготовку персонала и т.д.

В зависимости от субъекта выделяют три категории инвестиций: частные инвестиции, государственные инвестиции (в административные структуры и в государственные предприятия) и частные инвестиции, инициируемые государством, если оно считает их общественно полезными.

По месту осуществления: различают инвестиции в частном секторе – когда предприятие негосударственной формы собственности строит новое сооружение или покупает оборудование и в общественном (государственном) секторе – например строительство электростанций, новых линий метрополитена и т.п.

По направлениям:

- инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье, материалы и готовые изделия.

- инвестиции в человеческий капитал имеют место в случаях улучшения здоровья, образования и профессиональной подготовки населения. Все это также сказывается на росте производительности труда в общем экономическом росте. Инвестиции такого рода достаточно рискованны, т.к. не дают полной гарантии прироста дохода.

- инвестиции в капитальные ресурсы направляются в случаях, когда сбережения идут на увеличение производственных возможностей экономики путем финансирования строительства новых предприятий, внедрения новых технологий. Капитальные инвестиции имеют долгий срок службы, высокую стоимость и приносят доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском. Инвестиции в капитальные ресурсы разделяются на два вида:

- чистые инвестиции – экономические ресурсы, увеличивающие размер основного капитала;

- инвестиции в модернизацию – направляются на возмещение износа капитала.

Валовые инвестиции – сумма чистых инвестиций и инвестиций в модернизацию.

По источникам финансирования инвестиции делятся на:

- внутренние – складываются из сбережений, т.е. той части личного или общественного дохода от текущего производства, которая не расходуется на текущее потребление. Они имеют две формы: добровольные и принудительные сбережения;

- внешние обычно приобретают форму международного инвестирования – прямого или портфельного (косвенного). Прямая инвестиция – это форма вложений, дающая инвестору непосредственное право собственности на ценные бумаги или имущество и контроль над ними. Например, когда инвестор покупает акцию, облигацию, ценную монету или участок земли, чтобы сохранить стоимость денег или получить доход, он осуществляет прямое инвестирование. Портфельная инвестиция – это набор ценных бумаг или имущественных ценностей, приносящих доход.

С точки зрения срока действия инвестиции делятся на:

- краткосрочные – вложения капитала на период, не более одного года (например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных сертификатов и т. п.);

- долгосрочные инвестиции - вложения капитала на период свыше одного года.

Инвестиции и динамика ВВП.

Теория мультипликатора и акселератора.

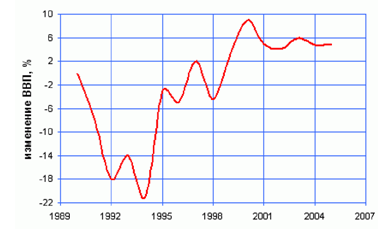

Инвестиции выступают важным фактором, воздействующим на рост валового национального продукта. Рост ВВП РФ показан на Рисунке 1.

Рис. 1. Динамика ВВП России

Следует отметить, что действие этого фактора не подчиняется какому-то строгому регламенту. Инвестиции весьма изменчивы, причем их изменчивость гораздо подвижнее, чем изменчивость валового национального продукта.

Рост реального или наличного накопленного капитала является основой повышения уровня благосостояния в индустриальных странах, поскольку производительность труда напрямую зависит от количества и качества имеющегося производственного аппарата, включающего прогрессивные технологии, виды материалов и энергии, интеллектуальный потенциал. В этом смысле сегодняшнее благосостояние есть результат вчерашних инвестиций, а сегодняшние инвестиции закладывают основы будущего благосостояния общества.

Отсюда следует то важное обстоятельство, что обществу постоянно приходится решать проблему выбора между потреблением сегодняшним и завтрашним. Чем большую часть произведенного сегодня общество инвестирует, тем богаче оно окажется завтра, и, наоборот. Вот почему государство заинтересовано в том, чтобы постоянно поддерживать необходимый уровень инвестиций и оптимальное соотношение между их видами.

Для урегулирования процесса превращения сбережений в инвестиции используются модели: макроэкономическая модель равновесия «сбережения-инвестиции» и ряд моделей каждого типа инвестиций.

Основной источник инвестиций – сбережения, или непотребленная часть совокупного дохода национальной экономики (людей, предприятий, государства). Этот нерастраченный доход помещается в различные финансовые институты – банки, ассоциации сбережений и займов, фонды и т.п., которые в свою очередь предоставляют займы предпринимателям для приобретения ими капитальных или других ресурсов. Частные лица могут размещать свои сбережения, непосредственно покупая акции корпораций, облигации и другие ценные бумаги либо вновь выпускаемые, либо уже имеющиеся в обращении. Кроме того, частные лица вкладывают свои сбережения в пенсионные, инвестиционные и другие фонды, которые в большинстве своем также покупают ценные бумаги, т.е. инвестируют аккумулированные средства.

Субъекты сбережений и инвесторы представляют собой различные группы, планирующих свои сбережения и инвестиции на разных основаниях. В этом, по мнению кейнсианцев, проблема инвестиций и сбережений, которые, по определению, должны равняться друг другу, но в реальности не совпадают. Между ними существует определенный разрыв, обусловливающий макроэкономическое неравновесие. Для того, чтобы проследить почему это происходит, необходимо рассмотреть, чем определяются спрос и предложение инвестиций.

Согласно классической теории, объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки. Так, с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций. Суть этой зависимости состоит в том, что фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть как собственные средства, т.е. часть прибыли, так и заемные средства – кредиты финансовых учреждений. Но каковы бы ни были источники инвестирования, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций. Для выбора инвестиционного варианта предприятие должно сопоставить доходность инвестиций по каждому варианту с нормой банковского процента.

Кроме того, альтернативная стоимость инвестиций зависит от источника получения заемных средств. В условиях получения одинакового процента вне зависимости от источника финансирования, имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятий.

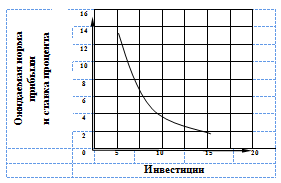

В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики. Таким образом, кривая на инвестиции может быть построена путем расположения всех инвестиционных проектов по нисходящей в зависимости от ожидаемой нормы чистой прибыли (Рис.2).

Рис.2. График кривой спроса на инвестиции

По оси абсцисс расположены различные возможные значения «цен» инвестиций (ставка процента r), а соответствующие величины спроса на инвестиционные товары (I) откладываются по оси ординат.

Из этой модели инвестиций следует несколько важных выводов.

Во-первых, из графика видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли.

Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции. Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае снижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки, описанного выше. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге – к сокращению инвестиций. И наоборот, более низкий уровень цен понижает ставку процента и тем самым увеличивает инвестиционный спрос.

Сдвиги кривой спроса на инвестиции происходят под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основными из них являются следующие:

- ожидания предпринимателей – прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т.п.). Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные – влево;

- уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

- издержки на основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривя спроса на инвестиции сместиться влево;

- научно-технический прогресс, а именно создание новой прогрессивной техники и технологии, новых видов товаров и услуг и т.д. Достижения в этих областях служат дополнительным стимулом для расширения инвестиций, т.к. могут увеличить норму прибыли либо за счет производительности оборудования, либо за счет высокой рентабельности товаров.

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, делается вывод, что ставка ссудного процента может выполнять функцию связующего звена между сбережениями и инвестициями.

Нужно заметить, что инвестиции будут приносить фирме дополнительную выручку, если с их помощью она сможет реализовать свою

продукцию на большую сумму. Это означает, что очень важным фактором инвестиций является совокупный выпуск продукции (или валовой продукт) и соответственно выручка. Инвестиции, таким образом, зависят от выручки, которая в свою очередь определяется состоянием общеэкономической активности. Некоторые исследования показывают, что колебания выпуска продукции влияют на динамику инвестиций в течение деловых циклов.

Теория динамики инвестиций базируется на принципе мультипликатора. Эта концепция помогает уяснить проблемы равновесия, связанные с соответствием между инвестициями и сбережениями.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. Английским экономистом Р. Каном. Он обратил внимание, что государственные затраты на организацию общественных работ, проводимых администрацией Ф. Рузвельта для сокращения безработицы, привели к мультипликативному эффекту занятости – появлению не только первичной занятости, но и вторичной, третичной и т.д. При расширении общественных работ рост числа занятых оказывается более значительным, чем увеличение числа работников, непосредственно привлекаемых к общественным работам. К примеру, рабочие, нанятые для сооружения шоссейных дорог, увеличивая спрос на потребительские товары, «вызывают» тем самым дополнительную занятость в отраслях, специализирующихся на выпуске этих товаров во «вторичном» секторе. В свою очередь рост доходов и потребления этой группы рабочих потребует расширения производства предметов потребления в смежных отраслях – «третичном» секторе. Таким образом, первоначальные затраты приводили к мультипликации покупательной способности и занятости населения.

Дж. Кейнс уточнил сущность мультипликативного эффекта. Прежде всего происхождение этого эффекта обусловлено спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно предельной склонностью к потреблению (МРС). Предельная склонность к потреблению определяет поведение потребителей таким образом, что в случае сокращения реального дохода они снижают свое потребление в той же пропорции. Подобные действия потребителей усиливают последствия любого рода изменений величины плановых инвестиций. Так, если величина реальных плановых инвестиций падает в первом цикле на 100 млн ден. ед., то следствием этого является сокращение доходов работающих в строительстве, которые в соответствие с предельной склонностью к потреблению (предположительно равной 0,75) сокращают объем расходов на собственное потребление на 75 млн ден.ед. (второй цикл). На эту же сумму теряют доход все те, кто обеспечивал строителей потребительскими благами. Соответственно и их потребление снижается на 0,75, или 56250тыс. ден.ед. (75млн * 0,75). К тому времени, когда указанный процесс повториться неопределенно большое число раз (циклов), величина совокупных расходов (инвестиции плюс потребление) сократиться на сумму, в четыре раза превосходящую первоначальное уменьшение инвестиций.

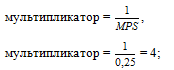

Следовательно, мультипликатор может быть вычислен как:

- коэффициент, отражающий зависимость изменения чистого национального продукта от изменения инвестиций:

изменение ЧНП = мультипликатор * изменение в инвестициях;

- величина, обратная предельной склонности к потреблению.

мультипликатор = = ,

где MPS – предельная склонность к сбережению,

МРС – предельная склонность к потреблению.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

Понятие мультипликатора может создать впечатление, что этот эффект положительно сказывается на экономике и следует стремиться к увеличению его значения. Однако, необходимо учитывать и обратные последствия мультипликативного эффекта – так называемый парадокс бережливости. Суть его состоит в том, что любое уменьшение совокупных расходов, в частности инвестиций, приведёт к многократным, умноженным на мультипликатор, потерям для общества, т.е. снижению ЧНП. Таким образом, парадокс состоит в том, что попытки общества больше сберегать могут фактически привести к тому же или даже меньшему объёму сбережений. Поэтому для обеспечения стабильности экономики желательно иметь оптимальный (не столь высокий) уровень мультипликатора.

Увеличение объёмов инвестиций приводит к росту доходов в отраслях, производящих капитальные блага, и это обстоятельство вызывает увеличение потребительских расходов. Следовательно, увеличение инвестиций ведет к росту потребительского дохода. Однако это может в свою очередь вызвать дальнейший рост инвестиций. Увеличение инвестиций на базе прироста дохода сопровождается эффектом акселерации, или ускорения.

Процесс наращивания дохода может (по крайней мере, на короткое время) перейти границы, воздвигаемые мультипликатором. Это объясняется взаимодействием мультипликатора и акселератора. Первоначально происходит самостоятельное (автономное) возрастание инвестиций. Это приводит к увеличению дохода в умноженном размере в соответствии с величиной мультипликатора. Указанное увеличение дохода может, однако, вызвать дальнейшее увеличение инвестиций.

При расширении производства потребительских товаров должны соответственно увеличиться амортизационные отчисления, т.е. потребленный основной капитал. Но чтобы это происходило, в производстве должен появиться новый, добавочно примененный основной капитал. И стоимость нового основного капитала во много раз больше не только прироста амортизации, но и объема прироста потребительских товаров.

Таким образом, эффект акселерации состоит в следующем: увеличение доходов, потребления (к данному году) сопряжено с намного большим возрастанием инвестиций. Отсюда: It = V(NIt-1 – NIt-2),

где It – национальный доход прошлого года;

V – национальный доход позапрошлого года;

NIt-1 – стимулированные инвестиции в t-м году;

NIt-2 – коэффициент акселерации (акселератор).

Акселератор – это числовой множитель, показывающий, во сколько раз прирост годичного потребительского спроса увеличивает спрос на производственные инвестиции.

Еще одна зависимость заключается в двусторонности эффекта акселерации. Он сопровождает не только увеличение, но и уменьшение прироста потребления. Уменьшение темпа прироста потребления вызывает помноженное уменьшение добавочных стимулированных инвестиций.

Двусторонность акселерации объясняет ее участие в формировании колебаний, цикличности. При повышении темпов роста потребительского спроса положительная акселерация вызывает либо постоянный, либо неравномерный экономический рост. При снижении темпов роста потребительского спроса отрицательная акселерация ведет к колебаниям, спадам.

Действие акселератора само по себе переходит в действие мультипликатора. Эффект акселерации в виде добавочных инвестиций как бы включает мультипликатор данного года, т.е. каскады вторичного, третичного спросов на инвестиционные и потребительские товары. В конечном счете, действие мультипликатора отмечается в новом годичном приросте ВНП, что снова инициирует акселерацию в будущем году. Возникает непрерывное цепное взаимодействие, важным качеством которого является, во-первых, динамизм. Этот процесс идет на протяжении всего промышленного цикла и за его рамками. Второе - в этом взаимодействии суммарные эффекты акселератора и мультипликатора могут принимать разные знаки, определяя и динамику, и колебания.

Концепция мультипликатора-акселератора помогает уяснить проблемы равновесия, связанные с соответствием между инвестициями и сбережениями. Таким образом, владея этими теориями можно более осмысленно разрабатывать экономическую политику государства, а также прогнозировать экономическую активность на различных фазах цикла. Среди прочего это способствует повышению эффективности инвестирования, снижению потерь факторов производства и повышению производительности их использования.

3. Проблемы инвестиций в современной экономике России.

От модернизации экономики на современной технологической основе зависит не только будущее России, но и её статус как промышленной державы. Основная проблема - обеспечение устойчивого экономического роста. Удвоение ВВП к 2010 году – цель, которая объективно требует всё больших усилий и трудно достижима, – продолжает рассматриваться руководством страны как главная задача. Поэтому особо остро стоит вопрос о поиске инвестиционного механизма. Отсюда вытекает необходимость масштабных притоков инвестиций – отечественных и иностранных.

Одна из важнейших проблем реформирования российской экономики - привлечение иностранных инвестиций. Учитывая серьезное технологическое отставание российской экономики по большинству позиций, России необходим иностранный капитал, который мог бы способствовать развитию отечественных инвестиций. При этом иностранные инвесторы ориентируются на инвестиционный климат России, который служит для указания на эффективность вложений в стране. Поступление иностранных инвестиций по основным странам приведены в Таблице 1.

Таблица 1

ПОСТУПЛЕНИЕ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В РФ

ПО ОСНОВНЫМ СТРАНАМ

|

|

2003 |

2004 |

2005 |

|||

|

Страны |

млн дол. США |

% |

млн дол. США |

% |

млн дол. США |

% |

|

Всего инвестиций |

29699 |

100 |

40509 |

100 |

53651 |

100 |

|

в том числе из стран: |

|

|

|

|

|

|

|

Люксембург |

2240 |

7,5 |

8431 |

20,8 |

13841 |

25,8 |

|

Германия |

4305 |

14,5 |

1733 |

4,3 |

3010 |

5,6 |

|

Великобритания |

4620 |

15,6 |

6988 |

17,3 |

8588 |

16,0 |

|

Швейцария |

1068 |

3,6 |

1558 |

3,8 |

2014 |

3,7 |

|

США |

1125 |

3,8 |

1850 |

4,6 |

1554 |

2,9 |

|

Франция |

3712 |

12,5 |

2332 |

5,8 |

1428 |

2,7 |

Этап экономического роста в России в 2000-2006г. характеризовался быстрым наращиванием экспорта и капиталовложений, началом многих инвестиционных проектов, повышением производительности труда.

В период экономической стабилизации после 2000 г. объем иностранных инвестиций остался практически неизменным, не превышая в среднем 4–4,5 млрд долларов США в год, что составляет 0,4–0,5% доли глобальных потоков (для сравнения: доля Китая составляет почти 10% и продолжает расти). Но, по сравнению, с прошедшими годами можно наблюдать тенденции к заметному росту объема иностранных инвестиций.

Основными факторами, обусловившими повышение инвестиционной активности в последние годы, являются:

- сохранение высоких цен мирового рынка на энергоресурсы и металлы;

- улучшение финансового положения предприятий;

- рост спроса на отечественные инвестиционные товары при высоком уровне цен на аналогичные импортные товары;

- увеличение инвестиционных ресурсов населения;

- снижение процентных ставок рефинансирования Банка России;

- формирование позитивного инвестиционного имиджа РФ.

Основные факторы, сдерживающие инвестиционную активность в настоящее время:

- высокая зависимость национального хозяйства, государственных финансов и платежного баланса от внешнеэкономической конъюнктуры при существующей структуре ВВП;

- избыточные административные барьеры для предпринимателей;

- недостаточная правовая защита отечественных и иностранных инвесторов, слабая правоприменительная практика;

- достаточно высокая цена коммерческого кредитования, несмотря на заметное снижение ставок на финансовом рынке;

- отсутствие эффективных механизмов трансформации сбережений населения в инвестиции;

- недостаточный уровень развития фондового рынка.

Базовый закон 2000 г. ”Об иностранных инвестициях в Российской Федерации” предусматривает возможность предоставления льгот по крупным инвестициям и “приоритетным проектам”. Однако получить льготы практически нереально из-за отсутствия подзаконных актов.

Привлечение иностранных инвестиций тесно связаны с региональными проблемами. В России возможности экономической регионализации и ресурсы до сих пор должным образом не задействованы. Именно недостаточный учет региональных факторов стал одной из основных причин низкой результативности рыночных реформ. Отсюда вытекает недостаточная конкурентоспособность экономики.

Проблема конкурентоспособности является многоуровневой. Но особого внимания заслуживает уровень, имеющий отраслевой и региональный характер, который особенно важен для России в связи с обширностью ее территории и многообразием условий. Вследствие отсутствия достаточно внятной региональной политики усиливается неравномерность регионального распределения иностранного капитала, что и отражено в Таблице 2:

Таблица2

ПОСТУПЛЕНИЕ ИНОСТРАННЫХ ИНВЕСТИЦИЙ ПО СУБЪЕКТАМ РФ (в %)

|

|

2003 г. |

2004 г. |

2005 г. |

|

|

Российская Федерация |

100,0 |

100,0 |

100,0 |

|

|

в том числе по Федеральным округам |

|

|

||

|

Северо-Западный |

4,0 |

7,1 |

6,5 |

|

|

Центральный |

52,7 |

44,6 |

53,9 |

|

|

Сибирский |

7,2 |

7,8 |

12,6 |

|

|

Южный |

2,3 |

1,7 |

1,8 |

|

|

Поволжский |

3,2 |

5,9 |

4,1 |

|

|

Уральский |

8,5 |

3,5 |

6,7 |

|

|

Дальневосточный |

9,6 |

12,5 |

11,1 |

|

В территориальном распределении иностранного капитала, как и в отраслевом, немалую роль играют интересы инвесторов. Они вкладывают капитал с целью скорейшего получения максимально возможной прибыли и направляют его в крупные города с развитым производственным потенциалом и рыночной инфрастуктурой. Прежде всего, это Москва, Санкт-Петербург и Екатеринбург.

Потребность России в инвестициях нарастает. Ситуация такова, что пауза в инвестиционном процессе может обернуться для России не только потерями темпов развития. При высоком уровне износа основного капитала прекращение обновления производства грозит самому существованию предприятий.

По расчетам Российского союза промышленников и предпринимателей, для устойчивого роста отечественной промышленности на уровне 7-8% в год необходимы ежегодные инвестиции в размере 100 млрд. долларов. Именно такие вложения позволят промышленным предприятиям осуществить реструктуризацию производства и провести замену оборудования. Для этого необходимо повысить привлекательность российского инвестиционного климата, что увеличит долю инвестиций иностранных компаний и поможет частично вернуть вывезенный российский капитал.

Однако наше правительство выдвигает предложение о создании фонда государственных инвестиций. В государственном бюджете планируется создание инвестиционного фонда, с помощью которого возможно финансирование проектов в области инфрастуктуры, наукоемкого производства и промышленности, подтолкнув таким образом экономический рост.

Практикум.

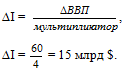

- В результате вливания иностранных (внешних) инвестиций в отечественную экономику произошло увеличение ВВП с 300 млрд. до 360 млрд. долл. Рассчитайте величину внешних инвестиций, если известно, что предельная склонность к сбережению в экономике составила 0,25?

Дано: ВВП1=300 млрд $, ВВП2=360 млрд $ , МРS=0,25. Найти: ∆ I.

Решение:

1) Вычислим, на сколько увеличился ВВП в результате вливания внешних инвестиций:

∆ВВП = ВВП2 - ВВП1= 360 – 300 = 60 млрд $;

2) Найдем мультипликатор по формуле:

3) Рассчитываем величину инвестиций:

Значит, величина иностранных инвестиций в отечественную экономику составила 15 млрд долларов.

Ответ: 15 млрд долларов.

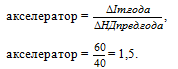

- Рост ВВП вызвал оживление в экономике, отразившееся в увеличении национального дохода в следующем году до 400 млрд. долл., что, в свою очередь, обусловило рост внутренних инвестиций на 60 млрд. долл. Рассчитайте величину акселератора.

Дано: НД=400млрд $, ∆I=60млрд, Найти: акселератор.

Решение:

- Из предыдущей задачи ВВП2=360. Рассчитаем ∆ НД:

∆ НД = 400 – 360 = 40 млрд долл.;

- Тогда акселераторвычислим по формуле:

Значит, величина акселератора равна 1,5.

Ответ: 1,5.

Заключение

Россия остро нуждается в фондах финансирования для своих инфраструктурных проектов. Эксперты предсказывают, что в ближайшие 7–10 лет ожидается значительный рост прямых иностранных инвестиций, причем к 2010 году ежегодные притоки превысят 1 трлн. долларов. А в связи с проведением в Сочи зимних Олимпийских Игр 2014 года, уже сегодня значительные иностранные инвестиции начали поступать в нашу страну.

В настоящее время важным фактором ускорения экономического роста становится совместная работа власти, бизнеса и общества в области усиления предпринимательской активности, улучшения инвестиционного климата.

Фактором повышения инвестиционной ответственности институтов государства должно стать внесение изменений в бюджетное законодательство в целях обеспечения обязательности выплат, использующихся для финансирования социальных мероприятий.

Решению региональных проблем во многом способствовало бы построение общегосударственной системы постоянного мониторинга инвестиционного климата регионов. При нынешнем положении дел невозможно дать его однозначную оценку и постоянно отслеживать динамику.

Одним из главных направлений политики в области привлечения иностранных инвестиций и регулирования их территориального размещения должно стать усиление социальной направленности, ориентация на создание новых рабочих мест.

Государственная инвестиционная политика сейчас направлена на то, чтобы обеспечить инвесторов всеми необходимыми условиями для работы на российском рынке, и потому в перспективе мы можем рассчитывать на изменение ситуации в российской экономике.

Литература

Официальные документы

1. Федеральный закон «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» (с изменениями от 02.01.2000 г.);

Учебники

2. Макроэкономика: Учебное пособие / Под ред. И. П. Николаевой. – М.: ЮНИТИ, 2000.-365 с.;

3. Экономическая теория: Учебник / Под ред. И. П. Николаевой. – М.: Финстатинформ, 1997.-399 с.;

Статьи из журналов

4. Борисов О. Проблемы стимулирования инвестиционной деятельности// Вопросы экономики. 2005, № 5, с.87.

5. Селезнев А. Условия активизации экономического процесса// Экономист. 2006. № 4. с.13.

6. Лазарев Д. Инвестиционный климат в России//Вопросы экономики. 2006. №5. с.27.

Статистические сборники

7. Российский статистический ежегодник: Стат.сб./Госкомстат России, 2006.

Интернет

8. http://www.infostat.ru ;

9. http://www.gks.ru ;

10. http://www.nasledie.ru

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Экономическая сущность инвестиций и их виды

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Влияние инвестиций на развитие национальной экономики

- Место и роль инвестиций в макроэкономическом развитии

- Динамика национальной экономики и инвестиции

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвистиции в рыночной экономике

- Место и роль инвестиций в макроэкономическом развитии

- Место и роль инвестиций в макроэкономическом развитии

- Бесплатная контрольная по инвестициям вариант 5 (задачи 7, 9, 15)

- Роль и место инвестиций в макроэкономическом развитии

![Инвестиции как фактор экономического роста [20.03.08]](/files/works_screen/14/63.png)