Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Сбережения и инвистиции в рыночной экономике

Тема: Сбережения и инвистиции в рыночной экономике

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 114.54K | Скачано: 445 | Добавлен 29.10.10 в 20:41 | Рейтинг: 0 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Барнаул 2009

Содержание

Введение 3

Глава 1 Сущность инвестиций

1.1 Понятие инвестиций и их виды 4-6

1.2 Спрос на инвестиции 6-12

Глава 2 Сбережения и инвестиции

2.1 Сбережения как основной источник инвестиций 13-16

2.2 Модель макроэкономического равновесия «I-S» 16-20

Глава 3 Проблемы превращения сбережений в инвестиции в России 20-25

Практикум 26-29

Заключение 30

Список использованной литературы 31-32

Введение

Перед нашей экономикой всегда стоит не мало целей и не мало задач, которые нужно решать. Так же, цель и основные задачи встают перед нами в этой теме. Главной целью и задачей этой работы является раскрытие сущности сбережений и инвестиций в рыночной экономике. Прежде всего необходимо понять, какова сущность инвестиций и из каких видов состоят инвестиции; понятие сбережения как основного источника инвестиций; как выглядит модель макроэкономического равновесия и выявить какие же основные проблемы превращения сбережений в инвестиции в России.

Ведь все мы знаем, что в современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках, острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование. Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества.

Глава 1 Сущность инвестиций.

Понятие инвестиций и их виды.

В современных условиях бурного научно-технического развития успешная деятельность организаций (предприятий) невозможна без инвестиций. Рынок постоянно выдвигает требования не только количественных, но и качественных преобразований. Эти преобразования, особенно качественные, можно осуществить, используя самую передовую технику и технологию, непрерывно развивая научно-исследовательскую базу в обеспечении высокого качества нововведений, для чего требуются значительные инвестиции.

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются па увеличение реального капитала общества, в том числе и человеческого [6, c. 230].

В макроэкономике инвестиции – есть часть расходов, состоящая из расходов на новые средства производства (производственные или фиксированные инвестиции), инвестиций в новое жильё, и прироста товарных запасов. Т.е., инвестиции – это часть валового внутреннего продукта, не потребленная в текущем периоде, и обеспечивающая прирост капитала в экономике. [4, c. 45]

Экономическое содержание инвестиций находит выражение в использовании сбережений на создание, расширение и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала. Исходя из экономического содержания инвестиций, можно определить их направления. Это научные исследования и опытно-конструкторские разработки; подготовка и переподготовка кадров; исследование рынка и продвижение товара; закупки нового оборудования, техники и технологии; строительство новых производственных зданий и сооружений; дополнительные закупки сырья и материалов; строительство жилья и объектов социального назначения. [18, c. 654]

Характеризуя основные направления инвестиций, их можно разделить на три типа: 1) Инвестиции в капитальные ресурсы. Такие инвестиции осуществляются в тех случаях когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятий, внедрения новых технологий. [6, с. 231]; 2) Инвестиции в товарно-материальные запасы, включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия. [6, с. 230]; 3) Инвестиции в человеческий капитал имеют место в тех случаях, когда здоровье, профессиональная подготовка населения улучшаются в результате усилий частных лиц, деловых кругов или государств. Всё это сказывается на росте производительности труда и общем экономическом росте [6, c. 231].

В зависимости от основных целей инвестирования инвестиции делятся на реальные (прямые) инвестиции и финансовые (портфельные) инвестиции. Реальные (прямые) инвестиции – это капиталовложения в производство или активы, предоставляющие инвестору полный контроль над деятельностью предприятия. Финансовые (портфельные) инвестиции - это инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг. Портфельные инвестиции не позволяют инвестору установить эффективный контроль над предприятием и не свидетельствуют о наличии у инвестора долговременной заинтересованности в развитии предприятия.

В зависимости от сроков вложений инвестиции делятся на краткосрочные и долгосрочные. Краткосрочные инвестиции – это вложения сроком от месяца до года, а долгосрочные отражают вложение на срок от года до нескольких лет.

Различают следующие виды инвестиций: государственные, образуемые из средств государственного бюджета, из государственных финансовых источников; иностранные — вкладываемые зарубежными инвесторами, другими государствами, иностранными банками, компаниями, предпринимателями; частные, образуемые из средств частных, корпоративных предприятий и организаций, граждан, включая как собственные, так и привлеченные средства. Выделяют также производственные инвестиции, направляемые на новое строительство, реконструкцию, расширение и техническое перевооружение действующих предприятий; интеллектуальные, вкладываемые в создание интеллектуального, духовного продукта; контролирующие, прямые инвестиции, обеспечивающие владение более чем 50% голосующих акций другой компании, и неконтролирующие, обеспечивающие владение менее чем 50% голосующих акций другой компании.

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Кейнсианская теория особо подчеркивает тот факт, что уровень инвестиций и уровень сбережений (т. е. источник, или резервуар инвестиций) определяется во многом разными процессами и обстоятельствами. Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а следовательно, и создание новых рабочих мест зависят от процесса инвестирования, или капиталообразования. [10, c. 84-85]

Спрос на инвестиции

Спрос на инвестиции – самая изменчивая часть совокупного спроса на блага. Инвестиции сильнее всего реагируют на изменение экономической конъюнктуры. С другой стороны, именно изменение объема инвестиций чаще всего является причиной конъюнктурных колебаний. В зависимости от того, какие факторы определяют объем спроса на инвестиции, последние делятся на индуцированные и автономные.

Индуцированные инвестиции. Инвестиции называются индуцированными, если причиной их осуществления является устойчивое увеличение спроса на блага. Таким образом, можно сказать, что индуцированные инвестиции – это инвестиции, вызываемые потребностью в сопутствующих товарах и услугах, дополняют инвестиции в основной капитал. 2, с. 65

Автономные инвестиции. Нередко предпринимателю выгодно сделать инвестиции при заданном совокупном спросе на блага. Это прежде всего инвестиции в новую технику и повышение качества продукции. Такие инвестиции чаще всего сами становятся причиной увеличения национального дохода. Автономные инвестиции - часть общих капиталовложений, определяемая не микроэкономическими факторами, например получением прибыли на конкретном предприятии, а макроэкономическими. Эти капиталовложения в отличие от индуцированных относят к государственным капиталовложениям, имеющим целью стабилизировать процесс экономического развития или поддержать «прорывные» направления техники и технологии. Часто затраты на «прорывные» технологии позволяют себе и крупнейшие фирмы. [11, с. 66-67]

Также спрос на инвестиции зависит от фаз экономического цикла. Классическая четырехфазная модель экономического цикла включает в себя фазы кризиса, депрессии, оживления и подъема. В каждой из них спрос на инвестиции различен.

В фазе кризиса наблюдается отрицательная динамика ключевых экономических показателей, в том числе и инвестиций. В фазе депрессии наступает определенная стабилизация, но отсутствует подъем производства. Цены, заработная плата, безработица стабилизируются на определенном уровне. Что касается инвестиций, в отдельные отрасли государство, а затем и предприниматели начинают вкладывать инвестиции, порождая эффект мультипликатора. В результате депрессия переходит в оживление. Самое главное в этой фазе – активизация инвестиционной деятельности предприятий. Соответственно растет спрос на инвестиции. В фазе подъема увеличиваются доходы населения и растет совокупный потребительский спрос, благодаря чему предприниматели расширяют производственные мощности и увеличивают инвестиции. [8, c. 95]

Теперь рассмотрим взгляды классиков и кейнсианцев на инвестиционный спрос. Согласно классической теории с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций.

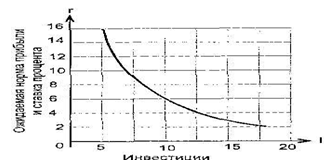

Фирмы постоянно планируют осуществление инвестиций в основной капитал и в товарно-материальные ценности. Источниками инвестиций могут быть как собственные средства фирм, так и заемные средства (кредиты). Но каковы бы ни были источники инвестирования, приобретение какого-то капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций. Чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятии. Таким образом, кривая спроса на инвестиции может быть построена путем расположения всех инвестиционных объектов по нисходящей в зависимости от ожидаемой нормы чистой прибыли (рис. 1). По оси абсцисс расположены различные возможные значения «цен» инвестиций (ставки процента r), а соответствующие величины спроса на инвестиционные товары (I) откладываются по оси ординат.

Рис.1 Модель инвестиций

Из этой модели инвестиций следует несколько важных выводов. Во-первых, из графика рис. 1 видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции.

Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки, описанного выше. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге — к сокращению инвестиций. И наоборот, более низкий уровень цен понижает самым увеличивает инвестиционный спрос.

Сдвиги кривой спроса на инвестиции могут происходить под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основными из них являются следующие:

1) Ожидания предпринимателей. Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево.

2) Уровень налогообложения. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот.

3) Издержки на основной капитал. Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево.

4) Научно-технический прогресс. Достижения в этой области служат дополнительным стимулом для расширения инвестиций, так как могут увеличить ожидаемую норму прибыли либо за счет большей производительности оборудования, либо за счет высокой рентабельности пионерных товаров [5, c.297].

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию своеобразного связующего звена между сбережениями и инвестициями. Но кейнсианская теория поставила под сомнение положение классической теории о том, что ставка процента способна привести в соответствие сбережения семей и отдельных потребителей с инвестиционными планами предпринимателей. Аргументы кейнсианцев строятся на том, что субъекты сбережений и инвестиций — разные группы населения, и мотивация субъектов сбережений и инвестиций тоже различна.

Многие сбережения связаны с укоренившейся традицией или привычкой. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. Поэтому кейнсианская кривая предложения инвестиций гораздо менее эластична, чем в классической модели.

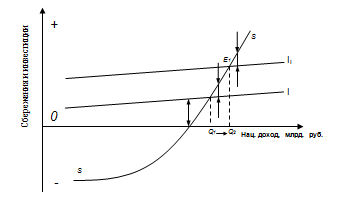

Рис.2. Классический и кейнсианский механизмы стабилизации сбережений и инвестиций

На рис. 2 представлены классический и кейнсианскнй механизмы стабилизации сбережений и инвестиций, которая достигается при перечислении кривых II и SS в точке Е. Согласно классическому подходу (рис. 2, а), при сдвиге кривой II влево (уменьшении плановых инвестиций) ставка процента падает с до , т.е. до такого уровня, который обеспечивает равенство I = S, причем реальный национальный продукт и кривая SS остаются на прежнем уровне.

Однако Кейнс, не соглашаясь с классиками, считал невозможным сбалансирование спроса и предложения инвестиций чисто рыночным, стихийным путем. Он утверждал, что в результате несовпадения планов инвестиций и сбережений реальное предложение инвестиций может быть выше или ниже спроса на них, что вызывает макроэкономическую нестабильность. Избыток сбережений над инвестициями будет означать ускорение сокращения совокупного спроса, объем производства и занятость будут падать.

Неэластичность спроса на инвестиции, по Кейнсу, означает, что при значительном снижении инвестиций, в частности в период депрессии, процентная ставка просто не сможет опуститься до величины настолько малой, чтобы уравнять плановые инвестиции и сбережения при условии, что национальный продукт, доход и занятость останутся на неизменном уровне.

Рис. 2 б иллюстрирует это утверждение. Так, при сдвиге кривой II влево, в положение , равновесие (Е) может быть восстановлено только в том случае, если произойдет сокращение национального дохода и продукта, что приведет к смешению кривой сбережений влево до положения .

Глава 2 Сбережения и Инвестиции

2.1 Сбережения как основной источник инвестиций

В экономической литературе встречается большое количество определение понятия "сбережения". Поэтому в первую очередь рассмотрим, что представляют собой сбережения граждан в форме вкладов в коммерческих банках. Наиболее простое определение термина "сбережения" дано Дэвидом Полфреманом и Филиппом Фордом в книге "Основы банковского дела" и означает "воздержание от трат". Таким образом, из этого определения можно сделать вывод, что понятие "сбережения" представляет собой результат накопления собственниками богатства, в частности, в виде денежных средств, а область его применения распространяется на действия отдельных лиц и членов их семей, т. е. прежде всего на домашние хозяйства.

Источником же накопления сбережений является доходная часть семейного бюджета. На размер национальных сбережений домашних хозяйств оказывает влияние действующий уровень налоговых платежей с доходов физических лиц, политика правительства по вопросу сбережений, доступность кредита и ожидания ценовых изменений. А действующий уровень процентных ставок, как считают многие экономисты, оказывает неэластичное воздействие на размер сбережений.

Деньги, не потраченные на потребление, — это, по определению, сбереженные деньги. Сбереженные деньги можно заставить работать, чтобы принести их владельцам еще большие деньги. А. Маршалл в работе "Принципы экономической науки" даст определение деньгам как капиталу, представляющему собой "часть богатства человека, которую он выделяет на получение дохода в форме денег, или, еще более широко, на приобретательство". То есть домашние хозяйства с накоплениями совершают определенные действия. Ими, как правило, являются:

- Покупка драгоценных металлов или камней (ювелирные изделия).

- Покупка имущества и вещей, имеющих небольшой, но постоянный спрос.

- Покупка долговых обязательств.

- Покупка пенных бумаг, имеющих постоянный спрос.

- Покупка иностранной валюты.

- Хранение валюты Российской Федерации дома в виде наличных денежных знаков.

- Хранение валюты Российской Федерации в банке в виде безналичных денежных средств.

Некоторые перечисленные формы сбережения включают в себя такие распространенные виды сбережений, как страхование жизни, участие в негосударственных пенсионных фондах. Но основными в данный момент времени формами сбережения являются банковские вклады, иностранная валюта, наличные денежные средства "под матрасом". [12, c. 195-197]

Неденежные способы накопления сбережений требуют от граждан (домашних хозяйств) приобретения специальных знаний, чтобы успешно и постоянно проводить с этими ценностями операции, направленные на получение прироста сбережений. Денежные способы накопления сбережений не требуют, чтобы собственники совершали постоянные операции со своими деньгами, а приращение сбережений зависит от срока предоставления их заемщику. Поэтому денежные формы сбережения более доступны желающим производить сбережения. Хранение наличных денег в "чулке" не дает дополнительного приращения накопленного капитала. В связи с этим вклады в банки и остальные формы сбережений, кроме хранения денег дома, являются более привлекательными для владельцев сберегаемых денег ввиду возможности получить дополнительный доход. [17, c. 452]

Решить проблему сохранности сбережении с одновременным их приращением можно с помощью банков. Помещение денежных средств в банк позволяет вкладчику значительно уменьшить риск потери сбережений. Но риск потери денежных средств, помещенных в банк, для вкладчика вес же остается, так как он зависит также от множества рисковых факторов банковской деятельности.

Таким образом, с одной стороны, домашние хозяйства имеют постоянную потребность размещать временно свободные денежные средства в разные средства сбережения. А общество, с другой стороны, заинтересовано в том, чтобы временно свободные денежные средства граждан были вовлечены в экономику и эффективно использовались в процессе производства материальных благ. Успешное решение этой задачи для любой страны, в первую очередь, определяется объемом накопленных сбережений гражданами, во вторую - зависит от эффективности их использования.

Являясь одним из факторов изменения уровня дохода, сбережения представляют собой утечку денежных средств из кругооборота дохода, так как оставляют в нем меньше денег для обслуживания процесса потребления и тем самым сокращают объем кругооборота доходов.

С другой стороны, сбережения домашних хозяйств, превратившиеся в средства сбережения (кроме наличных денег "на руках"), порождают собой инвестиции, которые, в свою очередь, создают дополнительный капитал, обеспечивающий дополнительный выпуск ВНП.

Таким образом, сбережения домашних хозяйств, превратившись и инвестиции через рост капитала, представляют собой вливание средств в кругооборот доходов. Для простоты рассуждений предполагаем, что инвестиции осуществляют только домашние хозяйства, хотя возможны и инвестиции компаний. [15, c. 347]

Мировой опыт инвестирования доказывает, что большая часть денег, идущих на инвестиции, поступает из денежных средств, сбереженных внутри страны. Но в любом случае за определенный период времени происходит выравнивание сбережений и инвестиций.

Так, если инвестиции больше, чем сбережения, то национальный доход будет расти; если растет национальный доход, растут и сбережения. Это будет продолжаться до тех пор, пока возросшие сбережения не станут равны первоначальному увеличению инвестиций. Экономика возвращается к равновесию на более высоком уровне дохода, и сбережения снова равны инвестициям.

Верно и обратное, когда не хватает сбережений для финансирования инвестиций: если сбережения превышают инвестиции, то национальный доход сокращается; если сокращается национальный доход, уменьшаются и сбережения. Это продолжается до тех пор, пока сбережения не уменьшаются до такого уровня, что они снова уравниваются с инвестициями. Экономика возвращается к равновесию на более низком уровне дохода, и снова сбережения равны инвестициям.

Описанные выше ситуации с национальным доходом показывают, что экономика стремится находиться в равновесии, которое достигается, когда предельная производительность капитала совпадает с предельным временным предпочтением. [13, c. 289]

2.2 Модель макроэкономического равновесия “I-S”

При наличии в экономике весьма ощутимого фактора сбережений, идеальной, с точки зрения соответствия, состоянию общего экономического равновесия, будет ситуация, когда все сбережения полностью аккумулируются и мобилизуются существующими финансовыми институтами (институциональными инвесторами), а затем направляются на инвестиции. То есть ситуация, когда инвестиции I равны сбережению S в условиях краткосрочного и долгосрочного периодов.

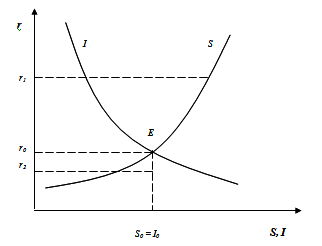

Рис. 3. Общее экономическое равновесие, определяемое через равенство между сбережениями и спросом на инвестиции

Из представленных на Рис.3 графиков сбережений и инвестиций, фиксирующих связь указанных параметров с изменением национального дохода, хорошо видно, что чем выше спрос на инвестиции (I1 по сравнению с I) и шире возможности институциональных инвесторов в обеспечении равенства I = S, тем выше совокупный спрос на национальный продукт, а, следовательно, сильнее стимулы к росту национального дохода (продукта) в последующие воспроизводственные периоды. Точки E и E1 отражают состояния равновесия между этими (I и S) ключевыми параметрами и соответствующие им равновесные величины создаваемого и распределяемого национального дохода Q1,Q2.

В точках, лежащих на оси абсцисс правее указанных равновесных значений этих параметров, будут иметь место превышение предложения (в нашем случае — сбережения) над спросом на инвестиции и дефляционный разрыв на инвестиционных рынках. В точках же, лежащих левее равновесных значений, спрос на инвестиции будет превышать предложение и образуется соответствующий инфляционный разрыв. И тот, и другой приводит в движение мотивационные механизмы, стимулирующие экономических агентов предпринимать действия, направленные на достижение равновесия между I и S. [1, c, 212]

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Кейнсианская теория особо подчеркивает тот факт, что уровень инвестиций и уровень сбережений определяется во многом разными процессами и обстоятельствами. [9, c. 125]

Источником инвестиций являются сбережения. Сбережения — это располагаемый доход за вычетом расходов на личное потребление. Разумеется, источником инвестиций являются накопления функционирующих в обществе промышленных, сельскохозяйственных и других предприятий. Однако роль сбережений домашних хозяйств, не являющихся одновременно и предпринимательскими фирмами, весьма значительна, и несовпадение процессов сбережения и инвестирования вследствие указанных различий может приводить экономику в состояние, отклоняющееся от равновесия.

Факторы, определяющие уровень инвестиций:

- Процесс инвестирования зависит от ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены.

- Инвестор при выработке решений всегда учитывает альтернативные возможности капиталовложений и решающим здесь будет уровень процентной ставки. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений.

- Инвестиции зависят от уровня налогообложения и вообще налогового климата в данной стране или регионе. Слишком высокий уровень налогообложения не стимулирует инвестиций.

- Инвестиционный процесс реагирует на темпы инфляционного обесценивания денег. В условиях галопирующей инфляции, когда калькуляция издержек представляет значительную неопределенность, процессы реального капиталообразования становятся непривлекательными, скорее будет отдано предпочтение спекулятивным операциям. [14, c. 416]

Графически взаимосвязь между нормой процента, инвестициями и сбережениями по «классикам» выглядит следующим образом:

Рисунок 4. Классическая модель взаимосвязи между инвестициями и сбережениями

На графике представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая I — инвестиции, кривая S— сбережения; на оси ординат значения нормы процента (r); на оси абсцисс — сбережения и инвестиции.

Очевидно, что инвестиции есть функция нормы процента I = I (r), причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций.

Сбережения также есть функция (но уже возрастающая) нормы процента: S = S (r). Уровень процента, равный r0, обеспечивает равенство сбережений и инвестиций в масштабе всей экономики, уровни r1 и r2 — отклонение от этого состояния.

Итак, равновесие в масштабе общества на всех связанных между собой рынках товаров и услуг, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей. [2, c. 245]

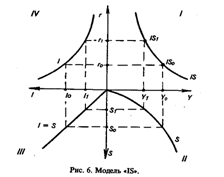

Английский экономист Дж..Хикс разработал модель «IS» («investment-saving») в 30-х годах нашего столетия. Взаимосвязь сбережений, инвестиций, уровня процента и уровня дохода в этой модели графически выглядит таким образом:

При помощи этой модели можно понять условия равновесия на реальном рынке, т.е. рынке товаров и услуг. В IV четверти изображена обратно пропорциональная зависимость между инвестициями и нормой процента. Чем выше r, тем ниже I. В данном случае уровню r0 соответствуют инвестиции в размере I0. Далее обращаемся к III четверти. Биссектриса, исходящая из начала осей координат — равенство I = S. Пунктирная линия помогает найти такое значение сбережений, которое равно инвестициям: Io = So. Затем следует II четверть. Изображенная здесь кривая — это уже график сбережений, ведь S зависит от национального дохода (Y). Уровню S0 соответствует объем национального дохода Y0. И, наконец, в I четверти можно, зная уровень r0 и Y0, найти точку IS0.

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с учетом тех закономерностей, которые происходят и на денежном рынке. Ведь кривая отражает, как отмечалось выше, равновесие на так называемом реальном рынке. [3, c. 365-366]

Глава 3. Проблемы превращения сбережений в России.

Будущее России и её статус как промышленной державы зависят от модернизации экономики на современной технологической основе. На передний план выдвигается проблема обеспечения устойчивого экономического роста. Это необходимо, чтобы достичь среднего уровня 25 стран-членов ЕС по ВВП на душу населения. Поэтому особо остро стоит вопрос о поиске инвестиционного механизма, чтобы дать мощный импульс развитию реального сектора экономики. Отсюда вытекает необходимость масштабных притоков инвестиций – отечественных и иностранных. Ниже приведена таблица видов прямых инвестиций в Россию (по данным платежного баланса) в 2006-2008 годах, I-III кварталax 2009 года (млн. долл. США). [19]

Таблица 1.

|

|

Всего |

||||||

|

|

Участие в капитале |

|

|||||

|

|

Инвестиции, изменяющие капитал |

|

|||||

|

Всего (2+7) |

Всего (3+6) |

Всего (4+5) |

Покупка/ продажа новых акций (долей, паев) (11+18) |

Реинвести- рование доходов (12+21) |

Слияния и поглощения (13+22) |

Прочий капитал (14+23) |

|

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

2006 |

29 701 |

21 626 |

28 608 |

13 892 |

14 716 |

- 6 982 |

8 076 |

|

|

|

|

|

структура в % |

|

|

|

|

|

100 |

73 |

96 |

47 |

50 |

- 24 |

27 |

|

2007 |

55 074 |

50 509 |

44 553 |

21 164 |

23 389 |

5 956 |

4 566 |

|

|

|

|

|

структура в % |

|

|

|

|

|

100 |

92 |

81 |

38 |

42 |

11 |

8 |

|

2008 |

73 689 |

67 150 |

58 100 |

25 814 |

32 286 |

9 050 |

6 538 |

|

|

|

|

|

структура в % |

|

|

|

|

|

100 |

101 |

94 |

49 |

45 |

7 |

- 1 |

|

2009 |

|

|

|

|

|

|

|

|

I квартал |

8 917 |

7 050 |

7 084 |

3 319 |

3 766 |

- 34 |

1 867 |

|

|

|

|

|

структура в % |

|

|

|

|

|

100 |

79 |

79 |

37 |

42 |

0 |

21 |

|

II квартал |

10 205 |

1 437 |

6 262 |

2 621 |

3 641 |

- 4 826 |

8 769 |

|

|

|

|

|

структура в % |

|

|

|

|

|

100 |

14 |

61 |

26 |

36 |

- 47 |

86 |

|

III квартал |

11 960 |

9 550 |

9 456 |

3 392 |

6 064 |

94 |

2 410 |

|

|

|

|

|

структура в % |

|

|

|

|

|

|

||||||

Относительно удачный третий квартал 2009 года позволил экономике РФ показать рост накопленных инвестиций: в январе—сентябре, сообщил Росстат, они выросли на 4,4% в сравнении с первыми тремя кварталами 2008 года. Поступление инвестиций год к году за этот период сократилось на 27,8%, на $54,7 млрд новых инвестиций приходится $50,6 млрд погашений.

В структуре инвестиционных потоков по-прежнему главный тренд — сокращение прямых иностранных инвестиций (с $19,2 млрд в первом-третьем кварталах 2008 года до $9,9 млрд за тот же период 2009-го) и замещение их кредитами, в том числе торговыми. Впрочем, в ней очень многое изменилось — данные Росстата позволяют вычислить "горячие" сектора 2009 года для инвестиций. За девять месяцев 2009 года баланс притока и погашения инвестиций в обработку де-факто нулевой (в 2009 году сальдо инвестиций в секторе превышало $10 млрд), тогда как отрицательное сальдо инвестиций в торговле 2008 года сменилось сильным притоком средств (сальдо — почти $6 млрд при поступлении инвестиций в размере $16,2 млрд за январь—сентябрь). Положительным сальдо сохраняется и в инвестициях в сектор недвижимости, хотя оно и сократилось примерно в пять раз, до $1 млрд.

В страновой структуре инвестиций России и из России (см. диаграмму) очевиден основной источник сокращения притока капиталов в РФ: это сверхрезкое сокращение инвестиций в РФ из Великобритании и с Кипра, в меньшей степени — из Британских Виргинских островов. При этом активизировался лишь один канал "утечки накопленных инвестиций": российские вложения в компании Нидерландов выросли почти вдвое, тогда как отток инвестиций по кипрскому каналу снизился за первые три квартала 2009 года более чем вдвое. Остающиеся гигантскими не первый год внутригодовые операции по инвестированию компаний РФ в экономику Швейцарии сократились незначительно, судя по всему, большая часть — текущие сделки структур "Газпрома" и нефтетрейдера Gunvor; несмотря на них, накопленные инвестиции в Швейцарию не превышают $5 млрд. В структуре притока обращает внимание приток более $1,3 млрд японских инвестиций в ТЭК РФ и полное переформатирование потоков инвестиций в торговле. Инвестиций 2008 года прежних стран-лидеров, Великобритании и Кипра, уже нет и следа, зато кратно выросли вложения в сектор компаний из Люксембурга (с $2 млрд до $6,3 млрд) и Нидерландов (c менее чем $2 млрд до $5 млрд). Кроме того, статистика демонстрирует сверхкрупное финансирование компаний из Китая транспорта на $5 млрд — очевидно, речь идет о финансировании строительства ВСТО. [20]

Таблица 2.

Кроме того одна из острых проблем России - это несоответствие инвестиций и сбережений, низкая эффективность существующих механизмов трансформации сбережений граждан в инвестиции. Прежде всего, у нас, действительно, существует на сегодняшний день очень большое несоответствие между тем, что сберегается, и тем, что могло бы быть инвестировано. К тому же механизм трансформации сбережений в инвестиции практически не развит. Но я прошу не путать механизм трансформации сбережений в инвестиции с возможными механизмами, предлагаемыми фондовым рынком. Поскольку общий механизм трансформации намного шире возможностей фондового рынка, то сегодня эта проблема наиболее актуальна, так как, по информации ФКЦБ, только средства физических лиц на рублевых валютных и банковских вкладах на сегодняшний день превышают 20 млрд. долл. Соответственно, эти деньги могли бы попасть в реальное производство. Сегодня именно рынок ценных бумаг призван и может выявить эффективных собственников, обеспечить им различного рода защиту от нерыночных методов работы на рынке, равно как и нерыночных методов конкуренции. Причем инфраструктура фондового рынка практически готова к переливанию и преобразованию сбережений в инвестиции. [21, c.11]

Практикум

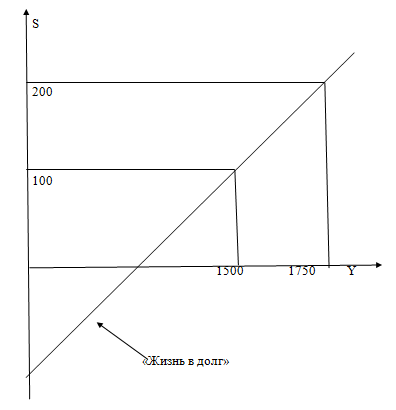

- Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

3) Каково значение мультипликатора инвестиций?

4) Покажите изменение уровня равновесия графически.

Решение:

1)Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

Если известно, что экономика описана следующими данными, то необходимо в первую очередь выяснить значения этой экономической функции:

Y – уровень дохода;

С – потребление;

I – инвестиции;

С = С* + МРС ∙ Y – формула выражающая потребление, где С* - некая постоянная, зависящая от других факторов, кроме дохода (процентная ставка, инфляционные ожидания и т.п.) в данном случае = 500;

МРС – предельная склонность к потреблению, величина предельной склонности к потреблению (МРС) находится в пределах от 0 до 1, т.е.

0 < МРС < 1,

в данной задаче МРС = 0,6:

МРS – предельная склонность к сбережению, понимают ту часть дополнительного дохода, который идет на сбережения (инвестиции) содержащуюся в каждой дополнительно заработанной денежной единице, МРС + МРS = 1.

Таким образом, при известной одной части равенства можно определить и другую путем вычитания известной части из единицы:

МРS = 1 – МРС,

в данном случае:

МРS = 1 – 0,6 = 0,4.

Итак, основным фактором, определяющим величину потребления и сбережений (инвестиций), является уровень дохода, но так как величина потребления и сбережения нам известны, то находим уровень дохода:

Y = 500 + I / MPS;

Y = 500 + 100 / 0,4 = 1500.

Определяем, чему будет равен равновесный уровень дохода по описанным экономическим данным:

Y = 500 + 0,6 Y + 100;

Y = 500 + 0,6 ∙ 1500 + 100 = 1500.

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

Воспользуемся данными, решения первого задания.

Необходимо вычислить уровень дохода по известным величинам, потребления и сбережения:

Y = 500 + I / MPS;

Y = 500 + 200 / 0,4 = 1750.

Определяем, чему будет равен равновесный уровень дохода, если автономные инвестиции (I) возрастут до 200:

Y = 500 + 0,6 Y + 200;

Y = 500 + 0,6 ∙ 1750 + 200 = 1750.

3) Каково значение мультипликатора инвестиций?

Известно, что население расходует на потребление 60 % получаемого им дохода, а остальные 40 % сберегает. Потребительская функция тогда имеет вид:

С = 0,6 Y.

Пусть объем инвестиционной деятельности увеличился первоначально на 100. Это вызовет непосредственное увеличение доходов затронутых этим лиц на такую же сумму. В связи с этим увеличением доходов им придется увеличить свои потребительские расходы. В соответствии со сделанным выше предположением эти расходы возрастут на 100 х 0,6 = 60 (на 40 увеличатся сбережения). Такое увеличение спроса отразится на доходах еще какой-то группы лиц, которые тоже увеличатся на эту сумму. Эти лица в свою очередь увеличат свои потребительские расходы на сумму 60 х 0,6 = 36, что свидетельствует о возрастании на 36 еще чьих-то доходов, что заставит увеличить потребление еще на 36 х 0,6 = 21,6 и т. д. Данный процесс будет продолжаться по математически бесконечной цепочке. Однако сумма увеличения дохода будет сходиться к определенному пределу (пределу суммы геометрической прогрессии). В данном примере этот предел легко подсчитать. Общее увеличение дохода составит:

100 + 60 + 36 + 21,6 +...= 100 (1 + 0,6 + 0,62 + 0,63 + ...) = 100(1/(1-0,6))= 100/0,4 = 250

Каков же мультипликатор в нашем примере и как его можно определить посредством предельной склонности к потреблению и предельной склонности к сбережению?

Если общее увеличение дохода составит 250, а автономные инвестиции возрастут на 100, то мультипликатор инвестиций равен:

250 / 100 = 2,5

Ответ:

- Равновесный уровень дохода по описанным экономическим данным будет равен 1500.

- Если автономные инвестиции возросли до 200, равновесный выпуск будет равен 1750.

- Мультипликатор инвестиций равен 2,5.

4) Покажите изменение уровня равновесия графически.

Рис. 1. Изменение уровня равновесия

Заключение

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление капитала предприятий, а следовательно, создание базы для расширения производительных возможностей страны и экономического роста.

Без инвестиций невозможны: современное создание капитала, обеспечение конкурентоспособности товаропроизводителей на внешних и внутренних рынках. Процессы структурного и качественного обновления мирового товаропроизводства и рыночной инфраструктуры происходят исключительно путем и за счет инвестирования. Чем интенсивней оно осуществляется, тем быстрее происходит воспроизводственный процесс, тем активнее происходят эффективные рыночные преобразования. Несмотря на то, что инвестиции составляют относительно небольшую часть совокупных расходов (15-16% в развитых странах) именно изменения данного компонента вызывают основные макроэкономические сдвиги. Вот почему так важно выявить влияние инвестиционных расходов на совокупные расходы и национальный доход, иными словами, включить инвестиции в модель «доходы – расходы». В России существует большое число коммерческих организаций, имеющих достаточные суммы для осуществления инвестиций в реальные проекты, однако, понимая неустойчивость сегодняшнего российского рынка, они соглашаются финансировать какой-либо проект очень осторожно, помня о том, что достаточно высока вероятность разорения, еще вчера непоколебимых и самых солидных компаний. Вообще капиталовложения проводятся инвесторами в первую очередь ради получения прибыли и, пока мы имеем дело с неуравновешенной экономикой, неясной политической ситуацией и несовершенным законодательством, ни о какой прибыли не может быть и речи, а значит, не может быть и речи о долгосрочных стратегических инвестициях в российскую экономику, без чего, в свою очередь, невозможен подъём производства, то есть возрождение экономики России.

Список литературы

Учебники, монографии, сборники научных трудов

- Курс экономической теории/ Учебник. / Под редакцией Чепурина М.Н., Киселевой Е.А./ Киров: «АСА»/ 2000г.

- Камаев В.Д Учебник по основам экономической теории. /

М.: «ВЛАДОС»/ 2001г.

- Экономика/ Учебник /Под.ред. д-ра экон. Наук, проф. А.С.Булатова/ М.: Экономистъ /2005г.

- Экономическая теория/Учебник/Под.ред.проф. И.П.Николаевой, проф.Г.М.Казиахмедова / 2005г.

- Экономическая теория /Учебник/ Под.ред.проф.И.П.Николаевой/ М.ЮНИТИ-ДАНА/2005г.

- Экономическая теория /Учебник/Под.ред.проф.И.П.Николаевой/М.ЮНИТИ-ДАНА/ 2002г.

- Экономическая теория /Учебник/Под.ред.проф.И.П.Николаевой/М.ЮНИТИ-ДАНА/ 1997 г.

- У. Ф. Шарп “Инвестиции” / М., 1998 г.

- Экономическая теория / Под редакцией В. С. Добрынина, 2002 г.

- Дорнбуш Р., Фишер С. – Макроэкономика, издательство МГУ: ИНФРА-М, 1997 г.

- Б. Т. Кузнецов Макроэкономика: учебное пособие для студентов, обучающихся по экономическим специальностям / М.: ЮНИТИ-ДАНА, 2009

- Акулов В. Б. Макроэкономика: учебное пособие / М.: Флинта: МПСИ, 2008 г.

- Инвестиции / Под редакцией Г. П. Подшиваленко / М.: КНОРУС, 2009

- Кемпбелл Р. Макконел. Стенли Л. Брю. Экономикс. / М.: Республика/ 2000г

- Липсиц И.В. Экономический анализ реальных инвестиций. – М.: Экономистъ, 2004.

- Кугаев С. Денежные сбережения населения/ Социально гуманитарные знания, 2005

- Игонина Л.Л. Инвестиции – М.: Экономистъ, 2004.

- Курс экономической теории. Общие основы экономической теории, микроэкономика, макроэкономика, переходная экономика: учеб. пособие/ под ред. проф. А.В.Сидоровича. – М.: МГУ им М.В.Ломоносова, изд-во ДиС, 2003.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в макроэкономическом развитии

- Инвестиции как фактор экономического роста

- Инвестиции и их место в экономике РФ

- Потребление, сбережение и национальный доход

- Динамика национальной экономики и инвестиции

- Инвестиции

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Роль и место инвестиций в макроэкономическом развитии

- Сбережения и их анализ в экономике

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Оценка инвестиционной привлекательности предприятия

- Инвестиции как фактор экономического роста

- Влияние инвестиций на развитие национальной экономики

- Инвестиции как фактор экономического роста

![Сбережения и инвистиции в рыночной экономике [29.10.10]](/files/works_screen/74/80.png)