Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Сбережения и инвестиции в рыночной экономике

Тема: Сбережения и инвестиции в рыночной экономике

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 76.00K | Скачано: 367 | Добавлен 06.10.10 в 18:21 | Рейтинг: +1 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Барнаул 2009

Содержание.

Введение 3

1. Экономическая сущность инвестиций и их виды 4

1.1. Понятие инвестиций 4

1.2. Участники инвестиционного процесса 5

1.3. Виды инвестиций и их классификация 7

1.4. Функции инвестиций. Инвестиционный спрос 12

2. Сбережения как основной источник инвестиций 16

2.1. Модель макроэкономического равновесия «I-S» 19

3. Проблемы превращения сбережений в инвестиции в России 22

Заключение 25

Практикум 26

Литература 29

Введение.

Богатство страны создается производительным трудом ее граждан. Секрет «экономического чуда» многих стран, добившихся благосостояния для своих народов, по сути, прост и вполне очевиден. Для всех этих стран характерны высокие и устойчивые в течение длительного периода темпы развития национальной экономики, что обеспечивало занятость трудоспособного населения, рост доходов и потребления каждого работающего. Одним из ключевых факторов экономического роста и повышения уровня жизни населения выступают доходы, которые, с одной стороны, формируют сберегательный потенциал, а с другой, определяют уровень потребления домашних хозяйств. Рыночные преобразования усиливают зависимость экономической системы от материального благополучия населения, так как требуют более широкого использования доходов населения в качестве реального инвестиционного ресурса и вовлечения их в организованную систему национальных сбережений.

Особенно важными в любых экономических условиях становятся оценка и анализ сберегательных ресурсов, поиск и научное обоснование способов трансформации доходов в инвестиционные ресурсы, изучение институциональных условий сберегательного процесса, тенденций развития инвестиционных инструментов, позволяющих повысить уровень реальных сберегаемых активов населения в долгосрочной перспективе, что влияет непосредственно на экономический потенциал государства в целом.

Цель данной работы: раскрыть сущность сбережений и инвестиций в рыночной экономике и на основании теоретических данных рассмотреть проблемы превращения сбережений в инвестиции в России.

Для достижения указанной цели необходимо решить следующие задачи:- проанализировать понятие, виды и функции инвестиций; - рассмотреть сбережения и модели макроэкономического равновесия; - проанализировать факторы, препятствующие превращению сбережений в инвестиции в России.

- Экономическая сущность инвестиций и их виды.

- Понятие инвестиций.

Исследование проблем инвестирования всегда находилось в центре экономической науки. Это обусловлено тем, что инвестиции затрагивают самые глубинные основы хозяйственной деятельности, определяя процесс экономического роста в целом.

Для того, чтобы разобраться в понятии «инвестиция» обратимся для начала к истории происхождения этого слова. Понятие инвестиция произошло от латинского investire - облачать. В эпоху феодализма инвеститурой назывался ввод вассала во владение феодом. Этим же словом обозначалось назначение епископов, получавших при этом в управление церковные земли с их населением и право суда над ними. Инвеститура давала возможность инвестору не только приобщать к себе новые территории для получения доступа к их ресурсам, но и участвовать в управлении этими территориями через облеченных полномочиями ставленников с целью насаждения своей идеологии. Последняя, с одной стороны, оправдывала интенсивную эксплуатацию населения территорий и позволяла увеличивать получаемый с этих территорий доход, а с другой стороны, выступала в качестве развивающего фактора.

Термин "инвестиции" появился в отечественной экономике сравнительно недавно. Ранее использовалось понятие "валовые капитальные вложения", означающее единовременные совокупные затраты на воспроизводство основных фондов. Инвестиции - более широкое понятие, чем капитальные вложения. Сейчас это одна из наиболее часто используемых в экономической системе категорий как на макро-, так и на микро- уровне. Однако, несмотря на исключительное внимание исследователей к этой экономической категории универсальное определение инвестиций до сих пор не выработано. Существует несколько определений инвестиции. Обратившись к словарям мы найдем следующие формулировки искомого понятия:

- Инвестиции– долгосрочные вложения капитала (внутри страны или за границей) в предприятия различных отраслей народного хозяйства.

- Инвестиции -долгосрочные вложения средств (денежных, материальных) ,интеллектуальных ценностей внутри страны или за границей в разные отрасли(предприятия, программы и т.п.), с целью развития производства, получения прибыли или других конечных результатов ( например, природоохранные, социальные).

- Инвестиции- денежные средства ,ценные бумаги, в том числе имущественные права имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта.

Приведенные примеры понятия инвестиций показывают, насколько многоаспектной и сложной является эта экономическая категория. Если обобщить все вышесказанное можно сделать вывод, что под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на совершенствование производительных сил общества. Иными словами, инвестиции – это вложение капитала частной фирмой или государством в производство той или иной продукции, ради получения прибыли.

- Участники инвестиционного процесса.

В инвестиционном процессе участвуют различные физические и юридические лица. Важное место в инвестиционной деятельности занимают инвесторы, лица, предоставляющие денежные и другие средства, - это физические и юридические лица, принимающие решение и осуществляющие вложение собственных денежных и иных привлеченных имущественных или интеллектуальных ценностей в инвестиционный проект и обеспечивающие их целевое использование. Инвесторы могут выступать в роли вкладчиков, заказчиков, кредиторов, покупателей, то есть выполнять функции любого другого участника инвестиционной деятельности. Во всех этих ролях у инвесторов свои интересы.

Чтобы заинтересовать инвестора, необходимо знать его интересы, для чего разрабатывается подробный бизнес-план. Он должен дать ответы интересам инвестора.

Вторым участником инвестиционного процесса является заказчик (инвесторы, а также любые иные физические и юридические лица, уполномоченные одним или несколькими инвесторами). Он осуществляет реализацию инвестиционного проекта.

Третий участник – пользователь объектов инвестиционной деятельности (инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности).

Важным участником инвестиционного процесса являются предприниматели, обеспечивающие создание конечного продукта для реализации путем использования предоставленных средств.

Участниками инвестиционного процесса являются инвестиционные посредники – институты инвестиционной инфраструктуры, выполняющие функции по взаимосвязи между инвесторами и предпринимателями. К ним относятся: инвестиционные банки, финансовые брокеры, инвестиционные фонды, страховые фонды, финансовые компании и др.

Всех вышеперечисленных участников инвестиционного процесса относят к субъектам инвестиционной деятельности. Объектами инвестиционной деятельности выступают реальные (физические) активы (здания, сооружения, оборудование), финансовые (денежные) и нематериальные активы. Объектами инвестиционной деятельности могут быть вновь созданные и модернизированные основные средства, целевые денежные вклады, ценные бумаги, научно-техническая продукция, имущественные права, а также права на интеллектуальную собственность, другие объекты собственности.

- Виды инвестиций и их классификация.

Инвестиции осуществляются в различных формах. С целью систематизации анализа и планирования инвестиций они могут быть сгруппированы по определенным классификационным признакам. Классификация инвестиций определяется, выбором критерия, положенного в ее основу. Базисным типологическим признаком при классификации инвестиций выступает объект вложения средств.

По объектам вложения средств выделяют реальные и финансовые инвестиции. Реальные инвестиции выступают как совокупность вложений в реальные экономические активы: материальные ресурсы (элементы физического капитала, прочие материальные активы) и нематериальные активы (научно-техническая, интеллектуальная продукция и т.д.). Важнейшей составляющей реальных инвестиций являются инвестиции, осуществляемые в форме капитальных вложений, которые в экономической литературе называют также реальными инвестициями в узком смысле слова, или капиталообразующими инвестициями. капиталы предприятий (фирм, компаний) с целью установления непосредственного контроля и управления объектом инвестирования. Они направлены на расширение сферы влияния, обеспечение будущих финансовых интересов, а не только на получение дохода.

Портфельные инвестиции представляют собой средства, вложенные в экономические активы с целью извлечения дохода (в форме прироста рыночной стоимости инвестиционных объектов, дивидендов, процентов, других денежных выплат) и диверсификации рисков. Как правило, портфельные инвестиции являются вложениями в приобретение принадлежащих различным эмитентам ценных бумаг, других активов.

Формы инвестиционной деятельности могут быть также классифицированы по срокам, формам собственности на инвестиционные ресурсы, регионам, отраслям, рискам и другим признакам.

По срокам вложений выделяют краткосрочные, среднесрочные и долгосрочные инвестиции.

Под краткосрочными инвестициями понимаются обычно вложения средств на период до одного года. Данные инвестиции носят, как правило, спекулятивный характер. Среднесрочные инвестиции представляют собой вложения средств на срок от одного года до трех лет, долгосрочные инвестиции - на срок свыше трех лет.

По формам собственности на инвестиционные ресурсы выделяют частные, государственные, иностранные и совместные (смешанные) инвестиции.

Под частными (негосударственными) инвестициями понимают вложения средств частных инвесторов: граждан и предприятий негосударственной формы собственности.

Государственные инвестиции - это вложения, осуществляемые государственными органами власти и управления, а также предприятиями государственной формы собственности.

К иностранным инвестициям относят вложения средств иностранных граждан, фирм, организаций, государств.

Под совместными (смешанными) инвестициями понимают вложения, осуществляемые отечественными и зарубежными экономическими субъектами.

По региональному признаку различают инвестиции внутри страны и за рубежом.

Внутренние (национальные) инвестиции включают вложения средств в объекты инвестирования внутри данной страны.

Инвестиции за рубежом (зарубежные инвестиции) понимаются как вложения средств в объекты инвестирования, размещенные вне территориальных пределов данной страны.

По отраслевому признаку выделяют инвестиции в различные отрасли экономики: промышленность (топливная, энергетическая, химическая, нефтехимическая, пищевая, легкая, деревообрабатывающая и целлюлозно-бумажная, черная и цветная металлургия, машиностроение и металлообработка и др.), сельское хозяйство, строительство, транспорт и связь, торговля и общественное питание и пр.

По рискам различают агрессивные, умеренные и консервативные инвестиции. Данная классификация тесно связана с выделением соответствующих типов инвесторов.

Агрессивные инвестиции характеризуются высокой степенью риска. Они характеризуются высокой прибыльностью и низкой ликвидностью.

Умеренные инвестиции отличаются средней (умеренной) степенью риска при достаточной прибыльности и ликвидности вложений.

Консервативные инвестиции представляют собой вложения пониженного риска, характеризующиеся надежностью и ликвидностью.

Важность задач выяснения роли инвестиций в воспроизводственном процессе обусловливает необходимость введения такого классификационного критерия, как сфера вложений, в соответствии с которым можно выделить производственные и непроизводственные инвестиции.

Определяющее значение для экономической системы имеют производственные инвестиции, обеспечивающие воспроизводство и прирост индивидуального и общественного капитала.

В экономической литературе имеются и другие классификации инвестиций, отражающие, как правило, детализацию их основных форм. В частности, инвестиции, осуществляемые в форме капитальных вложений, подразделяют на следующие виды:

• оборонительные инвестиции, направленные на снижение риска по приобретению сырья, комплектующих изделий, на удержание уровня цен, на защиту от конкурентов и т.д.;

• наступательные инвестиции, обусловленные поиском новых технологий и разработок, с целью поддержания высокого научно-технического уровня производимой продукции;

• социальные инвестиции, целью которых является улучшение условий труда персонала;

• обязательные инвестиции, необходимость в которых связана с удовлетворением государственных требований в части экологических стандартов, безопасности продукции, иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента;

• представительские инвестиции, направленные на поддержание престижа предприятия.

В зависимости от направленности действий выделяют:

• начальные инвестиции (нетто-инвестиции), осуществляемые при приобретении или основании предприятия;

• экстенсивные инвестиции, направленные на расширение производственного потенциала;

• реинвестиции, под которыми понимают вложение высвободившихся инвестиционных средств в покупку или изготовление новых средств производства;

• брутто-инвестиции, включающие нетто-инвестиции и реинвестиции. .

В экономическом анализе применяется и иная группировка инвестиций, осуществляемых в форме капитальных вложений:

• инвестиции, направляемые на замену оборудования, изношенного физически и/или морально;

• инвестиции на модернизацию оборудования. Их целью является прежде всего сокращение издержек производства или улучшение качества выпускаемой продукции;

• инвестиции в расширение производства. Задачей такого инвестирования является увеличение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств при расширении спроса на продукцию или переход на выпуск новых видов продукции;

• инвестиции на диверсификацию, связанные с изменением номенклатуры продукции, производством новых видов продукции, организацией новых рынков сбыта;

• стратегические инвестиции, направленные на внедрение достижений научно-технического прогресса, повышение степени конкурентоспособности продукции, снижение хозяйственных рисков. Посредством стратегических инвестиций реализуются структурные изменения в экономике, развиваются ключевые импортозамещающие производства или конкурентоспособные экспортно-ориентированные отрасли.

Наименее рисковыми из этих видов инвестиций считаются инвестиции в замену и модернизацию оборудования. Повышенной степенью риска характеризуются инвестиции в расширение производства и стратегические инвестиции.

Зависимость между видами инвестиций и уровнем риска обусловлена опасностью изменения реакции рынка на результаты деятельности фирмы после осуществления того или иного вида инвестиций. Очевидно, что риск негативных последствий инвестирования будет ниже при продолжении выпуска уже апробированных рынком товаров и выше при организации нового производства.

- Функции инвестиций. Инвестиционный спрос.

На общегосударственном уровне функции инвестиций заключаются в обеспечении соответствующих условий для расширенного воспроизводства товаров и услуг; кроме того, инвестиции создают благоприятные возможности для развития различных отраслей народного хозяйства и промышленности. Как следствие, снижается уровень безработицы среди населения. Еще одна из функций инвестиций заключается в финансировании различных бесприбыльных (однако социально значимых) сфер, таких как образование, здравоохранение и другие виды социальных программ, направленных на улучшение уровня жизни населения. Развивается научно-технический потенциал общества (если речь идет об инвестировании средств в развитие наукоемких технологий, в различные научные исследования, результаты которых будут впоследствии воплощены в материальные товары и проданы на рынке. В этом случае мы можем сказать, что функции инвестиции, в некотором смысле, обеспечивают научно-технический прогресс общества. Кроме того, инвестиции исполняют интегративную функцию, заключающуюся в размытии границ между различными государствами, народами, культурами (в случае, если речь идет о международных инвестициях). На экономическом уровне (т.е. если речь идет о финансировании отдельных проектов, предприятий) функции инвестиций заключаются в обеспечении возможностей эффективного расширения и развития производства; в обеспечении возможности исследования и внедрения новых технологий производства товаров, которые делают их более конкурентоспособными и более востребованными на рынке. Соответственно, результат заключается в более качественном удовлетворении потребностей населения в тех или иных товарах и услугах. Одной из функций инвестиций такого уровня является снижение риска, связанного с банкротством предприятия (имеется в виду, что для снижения риска часть средств направляется на расширение сферы деятельности предприятия, на изучение новых ниш, которые косвенным образом связаны с основным видом деятельности).

На частном уровне основная функция инвестиций заключается в личностном обогащении человека. Деньги вкладываются в различные проекты для того, чтобы впоследствии получать от них прибыль. Если говорить более подробно, то можно выделить две функции инвестиций на частном уровне: это, во-первых функция защиты средств от инфляции; и во-вторых, функция приумножения сбережений. Однако обе эти функции сильно взаимосвязаны между собою и сводятся к личностному обогащению человека.

Инвестиционный спрос со стороны предприятий (фирм) является не единственным, но основным фактором конечного спроса на заемные средства. Чем определяется инвестиционный спрос? Любая фирма, создавая или обновляя капитал, делает это с целью получения определенных выгод. Одним из основных предположений экономической теории является то, что основной целью фирмы является максимизация прибыли. Для достижения этой цели фирма стремится использовать оптимальное сочетание различных факторов производства – в том числе и капитала. Стремление осуществлять инвестиции, то есть создавать новый капитал, возникает, когда вложенные средства позволяют компенсировать первоначальные затраты и получить дополнительную прибыль. Можно сказать и по-другому – побудительным мотивом к инвестированию является неоптимальное соотношение факторов производства, и возможность получения дополнительной прибыли при увеличении объема (или повышения качества) используемого капитала. Размер этой прибыли можно выразить в виде процента от инвестиционных затрат, которая называется доходностью инвестиций:

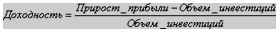

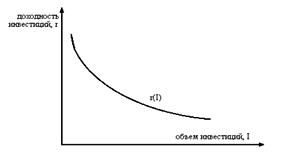

Доходность инвестиций может быть различной в зависимости от вида деятельности, размера фирмы или других факторов. Но существует общая закономерность – с увеличением объема инвестиций доходность снижается. На рисунке 1 представлена типичная кривая зависимости доходности инвестиций отдельной фирмы от их объема, – кривая предельной эффективности инвестиций.

Кривая предельной эффективности инвестиций отдельной фирмы представляет собой зависимость доходности инвестиций от объема. Доходность инвестиций снижается с увеличением объема вследствие действия закона убывающей предельной производительности факторов производства.

Рис. 1. Кривая предельной эффективности инвестиций.

Эта кривая, характеризующая возможности фирмы по получению выгод от инвестиционной деятельности, и определяет ее инвестиционный спрос.

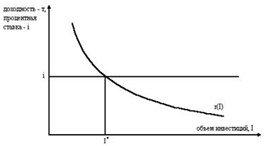

Независимо от того, какие средства – собственные или заемные, – использует фирма, издержками здесь является цена, которую необходимо заплатить на рынке за использование заемных средств – рыночная процентная ставка. Если предприятие использует привлеченные средства – процент принимает форму прямых издержек – платы за использование средств. Если задействуются собственные средства – процентная ставка является альтернативными издержками – упущенной выгодой от того, что инвестиционные ресурсы не предоставлены для использования другими участниками рынка.

Решение фирмы об объеме инвестиций определяется, таким образом, с одной стороны – доходностью собственных инвестиционных программ, с другой – рыночной ставкой процента, то есть ценой за использование заемных средств. Это иллюстрирует рисунок 2: фирма будет увеличивать объем инвестиций до тех пор, пока их доходность не сравняется с рыночной ставкой процента. Оптимальный объем инвестиций I* определяется равенством доходности инвестиций r и рыночной процентной ставки i. Тем

самым кривая предельной эффективности инвестиций представляет собой кривую инвестиционного спроса фирмы.

Рис. 2. Кривая инвестиционного спроса фирмы.

- Сбережения как основной источник инвестиций.

Сбережения населения занимают особое место среди экономических явлений, поскольку находятся на стыке интересов граждан, государства и организаций, специализирующихся на предоставлении финансовых услуг.

На бытовом уровне сбережения населения можно определить как часть доходов населения, которые не расходуются им на потребление. Однако такое определение не отражает самой сущности сбережений как экономической категории. Для того чтобы понять сущность этой экономической категории необходимо рассмотреть основные теории сбережений населения.

Несмотря на довольно широкий круг авторов, изучавших проблему сбережений, она и в настоящее время является все еще малоизученной для российской науки. Об этом, в частности, свидетельствует тот факт, что в современной российской финансово-экономической литературе (особенно учебной) тема сбережений либо не затрагивается вообще, либо рассматривается поверхностно. Это не соответствует той роли, которую могут и должны играть сбережения населения в экономике любой страны. В этой связи необходимо, прежде всего, исследовать накопленные мировой экономической наукой знания по рассматриваемой проблеме, обратив внимание на альтернативные подходы.

Место категории «сбережения» в системе экономических наук менялось с развитием экономической теории. При рассмотрении ее в исторической ретроспективе видно, как одни экономические теории игнорировали проблемы сбережений, тогда как другие, наоборот, отводили им центральное место. Анализ теорий показал, что исторически сложилось два основных и в то же время различных подхода к исследованию категории «сбережения населения» и их роли в рыночной экономике.

Один из этих подходов, предложенный классической школой, сформулировал наиболее целостную систему взглядов по проблемам распределения денежных доходов (А. Смит, Д. Рикардо, Д.С. Милль и др.). В течение длительного времени такой подход оставался одним из фундаментальных принципов экономической науки. При этом необходимо отметить, что и Смит и Рикардо в своих трудах рассматривали не сбережения населения, а сбережения капиталов. Так, А. Смит (1723-1790) объяснял сбережения как непосредственный источник экономического роста в механизме трансформации в реальный капитал, насыщающий свободные деньги действием. Фактор роста был доминирующим по отношению к факторам «приращения состояния».

Д. Рикардо (1772-1823) считал, что сберегательная деятельность в большей степени определяется фактором технического прогресса, чем склонностью людей. По его мнению, аккумуляция капитала является производной от производительных сил труда.

Согласно классической концепции доход и богатство нации растут примерно в одном и том же темпе, что и запас ее капитала. Инвестирование способствует накоплению запаса капитала. Отсюда, чем выше норма инвестирования, тем выше темп экономического роста, быстрее увеличивается национальный доход и повышается уровень жизни. Уровень инвестиций определяется в основном уровнем сбережений. Общество не может производить капитальные блага, если оно не изымает часть своих ресурсов из производства потребительских благ. Наиболее бережливые воздерживаются от немедленного потребления. Они либо сами покупают потребительские блага, либо передают часть своего дохода другим людям, которые это делают. Следовательно, без сбережений не может быть инвестиций. Стремление сберегать -это главная причина общественного прогресса, и эту склонность людей необходимо всячески поддерживать и развивать.

Другой подход, рожденный в 30-40-е годы двадцатого столетия при достаточно высоко развитой рыночной экономике, характерен распространением кейнсианской системы (Д. Кейнс, П. Самуэльсон и др.). Преобразования, проведенные в экономической науке Джоном Мейнардом Кейнсом (1883-1946) означали подлинную революцию в теории сбережений.

По мнению Кейнса, накопление сбережений отнюдь не является безусловным благом. Например, если намеченный объем инвестиций падает, а люди пытаются удержать норму сбережений на прежнем уровне, то потребительские расходы не смогут в достаточной степени компенсировать сокращение совокупного (потребление плюс инвестирование) спроса. Как результат - непроданные товары, падение производства и доходов, рост безработицы. И это будет происходить до тех пор, пока снижение доходов не заставит сберегателей сократить норму сбережений. Следовательно, высокая норма сбережений отнюдь не является необходимым условием для высокой нормы инвестирования.

Кейнс доказал, что для этого недостаточно частных инвестиций. Необходимы также государственные инвестиции. Через выведенное им правило мультипликатора, они приводят к увеличению общего объема производства, росту доходов и занятости.

Мультипликатор «показывает, насколько должна возрасти занятость для того, чтобы вызвать такое увеличение реального дохода, которое может побудить участников хозяйственного процесса отложить необходимую сумму добавочных сбережений». Сбережения, по его мнению, в большей мере реагируют на изменение дохода, чем на колебания процентной ставки, а инвестиции, напротив, в большей степени реагируют на колебания процентной ставки, нежели дохода. Если инвестиции недостаточны, уровень дохода вследствие действия мультипликатора низок, а при низком уровне дохода сбережения также незначительны. Высокий уровень дохода порождает высокий уровень сбережений, а процентная ставка должна в этом случае снизиться, чтобы стимулировать планируемые инвестиции эквивалентного размера. В высоко развитой экономике два основных следствия экономического роста, по мнению Кейнса, превращают бережливость в «сомнительную добродетель».

В промышленно развитых странах стремление сберегать всегда будет обгонять стремление инвестировать. Кейнс предложил выход из выше изложенной ситуации. Он опасался, что рыночная система не сработает и не сможет скоординировать решения сберегателей и инвесторов, в результате возникнет хронический недостаток спроса, который приведет к высокому уровню безработицы. Если частный сектор не хочет инвестировать столько, сколько нужно для полной занятости населения, тогда государство должно предпринять меры по заполнению возникшей бреши.

Кейнс не опровергал тезис классической школы о роли сбережений, он только скорректировал его применительно к промышленно развитым странам, осуществляющим быстрый экономический рост. Новизной явились не вновь выявленные черты, элементы и взаимосвязи в рамках собственно категории сбережений, а провозглашение иного, особого места сбережений в системе общих экономических понятий. Это был своеобразный результат макроэкономического воспроизводственного подхода, который отсутствовал у представителей классической школы.

- Модель макроэкономического равновесия «I-S».

Кривая IS - кривая, отражающая взаимосвязь ставки процента и реального национального продукта в условиях, когда планируемые инвестиции (I) равны планируемым сбережениям (S).

При наличии в экономике весьма ощутимого фактора сбережений, идеальной, с точки зрения соответствия, состоянию общего экономического равновесия, будет ситуация, когда все сбережения полностью аккумулируются и мобилизуются существующими финансовыми институтами (институциональными инвесторами), а затем направляются на инвестиции. То есть ситуация, когда инвестиции I равны сбережению S в условиях краткосрочного и долгосрочного периодов.

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике.

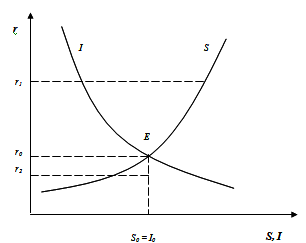

Рисунок 3. Классическая модель взаимосвязи между инвестициями и сбережениями.

На рисунке 3 представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая I — инвестиции, кривая S— сбережения; на оси ординат значения нормы процента (r); на оси абсцисс — сбережения и инвестиции.

Очевидно, что инвестиции есть функция нормы процента I = I (r), причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций.

Сбережения также есть функция (но уже возрастающая) нормы процента: S = S (r). Уровень процента, равный r0, обеспечивает равенство сбережений и инвестиций в масштабе всей экономики, уровни r1 и r2 — отклонение от этого состояния.

Итак, равновесие в масштабе общества на всех связанных между собой рынках товаров и услуг, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей.

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с учетом тех закономерностей, которые происходят и на денежном рынке.

- Проблемы превращения сбережений в инвестиции в России.

Привлечение инвестиций на цели модернизации экономики и стимулирования роста производства является одной из ключевых задач развития экономики России в период нестабильности на мировых финансовых рынках.

Существующий в России объем инвестиций является недостаточным для удовлетворения текущих потребностей экономики в свободных финансовых ресурсах и стабильного, инновационного развития производства. Кризис финансовой системы усугубил и вновь отодвинул перспективу решения проблемы недоинвестирования реального сектора экономики на неопределенный срок.

Предприятия объективно начинают во все большей степени испытывать недостаток средств для развития производства. Для реализации инвестиционной модели экономического развития страны необходимы качественные изменения в структуре источников инвестиций и эффективные методы управления. Одним из возможных источников привлечения инвестиционных ресурсов российскими предприятиями в настоящих условиях может стать действующий рынок ценных бумаг.

Важнейшая проблема на современном этапе развития рынка ценных бумаг в России - его отставание от динамики роста внутренней российской экономики, формирования внутренних инвестиционных ресурсов и потребности их перераспределения на цели экономического роста. По данным Госкомстата России, более 50% инвестиций предприятий в основной капитал обеспечивается за счет их собственных средств, а в структуре привлеченных средств существенную долю составляют средства материнских и зависимых компаний. Поэтому следует констатировать, что фондовый рынок России в настоящее время не выполняет своей основной функции по аккумуляции сбережений и превращению их в инвестиции. В то же время российский рынок ценных бумаг обладает огромным потенциалом развития, в том числе в части финансирования российских предприятий.

Не менее острой проблемой является сегодня слабость кредитно-банковской и финансовой системы России. Она не справляется со своей стратегической задачей - трансформацией национальных сбережений в инвестиции. Система государственного и частного долга в России выдержала прошлогодний приступ кризисного сжатия только благодаря крупномасштабным государственным вливаниям ликвидности. На ближайшие год-два банковская система страны не будет являться источником кредита для реализации крупномасштабных деловых проектов. Она будет жить под постоянной угрозой невозврата «плохих» долгов, главной задачей останется осуществление регулярных текущих расчетов экономических операторов и домохозяйств. Следовательно, как задачу перекредитования крупного бизнеса, так и долгового покрытия дефицитов бюджетов всех уровней придется ориентировать на международные рынки заимствований.

Рынок ценных бумаг, обеспечивая превращение сбережений в инвестиции и перелив финансовых ресурсов между секторами экономики, в решающей мере способствует экономическому росту и повышению благосостояния населения. В условиях мирового финансового кризиса участники рынка сталкиваются с рядом проблем, решение которых невозможно без участия регуляторов.

Основным направлением деятельности регулятора российского финансового рынка сегодня можно назвать попытку максимально расширить возможности финансирования, в том числе, путем привлечения на российский фондовый рынок населения. Что же мешает превращению сбережений в долгосрочные ресурсы? На мой взгляд, ответ очевиден – в первую очередь недоверие. Недоверие к государству, к банкам, к рублю, к системе, которая гарантировала бы обеспечение прав инвесторов. Наша экономика жила сегодняшним днем, не задумываясь, что когда-нибудь придется платить по счетам. В погоне за высокими темпами роста была сделана ставка на внешние займы, в то время как долгосрочные цели требовали роста, пропорционального приросту внутренних ресурсов, и развития внутреннего финансового рынка. Поставив во главу угла краткосрочную стабильность, российские власти выбрали управляемый курс рубля и, как следствие, годами мирились с высокой инфляцией и отрицательными реальными процентными ставками, стимулируя кредитование и потребительский бум, не замечая, что страна живет не по средствам. При этом население было дестимулировано сберегать, а создание сильной банковской системы и ресурсной базы откладывалось на потом.

Необходимы реальные положительные процентные ставки, чтобы у населения был стимул хранить сбережения в рублях. Проблема реальных процентных ставок напрямую связана с проблемой инфляции. Для того чтобы и ставки были реальными, и кредиты доступными, необходима низкая инфляция, поэтому борьба с ростом потребительских цен должна стать приоритетом не на словах, а на деле.

Необходимо укрепление банковской системы. Люди не должны бояться оставлять свои деньги в банках, а банки должны иметь возможность рассчитывать на эти деньги, как на долгосрочные ресурсы. Для этого нужен эффективно работающий механизм страхования депозитов и, возможно, увеличение максимальной величины страхового покрытия по депозиту.

Заключение

Уровень инвестиций оказывает существенное влияние на объем национального производства и темпы его роста. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а следовательно, и создание новых рабочих мест зависят от процесса инвестирования, или капиталообразования.

Рост инвестиций ведет к росту производства и национального дохода, вызывает вовлечение в производство дополнительных рабочих, увеличивается занятость, а с ней и доход и потребление. Суть теории (эффекта) мультипликатора и заключается в том, что увеличение инвестиций приводит к увеличению национального дохода общества, причем на величину большую, чем первоначальный рост инвестиций, то есть инвестиции вызывают цепную реакцию в виде роста доходов и занятости. Мультипликатор определяется как отношение прироста дохода к приращению занятости.

На макроуровне эффективность капитальных вложений определяется отношением прироста национального дохода к приросту капитальных вложений. Важным при установлении эффекта инвестирования является учет воздействия на окружающую среду, здоровье населения.

Рыночная экономика автоматически не регулирует инвестиционную активность и сбережения. В сложной развитой экономике это функция государства, при этом его вмешательство должно быть обсчитано как в краткосрочном, так и в долгосрочном плане, то есть научно обоснованно.

Задача

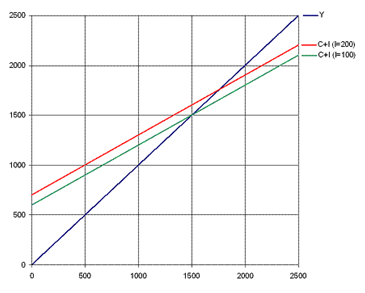

1)Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

Решение: если известно, что экономика описана следующими данными, то необходимо в первую очередь выяснить значения этой экономической функции: Y – уровень дохода; С – потребление; I – инвестиции;

С = С* + МРС ∙ Y – формула выражающая потребление, где С* - некая постоянная, зависящая от других факторов, кроме дохода (процентная ставка, инфляционные ожидания и т.п.) в данном случае = 500;

МРС – предельная склонность к потреблению, величина предельной склонности к потреблению (МРС) находится в пределах от 0 до 1, т.е.

0 < МРС < 1, в данной задаче МРС = 0,6:

МРS – предельная склонность к сбережению, понимают ту часть дополнительного дохода, который идет на сбережения (инвестиции) содержащуюся в каждой дополнительно заработанной денежной единице, МРС + МРS = 1. Таким образом, при известной одной части равенства можно определить и другую путем вычитания известной части из единицы:

МРS = 1 – МРС, в данном случае: МРS = 1 – 0,6 = 0,4.

Итак, основным фактором, определяющим величину потребления и сбережений (инвестиций), является уровень дохода, но так как величина потребления и сбережения нам известны, то находим уровень дохода:

Y = 500 + I / MPS; Y = 500 + 100 / 0,4 = 1500.

Определяем, чему будет равен равновесный уровень дохода по описанным экономическим данным:

Y = 500 + 0,6 Y + 100; Y = 500 + 0,6 ∙ 1500 + 100 = 1500.

Ответ: равновесный уровень дохода по описанным экономическим данным будет равен 1500.

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

Воспользуемся данными, решения первого задания.Необходимо вычислить уровень дохода по известным величинам, потребления и сбережения:

Y = 500 + I / MPS; Y = 500 + 200 / 0,4 = 1750.

Определяем, чему будет равен равновесный уровень дохода, если автономные инвестиции (I) возрастут до 200:

Y = 500 + 0,6 Y + 200; Y = 500 + 0,6 ∙ 1750 + 200 = 1750.

Ответ: если автономные инвестиции возросли до 200, равновесный выпуск будет равен 1750.

3) Каково значение мультипликатора инвестиций?

Известно, что население расходует на потребление 60 % получаемого им дохода, а остальные 40 % сберегает. Потребительская функция тогда имеет вид: С = 0,6 Y.

Пусть объем инвестиционной деятельности увеличился первоначально на 100. Это вызовет непосредственное увеличение доходов затронутых этим лиц на такую же сумму. В связи с этим увеличением доходов им придется увеличить свои потребительские расходы. В соответствии со сделанным выше предположением эти расходы возрастут на 100 х 0,6 = 60 (на 40 увеличатся сбережения). Такое увеличение спроса отразится на доходах еще какой-то группы лиц, которые тоже увеличатся на эту сумму. Эти лица в свою очередь увеличат свои потребительские расходы на сумму 60 х 0,6 = 36, что свидетельствует о возрастании на 36 еще чьих-то доходов, что заставит увеличить потребление еще на 36 х 0,6 = 21,6 и т. д. Данный процесс будет продолжаться по математически бесконечной цепочке. Однако сумма увеличения дохода будет сходиться к определенному пределу (пределу суммы геометрической прогрессии).

В данном примере этот предел легко подсчитать. Общее увеличение дохода составит:

100 + 60 + 36 + 21,6 +...= 100 (1 + 0,6 + 0,62 + 0,63 + ...) = 100(1/(1-0,6))= 100/0,4 = 250

Каков же мультипликатор в нашем примере и как его можно определить посредством предельной склонности к потреблению и предельной склонности к сбережению? Если общее увеличение дохода составит 250, а автономные инвестиции возрастут на 100, то мультипликатор инвестиций равен: 250 / 100 = 2,5

Ответ: мультипликатор инвестиций равен 2,5.

4) Покажите изменение уровня равновесия графически.

Литература

Официальные документы.

Учебники, монографии, сборники научных трудов.

- Амбарцумов А.А. 1000 терминов рыночной экономики.-М.,1993.

- Долан Э. Макроэкономика/Э. Долан, Д. Линдсей. СПб.:Наука, 1994.

- Золотогоров В.Г. Экономика : словарь.-Минск,2003.

- Словарь-справочник экономики /Сост. Кураков Л.П.,Кураков В.Л._М.,1998.

- Инвестиции. Экономика предприятия: учебное пособие. / Под ред. Сергеева И. – М.: «Финансы и статистика», 2000

- Камаев В.Д./ Учебник по основам экономической теории. / М.: «ВЛАДОС»/ 2001г

- Кейнс Дж.М. Общая теория занятости, процента и денег М.: Гелиос, 1999

- Макроэкономика / В.М . Гальперин, П.И. Гребенников, А.И. Леусский, Л.С. Тарасевич. СПб.: Экономическая школа, 2008.

- Экономическая теория /Учебник/Под.ред.проф.И.П.Николаевой/ М.ЮНИТИ-ДАНА/ 2002г./

Статьи из журналов и газет.

- Колесников А. А. Трансформация сбережений населения России в инвестиции // Финансы и кредит, № 14 (254) 2007.

Статистические сборники.

- www.gks.ru

- Основные показатели системы национальных счетов Copyright © /Федеральная служба государственной статистики

- Российский статистический ежегодник, -М., Росстат, 2008.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвистиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в макроэкономическом развитии

- Инвестиции как фактор экономического роста

- Инвестиции и их место в экономике РФ

- Потребление, сбережение и национальный доход

- Динамика национальной экономики и инвестиции

- Инвестиции

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Роль и место инвестиций в макроэкономическом развитии

- Сбережения и их анализ в экономике

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Оценка инвестиционной привлекательности предприятия

- Инвестиции как фактор экономического роста

- Влияние инвестиций на развитие национальной экономики

- Инвестиции как фактор экономического роста

![Сбережения и инвестиции в рыночной экономике [06.10.10]](/files/works_screen/67/50.png)