Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Место и роль инвестиций в макроэкономическом развитии

Тема: Место и роль инвестиций в макроэкономическом развитии

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 155.10K | Скачано: 372 | Добавлен 07.06.11 в 07:05 | Рейтинг: 0 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Уфа 2011

Содержание

Введение 3

1.Инвестиции: сущность, виды, источники 4

2.Мультипликатор инвестиций 12

3. Значение инвестиций для развития экономики России 16

Заключение 25

Тесты 26

Список литературы 28

Введение

Проблема инвестиций в нашей стране очень актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Российский рынок – один из самых привлекательных для иностранных инвесторов, однако он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. Российские же потенциальные инвесторы давно уже не доверяют правительству, это недоверие обусловлено, прежде всего, сложившимся стереотипом отношения к власти у россиян - “правительство работает только на себя”.

Цель работы: раскрыть место и роль инвестиций в макроэкономическом развитии.

Задачи:

- охарактеризовать понятие инвестиций, их сущность, виды и источники

- раскрыть сущность мультипликатора инвестиций

- путем проработки дополнительной литературы: статей из газет и журналов, осветить состояние российской экономики и уделить внимание значению инвестиций для развития экономики России

- расширить и укрепить навыки самостоятельного мышления при подготовке ответа на контрольные тестовые задания.

1. Инвестиции: сущность, виды, источники.

ИНВЕСТИЦИИ — долгосрочные вложения государственного или частного капитала в собственной стране или за рубежом с целью получения дохода в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты. Дают отдачу через значительный срок после вложения.

Они осуществляются в виде денежных средств, кредитов, ценных бумаг, а также вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности. Подобное определение инвестиций можно назвать бухгалтерским, так как оно охватывает вложения во все виды активов (фондов) фирмы, т.е. и в денежный, и в реальный капитал. Однако необходимо учитывать, что осуществление инвестиций, в том числе иностранных, должно быть взаимовыгодным процессом, то есть приносить прибыль как объекту, на которого последнее направлено, так и субъекту (инвестору).

Основным документом, определяющим понятие инвестиций, является Федеральный закон «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений».

Существует очень много видов инвестиций, мы определим лишь некоторые из них. [1,с.12]

1.По объектам вложения различают:

Реальные инвестиции – это в основном долгосрочные вложения средств (капитала) непосредственно в средства производства и предметы потребления. Они представляют собой финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связаны с приобретением реальных активов. При этом может быть использован и заемный капитал, в том числе и банковский кредит. В таком случае банк также становится инвестором, осуществляющим реальное инвестирование.

Финансовые инвестиции - означают, приобретение активов в форме ценных бумаг для извлечения прибыли при нормальном для данного вида инвестиций риске. В отличие от экономического инвестирования финансовое не предполагает обязательного создания новых производственных мощностей и контроля за их использованием, поэтому финансовый инвестор в управлении реальными активами полагается на других. Процесс финансового инвестирования означает простую передачу прав: инвестор передаёт свои права на деньги и взамен приобретает права на будущий доход.

Кроме указанных основных видов инвестиций существуют и так называемые интеллектуальные инвестиции, подразумевающие покупку патентов, лицензий, подготовку и переподготовку персонала, вложения в НИОКР. [2]

2.По характеру участия в инвестировании:

Прямые инвестиции – это вложения в частные компании, т.е. те, которые не котируются на бирже. В обмен на представленное финансирование фонды прямых и венчурных инвестиций (финансовые инвесторы) получают часть уставного капитала и определенное количество мест в менеджменте компании. Финансовые инвесторы заинтересованы не в получении дивидендов, а в продаже своей доли либо менеджменту компании, либо стратегическим (отраслевым) инвесторам через определенное время. Довольно специфический вид инвестирования, хотя может приносить высокие прибыли. [3]

Прямые инвестиции могут обеспечивать инвестирующим корпорациям либо полное владение инвестируемой компанией, либо позволяют устанавливать над ней фактический контроль. Иногда для этого необходимо иметь не более 10% акционерного капитала.

Фонды прямых инвестиций – лишь один из многообразных инструментов финансового рынка. Однако сегодня в России именно деятельность таких фондов часто позволяет компаниям, уже вставшим на ноги, но испытывающим недостаток денежных средств, перейти на новый уровень развития. Примерами таких фондов может стать:

- Troika Capital Partners

- Альфа – Банк

- РОСБАНК

- Русский Фонд прямых инвестиций (РФПИ)

- Alfa Capital Partners

- Инвестиционная группа "e-Trust"

- Delta Private Equity Partners.

Партнерами фондов прямых инвестиций являются инвесторы, вносящие в них деньги. Основной источник денег фондов прямых инвестиций – пенсионные фонды и страховые компании. [4]

Косвенные – привлекаемые свободные средства граждан, предприятий, организаций путем выпуска и продажи акций, гарантированных сертификатов и других ценных бумаг.

В зависимости от того, насколько инвестиции обеспечивают количественный и качественный рост производственного капитала, они могут быть определены как:

- – обеспечивающие в лучшем случае не ухудшение показателей хозяйствования, рентабельности капитала, т.е. выживаемость предприятий и организаций в настоящем;

- – обеспечивающие повышение конкурентоспособности предприятий, фирм, организаций и их продукции, услуг, рост доходности, эффективности производственно – хозяйственной деятельности за счет внедрения новой техники, технологии, выпуска новой продукции, пользующейся повышенным спросом, формирования новых сегментов на рынке товаров и услуг.

3.По продолжительности инвестирования:

Под краткосрочными инвестициями понимают обычно вложения капитала на период, не более одного года (например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных сертификатов и пр.) Долгосрочные инвестиции – вложения капитала на период свыше одного года.

4.По формам собственности инвесторов выделяют частные, государственные, иностранные инвестиции.

Частные инвестиции - это вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего коллективной. [2]

И вам не обязательно разбираться во всех тонкостях частных инвестиций – специалисты, являющиеся посредниками между частными инвесторами и предпринимателями (Московская сеть Бизнес-Ангелов, ОАО Банк Зенит, Финансовая компания «Частные инвестиции») подберут для Вас оптимальные варианты инвестирования. [4]

Инвесторы заинтересованы в проектах, имеющих тщательно проработанный, обещающий высокую финансовую отдачу бизнес-план и устойчивое намерение этот план реализовать. Компания или предприниматель продвигающие проект должны быть готовы объединить свои усилия (как финансовые, так и интеллектуальные) с частным инвестором, который зачастую способен значительно усилить интересующий его проект собственными знаниями, умениями, опытом и связями.

Государственные инвестиции осуществляют центральные и местные органы власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также государственные предприятия и учреждения за счет собственных и заемных средств. [2]

Государственные инвестиции финансируются за счет налогов, прибылей государственных предприятий, эмиссии денег или путем выпуска внутренних и внешних займов правительства.

Государственные инвестиции направляются в основном на военные цели, а также на цели регулирования развития экономики. [4]

Под иностранными инвестициями понимают вложения, осуществляемые иностранными гражданами, юридическими лицами и государствами

5. По региональному признаку:

- Инвестиции внутри страны

- Инвестиции за рубежом

Согласно действующему законодательству инвестиционная деятельность на территории РФ может финансироваться за счет:

- собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др. средства);

- заемных финансовых средств инвестора (банковские и бюджетные кредиты, облигационные займы и др. средства);

- привлеченных финансовых средств инвестора (средства, полученные от продажи акций паевые и иные взносы членов трудовых коллективов, граждан юридических лиц);

- денежных средств, централизуемых объединениями предприятий в установленном порядке;

- инвестиционных ассигнований из государственных бюджетов, местных бюджетов и внебюджетных фондов Государственные централизованные вложения обычно направляют на реализацию ограниченного числа региональных программ, создание особо эффективных структурообразующих объектов, поддержание федеральной инфраструктуры, преодоление последствий стихийных бедствий, чрезвычайных ситуаций, решение наиболее острых социальных и экономических проблем.

- иностранных инвестиций;

- собственные финансовые ресурсы (самофинансирование). Прибыль главная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта. Ее величина выступает как часть денежной выручки, составляющая разницу между реализационной ценой продукции (работ услуг) и ее полной собственностью. Прибыль является обобщающим показателем результатов коммерческой деятельности предприятия. После уплаты налогов и других платежей из прибыли в бюджет у предприятия остается чистая прибыль. Часть ее можно направить на капитальные вложения социального и производственного характера. Эта часть прибыли может использоваться на инвестиции в составе фонда или другого фонда аналогичного назначения, создаваемого на предприятии. [5]

Инвестиции, в особенности реальные, могут осуществляться как за счет внутренних (национальных), так и за счет внешних (иностранных) источников. Оба источника инвестиций играют значительную роль для активизации привлечения капитала и развития экономики страны.

Сначала рассмотрим внутренние источники инвестиций. В масштабе страны общий уровень сбережений зависит от уровня сбережений населения, организаций и правительства. Так, население может откладывать определенные средства на будущее, компании могут реинвестировать часть полученной от своей деятельности прибыли, а правительство накапливать средства за счет превышения поступлений средств в бюджет над расходами. Исходя из этого, можно выделить следующие основные внутренние источники инвестиций:

а) прибыль

Предприятия и организации часто используют прибыль в качестве источника инвестиций. Часть полученной прибыли направляется ими на развитие бизнеса, расширение производства и внедрение новых технологий.

б) банковский кредит

Банковское кредитование во многих развитых странах является одним из основных источников инвестиций. При этом, особую роль играет долгосрочное кредитование, поскольку в этом случае нагрузка на заемщика невысока и у предприятия есть время на “раскрутку” бизнеса. В целом, банковское кредитование способствует постепенному увеличению производства и, как следствие, общему подъему экономики страны.

в) эмиссия ценных бумаг

В развитых странах именно выпуск ценных бумаг является одним из основных источников финансирования инвестиционных проектов. В целях получения средств предприятия могут выпускать как акции, так и облигации. При этом, покупателями ценных бумаг, как правило, могут выступать любые юридические и физические лица, обладающие свободными денежными средствами.

г) бюджетное финансирование

В настоящее время в России наблюдается профицит государственного бюджета. Благодаря этому, возможна реализация части инвестиционных проектов за счет централизованных источников финансирования. При этом, может использоваться как безвозвратное бюджетное финансирование национально значимых проектов, так и кредитование потенциально прибыльных проектов.

д) амортизационные отчисления

Амортизационные отчисления направлены на восстановление средств производства, которые изнашиваются в процессе использования при производстве товаров.

Финансовых средств, получаемых национальной экономикой за счет внутренних источников инвестиций, не всегда достаточно для успешного экономического развития страны. Это особенно актуально для стран с развивающейся или переходной экономикой. В связи с этим, необходимо отдельно рассматривать внешние источники инвестиций, т.е. источники иностранных инвестиций, а именно

а) прямые иностранные инвестиции

Под прямыми инвестициями принято понимать капитальные вложения в реальные активы (производство) в других странах, в управлении которыми участвует инвестор. Предпринимая прямые капиталовложения, иностранный инвестор может создать полностью принадлежащее ему предприятие, филиал или представительство, создать совместное предприятие, стать совладельцем уже существующего и нормально функционирующего предприятия и т.д.

б) портфельные иностранные инвестиции

Портфельными иностранными инвестициями принято называть капиталовложения в ценные бумаги зарубежных предприятий и организаций. Также возможно инвестирование средств в ценные бумаги иностранного государства. В качестве ценных бумаг, в которые вкладывают средства иностранные инвесторы, в основном выступают акции и облигации российских предприятий.

в) иностранные кредиты

Среднесрочные и долгосрочные кредиты могут предоставляться промышленным и торговым корпорациям, предприятиям, банкам, финансовым компаниям, а также непосредственно государству. В последние годы на международном рынке часто используется такая форма долгосрочного финансирования, как проектное финансирование. Оно заключается в предоставлении крупных кредитов под конкретные промышленные проекты предприятий. Таким образом, указанная форма долгосрочного кредитования сближается с прямыми инвестициями. [6;7]

2. Мультипликатор инвестиций

Теория динамики инвестиций базируется на принципе мультипликатора. В переводе мультипликатор означает - множитель (multiplication - умножение, увеличение; multiplier – множитель, коэффициент).

Мультипликатор – это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода. Инвестиционный мультипликатор множит, усиливает спрос в результате воздействия инвестиций на рост дохода.

Мультипликатор инвестиций представляет собой числовой коэффициент, который характеризует размеры роста ВВП при увеличении инвестиций.

Предположим, прирост инвестиций составляет 10 млрд. р., что привело к росту ВВП на 20 млрд.р., значит, мультипликатор инвестиций равен 2.

M = ВВП или ΔВВП = М × Δİ,

т.е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВВП. Можно сказать, что:

Во-первых, чем больше дополнительные расходы

населения на потребление, тем больше величина мультипликатора, а

следовательно, приращение ВВП при данном объёме инвестиций.

Во-вторых, чем больше дополнительные сбережения населения, тем меньше

величина мультипликатора, а следовательно, меньше и приращение ВВП

при данном объёме приращения инвестиций.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. английским экономистом Р. Каном.

Первоначально эффект мультипликации был показан на примере увеличения занятости при организации общественных работ. При расширении общественных работ рост числа занятых оказывался более значительным, чем увеличение числа работников, непосредственно привлекаемых к общественным работам.

К примеру, рабочие, нанятые для сооружения шоссейных дорог, увеличивая спрос на потребительские товары, вызывают тем самым дополнительную занятость в отраслях, специализирующихся на выпуске этих товаров во вторичном секторе. В свою очередь рост доходов и потребления этой группы рабочих потребует расширения производства предметов потребления в смежных отраслях в третичном секторе. Образующаяся таким образом цепная связь распространяется (по убывающей) и на другие сектора. Эффект мультипликации будет зависеть от величины начального импульса. [8]

Мультипликатор помогает почувствовать эффект государственного стимулирования. Прирост доходов под влиянием увеличения инвестиций порождает цепочку межотраслевых взаимосвязей, которая в итоге вызывает рост производства, а значит, и дохода. Во-вторых, прирост дохода, возникший от увеличения объема инвестиций, делится на личное потребление и сбережение. Чем выше доля потребления С, тем сильнее действует мультипликатор. Мультипликатор и прирост потребления (предельная склонность к потреблению - МРС) находятся в прямой пропорциональной зависимости. Мультипликатор и прирост сбережений (предельная склонность к сбережению - МРS) находятся в обратной пропорциональной зависимости.

Формула мультипликатора исходит из известного положения, согласно которому доход Y равен сумме потребления C и сбережений S. Если принять, что Y=1, то C+S=1. Поскольку мультипликатор показывает, в какой мере увеличивается (прирастает) доход под воздействием накопления, то коэффициент мультипликации М может быть выражен как единица, деленная на предельную склонность к сбережению (доля сбережений в любом изменении личного располагаемого дохода):

где М – мультипликатор;

МРS - предельная склонность к сбережению.

Другое выражение этой зависимости:

где М – мультипликатор;

МРС - предельная склонность к потреблению.

Таким образом, чем больше величина предельной склонности к потреблению, тем больше сокращение потребления в каждом цикле и выше значение мультипликатора, и наоборот. Следовательно, Мультипликатор может быть исчислен как коэффициент, отражающий зависимость изменения чистого национального продукта от изменения инвестиций, или как величина, обратная предельной склонности к потреблению:

Изменение ЧНП = мультипликатор • изменение в инвестициях

Следовательно, модель мультипликатора позволяет определить при прочих равных условиях (неизменных налогах, условиях внешней торговли, ценах, заработной плате и т.п.) изменение ЧНП – (это сумма конечных товаров и услуг, произведенных и приобретенных нацией за определенный период за вычетом той части инвестиций, которая пошла на замену устаревшего и износившегося оборудования), при том или ином изменении инвестиций. [6]

Мультипликатор оказывает двухстороннее действие. Рост инвестиций способствует мультиплицированному увеличению национального дохода. Вместе с тем даже небольшое сокращение инвестиций дает резкое и многократное снижение национального дохода. Эта закономерность наглядно прослеживается сегодня в российской экономике, где показатели сокращения объемов капиталовложений в несколько раз меньше показателей снижения объемов производства и национального дохода. [2]

Само проявление мультипликационного эффекта предполагает наличие определенных условий. Он проявляет себя, прежде всего, при наличии неиспользованных мощностей, свободной рабочей силы. Весьма существенно, куда, в какие отрасли направляются инвестиционные вложения, какова их структура. Эффект мультипликации имеет место обычно в условиях подъема, а не в период спада. Вообще, мультипликатор - механизм с двумя лезвиями: он может усиливать как рост национального дохода, так и его сокращение.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП. [2]

Слово "мультипликатор" появилось благодаря тому, что с помощью этой модели была обнаружена интересная закономерность: увеличение расходов (например, инвестиций) на 1 доллар приводит к увеличению ВВП больше, чем на 1 доллар. Эта модель показывает, как прирост инвестиций, государственных расходов или налогов, изменение сальдо торгового баланса влияют на объем производства и занятость в экономике с недоиспользованием ресурсов.

3. Значение инвестиций для развития экономики России

Значение инвестиций для общего экономического развития страны очень велико. Если смотреть с позиции макроэкономики, то инвестиции способствуют ее быстрому развитию и повышению уровня производительности. Это происходит благодаря обновлению за счет совершенных финансовых вложений всех материальных активов производства.

Модернизация предприятия, закупка нового оборудования, расширение сферы деятельности приводит к увеличению предоставляемых рабочих мест, а, значит, как следствие, к уменьшению общего процента безработицы на рынке труда. Увеличение сырьевой базы, вклад в человеческий капитал, ускорение развития инновационных технических процессов, задействование в развитии всех отраслей промышленности и народного хозяйства - все это и есть значение инвестиций для развития экономической ситуации в стране и приведение ее к стабильности. То есть за счет вложения средств в основной общественный капитал (строительство и реконструкция зданий, новое оборудование и обучение сотрудников, разработка и использование новых технологий производства, повышение качества продукции) происходит увеличение потенциала производства и общее увеличение национального капитала отдельно взятой страны.

Общий объем иностранных инвестиций в Россию в первое полугодие 2010г. вырос на 25,2% по сравнению с аналогичным периодом прошлого года, при этом более 40% инвестиций приходится на предприятия торговли и общественного питания. Вместе с тем сокращается доля инвестиций в транспортную и машиностроительную отрасли, а также в финансовый и страховой секторы.

В формировании долгосрочного инвестиционного ресурса должны участвовать иностранные инвесторы, для чего будет обеспечено привлечение и сопровождение долгосрочных иностранных инвестиций путем создания совместных с иностранными инвесторами фондов инвестиций в стратегических секторах, требующих модернизации (сельское хозяйство, фармацевтика, доступное жилье, инфраструктура и т.д.). Для привлечения отечественных и стратегических иностранных инвесторов на российский финансовый рынок правительство будет сокращать долю государственной собственности в экономике, проводя приватизацию посредством публичных отрытых процедур на основе конкурсов и аукционов, в том числе размещая акции приватизируемых компаний на IPO и SPO.

К мотивам, по которым иностранные инвесторы предпочитают размещать свои инвестиции именно в России, прежде всего, необходимо отнести значительный объем отечественного рынка, а также наличие дешевой рабочей силы, квалифицированных специалистов и, что немаловажно, - появившуюся в последнее время у нас в стране тенденцию к снижению торговых барьеров. Несмотря на сложности, с которыми иностранные инвесторы сталкиваются у нас в стране, Россия по-прежнему остается предметом их пристального внимания. Так, страной, благоприятной для инвестиций, считает Россию британская компания "Бритиш Петролеум".

Более высокий, чем ранее ожидался, уровень цен на нефть во второй половине 2009 года и более быстрое восстановление мировой экономики позволили улучшить оценки экономического роста для наступающего года. Большинство крупных экономик к началу третьего квартала уже преодолели нижнюю точку кризиса и возобновили экономический рост. Таким образом, после падения в 2009 году на 2%, ожидается, что мировая экономика вырастет. [9]

|

2010 |

2011 |

2012 |

|

на 3,3% |

на 3,3 – 4,1% |

на 3,8 – 4,8 |

«Рост мировой экономики.» Таблица 1.

Сравнительно благоприятная для российской экономики внешнеэкономическая конъюнктура и эффективная реализация антикризисных мер Правительством Российской Федерации обусловит в 2010 году закрепление положительных тенденций и благоприятную динамику большинства макроэкономических показателей.

«Сценарии ключевых макроэкономических показателей 2010 г.» Таблица 2.

|

Показатели |

Прогноз |

|||

|

Минэкономразвития |

Компании ФБК |

|||

|

консервативный сценарий |

умеренно |

консервативный сценарий |

умеренно |

|

|

Цены на нефть, долл. за баррель |

58 |

58 |

40 |

55 |

|

Темп роста ВВП, % |

0,9 |

1,6 |

–4,0 |

–2,0 |

|

Дефицит бюджета, % от ВВП |

5,5 |

6,5 |

9,0 |

7,5 |

|

Инфляция, % |

9–10 |

9–10 |

9–10 |

10–11 |

|

Рост банковского кредитования |

9–10 |

13 |

0 |

5 |

|

Индекс промышленного производства, % |

100,9 |

101,9 |

–2,5 |

–1,2 |

|

Курс доллара США, руб. |

34,5 |

34,5 |

38,0 |

40,5 |

|

Численность зарегистрир. млн. чел. |

2,6 |

2,2 |

2,8 |

2,4 |

Консервативный и умеренно оптимистичный сценарии также различаются масштабами государственной поддержки приоритетных направлений социально-экономического развития в 2010–2012 годах, выраженной в размере дефицита федерального бюджета. В первом варианте дефицит бюджета в 2010 году ограничится 5,5 процента ВВП с последующим снижением до 2 процентов. Во втором составит 6,5 процента ВВП. «Принципиальное отличие прогноза ФБК от прогноза Минэкономразвития заключается в том, что основан на менее оптимистичных предположениях. На мой взгляд, в 2010 году России не удастся выйти на положительные темпы роста экономики. Согласно умеренно оптимистичному прогнозу ФБК, падение ВВП составит от 2 процентов, консервативному – 4 процента. Фактически это означает, что и 2010 год для российской экономики будет кризисным. Наметившаяся в последнее время некоторая стабилизация связана с замедлением темпов падения экономики, но вовсе не свидетельствует о начале экономического роста. Кроме того, эти позитивные сдвиги пока еще очень неустойчивы и вызваны оживлением экспорта, ростом цен на нефть».

В 2010 году возобновится рост инвестиций в основной капитал, которые вырастут на 2,9 процента. Высокие цены на сырье будут способствовать не только росту доходов экспортеров, но и в целом снижению рисков и желанию инвестировать. Во второй половине года ожидается существенное облегчение условий кредитования. Кроме роста инвестиций в сырьевом секторе ожидается, что инвестиции дополнительно вырастут за счет их наращивания в сельском хозяйстве, транспорте (включая трубопроводный транспорт и дорожное хозяйство) и связи. Рост инвестиционного и внешнего спроса будет опорой для восстановления индекса промышленного производства, который вырастет в 2010 году на 2,8 процента. Значимый вклад в рост промышленности внесет рост на 3,5% обрабатывающих производств. Будет продолжена тенденция последовательного снижения темпов инфляции.

В первой половине 2010 года инфляция будет оставаться достаточно низкой (6-7% в годовом выражении) в связи с сохранением высоких спросовых ограничений и прогнозируемым укреплением обменного курса. Сдерживающее влияние также окажет снижение цен на зерно урожая 2009 года. По мере восстановления экономики и оживления спроса рост потребительских цен может возобновиться. В целом за год инфляция может составить 6,5-7,5 процентов. [10]

«Основные макроэкономические показатели» Таблица 3.

|

|

2009 год |

2010 год |

2011 год |

2012 год |

|

Индекс потребительских цен, |

108,8 - |

106,5 - |

106 - 107 |

105 - |

|

Валовой внутренний продукт, |

91,5 |

103,1 * |

103,4 |

104,2 |

|

Промышленность, % |

88,5 |

102,8 * |

102,9 |

104,3 |

|

Инвестиции в основной |

82,4 |

102,9 |

107,9 |

110,3 |

|

Объем платных услуг |

95,5 |

102,9 |

103,8 |

103,8 |

|

Реальные располагаемые |

100,7 |

103,0 |

103,3 |

103,7 |

|

Реальная заработная плата, % |

96,6 |

100,9 |

102,4 |

103,0 |

|

Оборот розничной торговли, % |

94,3 |

103,3 |

104,1 |

104,1 |

В 2011 году российскую экономику вряд ли ожидают серьезные потрясения. Для этого нет весомых предпосылок. Однако не стоит расслабляться – существенного роста российской экономики тоже не предвидится. Да и от повторения ситуации конца 2008 года – начала 2009 года никто не застрахован. Экономика все еще неустойчива. Принципиальное отличие прогноза ФБК от официального прогноза Минэкономразвития – менее оптимистичные предположения. И единственный прогнозный показатель на 2011 год, по которому ни у кого не возникает разногласий, – дефицит федерального бюджета. С официальной оценкой – 3,6 процента ВВП – сложно не согласиться. Даже растущие цены на нефть не помогут снизить дефицит, поскольку расходы бюджета в этом году скорее всего увеличатся. Можно с уверенностью утверждать, что в 2011 году России вряд ли удастся выйти на высокие темпы роста экономики. Во-первых, быстрого и уверенного выхода из кризиса мировой экономики в целом не получилось. Во-вторых, важнейший фактор восстановительного роста – отложенный спрос в значительной степени себя исчерпал. В-третьих, государство взяло на себя груз явно завышенных социальных обязательств. И, наконец, в-четвертых, вновь ускорилась инфляция, а тенденция укрепления российского рубля сменилась его ослаблением.

Конечно, не все так плохо, мировые цены на нефть высоки и вероятность их резкого обвала в ближайшее время незначительна. Кроме того, международные резервы Банка России в 500 млрд долларов – хорошая «подушка безопасности». Но даже с учетом всех позитивных факторов напрашивается вывод: если по итогам 2011 года и будет зафиксирован экономический рост, то он будет минимальным – от силы 1–1,5 процента. Именно такой прогноз по динамике ВВП нам представляется наиболее вероятным. Росту ВВП помешают налоги. В 2011 году российская экономика вряд ли получит дополнительный импульс к развитию из-за роста налоговой нагрузки на бизнес. Достаточно вспомнить о переходе от ЕСН к страховым взносам с повышением ставки с 26 до 34 процентов. И не стоит питать иллюзий, что озвученные в последнем президентском послании Федеральному собранию налоговые каникулы для малых предприятий производственной и социальной сферы способны улучшить ситуацию. Для значительного числа из них это все равно будет означать увеличение налоговой нагрузки, ведь до 2011 года ставка налога для индивидуальных предпринимателей и компаний, использующих УСН, составляла 14 процентов. А если темпы роста в 2011 году будут близки к нулевым, то такое состояние экономики справедливее всего назвать стагнацией.

Правительственные ожидания по инфляции – 6,5 процента против 8,5 процента в 2010 году – выглядят оптимистично. Но оснований для них нет. Традиционная индексация тарифов естественных монополий, последствия засушливого лета 2010 года, ослабевающий рубль – все это не оставляет шансов на то, что инфляция существенно снизится. По-видимому, 8–9-процентного роста цен не избежать.

«Сценарии ключевых макроэкономических показателей 2011 года» Таблица 4.

|

Показатели |

Прогноз |

|

|

Минэкономразвития |

Компания ФБК |

|

|

Дефицит бюджета, % от ВВП |

3,6 |

3,6 |

|

Темп роста ВВП, % |

4,2 |

1–1,5 |

|

Инфляция, % |

6,5 |

8–9 |

|

Инвестиции в основной капитал, % |

10 |

3–4 |

|

Индекс промышленного производства, % |

3,9 |

1,5–2,5 |

|

Курс доллара, руб. |

30,5 |

35–36 |

Промышленность откатится назад! Прогноз других экономических показателей на 2011 год заставляет учитывать «эффект базы». Особенно он ощутим по показателям, которые в 2010 году продемонстрировали существенный рост: индекс промышленного производства, грузооборот транспорта, возможно, внешнеторговый оборот. Например, вместо почти 8 процентов прироста в 2010 году в этом году промышленность и транспорт едва наберут 1,5–2,5 процента. Внешнеторговый оборот может вырасти благодаря конъюнктуре цен на основные сырьевые товары российского экспорта. Если «мыльные пузыри» на сырьевых рынках продолжат надуваться, то прирост достигнет и 20–30 процентов. Основным инвестором будет государство. Важнейший показатель – динамика инвестиций в основной капитал. Прогноз по ним на 2011 год неутешителен – в лучшем случае плюс 3–4 процента, и то благодаря государственным инвестициям и инвестициям госмонополий. Изложенное ясно показывает, что надеяться на массовый приток инвестиций как фактор стабилизации и тем более модернизации России не приходится, причина заключается не столько в ухудшении конъюнктуры, сколько в фундаментальной причине этого ухудшения — произволе коррумпированной российской бюрократии. [11]

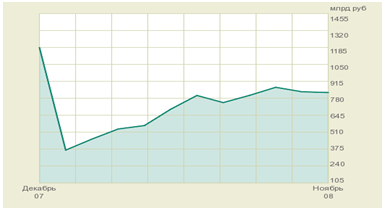

Анализ инвестиций в России, в том числе и иностранные. [12]

|

Декабрь 2007 |

Январь 2008 |

Февраль 2008 |

Март 2008 |

Апрель 2008 |

Май 2008 |

Июнь 2008 |

Июль 2008 |

Август 2008 |

Сентябрь 2008 |

Октябрь 2008 |

Ноябрь 2008 |

|

1184 |

366,4 |

454,2 |

534,8 |

562,1 |

692,3 |

801,9 |

745,2 |

802,7 |

867,1 |

831,5 |

825,4 |

|

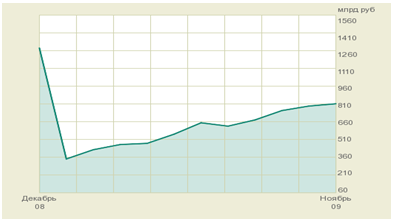

Декабрь 2008 |

Январь 2009 |

Февраль 2009 |

Март 2009 |

Апрель 2009 |

Май 2009 |

Июнь 2009 |

Июль 2009 |

Август 2009 |

Сентябрь 2009 |

Октябрь 2009 |

Ноябрь 2009 |

|

1281,3 |

344,9 |

422,9 |

466,7 |

476,7 |

554,3 |

650,4 |

622,1 |

674,5 |

753,6 |

791,7 |

811,1 |

|

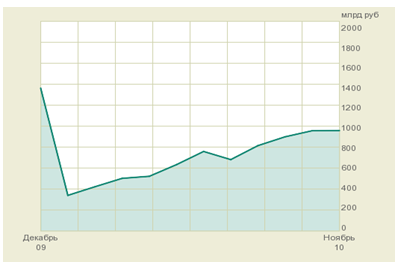

Декабрь 2009 |

Январь 2010 |

Февраль 2010 |

Март 2010 |

Апрель 2010 |

Май 2010 |

Июнь 2010 |

Июль 2010 |

Август 2010 |

Сентябрь 2010 |

Октябрь 2010 |

Ноябрь 2010 |

|

1361,4 |

339,2 |

421,7 |

501,7 |

521,2 |

632,2 |

758,1 |

680,5 |

813,7 |

10.897,9 |

10.956,2 |

10.957,7 |

Заключение

Таким образом, раскрыто место и роль инвестиций в макроэкономическом развитии, что и является темой моей курсовой работы, которая заключается в следующем:

- в характеристике понятия инвестиции, их сущности, видов и источников

- в раскрытии сущности мультипликатора инвестиций

- в том, что путем проработки дополнительной литературы: статей из газет и журналов, освещено состояние российской экономики и уделено внимание значению инвестиций для развития экономики России

Можно сказать, что пока мы имеем дело с неуравновешенной экономикой, неясной политической ситуацией и несовершенным законодательством, ни о какой прибыли не может быть и речи, а значит не может быть и речи о долгосрочных стратегических инвестициях в российскую экономику, без чего, в свою очередь, невозможен подъём производства, то есть возрождение экономики России.

Список литературы

- Бланк И.А. «Инвестиционный менеджмент» Киев: ИТЕМ, 1995,с.12

- Видяпин В.И., Журавлева Г.П. «Экономическая теория (политэкономия)» ИНФРА – М,2008

- Булатова А.С. «Мировая Экономика»-2-е изд., переб. и доп. – М:Экономистъ, 2008

- httprusconsalting.ru/

- ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений»

- Николаева И.П. «Экономическая теория» - М: Проспект, 2001,с.448

- Амосова В.В., Гукасьян Г.М., Маковикова Г.А. «Экономическая теория» - Спб: Питер, 2001, с.480

- Журавлева Г.П. «Экономическая теория. Макроэкономика. Метаэкономика. Экономика трансформаций» - М, 2009

- «Капитал страны» - Интернет-издание об инвестиционных возможностях России

- «Инвестиции в Россию» - Интернет- журнал

- «Финансовый директор» - журнал по состоянию экономики и инвестиций в Россию на 1.01.2009; 1.01.2010; 1.01.2011

- httpquoterbcrumacro

Тесты

КТЗ-I

Непосредственно на инвестиции в России влияют следующие причины:

А. Низкие прибыли предприятий;

Б. Низкий уровень доходов населения;

В. Снижающиеся потребности;

Г. Экологическая нестабильность;

Д. Высокие налоги.

Ответ – «Д»

Основной причиной, влияющей на инвестиции в России, являются высокие налоги. Проблема инвестиций в России является одной из самых важных и сложных проблем. Разумная стратегия капиталовложений может облегчить структурную перестройку экономики, уменьшить масштабы безработицы, сохранить наукоёмкие производства и ускорить интеграцию России в сообщество развитых стран. Можно выделить важнейшие направления налоговой политики государства, влияющих на развитие промышленности. Воздействуя посредством налогов на уровень сбережений населения, амортизационных фондов фирм и их нераспределенной прибыли, т. е. на величину потенциальных источников финансирования инвестиционных программ фирм, государство влияет на важнейшие макроэкономические пропорции, в частности, на распределение национального дохода между накоплением и потреблением.

КТЗ-II

Инвестиционные расходы в совокупном спросе зависят от:

А. Процентных ставок;

Б. Доходов потребителей;

В. Ожидаемой прибыли

Г. Уровни налогов

Ответы – «А»; «В»

Процесс инвестирования зависит от таких важных факторов, как ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены. Кроме того, инвестор при выработке решений всегда учитывает другие возможности капиталовложений и решающим здесь будет уровень процентной ставки. Инвестор может вложить деньги в строительство нового завода или фабрики, а может и разместить свои денежные ресурсы в банке. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений.

Ставка процента это цена, которую фирма должна заплатить, чтобы занять денежный капитал, необходимый для приобретения реального капитала. Если ожидаемая норма чистой прибыли от инвестиций превышает ставку процента, то инвестирование будет прибыльным, в противном случае инвестирование будет не выгодным. Существенную роль в принятии инвестиционных решений играет не номинальная, именно реальная ставка процента, которая получается из номинальной за вычетом уровня инфляции. Инфляция самым существенным образом влияет на инвестиционную деятельность, которая в свою очередь, зависит от состояния экономики – при стабилизации и подъеме экономики – она снижается. При этом следует иметь в виду, что с процессом инфляции тесно связана ставка банковского кредита.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Место и роль инвестиций в макроэкономическом развитии

- Роль и место инвестиций в макроэкономическом развитии

- Место и роль инвестиций в макроэкономическом развитии

- Место и роль инвестиций в макроэкономическом развитии

- Инвестиции как фактор экономического роста

- Сбережения и инвестиции в рыночной экономике

- Инвестиции как фактор экономического роста

- Сбережения и инвистиции в рыночной экономике

- Инвестиции и их место в экономике РФ

- Инвестиции как фактор экономического роста

- Влияние инвестиций на развитие национальной экономики

- Сбережения и инвестиции в рыночной экономике

- Экономическая сущность инвестиций и их виды

- Инвестиции как фактор экономического роста

- Инвестиции как фактор экономического роста

- Сбережения и инвестиции в рыночной экономике

- Динамика национальной экономики и инвестиции

- Сбережения и инвестиции в рыночной экономике

- Инвестиции как фактор экономического роста

- Бесплатная контрольная по инвестициям вариант 5 (задачи 7, 9, 15)

![Место и роль инвестиций в макроэкономическом развитии [07.06.11]](/files/works_screen/100/74.png)