Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Коммерческие банки

Тема: Коммерческие банки

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 38.52K | Скачано: 362 | Добавлен 08.12.09 в 15:25 | Рейтинг: +2 | Еще Контрольные работы

Содержание

Введение 3

1. Сущность, функции и роль коммерческих банков 4

2. Классификация видов коммерческих банков, их организационная структура 10

3. Ликвидность коммерческих банков: понятие, показатели, факторы, методы регулирования 16

Заключение 22

Список использованной литературы 23

Введение

Термин «Коммерческий банк» возник на ранних этапах развития банковского дела, когда банки обслуживали преимущественно торговлю (commerce), товарообменные операции и платежи. Основной клиентурой были торговцы. Банки кредитовали транспортировку, хранение и другие операции, связанные с товарообменом. С развитием промышленного производства возникли операции по краткосрочному кредитованию производственного цикла: ссуды на пополнение оборотного капитала, создание запасов сырья и готовых изделий, выплату зарплаты и т.д. Сроки кредитов постепенно увеличивались, часть банковских ресурсов начала использоваться для вложений в основной капитал, ценные бумаги. Иначе говоря, термин "коммерческий банк" утратил свой смысл. Он обозначает "деловой" характер банка, его ориентированность на обслуживание всех видов хозяйственных агентов независимо от рода их деятельности.

Современные коммерческие банки - банки, непосредственно обслуживающие предприятия и организации, а также население - своих клиентов. Коммерческие банки выступают основным звеном банковской системы.

1. Сущность, функции и роль коммерческих банков

Коммерческие банки – это кредитные организации, которые осуществляют кредитно-расчетное обслуживание промышленных, торговых и других предприятий и организаций, а также населения. Свои денежные ресурсы они привлекают в виде вкладов, полученных кредитов, выпуска ценных бумаг.

Особенностью современного коммерческого банка является то, что он прежде всего выступает как самостоятельный хозяйствующий субъект, имеет статус юридического лица и осуществляет посредническую деятельность в реализации специфических продуктов – кредита, ценных бумаг и валюты на основе полученной от центрального банка лицензии. Именно это и сформулировало принципы его деятельности и основные функции.[5,7]

Среди функций коммерческого банка особо выделяются четыре, которые лежат в основе определения банка и определяют его сущность:

• аккумуляция и мобилизация временно свободных денежных средств;

• посредничество в кредите;

• посредничество в осуществлении платежей и расчетов;

• создание платежных средств.

Аккумуляция и мобилизация временно свободных денежных средств

Данная функция является одной из важнейших. Коммерческим банкам принадлежит ведущая роль в привлечении свободных денежных средств всех экономических агентов, т.е. населения, предприятий и государства, и превращения их в капитал с целью получения прибыли.

Выполняя функцию привлечения денежных средств, банки выступают в качестве заемщиков. Аккумулируя значительные денежные средства, банки, как уже отмечалось, не хранят у себя деньги, а превращают их в капитал, вкладывая их в экономику, предоставляя кредиты и приобретая ценные бумаги.

Посредничество в кредите

Осуществляя данную функцию, коммерческий банк выступает посредником между субъектами, имеющими свободные денежные средства, и субъектами, в них нуждающимися. Как посредник в кредите, он, аккумулируя денежные средства (первая функция), имеет возможность предоставлять эти ресурсы нуждающимся в них субъектам в нужном количестве и на необходимый срок.

Выполнение этой функции способствует расширению производства, финансированию промышленности, облегчению создания запасов, расширению потребительского спроса, облегчению финансовой деятельности правительства, сокращению издержек обращения.

Посредничество в осуществлении платежей и расчетов в хозяйстве

Коммерческие банки обеспечивают функционирование платежной системы, осуществляя перевод денежных средств. О высокой эффективности использования платежных средств свидетельствуют постепенное сокращение наличного денежного оборота и возрастание доли безналичных расчетов, которые осуществляются коммерческими банками.

В целях реализации этой функции коммерческие банки открывают счета для своих клиентов, осуществляют перевод денежных средств.

На коммерческие банки также возложена функция проведения международных расчетов.

Создание платежных средств

Эта функция появилась у коммерческих банков в силу развития кредитных денег, ухода из обращения золотых денег и превращения банкнотной эмиссии в депозитно-чековую, что позволило расширить безналичный оборот и сократить эмиссию банкнот.

Банки выпускают чеки, векселя, пластиковые карточки, создают деньги в безналичной форме в виде банковских депозитов.

Цели банковской системы — обеспечить соответствие количества денег в обращении потребностям в них, поддержание нормальных темпов роста экономики и высокого уровня занятости. Однако экономика нуждается в необходимых, но не чрезмерных поступлениях денег. Если количество денег в обращении увеличивается, то растет инфляция, и наоборот. В этом случае со стороны центрального банка осуществляется ограничение создания денег путем изменения величины денежного мультипликатора.

Организация выпуска и размещения ценных бумаг

Помимо четырех основополагающих функций часто выделяют дополнительную — функцию организации выпуска и размещения ценных бумаг. Она осуществляется посредством инвестиционных операций и имеет большее значение в эластичной кредитной системе, которая является необходимым условием для поддержания относительно устойчивых темпов роста экономики. При недоступности банковских кредитов расширение производства становится невозможным или будет отложено до тех пор, пока не накопятся необходимые денежные средства. Более того, промышленные предприятия будут вынуждены держать крупные суммы денег, что неэкономично, поэтому коммерческие банки организуют реализацию ценных бумаг на рынке ценных бумаг, а это дает возможность осуществить перераспределение денежных средств. Расширение значимости этой функции привело к тому, что банки начиная с 1920-х гг. становятся прямыми конкурентами фондовых бирж, через которые реализуется основная часть розничных продаж ценных бумаг.[3,306-308]

Как создаются безналичные деньги

Выделяют следующие формы безналичных расчетов, производимых банками:

а) расчеты платежными поручениями;

б) расчеты по аккредитиву;

в) расчеты чеками;

г) расчеты по инкассо.

Применение той или иной формы расчетов определяется договором между плательщиком и получателем средств.

Расчеты платежными поручениями

Платежное поручение представляет собой поручение предприятий обслуживающему банку о перечислении определенной суммы со своего счета. Плательщик представляет в банк поручение на бланке установленной формы. Поручения принимаются от плательщика к исполнению только при наличии средств на счете, если иное не оговорено между банком и владельцем счета.

Платежные поручения используются для совершения различных платежей: с поставщиками и подрядчиками в случае предоплаты, органами пенсионного и страхового фондов, при налоговых и иных платежах и т.д.

Расчеты по аккредитивам

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии представления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Расчеты чеками

Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжения чекодателя банку уплатить держателю чека указанную в нем сумму.

Чеки используются как физическими, так и юридическими лицами, являются платежным средством и могут применяться при расчетах во всех случаях, предусмотренных законами Российской Федерации. Не допускаются расчеты чеками между физическими лицами.

В зависимости от того, кто указан получателем платежа, чеки делятся на именные, ордерные, предъявительские.

Расчеты по инкассо

При расчетах по инкассо банк обязуется по поручению своего клиента и за его счет получить от должника (плательщика) причитающиеся клиенту денежные средства и (или) акцепт платежа. Эти расчеты осуществляются на основе инкассового поручения получателя платежа. Инкассовое поручение может быть оформлено с помощью различных расчетных документов.

Платежи в порядке инкассо могут осуществляться как с акцептом, так и без акцепта плательщика в случаях, предусмотренных законодательством или договором между банком и клиентом.

Безналичные расчеты осуществляются через кредитные организации (филиалы) и / или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета.

Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

1) корреспондентских счетов (субсчетов), открытых в Банке России;

2)корреспондентских счетов, открытых в других кредитных организациях;

3) счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

4) счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег.

Корреспондентские отношения могут существовать между различными типами кредитных учреждений, в том числе банками из разных стран.

Организующим началом межбанковских расчетов был и остается Центральный банк России, располагающий разветвленной сетью филиалов по всей стране, через которые проходит основной объем межбанковских расчетов.

Главной операцией крупных коммерческих банков-корреспондентов является клиринг (взаимный зачет) чеков и других расчетно-платежных документов. По мере развития банковской системы и возрастания значения депозитов банки-корреспонденты стали оказывать друг другу и иные услуги.[5,19-23]

Назначение и роль коммерческого банка

Банковская система сегодня - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков и товарного производства и обращения исторически шло параллельно и тесно переплеталось. При этом банки, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства.

Коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Банки создают новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, коммерческий банк создает новое обязательство - депозит, а выдавая ссуду - новое требование к заемщику. Этот процесс создания новых обязательств составляет сущность финансового посредничества. Эта трансформация позволяет преодолеть сложности прямого контакта сберегателей и заемщиков, возникающий из-за несовпадения предлагаемых и требуемых сумм, их сроков, доходности, и т.д.

Масштабы финансового посредничества в современной экономике поистине огромны. Представление об этом дает статистика денежных потоков. В этой системе учета хозяйство разделено на ряд секторов: домашние хозяйства, деловые предприятия, государственные учреждения, финансовые институты, заграничный сектор.

Повышение экономической роли коммерческих банков

в настоящее время проявляется и в расширении сферы их деятельности и развитии новых видов финансовых услуг.[5,36-45]

2. Классификация видов коммерческих банков, их организационная структура

Коммерческие банки можно классифицировать по следующим признакам.

1. По форме собственности (по принадлежности капитала):

• государственные банки. В этом случае капитал коммерческого банка принадлежит государству. Различают два вида государственных банков: центральные банки и государственные коммерческие банки. Центральные банки многих стран являются государственными, их капитал принадлежит государству, что позволяет осуществлять свою политику и операции в соответствии с требованиями экономики, а не с целью получения прибыли. Государственные коммерческие банки обеспечивают проведение политики государства в области кредитования хозяйства, оказывают влияние на инвестиционные, посреднические и расчетные операции, а через них — и на экономическое состояние клиентуры. Они обслуживают важнейшие отрасли хозяйства, определяющие положение страны в системе международных экономических отношений, кредитование которых недостаточно выгодно частному капиталу. В настоящее время такие банки встречаются достаточно редко;

• акционерные банки — самая распространенная форма собственности банков на данный момент. Собственный капитал таких банков формируется за счет продажи акций. Акционерные банки подразделяются на отрытое акционерное общество, когда происходит открытая продажа акций всем желающим, и закрытое акционерное общество, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц.

• кооперативные (паевые) банки, капитал которых формируется за счет реализации паев. Это, как правило, небольшие по размерам банки, поэтому встречаются в банковской практике довольно редко;

• муниципальные банки, формируемые за счет муниципальной (городской) собственности или находящиеся в управлении города. Основной задачей таких банков является обслуживание потребностей города в банковских услугах;

• смешанные банки, когда собственный капитал банка объединяет разные формы собственности, например, акционерные банки с участием государственной собственности;

• совместные банки, или банки с участием иностранного капитала, т. е. уставный капитал их принадлежит иностранным участникам или филиалам банков других стран.

2. По характеру экономической деятельности — эмиссионные, коммерческие, специализированные банковские учреждения.

Эмиссионный банк — это банк, осуществляющий выпуск денежных знаков, банкнот, являющийся центром и регулятором банковской системы. В настоящее время в роли эмиссионного банка выступает центральный банк страны.

Коммерческие банки представляют собой кредитные организации, которые осуществляют кредитно-расчетное обслуживание промышленных, торговых и других предприятий и организаций, а также населения. Свои денежные ресурсы они привлекают в виде вкладов, полученных кредитов, выпуска ценных бумаг.

Специализированные банковские учреждения могут заниматься кредитованием какого-либо определенного вида деятельности, например внешнеэкономической. К ним можно отнести ипотечные, инвестиционные, сберегательные, отраслевые и прочие банки.

3. По срокам выдаваемых кредитов — банки краткосрочного и долгосрочного кредита.

Банки долгосрочного кредитования, например, ипотечные, выдают кредиты на срок свыше 5 лет. Банки краткосрочного кредита выдают кредиты на срок до 3 лет; это, как правило, универсальные коммерческие банки.

4. По хозяйственному признаку (в зависимости от отрасли, которую банки обслуживают в первую очередь) — промышленные банки (обслуживают промышленность), торговые банки (обслуживают торговлю), сельскохозяйственные банки (обслуживают сельское хозяйство).

5. По территории — банки местные (или региональные), федеральные, республиканские и международные банки.

6. По размеру — банки крупные, средние и мелкие. Причем критерии такого деления имеют, страновые различия.

7. По разнообразию операций банки делятся на универсальные, осуществляющие все виды операций и обслуживание разнообразных клиентов, и специализированные, которые специализируются на проведении одной или двух видах операций и обслуживают специфическую клиентуру.

К ним относятся ипотечный банк, инвестиционный, инновационный, банки потребительского кредита, сберегательный банк.

8. По наличию филиальной сети различают банки с филиалами и без них.[3,299-301]

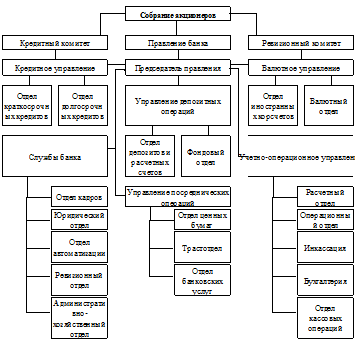

Организационная структура коммерческих банков определяется его уставом, в котором содержатся положения об органах управления банка, их полномочиях, ответственности и взаимосвязи при осуществлении банковских операций.[3,302]

Высшим органом управления коммерческого банка является общее собрание акционеров (пайщиков), которое проводится не реже одного раза в год. Общее руководство деятельностью банка осуществляет совет банка. Непосредственно деятельностью коммерческого банка руководит правление. Правление состоит из председателя правления (президента), его заместителей (вице-президентов) и других членов.

Компетенция общего собрания акционеров (пайщиков):

- принимает решения о расширении числа участников или их выходе из банка

- избирает совет банка, ревизионную комиссию и определяет срок их полномочий

- принимает решение о размере и изменении уставного фонда

- определяет размер паевого взноса

- утверждает устав банка, положение о совете, правлении, ревизионной комиссии и вносит в них изменения

- рассматривает и утверждает годовой баланс банка, отчет о прибылях и убытках, заключение и отчет ревизионной комиссии

- распределяет прибыль и решает другие определяющие вопросы деятельности банка

Совет банка:

- назначает и освобождает от должности председателя и членов правления банка

- вносит предложения собранию акционеров (пайщиков) об увеличении (уменьшении) уставного фонда, изменении и дополнении устава банка и по другим вопросам, подлежащим рассмотрению собранием

- определяет основные условия предоставления кредитов

- решает вопрос об открытии филиалов и представительств банка

- определяет структуру и численность банка, его филиалов и представительств

- контролирует работу правления

Правление банка:

- организует и осуществляет руководство оперативной деятельностью банка и обеспечивает выполнение решений собрания акционеров (пайщиков) и совета банка

- утверждает положения о структурных подразделениях, филиалах и представительствах банка

- решает вопросы подбора, подготовки и использования кадров

- рассматривает и решает другие вопросы деятельности банка

При правлении банка обычно создаются кредитный комитет и ревизионная комиссия.

Типовая схема управления банком представлена на рис. 1.[3,303]

В функции кредитного комитета входят: разработка кредитной политики банка, структуры привлекаемых средств и их размещения; разработка заключений по предоставлению наиболее крупных ссуд.

Ревизионная комиссия избирается общим собранием участников и подотчетна совету банка. В состав ревизионной комиссии не могут быть избраны члены совета и правления коммерческого банка. Правление банка предоставляет в распоряжение ревизионной комиссии все необходимые для проведения ревизии материалы. Результаты проведенных проверок комиссия направляет правлению банка.

Организационная структура формируется из различных служб и подразделений, за которыми закреплены определенные обязанности.

В целях оперативного кредитно-расчетного обслуживания предприятий и организаций - клиентов банка, территориально удаленных от места расположения коммерческого банка, он может организовывать филиалы и представительства.

Деятельность коммерческих банков в России расширяется, возникает ряд новых для них операций, что отражается на организационной структуре банков, способствует ее совершенствованию, с тем чтобы банки могли выполнять возложенные на них функции. [6,83-85]

Типовая организационная структура банка представлена на рис. 2.[3,305]

Рис. 2 Типовая организационная структура коммерческого банка

3.Ликвидность коммерческих банков: понятие, показатели, факторы, методы регулирования.

Успех дела коммерческих банков обеспечивают три взаимосвязанных фактора:

- высокая доходность (прибыльность) банковского дела, создающая возможность для выплаты дивидендов акционерам банка, увеличение его капитала, создание необходимых страховых резервов, фондов развития и т.д.

- ликвидность (от лат. liquidus – жидких, текучий), т.е. возможность быстрого (без больших потерь доходности или дополнительных затрат) превращения его активов в платежные средства для своевременного погашения своих долговых обязательств.

- платежеспособность, т.е. способность в должные сроки и в полной сумме отвечать по своим обязательствам перед кредиторами – государством, банками, вкладчиками и т.д.

В основе «жизнедеятельности» коммерческого банка лежит, прежде всего, его ликвидность. В отсутствии ликвидности вряд ли банк может быть платежеспособным. Потеря банком ликвидности приводит в итоге к его неплатежеспособности, после чего, как следствие, наступает банкротство.

Ликвидность банка определяется путем оценки ликвидности его баланса; баланс банка считается ликвидным, если средства по активу позволяют за счет быстрой их реализации покрыть срочные обязательства по пассиву.[2,12]

Чем выше ликвидность какого-либо актива в балансе банка, тем ниже его доходность и наоборот.

Активные операции по своей экономической значимости в деятельности банка можно охарактеризовать следующим образом.

1. по уровню доходности – это операции, приносящие наибольший доход.

2. по уровню ликвидности – это операции, обеспечивающие возможность использования некоего актива в качестве платежного средства, либо быстрого его превращения в таковое. В балансе банка размещение видов активов сверху вниз построено на принципах убывающего уровня ликвидности каждого из них.

3. по степени риска – это операции, по которым имеется потенциальная возможность невозврата размещенных с целью получения прибыли банковских ресурсов.

Исходя из этого, оценивая ликвидность конкретного банка, следует учитывать ликвидность какого-либо актива, его потенциально возможную доходность и степень риска, который связан с вероятностью невозврата банковских средств по соответствующей активной операции. В России для оценки состояния активов коммерческого банка и расчета показателей ликвидности активы подразделятся на пять групп с учетом степени риска банковских вложений и возможности потери ими части своей стоимости при невозвратности.

Исходя из вышеизложенного можно вывести следующую зависимость между основными качественными свойствами активов банка, с учетом которой формируются его политика и стратегическая цель: чем выше доходности активов банка, тем больше риск операций по ним, но тем ниже уровень ликвидности баланса, а следовательно, и платежеспособность банка в целом, и наоборот.

Таким образом, обеспечение ликвидности банка – это сложная и многофункциональная задача, успех решения которой определяет суть и содержание политики и деятельности любого коммерческого банка, как предпринимательской структуры в системе банковского дела.

Обеспечение ликвидности – задача весьма сложная и проблематичная как для самих банков, так и для всей банковской системы в целом.[4,89]

Для коммерческих банков сложности заключается, прежде всего, в том, что ликвидность банка и его доходность сопряжены обратно пропорциональной зависимостью: чем выше ликвидность, тем ниже доходность банка и, наоборот, а это противоречит основному предпринимательскому интересу банка – получению прибыли.

Для государственной банковской системы в целом важности и необходимость управления ликвидностью коммерческих банков заключается в том, чтобы через регулирующие функции Центрального банка РФ обеспечить:

- стабильность функционирования банковской системы в целом;

- защиту интересов государства, вкладчиков и кредиторов;

- осуществление государственной денежно-кредитной и финансовой политики.

Рассматривая показатели банковской ликвидности, выделим:

1. Текущую ликвидность (Лт). Рассчитывается как отношение суммы ликвидных активов (ЛАт) к сумме обязательств банка по счетам до востребования и на срок до 30 дней (ОВт):

Минимально допустимое значение норматива текущей ликвидности устанавливается начиная с баланса на 01.02.2007 г. в размере 50%, с баланса на 01.02.2006 г. – 70%

Данный норматив показывает, в какой мере ликвидная часть всех активов баланса банка может быть использована для единовременного погашения обязательств до востребования, по которым вкладчики могут потребовать возврата средств у банка практически в любой момент. Поддержание норматива Лт на требуемом уровне означает, что банк строго соблюдает сроки привлечения средств вкладчиков и сроки размещения этих средств в активных операциях.

2. Мгновенная ликвидность (Лм). Рассчитывается как отношение суммы высоколиквидных активов (ЛАм) банка к сумме обязательств банка по счетам до востребования (ОВм)

Минимально допустимое значение норматива Лм устанавливается начиная с баланса на 01.02.2007 г. в размере 20%

Выполнение данного норматива означает, что банк способен исполнять свои обязательства перед вкладчиками на текущий момент времени.

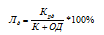

3. Долгосрочная ликвидность (Лд). Рассчитывается как отношение выданных банком кредитов со сроком погашения выше года (Крд) к капиталу банка (К), а также его обязательствам по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше года (ОД)

Минимальный размер капитала для действующих банков устанавливается с 1 января 2007 года в сумме, эквивалентной 5 млн. ЭКЮ, а для банков с ограниченным кругом операций – в сумме эквивалентной 1 млн. ЭКЮ.

Минимальный размер уставного капитала, как составной части всего капитала (собственных средств) для вновь создаваемых банков устанавливается соответственно:

- на 1 января 2007 года – 4,0 млн. ЭКЮ (для банков с ограниченным кругом операций – 1,0 млн. ЭКЮ);

- на 1 июля 2007 года – 5,0 млн. ЭКЮ (для банков с ограниченным кругом операций – 1,250 млн. ЭКЮ)

Уставной капитал является гарантией исполнения банками своих долговых обязательств и обеспечивает тем самым его ликвидность и надежность.

Максимально допустимое значение норматива Лд устанавливается в размере 120%.[7,103]

Основным методом управления ликвидностью и платежеспособностью российских коммерческих банков (с позиций внутреннего и внешнего аудита) является соблюдение ими экономических нормативов Банка России. В настоящее время для обеспечения экономических условий устойчивого функционирования банковской системы Банк России устанавливает следующие экономические нормативы деятельности коммерческих банков:

•минимальный размер уставного капитала для вновь создаваемых и минимальный размер собственных средств (капитала) для действующих банков;

•нормативы достаточности капитала;

•нормативы ликвидности;

•максимальный размер риска на одного заемщика или группу взаимосвязанных заемщиков;

•максимальный размер крупных кредитных рисков;

•максимальный размер риска на одного кредитора (вкладчика);

•максимальный размер кредитов, гарантий и поручительств, предоставляемых кредитной организацией своим участникам (акционерам, пайщикам) и инсайдерам;

•максимальный размер привлеченных денежных вкладов (депозитов) населения;

•нормативы использования собственных средств кредитных организаций для приобрет ения долей (акций) других юридических лиц.

Центральные банки, устанавливая нормативы ликвидности, а также посредством контроля за соблюдением этих требований, управляют операциями коммерческих банков, обеспечивая поддержание стабильности банковской системы, защиту интересов вкладчиков и кредиторов.

Для решения задач регулирования ликвидности в мировой практике широко используется так называемый портфельный подход. Управление портфелем – это одновременное управление и активами, и пассивами банка с целью достижения ликвидности, прибыльности, и платежеспособности, обеспечивающих устойчивость и надежность его работы в целом.

При оценке ликвидности банка в рамках портфельного подхода следует принимать в расчет уровень ликвидности конкретного актива, степень его доходности и степень риска одновременно. В итоге можно вывести следующую зависимость: чем выше доходность активов банка, тем больше риск операций по ним, но тем ниже уровень ликвидности банка в целом, а, следовательно, и его платежеспособность, и наоборот. Именно на этой зависимости и формируются банковская политика, тактика и стратегия деятельности.

Портфельный принцип управления активами банка основан на образовании и управлении так называемых резервов, которые представляют собой группировку активов по уровню их ликвидности.

В целях создания эффективно функционирующей банковской системы в России необходимо адекватное регулирование состояния ликвидности банков как на макроуровне (со стороны Банка России), так и на микроуровне (со стороны коммерческих банков). [2,70-74]

Заключение

Коммерческие банки играют значительную роль в экономике любой страны. Систематическое выполнение банком своих функций и создает тот фундамент, на котором зиждется стабильность экономики страны в целом. банки обладают уникальной способностью создавать средства платежа, которые используются в хозяйстве для организации товарного обращения и расчетов. Речь идет об открытии и ведении чековых и других счетов, служащих основой безналичного оборота. Хозяйство не может существовать и развиваться без хорошо отлаженной системы денежных расчетов. Отсюда большое значение банков, как организаторов этих расчетов. Коренным образом должна измениться вся система отношений внутри банковского сектора, принципы взаимоотношений банков и их клиентов, необходимо изменить психологию банкира, воспитать нового банковского работника - хорошо образованного, думающего, инициативного и готового идти на обдуманный и взвешенный риск. На это требуется время. Необходимо, путем вдумчивого изучения зарубежной практики, восстановить утраченные рациональные принципы функционирования кредитных учреждений, принятые в цивилизованном мире и опирающиеся на многовековой опыт рыночных финансовых структур.

Список использованной литературы

1. Закон «О банках и банковской деятельности в РФ" № 17-ФЗ от 03.02.9г.

2. Банки и банковские операции: Учебник для вузов / Под ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1997

3. Деньги. Кредит. Банки: учебник студентов вызов, обучающихся по специальностям по экономическим специальностям, по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / Е.Ф. Жуков, Н.М. Зеленкова, Н.Д. Эриашвили; под ред. Е.Ф. Жукова. – 4-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2009. – 783 с.

4. Жуков Е.Ф. Деньги. Кредит. Банки. Москва. ЮНИТИ. 1999

5. Маркова О.М., Сахарова Л.С., Сидоров В.Н. Коммерческие банки и их операции: Учеб. пособие. – М.: Банки и биржи, ЮНИТИ, 1995.

6. Организация деятельности коммерческих банков: Учебник/ Г.И. Кравцова, Н.К. Василенко, И.К. Козлова и др.; Под общ. ред. Г.И. Кравцовой. – Мн.: БГЭУ, 2001.

7. Печникова А.В. Денежно-кредитная политика Банка России: стратегия и тактика //Банковские услуги, 2005- 400 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Коммерческие банки: сущность, функции

- Коммерческие банки

- Активные операции коммерческих банков (+ тест и задача)

- Коммерческие банки: сущность, функции, операции

- Контрольная по ДКБ Вариант №5

- Коммерческие банки

- Коммерческие банки

- Коммерческие банки: сущность, функции

- Коммерческие банки: сущность, функции, операции

- Коммерческие банки: сущность, функции

- Коммерческие банки города Владимира

- Коммерческие банки

- Коммерческие банки

- Коммерческие банки

- Коммерческие банки: сущность, функции, операции

- Коммерческие банки

- Коммерческие банки: сущность, функции, операции

- Коммерческие банки

![Коммерческие банки [08.12.09]](/files/works_screen/54/39.png)