Главная » Бесплатные рефераты » Бесплатные рефераты по теории инвестиций »

Задачи по теории инвестиций с готовым решением

Тема: Задачи по теории инвестиций с готовым решением

Раздел: Бесплатные рефераты по теории инвестиций

Тип: Задача | Размер: 31.88K | Скачано: 597 | Добавлен 17.05.10 в 12:56 | Рейтинг: +4 | Еще Задачи

Задача №1

Рассматривается возможность приобретения облигаций внутреннего валютного займа Минфина России. Имеются следующие данные. Дата выпуска –14.05.1996г. Дата погашения –14.05.2011г. Купонная ставка –3%. Число выплат –1 раз в год. Средняя курсовая цена –93,7. Требуемая норма доходности –14% годовых.

Произвести анализ эффективности операции на 25 сентября текущего года.

Решение:

Принимаем число в периоде купона В=360;

Принимаем цену погашения 100% к номиналу;

Принимаем номинал облигации 100000 рублей.

Дата предыдущей выплаты купона 14.05.2009, дата следующей выплаты купона 14.05.2010г.

Число дней от последней выплаты до покупки t=132

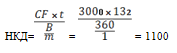

Определяем величину купонного платежа.

CF=N×(k/m)=100000×(0,03/1)=3000

Определяем накопленный купонный доход (2.2)

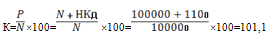

Определяем курс продажи облигаций, обеспечивающий продавцу, получения пропорционально сроку хранению части купонного дохода.

Так как на 14.05.2009 г. средняя курсовая цена к=93.7 , то продажа для продавца является невыгодной.

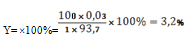

Определяем текущую доходность (2.3.)

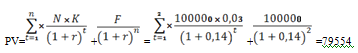

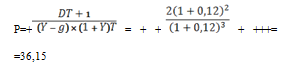

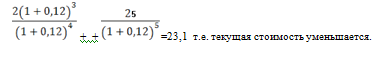

Текущая стоимость облигации на 25.09. 2009 г. (2.6.)

, т.е. норма доходности 14% по данной операции будет обеспечена при покупке облигации по цене 79554 руб. Здесь рыночная ставка выше ставки купона r=0,14к=0,03, поэтому текущая стоимость облигации меньше номинала, т.е. облигации будут продаваться с дисконтом.

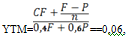

Определяем доходность облигации к погашению (2.5)

, т.е. доходность к погашению будет составлять 6% при курсовой цене к=93,7.

Задача №6

Обыкновенные акции предприятия «Ф» продаются по 25,00. В конце периода t=1 ожидаются выплаты дивидендов в размере 2,00. Требуемая инвестором доходность составляет 12%.

а) Определите стоимость акции, если ожидается, что в следующие 3 года дивиденды будут расти на 12 % в год, на 4 и 5 год – на 11 %, а начиная с шестого на 5 %.

б) Изменит ли текущую стоимость акции предположение о её продаже к концу 5 года? Подкрепите выводы соответствующими расчетами.

Решение

А) определяем стоимость акции , применяя комбинацию моделей дисконтирования дивидентов DDM ( 3.11.) и модели постоянного роста Гордона-Шапиро (3.14).

Задача №12

Рассматривается возможность формирования инвестиционного портфеля из двух акций А и В в равных долях, характеристики которых представлены ниже.

|

Вид актива |

Доходность (в %) |

Риск (в %) |

|

А |

10,00 |

30,00 |

|

В |

25,00 |

60,00 |

А) исходя из предположения, что коэффициент корреляции между ними равен 0,25., определите ожидаемую доходность и риск портфеля.

Б) определите оптимальный портфель для требуемой нормы доходности в 20 %

Решение

А 1) ожидаемая доходность портфеля за определённый период (4.2.): E(Rp)=Wa×E(Ra)+Wб×Е(Rб)=0,5×10%+0,5×25%=17,5%

- Определяем ковариацию доходности активов А и Б (4.8)

Cov(RaRб)=cor(RaRб)×SD(Ra)×SD(Rб)=0,25×0,3×0,6=0,045

- Определяем вариацию доходности портфеля по формуле 4.6.

Var(Ra)=[SD(Ra)]2

Var(Rp)=Wa2×var(Ra)+Wб2×var(Rб)+2×Wa×Wб×cov(RaRб)=0,52×0,32+

+0,52×0,62+2×0,5×0,5×0,045=0,135 или 13,5%;

Тогда риск портфеля равен:

SD(Rp)=√var(Rp)=√13,5=3,67%

Б. формирование оптимального портфеля из активов А и Б сформируем портфель с доходностью 20 %, подобрав соответствующим образом доли активов в данном портфеле. Используя формулу 4.1., запишем и решим систему уравнений.

10Wa+25Wб=20

Wa+Wб=1

Wa=0,33;

Wб=0,67, т.е. оптимальный портфель, обеспечивающий доходность 20% должен состоять из 33% акций А и 67% акций Б.

Задача №18

Текущий курс акции равен 80,00 и может в будущем либо увеличиться до 100,00 с вероятностью 0,6, либо понизиться до 60,00 с вероятностью 0,4. Цена исполнения опциона «колл» равна 80,00.

Определите ожидаемую стоимость опциона «колл». Определите коэффициент хеджирования и постройте безрисковый портфель.

Решение

В данной задаче создается безрисковый портфель обеспечивающий доходность равную безрисковой процентной ставке, состоящей из:

- Покупки акций

- Продажи опциона на эти акции.

Такой портфель называется хеджированным и он состоит из некоторой части акции: H×S.

- Определяем математическое ожидание величины S:

E(s)=pn×sn+pd×sd=0,6×100+0,4×60=84

- Ожидаемая стоимость« колл»-опциона ( внутренняя стоимость):

C=E(s)-X=84-80=4

- Для построения хеджированного портфеля определяем коэффицент хеджирования. (5.8)

H=(Cu-Cd) / (u-d)×S=(20-0)/(1,25-0,75)×80=0,5

где u=Su/S=100/80=1,25

d=Sd/S=60/80=0,75

Cu=u×S-X=1,25×80-80=20

Cd=d×S-X=0,75×80-80=-20 , т.е. Cd=0.

Полученное отрицательная величина свидетельствует о том, что минимальная цена «колл»-опциона равна 0.

Полученная величина Н означает, что хеджированный портфель должен содержать количество купленных акций на один проданный опцион Н=0,5.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Задачи и их решение по теории инвестиций (№1, №6, №12, №18, №22)

- Решенные задачи по Теории инвестиций

- Решение по задачам по теории инвестиций (задачи 1, 6, 12, 18, 22)

- Решение задачи №18 по теории инвестиций

- Анализ и оценка эффективности деятельности страховой компании

- Расчеты / задачи по теории инвестиций (№5, №9, №13, №20, №24)

- Задачи и их решение по теории инвестиций (№4, №8)

- Анализ и оценка эффективности деятельности организации малого бизнеса на примере ООО «Архоблстрой»

- Задача №16 и ее решение по Теории инвестиций

- Задачи с решением по теории инвестиций (дополнения к курсовой работе)

- Задачи и их решение по теории инвестиций (№8 и №17)

- Задачи по теории инвестиций с готовыми решениями

- Задача №11 и ее решение по Теории инвестиций

![Задачи по теории инвестиций с готовым решением [17.05.10]](/files/works_screen/35/69.png)