Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (1 курс) »

Денежный рынок

Тема: Денежный рынок

Раздел: Бесплатные рефераты по экономической теории (1 курс)

Тип: Курсовая работа | Размер: 34.12K | Скачано: 369 | Добавлен 26.11.08 в 12:14 | Рейтинг: +24 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Стерлитамак 2007

Содержание:

Введение 3

1.Предложение денег и факторы его определяющие.

Денежные агрегаты. 4

2.Неоклассическая и кейнсианская модели спроса на деньги.

Равновесие на денежном рынке. 12

3.Особенности развития денежного рынка в России. 20

Практикум 22

Заключение 24

Список литературы 25

Введение

Деньги часто называют языком рынка, т. к. именно с их помощью совершается кругооборот товаров и ресурсов. Потребители покупают на рынке товары, продаваемые производителями, которые в свою очередь платят деньги за ресурсы, полученные ими от населения. Правильно организованный и четко функционирующий денежный рынок играет важную роль в обеспечении стабильности национального производства, полной занятости и устойчивости цен.

Денежный рынок – это рынок, на котором в результате взаимодействия спроса на деньги и их предложения устанавливаются равновесная ставка процента, представляющая собой «цену» денег.

В первом разделе данной курсовой рассматривается предложение денег и факторы его определяющие. Рассматриваются два вопроса. Первый вопрос – предложение денег. В нем рассматриваются предложение денег и его элементы. Второй вопрос – денежные агрегаты. Во втором разделе курсовой работы рассматривается все в одном вопросе, неоклассическая и кейнсианская модель спроса на деньги, а так же равновесие на денежном рынке. В третьем разделе курсовой рассматривается особенности денежного рынка конкретной страны, а именно Российской Федерации.

1. Предложение денег и факторы его определяющие. Денежные агрегаты.

Под предложением денег обычно понимают денежную массу в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент. Однако, ни среди государственных должностных лиц, отвечающих за регулирование денежного предложения, ни среди экономистов нет единой точки зрения на то, из каких отдельных элементов состоит денежное предложение: разнообразие форм вложения финансовых средств достигло такой степени, что переход от собственно денег (банкноты вклады до востребования) к ликвидным и полуликвидным формам их размещения совершается незаметно. Предложение денег (денежную массу) обеспечивают по согласованию с правительством Центрального банка страны. Нормальное функционирование рынка обеспечивается, когда предложение денег соответствует спросу на них. Любое отклонение от равновесия дестабилизирует не только сам денежный рынок, но и все национальное хозяйство в целом. Если спрос на деньги превышает предложение денег, то в этом случае сокращается кредитование, уменьшаются покупки последующие сокращение объема реализации ведет к падению производства и сокращению ВНП. При другой ситуации, когда предложение денег превышает спрос на них, избыток денег попадает на рынок увеличивается спрос и соответственно цены: в стране начинается инфляция.

Денежная масса — совокупность всех денежных средств находящихся в хозяйстве в наличной и безналичной формах обеспечивающих обращение товаров и услуг в народном хозяйстве. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Особое место в структуре денежной массы занимают так называемые «квази-деньги» (от латинского «quasi» как будто почти), т. е. денежные средства на срочных счетах сберегательных вкладах, в депозитных сертификатах, акциях инвестиционных фондов которые вкладывают средства только в краткосрочные денежные обязательства.

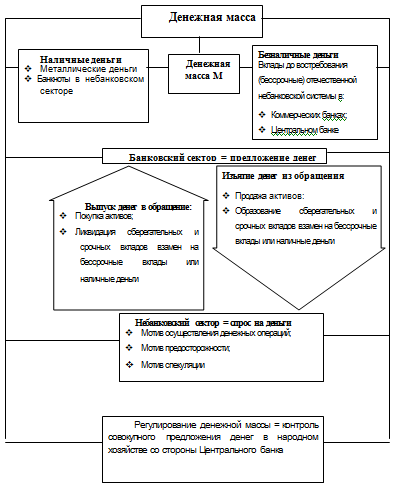

Денежная масса, которой располагает народное хозяйство для осуществления операции обмена и платежа, зависит от предложения денег банковским сектором и от спроса на деньги, т. е. стремления учреждении небанковского сектора иметь у себя определенную денежную сумму в виде наличных денег или вкладов до востребования (схема 1).

Нам хорошо известен один компонент денежной массы – «наличность», объединяющая банкноты и монеты. Однако в хозяйственной жизни они составляют совсем небольшую часть средств обращения, основной современный вид которых – чековые счета (в нашей практике – «вклады до востребования»). Чековые вклады – те же деньги, хотя и «невидимые», ибо оплата с их помощью осуществляются через чеки и по средствам записи в банковских книгах, не требуя наличности.

Схема 1

Схема 1

В развитых странах мира абсолютное большинство сделок происходит с помощью Трансакционный депозитов. Надо сказать, что экономисты давно размышляют над тем, чем же руководствуются люди, выбирая способ хранения денежных средств – в форме наличности или в форме переводных счетов?

Сегодня считается, что в пользу наличности склоняют четыре жизненно важных мотива:

- предпочтение ликвидности

- трансакционный мотив

- мотив предосторожности

- спекулятивный мотив

Познакомившись с мотивами, по которым часть денег постоянно пребывает в форме наличности, мы можем перейти к характеристике денежных агрегатов. Для характеристики денежного предложения применяются различные обобщающие показатели, так называемые денежные агрегаты. К ним обычно относят следующие.

1) Агрегат M1 — («деньги для сделок») — это показатель, предназначенный для измерения объема фактических средств обращения. М1 включает наличные деньги (банкноты и разменные монеты) и трансакционные депозиты, т. е. вклады, средства с которых могут быть перечислены другим лицам в качестве платежей по чекам или электронным денежным переводам. Поскольку в странах с развитой рыночной экономикой, в том числе с современным финансовым рынком, большинство обменных операций осуществлять с помощью первого денежного агрегата, то его называют агрегатом в узком смысле, в котором деньги используются как средство обращения.

2) Агрегаты М2 и М3 включают кроме М1, денежные средства на сберегательных и срочных счетах, а также депозитные сертификаты. Эти средства не являются деньгами, поскольку их невозможно непосредственно использовать для сделок купли продажи, а их изъятие подчинено определенным условиям, однако они похожи на деньги в двух отношениях: с одной стороны, они могут быть в короткие сроки выброшены на рынок товаров и услуг, с другой — они позволяют осуществлять накопление денег. Не случайно их называют «почти деньгами». Денежный агрегат М2 имеет более широкий характер, поскольку деньги в нем используются так же как средство накопления. Он включает в себя такие активы, которые имеют фиксированную номинальную стоимость и могут превращаться в средство платежей. Но непосредственно указанные активы не могут переводится от одного лица к другому. Наиболее знакомы нам депозитные счета, сберегательные вклады до востребования и срочные вклады. Они не дают права владельцам активов пользоваться чеками, а вклады до востребования приносят незначительные проценты. Кроме того, на финансовых рынках развитых стран к денежному агрегату М2 относят взаимные фонды денежного рынка, т. е. тех посредников, которые подают так называемые титулы собственности населению и на вырученные деньги покупают краткосрочные ценные бумаги с фиксированным процентом. Полученная прибыль от этих ценных бумаг переходит к владельцам титулов собственности. Хотя в принципе фонды денежного рынка можно использовать для платежей, но на практике этим правилом пользуются очень редко. В целом денежный агрегат М2 предназначен не для обращения, а для накопления, и именно поэтому его характеризуют как ликвидное средство накопления.

Кроме этих наиболее распространенных денежных агрегатов (или денежных параметров) М1 и М2 существуют и другие, включающие в свой состав менее ликвидные активы, в частности депозитные сертификаты. Они продаются банками единицами по 100000 долларов и выше, и покупаются в основном фирмами. Аналогичными активами являются срочные соглашения об обратном выкупе и займах. Все эти активы объединяются в денежный агрегат М3.

3) Наиболее полные агрегаты денежного предложения — L и D. L наряду с М3 включает прочие ликвидные (легко реализуемые) активы, такие, как краткосрочные государственные ценные бумаги. Они называются ликвидными, так как без особых трудностей могут быть превращены в наличность. Агрегат D включает все ликвидные средства и закладные, облигации и другие аналогичные кредитные инструменты.

Агрегаты М3, L и D более четко отражают тенденции в развитии экономики, чем М1: резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВНП. Так, быстрый рост денежной массы и кредита сопровождает период подъема, а их сокращение часто сопровождается спадами. Однако большинство экономистов предпочитают использовать агрегат М1, так как он включает активы, непосредственно используемые в качестве средства обращения.

В настоящее время самым широким денежным агрегатом на мировом финансовом рынке считается агрегат, обозначаемый параметром L. Наряду с перечисленными параметрами он включает также коммерческие бумаги, казначейские векселя, сберегательные облигации и банковские акцепты.

|

№ п/п |

Обозначение агрегата |

Состав агрегата |

|

1 |

М0 |

Наличные деньги в обращении |

|

2 |

М1 |

М0 + расчетные и текущие счета |

|

3 |

М2 |

М1 + срочные депозиты |

|

4 |

М3 |

М3+ депозитные сертификаты и некоторые другие обязательства |

Какой из рассмотренных денежных агрегатов является наилучшим для оценки денежной массы? Однозначный ответ на него дать нельзя, поскольку сам вопрос требует уточнения: для каких целей производится такая оценка? В самом деле, если требуется оценить количество активов, которые используются в качестве платежного средства, то наилучшим является, несомненно, параметр М1; в нем, как мы видели, деньги используются как средство обращения. На этом основании денежный агрегат М1считается наиболее подходящим для оценки денежной массы, и поэтому самым распространенным. Однако в последние годы признанно, что параметр М2 лучше отражает связь денежной массы с другими экономическими переменными, фигурирующими в уравнении денежного обмена:

M * V =Py,

а именно со скоростью обращения денег V, взвешенным уровнем цен Р и реальным объемом производства y. Поэтому начиная с 80-х годов многие экономисты стали склонятся к мысли, что параметр М2 больше подходит в качестве основы для теории и проведения экономической политики. Существует, однако, и иные точки зрения, сторонники которых ни один из параметров (М1,М2 и М3) не считают оптимальным, и поэтому рекомендуют выбрать такой денежный агрегат, который представлял бы собой общий взвешенный агрегат всех ликвидных активов.

2.Неоклассическая и кейнсианская модели спроса на деньги. Равновесие на денежном рынке.

Теоретически анализ спроса на деньги и изучение условий равновесия

основополагающих экономических школ в этом вопросе и соответственно

макроэкономических моделей: монетаристской (неоклассической) и кейнсианской.

Спрос на деньги определяется величиной денежных средств, которые хранят хозяйственные агенты, другими словами, это спрос на денежные запасы, в реальном выражении, т. е. с учетом индекса цен (Р). Реальные денежные запасы характеризуют денежные соотношение денежной массы, включающей в себя не только наличность, но также остатки средств на текущих и срочных счетах, и общего уровня цен в экономике М/Р.

Монетаристская теория спроса на деньги основывается на неоклассических постулаты количественной теории денег, возникшей еще в XVIII в экономической науке до 30-х-40-х гг. Неоклассическая экономическая теория унаследовала основные положения количественной теории денег и продолжила их развитие. Основополагающие идеи этой учеными Д. Юмом, Дж. Миллем, А. Маршаллом, А. Пигу, К. Викселлем, Д.Патинкиным, американским ученым И.Фишером и Б. Хансеном. Современный монетаризм зародился в трудах ученых так называемой чикагскойшколы (М. Фридмена 50-60-егоды). Монетаристы подчеркивают важную роль денег в процессе именно изменение денежной массы имеет первостепенное значение для рыночного хозяйства. Основные особенности теории спроса на деньги, разработанной представителями сначала для лучшего понимания различий между кейнсианскими и анализ неоклассического варианта количественной теории.

Основной постулат количественной теории заключается в следующем: абсолютный уровень цен(P) определяется предложением номинальных денежных запасов (M). Иными слонами, чем больше предложение денег, тем выше уровень цен. Эту зависимость можно представить в виде уравнения обмена количественной теории денег:

MV=PY

где V – скорость обращения денег по отношению к доходу, М - номинальное предложение денег, Р – общий уровень цен, Y- реальный доход.

Разделив обе части уравнения на V и выразив величину 1/ V через k, мы придем к формуле, известной как кембриджское уравнение: М= kPY

Во-первых, это уравнение, описывающее спрос на номинальные денежные остатки: МD=kРУ.

Во-вторых, это уравнение, характеризующее функцию предложения денег: MS=MS,где MS - это предложение денег, контролирующееся правительством.

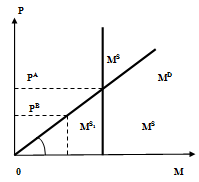

В-третьих, это уравнение, вскрывающее условие равновесия на денежном рынке: MS=MD , т. е. планируемый спрос на деньги должен быть равен их планируемому предложению для поддержания состояния равновесия. Нормальное функционирование рынка обеспечивается, когда предложение денег соответствует спросу на них. Любое отклонение от равновесия дестабилизирует не только сам денежный рынок, но и все национальное хозяйство в целом. Макроэкономическая модель денежного рынка в представлении неоклассиков в том, что совокупный спрос на деньги - это функция уровня денежного дохода а предложение денег устанавливается экзогенно т. е. независимо от других переменных экономической системы. Графически эта модель представлена на рисунке 1.

На рисунке отображена зависимость спроса на деньги (МD) от уровня цен(Р). Чем выше уровень цен, тем больший спрос предъявляется на деньги. Наклон кривой спроса на деньги зависит от уровня реального дохода(Y). При росте дохода кривая спроса на деньги становится более эластичной по уровню цен, о чем говорит более пологое положение кривой спроса.

Кривая предложения денег (Мs) изображена вертикальной линией так как эта величина не зависит от уровня цен. Неоклассическая модель денежного рынка учитывает именно трансакционный спрос на деньги. Равновесие на денежном рынке в этой модели наступает в точке пересечения кривых спроса и предложения денег, когда цены устанавливаются на уровне РА. Если же общий уровень цен снизится до величины РВ, то возникает избыточное предложение денег, равновесие Мs – Мs1 . В таком случае деньги начинают обесцениваться, и происходит повышение цен, приближающее их к уровню PА. Таким образом, проявляется тенденция к поддержанию автоматического равновесия на денежном рынке. Современные монетаристы уже не отрицают, что спрос на деньги все-таки может меняться.

Дж. М. Кейнс рассматривал деньги как один из типов богатства и считал, что та часть активов, которую население и фирмы желают хранить в форме денег, зависит от того, насколько высоко они ценят свойство ликвидности. В его теории денег главная роль отводится ставке процента. Деньги в виде агрегата М-1 являются абсолютно ликвидными активами. Дж. Кейнс назвал свою теорию спроса на деньги теорией предпочтения ликвидности. Согласно данной теории часть портфеля активов, которую экономические субъекты желают иметь в виде денег, зависит от их оценки свойства ликвидности. Ликвидность можно определить как возможность быстрого перевода актива в наличность без потерь его стоимости.

Согласно кейнсианской теории предпочтения ликвидности существуют три побудительных мотива хранения экономическими агентами части их богатства (портфеля активов) в форме денег.

- Трансакционный мотив. Часть богатства приходится держать в денежной форме с целью использования денег в качестве средства платежа и средства обращения.

- Мотив предосторожности. Он связан с желанием иметь в перспективе возможность распоряжаться частью своего богатства в денежной форме, чтобы реализовать преимущества неожиданных возможностей или удовлетворить неожиданные потребности.

- Спекулятивный мотив. Такой мотив вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг, в периоды снижения их курсовой стоимости.

В теории предпочтения ликвидности большую роль играет ставка процента. Кейнсианская теория внесла новые аспекты в объяснение спроса на деньги. Таким образом, Кейнс ввел в экономическую науку проблему портфельного выбора оптимальная структура активов данного лица (соотношение доли денежных средств и доли облигаций). Более поздние исследования именем лауреата Нобелевской премии Джеймса Тобина, американского экономиста. Важная роль отводилась этим спрос на деньги становится не предсказуемым и весьма неустойчивым

МD = МD1 + МD2 = L1(Y) + L2(r-r)

где МD1 – размер наличности, отвечающий трансакционному мотиву и мотиву предосторожности, МD2 – размер наличности, отвечающий спекулятивному мотиву; L1(Y) - функция ликвидности, зависящая от уровня дохода;

L2(r-r^) – функция ликвидности, зависящая от ставки процента, причем r – рыночная процентная ставка, а r^ – нормальная ожидаемая ставка процента. нормальная ожидаемая норма процента.

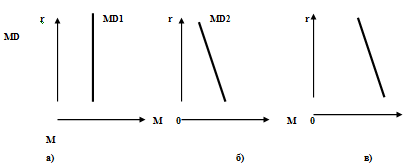

Кейнсианская агрегатная модель денежного рынка соединяет функции спроса

спекулятивные остатки, а также учитывает мотив предосторожности. Эта модель представлена на рисунке 2.

График на рисунке 2 а) показывает трансакционный спрос на деньги. Он не зависит от уровня процентной ставки (r), поэтому этот график проходит вертикально. График б) характеризует спекулятивный спрос на деньги, или спрос на деньги со стороны активов. Он зависит от высоты процентной ставки по облигациям, причем зависимость это обратная. Чем выше ставка процента, тем выгоднее держать свои активы в форме облигации, а не наличности. На рисунке2 в) показан график общего спроса на деньги MD, который получается сложением по горизонтали линии MD1 и MD2 называется кривой предпочтения ликвидности.

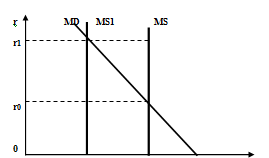

В кейнсианской модели равновесия на денежном рынке устанавливается при равенстве величины спроса и величины предложения денег. На рисунке 3 совмещены в одной системе координат график спроса и предложения денег.

Предложение денег задано экзогенно и поэтому график предложения проходит вертикально. Пересечение графиков MD и MS показывает, что равновесие на денежном рынке устанавливается при процентной ставке r0. Если же, например, Центральный банк уменьшит предложение денег, то линия MS сместится влево в положение MS1 . Таким образом, установится новое равновесие на денежном рынке, но теперь уже при более высоком уровне процентной ставки r1 .

Современные портфельные теории спроса на деньги, используя идеи Кейнса, предлагают учитывать гораздо более широкий выбор альтернатив для индивида, принимающего решение – в форме каких активов держать богатство. В соответствии с портфельными теориями при решении проблемы портфельного выбора индивид исходит из базового отношения между риском и доходом: чем выше риск, связанный с данным видом активов, тем выше должен быть доход. В таком случае, спрос на реальные денежные запасы выражается следующей формулой:

(М/Р)D=L( rs rd, πе,Ŵ )

где rs – реальные ожидаемые доходы по акциям; rd - реальные ожидаемые доходы по облигациям; πе – ожидаемый темп инфляции; Ŵ – накопленное богатство. Спрос на деньги определяется как результат сравнения выгоды, получаемой хозяйственным агентом от запаса денег, и от дохода, приносимого альтернативными активами. При росте rs,rd, πе спрос на деньги падает; при росте Ŵ потребность в деньгах растет, т. к. увеличивается общая сумма активов, а, следовательно, и абсолютная величина накопления каждого из них. Приведенная формула не только противоречит, но вполне согласуется с вышеуказанной простой функцией спроса на деньги:(М/Р)D=L(I,Y), так как при росте дохода Y увеличивается накопленное богатство индивида Ŵ , а формула Фишера i=r+ πе подсказывает нам, что при повышении темпа инфляции растет номинальный процент и, соответственно падает спрос на деньги

3.Особенности развития денежного рынка в России

Денежный рынок – это рынок, на котором обращаются краткосрочные ценные бумаги. Временным критерием обычно считается один год. Если бумага будет обращаться на рынке не более года, то она рассматривается как инструмент денежного рынка. В тоже время такие бумаги, как вексель или банковский сертификат, также относят к инструментам денежного рынка, хотя они могут обращаться и больше одного года. Денежный рынок служит для обеспечения потребностей хозяйствующих субъектов в краткосрочном финансировании.

Рыночные реформы в России не смогли предотвратить или смягчить дезорганизацию экономики, в том числе и деформацию денежного рынка. Выражением последней явились:

- слабость возможности рынка ценных бумаг сбалансировать уровень банковского процента, вследствие чего не приводится в действие механизм самоорганизации денежного рынка;

- недостаточная самоорганизация денежного рынка в России, которая должна компенсировать повышением требований к кредитно-денежной политики Центрального банка, к его усилиям по корректировке денежного обращения.

Состояние денежного рынка в России характеризуется высокой долей наличных денег в структуре денежной массы. По сравнению с ситуацией денежных рынков развитых стран это объясняется: отсутствием материальной базы торговой сети, требуемой для функционирования кредитных карточек; недоверием населения к финансовым институтам, что повлияло на его склонность хранить деньги « в чулке» в наличной форме; существованием теневой экономики, в условиях которых наличные деньги обеспечивают более высокую анонимность по сравнению с вложениями на депозитные счета.

Главная особенность денежного рынка России – начальная стадия его развития. Это выражается в вялом спросе на бизнес-кредиты, низком профессиональном уровне ведения банковского дела и отсутствием государственного регулирования денежных отношений. Следствием этого является наводнение рынка финансовыми структурами пирамидального характера, которые искусственно поддерживают курс своих акций за счет произвольного установления разниц в ценах их продаж и покупок. Существование таких структур объясняется слабым состоянием рекламного дела и информированностью населения о реальных источниках денежных доходов. Пирамидальные структуры подрывают доверие населения к рыночной экономике, снижают ресурсы банков и препятствуют развитию частного предпринимательства. Одним из путей ограничения их спекулятивных операций с ценными бумагами – выпуск облигаций государственных займов для населения. Первый такой займ был выпущен на 1995 – 1996 гг. в размере 10 трл. руб.

В наше время данная ситуация заметно улучшилась это связано с тем что люди наконец-то стали понимать что заработную плату, стипендию можно получать не наличными деньгами из кассы, стоя в очереди, а по пластиковым картам по ним также можно расплачиваться за товар за услуги и это очень удобно.

Практикум

|

|

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

|

Денежная масса М2 в том числе: |

220,8 |

288,3 |

374,0 |

453,7 |

714,5 |

1154,0 |

1612,6 |

2134,5 |

3212,0 |

|

Наличные деньги в обращении М0 |

80,8 |

103,8 |

130,3 |

187,7 |

266,1 |

418,5 |

583,8 |

763,2 |

11147,0 |

|

Безналичные средства М1 |

140,0 |

184,5 |

243,7 |

266,0 |

448,4 |

735,5 |

1028,8 |

1371,3 |

2065,0 |

|

Удельный вес М0 в М2 (%) |

36,6 |

36 |

34,8 |

41,4 |

37,3 |

36,3 |

36,2 |

35,8 |

35,7 |

Эти данные свидетельствуют, что с 1996 по 2004 гг. удельный вес наличных денег в обращении снижается особенно это заметно с 1999 по 2004 годах. Как видно из таблицы денежная масса с каждым годом увеличивается, а наличных денег в обращении по сравнению с безналичными становится все меньше. Это говорит о том, что Россия постепенно переходят на безналичные средства, т. е. на так называемые «квази-деньги». Самый низкий процент был в 1998 он составил 34,8 это вызвано тем, что в этом году наличных денег в обращении было почти в два раза меньше чем безналичных средств этим и вызван такой низкий процент. А самый высокий процент был в 1999 году он составил 41,4. потому что М1 было на 78,3 млрд.руб. больше чем М0.

В России вплоть до начала 1990-х гг. денежные агрегаты не рассчитывались и не использовались. Но с переходом к рыночной экономике Центральный банк России, Министерство финансов и другие государственные учреждения кредитно-денежной сферы стали активно использовать денежные агрегаты при осуществлении макроэкономической политики. В основе образования денежных агрегатов в России лежит американская система. В настоящее время в России денежный агрегат М2 рассчитывается как сумма следующих показателей: М2=масса денег в обращении + сумма депозитов. В свою очередь, сумма депозитов равна средствам на счетах предприятий и вкладам населения в коммерческих банках плюс вклады населения в сбербанке (срочных и до востребования).

В России денежный агрегат М1 фактически представляет собой лишь объем наличных денег без чековых вкладов, столь характерно для США. Это вызвано тем, что чековое обращение в стране еще не получило распространения. Агрегат М2 рассматривается как сумма наличных и безналичных денег, обращающихся в экономике. Обычно агрегат М2 намного превышает агрегат М1. Наличные деньги обращаются только на потребительском рынке.

Для выявления структуры денежной массы оперируют пропорцией М2/М1, которая показывает степень развития цивилизованных рыночных отношений, основанных на межфирменной кооперации. В США эта пропорция колеблется вокруг цифры 9.В России, по данным ЦБ РФ, в 2002 г. она составила 2,8

Заключение

Денежный рынок формируется и функционирует в связи с денежно-кредитной политикой. Воздействие на денежный рынок представляет иерархию целей, применимых в каждодневных операциях на открытом рынке или более долгосрочные воздействия на такие параметры, как количество денег, находящихся в обращении.

Количество денег измеряется с помощью группировки определенных классов ликвидных активов в денежные агрегаты, к которым относится параметр М1 , включающий наличные деньги и трансакционные депозиты, и параметр М2 , включающий несколько видов активов , являющихся ликвидными средствами накопления но редко используемых в качестве средств обращения .

Денежный рынок управляется центральным финансовым институтом посредством операций на открытом рынке , изменение учетных ставок , уровня обязательных резервов , что по разному оценивается в теориях.

Список используемой литературы:

1.Чепурин М. Н.,Киселева Е. А. « Курс экономической теории» Киров «АСА» 2003 г.

2. Базылева Р.Г., Гурко А.С. «Макроэкономика» 2000 г.

3.Жуков Е.Ф. «Деньги. Кредит. Банки.» 2000 г.

4.Ковалева А.М. «Финансы», учебное пособие.

5.Козырев В.Ш. «Основы современной экономики», М., 2000 г.

6.Колпакова Г.М. «Финансы. Денежное обращение. Кредит.», М., 2000 г.

7.Тренев Н.М. «Управление финансами», учебное пособие.

8. Колесников А.С. «Новая денежно-кредитная политика//Финансы»,

№10, 2000 г.

9.Лушин С.И. «О денежных реформах в России//Финансы», №5, 2001 г.

10. Николаева И. П. «Экономическая теория», М., 2002 г.

11. Финансы. Денежное обращение. Кредит / Под ред. Л.А. Дробозиной. – М.:

Финансы, ЮНИТИ, 2001.

12. Экономическая теория (политэкономия): Учебник / Под ред. В.И.

Видяпина. – М.: ИНФРА-М, 2003

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Денежный рынок

- Денежный рынок

- Проблемы становления и устойчивого функционирования денежного рынка

- Денежный рынок

- Денежный рынок России и методы его регулирования

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок (предложение денег, денежные агрегаты)

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок

![Денежный рынок [26.11.08]](/files/works_screen/26/53.png)