Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Денежный рынок

Тема: Денежный рынок

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 120.05K | Скачано: 326 | Добавлен 19.09.08 в 16:49 | Рейтинг: +7 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Смоленск 2008

Содержание.

1. Введение стр. 3

2. Предложение денег и факторы его определяющие. Денежные агрегаты стр.4

3. Неоклассическая и кейнсианская модель спроса на деньги. Равновесие на денежном рынке стр.10

4. Особенности развития денежного рынка в России стр.21

5. Практикум стр.26

6. Заключение. стр.29

7. Литература. стр.31

Введение

Макроэкономика исследует национальное хозяйство как единое целое для анализа состояния экономики страны и основных тенденций её развития. Материалы анализа используются при разработке государственной экономической политики, что свидетельствует о высокой значимости макроэкономических исследований для развития национального хозяйства каждой страны. Макроэкономика рассматривает рынок, как цельную экономическую систему в рамках страны, формируемую из отдельных отраслевых и региональных рынков.

Одним из важнейших объектов изучения макроэкономики является денежный рынок.

Денежный рынок представляет собой совокупность отношений между банковской системой, создающей деньги, и экономическими субъектами (кроме банков), предъявляющими спрос на них. В самом общем понятии деньги можно определить как всеобщий эквивалент. Они обладают специфическими функциями, отличающими их от других финансовых активов.

В современном государстве денежный рынок включает в себя институты, обеспечивающие взаимодействие спроса и предложения денег. Для нормального развития рыночной экономики необходимо формирование денежного рынка. Особенность его в том, что денежная масса выступает товаром. От количества денег в обращении зависит здоровье экономики, уровень цен, уровень жизни. При несоответствии денежной массы и товарной массы может возникнуть инфляция. Посредством регулирования денежного рынка государство осуществляет воздействие на инвестиционную активность в экономике, что в конечном счете обеспечивает стабильность темпов роста в экономике и ее антиинфляционное регулирование.

Целью данной работы является освещение основных теоретических аспектов денежного рынка и особенности его развития в России, а так же практический расчет денежного обращения в РФ в 1996-2004 гг.

2. Предложение денег и факторы его определяющие. Денежные агрегаты.

Для стабильного функционирования экономики требуется определенный объем денежной массы. Денежная масса - это совокупность всех денежных средств, в хозяйстве в наличной и безналичной формах, обеспечивающих обращение товаров и услуг в народном хозяйстве. Денежная масса в обращении представляет собой предложение денег. Объем предложения денег и контроль его сохранения является важной задачей государства и выполняется центральным банком, который должен ограничивать количество обращающихся денег определенной суммой. В противном случае неизбежно возникновение инфляции со всеми вытекающими отсюда последствиями.

В современной рыночной экономике предложение денег создается банковской системой: центрального и коммерческого банков страны, а также в определенных случаях в незначительной мере зависит и от поведения населения и крупных коммерческих финансовых структур.

Центральный банк выпускает в обращение монеты, бумажные деньги в форме банкнот различного достоинства. Коммерческие банки создают деньги путем предоставления ссуд бизнесменам, населению (так называемые кредитные деньги), а именно часть вкладов коммерческие банки хранят в центральном банке в виде обязательных резервов, доля которых в фактических резервах устанавливается законодательством. Банки используют их для выдачи ссуд. Коммерческие банки способны предоставлять ссуды, превышающие их избыточные резервы, благодаря действию эффекта денежного мультипликатора. Он представляет собой величину, обратную норме обязательных резервов, и выражает максимальное количество кредитных денег, которые может быть создано одной денежной единицей избыточных резервов при данной величине резервной нормы.

Денежная база (H) – это наличные деньги плюс резервы коммерческих банков, хранящиеся в Центральном банке.

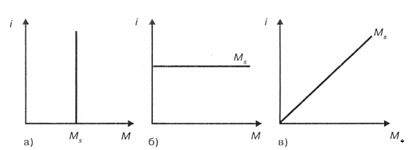

Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег. Для агрегата М1 краткосрочная кривая предложения денег является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, М3) она представлена наклонной линией,

Долгосрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях спроса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой Центральным банком.

Кривая предложения денег имеет вертикальный вид тогда, когда Центральный банк реализует цель поддержания денег на постоянном уровне и уверенно контролирует количество денег в обращении независимо от колебания процентной ставки. Она представлена на рисунки а: по оси абсцисс откладывается величина предложение денег (Ms), а по оси ординат – процентная ставка (r). Такая ситуация характерна для жесткой монетарной политики, направленной на сдерживание инфляции. Для этого используются такие инструменты, как изменение нормы обязательных резервов и операции на открытом рынке.

Кривая предложения денег имеет горизонтальный вид тогда, когда целью монетарной политики является сохранение стабильным номинального размера ссудного процента (рисунок б). Достигается это путем фиксации учетной ставки Центрального банка и привязки к ней ставок коммерческих банков, а также операции на открытом рынке. Такая политика называется мягкой (гибкой) монетарной политикой. Обычно она используется в том случаях, когда изменение спроса на деньги вызывается, например, ростом скорости обращения денег. В этом случае удается избежать кризиса неплатежей.

Кривая предложения денег имеет вид тогда, когда Центральный банк допускает определенное увеличение количества денег, находящихся в

обращении, и соответственно номинальной ставки процента (рисунок в). Как правило, это имеет место, когда Центральный банк сохраняет постоянную норму обязательных резервов, но не проводит операции на открытом рынке. Данная комбинированная политика обычно применяется, когда изменения спроса на деньги обусловлены колебаниями ВВП.

Предложение денег может характеризоваться двумя переменными: номинальным количеством денег в стране или реальным. Последние называют еще реальными кассовыми остатками (Mp). Они характеризуют покупательную способность денег, т.е. отношение номинальной массы лене (Мн) к уровню цен:

Мр = Мн / Р

Предложение денег о полном контроле Центрального банка за предложением денег игнорирует роль банковской системы. На практике предложение денег зависит не только от ее политики, но и от поведения домохозяйств и политики крупных коммерческих банков. Последние способны создавать деньги, как и Центральный банк. Эти возможности ограничены величиной обязательных банковских резервов: минимальных резервных покрытий в виде беспроцентных вкладов в Центральный банк, резерва неличных денег в кассе банка, доли наличных денег в обшей сумме кредитов банка.

Если применяется 100%-ое банковское резервирование, то коммерческие банки создавать деньги не могут и банковская система не оказывает влияние на предложение денег.

Введем следующие обозначения:

Мs - предложение денег; H - денежная база;C - наличность;D - чековые (бессрочные) депозиты; K - кредиты коммерческих банков; R - банковские резервы; m- денежный мультипликатор; d- депозитный мультипликатор; k- кредитный мультипликатор.

Между ними существуют следующие зависимости:

H = C + R,

Ms = C + D,

m = Ms / H, откуда Ms = m H.

Денежный мультипликатор – это отношение предложения денег к денежной массе. Он показывает, насколько возрастает предложение денег (количество денег в стране) при увеличении денежной базы на единицу. Предложение денег прямо зависит от величины денежной базы и денежного мультипликатора:

D = d * H.

Депозитный мультипликатор показывает, на сколько максимально могут возрасти депозиты в коммерческих банках при увеличении денежной базы на единицу:

K = k * H.

Кредитный мультипликатор показывает, на сколько максимально может увеличиться сумма банковских кредитов населению при увеличении денежной базы на единицу.

Соотношение денежной массы и массы товаров и услуг на рынке определяет покупательную способность денег. Покупательная способность денег – это количество товаров и услуг, которые можно купить на денежную единицу. При повышении уровня цен покупательная способность денег снижается, и наоборот – при понижении уровня цен покупательная способность денег увеличивается.

Денежные агрегаты. Денежная масса обычно структурируется по степени ликвидности ее компонентов. По мере снижения ликвидности состав компонентов денежной массы последовательно включаются активы, все в меньшей мере способны выполнять функцию средства платежа. Структура денежной массы характеризуется денежными агрегатами, расположенными по мере их укрупнения (каждый предыдущий агрегат включается в последующий). Состав и структура агрегатов денежной массы в разных странах различна и определяются особенностями национального денежного рынка и характером проводимой денежной политики.

В России для измерения денежной массы используются следующие денежные агрегаты:

М0 – это наличные деньги (бумажные и металлические);

М1 включает М0 плюс деньги на текущих счетах населения и на расчетных счетах предприятий, счетах до востребования в банках, дорожные чеки. По деньгам в узком смысле подразумевается агрегат М1, с помощью которого производится большинство операций обмена.

М2 включает в себя М1 плюс деньги на срочных и сберегательных счетах в коммерческих банках, депозиты в специализированных финансовых учреждениях и некоторые другие активы.

М3 является наиболее крупным. Он включает агрегат М2 плюс крупные срочные депозиты, соглашения о покупке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги. В данный агрегат включаются краткосрочные облигации (ГКО), облигации федерального займа (ОФЗ), облигации государственного сберегательного займа (ОГСЗ), облигации государственного внутреннего валютного займа (ОГВВЗ).

Компоненты денежной массы отражаются в пассиве консолидированного баланса банковской системы, которая состоит из Центрального банка и сети коммерческих банков. Динамика денежных агрегатов сильно зависит от динамики процентной ставки. При повышении процентной ставки агрегаты М2 и М3, включающие активы, приносящие доход в виде процента, будут расти быстрее чем М1.

3. Неоклассическая и кейнсианская модель спроса на деньги. Равновесие на денежном рынке.

Спрос на деньги определяется величиной денежных средств, которые хозяйственные агенты хотят использовать как платежные средства. Спрос на деньги не тождествен спросу на денежный доход. Он показывает, какую часть своего дохода экономические субъекты предпочитают хранить в наиболее ликвидной форме — наличных денег (денежной кассы). Спрос на деньги представляет собой спрос на запас денег, измеренный в определенный момент. Спрос на деньги формируется во всех секторах экономики.

Держание денежной кассы на руках связано с альтернативными затратами и лишает ее владельца доходов, которые он мог бы получить, если бы купил на них иные виды имущества. В экономической литературе можно выделить две основные концепции спроса на деньги: классическую (монетаристскую) и кейнсианскую.

Неоклассическая школа. В рамках количественной теории денег спрос на деньги определяли в соответствии с уравнением И.Фишера:

M * V = P * Q, (1)

где М — количество денег в обращении; V — скорость обращения денег; Q — реальный объем производства; Р — уровень цен. Скорость обращения денег означает количество оборотов в год, которое совершает в среднем денежная единица в результате приобретения товаров и услуг. Заменим количество денег в обращении M на величину спроса на деньги Md и преобразуем формулу (1).

Получим:

Md = ( P * Q )/V .

Из уравнения следует, что величина спроса на деньги находится в прямой зависимости от уровня цен и реального объема производства и в обратной зависимости от скорости денежного обращения.

Если предположить, что все сделки учитываются в величине номинального валового национального продукта (Y),то получим, что

Y = P * Q.

Отсюда MV= Y и Md = Y/V.

В данном случае величина спроса на деньги зависит от следующих факторов: уровня реального объема производства и скорости обращения денег.

Модификация количественной теории денег была предложена представителями Кембриджской школы. Кембриджское уравнение имеет следующий вид:

М = k * Р * Y, тогда Мd = М/Р = k * Y,

где Y — размер реального дохода.

Коэффициент k представляет собой ту часть денежных средств (доходов), которая для удобства держится в виде наличных денег.

Люди желают поддерживать постоянную покупательную способность реальных кассовых остатков. Спрос на запасы реальных денежных средств пропорционален доходу. Для этого уровень цен должен меняться прямо пропорционально номинальной величине денежного предложения.

В условиях долгосрочного равновесия деньги являются нейтральными: номинальные изменения денежного предложения не влияют на реальные экономические переменные (производство, занятость, размещение ресурсов). В этом заключается принцип классической дихотомии. В его рамках происходит теоретическое разграничение реальных и номинальных переменных. К первым относятся количественные — реальный объем ВНП, реальная заработная плата, реальная ставка процента, ко вторым — уровень цен, номинальная заработная плата.

Кейнсианский подход к спросу па деньги. В теории денег М.Кейнса главная роль отводится ставке процента. Он исходил из того, что деньги — один из видов богатства в структуре портфеля активов экономических агентов. Теория спроса на деньги Кейнса получила название теории предпочтения ликвидности, поскольку, согласно данной теории, часть портфеля активов, которую экономические субъекты желают иметь в виде денег, зависит от их оценки свойства ликвидности. Кейнс в отличие от представителей классической школы, которые главное внимание уделяли трансакционному спросу на деньги, рассматривал и другие мотивы.

Согласно кейнсианской теории предпочтения ликвидности, существуют три главных побудительных мотива хранения экономическими агентами части их богатства (портфеля активов) в форме денег.

- Трансакционный мотив. Часть богатства приходится держать в

денежной форме с целью использования денег в качестве средства

платежа и средства обращения. - Мотив предосторожности связан с желанием иметь в перспективе возможность распоряжаться частью своего богатства в денежной форме, чтобы реализовать преимущества неожиданных возможностей или удовлетворить неожиданные потребности.

- Спекулятивный мотив вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг в периоды

снижения их курсовой стоимости.

В теории предпочтения ликвидности важное внимание уделяется ставке процента, которая определяет сумму процента, которую заемщик уплачивает кредитору в обмен на использование заемных денег в течение определенного периода.

Различают реальную и номинальную ставки процента. Реальная ставка процента (r) представляет собой доход от активов, которые можно хранить в качестве альтернативы деньгам. Реальная ставка процента — это "цена", которую приходится платить за обладание частью богатства в форме не приносящих дохода денег, а не в виде альтернативных активов, приносящих владельцу процент.

Основные различия между неоклассиками и кейнсианством в трактовке роли денег в экономике сводятся к следующему. Кейнсианцы отводят деньгам второстепенную роль, монетаристы считают, что именно денежное обращение определяет уровень производства, занятости и цен.

По-разному они трактуют характер обращения денежной массы. Неоклассики считают, что скорость (У) стабильна. Но если скорость обращения денег (V) стабильна, то из количественного уравнения обмена (М *V = Y) действительно следует, что между количеством денег и ВНП существует непосредственная зависимость.

Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем инвестиционный спрос и только через мультипликатор вызывает изменение номинального ВНП. Неоклассики считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (M).

В отличие от неоклассиков кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, то спрос на них падает, сокращается и цена кредита, т.е. процентная ставка, и она перестает реагировать на рост предложения денег. В результате экономика попадает в "ликвидную ловушку" и функциональные зависимости между основными макроэкономическими параметрами нарушаются. Поэтому в отличие от неоклассиков кейнсианцы основным средством стабилизации экономики считают не денежную, а фискальную политику.

В рыночной экономике обычно имеет место инфляция. Темп инфляции представляет собой дополнительную альтернативную стоимость хранения денег. Это обусловлено тем, что инфляция подрывает полезность денег как средства сбережения, а потому увеличивает желание экономических агентов хранить неликвидные активы, например недвижимость или запасы товаров, цены на которые растут тем быстрее, чем выше темпы инфляции в стране.

Ввиду этого спрос на деньги находится под влиянием как реальной ставки процента, так и ожидаемого темпа инфляции. Представим функцию спроса на деньги следующим образом:

Md = f(Y ,r, p), (2)

где Y – номинальный национальный доход; r - реальная ставка процента; p - ожидаемый темп инфляции.

Реальная ставка процента и ожидаемый темп инфляции являются альтернативными стоимостями не приносящих дохода денег. Следовательно, их сумма составляет общую альтернативную стоимость денег в виде номинальной нормы процента. Это можно выразить следующим уравнением:

r + p = i.

Поэтому формулу (2) можно переписать в виде:

Md = f (Y, i)

где i — номинальная норма процента.

Трансакционный мотив и мотив предосторожности формируют прямую функциональную зависимость между увеличением номинального дохода и увеличением спроса на деньги. Спекулятивный мотив вызывает увеличение спроса на деньги при снижении ставки процента, и наоборот.

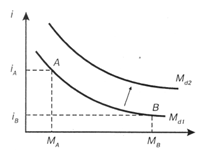

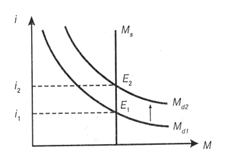

Рассмотрим кривую спроса на деньги, представленную на графике (рисунок г). Отложим на вертикальной оси номинальную ставку процента, а на горизонтальной оси — количество денег в обращении. Функциональная зависимость данных переменных выражается кривыми Md1 и Md2 соответствующими различным уровням номинального национального дохода.

Рис. г Кривая спроса на деньги*

Кривая спроса на деньги имеет отрицательный угол наклона, так как по мере уменьшения ставки процента спрос на деньги возрастает (при определенном уровне номинального национального дохода). При снижении ставки процента происходит скольжение вдоль кривой спроса на деньги Md1 из точки A в точку В. С увеличением уровня номинального национального дохода происходит сдвиг кривой спроса на деньги из положения Md1 в положение Md2.

Равновесие на денежном рынке. Равновесие на рынке денег устанавливается в процессе взаимодействия спроса на деньги и предложения денег и характеризуется таким состоянием рынка, при котором объем спроса на деньги равен объему предложения денег. Равновесие на денежном рынке означает равенство количества денег, которое экономические агенты хотят иметь в портфеле своих активов, количеству денег, предлагаемому Центральным банком (банковской системой) в условиях проведения данной кредитно-денежной политики.

Денежный рынок практически всегда стремится к равновесию, так как на нем действует множество посредников, практически мгновенно реагирующих на факторы, вызывающие нарушение равновесия.

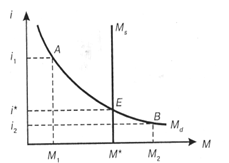

Процесс установления равновесия на рынке денег можно представить графически (рисунок д). Рассмотрим его действие на примере ограничительной кредитно-денежной политики, проводимой Центральным банком.

Рисунок д. Равновесие на денежном рынке*

Кривая предложения денег Ms показывает количество предлагаемых денег при каждом значении ставки процента. На графике рис. д кривая Ms имеет вертикальный вид, что предполагает проведение Центральным банком политики поддержания денежной массы на неизменном уровне независимо от изменения ставки процента. Кривая спроса на деньги имеет отрицательный угол наклона и представлена кривой Md.

Равновесие находится в точке пересечения кривых спроса и предложения денег — Е. В данной точке получены равновесные значения М* (на оси абсцисс) и /* (на оси ординат), выражающие соответствие количества денег, которое экономические субъекты хотят иметь, количеству денег, предоставляемому банковской системой при равновесной ставке процента. Таким образом, при заданном предложении денег, равном M*, равновесие достигается при значении процента, равном i*.

Предположим, что процентная ставка поднимется выше равновесного уровня (i1 > i*) . Это будет означать увеличение альтернативной стоимости хранения денег. Спрос на деньги упадет до Md.

Экономическим субъектам станет выгоднее держать свои денежные средства в альтернативных активах, и они захотят вкладывать их, например, в покупку государственных облигаций. Возникнет

излишек денег, от которого экономические агенты попытаются избавиться. При этом банковская система будет избавляться от излишних денег, скупая государственные ценные бумаги, цены на которые поднимутся. Действие рыночных механизмов в конечном счете приведет к тому, что спрос и предложение денег не установятся на исходном равновесном уровне. При этом процентная ставка снизится с уровня i1, до уровня i*.

Если процентная ставка опустится ниже равновесного уровня (i2

В обоих рассмотренных случаях нарушение равновесия соответствовало на графике точкам А (в первом случае) и В (во втором случае).

Нарушение равновесия на денежном рынке может возникнуть и в результате изменений в спросе на деньги или предложения денег. Графически это будет означать соответствующий сдвиг кривых Мd и Ms,

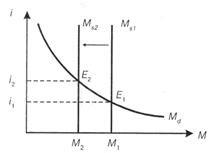

Рассмотрим, как изменение спроса и предложения денег влияет на изменение равновесного состояния на денежном рынке. Пусть изменилось предложение денег при неизменном уровне спроса на них (рис. е).

Рис. е. Влияние изменения предложения на равновесие денежного рынка*

Предположим, что денежный рынок находится в состоянии равновесия в точке E1. Если количество денег в обращении уменьшится, то кривая предложения денег переместится из положения Ms1 в положение Ms2 .

При заданном уровне резервов банки не способны предложить количество денег в размере M1, которое желают иметь экономические субъекты при исходной ставке процента. В этой ситуации коммерческие банки будут стремиться пополнить свои резервы за счет продажи государственных ценных бумаг. Они также повысят требования для получения кредита, что приведет к росту процентной ставки. В ответ на это экономические субъекты начнут большее предпочтение отдавать не деньгам, а другим, альтернативным (более доходным) активам.

В конечном счете произойдет сдвиг кривой предложения и установится новый равновесный уровень в точке E2 на пересечении кривых Md и Ms2. Мы получим новое равновесное состояние, когда количество денег, которое желают иметь экономические субъекты, будет соответствовать количеству денег, предложенному банковской системой. Этому новому равновесному состоянию будут соответствовать новое равновесное значение количества денег M2 (M2 < M1) и новая равновесная ставка процента i2(i2 > i1). При обратном процессе логика рассуждения аналогичная.

Теперь рассмотрим, что произойдет при изменении спроса на деньги, вызванного увеличением номинального национального дохода, при неизменном уровне предложения денег (рис.ж).

Рис. ж. Влияние изменения спроса на равновесие денежного рынка*

Начальное равновесие на денежном рынке характеризуется состоянием в точке Е1. При процентной ставке i1 увеличение номинального национального дохода увеличит спрос на деньги, что выразится в сдвиге кривой спроса на деньги из положения Md1 в положение Md2. Увеличение спроса на деньги будет стимулировать экономических субъектов продавать ценные бумаги, а также брать деньги в ссуду. Это вызовет понижение рыночной цены государственных ценных бумаг и повышение ставки процента. В условиях фиксированного предложения денег состояние равновесия E2 достижимо только тогда, когда процентная ставка повышается до уровня i2. При этом величина спроса на деньги соответствует величине предложения денег.

В общем случае спрос на деньги может увеличиться в результате позитивных изменений в национальной экономике: роста номинального национального дохода, изменений в позитивных силах, ожиданиях, банковском законодательстве и д.р. Графически это отразится в сдвиге кривой спроса вправо.

У экономических агрегатов будет изменяться структура портфеля активов в сторону наличных денег. Это приведет к увеличению продаж ценных бумаг и необходимости изыскивать кредитные ресурсы. Поскольку предложение денег ограниченно, то реальными результатами этого в краткосрочном периоде будут рост процентных ставок и снижения курса государственных ценных бумаг.

Если кривая предложения денег имеет наклонный вид, то увеличение спроса на деньги окажет первоначальное влияние на норму процента. По мере того как фактическая норма процента станет превышать норму, намеченную Центральным банком, последний будет снижать норму обязательных ресурсов или покупать государственные ценные бумаги на открытом рынке. Эти действия приведут к росту избыточных резервов коммерческих банков и, следовательно, к увеличению кредитования. Количество денежной массы в экономике будет увеличиваться до тех пор, пока не образуется нового равновесия при новой равновесной величине судного процента.

4.Особенности развития денежного рынка в России.

Поступательное развитие российского финансового рынка в последние годы, обретение им определенной степени зрелости позволяет поставить вопрос о том, насколько успешно отечественный финансовый рынок выполняет такую важную для развитого финансового рынка функцию, как определение цены денег (и других торгуемых активов). Критерием успешности в этом случае выступает адекватность сложившейся структуры рыночных цен и перераспределяемых финансовых ресурсов потребностям развития экономики в целом, а также способность выработки надежных ориентиров при реализации прогностической функции рынка.

Преобладающим направлением в движении ставок и доходности инструментов российского финансового рынка в период после кризиса 1998 г. было их снижение. Основные предпосылки повышения привлекательности рублевых финансовых инструментов и снижения их ставок формировались в ходе улучшения макроэкономической ситуации в России, в том числе за счет благоприятной внешнеэкономической конъюнктуры. В рамках проводимой экономической политики важнейшими составляющими улучшения макроэкономической ситуации были высокие темпы экономического роста, замедление инфляции, значительный приток иностранной, валюты в страну, улучшение бюджетной ситуации (переход от дефицитного к профицитному федеральному бюджету).

Для российской экономики стали характерны процессы, являющиеся отчетливыми признаками финансовой стабилизации. К ним относятся прежде всего своевременное обслуживание внешнего долга, наращивание золотовалютных резервов государства, замедление темпов роста потребительских цен. Замедление внешнего обесценения национальной валюты и ее последующее укрепление в реальном, а затем - и в номинальном выражении относительно доллара США.

Достигнутая степень финансовой стабильности, отражаясь на финансовом состоянии основных участников рынка, модифицировала их инвестиционные и сберегательные стратегии, одновременно стимулируя и расширение предложения, и рост спроса на денежные ресурсы.

Опыт всех государств показывает, что независимо от уровня развития рыночной экономики и преобладания в денежно-кредитных системах инструментов безналичных расчетов наличное денежное обращение продолжает занимать определенное место.

Наличные деньги являются важной составляющей денежной системы России, от которой в немалой степени зависит се устойчивое функционирование. Реальных оснований предполагать, что значение денежной наличности в жизни российского общества в обозримом будущем может ослабнуть, не имеется.

Роль наличных денег на современном этапе развития экономики любой страны неразрывно связана с теми временами, когда они представляли из себя саму суть денежной системы и посредством их обращения выполнялись практически все расчеты и другие денежные операции. Наличные деньги обобщенно выражают сложившееся в человеческом восприятии в течение многих веков предназначение и функции денег, когда деньгами выступали реальные товары, в том числе и драгоценные металлы. Именно они в концентрированном выражении олицетворяют неизменность самой сути и значения денег для экономики. Ни один другой финансовый инструмент не обладает такой универсальностью и ликвидностью.

Наличные деньги способны выполнять в полной мере ж денежные функции, продолжают оставаться сапе ликвидной и надежной формой денег. Если в прошлом их надежность обеспечивалась товарной стоимостью металла, из которого они были изготовлены, государственной гарантией размена на драгоценные металлы по официально установленному курсу, то в настоящее время банкноты и монеты Банка России отнесены Федеральным законом к безусловным обязательствам Банка России, и обеспечиваются всеми его активами. Наряду с безналичной составляющей денежной массы являются постоянным объектом контроля и регулирования со стороны Центрального банка.

Эта их способность является одним из основных компонентов, определяющих значение наличных денет в экономике. Потребность хозяйственной жизни в денежной наличности остается непреходящей. Несмотря на уровень развития финансово-кредитной системы в стране и внедрение в практику расчетов самых современных достижении науки и техники.

По состоянию на 1 января 2000 г. в обращении в Российской Федерации находилось, не считая денег в кассах кредитных организаций, 266,6 руб., *или 37,8% в общем размере денежного агрегата М2.

Несмотря на относительно небольшой удельный вес наличных денег в общем объеме денежной массы, их значение остается весьма существенным из-за той роли, которая принадлежит денежной наличности в современной денежной системе.

В экономике России, как и в экономике любой другой страны, рост объема денежной массы является объективной величиной, обеспечивающей потребности экономики страны при росте ВВП и уровне доходов, даже если этот рост обозначен только в номинальном выражении. Наряду с постоянным увеличением объема денежной массы объем денежной наличности в обращении также растет. При этом удельный вес наличных денег в структуре денежной массы непосредственно зависит от состояния экономики и тех изменений, которые происходят в экономике и политике страны.

Экономическая политика в России формируется как симбиоз течений кейнсианского направления за широкое государственное регулирование денежной сферы и монетаристского направления на обеспечение государством определенного темпа роста денежной массы в соответствии с темпом роста экономики. Что касается значения наличных денег и их роли в денежной системе, определение их количества происходит не только исходя из общих экономических законов, но и из специфики функционирования системы платежного оборота в стране при взаимодействий рыночных факторов с государственным регулированием. Необходимый объем наличных денег в обороте призван удовлетворить потребности банковской системы, образовавшиеся при взаимодействии регулирующего эмиссионного центра с субъектами экономики, использующими наличные деньги в своих финансовых операциях.

Обычно количество денег принято сравнивать с величиной ВВП, поскольку ВВП представляет собой набор реализованных конечных товаров и услуг. Чем сложнее устроена экономика, чем большее число операций разделяет начальную стадию от реализации конечного продукта, тем большее количество денежных сделок участвует в этом процессе. Основная часть этих сделок осуществляется безналичным путем. Но наряду с безналичными операциями повсеместно совершаются расчеты и другие операции с использованием наличных денег.

Чтобы попять причины широкого распространения сделок с использованием наличных денег среди хозяйствующих субъектов, достаточно посмотреть на карту России. Размеры страны, климатические условия, плотность населения по регионам, особенности ведения хозяйства и уклада жизни в различных субъектах Федерации, недостаточная развитость сети кредитных организаций во многих районах и связанные с этим временные задержки при отражении операций по счетам клиентов непосредственно влияют на предпочтения предпринимателей в выборе соответствующих форм расчетов между собой.

Большая часть наличности используется в повседневной жизни населением, так как именно па-селение потребляет в наибольшей степени конечные товары. Поэтому та часть ВВП, которая расходуется на личное потребление, позволяет также соотносить потребности экономики в деньгах с потребностью ее в денежной наличности.

Объем наличных денег составляет существенную часть в структуре денежной массы, причем изменения удельного веса наличности в составе агрегата M2 незначительны, несмотря на имеющиеся колебания соответствующих показателей.

Внедрение в практику достижений научно-технического прогресса в области информатизации и коммуникаций способствует некоторому со крашению объема наличной составляющей в агрегате М2- И это процесс объективный. Так как наличные деньги есть по сути одна из форм денежного капитала - то экономика неизбежно создает условия для замещения наличных денег безналичными формами с целью получения прибыли от работающего капитала. Хозяйствующие субъекты экономики, и в первую очередь финансовые институты, постоянно стремятся мобилизовать все временно свободные ресурсы и направить их на достижение максимально возможной рентабельности. Поскольку наличные деньги не приносят прибыли, а только увеличивают затраты субъектов экономики, то естественно их стремление минимизировать свои потери и по возможности максимально сократить использование наличности. Вместе с тем одновременно существуют другие объективные социальные и экономические причины, препятствующие сокращению денежной наличности в обращении. Эти направленные в противоположные стороны силы находят определенную точку равновесия и предполагать, что в обозримом будущем произойдет полное вытеснение наличных денег из оборота, - нереально. Для этого необходимо изменение всей сути человека, а не только экономических и социальных условий.

5.Практикум.

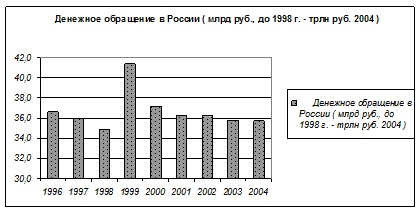

Табл. 1

|

Денежное обращение в России ( млрд руб., до 1998 г. - трлн руб. 2004 ) |

|||||||||

|

|

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

|

Денежная масса М2, в том числе: |

220,8 |

288,3 |

374 |

453,7 |

714,5 |

1154,4 |

1612,6 |

2134,5 |

3212 |

|

Наличные деньги в обращении М0 |

80,8 |

103,8 |

130,3 |

187,7 |

266,1 |

418,9 |

583,8 |

763,2 |

1147 |

|

Безналичные средства М1 |

140 |

184,5 |

243,7 |

266 |

448,4 |

735,5 |

1028,8 |

1371,3 |

2065 |

|

Удельный вес М0 в М2, процентов |

36,6 |

36,0 |

34,8 |

41,4 |

37,2 |

36,3 |

36,2 |

35,8 |

35,7 |

- Чем расчет денежной массы РФ отличается от расчета в США?

Табл.2*

|

|

1995 |

|

1998 |

|

1999 |

|

2000 |

|

2001 |

|

2002 |

|

2003 |

|

|

|

М0 |

М1 |

М0 |

М1 |

М0 |

М1 |

М0 |

М1 |

М0 |

М1 |

М0 |

М1 |

М0 |

М1 |

|

РФ |

80,8 |

140 |

187,7 |

266 |

266,1 |

448,4 |

418,9 |

735 |

583,8 |

128,8 |

763,2 |

1371,2 |

1147 |

2065,6 |

|

США |

381,9 |

1221 |

473,2 |

1325 |

567,7 |

1462 |

578,5 |

1436 |

599,4 |

1599 |

644,2 |

1646 |

682 |

1679 |

Состав и структура агрегатов денежной массы в разных странах различна и определяются особенностями национального денежного рынка и характером проводимой денежной политики. В США к М1 относят сберегательные счета, приносящие проценты, на которые могут быть выписаны чеки. Следовательно М1 в США- это деньги, используемые в качестве средства обращения. М2 и М3 в США рассчитываются иначе чем в России: М2 включает в себя сберегательные срочные и мелкие (до 100000 долларов). Агрегат М3 состоит из М2 и крупных срочных вкладов (с выше 100000 долларов). В США в качестве наиболее крупного денежного агрегата используется агрегат L, который включает в себя как М3, так и некоторые виды ценных бумаг, которые считаются довольно ликвидными ( казначейские векселя и облигации, банковские акцепты и др.). В России по сравнению с США велика доля наличных денег в общей денежной массе (М0) под деньгами в узком смысле подразумевается агрегат М1, с помощью которого производится большинство операций обмена. М2- денежные средства входящие в данный агрегат, не могут непосредственно переводится от одного лица к другому и использоваться для совершения сделок. Они выполняют главным образом функцию средства накопления. Денежный агрегат М2- это деньги в широком смысле слова, он наиболее часто используется для макроэкономического анализа. Агрегат М3 является наиболее крупным. Он включает агрегат М2 плюс крупные срочные депозиты, соглашения о покупке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги.

2) Удельный вес М0 в М2 с 1996 по 2004 годы.

Анализируя динамику развития удельного веса наличных денег (М0) в денежной массе (М2) отечественной экономики можно выявить закономерность того, что при наступлении кризиса в экономике возрастает недоверие к денежной политики и именно в период возрастает объем наличных денег. А улучшение в экономической политике влечет за собой финансовую стабильность, сопровождаемую повышением доверия к национальной валюте, повышение удельного веса в структуре денежной массы. Так с 1996 по 1998 количество наличных денег возрастало (Табл.1), соответственно удельный вес М0 в М2 сокращается (Табл.1).Этот период характеризуется денежным дефицитом относительным вытеснением из денежного обращения полноценных денег наводнением денежного рынка квазиденьгами, спадом производства, кризиса платежей неустойчивостью национальной валюты; гиперинфляцией как главной причиной снижения уровня монетезации (в 1999 удельный вес М0 в М2 – 41,4%). Позитивная тенденция в экономике страны (начало 1999 года) характеризуется ростом ВВП, сокращение темпов роста в инфляции, увеличений инвестиций в экономику привела к тому, что к началу 2000 удельный вес М0 в М2 составил 37.2%. В дальнейшие годы сокращение инфляции, некоторого повышения ВВП, вызванным в основном благоприятной внешне экономической политикой, что отразилось в достаточно стабильных показателях удельного веса М0 в М2 (2002-2004 гг.)

Таким образом, государство, решая экономические проблемы путем улучшения бюджетной ситуации, наращиванием золотовалютных резервов и др. решает проблему по снижению наличных денег в составе денежной массы.

Заключение.

Кризис плановой хозяйственной системы в нашей стране, проявляющийся в спаде производства, несбалансированности, диспропорциональности экономики, низком уровне производительности труда и качества продукции, привел к необходимости перехода к новым экономическим отношениям – рыночной экономике.

Переход на новые производственные отношения, структурная перестройка экономики привели к глубокому экономическому кризису – падению производства, росту цен и развертыванию инфляции.

Взрыв инфляции произошел в январе 1992 г., когда первым этапом новой экономической реформы были отпущены цены на свободу. С этого момента инфляционный процесс стал быстро нарастать, что привело к обострению экономических и социальных противоречий.

В этих условиях роль и значение денежных рычагов резко возрастают. Денежная система – одна из тех секторов экономики, где наиболее эффективно работают рыночные механизмы.

Посредством регулирования денежного рынка государство осуществляет воздействие на инвестиционную активность в экономике. Важнейшим регулятором денежного рынка является процентная ставка. Ее свободное колебание служит необходимым условием эффективного функционирования денежного рынка и рыночного механизма национальной в целом. Так, расширение денежной массы в коротком периоде снижает ставку процента. Удешевление кредита ведет к повышению инвестиционной активности, росту национального дохода. Последний, в свою очередь, увеличивает спрос на деньги, процентная ставка увеличивается. Ставка процента колеблется, стремясь к равновесному уровню.

Таким образом, задача по оздоровлению денежного рынка может быть решена только в контексте общей политики оздоровления экономики России и перехода к устойчивому росту экономики на основе тесного взаимодействия Банка России с Правительством и другими государственными органами при согласовании и проведении единой денежно политики.

7. Литература

Учебники, сборники научных трудов:

1. Макроэкономика: Учебное пособие для вузов / Под ред. проф. И.П. Николаевой. – М.: ЮНИТИ – ДАНА, 2000.

2. Экономическая теория: Учебник для студентов вузов / Под ред. И.П. Николаевой, Г.М. Казнамедова – М.: ЮНИТИ – ДАНА, 2005.

3. Экономическая теория: Учебник / Под общ. ред. ак. В.И. Видяпиа, А.И. Добрынина, Г.П. Журавлевой, А.С. Тарасевича – М.: ИНФРА – М, 2000.

4. Экономическая теория: Пособие для преподавателей, аспирантов и стажеров / Под ред. Н.И. Базылева, С.П. Гурко – М.: Книжный Дом, Экоперспектива, 2004.

5. Экономическая теория: Учебник / Под ред. Н.Г. Кузницова – М.: ИКЦ “МарТ”, 2004.

6. Экономическая теория: Учебник / Под ред. И.П. Николаевой. – М.: “Проспект”, 2000.

Статьи из журналов:

7. Юров А.В. Наличные деньги – их место в современной России // Деньги и кредит. 2000. №5

8. Чекмарева Е.Н., Лакшина О.А., Меркуриев И.Л. Вопросы ценовой динамики российского финансового рынка // Деньги и кредит. 2005. №7

9. Развитие платежной системы // Деньги и кредит. 2005. №4.

Статистические сборники:

10. Российский статистический ежегодник: Стаб. сб / Госкомстат России.- М.: Финансы и статистика, 2004

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Денежный рынок

- Денежный рынок

- Проблемы становления и устойчивого функционирования денежного рынка

- Денежный рынок

- Денежный рынок России и методы его регулирования

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок (предложение денег, денежные агрегаты)

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок

![Денежный рынок [19.09.08]](/files/works_screen/19/86.png)