Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Денежный рынок

Тема: Денежный рынок

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 43.81K | Скачано: 407 | Добавлен 28.02.11 в 16:36 | Рейтинг: +6 | Еще Курсовые работы

Вуз: ВЗФЭИ

Содержание

Введение 3

1) Предложение денег и факторы, его определяющие. 4

2) Неоклассическая и кейнсеанская модели спроса на деньги. Равновесие на денежном рынке 12

3) Особенности функционирования денежного рынка в России на современном этапе. 19

Практикум. 30

Заключение. 31

Литература. 33

Введение

Одним из важнейших объектов изучения макроэкономики является денежный рынок.

Целью данной работы является анализ денежного рынка, денег, денежной массы. А также изучение денежного предложения и спроса на деньги. Выявить особенности функционирования денежного рынка России на современном этапе является одной из важнейших задач моей работы.

Актуальность данной темы заключается в том, что денежный рынок оказывает огромное влияние на нормальное функционирование рыночной экономики. Денежный рынок управляется центральным финансовым институтом посредством операций на открытом рынке, изменение учетных ставок, уровня обязательных резервов. А также правильно действующая денежная система вливает жизненную силу в круговорот доходов и расходов, который олицетворяет экономику. Хорошо работающая денежная система, способствует как полному использованию мощностей, так и полной занятости. И наоборот, плохо функционирующая денежная система может стать главной причиной резких колебаний уровня производства, занятости и цен в экономике, исказить распределение ресурсов. Воздействие на денежный рынок представляет иерархию целей, применимых в каждодневных операциях на открытом рынке или более долгосрочные воздействия на такие параметры, как количество денег, находящихся в обращении.

Методической основой для написания курсовой работы мне послужила учебная литература, учебные пособия для вузов, которые дали информацию для характеристики теоретических вопросов. Материалы из российской экономической периодики, данные с официального сайта Центрального Банка России, а также данные ЦБ РФ об основных направлениях государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов.

1)Предложение денег и факторы, его определяющие. Денежные агрегаты.

Предложение денег — количество денег, находящихся в обращении, за пределами банковской системы. Предложение денег во всех странах регулируется центральными и коммерческими банками. Предложение денег включает в себя наличные деньги и депозиты: MS=C+D, где MS — предложение денег; С — наличные деньги; D — депозиты до востребования.

Современная банковская система – это система с частичным резервным банковским покрытием. Частичное резервное банковское покрытие означает, что часть своих депозитов банки хранят в виде резервов, а остальные используют для выдачи ссуд и других активных операций. Банки обладают способностью увеличивать предложение денег. Процесс эмиссии платежных средств в рамках системы коммерческих банков получил название кредитной мультипликации.

Предел создания кредитных денег определяется нормой резервирования. Чем меньше норма обязательных резервов, тем больше величина мультипликатора. Дополнительное предложение денег, возникшее в результате появления нового депозита, равно: МS=1/rr х D, где rr – норма обязательных резервов; D – первоначальный вклад. Коэффициент 1/rr называется банковским (депозитным) мультипликатором.

Общая модель предложения денег строится с учетом роли Центрального банка и с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд переменных.

1) Денежная база – это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном банке.

MB = C + R, где MB — денежная база; С — наличность; R — резервы.

2) Норма резервирования депозитов (rr), т. е. доля банковских вкладов, помещенных в резервы. Центральный банк устанавливает для коммерческих банков нормы резервов в виде беспроцентных вкладов в Центральном банке. Нормы резервов устанавливаются в процентах от вкладов в коммерческих банках. Этот процент дифференцирован: вклады до востребования имеют более высокий норматив, чем срочные вклады. Норма резервирования рассчитывается по формуле: rr = R/D.

3) Коэффициент депонирования денег (сr) отражает предпочтения населения в распределении денежной массы между наличными и депозитами. Коэффициент депонирования денег рассчитывается по формуле: cr = C /D.

4) Денежный мультипликатор, под которым понимается отношение предложения денег к денежной базе: m = С + D/C+R = cr +1/cr+rr. Следовательно, MS = mMB.

Таким образом, количество денег в стране увеличивается в том случае, если:

а) растет денежная база;

б) снижается норма минимального резервного покрытия;

в) уменьшаются избыточные резервы коммерческих банков;

г) снижается доля наличных денег в общей сумме платежных средств населения.

Кейнсианцы исходят из того, что изменение денежного предложения зависит от уровня процентной ставки, а монетаристы считают, что оно определяется уровнем предложения денег. В экономической науке в современных условиях преобладает монетаризм, который опирается на уравнение И. Фишера: М•V = P•Q, где V — количество оборотов одной денежной единицы.

Для периода, когда возникла количественная теория денег, она не являлась достаточно корректной, поскольку не учитывала того, что и деньги имеют собственную реальную ценность. Парадоксом этой теории является нарастание ее актуальности в наши дни, когда деньги потеряли прямую связь с золотом, ушел в прошлое «золотой стандарт» денежного обращения и отменены обязательства государства по обмену банкнот на золото. В уравнении И. Фишера активная переменная — М, к изменениям которой приспосабливается уровень цен Р. В сегодняшней жизни просматривается и другая ситуация, когда монополистические рынки повышают цены и для обслуживания товарооборота центральному банку приходится увеличивать денежную массу. Модель Фишера можно использовать только при функционировании денежного агрегата Ml. Она является неполной и должна быть расширена через включение финансовых активов, которые ждут превращения в инвестиции и потому хранятся в ликвидной форме. Экономисты кембриджской школы (А. Маршалл, А. Пигу) поставили перед собой задачу определить сумму ликвидных средств, включающую кроме наличности активы, способные превращаться в деньги и выполнять их функции. Если Фишер делает упор на взаимосвязь количества денег с ценами, то М. Фридмен увязывает изменение количества денег с номинальным ВНП. Поскольку произведение (Р•Q) — это номинальный ВНП, уравнение можно представить как М=ВНП/V

Монетаристы считают, что величина V стабильна, т.е. не меняется в краткосрочном периоде, а в долгосрочном периоде меняется плавно, и эти изменения предсказуемы.

На основе количественной теории денег М. Фридмен выдвинул «денежное правило», согласно которому государство должно поддерживать обоснованный постоянный прирост денежной массы в обращении и она должна расти пропорционально росту ВНП.

М. Фридмен в формуле Фишера обратил внимание на то, что ценовое выражение проданных товаров (р•Q) есть не что иное, как созданный в обществе доход Y, или ВНП. При допущении, что скорость оборота денежной единицы V в краткосрочном периоде мало меняется, денежная масса должна строго соответствовать ВНП. В странах с рыночной экономикой доходы ежегодно индексируются, поэтому формула Фридмена приобретает следующий вид: М=рY, где р' — индекс цен.

Согласно «денежному правилу» Фридмена, если ВНП дал прирост 3%, то денежная масса М может возрасти только на 3%. Если темп прироста денежной массы превысит этот ограничитель, то страна погрузится в инфляцию. Анализ предложения денег предполагает не только выявление величины денежной массы, которая должна быть на денежном рынке. Необходимо выяснить, как она должна там появиться, т.е. определить механизм предложения денег.

Ориентируясь на определяемую необходимую денежную массу, центральный банк эмитирует деньги. Это его монопольное право. Однако он имеет и иные возможности увеличить предложение денег, не прибегая к печатному станку. К ним относятся:

• предоставление части своих резервов коммерческим банкам, которые получают дополнительные кредитные ресурсы, а затем используют их для предоставления ссуд;

• покупка у бизнеса ранее приобретенных государственных долговых обязательств. Обменивая ценные бумаги на деньги, бизнес пополняет свои ликвидные средства;

• уменьшение нормы обязательного резервирования, которое автоматически увеличивает кредитные ресурсы банков, так как они сокращают долю средств, передаваемых центральному банку.

Изменение денежной массы, т.е. предложения денег в соответствии со спросом на них, дает возможность поддерживать денежный рынок в равновесии.

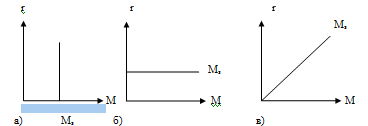

- Кривая предложения денег

Кривая предложения денег отражает зависимость количества денег обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег, для aгpeгaтa Мl краткосрочная кривая предложения денег является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, МЗ) она представлена наклонной линией.

Долгocрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях спроса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой Центральным банком.

Кривая предложения имеет вертикальный вид тогда, когда Центральный банк реализует цель поддержания количества денег на постоянном уровне и уверенно контролируют количество денег в обращении независимо от колебания процентной ставки. Она представлена на рис. 1,а: по оси абсцисс откладывается величина предложения денег (Ms), а по оси ординат - процентная ставка (r). Такая ситуация характерна для жесткой монетарной политики, направленной на сдержание инфляции. Кривая предложения денег имеет горизонтальный вид тогда, когда целью монетарной политики является сохранение стабильным номинального размера ссудного процента (рис. 1,б). Достигается это путем фиксации учетной ставки Центрального банка и привязки к ней ставок коммерческих банков, а также операций на открытом рынке. Такая политика называется (гибкой) монетарной политикой. Обычно она используется в тех случаях, когда изменение спроса на деньги вызывается, например, ростом скорости обращения денег.

Кривая предложения денег имеет наклонный вид тогда, когда центральный банк допускает определенное увеличение количества денег, находящихся в обращении, и соответственно номинальной ставки процента (рис.1,в). Как правило, это имеет место, когда ЦБ сохраняет постоянной норму обязательных резервов, но не проводит операции на открытом рынке.

- Денежные агрегаты.

Практически полная функциональная равноценность наличных денег и чековых счетов еще в 30-е годы нашего века побудила включить вклады до востребования в понятие «деньги». В современной же развитой рыночной экономике, кроме того, существует много других финансовых активов, которые могут выполнять функции денег с разной степенью эффективности и надежности. Различная комбинация этих активов получила название агрегатов денежной массы, или денежных агрегатов.

Денежные агрегаты — различные показатели объема денежной массы, используемые Центральным банком страны. Состав и количество используемых денежных агрегатов различаются по странам. Например, в США классифицируются следующие денежные агрегаты:

М1 — наличные деньги (банкноты и монеты), депозиты до востребования, дорожные чеки, прочие чековые депозиты;

М2 — М1 плюс не чековые сберегательные и срочные депозиты (до 100 тыс. долл.); М3 — М2 плюс срочные вклады свыше 100 тыс. долл., депозитные сертификаты и др.;

L — М3 плюс казначейские сберегательные облигации, краткосрочные государственные обязательства, коммерческие бумаги и пр. В Российской Федерации денежные агрегаты классифицируются на четыре типа:

М 0 — представляет наличные деньги в обращении;

М1 — включает агрегат М0, а также средства и сбережения, которые состоят из средств в расчетах и остатков средств на расчетных счетах предприятий, организаций, граждан, занимающихся предпринимательской деятельностью; депозитов населения и предприятий в коммерческих банках; депозитов населения в сберегательных банках до востребования; средств бюджетных, профсоюзных, общественных и других организаций; сертификатов; полисов страхования;

M2 — состоит из агрегата М1 и срочных депозитов населения в, сберегательных банках, включая компенсации;

М3 — включает агрегат М2, депозитные сертификаты и государственные ценные бумаги.

Денежные агрегаты L и D включают ликвидные активы: L — прочие (легкореализуемые) активы (например, краткосрочные государственные ценные бумаги), D — все ликвидные средства и закладные, облигации и другие аналогичные кредитные инструменты. Агрегаты М3, L и D более четко отражают тенденции в развитии экономики, чем Ml: резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВВП. Так, быстрый рост денежной массы и кредита сопровождает период подъема, а их сокращение часто сопровождается спадами. Однако большинство экономистов предпочитают использовать агрегат Ml, так как он включает активы, непосредственно используемые в качестве средства обращения. Мы также в дальнейшем будем понимать под предложением денег агрегат Ml. Денежная масса формируется за счет эмиссии денег. В этом процессе участвуют три типа учреждений: эмиссионный банк (в России это Центральный банк РФ), государственное казначейство и коммерческие банки. Последние осуществляют эмиссию кредитных денег. Для выявления структуры денежной массы оперируют пропорцией M2/Ml, которая показывает степень развития цивилизованных рыночных отношений, основанных на межфирменной кооперации. В развитых странах эта пропорция колеблется вокруг цифры 9. В России, по данным ЦБ РФ, в 2001 г. она составляла 2,6. Относительно небольшая величина M2/M1 в России говорит о том, что:

• почти все деньги в России обращаются на рынке потребительских благ;

• банки еще не стали эффективным посредником на денежном рынке;

• теневая экономика играет в воспроизводственном процессе слишком большую роль. Такой вывод основывается на фактах, что в данной сфере вращаются огромные суммы наличных денег и процветают взяточничество, рэкет, разного рода «черный нал», игорный бизнес и т.д.

Итак, предложение денег — количество денег, находящихся в обращении, за пределами банковской системы. Предложение денег во всех странах регулируется центральными и коммерческими банками. Кейнсианцы исходят из того, что изменение денежного предложения зависит от уровня процентной ставки, а монетаристы считают, что оно определяется уровнем предложения денег. Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки. Денежные агрегаты — различные показатели объема денежной массы, используемые Центральным банком страны. Состав и количество используемых денежных агрегатов различаются по странам.

2)Неоклассическая и кейсианская модель спроса на деньги. Равновесие на денежном рынке.

Спрос на деньги – это общая потребность рынка в деньгах. Предъявляется в том случае, если отдается предпочтение наличным деньгам по сравнению с другими активами, например, ценными бумагами, недвижимостью. Спрос на деньги зависит от уровня цен, объема производства, скорости обращения денег. Существуют три подхода к объяснению спроса на деньги: классический, монетаристский, кейнсианский. Серьезный вклад в денежную теорию внес Д. М. Кейнс. Он разделил спрос на деньги на два вида: спрос на деньги для сделок (торговых операций) и спрос на деньги как финансовый актив, который приносит доход. Д.М. Кейнс считал норму процента (цена капитального ресурса) как определяющий фактор спроса на деньги. Рассматривая деньги как одну из форм богатства, он утверждал, что часть активов, которую хозяйствующие субъекты хотят сохранить в форме денег, зависит от степени их ликвидности.

Согласно этой теории, существует обратная связь между величиной спроса на деньги и нормой процента. Хозяйственные агенты держат часть богатства в ликвидной форме, если они считают, что иная форма богатства может быть сопряжена со значительным риском или может принести потери. Вместе с тем, наличные деньги не приносят того дохода, который хозяйственные агенты получают от хранения богатства в виде банковских депозитов или облигаций, приносящих проценты. Так как ставка процента становится в данном случае альтернативными издержками хранения богатства в виде наличных денег, более высокая ставка процента понижает спрос на деньги, а низкая ставка процента - повышает. Функция спроса на деньги предстает в виде: (М/Р)=L(r,Y), где r — ставка процента; Y — доход. Величина спроса на деньги прямо пропорциональна доходу и обратно пропорциональна ставке процента. В графическом отображении этой функции кривая спроса на деньги будет иметь отрицательный наклон, причем наклон будет возрастать по мере уменьшения ставки процента при заданном уровне дохода. При увеличении дохода кривая спроса на деньги сдвинется вправо - вверх, а при уменьшении — соответственно влево-вниз.

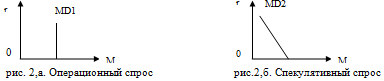

Итак, спрос на деньги как средство обращения определяется уровнем денежного, или номинального, ВНП (прямо пропорционально). Чем больше доход в обществе, чем больше совершается сделок, чем выше уровень цен, тем больше потребуется денег для совершения экономических сделок в рамках национальной экономики. С определенным упрощением можно сказать, что операционный спрос на деньги не зависит от ставки процента, и тогда график спроса на деньги для сделок будет выглядеть следующим образом (рис. 2,а).

MD2

r

MD1

r

Спекулятивный спрос вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг в периоды снижения их курсовой стоимости. Распределение финансовых активов, например, на наличные деньги и облигации, зависит от величины ставки процента: чем она выше, тем ниже курс ценных бумаг и выше спрос на них, тем ниже спрос на наличные деньги (ниже спекулятивный спрос), и наоборот (рис. 2,в). Итак, общий спрос на деньги зависит от номинальной ставки процента и объема номинального ВНП.

Операционный и спекулятивный спрос формируют общий спрос на деньги рис.2,в. Здесь пунктирными линиями, отмечен спекулятивны и операционный спрос, а между ними отмечен общий спрос на деньги. Она будет меньше наклонена, чем на рис. 2,б, т. к. учитывается операционный спрос на деньги.

Рис.2,в. Общий спрос на деньги

- Неоклассическая модель.

В рамках количественной теории денег спрос на деньги определяли в соответствии с уравнием И.Фишера: M*V = P*Q, (1) где М - количество денег в обращении; V - скорость обращения денег; Q - реальный объем производства; Р - уровень цен. Скорость обращения денег означает количество оборотов в год, которое совершает в среднем денежная единица в результате приобретения товаров и услуг. Заменим количество денег в обращении М на величину спроса на деньги Md и преобразуем формулу (1).

Получим: Md = (Р*Q)/V .

Из уравнения следует, что величина спроса на деньги находится в прямой зависимости от уровня цен и реального объема производства и в обратной зависимости от скорости денежного обращения. Если предположить, что все сделки учитываются в величине номинального валового национального продукта (Y), то получим, что Y= Р*Q. Отсюда MV= Y и Md = Y /V.

В данном случае величина спроса на деньги зависит от следующих факторов: уровня реального объема производства и скорости обращения денег. Модификация количественной теории денег была предложена представителями Кембриджской школы. Кембриджское уравнение имеет следующий вид: М = k*Р*У, тогда М = М/Р = k*У,

где Y - размер реального дохода. Коэффициент k представляет собой ту часть денежных средств (доходов), которая для удобства держится в виде наличных денег. Люди желают поддерживать постоянную покупательную способность реальных кассовых остатков. Спрос на запасы реальных денежных средств пропорционален доходу. Для этого уровень цен должен меняться прямо пропорционально номинальной величине денежного предложения.

В условиях долгосрочного равновесия деньги являются нейтральными: номинальные изменения денежного предложения не влияют на реальные экономические переменные (производство, занятость, размещение ресурсов). В этом заключается принцип классической дихотомии. В его рамках происходит теоретическое разграничение реальных и номинальных переменных. К первым относятся количественные - реальный объем ВНП, реальная заработная плата, реальная ставка процента, ко вторым - уровень цен, номинальная заработная плата.

Количественная теория денег получила развитие в работах М. Фридмена, представителя современного монетаризма. Он рассматривал спрос на деньги отдельного лица, который ограничен суммой имеющегося у него "портфеля ресурсов" - денег и других активов: Md = Рj (Rb, Re,p, h, ,y, u), где Md,- величина спроса на деньги; Рj - абсолютный уровень цен; Rb - номинальная норма процента по облигациям; Re - рыночная стоимость дохода по акциям; р - темп изменения уровня, %; y - общий объем богатства; u - величина, отражающая возможное изменение вкусов и предпочтений; h - отношение между человеческим богатством (трудом) и всеми другими формами богатства.

Монетаристами также разработаны «портфельные» теории спроса на деньги. В них спрос на деньги рассматривается в связи с задачей оптимизации портфеля активов экономических субъектов. С их точки зрения, население стоит перед выбором разных активов и спрос на деньги связан с единственным мотивом предпочтения ликвидности. Экономические субъекты формируют такой состав портфеля всех своих активов, который позволяет максимально удовлетворить их полезность от владения имуществом при определенном риске. В результате спрос на деньги как на имущество порожден не спекулятивным мотивом, а мотивом предпочтения ликвидности. В портфельных теориях делается акцент на функции денег как средства накопления или образования имущества.

- Равновесие на рынке денег.

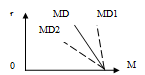

Равновесие на денежном рынке устанавливается посредством равновесной цены, складывающейся по воздействие спроса на деньги и их предложения. Графическое выражение данного процесса представлено на рис. 3,а и 3,б.

Графически оно достигается при пересечении кривых Dm и Sm в точке Е. Эта точка определяет равновесную ставку процента rE, т. е. цену денег. Равновесие денежного рынка может нарушаться вследствие изменения как предложения, так и спроса на них. Процентная ставка, реагируя на эти изменения, восстанавливает равновесие денежного рынка. Рассмотрим, как это происходит.

Предположим, что предложения денег уменьшилось, тогда кривая Smсдвинется в положения Sm1. При процентной ставки rE спрос на деньги будет больше предложения. Чтобы получить большее количество денег, банки, население начнут продавать облигации. Рост предложения облигаций приведет к снижению их рыночной цены. Однако, чем ниже цена облигаций, тем выше процентная ставка. Следовательно, продажа облигаций приведет к снижению их рыночной цены и росту процентной ставки. По мере ее увеличения будет расти спрос на ценные бумаги и уменьшиться спрос на деньги, что соответствует движению вверх и влево по кривой спроса Dm. Когда ставка процента станет равной r1, денежный рынок достигнет нового положения равновесия в точке Е1.

Увеличение предложения денег сдвигает кривую Sm вправо, в положение Sm2. При существующей ставке процента rE предложение денег будут больше спроса. Пытаясь наиболее эффективно задействовать имеющие «лишние» деньги, банки, население начнут покупать облигации. Спрос на них возрастет, что привет к повышению рыночной цены облигаций и, соответственно, к уменьшению ссудного процента. По мере его снижения будет сокращаться спрос на облигации и увеличится спрос на наличные деньги до тех пор, пока денежный рынок не достигнет нового положения равновесия в точке Е2 при процентной ставке r2.

Теперь выясним, как будут на равновесие денежного рынка изменения спроса на деньги. Допустим, увеличения ВНП привело к росту спроса на деньги с Dm до Dm1.(рис 3,б). При ставке процента rE спрос на деньги будет больше предложения. Попытка приобрести необходимое количество денег приведет к продаже облигаций. Рыночная цена ценных бумаг снизиться, что обусловит повышение процентной ставки. По мере ее роста будет сокращаться спрос на деньги. Этот процесс закончится, когда ставка процента станет равной r1. Новое положение равновесия наступит в точке Е1.

Уменьшение спроса на деньги приведет к сдвигу Dm1 в Dm (см. рис. 3,б). в этом случае при ставке процента rE предложение денег будет превышать спрос. Банки, население попытаются избавиться от «лишних» денег, покупая ценные бумаги. Эти действия вызовут рост цен на облигации и снижение процентной ставки, но не смогут изменить количество денег, находящихся в обращении. Равновесие будет достигнуто в точке Е, когда ставка процента станет равной rE.

Итак, спрос на деньги зависит от уровня цен, объема производства, скорости обращения денег. Существуют три подхода к объяснению спроса на деньги: классический, монетаристский, кейнсианский. Согласно кейсеанской теории, существует обратная связь между величиной спроса на деньги и нормой процента. В рамках количественной теории денег спрос на деньги определяли в соответствии с уравнием И.Фишера: M*V = P*Q. Равновесие на денежном рынке устанавливается посредством равновесной цены, складывающейся по воздействие спроса на деньги и их предложения. Таким образом, нарушения равновесия на денежном рынке привет к колебаниям процентной ставки. Изменяясь, она влияет на спрос банков, населения на деньги и восстанавливает равновесие на рынке денег.

3)Особенности функционирования денежного рынка в России на современном этапе.

Современная денежная система России, как и в большинстве других стран основана на не разменных на золото деньгах. Основные параметры денежной системы РФ определены в Федеральном законе от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (в ред. от 10 января 2003 г.)[Собрание законодательства Российской Федерации (далее - СЗ РФ). 2002. № 28. Ст. 2790; 2003. № 2. Ст. 157.]. Согласно данному Закону официальной денежной единицей РФ является рубль, который равняется 100 копейкам. Закон запрещает обращение на территории России других денежных единиц или различных денежных суррогатов. Правительство отказалось от установления масштаба цен. В Законе записано: «Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается». Монопольное право эмиссии или изъятия наличных денег из обращения предоставлено Банку России. Он же несет полную ответственность за организацию их обращения в народном хозяйстве. В связи с этим на Банк России возложены следующие функции:

- прогнозирование и организация производства, перевозка и хранение банкнот и монет, создание резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег, порядка ведения кассовых операций для кредитных организаций;

- установление признаков платежеспособности банкнот и монет, порядка их уничтожения, а также замены поврежденных на действующие.

В условиях кризиса заметно возросла неустойчивость спроса на деньги, главным образом вследствие резких изменений в предпочтениях экономических агентов относительно валюты активов, изменений в темпах роста экономики и динамике цен на активы. В 2009 году рост спроса на деньги существенно замедлился по сравнению с предыдущим годом, главным образом вследствие значительного снижения объема ВВП, снижения темпов роста цен на активы, продолжившейся в январе 2009 года девальвации национальной валюты, обусловившей переток рублевых средств в активы в иностранной валюте.

В динамике денежного предложения в течение кризиса также можно выделить несколько подпериодов. Во второй половине 2008 г. наблюдалось снижение золотовалютных резервов РФ в результате продажи Банком России валюты для поддержания курса рубля. Однако значительный рост кредитования Банком России коммерческих банков (за июль–декабрь 2008 г. прирост средств, полученных кредитными организациями от ЦБ РФ, превысил 3,3 трлн руб.) все-таки привел к небольшому (+2,9%) приросту денежной базы за вторую половину 2008 г. В январе 2009 г. в условиях масштабного оттока капитала частного сектора произошло наиболее значительное сокращение денежной базы за период кризиса (–22,4%), вызванное прежде всего уменьшением объема наличных денег (–14,5%) и остатков средств на корреспондентских счетах кредитных организаций в Банке России (более чем в 2 раза) в результате снижения золотовалютных резервов на 40,2 млрд. долл. Отток ликвидности из банковского сектора в январе был частично компенсирован ростом кредитования ЦБ РФ российских банков. Так, объем выданных ЦБ РФ банкам кредитов за январь 2009 г. вырос на 325,3 млрд. руб. (на 8,8%).

В феврале-марте 2009 г. величина денежной базы в широком определении существенно не менялась вследствие некоторой стабилизации ситуации на валютном рынке и оставалась на уровне порядка 4,3 трлн руб. В апреле–декабре 2009 г. в условиях восстановления мировой экономики, роста цен на основные товары российского экспорта и укрепления курса рубля на фоне роста бюджетных расходов объем денежной базы увеличился на 50,4%. Основными источниками увеличения денежной базы было расходование средств Резервного фонда, а также покупки ЦБ РФ валюты. В частности, использование средств Резервного фонда для финансирования бюджетного дефицита привело тенденции и перспективы к увеличению денежного предложения на величину более 2 трлн. руб. В то же время сокращение кредитования Банком России коммерческих банков позволило обеспечить менее стремительный рост денежной базы.

Таким образом, использовании средств Резервного фонда в 2009 г. начало вносить существенный вклад в увеличение денежного предложения.

Если проанализировать изменение структуры активов в балансе ЦБ РФ, то можно заметить, что в острую фазу кризиса (осень–зима 2008–2009 гг.) наибольший прирост продемонстрировали кредиты и депозиты, предоставленные российским кредитным организациям, а средства, размещенные у нерезидентов, наоборот, сокращались. По мере восстановления мировых финансовых рынков весной–летом 2009 г.

ЦБ РФ постепенно сокращал кредитование банков. При этом одновременно наблюдалось уменьшение средств на счетах правительства России в ЦБ РФ. Иными словами, в результате кризисных явлений основным источником формирования денежного предложения стали операции ЦБ РФ по рефинансированию кредитных организаций, что соответствует практике, сложившейся в большинстве развитых стран. В такой ситуации значительно большую роль, чем ранее, приобретают процентные ставки по кредитам ЦБ РФ, с помощью которых он может оказывать существенное влияние на ситуацию в денежно-кредитной сфере. В то же время по мере расходования средств Резервного фонда денежное предложение в стране растет, и Банк России не допускает избыточного его увеличения за счет сокращения чистого кредита коммерческим банкам.

Банк России за счет фактически предопределенной плавной девальвации создал очень прибыльный актив – валюту, который оказался более прибыльным и менее рискованным, чем альтернативные направления инвестиций. В результате полученные банками от ЦБ РФ деньги сразу уходили на валютный рынок и возвращались ЦБ, теряющему резервы. Таким образом, плавная девальвация позволила финансовому сектору заработать дополнительную прибыль, что смягчило кризис ликвидности в банковской системе, однако стоила, как мы уже отмечали, Банку России трети международных резервных активов и привело к возникновению ажиотажа на валютном рынке.

Денежная масса M2 в национальном определении увеличилась за 2008 г. лишь на 1,7% и составила на 1 января 2009 г. 13493,2 млрд руб., или 32,5% ВВП (на 1 января 2008 г. денежный агрегат М2 равнялся 13272,1 млрд руб., или 40,2% ВВП). Основными причинами столь медленного роста денежного предложения стали продажа Банком России международных резервных активов для поддержания курса рубля, а также снижения тенденции и перспективы кредитной активности банковской системы вследствие кризиса. За 2009 г. денежная масса выросла на 16,3% и достигла к 1 января 2010 г. уровня 15697,7 млрд руб. (40,2% ВВП). Следовательно, в 2009 г. монетизация ВВП РФ вернулась на докризисный уровень. Сжатие денежной массы в 2009 г. наблюдалось лишь в январе, когда по итогам месяца она снизилась на 11,1% в результате масштабных валютных интервенций Банка России.

Таким образом, в российских условиях сокращение денежного предложения и совокупного спроса привело к замедлению инфляции. В то же время стабилизация ситуации на мировых рынках, начавшаяся в апреле, и рост цен на энергоносители привели весной 2009 г. к значительному снижению ожиданий дальнейшего снижения курса рубля.

Скорость обращения денег (по денежному агрегату М2), несмотря на неустойчивость ее динамики, по предварительным оценкам, за январь-сентябрь 2009 года снизилась на 2,2% (за январь-сентябрь 2008 года ее снижение также составило 2,2%).

На постепенное улучшение ситуации существенное влияние оказывали антикризисные меры Правительства Российской Федерации и Банка России. Одним из факторов смягчения проблемы «плохих» активов является наметившееся во второй половине 2009 года оживление экономики.

Проблема «плохих» долгов продолжает оставаться одной из центральных с точки зрения развития состояния банковской системы и экономики. Данная проблема учитывается Банком России при проведении им денежно-кредитной политики.

Динамика денежной базы в широком определении, характеризующей денежное предложение со стороны органов денежно-кредитного регулирования, отражала основные изменения ситуации на денежном рынке и проводимой денежно-кредитной политики.

- Количественные ориентиры денежно-кредитной политики и денежная программа.

В соответствии со сценарными условиями функционирования российской экономики и основными параметрами прогноза социально-экономического развития Российской Федерации на 2010 год и плановый период 2011 и 2012 годов Правительство Российской Федерации и Банк России определили задачу снизить инфляцию в 2010 году до 9-10%, в 2011 году – до 7-8%, в 2012 году – до 5-7% (из расчета декабрь к декабрю). Указанной цели по общему уровню инфляции на потребительском рынке соответствует базовая инфляция на уровне 8,5-9,5% в 2010 году, 6,5-7,5% в 2011 году и 4,5-6,5% в 2012 году. Согласно прогнозу социально-экономического развития Российской Федерации, положенному в основу проекта федерального бюджета, в 2010 году ожидается восстановление положительных темпов экономического роста. Оживление экономики, а также возобновление роста цен на активы обусловят увеличение трансакционной составляющей спроса на деньги. Снижение инфляции и девальвационных ожиданий также будет способствовать росту спроса на национальную валюту как на средство сбережения. В этой связи диапазон изменения темпов прироста денежного агрегата М2 в 2010 году в зависимости от вариантов развития экономики может составить 8-18%. Предполагаемое постепенное улучшение макроэкономической ситуации будет способствовать стабилизации темпов прироста спроса на деньги в 2011 и 2012 годах. В зависимости от вариантов прогноза диапазон темпов прироста денежного агрегата М2 может составить 10-20% и 12-21% соответственно. Денежная программа на 2010-2012 годы представлена в четырех вариантах, соответствующих вариантам прогноза социально-экономического развития Российской Федерации на 2010-2012 годы. Расчеты по программе на 2010-2012 годы осуществлены исходя из показателей спроса на деньги, соответствующих целевым ориентирам по инфляции, прогнозируемым темпам роста ВВП и его составляющих, а также динамике валютного курса, заложенного в прогнозы изменения платежного баланса. В зависимости от сценарных вариантов развития темп прироста денежной базы в узком определении в 2010 году может составить 8-17%, в 2011 году – 11-19%, в 2012 году – 13-19%.

Для первого варианта денежной программы на протяжении всего прогнозного периода увеличение чистых внутренних активов (ЧВА) является основным источником роста денежной базы. Второй–четвертый варианты программы разработаны в предположении о росте чистых международных резервов (ЧМР) в 2010-2012 годах, который по этим вариантам станет основным источником увеличения денежной базы.

Основным фактором риска для российского банковского сектора в условиях международного финансового кризиса является существенное ограничение доступа к ресурсам с международных рынков капитала и сокращение возможностей внешнего рефинансирования ранее привлеченных заимствований в связи со значительным подорожанием привлеченных средств для первоклассных заемщиков и фактическим исключением такой возможности для других заемщиков.

В рамках системы управления ликвидностью банковского сектора Банк России продолжит улучшать условия доступа кредитных организаций к инструментам рефинансирования, что должно способствовать снижению трансакционных издержек и рыночных рисков. При дальнейшем развитии внутреннего финансового рынка, его инфраструктуры это будет способствовать более эффективному перераспределению денежных средств в экономике.

Решения по использованию инструментов предоставления и абсорбирования ликвидности будут приниматься в зависимости от динамики основных макроэкономических показателей и состояния финансового рынка. При необходимости Банк России может применять обязательные резервные требования в качестве прямого инструмента регулирования ликвидности банковского сектора.

Для перехода к режиму таргетирования инфляции в полном объеме Банк России будет участвовать в работе по созданию необходимых условий институционального характера, способствовать повышению глубины и ликвидности российского финансового рынка, добиваться роста эффективности своей процентной политики, совершенствовать управление ликвидностью банковского сектора, развивать систему анализа денежно-кредитной политики, макроэкономического моделирования и прогнозирования.

Особое значение Банк России придает формированию доверия общества к осуществляемой денежно-кредитной политике, повышению ее открытости и прозрачности, разъяснению общественности своих целей, задач и принятых мер.

Особенности функционирования денежного рынка России:

- процентные ставки по операциям Банка России;

- нормативы обязательных резервов;

- операции на открытом рынке;

- рефинансирование банков;

- депозитные операции;

- валютное регулирование;

- установление ориентиров роста денежной массы;

- прямые количественные ограничения.

Процентные ставки по операциям Банка России. Последний может устанавливать одну или несколько процентных ставок по различным видам операций. Процентные ставки Банка России – это минимальные ставки, по которым он осуществляет свои операции. Это ставки рефинансирования, ставки по депозитным операциям, ломбардные ставки, ставки «репо» и др. Банк России использует процентную политику для воздействия на рыночные процентные ставки.

Нормативы обязательных резервов – это беспроцентные обязательные вклады кредитных организаций в Банке России. Размер обязательных резервов устанавливается Советом директоров Банка России в процентах к обязательствам кредитных организаций. Нормативы не могут превышать 20% обязательств кредитной организации и не могут быть единовременно изменены более чем на 5 пунктов.

Операции на открытом рынке – это купля-продажа Банком России государственных ценных бумаг, краткосрочные операции с ценными бумагами с совершением затем обратной сделки. Лимит операций на открытом рынке утверждается Советом директоров.

Рефинансирование банков – это кредитование Банком России коммерческих банков, в том числе и переучет векселей. Банк России устанавливает процентную ставку рефинансирования.

Депозитные операции – это операции по привлечению в депозиты (вклады) средств банков. Они позволяют Банку России привлекать временно свободные денежные средства банков и тем самым нейтрализовать их возможное давление на валютный рынок.

Валютное регулирование осуществлялось с помощью валютной интервенции, под которой понимается купля-продажа Банком России иностранной валюты на валютном рынке для воздействия на курс рубля, суммарный спрос и предложение валюты. Если спрос на валюту был больше предложения, то Банк России продавал валюту из своих золотовалютных резервов.

Если предложение валюты превышало спрос, то Банк России покупал валюту. Эти операции стали возможными благодаря значительным накоплениям валютных ресурсов у Банка России. Валютные резервы должны соответствовать мировому уровню, равному финансированию трехмесячных объемов импорта.

Установление ориентиров роста денежной массы. Банк России устанавливал минимальные и максимальные границы прироста денежной массы на контрольный срок.

Прямые количественные ограничения - установление лимитов на рефинансирование банков, проведение кредитными организациями отдельных банковских операций. Примером могут служить ограничения на проведение валютных операций. Валютные операции могут производить только уполномоченные банки, получившие от Банка России лицензию на проведение таких операций.

Наличное и безналичное денежное обращение. Налично-денежный оборот, представляющий совокупность платежей за определенный период времени, отражает движение наличных денег как в качестве средства обращения, так и в качестве средства платежа. Сфера использования наличных денег в основном связана с доходами и расходами населения.

Налично-денежный оборот между предприятиями незначителен, так как основная часть расчетов совершается безналичным путем.

Статьи 140, 861-885 Гражданского кодекса РФ предусматривают применение на территории Российской Федерации платежей в наличной и безналичной формах и раскрывают сущность и порядок осуществления основных форм безналичных расчетов.

Установлен различный порядок расчетов с участием граждан в зависимости от связи этих платежей с их предпринимательской деятельностью. С участием граждан, не занимающихся предпринимательской деятельностью, разрешено осуществлять расчеты как наличными деньгами без ограничения сумм, так и в безналичной форме. Однако расчеты с гражданами, связанными с предпринимательской деятельностью, должны производиться, как правило, в безналичном порядке.

Безналичный денежный оборот. В России установлено несколько форм безналичных расчетов, которые предприятия могут выбирать по своему усмотрению. Это расчеты платежными поручениями, платежными требованиями - поручениями, аккредитивами, чеками и векселями.

Расчеты платежными поручениями. Платежное поручение - это поручение хозяйствующего субъекта о перечислении определенной суммы с его счета на счет другого хозяйствующего субъекта.

Итак, современная денежная система России, как и в большинстве других стран, основана на, не разменных на золото деньгах. Основные параметры денежной системы РФ определены в Федеральном законе от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (в ред. от 10 января 2003 г.). Банк России имеет монопольное право эмиссии или изъятия наличных денег из обращения предоставлено. Он же несет полную ответственность за организацию их обращения в народном хозяйстве. В связи с этим на Банк России возложены функции следующие функции:

- прогнозирование и организация производства, перевозка и хранение банкнот и монет, создание резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег, порядка ведения кассовых операций для кредитных организаций;

- установление признаков платежеспособности банкнот и монет, порядка их уничтожения, а также замены поврежденных на действующие.

В 2009 году рост спроса на деньги существенно замедлился по сравнению с предыдущим годом, главным образом вследствие значительного снижения объема ВВП. Правительство Российской Федерации и Банк России определили задачу снизить инфляцию в 2010 году до 9-10%, в 2011 году – до 7-8%, в 2012 году – до 5-7% (из расчета декабрь к декабрю).

Денежная программа на 2010-2012 годы представлена в четырех вариантах, соответствующих вариантам прогноза социально-экономического развития Российской Федерации на 2010-2012. В зависимости от сценарных вариантов развития темп прироста денежной базы в узком определении в 2010 году может составить 8-17%, в 2011 году – 11-19%, в 2012 году – 13-19%.

Практикум

Количество выпущенной в стране продукции увеличилось на 60%, цены на товары выросли на 25%. Как должна измениться скорость обращения денег (в соответствии с количественной теорией денег), если общее количество денег в обращении не изменилось?

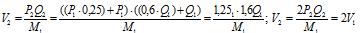

В рамках количественной теории денег используем уравние И.Фишера: M*V = P*Q.

По уравнению Фишера можно определить как измениться скорость обращения денег по формуле:

Т. к. количество выпущенной продукции увеличилось на 60%, и цены на товар возросли на 25%, а общее количество денег в обращении не изменилось, то решение будет следующим:

Пусть M1, V1, P1, Q1 – первоначальные значения соответствующих величин, а M2, V2, P2, Q2 – новые значения показателей. Согласно условию задачи, , ,.

Т.к. не изменялось количество денег в обращении, то скорость обращения денег увеличится в 2 раза.

Ответ: В соответствии с количественной теорией денег, скорость обращения денег должна увеличиться в 2 раза.

Заключение

Итак, 1)Денежный рынок — это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цен» денег, это сеть институтов обеспечивающих взаимодействие спроса и предложения денег.

2)Предложение денег — количество денег, находящихся в обращении, за пределами банковской системы. Предложение денег во всех странах регулируется центральными и коммерческими банками. Кривая предложения денег отражает зависимость количества денег обращении от уровня процентной ставки. Денежные агрегаты — различные показатели объема денежной массы, используемые Центральным банком страны. В Российской Федерации денежные агрегаты классифицируются на четыре типа:

М 0 — представляет наличные деньги в обращении;

М1 — включает агрегат М0, а также средства и сбережения, которые состоят из средств в расчетах и остатков средств на расчетных счетах предприятий, организаций, граждан, занимающихся предпринимательской деятельностью; депозитов населения и предприятий в коммерческих банках; депозитов населения в сберегательных банках до востребования; средств бюджетных, профсоюзных, общественных и других организаций; сертификатов; полисов страхования;

M2 — состоит из агрегата М1 и срочных депозитов населения в, сберегательных банках, включая компенсации;

М3 — включает агрегат М2, депозитные сертификаты и государственные ценные бумаги.

Денежные агрегаты L и D включают ликвидные активы: L — прочие (легкореализуемые) активы (например, краткосрочные государственные ценные бумаги), D — все ликвидные средства и закладные, облигации и другие аналогичные кредитные инструменты. Агрегаты М3, L и D более четко отражают тенденции в развитии экономики, чем Ml: резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВВП.

3) Спрос на деньги зависит от уровня цен, объема производства, скорости обращения денег. Существуют три подхода к объяснению спроса на деньги: классический, монетаристский, кейнсианский. Равновесие на денежном рынке устанавливается посредством равновесной цены, складывающейся по воздействие спроса на деньги и их предложения.

4) Правительство Российской Федерации и Банк России определили задачу снизить инфляцию в 2010 году до 9-10%, в 2011 году – до 7-8%, в 2012 году – до 5-7%. Контроль над динамикой денежного предложения должно стать важнейшим инструментом борьбы с инфляцией в России. Таким образом, задача по оздоровлению денежного рынка может быть решена только в контексте общей политики оздоровления экономики России и перехода к устойчивому росту экономики на основе тесного взаимодействия Банка России с Правительством и другими государственными органами при согласовании и проведении единой денежно политики.

5) Особенности функционирования денежного рынка РФ:

- процентные ставки по операциям Банка России;

- нормативы обязательных резервов;

- операции на открытом рынке;

- рефинансирование банков;

- депозитные операции;

- валютное регулирование;

- установление ориентиров роста денежной массы;

- прямые количественные ограничения.

Литература

- Макроэкономика. Учебное пособие/ Галаева Е.В., Корсакова А.А., Марыганова Е.А., Назарова Е.В., Юрьева Т.В./ Московский международный институт эконометрики, информатики, финансов и права, - М., 2003. – 138-140 с.

- Экономическая теория: Учеб. пособие./ под ред. проф. Дятлов C.A. (темы 92-99)/М.:РИОР,2008 г., С. 160-161.

- Экономическая теория: учебник для студентов вузов / под ред. И.П. Николаевой. — 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2008. – 468-469 с.

- Экономическая теория: Учебник/ Под общ. ред. акад. В. И. Видяпина, А. И. Добрынина, Г. П. Журавлевой, Л. С. Тарасевича. – М.:ИНФРА – М, 2003-316-318 с.

- Макроэкономика: Учебное пособие/ Под общ. ред. акад. Н. И. Базылева, С. П. Гурко, М. Н. Базылевой,– М.:ИНФРА – М, 2004-128-130 с.

- Деньги. Кредит. Банки: Учебник. / Под ред. Г. Н. Белоглазовой Белоглазова Г. Н. – М.: Высшее образование, 2009. – 23 с.

- Основные направления единой государственной денежно-кредитной политики на 2010 год и период2011 и 2012 годов/ Центральный банк Российской Федерации- Одобрено Советом директоров Банка России 11.11.2009

- Российская экономика в 2009 году. Тенденции и перспективы.(Выпуск 31)/ Под ред. С. Синельников-Мурылев (главный редактор), А. Радыгин, Н. Главацкая, К. Рогов – М.: ИЭПП, 2010. С. 54-58.

- Экономическая теория. Под ред. д.э.н., проф. Николаевой И.П. М. ЮНИТИ.2008 г., С. 160-161.

- Финансы, денежное обращение и кредит: Учебник / М.В. Романовский и др.; Под ред. М.В. Романовского, О.В. Врублевской.— М.: Юрайт-Издат, 2006. – 42-43 с.

- Деньги. Кредит. Банки: Учебник. / Под ред. Г. Н. Белоглазовой Белоглазова Г. Н. – М.: Высшее образование, 2009. – 75-84 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Денежный рынок

- Денежный рынок

- Проблемы становления и устойчивого функционирования денежного рынка

- Денежный рынок

- Денежный рынок России и методы его регулирования

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок (предложение денег, денежные агрегаты)

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок

![Денежный рынок [28.02.11]](/files/works_screen/89/45.png)