Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Денежный рынок

Тема: Денежный рынок

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Контрольная работа | Размер: 34.71K | Скачано: 414 | Добавлен 05.05.11 в 13:28 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Краснодар 2010

Содержание

1 Спрос на деньги и предложение денег 3

1.1 Денежная масса и ее структура 3

1.2 Предложение денег 4

1.3 Спрос на деньги 5

2 Создание «новых денег» банками и мультипликатор денежного предложения .13

3 Тесты 18

Список литературы 20

1 СПРОС НА ДЕНЬГИ И ПРЕДЛОЖЕНИЕ ДЕНЕГ

1.1 Денежная масса и ее структура

Для нормального функционирования рыночной экономики, поддержания стабильных темпов ее роста, уровня и динамики цен, занятости требуется определенная денежная масса. Она представляет собой совокупность платежных средств, обращающихся в стране на данный момент. Денежная масса в обращении представляет собой предложение денег.

Для правильного измерения объема денежной массы нужно определить ее структуру. Последнюю можно охарактеризовать, расположив денежные агрегаты по мере их укрупнения и определив их состав и особенности с точки зрения выполнения деньгами тех или иных функций.

Денежный агрегат М1 охватывает наличные деньги и вклады, средства с которых могут быть перечислены в качестве платежей по чекам и электронным денежным переводам. Это счета до востребования, дорожные чеки и другие счета, с которых можно выписать чек. Деньги здесь выступают в качестве средства обращения и средства платежа. В условиях современной рыночной экономики большинство операций обмена производится с помощью М1, и данный агрегат является наиболее распространенным.

Денежный агрегат М2 включает в себя агрегат М1, а также активы, которые не могут непосредственно переводиться от одного лица к другом, но могут превращаться в средства платежа. К ним относятся депозитные счета, сберегательные вклады до востребования, срочные вклады и некоторые другие активы. В данном случае речь идет также о выполнении деньгами функции средства накопления.

Агрегат М2 активно используется и при анализе влияния денежной массы на экономику. Он более адекватно по сравнению с агрегатом М1 отражает связь денежной массы со скоростью обращения денег, реальным объемом производства и взвешенным уровнем цен.

Существуют и другие денежные агрегаты. Так, М3 включает в себя помимо агрегатов М1 и М2 крупные срочные депозиты, соглашения о покупке ценных бумаг с последующим выкупом по обусловленной цене. Наиболее укрупненным денежным агрегатом является агрегат L. В него входят М1, М2, М3, а также сберегательные облигации, казначейские векселя и некоторые другие активы [1, с. 289].

1.2 Предложение денег

Под «предложением денег» (MS) понимается общее количество денег, находящихся в обращении, складывающееся из М1, М2, М3..

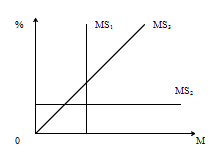

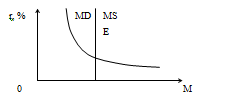

Предложение денег графически отображается обычно вертикальной прямой, поскольку предполагается, что денежно-кредитные и финансовые учреждения создали определенное, фиксированное на данный момент количество денег, которое не зависит от величины ставки процента (рисунок 1, MS1).

Реально предложение денег зависит от целей, которые ставятся перед денежно-кредитной системой страны.

1. Если целью денежно-кредитной политики является поддержание на неизменном уровне количества денег в обращении, то линия денежного предложения будет вертикальной прямой.

2. Целью денежно-кредитной политики государства может быть и поддержание фиксированной ставки процента. Такая денежно-кредитная политика носит название «гибкой». В случае выбора гибкой монетарной политики графическое отображение денежного предложения будет представлено горизонтальной прямой (рисунок 1, MS2).

3. Третий вариант графического отображения денежного предложения – наклонная кривая (рисунок 1, MS3). Такая форма графика денежного предложения показывает, что денежно-кредитная политика допускает изменения и денежной массы в обращении, и нормы процента [2, с.357].

Рисунок 1. Денежное предложение при различных целях денежно-кредитной политики: MS1 – денежное предложение при монетарной политике, направленной на поддержание неизменной массы денег в обращении; MS2 – денежное предложение при гибкой денежно-кредитной политике; MS3 – денежное предложение при допущении изменения и массы денег в обращении, и ставки процента.

1.3 Спрос на деньги

Спрос на деньги (MD) формируется из: 1) спроса на деньги как средство обращения (иначе – деловой, операционный, или спрос на деньги для совершения сделок) и 2) спроса на деньги как средство сохранения стоимости (иначе – спрос на деньги как на активы, спрос на запасную стоимость, или спекулятивный спрос).

Общий спрос на деньги зависит от уровня номинального объема ВНП и процентной ставки.

В этом аспекте познакомимся с основными теоретическими моделями спроса на деньги, которые легли в основу приведенного утверждения.

Начнем с количественной теории. В общем виде количественная теория денег и есть теория спроса на деньги. В ней функция спроса на деньги выводится из уравнения обмена М • V = Р • Y и определяется как (М / Р) = L(Y), где L(Y) означает спрос на ликвидный товар – деньги.

Согласно этому уравнению, величина спроса на реальные денежные запасы является функцией дохода.

Кроме того, известно, что (М / P) = k • Y, т.е. спрос на реальные денежные запасы прямо пропорционален доходу.

Вместе с тем, спрос на денежном рынке отличается от привычного тем, что фактически это спрос на капитал в денежной форме. Сумма необходимых денег – это денежный капитал, который люди желают иметь в определенный период времени при специфических условиях. Подход к деньгам как к одному из видов богатства характерен для теоретических разработок Дж. Кейнса.

В труде «Общая теория занятости, процента и денег» Дж. Кейнс утверждал, что люди держат на руках деньги (имеется в виду деньги как денежный агрегат M1), т.е. хранят, по крайней мере, часть богатства в виде денег, поскольку последние обладают свойством абсолютной ликвидности. Следовательно, спрос на деньги зависит от того, насколько ценится на данный момент свойство ликвидности. Дж. Кейнс назвал свою теорию спроса на деньги «теорией предпочтения ликвидности».

Согласно этой теории, существует обратная связь между величиной спроса на деньги и нормой процента. Хозяйственные агенты держат часть богатства в ликвидной форме, если они считают, что иная форма богатства может быть сопряжена со значительным риском или может принести потери. Вместе с тем, наличные деньги не приносят того дохода, который хозяйственные агенты получают от хранения богатства в виде банковских депозитов или облигаций, приносящих проценты. Так как ставка процента становится в данном случае альтернативными издержками хранения богатства в виде наличных денег, более высокая ставка процента понижает спрос на деньги, а низкая ставка процента – повышает.

Функция спроса на деньги предстает в виде:

(М /P)d = L (r,Y),

где r – ставка процента,

Y - доход.

Величина спроса на деньги прямо пропорциональна доходу и обратно пропорциональна ставке процента.

В графическом отображении этой функции кривая спроса на деньги будет иметь отрицательный наклон, причем наклон будет возрастать по мере уменьшения ставки процента при заданном уровне дохода. При увеличении дохода кривая спроса на деньги сдвинется вправо-вверх, а при уменьшении – соответственно влево-вниз.

Итак, спрос на деньги как средство обращения определяется уровнем денежного, или номинального, ВНП (прямо пропорционально). Чем больше доход в обществе, чем больше совершается сделок, чем выше уровень цен, тем больше потребуется денег для совершения экономических сделок в рамках национальной экономики.

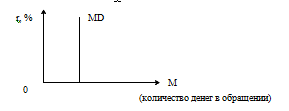

С определенным упрощением можно сказать, что операционный спрос на деньги не зависит от ставки процента, и тогда график спроса на деньги для сделок будет выглядеть следующим образом (рисунок 2):

Рисунок 2. Операционный спрос на деньги

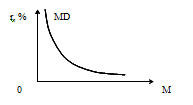

Спрос на деньги как средство сохранения стоимости зависит от величины номинальной ставки процента (обратно пропорционально), поскольку, как подчеркивалось ранее, при владении деньгами в форме наличности и чековых вкладов, не приносящих владельцу процентов, возникают определенные вмененные (альтернативные) издержки по сравнению с использованием сбережений в виде ценных бумаг.

Распределение финансовых активов, например, на наличные деньги и облигации, зависит от величины ставки процента: чем она выше, тем ниже курс ценных бумаг и выше спрос на них, тем ниже спрос на наличные деньги (ниже спекулятивный спрос), и наоборот (рисунок 3).

Рисунок 3. Спрос на деньги как на активы

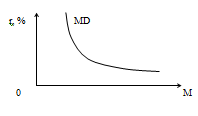

Итак, общий спрос на деньги зависит от номинальной ставки процента и объема номинального ВНП. График общего спроса на деньги будет выглядеть следующим образом (рисунок 4)

Рисунок 4. Общий спрос на деньги

На рисунке 4 номинальная процентная ставка – на вертикальной оси, общий спрос на деньги – на горизонтальной оси. Функциональная зависимость этих параметров даст совокупность кривых, каждая из которых соответствует определенному уровню номинального ВНП. Перемещения вдоль кривой показывают изменения процентной ставки. Причем при высоких процентных ставках кривая становится почти вертикальной, поскольку все сбережения вкладываются в этой ситуации в ценные бумаги, спрос на деньги ограничивается операционным спросом и уже не снижается при дальнейшем росте процента.

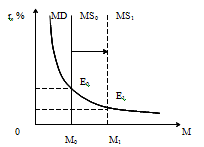

В целом денежный рынок может иметь следующее графическое отображение (рисунок 5):

Рисунок 5. Графическое отображение денежного рынка

На рисунке 5 точка Е находится на пересечении кривых спроса и предложения денег и определяет «цену» равновесия на денежном рынке. Это равновесная ставка процента, т.е. альтернативная стоимость хранения не приносящих проценты денег. Равновесие на денежном рынке является подвижным, т.е. оно постоянно меняется под воздействием ряда факторов.

Представим, что меняется предложение денег, а спрос на деньги остается постоянным.

Если предложение денег выросло, то:

1) линия предложения денег перемещается вправо;

2) происходит движение вдоль кривой спроса вправо вниз до точки E1;

3) ставка процента снижается.

Эти изменения иллюстрирует рисунок 6.

Рисунок 6. Изменения на денежном рынке при росте предложения денег (спрос на деньги не меняется)

При уменьшении предложения денег будут происходить обратные процессы. Какие реальные процессы иллюстрирует рисунок 6?

При увеличении предложения денег возникает их кратковременный избыток. Люди стремятся уменьшить количество своих денежных запасов путем покупки других финансовых активов (например, облигаций). Спрос на них растет, цены соответственно увеличиваются. Процентная ставка, или альтернативная стоимость хранения, не приносящих процентов денег падает. Поскольку ликвидность становится менее дорогой, население и фирмы постепенно увеличивают количество наличности и чековых вкладов, которые они готовы держать на руках, и восстанавливается равновесие на денежном рынке при большем предложении денег и меньшем проценте.

При уменьшении предложения денег равновесие на денежном рынке восстанавливается при меньшем, чем первоначальное, количестве денег в обращении и большей, чем первоначальная, ставке процента.

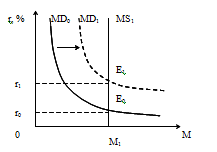

Предположим теперь, что меняется спрос на деньги, а предложение остается неизменным. Эти изменения иллюстрирует рисунок 7.

Рисунок 7. Изменения на денежном рынке при росте спроса на деньги (предложение денег не меняется)

Если спрос на деньги вырос, то:

1) кривая спроса на деньги сдвинется вправо вверх;

2) процентная ставка повышается.

При уменьшении спроса на деньги будут происходить обратные явления.

Рисунок 7 иллюстрирует следующие реальные процессы. Пусть спрос на деньги возрос вследствие роста номинального ВНП, т.е. население и фирмы предпочитают держать свои активы в денежной форме. Но при неизменном предложении денег равновесие может установиться только при росте «цены» денег (номинальной ставке процента).

При уменьшении спроса на деньги и неизменном предложении равновесие на денежном рынке устанавливается при более низкой, чем первоначальная, ставке процента.

Следует заметить, что в зависимости от причин, вызвавших изменение спроса на деньги, могут меняться цели денежно-кредитной политики (жесткая или гибкая денежно-кредитная политика или выбор такого варианта монетарной политики, при которой допускается свободное колебание массы денег в обращении и процентной ставки).

1. Если сдвиг в спросе на деньги вызван циклическими изменениями и он нежелателен, то с помощью денежно-кредитной политики можно «сгладить» эти изменения. В случае циклического «перегрева» экономики допускается повышение процентных ставок. Следствием роста нормы процента будет снижение деловой активности. И наоборот, в случае циклического спада – следует добиться снижения нормы процента и тем самым – повышения деловой активности за счет увеличения инвестиционного спроса.

2. Если же сдвиг в спросе на деньги вызван исключительно ростом цен, то любое увеличение денежного предложения будет «раскручивать» инфляционную спираль. Целью денежно-кредитной политики в этом случае будет поддержание денежной массы, находящейся в обращении, на определенном фиксированном уровне. Графически денежное предложение в данном случае будет отображаться вертикальной прямой.

3. Рассматривая денежный рынок, мы до сих пор предполагали, что скорость обращения денег постоянна. Но она ведь может меняться и меняется под воздействием, например, перемен в организации денежного обращения в стране, что скажется и на норме процента, и на объеме производства, и на ценах (вспомним здесь уравнение обмена И. Фишера). Если Центральный банк ставит задачу нейтрализовать воздействие изменения скорости обращения денег на национальную экономику, он придерживается гибкой денежно-кредитной политики: масса денег в обращении должна возрастать (или уменьшаться) в такой же пропорции, в какой уменьшается (или возрастает) скорость обращения денег. Графическим отображением денежного предложения в таком случае будет горизонтальная прямая [2, с.357].

2 СОЗДАНИЕ «НОВЫХ ДЕНЕГ» БАНКАМИ И МУЛЬТИПЛИКАТОР ДЕНЕЖНОГО ПРЕДЛОЖЕНИЯ

Предложение денег МS в экономике осуществляет государство. В целом предложение денег включает наличность С и депозиты D:

MS = C + D.

Наличность (банкноты и монеты) создает Центральный банк страны. Как осуществляется процесс создания наличности? Центральный банк, во-первых, расплачивается банкнотами при покупке у населения, фирм и государства золота, иностранной валюты и ценных бумаг; во-вторых, предоставляет государству и коммерческим банкам кредиты банкнотами.

Наличность, покинувшая Центральный банк и поступившая в экономику, распределяется в дальнейшем по двум направлениям:

а) одна часть оседает в кассе домашних хозяйств и фирм;

б) другая поступает в коммерческие банки в виде депозитов.

Следовательно, если наличность создает Центральный банк, то депозиты — кредитные банки.

Деньги, поступавшие в кредитный банк, могут использоваться ими для предоставления кредита, и тогда количество денег в экономике возрастает. При возвращении кредита объем денежной массы на руках хозяйствующих субъектов уменьшается. Таким образом, кредитные банки могут как создавать, так и уничтожать (сокращать) денежную массу.

В отличие от Центрального банка, возможности увеличения денег у которого теоретически безграничны, так как его долговые обязательства и есть деньги, кредитные банки имеют пределы кредитования. Открывая у себя счета, кредитные банки должны считаться с тем, что вкладчики в любое время могут потребовать свои деньги в объеме вклада. Поэтому для поддержания ликвидности кредитные банки всегда необходимы резервы наличных денег. Такие резервы создаются Центральном банке в виде обязательных беспроцентных вкладов коммерческих банков в Центральный банк. Их размер определяется в виде процента от депозитов кредитного банка (данный процент получил название нормы резервирования): для вкладов до востребования – более высокий норматив; для срочных вкладов – более низкий.

Таким образом, Центральный банк создает не только наличность, но и обязательные резервы. Наличность С и обязательные резервы R образуют так называемые базовые деньги, или денежную базу Н:

Н = C + R.

Оставшиеся в распоряжении кредитных банков (после формирования обязательных резервов) средства получили название избыточных резервов Е.

Рассмотрим условный пример, показывающий процесс создания денег кредитными банками. Пусть норма резервирования r составляет 10%.

Допустим, в кредитный банк А поступил депозит в размере 1 млрд. руб. Из них 100 млн. руб. банк обязан перечислить в резервный фонд (10% от суммы депозита). В этом случае сумма кредита, выдаваемая банком, составит 900 млн. руб. (избыточные резервы).

Таким образом, 900 млн. руб. стали новыми деньгами, созданными коммерческим банком А. Взяв эти деньги, фирмы и граждане используют их на оплату товаров и услуг, выплату заработной платы, закупку сырья и материалов и т. д. Владельцы магазинов и прочие получатели денег затем переводят их на свои банковские счета, допустим, в банк Б, и получается, что 900 млн. руб., на которые банк А выдал ссуды, снова оказались на депозите.

Из 900 млн. руб., которые были внесены в банк Б, последний должен 10% этой суммы (90 млн. руб.) перечислить в резервный фонд; остальную часть можно вновь ссудить; 810 млн. руб. ссужаемых денег вскоре вновь вернутся в банк, но теперь в банк третьего уровня – В. Часть из них опять необходимо поместить на резервный счет, остальные снова можно будет ссудить и т. д.

Этот процесс получил название эффекта денежного (кредитного) мультипликатора.

В нашем примере первичный депозит в размере 1 млрд. руб. позволил выдать ссуду 900 млн. руб., а затем создать депозит на эту же сумму в другом банке. Банк Б, выдавая ссуду 810 млн. руб., позволил создать второй депозит в банке В на эту же сумму. Третий депозит составит 729 млн. руб. в банке Г, который образует вскоре в банке Д четвертый депозит в размере 652 млн. 100 тыс. руб., и так до завершения процесса.

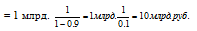

В конце процесса предел расширения банковских депозитов будет выглядеть следующим образом:

1 млрд. + 900 млн. + 810 млн. + 729 млн. + 652 млн. 100 тыс. руб. + ... =

= 1 млрд. (1 + 0,9 +0,92 + 0,93 + …) =

Таким образом, при норме резервирования r, равной 10%, первоначальный депозит в 1 млрд. руб. обернулся мультипликационным эффектом расширения денежной массы на 10 млрд. руб. Это значит, что предел создания кредитных денег определяется нормой резервирования. Если бы она была равна 5%, то максимальная сумма ссужаемых средств возросла до 20 млрд. руб., если бы 50%, то максимальный размер кредитных денег уменьшился бы до 2 млрд. руб.

В общем виде денежный мультипликатор m может быть записан в виде следующей формулы:

m = 1 / r,

где r – норма резервирования, исчисляемая как отношение резервов R к депозитам D:

r = Резервы R / Депозиты D.

Следовательно, денежный мультипликатор может быть представлен и таким образом:

m = 1 / r = Депозиты D / Резервы R.

Данная формула позволяет рассчитать денежный мультипликатор при условии, что деньги существуют лишь в виде депозитов, т. е. без наличности. Однако общая денежная масса в экономике (агрегат M1) представлена не только депозитами, но и наличными деньгами С:

M = C + D.

Кроме того, обязательные резервы вместе с наличностью образуют денежную базу Н. В этом случае денежный мультипликатор с учетом наличности можно представить через отношение денежной массы к денежной базе:

m = M / H = (C + D) / (C + R).

Разделив почленно числитель и знаменатель правой части уравнения на D, получим:

m = (1 + c) / (r + c),

где c = C / D – коэффициент депонирования;

r = R / D – норма резервирования.

Денежный мультипликатор (коэффициент самовозрастания денег) означает возможность создания максимального количества новых денег. Дело в том, что часть полученных денег со счетов "утекает" в текущее обращение и не идет на счета в другие банки. Кто-то вообще может держать деньги дома, а кто-то вывезти их за границу. В этом случае процесс пойдет в обратном направлении: каждый рубль, изъятый из банковской системы, приведет к сокращению количества денег в хозяйственной системе на 10 руб. (при r =10%).

В результате максимальное увеличение количества денег в экономике можно рассчитать по формуле:

М = Е m,

где Е — избыточные резервы кредитных банков;

m — денежный мультипликатор.

Как видим, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора. Денежный мультипликатор показывает, как изменяется предложение денег при изменении денежной базы на единицу. Увеличение с (коэффициента депонирования) и r (нормы резервирования) уменьшает денежный мультипликатор, и наоборот.

Центральный банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег.

Выделяют три основных инструмента монетарной политики, с помощью которых Центральный банк осуществляет косвенное регулирование денежно-кредитной сферы:

1) изменение учетной ставки (ставки рефинансирования), т. е. ставки, по которой Центральный банк кредитует кредитные банки;

2) изменение нормы резервирования, т. е. минимальной доли депозитов, которую кредитные банки должны хранить в виде резервов (беспроцентных вкладов) в Центральном банке;

3) операции на открытом рынке: купля или продажа Центральным банком государственных ценных бумаг (используется в странах с развитым фондовым рынком).

Эти операции связаны с изменением величины банковских резервов, а следовательно, денежной базы.

Вместе с тем из сказанного выше следует, что основой денежной (монетарной) политики является теория денежного мультипликатора. Она показывает, что:

а) Центральный банк может контролировать денежную базу (наличность и резервы);

б) контролируя денежную базу (т. е. предложение денег), Центральный банк полностью контролирует темп инфляции;

в) инфляция является монетарным явлением, поскольку известно, что реальный объем выпуска в долгосрочном периоде Y* определяется производственной функцией (затратами факторов производства), номинальный PY* – уровнем цен Р, а уровень цен – предложением денег [3, с.164].

3 ТЕСТЫ

1. Денежная масса:

а) не является постоянной величиной и изменяется в процессе банковской деятельности;

б) это стоимость общепризнанных средств платежа;

в) изменяется, когда банки выдают ссуду;

г) уменьшается, когда долг банку оплачивается;

д) характеризуется всем вышеизложенным;

е) нет ни одной правильной характеристики.

Ответ: Д.

Под «денежной массой» понимается совокупность общепринятых средств платежа в экономике, сумма наличных и безналичных денежных средств.

Банки в процессе своей деятельности могут влиять на величину денежной массы. Используя инструменты денежно-кредитной политики (такие как, операции на открытом рынке, изменение учетной ставки, изменение нормы обязательных резервов), Центральный банк проводит мероприятия по экономическому регулированию денежного обращения и кредита, направленных на обеспечение устойчивого экономического развития. Так для недопущения наметившегося неоправданного развития экономики необходимо уменьшение (снижение) денежной массы, а в условиях надвигающегося спада – расширение объема денежной массы.

2. Общий спрос на деньги представляет собой:

а) спекулятивный спрос на деньги;

б) операционный спрос на деньги;

в) сумму операционного и спекулятивного спроса на деньги;

г) сумму цен товаров и спрос на деньги, зависящий от процентной ставки;

д) разность операционного и спекулятивного спроса на деньги.

Ответ: В.

Спрос на деньги (MD) формируется из: 1) спроса на деньги как средство обращения (иначе – деловой, операционный, или спрос на деньги для совершения сделок) и 2) спроса на деньги как средство сохранения стоимости (иначе – спрос на деньги как на активы, спрос на запасную стоимость, или спекулятивный спрос).

Общий спрос на деньги зависит от уровня номинального объема ВНП и процентной ставки.

СПИСОК ЛИТЕРАТУРЫ

1. Экономическая теория: Учебник для вузов / А.Н. Романов, И.П. Николаева, В.В. Клочков и др.; Под ред. И.П. Николаевой / Всерос. заоч. фин.-экон. ин-т. – М.: Финстатинформ, 1997. – 399 с.

2. Экономическая теория: Учеб. для студ. высш. учеб. заведений / Под ред. В.Д. Камаева. – 8-е изд., перераб. и доп. – М.: ВЛАДОС, 2002. – 640 с.

3. Ивашковский С.Н. Макроэкономика: Учебник. 2-е изд., испр., доп. – М.: Дело, 2002. – 472 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Денежный рынок

- Денежный рынок

- Денежный оборот

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Деньги: сущность, функции и свойства. Денежная масса и ее агрегаты. Уравнение Фишера

- Проблемы становления и устойчивого функционирования денежного рынка

- Денежный рынок

- Денежный рынок

- Денежный рынок

- Денежный рынок России и методы его регулирования

- Денежный рынок

- Денежный рынок (предложение денег, денежные агрегаты)

![Денежный рынок [05.05.11]](/files/works_screen/96/22.png)