Главная » Бесплатные рефераты » Бесплатные рефераты по теории финансового менеджмента »

Аудиторная работа по Теории финансового менеджмента

Тема: Аудиторная работа по Теории финансового менеджмента

Раздел: Бесплатные рефераты по теории финансового менеджмента

Тип: Аудиторная работа | Размер: 85.27K | Скачано: 398 | Добавлен 30.11.09 в 09:01 | Рейтинг: 0 | Еще Аудиторные работы

Вуз: ВЗФЭИ

Год и город: Москва 2009

Задача 1

Предприятие имеет объем активов (А) 100 млн. руб. и годовой оборот (Об) 160 млн. руб. Оборот растет на 10% в год; коммерческая маржа (КМ) составляет 9%; коэффициент трансформации (КТ) 1,6.

Достаточно ли будет получаемой прибыли (П), чтобы покрыть рост объема активов в течении 3-х лет?

Решение

Для ответа на вопрос необходимо сравнить суммарную прибыль за 3 года с суммой прироста объема активов в течении 3-х лет.

- Объем активов (А) к концу 3-го года составит:

An=A0*(1 + Da)n,

Ачерез 3 года = 100*(1+0,25)3 = 131,1 (млн. руб.)

Тогда прирост активов за 3 года составит:

DA = A3 – A0 = 131,1 – 100 = 31,1 (млн. руб.)

- Расчет прибыли производится, исходя из того, что:

КМ = П/Об*100%,

Найдем обороты за 3 года:

, т.е. 582,56 (млн. руб.)

Тогда суммарная прибыль за 3 года составит:

Пза 3 года = КМ*Обза 3 года/100%.= 9%*582,56/100% = 52,43 (млн. руб.).

- Уровень экономической рентабельности активов:

Таким образом, Ра = КМ*КТ = 9%*1,6 = 14,4%

- Сравним суммарную прибыль за 3 года с приростом активов в течение 3-х лет:

DA - Пза 3 года = 33,1 – 52,43 = -19,33 (млн. руб.),

При этом коэффициент покрытия Кп = Пза 3 года/DA = 52,43/33,1 = 1,6.

Ответ: Сохраняя рентабельность активов на уровне 14,4%, предприятие не только обеспечит за счет прибыли весь прирост активов, но и будет иметь излишек ликвидности в размере 19,43 млн. руб.

Задача 2

Предприятие имеет 1 000 000 шт. обыкновенных акций на сумму 10 млн. руб. (номинал 1 акции составляет 10 руб.). Рассматривается 2 варианта финансирования: дополнительная эмиссия акций того же номинала на общую сумму 10 млн. руб. (бездолгового финансирование) или привлечение кредита на сумму 10 млн. руб. под среднюю расчетную ставку процента (СРСП) – 14% (долгового финансирование).

Необходимо выбрать более выгодный вариант финансирования, учитывая возможность развития ситуации по 2-м сценариям:

- прибыль до уплаты процента и налога составит 4 млн. руб. (оптимистический сценарий);

- прибыль до уплаты процента и налога составит 2 млн. руб. (пессимистический сценарий).

Решение

Результаты финансирования

|

Показатели |

Бездолгового финансирование |

Долгового финансирование |

||

|

Б1 – пессим. |

Б2 – оптим. |

Д1 – пессим. |

Д2 – оптим. |

|

|

1. СК, тыс. руб. |

20 000 |

20 000 |

10 000 |

10 000 |

|

2. Кол-во акций, тыс. шт. |

2 000 |

2 000 |

1 000 |

1 000 |

|

3. ЗК, тыс. руб. |

- |

- |

10 000 |

10 000 |

|

4. П, тыс. руб. |

2 000 |

4 000 |

2 000 |

4 000 |

|

5. СРСП, % |

- |

- |

14 |

14 |

|

6. S%=СРСП*ЗК, тыс. руб. |

- |

- |

1 400 |

1 400 |

|

7. Пн/о=П-S%, тыс. руб. |

2 000 |

4 000 |

600 |

2 600 |

|

8. SНп=0,24*П, тыс. руб. |

480 |

960 |

144 |

624 |

|

9. ЧП= Пн/о-SНп, тыс. руб. |

1 520 |

3 040 |

456 |

1 976 |

|

10. Ра =П/(ЗК+СК)*100, % |

10 |

20 |

10 |

20 |

|

11. ЧП на 1 акцию, руб. |

0.76 |

1.52 |

0.46 |

1.98 |

|

12. Рск = ЧП/СК*100, % |

7.6 |

15.2 |

4.56 |

19.76 |

|

13. Плечо рычага = ЗК/СК |

- |

- |

1 |

1 |

|

14. Дифференциал, (Ра- СРСП), % |

- |

- |

-4 |

6 |

|

15. ЭФР, % |

- |

- |

-3.04 |

4.56 |

Эффект финансового рычага рассчитывается по формуле:

Сравним результаты бездолгового и долгового финансирования для каждого из сценариев.

Сравнительная таблица

|

Варианты |

П, тыс. руб. |

ЗК/СК |

ЭФР, % |

Рск, % |

ЧП на 1 акцию, тыс. руб. |

|

Пессимистический сценарий |

|||||

|

Б1 |

2 000 |

0 |

0 |

7,6 |

0,76 |

|

Д1 |

2 000 |

1 |

-3,04 |

4,56 |

0,46 |

|

Оптимистический сценарий |

|||||

|

Б2 |

4 000 |

0 |

0 |

15,2 |

1,52 |

|

Д2 |

4 000 |

1 |

4,56 |

19,76 |

1,98 |

Из сравнительной таблицы видно, если события будут развиваться по пессимистическому сценарию (П снизится до 2 млн. руб.), то в случае долгового финансирования у предприятия будет отрицательный ЭФР и, как результат, самые низкие значения Рск = 4,56% и ЧПна 1 акцию = 0,46 руб.

Таким образом, при долговом финансировании, если предприятие НЕ получит необходимый размер прибыли, то проценты по кредиту окажутся для него губительными. Это значит, что при неблагоприятных условиях (пессимистический сценарий) лучше использовать бездолговое финансирование.

Однако при оптимистическом сценарии предприятие, отказываясь от долгового финансирования, будет иметь значения Рск = 15,2% и ЧПна 1 акцию = 1,52 руб., что ниже значений, которые предприятие имело бы, если бы воспользовалось инструментом кредитования.

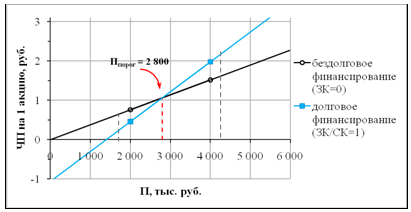

Другими словами, для выбора варианта финансирования предприятию необходимо спрогнозировать сценарий развития ситуации, т.е. определить прогнозное значение прибыли до уплаты процента и налога и сравнить её с пороговым значением.

Пороговое значение прибыли (Ппорог) рассчитывается, исходя из равенства ЭФР = 0, т.е. Ра,= Ппорог /(ЗК+СК) = СРСП Þ Ппорог = СРСП*(ЗК+СК).

Рассчитаем пороговое значение прибыли:

Ппорог = 0,14*20 000 = 2 800 (тыс. руб.)

Соответственно, если предприятие получает прибыль меньше Ппорог = 2 800 тыс. руб. (пессимистический сценарий), то предприятию выгоднее осуществлять бездолговое финансирования. В случае же превышения прибыли над её пороговым значением 2 800 тыс. руб. (оптимистический сценарий) предприятию следует выбрать вариант кредитования.

Отобразим полученные результаты в виде графика функции ЧПна 1 акцию = f(П).

Контрольные точки:

|

бездолгове финансирование |

|

долгове финансирование |

||||

|

П |

2 000 |

4 000 |

|

П |

2 000 |

4 000 |

|

ЧПна 1 акцию |

0,76 |

1,52 |

|

ЧПна 1 акцию |

0,46 |

1,98 |

Графическая интерпритация результатов финансирования

Пороговая прибыль – это такое значение прибыли до уплаты процента и налога, при которой ЧП на 1 акцию и чистая рентабельность СК будет одинаковой, независимо от выбора варианта финансирования (т.е. для варианта с привлечением ЗК и без него).

Задача 3

Необходимо спрогнозировать экономическую добавленную стоимость предприятия с 2008 г. по 2012 г. при условии, что:

- темпы роста основных статей Баланса и Отчета о прибылях и убытках составят 12% в год;

- темпы роста чистой прибыли составят 15% в год;

- годовая процентная ставка по заемному капиталу – 12,5%;

- ставка налога на прибыль- 24%.

Сделать вывод об изменении стоимости компании через 5 лет.

Решение

Прогнозные показатели, тыс. руб.

|

Показатели |

2008 |

2009 |

2010 |

2011 |

2012 |

|

1. Совокупные активы (ТА) |

407 013 |

455 855 |

510 557 |

571 824 |

640 443 |

|

2. Беспроцентные обязательства (NP) |

102 660 |

114 979 |

128 777 |

144 230 |

161 537 |

|

3. Инвестируемый капитал (СЕ) |

304 353 |

340 875 |

381 780 |

427 594 |

478 905 |

|

4. Собственный капитал (СК) |

294 272 |

329 585 |

369 135 |

413 431 |

463 043 |

|

5. Доля СК (Wcк), % |

97 |

97 |

97 |

97 |

97 |

|

6. Заемный капитал (ЗК) |

10 081 |

11 291 |

12 646 |

14 163 |

15 863 |

|

7. Доля ЗК (Wзк), % |

3 |

3 |

3 |

3 |

3 |

|

8. Стоимость СК (Кск), % |

10 |

10 |

10 |

10 |

10 |

|

9. Годовая ставка по ЗК,% |

12.5 |

12.5 |

12.5 |

12.5 |

12.5 |

|

10. Ставка налога на прибыль, % |

24 |

24 |

24 |

24 |

24 |

|

11. Стоимость ЗК (Кзк), % |

9.5 |

9.5 |

9.5 |

9.5 |

9.5 |

|

12. WACC, % |

9.99 |

9.99 |

9.99 |

9.99 |

9.99 |

|

13. Сумма затрат на инвестируемый капитал (ЗСЕ) |

30 405 |

34 053 |

38 140 |

42 717 |

47 843 |

|

14. NOPAT |

102 946 |

118 388 |

136 146 |

156 568 |

180 053 |

|

15 Экономическая добавленная стоимость (EVA) |

72 541 |

84 334 |

98 006 |

113 851 |

132 211 |

|

16. Доходность инвестированного капитала (ROSE), % |

33.82 |

34.73 |

35.66 |

36.62 |

37.60 |

|

17. Экономическая добавленная стоимость в % (Spred), % |

23.83 |

24.74 |

25.67 |

26.63 |

27.61 |

Комментарии к расчету прогнозных показателей.

- n=TAn-1+ 0.12*TAn-1 = (1+0.12) TAn-1 (ТАn-1 – совокупные активы текущего года, ТАn - совокупные активы последующего года)

- = = (1+0.12) NPn-1

- СЕ = TA – NP

- n= = (1+0.12) СКn-1.

- cк = СК/СЕ*100%

- ЗК = СЕ-СК

- Wзк

12. WACC = Wcк * Kcк + Wзк * Kзк

13. ЗСЕ = CE*WACC

14. NOPAT n= = (1+0.15) NOPAT n-1

15. EVA = NOPAT - WACC * CE = NOPAT - ЗСЕ

16. EVA = ( ROCE - WACC ) * CE = NOPAT - WACC * CE, Þ

ROCE*СЕ = NOPAT, Þ ROCE = NOPAT / СЕ

17. Spread = ROCE – WACC или Spread = EVA / CE

Кроме того, расчет ROCE и WACC показал, что ROCE ˃ WACC, т.е. компании удалось заработать добавочную стоимость компании за 5 лет период. За данный период времени компания заработает доходность инвестированного капитала (ROCE) выше, чем норма доходности инвестора (WACC).

EVA >0 и возрастает с 2008 по 2012 гг. Это означает, что в течении 5 лет стоимость компании будет расти. Что возможно лишь при эффективном использовало имеющийся в ее распоряжении СК и ЗК. Компания прогнозирует прибыль, значительно превышающую затраты на инвестируемый капитал.

EVA2012/ EVA2008 = 132 211 / 72 541 = 1.82

D EVA = EVA2012- EVA2008 = 132 211 / 72 541 = 59 670 (тыс. руб.)

Вывод: Прогнозирование показало, что экономическая добавленная стоимость компании с 2008 г. по 2012 г. вырастет в 1.82 раза, а прирост в абсолютных величинах составит 59 670 тыс. руб.

NOPAT (Net Operationg Profit After Tax) - Чистая прибыль, полученная после уплаты налога на прибыль и за вычетом суммы процентов, уплаченных за пользование заемным капиталом. То есть это Чистая прибыль по Отчету о прибылях и убытках) с учетом необходимых корректировок.

Spred - разница между доходностью инвестированного капитала и средневзвешенной стоимостью капитала. Spred представляет собой EVA в относительном выражении (в %).

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Аудиторные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Аудиторные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Аудиторная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная работа по ТФМ (решение задач)

- Контрольная работа по Теории финансового менеджмента

- Задачи с решением онлайн по теории финансового менеджмента

- Контрольная работа по Теории финансового менеджмента

- Решение задач онлайн по теории финансового менеджмента

- Расчет средней цены капитала (WACC) Вариант 36

- Задачи по теории финансового менеджмента бесплатно

- Расчетная часть в Excele по Теории финансового менеджмента Вариант 3

- Контрольная работа по ТФМ

- Задачи с решением по теории финансового менеджмента (excel)

- Контрольная работа по Теории финансового менеджмента (задачи с решением)

- Решение задач по Теории финансового менеджмента

- Контрольная работа по ТФМ Вариант №3

- Задачи по теории финансового менеджмента с решением

- Контрольная работа по Теории финансового менеджмента (решение задач)

- Расчетная часть по Теории финансового менеджмента Вариант 26

- Аудиторная работа по ТФМ (решение задач)

![Аудиторная работа по Теории финансового менеджмента [30.11.09]](/files/works_screen/55/40.png)