Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Сбережения и инвестиции в рыночной экономике (Вариант № 5)

Тема: Сбережения и инвестиции в рыночной экономике (Вариант № 5)

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 73.28K | Скачано: 436 | Добавлен 21.12.08 в 21:21 | Рейтинг: +16 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Челябинск 2007

Содержание

Введение 3

1. Сбережения в стране и определяющие их факторы 4

2. Инвестиции: понятие, источники, роль в развитии национального хозяйства 9

3. Особенности инвестиций в России 20

Заключение 27

Ответы на КТЗ 29

Список литературы 30

Введение

Инвестиции являются одним из важнейших и наиболее изменчивых компонентов ВНП.

Несмотря на то, что инвестиции составляют относительно небольшую часть совокупных расходов (15—16% в развитых странах), именно изменения данного компонента вызывают основные макроэкономические сдвиги. В связи с этим так важно выявить влияние инвестиционных расходов на совокупные расходы и национальный доход, иными словами, включить инвестиции в модель «доходы — расходы».

Инвестиций трудно поддаются прогнозированию и детерминированию — они могут внезапно резко увеличиваться или падать. Между тем равновесие между инвестициями и сбережениями — одно из важнейших условий макроэкономического баланса. Однако зависимость между инвестициями и сбережениями весьма неоднозначна в силу несовпадения субъектов сбережении и инвестиций и поэтому требует управления со стороны государства.

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им, осуществляется накопление капитала предприятий, а следовательно, создание базы для расширения производственных возможностей страны и экономического роста.

Выбор темы обусловлен актуальностью данной темы.

Цель курсовой работы – рассмотреть сбережения и инвестиции в рыночной экономике.

Задачи курсовой работы:

1. Рассмотреть сбережения в стране и определяющие их факторы.

2. Ознакомится с инвестициями: понятие, источники, роль в развитии национального хозяйства.

3. Рассмотреть особенности инвестиций в России.

1. Сбережения в стране и определяющие их факторы

В современной экономической теории дается несколько определений сбережений.

Во-первых, под сбережениями понимают часть дохода, которую индивидуум собирается потребить в будущем вместо того, чтобы потребить ее в настоящем. Происходит своего рода «жертвование» текущим потреблением ради потребления будущего. Основной принцип здесь такой: человек сберегает определенную часть дохода тогда и только тогда, когда ожидаемая полезность потребления этой суммы в будущем выше, чем полезность потребления ее в настоящем. Причем понятие «текущего» и «будущего» потребления здесь достаточно условны и в основном их рамки очерчиваются временными рамками получения «текущего» дохода. Можно утверждать, что «текущим» считается такой период, в течение которого величина дохода в единицу времени и предельная полезность потребления единицы дохода остается постоянной, поэтому у индивидуума не возникает необходимости переносить потребление дохода внутри этого периода. Другое дело - «будущее» время, которое характеризуется, с точки зрения теории, снижением абсолютной величины дохода и увеличением предельной полезности единицы дохода.

Во-вторых, под сбережениями понимается та часть дохода, которую экономический субъект собирается потребить в будущем вместо того, чтобы потребить ее в настоящем. Можно различить три вида экономических субъектов: население, корпорации и государство. Соответственно возникают три вида сбережений: сбережения населения, сбережения корпоративного сектора, сбережения государства. Население традиционно является основным поставщиком инвестиционных ресурсов, мобилизация сбережений населения является для финансовых посредников (банков, других небанковских кредитных учреждений) важнейшим условием успешной деятельности.

Также сбережения можно определить как часть дохода, оставшаяся после уплаты налогов, которая не потребляется. То есть сбережения рассматриваются в разрезе составляющей части дохода за текущий год, которая не выплачивается в качестве налогов или не затрачивается на покупку потребительских товаров, а поступает на банковские счета, вкладывается в страхование, облигации, акции и другие финансовые активы. Это многообразие направлений и определяет специфику данной темы, сущность которой состоит в том, что сбережения - это, в конечном счете, товары и услуги, которые удовлетворяют желания потребителей.

Все теории сбережений рассматривают в качестве определяющего фактора уровень дохода населения. Но доход является не единственным фактором, воздействующим на сбережения. Другими факторами являются структура и уровень процентных ставок, возрастная структура населения, соотношение городского и сельского населения. Природа зависимости уровня сбережений от этих факторов станет яснее, если проанализировать мотивы сбережений.

В настоящее время выделяют четыре наиболее распространенных мотива сбережений населения:

-обеспечение старости;

-предосторожность;

-накоплению с целью завещания;

-отложенный спрос.

Обеспечение старости многими рассматривается как основной мотив сбережений. Именно он лежит в основе теории жизненного цикла. Распределение сбережений и потребления в течение времени зависит от различных факторов, среди которых наиболее важными признаются рыночная ставка процента, степень склонности индивидуума к риску, индивидуальная шкала полезностей разновременных доходов, эффективность функционирования рынка капиталов. Кроме этого, на решение о сбережениях влияют ожидаемая продолжительность жизни и время выхода на пенсию.

Сбережения с целью предосторожности связаны с ощущением индивидуумом неопределенности относительно размеров получаемых доходов и точной даты смерти. Поскольку человеку не известно точно, на какой период времени рассчитывать, он создает определенный «запас» сбережений, поскольку наличие «неиспользованного запаса» в момент смерти для него более предпочтительно, чем «перерасход» сбережений до наступления такого момента. В результате, как показывают исследования, на уровень сбережений влияет не только ожидаемое временное распределение доходов, но и их абсолютный размер: чем больше уровень дохода индивидуума, тем больше превышение сбережений над «нормальным» уровнем, что приводит к повышенному накоплению богатства к моменту выхода на пенсию и, как следствие, к повышенному уровню потребления в старости.

Специфическим мотивом личных сбережений является накопление суммы, необходимой для осуществления крупных затрат (покупки дома, автомобиля, оплаты образования и т. п.) - так называемый отложенный спрос. Накопление сбережений для этих целей носит временный характер и связано с необходимостью синхронизации моментов получения доходов и их потребления. Альтернативным способом синхронизации потребления с получением доходов является потребительский кредит, при котором сначала осуществляются затраты, а затем соответствующие вычеты из доходов. Выбор способа финансирования крупных затрат (сбережения или потребительский кредит) зависит от многих факторов, среди которых основными являются наличие развитого рынка капиталов и неопределенность получения будущих доходов.

Если рассматривать факторы сбережений, то основным фактором, определяющим величину сбережений в домохозяйствах, является уровень доходов после уплаты налогов.

Но, как и при анализе спроса, в теории сбережений существуют факторы не связанные с доходом:

-богатство;

-уровень цен;

-ожидания;

-потребительская задолженность;

-налогообложение.

Фактор богатства характеризуется тем, что, чем больше величина накоплений в домохозяйствах, тем меньше величина сбережений при любом уровне дохода. Под богатством понимается как недвижимое имущество, так и финансовые активы, которыми обладает домохозяйство. Домохозяйства сберегают, воздерживаясь от потребления, чтобы накапливать богатство. Причем, чем больше богатства накапливает население, тем слабее у него стимул к сбережению. Величина богатства домохозяйств изменяется из года в год незначительно и поэтому не вызывает серьезных колебаний в количественных характеристиках сбережений.

Увеличение или снижение уровня цен на товары и услуги тоже в конечном итоге влияют на величину сбережений. То есть изменение уровня цен меняют реальную стоимость (покупательную способность) некоторых видов ценностей. Это предположение можно также обосновать следующим выводом: реальная стоимость финансовых средств, номинальная стоимость которых выражается в деньгах, будет обратно пропорциональна изменению уровня цен. Это отражает связь теории сбережений с эффектом богатства или эффектом реальных кассовых остатков. Однако при анализе теории сбережений берется допущение, что уровень цен в экономике является неизменным (рассматривается реальный, а не номинальный доход после уплаты налогов).

Ожидания населения, связанные с будущей ситуацией на рынках товаров и услуг, тоже являются существенным фактором, так как могут оказать воздействие на текущие расходы и сбережения. Ожидания повышения цен и дефицита товаров ведут к снижению сбережений, потому что для потребителей естественно стремление избежать уплаты более высоких цен. И наоборот, ожидаемые падение цен и рост предложения товаров побуждают потребителей увеличивать сбережения.

Колебание уровня потребительской задолженности вызывает у домохозяйств стремление направлять текущий доход или на потребление, или на сбережение. Если задолженность домохозяйств достигла значительной величины, то потребители будут сокращать уровень своих сбережений. И наоборот, если потребительская задолженность относительно низка, то уровень сбережений населения может повыситься.

Изменения в налогообложении также приводят к изменению в уровне сбережений, так как налоги выплачиваются частично за счет потребления и частично за счет сбережения. Поэтому рост налогов приведет к снижению уровня сбережений. И наоборот, доля дохода, полученная от снижения налогов, будет частично идти на сбережения населения, вызывая таким образом увеличение общего уровня сбережений.

2. Инвестиции: понятие, источники, роль в развитии национального хозяйства

В современных условиях бурного научно-технического развития успешная деятельность организаций (предприятий) невозможна без инвестиций. Рынок постоянно выдвигает требования не только количественных, но и качественных преобразований. Эти преобразования, особенно качественные, можно осуществить, используя самую передовую технику и технологию, непрерывно развивая научно-исследовательскую базу в обеспечении высокого качества нововведений, для чего требуются значительные инвестиции.

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются па увеличение реального капитала общества, в том числе и человеческого.

Инвестиции подразделяются на реальные (капиталообразующие) и финансовые.

Реальные (капиталообразующие) инвестиции — это средства, направляемые на увеличение основных фондов и оборотного капитала с целью последующего получения конкретного результата (дохода). Другими словами, реальные инвестиции — это долгосрочные вложения средств в отрасли материального производства.

Финансовые инвестиции — это долгосрочные и краткосрочные вложения средств организаций в ценные бумаги других организации, в процентные облигации государственных и местных займов, в уставные капиталы других организаций, находящихся на территории страны или за ее пределами, а также предоставленные другим организациям займы.

Инвестиции также подразделяются на прямые и портфельные. Прямые инвестиции — это вложения средств, сделанные юридическими и физическими лицами, полностью владеющими организацией (предприятием) или контролирующими не менее 10% акций или акционерного капитала этого организации (предприятия).

Портфельные инвестиции — это вложения средств в долгосрочные ценные бумаги, в покупку акций, не дающих право вкладчикам влиять на функционирование предприятий, организаций и составляющих менее 10% в общем акционерном капитале этих предприятий, организаций, а также облигаций, векселей и других долговых ценных бумаг собственного и заемного капитала. Инвестиции, не подпадающие под определение прямых и портфельных, относятся к прочим.

В области инвестиционной деятельности организации (предприятия) определяют наиболее эффективные направления инвестирования и формы инвестиционных вложений. Они ставят перед собой задачи определения оптимальных объемов, структуры, направлений капитальных вложений, роста основного капитала (основных фондов), их обновления на основе новейших достижений науки и техники и в итоге, на основании всего этого — задачи разработки и освоения новых или усовершенствованных продуктов, технологий и процессов.

Инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции в частном секторе — когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование, и в общественном (государственном) секторе — например, строительство электростанций, новых линий метрополитена и т.п.

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лип, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции этого рода достаточно рискованны, так как не дают полной гарантии прироста дохода.

Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятии, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию Понятие чистые, или новые, инвестиции означает, что это те экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, в этом случае они носят название инвестиций в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

Рост реального или наличного накопленного капитала является основой повышения уровня благосостояния в индустриальных странах, поскольку производительность труда напрямую зависит от количества и качества имеющегося производственного аппарата, включающего прогрессивные технологии, виды материалов и энергии, интеллектуальный потенциал. В этом смысле сегодняшнее благосостояние есть результат вчерашних инвестиций, а сегодняшние инвестиции закладывают основы будущего благосостояния общества.

Отсюда следует то важное обстоятельство, что обществу постоянно приходится решать проблему выбора между потреблением сегодняшним и завтрашним. Чем большую часть произведенного сегодня общество инвестирует, тем богаче оно окажется завтра, и, наоборот, чем большее количество ресурсов будет потреблено («проедено») сегодня, тем меньшее количество шансов на увеличение потребления в будущем. Вот почему государство заинтересовано в том, чтобы постоянно поддерживать необходимый уровень инвестиций и оптимальное соотношение между их видами.

Основной источник инвестиций — сбережения, или непотребленная часть совокупного дохода национальной экономики (людей, предприятий, государства). Этот нерастраченный доход помещается в различные финансовые институты — банки, ассоциации сбережений и займов, фонды и т.п., которые в свою очередь предоставляют займы предпринимателям для приобретения ими капитальных или других ресурсов. Частные лица могут размещать свои сбережения, непосредственно покупая акции корпораций, облигации и другие ценные бумаги либо вновь выпускаемые, либо уже имеющиеся в обращении. Кроме того, частные лица вкладывают свои сбережения в пенсионные, инвестиционные, в так называемые взаимные фонды (mutual funds) и др. Указанные фонды в большинстве своем также покупают ценные бумаги, т.е. инвестируют аккумулированные средства.

Следовательно, субъекты сбережений и инвесторы представляют собой по существу различные группы, планирующие свои сбережения и инвестиции на разных основаниях. В этом, по мнению кейнсианцев, проблема инвестиций и сбережений, которые, по определению, должны равняться друг другу, но в реальности не совпадают. Между ними существует определенный разрыв, обусловливающий макроэкономическое неравновесие. Почему это происходит? Для ответа на данный вопрос необходимо рассмотреть, чем определяются спрос и предложение инвестиций.

Согласно классической теории, объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки.

Так, с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций. Суть этой зависимости состоит в следующем. Фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть как собственные средства, т.е. часть прибыли, так и заемные средства — кредиты финансовых учреждений. Но каковы бы ни были источники инвестирования, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций.

У каждой компании существует достаточно широкий спектр инвестиционных вариантов. Это могут быть модернизация оборудования, открытие новых торговых точек, покупка акций других фирм или прочие мероприятия. Для выбора варианта предприятие должно сопоставить доходность инвестиций по каждому варианту с альтернативной стоимостью капитала, т.е. с нормой банковского процента.

Кроме того, альтернативная стоимость инвестиций зависит от источника получения заемных средств. Но мы в наших рассуждениях будем исходить из того, что фирмы уплачивают одинаковый процент вне зависимости от источника финансирования.

В этих условиях имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятии. Так, решение о покупке станка принимается в том случае, если ожидаемая норма прибыли будет не меньше реальной ставки процента.

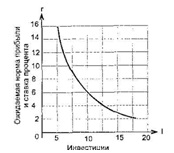

В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики. Таким образом, кривая спроса на инвестиции может быть построена путем расположения всех инвестиционных объектов по нисходящей в зависимости от ожидаемой нормы чистой прибыли (рис. 1). По оси абсцисс расположены различные возможные значения «цен» инвестиций (ставки процента r), а соответствующие величины спроса на инвестиционные товары (I) откладываются по оси ординат.

Из этой модели инвестиций следует несколько важных выводов. Во-первых, из графика рис. 1 видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции.

Рис.1 Модель инвестиций

Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки, описанного выше. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге — к сокращению инвестиций. И наоборот, более низкий уровень цен понижает самым увеличивает инвестиционный сирое.

Сдвиги кривой спроса на инвестиции могут происходить под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основными из них являются следующие:

- ожидания предпринимателей — прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т.п.). Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево;

- уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

- издержки на основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево;

- научно-технический прогресс, а именно создание новой прогрессивной техники и технологии, новых видов товаров и услуг и т.д. Достижения в этих областях служат дополнительным стимулом для расширения инвестиций, так как могут увеличить ожидаемую норму прибыли либо за счет большей производительности оборудования, либо за счет высокой рентабельности пионерных товаров.

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию своеобразного связующего звена между сбережениями и инвестициями. Но кейнсианская теория поставила под сомнение положение классической теории о том, что ставка процента способна привести в соответствие сбережения семей и отдельных потребителей с инвестиционными планами предпринимателей. Аргументы кейнсианцев строятся на том, что субъекты сбережений и инвестиций — разные группы населения, и мотивация субъектов сбережений и инвестиций тоже различна.

Многие сбережения связаны с укоренившейся традицией или привычкой. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. Поэтому кейнсианская кривая предложения инвестиций гораздо менее эластична, чем в классической модели.

Рис.2. Классический и кейнсианский механизмы стабилизации сбережений и инвестиций

На рис. 2 представлены классический и кейнсианскнй механизмы стабилизации сбережений и инвестиций, которая достигается при перечислении кривых II и SS в точке Е. Согласно классическому подходу (рис. 2, а), при сдвиге кривой II влево (уменьшении плановых инвестиций) ставка процента падает с до , т.е. до такого уровня, который обеспечивает равенство I = S, причем реальный национальный продукт и кривая SS остаются на прежнем уровне.

Однако Кейнс, не соглашаясь с классиками, считал невозможным сбалансирование спроса и предложения инвестиций чисто рыночным, стихийным путем. Он утверждал, что в результате несовпадения планов инвестиций и сбережений реальное предложение инвестиций может быть выше или ниже спроса на них, что вызывает макроэкономическую нестабильность. Избыток сбережений над инвестициями будет означать ускорение сокращения совокупного спроса, объем производства и занятость будут падать.

Неэластичность спроса на инвестиции, по Кейнсу, означает, что при значительном снижении инвестиций, в частности в период депрессии, процентная ставка просто не сможет опуститься до величины настолько малой, чтобы уравнять плановые инвестиции и сбережения при условии, что национальный продукт, доход и занятость останутся на неизменном уровне.

Рис. 2 б иллюстрирует это утверждение. Так, при сдвиге кривой II влево, в положение , равновесие (Е) может быть восстановлено только в том случае, если произойдет сокращение национального дохода и продукта, что приведет к смешению кривой сбережений влево до положения .

Более того, Кейнс утверждал, что сдвиги в инвестиционном спросе (или в каких-либо других компонентах совокупного спроса) представляют собой гораздо более серьезную угрозу для макроэкономического равновесия, чем можно было бы предположить. Исходя из сказанного ранее, получается, что падение объема инвестиций на 100 млн. ден. ед. вызовет смещение кривой совокупного спроса влево на такую же величину. Кейнс вопреки этому полагал, что реальная величина сдвига будет в несколько раз больше, чем 100 млн ден. ед., например 400 млн, 500 млн и даже больше. Это макроэкономическое явление получило название мультипликативного (множительного) эффекта.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. английским экономистом Р.Каном. Он обратил внимание, что государственные затраты на организацию общественных работ, проводимые администрацией Ф.Рузвельта для сокращения безработицы, привели к мультипликативному эффекту занятости — появлению не только первичной занятости, но и вторичной, третичной и т.д. В итоге первоначальные затраты приводили к мультипликации покупательной способности и занятости населения.

Дж.М.Кейнс уточнил сущность мультипликативного эффекта, которая заключается в следующем. Прежде всего происхождение этого эффекта обусловлено спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно предельной склонностью к потреблению (МРС). Предельная склонность к потреблению, как было рассмотрено выше, определяет поведение потребителей таким образом, что в случае сокращения реального дохода они снижают свое потребление в тон же пропорции. Подобные действия потребителей усиливают последствия любого рода изменений величины плановых инвестиций.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

3. Особенности инвестиций в России

Анализ ситуации, сложившейся в российской экономике, приводит к выводу о невозможности обеспечить решение приоритетных задач инвестиционного развития только на основе использования принципов рынка в силу его низкой степени развития. Требуются усиление роли государства в инвестиционной сфере, корректировка экономической политики, поиск оптимального сочетания государственного и рыночного регулирования.

Такой поиск начался с начала 1990-х годов, когда становление новой модели инвестиционной деятельности, адекватной рыночной системе хозяйствования, предполагало замену централизованного распределения инвестиционных ресурсов рыночными формами инвестирования.

Основные направления государственной инвестиционной политики того периода включали:

- проведение децентрализации инвестиционного процесса, перенос центра тяжести на частные инвестиции, повышение роли собственных и привлеченных средств предприятий посредством проведения новой амортизационной политики, использования прибыли, вторичной эмиссии ценных бумаг, средств банков, институциональных инвесторов, населения;

- переход от безвозвратного финансирования предприятий к кредитованию их на платной и возвратной основе;

- сохранение роли государства как стратегического инвестора важнейших жизнеобеспечивающих производств, организаций социальной сферы, общественно значимых объектов, не привлекательных для частных инвесторов;

- использование централизованных инвестиций на реализацию эффективных и быстроокупающихся проектов, расширение практики их долевого (государственного и частного) финансирования;

- стимулирование частных и иностранных инвестиций, совершенствование нормативной базы, предоставление гарантий и страхование инвестиций.

Однако плохое финансовое состояние предприятий, ставших центральным звеном в инвестиционной деятельности, препятствовало, с одной стороны, направлению собственных средств (прибыли и амортизации) на инвестиционные цели, а с другой — привлечению ресурсов фондового и кредитного рынков. Государственное финансирование инвестиционной деятельности было практически свернуто, между тем масштабы частного инвестирования не смогли компенсировать снижение государственных инвестиций. При повышении доли частных инвестиций в общем объеме источников финансирования совокупные инвестиционные ресурсы резко сократились.

После кризиса 1998 г. был декларирован ряд новых подходов к решению проблем оздоровления государственных финансов, банковской системы, восстановления рыночных механизмов реального сектора экономики, снижения налогового бремени, стимулирования экспорта, инвестиционной и инновационной активности, защиты внутреннего рынка, повышения эффективности управления государственным имуществом. Сегодня в качестве основных средств достижения этого рассматриваются улучшение инвестиционного и предпринимательского климата и условий для развития финансовых рынков, а также методы денежно-кредитной, бюджетной и налоговой политики.

Совершенствование правового регулирования инвестиционного процесса является одним из важнейших условий его активизации. В третьей главе Федерального закона «Об инвестиционной деятельности в Российской Федерации…», являющегося базисным законом в области инвестиционной деятельности, подробно рассмотрены направления деятельности государства в сфере управления и регулирования инвестиционной деятельности в форме капитальных вложений.

Среди них меры косвенного воздействия — создание благоприятных условий для развития инвестиционной деятельности путем:

- совершенствования системы налогов, механизма начисления амортизации и использования амортизационных отчислений;

- установления субъектам инвестиционной деятельности специальных налоговых режимов, не носящих индивидуального характера;

- защиты интересов инвесторов;

- предоставления субъектам инвестиционной деятельности льготных условий пользования землей и другими природными ресурсами, не противоречащих законодательству Российской Федерации;

- расширения использования средств населения и иных внебюджетных источников финансирования жилищного строительства и строительства объектов социально-культурного назначения;

- создания и развития сети информационно-аналитических центров, осуществляющих регулярное проведение рейтингов и публикацию рейтинговых оценок субъектов инвестиционной деятельности;

- принятия антимонопольных мер;

- расширения возможностей использования залогов при осуществлении кредитования;

- развития финансового лизинга в Российской Федерации;

- проведения переоценки основных фондов в соответствии с темпами инфляции;

- создания возможностей формирования субъектами инвестиционной деятельности собственных инвестиционных фондов.

В соответствии с законом прямое участие государства в инвестиционной деятельности осуществляется посредством:

- разработки, утверждения и финансирования инвестиционных проектов, осуществляемых Российской Федерацией совместно с иностранными государствами, а также инвестиционных проектов, финансируемых за счет средств федерального бюджета и средств бюджетов субъектов Российской Федерации;

- формирования перечня строек и объектов технического перевооружения для федеральных государственных нужд и финансирования их за счет средств федерального бюджета. Порядок формирования указанного перечня определяется правительством Российской Федерации;

- предоставления на конкурсной основе государственных гарантий по инвестиционным проектам за счет средств федерального бюджета (Бюджета развития Российской Федерации), а также за счет средств бюджетов субъектов Российской Федерации. Порядок предоставления государственных гарантий за счет средств федерального бюджета (Бюджета развития Российской Федерации) определяется правительством Российской Федерации, за счет средств бюджетов субъектов Российской Федерации — органами исполнительной власти соответствующих субъектов Российской Федерации;

- размещения на конкурсной основе средств федерального бюджета (Бюджета развития Российской Федерации) и средств бюджетов субъектов Российской Федерации для финансирования инвестиционных проектов. Размещение указанных средств осуществляется на возвратной и срочной основах с уплатой процентов за пользование ими в размерах, определяемых федеральным законом о федеральном бюджете на соответствующий год и (или) законом о бюджете субъекта Российской Федерации, либо на условиях закрепления в государственной собственности соответствующей части акций создаваемого акционерного общества, которые реализуются через определенный срок на рынке ценных бумаг с направлением выручки от реализации в доходы соответствующих бюджетов. Порядок размещения на конкурсной основе средств федерального бюджета (Бюджета развития Российской Федерации) определяется правительством Российской Федерации, средств бюджетов субъектов Российской Федерации — органами исполнительной власти соответствующих субъектов Российской Федерации;

- Проведения экспертизы инвестиционных проектов в соответствии с законодательством Российской Федерации;

- защиты российских организаций от поставок морально устаревших и материало-, энерго- и ненаукоемких технологий, оборудования, конструкций и материалов (в том числе при реализации Бюджета развития Российской Федерации);

- разработки и утверждения стандартов (норм и правил) и осуществления контроля за их соблюдением;

- выпуска облигационных займов, гарантированных целевых займов;

- вовлечения в инвестиционный процесс временно приостановленных и законсервированных строек и объектов, находящихся в государственной собственности;

- предоставления концессий российским и иностранным инвесторам по итогам торгов (аукционов и конкурсов) в соответствии с законодательством Российской Федерации. Перечисленные меры отражают широкий спектр направлений деятельности властных структур в сфере реальных инвестиций, что отражает тот факт, что в рыночной экономике, где основным критерием инвестирования выступает прежде всего коммерческая эффективность инвестиционных вложений, не могут использоваться прежние технологии распределения централизованных капитальных вложений между предприятиями на безвозвратной основе. Вместе с тем в силу высоких рисков необходима государственная поддержка частных инвестиций, в том числе — зарубежных.

Чистый приток инвестиций в РФ в 2007г. увеличился на 20% по сравнению с 2006г. В 2006-2007гг. чистый приток капитала в страну составил примерно 100 млрд.долл.

Рост притока инвестиций связан, прежде всего, с внутренними факторами. За последние 8-9 лет в России наблюдается рост экономики, связанный не только с высокими ценами на нефть, но и с общими факторами, учитывающими стабилизацию властных структур, развитием регионов, бизнеса.

В ближайшее время спрос будет расти буквально на все, и том числе на потребительские услуги. Сейчас люди готовы платить за образование, за транспортные услуги, за организацию своего бизнеса и т.д. Поэтому в условиях роста экономики спрос также будет расти.

Такое стремительное развитие связано, в том числе с "недоинвестированием предшествовавших 20 лет". Прогнозируется, что рост инвестиций в экономику будет увеличиваться, поскольку РФ "научилась не только расти, по и побеждать". Пример - это победа России в конкурсе на проведение зимней Олимпиады 2014г. Это первый крупнейшей инвестиционный проект.

Основные показатели инвестиционной деятельности РФ представлены в табл.1.

Таблица 1

Основные показатели инвестиционной деятельности

|

|

2007 г. |

Справочно 2006г. |

|

Финансовые вложения организаций (без субъектов малого предпринимательства), млрд.рублей |

18779,4 |

14395,0 |

|

в том числе: долгосрочные |

4431,5 |

2278,2 |

|

в % к общему объему финансовых вложений |

23,6 |

15,8 |

|

краткосрочные |

14347,9 |

12116,8 |

|

в % к общему объему финансовых вложений |

76,4 |

84,2 |

|

Инвестиции в нефинансовые активы (без субъектов малого предпринимательства и параметров неформальной деятельности), млрд. рублей |

4969,1 |

3858,6 |

|

в том числе в основной капитал |

4908,2 |

3809,0 |

|

в % к объему инвестиций в нефинансовые активы |

98,8 |

98,7 |

|

Инвестиции российских организаций за рубеж, млн.долларов США |

74630 |

51978 |

|

в том числе: прямые |

9179 |

3208 |

|

в % ко всем инвестициям за рубеж |

12,3 |

6.2 |

|

портфельные |

2276 |

798 |

|

в % ко всем инвестициям за рубеж |

3,0 |

1.5 |

|

прочие |

63175 |

47972 |

|

в % ко всем инвестициям за рубеж |

84.7 |

92,3 |

|

из них: торговые кредиты |

22482 |

21866 |

|

в % ко всем инвестициям за рубеж |

30,1 |

42,1 |

|

прочие кредиты |

12849 |

5041 |

|

в % ко всем инвестициям за рубеж |

17,2 |

9.7 |

|

банковские вклады |

27394 |

20651 |

|

в % ко всем инвестициям за рубеж |

36,7 |

39.7 |

|

Иностранные инвестиции в экономику России"', млн.долларов США |

120941 |

55109 |

|

в том числе: прямые |

27797 |

13678 |

|

в % ко всем инвестициям из-за рубежа |

23,0 |

24,8 |

|

портфельные |

4194 |

3182 |

|

в % ко всем инвестициям из-за рубежа |

3,5 |

5,8 |

|

прочие |

88950 |

38249 |

|

в % ко всем инвестициям из-за рубежа |

73.5 |

69,4 |

|

из них: торговые кредиты |

14012 |

9258 |

|

в % ко всем инвестициям из-за рубежа |

11,6 |

16,8 |

|

прочие кредиты |

73765 |

28458 |

|

в % ко всем инвестициям из-за рубежа |

61,0 |

51,6 |

|

прочее |

1173 |

533 |

|

в % ко всем инвестициям из-за рубежа |

0,9 |

1,0 |

Итак, инвестиции российских организаций за рубеж в 2006г. составляли 51978 млн.долл.США, а в 2007г. – 74630 млн.долл.США. Иностранные инвестиции в экономику России увеличились с 55109 млн.долл.США до 120941 млн.долл.

Таким образом, приток иностранных инвестиций в экономику России превышает отток инвестиций российских организаций за рубеж.

Заключение

Выводы по курсовой работе:

1. Под сбережениями понимают часть дохода, которую индивидуум собирается потребить в будущем вместо того, чтобы потребить ее в настоящем.

2. Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются па увеличение реального капитала общества, в том числе и человеческого.

Инвестиции подразделяются на реальные (капиталообразующие) и финансовые: реальные инвестиции — это долгосрочные вложения средств в отрасли материального производства, финансовые инвестиции — это долгосрочные и краткосрочные вложения средств организаций в ценные бумаги других организации, в процентные облигации государственных и местных займов, в уставные капиталы других организаций, находящихся на территории страны или за ее пределами, а также предоставленные другим организациям займы. Инвестиции также подразделяются на прямые и портфельные. Прямые инвестиции — это вложения средств, сделанные юридическими и физическими лицами, полностью владеющими организацией (предприятием) или контролирующими не менее 10% акций или акционерного капитала этого организации (предприятия). Портфельные инвестиции — это вложения средств в долгосрочные ценные бумаги, в покупку акций, не дающих право вкладчикам влиять на функционирование предприятий, организаций и составляющих менее 10% в общем акционерном капитале этих предприятий, организаций, а также облигаций, векселей и других долговых ценных бумаг собственного и заемного капитала.

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы. Инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия. Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лип, деловых кругов или государств. Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятии, внедрения новых технологий, развития средств коммуникаций.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию Понятие чистые, или новые, инвестиции означает, что это те экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, в этом случае они носят название инвестиций в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

3. Чистый приток инвестиций в РФ в 2007г. увеличился на 20% по сравнению с 2006г. В 2006-2007гг. чистый приток капитала в страну составил примерно 100 млрд.долл.

Рост притока инвестиций связан, прежде всего, с внутренними факторами. За последние 8-9 лет в России наблюдается рост экономики, связанный не только с высокими ценами на нефть, но и с общими факторами, учитывающими стабилизацию властных структур, развитием регионов, бизнеса.

Ответы на КТЗ

КТЗ – I

Основной фактор, от которого зависят инвестиции, - это:

А. Уровень цен;

Б. Ставка ссудного процента;

В. Величина потребления;

Г. Размер фонда заработной платы.

Ответ:

КТЗ-II

Источниками инвестиций являются:

А. Сбережения населения;

Б. Кредиты банков;

В. Выплаты из пенсионного фонда;

Г. Прибыль предприятия.

Ответ: А,Б,Г.

Список литературы

- Базылев Н. И. Экономическая теория: учеб. для студентов экон. специальностей вузов / Н. И. Базылев, М. Н. Базылева. - Минск: Книжный Дом, 2004.

- Власов М. П. Моделирование экономических процессов: учеб. пособие / М. П. Власов, П. Д. Шимко. - Ростов н/Д: Феникс, 2005.

- Волков И.М., Грачева М.В. Проектный анализ: Продвинутый курс: Учебное пособие. – М.: ИНФРА-М, 2004.

- Кураков Л.П., Яковлев Г.Е. Курс экономической теории: Учеб. пособие. Чебоксары: Изд-во Чуваш. ун-та, 2001.

- Экономика организаций (предприятий): Учебник для вузов / Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. – М.: ЮНИТИ-ДАНА, 2006.

- Экономическая теория/Под ред. А.И. Добрынина, Л.С. Тарасевича: Учебник для вузов. – СПб: Изд. «Питер Паблишинг»,2002.

- Экономическая теория: Учеб. для студ. Высш. Учеб. заведений /Под ред. В.Д. Камаева. – 8-е изд., перераб. И доп. – М.: Гуманит. Изд. Центр ВЛАДОС, 2001.

- Экономическая теория: Учебник /Под ред. И.П. Николаевой. М.: Финстатинформ, 1997.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в макроэкономическом развитии

- Потребление, сбережение и национальный доход

- Сбережения и их анализ в экономике

- Контрольная по Макроэкономике Вариант 7

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвистиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономики

![Сбережения и инвестиции в рыночной экономике (Вариант № 5) [21.12.08]](/files/works_screen/30/36.png)