Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

Тема: Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 87.26K | Скачано: 317 | Добавлен 23.10.12 в 19:50 | Рейтинг: +1 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: 2011 год

Содержание

|

|

Введение. |

стр. 3 |

|

1. |

Сущность инвестиций и их виды. Спрос на инвестиции и их предложение. |

4 |

|

2. |

Сбережения как основной источник инвестиций. Модель макроэкономического равновесия “I – S”. |

12 |

|

3. |

Проблемы превращения сбережений в инвестиции в экономике России на современном этапе. |

18 |

|

|

Приложения. |

22 |

|

|

Практикум |

24 |

|

|

Заключение. |

26 |

|

|

Список литературы. |

27 |

|

|

|

|

Введение

Данная работа раскрывает сущность сбережений и инвестиций. Эта тема очень актуальна сегодня. Ведь в современном мире острой проблемой является эффективное вложение капитала с целью его приумножения (инвестирование), а получение прибыли – это главная цель экономических субъектов.

Роль инвестиций в экономике нельзя переоценить. Ведь именно посредством инвестиций реализуются достижения научно-технического прогресса, от них зависят изменения структуры производства, темпы экономического роста, следовательно, и возможности увеличения потребления и роста благосостояния, а сбережения обычно рассматриваются в качестве основы инвестиций.

Инвестиционный процесс – один из наиболее интересных и сложных объектов исследования. Он хуже поддается прогнозированию, особенно в фазах кризисов, и подвержен резкому изменению. Взаимосвязь инвестиций и сбережений также меняется по мере развития и усложнения рыночного хозяйства.

- Цель работы:

- раскрытие сущности и взаимосвязи сбережений и инвестиций.

- Задачи работы:

- исследовать сущность инвестиций и их виды;

- рассмотреть сбережения как основной источник инвестиций;

- выяснить, в чем заключаются проблемы превращения сбережений в инвестиции в России.

1. Сущность инвестиций и их виды. Спрос на инвестиции и их предложение

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции - это те экономические ресурсы, которые направляются на увеличение реального капитала общества, в том числе и человеческого.

Иными словами инвестиции можно называть вложениями в тот или иной актив с целью получения прибыли. Существует множество определений понятия "инвестиции". Например, Уильям Шарп (нобелевский лауреат по экономике) предложил следующее определение: «В наиболее широком смысле слово «инвестировать» означает:

расстаться с деньгами сегодня, чтобы получить большую их сумму в будущем». Собственно это и отражает сущность инвестиций и определяет их ведущую роль в развитии экономики. Ведь благодаря ним осуществляется накопление капитала предприятий, а, следовательно, создание базы для расширения производственных возможностей страны и экономического роста.

В макроэкономике инвестиции – часть расходов, состоящая из расходов на новые средства производства (производственные или фиксированные инвестиции), инвестиций в новое жильё, и прироста товарных запасов. Иначе говоря, инвестиции – это часть валового внутреннего продукта, не потребленная в текущем периоде, и обеспечивающая прирост капитала в экономике.

Существует множество различных критериев классификации инвестиций. Так, например, инвестиции можно классифицировать по объекту инвестирования (см. Таблица 1 в разделе Приложения), по основным целям инвестирования, по срокам вложения, по форме собственности на инвестиционные ресурсы и т.д.

По объекту инвестирования выделяют:

- Реальные инвестиции (прямая покупка реального капитала в различных формах):

- в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции.

- капитальный ремонт основных фондов.

- вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, человеческий капитал (воспитание, образование, наука) и т. д.

- Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

- ценные бумаги, в том числе через ПИФы (Паевой инвестиционный фонд)

- предоставленные кредиты

- Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

- драгоценные металлы (в виде обезличенных металлических счетов)

- ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т.п.)

По основным целям инвестирования:

- Прямые инвестиции - вложение денежных средств с целью участия в управлении предприятием, в которое вкладываются деньги, и получения дохода от участия в его деятельности. В соответствии с принятой международной классификацией иностранных инвестиций, к прямым инвестициям относятся инвестиции, в результате которых инвестор получает долю в уставном капитале предприятия не менее 10%. Приобретение доли в капитале предприятия не менее этой величины даёт возможность непосредственно участвовать в управлении предприятием, в частности иметь своего представителя в совете директоров.

- Портфельные инвестиции - инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг. Портфельные инвестиции представляют собой пассивное владение ценными бумагами, например акциями компаний, облигациями и пр., и не предусматривает со стороны инвестора участия в оперативном управлении предприятием, выпустившим ценные бумаги.

- Интеллектуальные инвестиции – инвестиции в обучение специалистов, проведение курсов повышения квалификации и т.п.

По срокам вложения:

- Краткосрочные инвестиции (до одного года)

- Среднесрочные инвестиции (1-3 года)

- Долгосрочные инвестиции (свыше 3-5 лет)

По форме собственности на инвестиционные ресурсы:

- Частные инвестиции

- Государственные инвестиции

- Иностранные инвестиции (см. Таблица 2 в разделе Приложения)

- Смешанные инвестиции

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лиц, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции этого рода достаточно рискованны, так как не дают полной гарантии прироста дохода.

Инвестиции в капитальные ресурсы (см. Таблица 3 в разделе Приложения) направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятий, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Понятие чистые, или новые, инвестиции означает, что это те экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, в этом случае имеются в виду инвестиции в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

Спрос на инвестиции – самая изменчивая часть совокупного спроса на блага. Инвестиции сильнее всего реагируют на изменение экономической конъюнктуры. С другой стороны, именно изменение объема инвестиций чаще всего является причиной конъюнктурных колебаний. В зависимости от того, какие факторы определяют объем спроса на инвестиции, они подразделяются на автономные и индуцированные.

Автономные инвестиции – инвестиции, величина которых не зависит (автономна) от размеров национального дохода.

Рис. 1 – График автономных инвестиций, где Y – национальный доход, I – инвестиции.

Пример: предположим, что фирма решает начать производство нового вида продукции, и это решение принимается независимо от текущего состояния экономики, в частности от величины национального дохода. Конечно же, для этого необходимо построить здание, цеха, закупить оборудование и т.п., т.е. осуществить инвестиции. Это и будут автономные инвестиции.

Индуцированные инвестиции – инвестиции, необходимость которых вызвана ростом национального дохода.

Пример: теперь предположим, что рост доходов фирмы увеличился, соответственно увеличился показатель ВВП и совокупного спроса. Теперь фирме необходимо больше капитала для выпуска возросшего объема продукции, и она осуществляет новые инвестиции. Такой вид инвестиций называют индуцированными инвестициями. Рост ВВП вызвал (индуцировал) необходимость увеличения капитального запаса фирм.

Проводя параллель с инвестициями в капитальные ресурсы, можно сказать, что автономные инвестиции могут быть как чистыми, так и осуществляться для замены устаревшего оборудования. Индуцированные инвестиции относятся только к чистым инвестициям.

Важно отметить, что зависимость объёмов национального дохода и инвестиций выражается с помощью инвестиций. Дж. М. Кейнс определил, что рост инвестиций приводит к увлечению объёмов ВНП (ВНД) в гораздо большем размере, чем первоначальные инвестиции. Этот множительный нарастающий эффект в размере ВНП он назвал мультипликативным эффектом.

Мультипликатор инвестиций – числовой коэффициент, который показывает зависимость изменения объёмов ВНП в ответ на изменение объёма инвестиций. МРI = Δ ВНП (ВНД) / Δ I

Чтобы выразить воздействие прироста дохода на прирост инвестиций применяется акселератор. Акселератор инвестиций – коэффициент, который показывает зависимость изменения объёма инвестиций в ответ на изменение национального дохода. Акселератор = Δ I / Δ ВНД.

Теперь рассмотрим, как формируется спрос на инвестиции.

Согласно классической теории объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки. Так, с понижением ставки процента снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать. Повышение ставки, наоборот приводит к сокращению инвестиций. Суть этой зависимости состоит в том, что приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций. Исходя из того, что фирмы уплачивают одинаковый процент вне зависимости от источника инвестирования, имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятия. В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики.

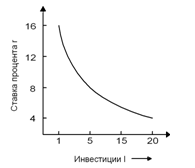

Основными факторами, влияющими на формирование инвестиционного спроса, являются реальная процентная ставка и ожидаемая норма чистой прибыли. Графически это выглядит следующим образом:

Рис. 2 – Спрос на инвестиции.

Ось ординат здесь обозначает ставки банковского процента, а ось абсцисс – величину инвестиций, которые могут быть осуществлены при данной ставке. Из этой модели видно, что инвестиции выгодны только до того момента, когда процент равен ожидаемой норме чистой прибыли. Таким образом, реальная ставка отражает цену приобретения капитала для фирм. Повышение ставки приводит к общему сокращению инвестиций. В случае понижения процентной ставки становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

Величина инвестиций может колебаться при изменении каких либо факторов, не связанных с процентной ставкой. В этом случае происходит сдвиг кривой вправо, если спрос растет, или влево, когда спрос падает. Основными факторами, влияющими на сдвиг графика спроса на инвестиции, являются:

- Ожидания предпринимателей.

- Уровень налогообложения в стране.

- Основной капитал.

- Научно-технический прогресс.

Все эти факторы играют очень важную роль и делают инвестиции самым нестабильным элементом совокупных расходов в экономике. Таким образом, величина инвестиций может весьма существенно колебаться год от года.

Теперь рассмотрим предложение инвестиций и инвестиционное предложение.

Классическая теория говорит о том, что на предложение инвестиций влияет только процентная ставка. В соответствии с кейнсианской теорией одной процентной ставки недостаточно. Необходимо учитывать так же различные психологические мотивы. Например, возможность совершения крупных покупок. Поэтому кривая предложения в кейнсианской теории менее эластична, чем в классической модели.

Инвестиционное предложение — это документ, который предназначен для того, чтобы ознакомить потенциальных инвесторов с идеями и перспективами развития бизнеса. Этот важнейший документ обеспечивает возможность профессионального взаимодействия предпринимателей и инвесторов. Если инвестиционное предложение не предоставляет потенциальному инвестору возможность легко и быстро понять потенциал проекта, вероятнее всего, его знакомство закончится прочтением резюме. Важнейшие задачи инвестиционного предложения состоят в том, чтобы оно содержало исчерпывающую и правдивую информацию требуемого объема и с необходимой степенью детализации демонстрировало опыт, знания и квалификацию предпринимателя в той области деятельности, которой принадлежит его бизнес. Иными словами, от данного документа полностью зависит решение инвестора о будущих вкладах в какой-либо проект.

2. Сбережения как основной источник инвестиций. Модель макроэкономического равновесия “I – S”.

Неупотребляемую часть дохода или часть, оставшуюся после осуществления всех потребительских расходов, составляют сбережения, т.е. сберегаемая часть дохода.

В книге Г. П. Журавлевой можно найти похожее определение: сбережения представляют собой часть располагаемого национального дохода, которая не была использована домашними хозяйствами на потребление и является приращением их богатства.

Поскольку располагаемый национальный доход (Yd) может быть либо потреблен, либо сохранен, то функцию сбережения (S) можно получить вычитанием величины потребления (С) из располагаемого дохода:

S = Yd – С

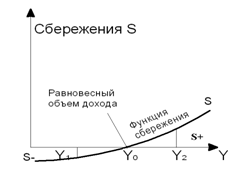

Общий уровень и динамику сбережений исследуют с помощью графика функции сбережения.

Рис. 3 - График функции сбережений

Этот график построен в координатах «сбережения – доход». Если бы весь доход шел на сбережения, то ситуация характеризовалась бы прямой, проходящей под углом 45°. В реальной жизни этого не происходит.

Поэтому график принимает слегка изогнутый вид. Как следует из рисунка, при национальном доходе равном Y0 весь доход потребляется и сбережения равны нулю. Если растет доход, то соответственно растут и сбережения. Так, для величины национального дохода Y2 величина сбережений положительна. Когда сбережения становятся отрицательными, это означает, что величина дохода так мала, что приходится жить в долг.

Источником же накопления сбережений является доходная часть семейного бюджета. На размер национальных сбережений домашних хозяйств оказывает влияние действующий уровень налоговых платежей с доходов физических лиц, политика правительства по вопросу сбережений, доступность кредита и ожидания ценовых изменений. А действующий уровень процентных ставок, как считают многие экономисты, оказывает неэластичное воздействие на размер сбережений.

Деньги, не потраченные на потребление, - это, по определению, сбереженные деньги. Сбереженные деньги можно заставить работать, чтобы они принести их владельцам ещё большие деньги. А. Маршалл в работе «Принципы экономической науки» даёт определение деньгам как капиталу, представляющему собой «часть богатства человека, которую он выделяет на получение дохода в форме денег, или, еще более широко, на приобретательство».

Для более полного изучения макроэкономических показателей сбережения необходимо остановиться на его важнейших характеристиках – средних и предельных склонностях. Названные понятия введены Дж. М. Кейнсом. В своей книге он изучал основной психологический закон, согласно которому люди склонны увеличивать свое потребление с ростом дохода, но не в той мере, в какой растет доход. Это означает, что величина потребления растет медленнее национального дохода. Сбережения же наоборот, растут быстрее роста доходов (средняя склонность к потреблению возрастает). И все же чем больше национальный доход, тем шире возможности домашних хозяйств потреблять разнообразные товары и услуги, а также накапливать богатство.

Средняя склонность к сбережению показывает (APS) показывает долю сбережений в национальном доходе. Она выражается как отношение сберегаемой части национального дохода (S) ко всему доходу (Y):

APS = S / Y

Например, если APS = 0,2, то это означает, что 20 % сберегается. В простой кейнсианской модели (без участия государства и внешнего сектора) сумма средних склонностей к потреблению и сбережению равна единице:

APC + APS = 1

Предельная склонность к сбережению (MPS) показывает, на сколько возрастут сбережения (∆S), если национальный доход (∆Y) вырастет на единицу.

MPS = ∆S ∕ ∆Y,

чем больше MPS, тем более крутая линия сбережений.

В простой кейнсианской модели сумма предельных склонностей к потреблению и сбережению дает в сумме единицу:

MPC + MPS = 1

Сегодня основными формами сбережения являются банковские вклады, иностранная валюта, наличные денежные средства «под матрасом».

Неденежные способы накопления сбережений требуют от граждан (домашних хозяйств) приобретения специальных знаний, чтобы успешно и постоянно проводить с этими ценностями операции, направленными на получение прироста сбережений. Денежные способы накопления сбережений не требуют, чтобы собственники совершали постоянные операции со своими деньгами, а приращение сбережений зависит от срока предоставления их заемщику. Поэтому денежные формы сбережения можно охарактеризовать более доступными. Хранение наличных денег в «чулке» не дает дополнительного приращения накопленного капитала. В связи с этим вклады в банки и остальные формы сбережений, кроме хранения денег дома, являются более привлекательными для владельцев сберегаемых денег ввиду возможности получить дополнительный доход.

Решить проблему сохранности сбережений с одновременным их приращением можно с помощью банков. Помещение денежных средств в банк позволяет вкладчику значительно уменьшить риск потери сбережений. Но риск потери денежных средств, помещенных в банк, для вкладчика всё же остается, так как он зависит также от множества рисковых факторов банковской деятельности.

Являясь одним из факторов изменения уровня дохода, сбережения представляют собой утечку денежных средств из кругооборота дохода, так как оставляют в нем меньше денег для обслуживания процесса потребления и тем самым сокращают объем кругооборота доходов.

С другой стороны, сбережения домашних хозяйств, превратившиеся в средства сбережения (кроме наличных денег «на руках»), порождают собой инвестиции, которые, в свою очередь, создают дополнительный капитал, обеспечивающий дополнительный выпуск ВНП.

Таким образом, сбережения домашних хозяйств, превратившись и инвестиции через рост капитала, представляют собой вливание средств в кругооборот доходов. Для простоты рассуждений предполагаем, что инвестиции осуществляют только домашние хозяйства, хотя возможны и инвестиции компаний.

Мировой опыт инвестирования доказывает, что большая часть денег, идущих на инвестиции, поступает из денежных средств, сбереженных внутри страны. Но в любом случае за определенный период времени происходит выравнивание сбережений и инвестиций.

Так, если инвестиции больше, чем сбережения, то национальный доход будет расти; если растет национальный доход, растут и сбережения. Это будет продолжаться до тех пор, пока возросшие сбережения не станут равны первоначальному увеличению инвестиций. Экономика возвращается к равновесию на более высоком уровне дохода, и сбережения снова равны инвестициям.

Верно и обратное, когда не хватает сбережений для финансирования инвестиций: если сбережения превышают инвестиции, то национальный доход сокращается; если сокращается национальный доход, уменьшаются и сбережения. Это продолжается до тех пор, пока сбережения не уменьшаются до такого уровня, что они снова уравниваются с инвестициями. Экономика возвращается к равновесию на более низком уровне дохода, и снова сбережения равны инвестициям.

Описанные выше ситуации с национальным доходом показывают, что экономика стремится находиться в равновесии.

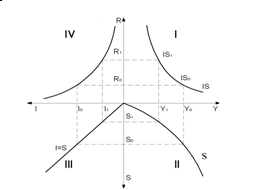

Рассмотрим модель макроэкономического равновесия «I - S», которая была разработана экономистом Дж. Хиксом в 30–х. годах двадцатого века и отражает взаимосвязь сбережений, инвестиций, уровня дохода и процента.

На графике зависимость между этими величинами выглядит следующим образом:

Рис. 4 – модель макроэкономического равновесия «I - S»

Эта модель наглядно показывает условия равновесия на рынке товаров и услуг. Если двигаться против часовой стрелки, то мы начинаем из первого квадранта (всего их 4). На нем изображен график зависимости инвестиций и процентной ставки. Такая зависимость, когда большему значению R соответствует меньшее значение I, называется обратно пропорциональной. Возьмем в качестве примера уровень инвестиций Io, ему соответствует уровень процентной ставки Ro. Если опустить перпендикуляр в третий квадрант на график, обозначающий равенство сбережений и инвестиций, то получим такое значение сбережений, которое будет соответствовать нашему значению инвестиций Io. Движемся далее и попадаем во второй квадрант. В нем мы видим график прямо пропорциональной зависимости сбережений (S) от национального дохода (Y). Откладывая необходимое нам значение (So), мы выходим на уровень национального дохода (Yo). И, наконец, в первом квадранте уже зная уровень дохода, находим на кривой точку ISo, которая и будет обозначать макроэкономическое равновесие.

Данный график отражает все закономерности, имеющие место в равновесии инвестиций и сбережений, помогает нам выявить точку равновесия и служит основой для некоторых других графических моделей, отражающих состояние денежного финансового рынка.

3. Проблемы превращения сбережений в инвестиции в экономике России на современном этапе.

Одна из острых проблем России - это несоответствие инвестиций и сбережений, низкая эффективность существующих механизмов трансформации сбережений граждан в инвестиции.

Сегодня механизм трансформации сбережений в инвестиции в России практически не развит. Люди сберегают в основном что-то на черный день, сберегают для катастрофы, а не для построения светлого будущего или накоплений для будущих поколений. И пока такая катастрофичность как основной стимул сбережений не изменится, данная проблема будет существовать. Российских инвесторов, особенно розничных, нельзя винить в пессимизме и осторожности, поскольку Россия лишь в последние годы имеет хоть какую-то определенную политическую стабильность. Потребуется огромная информационно-образовательная работа для того, чтобы объяснить людям, которые не кладут деньги на депозиты, что есть еще альтернативные, более дешевые, зачастую более эффективные механизмы инвестиций, в частности, доверительного управления коллективными инвестициями. Все это ограничивает на сегодняшний момент интерес со стороны розничных инвесторов и всех, кто работает в индустрии доверительного управления.

Привлечение инвестиций на цели модернизации экономики и стимулирования роста производства является одной из ключевых задач развития экономики России в период нестабильности на мировых финансовых рынках.

Существующий в России объем инвестиций является недостаточным для удовлетворения текущих потребностей экономики в свободных финансовых ресурсах и стабильного, инновационного развития производства. Кризис финансовой системы усугубил и вновь отодвинул перспективу решения проблемы недоинвестирования реального сектора экономики на неопределенный срок.

Предприятия объективно начинают во все большей степени испытывать недостаток средств для развития производства. Для реализации инвестиционной модели экономического развития страны необходимы качественные изменения в структуре источников инвестиций и эффективные методы управления. Одним из возможных источников привлечения инвестиционных ресурсов российскими предприятиями в настоящих условиях может стать действующий рынок ценных бумаг.

Важнейшая проблема на современном этапе развития рынка ценных бумаг в России - его отставание от динамики роста внутренней российской экономики, формирования внутренних инвестиционных ресурсов и потребности их перераспределения на цели экономического роста. По данным Госкомстата России, более 50% инвестиций предприятий в основной капитал обеспечивается за счет их собственных средств, а в структуре привлеченных средств существенную долю составляют средства материнских и зависимых компаний. Поэтому следует констатировать, что фондовый рынок России в настоящее время не выполняет своей основной функции по аккумуляции сбережений и превращению их в инвестиции. В то же время российский рынок ценных бумаг обладает огромным потенциалом развития, в том числе в части финансирования российских предприятий.

Не менее острой проблемой является сегодня слабость кредитно-банковской и финансовой системы России. Она не справляется со своей стратегической задачей - трансформацией национальных сбережений в инвестиции. Система государственного и частного долга в России выдержала прошлогодний приступ кризисного сжатия только благодаря крупномасштабным государственным вливаниям ликвидности. На ближайшие год-два банковская система страны не будет являться источником кредита для реализации крупномасштабных деловых проектов. Она будет жить под постоянной угрозой невозврата «плохих» долгов, главной задачей останется осуществление регулярных текущих расчетов экономических операторов и домохозяйств. Следовательно, как задачу перекредитования крупного бизнеса, так и долгового покрытия дефицитов бюджетов всех уровней придется ориентировать на международные рынки заимствований.

Рынок ценных бумаг, обеспечивая превращение сбережений в инвестиции и перелив финансовых ресурсов между секторами экономики, в решающей мере способствует экономическому росту и повышению благосостояния населения. В условиях мирового финансового кризиса участники рынка сталкиваются с рядом проблем, решение которых невозможно без участия регуляторов.

Основным направлением деятельности регулятора российского финансового рынка сегодня можно назвать попытку максимально расширить возможности финансирования, в том числе, путем привлечения на российский фондовый рынок населения. Что же мешает превращению сбережений в долгосрочные ресурсы? В первую очередь недоверие. Недоверие к государству, к банкам, к рублю, к системе, которая гарантировала бы обеспечение прав инвесторов. В погоне за высокими темпами роста была сделана ставка на внешние займы, в то время как долгосрочные цели требовали роста, пропорционального приросту внутренних ресурсов, и развития внутреннего финансового рынка. Поставив во главу угла краткосрочную стабильность, российские власти выбрали управляемый курс рубля и, как следствие, годами мирились с высокой инфляцией и отрицательными реальными процентными ставками, стимулируя кредитование и потребительский бум, не замечая, что страна живет не по средствам. При этом создание сильной банковской системы и ресурсной базы откладывалось «на потом».

Необходимы реальные положительные процентные ставки, чтобы у населения был стимул хранить сбережения в рублях. Проблема реальных процентных ставок напрямую связана с проблемой инфляции. Для того чтобы и ставки были реальными, и кредиты доступными, необходима низкая инфляция, поэтому борьба с ростом потребительских цен должна стать приоритетом не на словах, а на деле.

Необходимо укрепление банковской системы. Люди не должны бояться оставлять свои деньги в банках, а банки должны иметь возможность рассчитывать на эти деньги, как на долгосрочные ресурсы. Для этого нужен эффективно работающий механизм страхования депозитов и, возможно, увеличение максимальной величины страхового покрытия по депозиту.

Приложения.

|

|

I полугодие 2011г. |

Накоплено |

||||

|

всего |

в том числе |

|||||

|

долго- |

кратко- |

всего |

в том числе |

|||

|

долго- |

кратко- |

|||||

|

Всего

|

26183,4

|

3430,1

|

22753,3

|

20477,1

|

15355,3

|

5121,8

|

|

из них: |

81,1

|

17,3

|

63,8

|

133,1

|

61,3

|

71,8

|

|

рыболовство, рыбоводство

|

5,1

|

1,2

|

3,9

|

10,2

|

7,3

|

2,9

|

|

добыча полезных ископаемых |

2999,3

|

272,2

|

2727,1

|

2237,1

|

1279,6

|

957,5

|

|

обрабатывающие производства

|

4728,4

|

1112,8

|

3615,6

|

5066,4

|

3341,5

|

1724,9

|

|

производство и распределение

|

1946,0

|

449,5

|

1496,5

|

1295,1

|

833,1

|

462,0

|

|

строительство

|

298,3

|

24,5

|

273,8

|

306,3

|

160,6

|

145,7

|

|

оптовая и розничная торговля;

|

6957,9

|

438,2

|

6519,7

|

4466,0

|

3727,7

|

738,3

|

|

гостиницы и рестораны

|

89,5

|

7,8

|

81,7

|

29,4

|

19,5

|

9,9

|

|

транспорт и связь

|

1837,8

|

627,9

|

1209,9

|

2473,1

|

2049,4

|

423,7

|

|

финансовая деятельность

|

6027,7

|

90,1

|

5937,6

|

809,9

|

630,8

|

179,1

|

|

операции с недвижимым имуществом,

|

1112,0

|

316,0

|

796,0

|

2820,3

|

2433,3

|

387,0

|

|

образование

|

2,3 |

0,0

|

2,3

|

4,1

|

0,5

|

3,6 |

|

здравоохранение и

|

10,6

|

1,5

|

9,1

|

15,5

|

12,0

|

3,5

|

Таблица 1 – Финансовые вложения по видам экономической деятельности (данные представлены из Российского статистического ежегодника за первое полугодие 2011 г.)

|

|

I полугодие 2011г.

|

Справочно

|

|||

|

млн. |

в % к |

||||

|

I полугодию 2010г. |

итогу |

I полугодию 2009г. |

итогу |

||

|

Инвестиции

|

87698

|

в 2,9р.

|

100

|

94,5 |

100

|

|

прямые инвестиции

|

7039

|

129,8

|

8,0

|

89,0 |

17,9 |

|

портфельные

|

241

|

34,5

|

0,3

|

81,1

|

2,3 |

|

прочие инвестиции

|

80418 |

в 3,3р. |

91,7

|

96,2

|

79,8

|

Таблица 2 - Поступление иностранных инвестиций по типам (данные представлены из Российского статистического ежегодника за первое полугодие 2011 г.)

|

|

Млрд. рублей |

В % к |

|

|

|

соответствующему периоду предыдущего года |

предыдущему периоду |

|

|

Январь |

355,8 |

97,9 |

21,0 |

|

Февраль |

461,3 |

99,6 |

127,2 |

|

Март |

535,9 |

99,7 |

117,9 |

|

I квартал |

1353,0 |

99,2 |

36,9 |

|

Апрель |

590,1 |

102,2 |

110,1 |

|

Май |

752,9 |

107,4 |

125,8 |

|

Июнь |

902,0 |

104,9 |

119,7 |

|

II квартал |

2245,0 |

105,0 |

164,7 |

Таблица 3 – Инвестиции в основной капитал в РФ за первое полугодие 2011 года (данные представлены из Российского статистического ежегодника за первое полугодие 2011 г.)

Практикум

1) Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100,

где Y – доход, I – автономные инвестиции, C – потребление.

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

3) Определить величину мультипликатора инвестиций.

Решение.

1) Зная формулу национального дохода (Y = C + I), подставим в нее соответствующие значения:

Y = 500 + 0,6Y +100;

Y = 600 + 0,6Y;

Y- 0,6Y = 600;

0,4Y = 600;

Y = 600: 0,4;

Y = 1500.

Проведя арифметические действия, мы определили, что уровень дохода будет равен 1500.

2) Аналогично, находим уровень дохода, только теперь инвестиции будут равны 200 (I = 200).

Y = 500 + 0,6Y +200;

Y = 700 + 0,6Y;

Y- 0,6Y = 700;

0,4Y = 700;

Y = 700 : 0,4;

Y = 1750.

При увеличении размера инвестиций увеличился и равновесный выпуск.

3) Мультипликатор инвестиций – числовой коэффициент, который показывает зависимость изменения объёмов ВНП в ответ на изменение объёма инвестиций.

Мультипликатор всегда обратно пропорционален предельной склонности к сбережению.

M = 1/MPC

Предельная склонность к потреблению и предельная склонность к сбережению в сумме равны единице:

MPC + MPS = 1

Поэтому формула мультипликатора преобразится следующим образом:

M = 1/1 – MPC

По формуле С = С* + МРС ∙ Y, где С* - некая постоянная, зависящая от других факторов, кроме дохода (С* = 500) найдём МРС. MPC = 0,6.

Подставляя полученные значения в формулу мультипликатора, получаем:

M = 1/1 – 0,6;

M = 1/0,4;

M = 2,5.

Ответы:

1) Равновесный уровень дохода по описанным экономическим данным будет равен 1500.

2) Если автономные инвестиции возросли до 200, равновесный выпуск будет равен 1750.

3) Мультипликатор инвестиций равен 2,5.

Заключение

Подводя итоги данной работы, следует отметить, что инвестиции играют очень важную роль в экономике любого государства. Они являются основой для расширенного воспроизводственного процесса, ускорения НТП (технического перевооружения и реконструкции действующих предприятий, обновления основных производственных фондов, внедрения новой техники и технологии), повышения качества продукции и обеспечения ее конкурентоспособности, обновления номенклатуры и ассортимента выпускаемой продукции, снижения издержек на производство и реализацию продукции, увеличение объема продукции и прибыли от ее реализации.

Но, как известно, источником инвестиций являются сбережения, поэтому невозможно исследовать сущность инвестиций, не затрагивая сбережений. Сбережения, прежде всего, зависят от богатства, имеющегося у населения, уровня цен, ожиданий людей, а так же потребительской задолженности и налогообложения. Инвестиции же в свою очередь определяются нормой процента, также ожиданиями инвесторов, уровнем налогообложения, зависят от темпов инфляции и степени рискованности.

Возвращаясь к проблемам сбережений и инвестиций в нашей стране, надо сказать, Россия нуждается в крупных инвестициях, чтобы осуществить многостороннюю модернизацию и реконструкцию, создать социально – экономическую систему, способную успешно развиваться в современных условиях. Поэтому в ближайшие десятилетия состояние инвестиционного климата в стране будет оказывать все большее влияние на развитие её экономики.

Список литературы

- Игонина Л.Л. Инвестиции: Учеб. пособие / Л.Л. Игонина; под ред. д-ра экон. наук, проф. В.А. Слепова. - М.:Экономистъ,2004. - 478с.

- Инвестиции: Учебник для ВУЗов: Пер. с англ./ Шарп Уильям Ф., Александер Г. Дж., Бэйни Дж. В. - М.: Инфра-М, 1999. - 1028с.

- Курс экономической теории/ Учебник. / Под редакцией М. Н Чепурина., Киселевой Е. А./ Киров: «АСА»/ 2000. – 752 c.

- Экономическая теория: учебник / под ред. Е. Н. Лобачевой. – 2-е изд., перераб. и доп. – М.: Высшее образование, 2009. – 515 с.

- Экономическая теория / Под ред. А. И. Добрынина, Л. С. Тарасевича: Учебник для вузов. – СПб: Изд. «Питер Паблишинг»,2002. -480с.

- Экономическая теория: учебник для студентов вузов / Под ред. В. Д. Камаева. – 12-е изд., перераб. и доп. – М.: Гуманитар. изд. центр Владос, 2006. – 591 с.

- Экономическая теория (политэкономия): Учебник / Под общ. ред. акад. В. И. Видяпина, акад. Г. П. Журавлевой. – 4-е изд. – , 2008. – 640 с.

- Экономика/ Учебник./ Под редакцией Г. П. Журавлёвой/ М: Юристь, 2001. – 508 с.

- Экономическая теория: учебник / под ред. И. П. Николаевой. – 2-е изд., перераб. и доп. – М.: Проспект, 2006. – 573 с.

- Экономическая теория / Под ред. А. И. Добрынина, Л. С. Тарасевича, 3-е изд. – СПб.: Изд. СПбГУЭФ; Питер, 2008. – 544 с.

- Анатолий Милюков «Как сбережения граждан превратить в инвестиции» / Журнал «Экономика России: ХХI век» № 10, 2009 г.

- Российский статистический ежегодник - http://www.gks.ru/wps/wcm/connect/rosstat/rosstatsite/main/

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Сбережения и инвестиции в рыночной экономике (Вариант № 5)

- Сбережения и инвестиции в рыночной экономике

- Контрольная по Макроэкономике Вариант 7

- Сбережения и инвестиции в рыночной экономики

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и их анализ в экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Потребление, сбережение и национальный доход

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвистиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

![Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции [23.10.12]](/files/works_screen/1/25/78.png)