Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Валютный курс: понятие, стоимостная основа

Тема: Валютный курс: понятие, стоимостная основа

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 623.13K | Скачано: 507 | Добавлен 01.02.14 в 14:14 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Ярославль 2013

Вариант №10

План работы

Стр.

|

Контрольный теоретический вопрос ........................................................ |

3 |

|

Контрольные тестовые задания ................................................................. |

12 |

|

Задача ........................................................................................................... |

13 |

|

Список литературы ..................................................................................... |

14 |

Контрольный теоретический вопрос

1. Валютный курс: понятие, стоимостная основа, курсообразующие факторы, режим.

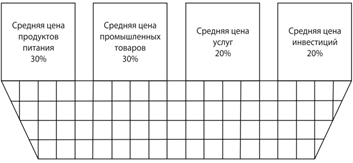

Валютный курс, наряду с собственно валютами, – основной элемент международной валютной системы. Во всех формах международных экономических отношений присутствует обмен валюты одной страны на валюту другой страны. Валютный курс – это цена денежной единицы одной страны, выраженная в денежных единицах других стран. Из этого определения вытекает, что у валюты нет единого валютного курса, а есть, например, курс доллара США в евро, в иенах, в рублях, в швейцарских франках, в английских фунтах и т.п. Закономерен вопрос: как определяется «цена» каждой валюты? В основе экономического смысла валютного курса лежит понятие покупательной способности валют (это и есть их «цена»). Покупательная способность валют основана на средних национальных уровнях цен на стандартную корзину товаров, услуг, инвестиций (рис. 1). [2]

Рис. 1. Определение покупательной способности на основе стандартной корзины

Определив содержание «стандартной корзины», ее покупательную способность в национальной денежной единице рассчитывают методом средневзвешенной. Таким образом, валютный курс – это сравнение национальных цен по их уровням. [2]

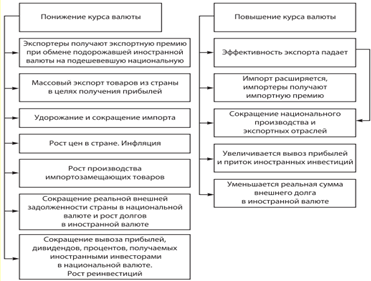

В условиях мультивалютной системы валютный курс выступает инструментом связи между стоимостными показателями национального и мирового рынков и играет активную роль как в национальной экономике, так и в международных экономических отношениях. Резкие колебания валютного курса усиливают нестабильность мировой экономики и финансов, вызывают потери одних и выигрыши других стран. Понижение или повышение валютного курса, представленное на рис. 2, вызывает потери одних и приобретения других участников национального и мирового хозяйства. Как следует из схемы, представленной на рисунке, понижение курса национальной валюты выгодно экспортерам, национальным производителям импортозамещающих товаров, должникам, имеющим долги в национальных валютах. Повышение же курса национальной валюты выгодно импортерам, иностранным инвесторам и должникам, чьи долги выражены в иностранной валюте. [4]

Рис. 2. Влияние изменений валютного курса на национальные и международные кредитные отношения

Возможна ситуация, когда валютный курс и реальная покупательная способность денежной единицы расходятся (другими словами, не совпадают внутренний и внешний курсы валюты). Такая ситуация может кардинально повлиять как на национальную экономику, так и на международные экономические отношения в целом. Если внутреннее инфляционное обесценение денег опережает снижение курса валюты, это поощряет тем самым импорт товаров для их перепродажи на внутреннем рынке по более высоким ценам. Если же внешнее обесценение валюты (ее валютный курс) обгоняет ее внутреннее обесценение, то возникают условия для валютного демпинга – массового экспорта товаров по ценам ниже среднемировых в целях вытеснения конкурентов на внешнем рынке (рис. 3).

Рис. 3. Соотношение внутренних темпов инфляции и динамики валютного курса

Таким образом, изменения валютного курса влияют на перераспределение между странами части ВВП, которая реализуется на внешних рынках. В условиях плавающих валютных курсов усиливается воздействие динамики валютного курса на национальную инфляцию и ценообразование. Например, понижение курса валюты страны на 20% (экспортная квота этой же страны 25% ВВП) вызывает повышение цен импорта на 16% и вследствие этого общий рост цен в стране на 4-6%. [2]

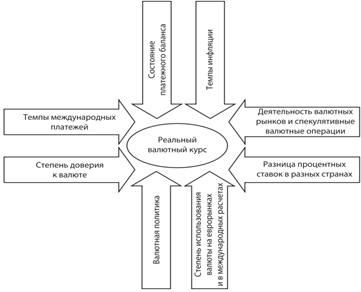

Отклонения валютного курса от покупательной способности валюты – процесс многофакторный (рис. 4):

Рис. 4. Факторы, влияющие на реальный валютный курс

Как видно из рис. 4, на реальный валютный курс оказывают существенное влияние восемь основных факторов. При этом следует иметь в виду, что различают номинальный и реальный валютные курсы.

Номинальный курс – это цена одной валюты, выраженная в другой (nominal): , где – номинальный валютный курс (НВК); – иностранная валюта; – национальная валюта.

Реальный валютный курс (real) считается с учетом изменения цен в обеих странах: , где – реальный валютный курс (РВК); – индекс цен за рубежом; – внутренний индекс цен. [2]

Наиболее существенным из факторов влияния на реальный валютный курс, представленных на рис. 4, является темп инфляции. Чем выше в стране темп инфляции, тем ниже курс ее валюты, так как инфляционное обесценение денег в стране вызывает снижение покупательной способности денег и падение их курса к валютам других стран, где темпы инфляции ниже.

Следующий фактор влияния на валютный курс – это платежный баланс. Активный (положительный) платежный баланс способствует повышению национального валютного курса, а пассивный (отрицательный) – его понижению, так как должники продают национальную валюту за иностранную для погашения своих внешних обязательств. Нестабильность платежного баланса приводит к скачкообразному изменению национального валютного курса.

Разница банковских процентных ставок в разных странах влияет на валютный курс по двум направлениям. Во-первых, изменение процентных ставок в стране воздействует на международное движение капиталов (в основном краткосрочных). Повышение процентной ставки стимулирует приток капиталов, активный платежный баланс и повышение валютного курса; и напротив, понижение процентной ставки стимулирует отток краткосрочных капиталов, отрицательный платежный баланс, понижение валютного курса. Во-вторых, процентные ставки влияют на операции валютного рынка и рынков ссудных капиталов, что способствует колебанию валютного курса.

Деятельность валютных рынков и спекулятивные валютные операции – также фактор воздействия на валютный курс. Если курс какой-либо валюты имеет тенденцию к понижению, то участники валютного рынка заблаговременно продают ее за более устойчивые валюты, что еще более понижает курс национальной валюты.

На курсовое соотношение валют воздействует также ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стремятся ускорить платежи контрагентам в иностранной валюте, чтобы не нести потерь. При укреплении курса национальной валюты (повышении), напротив, имеет место задержка платежей в инвалюте. Такая тактика получила название «лидс энд легс» («leads & legs») и влияет и на платежный баланс, и на валютный курс.

Степень доверия к валюте на национальном и мировом рынках определяется состоянием экономики, а также всеми факторами, рассмотренными выше. Доверие к валюте – важный фактор состояния ее курса, особенно в спекулятивных валютных операциях.

Режим валютных курсов – это один из элементов валютной системы, характеризующий порядок установления курсовых соотношений между валютами. Применяющиеся в настоящее время режимы валютных курсов можно подразделить на три группы:

1. Плавающий режим. При таком режиме валютный курс относительно свободно меняется под влиянием спроса и предложения, что не исключает проведение центральным банком мероприятий, направленных на регулирование валютного курса.

Применение плавающих курсов не смогло привести мировое сообщество к валютному равновесию. Иногда плавающие курсы могут ухудшить для отдельных стран условия торговли или стимулировать неустойчивость экономической конъюнктуры. Поэтому сегодня плавание валют полностью свободным не бывает, оно все больше становится регулируемым, что предполагает ту или иную степень поддержки со стороны государства. Например, Устав МВФ рекомендует центральным банкам стран-членов Международного валютного фонда в определенных случаях производить интервенции на валютных рынках.

2. Фиксированный режим (твердый). При таком режиме центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к валюте другой страны (как правило, резервной) или к международной денежной единице. Особенность фиксированного курса состоит в том, что он остается неизменным в течение более или менее продолжительного времени, то есть не зависит от спроса или предложения на валюту. Изменение курса происходит только в результате его официального пересмотра.

Режим фиксированного курса обычно устанавливается в странах с жесткими валютными ограничениями и неконвертируемой валютой. В России такой режим действовал с ноября 1989 г. по июль 1992 г. На современном этапе его применяют в основном развивающиеся страны.

3. Промежуточный режим. К нему можно отнести:

- режим «скользящей фиксации» – Центробанк ежедневно устанавливает валютный курс исходя из определенных показателей (уровень инфляции, состояние платежного баланса и др.);

- режим «валютного коридора» – Центробанк устанавливает верхний и нижний пределы колебания валютного курса;

- режим «совместного плавания» – курсы валют стран-членов валютной группировки поддерживаются по отношению друг к другу в пределах «валютного коридора» и «совместно плавают» вокруг валют, не входящих в группировку. [2]

В условиях плановой экономики и валютной монополии государства валютный курс рубля устанавливался государством, естественно, без учета рыночных факторов. До 1973 года валютный курс рубля определялся на основе золотого паритета, т.е. соотношением между весовым содержанием золота в двух сравниваемых валютах. Так, с 1 января 1961 года золотое содержание рубля было установлено в размере 0,987412 г чистого золота. Поэтому золотой паритет доллара и рубля выражался соотношением 0,736701:0,987412 и составлял 0,7461 руб. Валютный курс доллара, исчисленный на основе этого паритета, составлял: 1 доллар = 0,741 руб.

В 1971 году США объявили, что Казначейство прекращает продажу золота по официальной цене 42,22 долл. за тройскую унцию. Другие страны также прекратили фиксировать содержание золота в своих денежных единицах.

Использование золотого паритета как основы валютного курса прекратилось после демонетизации золота в 70-х гг. XX века. Курс рубля после этого устанавливался путем учета движения курсов в других странах и строго фиксировался государством.

Годы перестройки характеризовались (как это часто бывает у слабых валют) множественностью валютных курсов: официальный, коммерческий, туристский, рыночный. Кроме того, в валютных отношениях продолжали преобладать директивные методы управления. Официальный курс рубля понизился до 64,3 руб. за доллар, а коммерческий курс рубля был ниже официального в 3 раза – 192,9 руб. за доллар.

В ноябре 1989 года Внешэкономбанк СССР начал проводить аукционы по продаже валюты на базе рыночного курса рубля.

С 1992 года курс рубля стал определяться по соотношению, складывающемуся на ММВБ. Либерализация валютного рынка в условиях высоких темпов инфляции в России вызвала резкий скачок цен на СКВ.

В период 1993/94 годов российский рубль в отдельные дни терял до 5% своей стоимости, а в «черный вторник» – 11 октября 1994 года снизился сразу на 27,4 %. Специальная комиссия оценила эти события как «представляющие угрозу национальной безопасности».

Поэтому с 1 января 1995 года был введен предельный размер изменения курса рубля к доллару за одни торги – 10%. Это уже был своего рода «коридор» валютного курса. Затем 6 июля 1995 года были установлены предельные границы изменения курса рубля к доллару, которые составили: нижняя граница – 4300 руб., а верхняя – 4900 руб. за 1 долл. США. Из этого следует, что валютный курс рубля стал фиксированным в определенных размерах, которые стали называться «валютным коридором». Такая практика продолжала использоваться вплоть до августа 1998 года, хотя параметры коридора менялись.

С мая 1996 года Банк России отказался от привязки официального курса рубля к фиксингу на ММВБ. Недостаток прежней системы установления курса состоял в том, что о валютном курсе рубля судили по незначительному объему операций (менее 1/3). Теперь Банк России сам определяет официальный курс рубля. При этом учитывается:

1) спрос и предложения на межбанковском и биржевом валютных рынках;

2) динамика инфляционных показателей;

3) положение на международных валютных рынках;

4) изменение величины государственных золотовалютных резервов;

5) динамика показателей платежного баланса страны.

Значительным этапом эволюции курса рубля стал кризис 17 августа 1998 г. Изначальная причина кризиса – проблемы внутреннего государственного долга России. В результате недоверия инвесторов к государственным ценным бумагам к середине августа спрос на иностранную валюту превысил все мыслимые пределы. В этих условиях одновременно с отказом по выплате долгов Правительство и ЦБ РФ 17 августа объявили об изменении верхней границы валютного коридора – с 6,2 руб./долл. до 9,5 руб. Однако в заданных пределах курс продержался лишь несколько дней, после чего резко повысился до 20 руб./долл. и выше.

Результаты кризиса неутешительны, однако можно утверждать, что экономический рост, наблюдающийся в последние годы, стал возможным благодаря резкому изменению валютного курса рубля. Резкий рост цен на импортные товары переключил совокупный спрос на товары отечественного производства и увеличил валютные поступления от продажи экспорта, наполнив тем самым федеральный бюджет.

В целом, в посткризисный период валютный курс рубля характеризуется относительной стабильностью. При этом основное влияние на динамику курса оказывает Центральный банк РФ. [3]

Контрольные тестовые задания

1. К функциям банка относятся:

а) посредничество в кредите;

б) создание капитала;

в) ссуды предприятиям;

г) прием вкладов.

2. Установите соответствие вида и формы векселя:

|

Форма векселя |

Виды векселя |

|

|

Простой |

Переводной |

|

|

Безусловное предложение (приказ) уплатить |

|

+ |

|

Безусловное обещание (обязательство) уплатить |

+ |

|

Задача

1 ноября 2008 г. центральный банк предоставил коммерческому банку кредит на 10 календарных дней под 7,5% годовых в сумме 10 млн. руб. Определить:

а) сумму начисленных процентов за пользование кредитом;

б) наращенную сумму долга по кредиту.

Решение:

а) Для нахождения суммы начисленных процентов воспользуемся формулой: млн. руб.

б) Наращенную сумму долга по кредиту находим сложением суммы кредита и начисленных процентов: S = 10 + 0.0185 = 10.0185 млн. руб.

Ответ: I = 0.0185 млн. руб.; S = 10.0185 млн. руб.

Список использованной литературы

1. Деньги, кредит, банки. Методические указания по выполнению контрольной работы с использованием КОПР для самостоятельной работы студентов 4 курса специальности 080105.65 «Финансы и кредит» и студентов 3 курса специальности 080109.65 «Бухгалтерский учет, анализ и аудит». – М.: ВЗФЭИ, 2011. – 32 с.

2. Деньги, кредит, банки: Учебник / Е.А. Звонова, М.Ю. Богачева, А.И. Болвачев; Под ред. Е.А. Звоновой; Рос. эконом. акад. им. Г.В. Плеханова. – М.: НИЦ Инфра-М, 2012. – 592 с.

3. Деньги, кредит, банки: Учебное пособие / Под ред. проф. Коречкова Ю.В., доц. Жихарева В.П. – М.: Изд-во ЯВФЭИ, 2004. – 142 с.

4. Жуков, Е. Ф. Деньги. Кредит. Банки [Электронный ресурс]: Учебник для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / Е. Ф. Жуков, Н. М. Зеленкова, Н. Д. Эриашвили; под ред. Е. Ф. Жукова. – 4-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2012. – 783 с.

5. Кузнецова Е. И. Деньги, кредит, банки [Электронный ресурс]: Учебное пособие для студентов вузов, обучающихся по направлениям «Экономика» и «Управление» / Е. И. Кузнецова; под ред. Н. Д. Эриашвили. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2012. – 567 с.

6. Финансовая математика: Методические указания по изучению дисциплины и контрольные задания. Для студентов IV курса по специальности 060400 «Финансы и кредит» / ВЗФЭИ. – М.: Финстатинформ, 2002. – 78 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Валютный курс и факторы, его определяющие

- Валовый курс и факторы его определяющие

- Валютный курс (ВЗФЭИ)

- Валютный курс и факторы, его определяющие

- Валютный курс и факторы, его определяющие

- Валютный курс и факторы, его определяющие

- Валютный курс, его сущность и факторы (Вариант 21)

- Валютный курс и факторы, его определяющие

- Валютный курс и факторы, его определяющие

- Валютный курс и факторы его определяющие

- Валютный курс и виды котировок валют (прямые, косвенные), кросс-курсы

- Валютный курс и факторы, его определяющие

- Валютный курс и виды котировок валют (прямые, косвенные), кросс-курсы

- Валютный курс и факторы, его определяющие (Вариант 21)

- Сущность валютного рынка. Спрос и предложение валюты (Вариант № 27)

- Валютные рынки

- Валютный курс: понятие, стоимостная основа (Вариант № 10)

- Валютный курс: понятие, стоимостная основа

- Валютный курс

- Валютный курс и факторы, его определяющие

![Валютный курс: понятие, стоимостная основа [01.02.14]](/files/works_screen/1/62/24.png)