Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Государственный долг и его последствия

Тема: Государственный долг и его последствия

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 32.32K | Скачано: 381 | Добавлен 21.05.11 в 14:06 | Рейтинг: +3 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Москва 2010

Содержание

Введение 3

Причины возникновения государственного долга и его виды. 4

Последствия государственного долга и методы управления им. 6

Влияние государственного долга на развитие экономики России. 13

Практикум 17

Заключение 19

Литература 21

Введение

Проблема государственного долга является на сегодняшний день актуальной, так как большинство стран мира сегодня живет с большим государственным долгом. Так, в США величина этого долга составляла на начало 2004 г. 63% к стоимости годового производства товаров и услуг, в сравнении с 45% 10 лет назад. Государственный долг занимает особое место среди болевых проблем бюджетной политики РФ. К началу 2004 г. её только внешний долг составил 119 млрд. долл., или 27,5% ВВП.

Значительные размеры государственного долга отражают, как правило, неблагополучие в экономике, период спада и даже её кризисное состояние. Для государства данная проблема является актуальной, так как перед органами власти стоит задача привлекать дополнительные денежные средства, когда обычных резервов становится недостаточно, задача управления долгом, погашения и эффективного использования полученных денежных средств. При разумном ведении дел большой государственный долг не разрушает экономику страны и не приводит к острым социальным конфликтам. Но если привлечённые в долг деньги используются неразумно, то обслуживание долга повисает на бюджете тяжким грузом.

Проблема государственного долга затрагивает и интересы каждого гражданина страны, так как погашение долга и наросших по нему процентов будет осуществляться за счет взимания налогов с жителей этой страны.

Актуальна эта проблема и для мирового сообщества, так как при высоком развитии международных долговых отношений все становятся экономически заинтересованы во всеобщей стабильности в мире.

Причины возникновения государственного долга и его виды.

Государственный долг – это сумма накопленных за определенный период бюджетных дефицитов за минусом суммы бюджетных профицитов за этот же период. Он является показателем запаса, так как рассчитывается на определённый момент времени (например, по состоянию на 1 января 2008 г.) в отличие от дефицита государственного бюджета, который является показателем потока и рассчитывается за определённый период времени (за год). Причиной появления и увеличения государственного долга является финансирование дефицита государственного бюджета за счёт внутреннего и внешнего займов.

Таким образом, государственный долг – порождение дефицита бюджета, причины которого могут быть различны. Дефицит может быть связан с чрезвычайными расходами, вызванными стихийными бедствиями, катастрофами, войнами и политическими конфликтами, когда обычных резервов становится недостаточно и приходится прибегать к дополнительным источникам денежных средств. Дефицит может быть следствием кризисных явлений в экономике, её развала, неэффективности финансово-кредитных связей, неспособности правительства держать под контролем финансовую ситуацию в стране. Причинами бюджетного дефицита могут быть:

- низкая эффективность общественного производства, его спад;

- нерациональная структура бюджетных расходов (например, огромные военные расходы);

- оборот «теневого» капитала в огромных масштабах;

- неэффективный бюджетный механизм, не позволяющий государству использовать его в качестве стимула развития экономики.

Дефицит может быть связан с необходимостью осуществления крупных государственных вложений в развитие экономики. В этом случае он отражает не кризисное явление, а стремление государства обеспечить прогрессивные сдвиги в структуре общественного производства.

Взаимосвязь бюджетного дефицита и государственного долга проявляется в выпуске займов для покрытия бюджетного дефицита, что приводит к последующему нарастанию долговых последствий. На рост величины государственного долга оказывает влияние и необходимость выплаты его с процентами. Поэтому государства, имеющие большие долги, вынуждены постоянно к ним прибегать для погашения процентов по долгу. Покрывая старые долги, государство прибегает к ещё большим займам.

Государственный долг подразделяется на внутренний и внешний. Государственным внутренним долгом является совокупная задолженность правительства гражданам страны, равная суммарной номинальной стоимости всех имеющихся у них на определённый момент государственных облигаций. Государственным внешним долгом являются обязательства перед правительствами, международными банками и финансовыми организациями, предоставившими деньги в заём на основе правительственных соглашений.

Государственный долг бывает капитальным, основным и текущим. Капитальный долг представляет собой всю сумму выпущенных и не погашенных государством долговых обязательств и гарантированных им обязательств других лиц, включая начисленные проценты, которые должны быть выплачены по этим обязательствам. Основной долг – это номинальная стоимость всех долговых обязательств государства и гарантированных им заимствований. Текущий долг составляет предстоящие расходы по выплате доходов кредиторам по всем долговым обязательствам, принятым на себя государством, и по погашению обязательств, срок оплаты которых наступил.

Последствия государственного долга и методы управления им.

Государственный долг может оказывать позитивное и негативное влияние на социально-экономические процессы.

Положительное значение государственных заимствований состоит в том, что они являются в основном неинфляционным источником финансирования дефицита бюджета. Это связано с тем, что формирование дополнительных ресурсов с помощью государственных займов не приводит к увеличению совокупного спроса, а переносит его при покупке государственных ценных бумаг от физических и юридических лиц к исполнительным органам государственной власти. Они, в свою очередь, посредством предоставления государственных кредитов перспективным предприятиям могут способствовать ускорению социально-экономического развития страны. Выпуская долговые обязательства, предназначенные для покупки физическими и юридическими лицами, государство воздействует на процесс организации сбережений населения и инвестирования предприятиями временно свободных финансовых ресурсов. Втягивая деньги в казну посредством рынка государственных долговых обязательств, государство может способствовать нормализации денежного обращения в стране.

При разумной организации отношений по формированию и обслуживанию государственного долга исполнительная власть может эффективно распределять налоговое бремя во времени между поколениями населения страны. Это способ финансирования за счёт заимствованных средств строительство объектов долгосрочного характера, служащих десятки лет. В этом случае финансовое бремя ложится не на одно, а на несколько поколений, так как погашение основной суммы долга и уплата процентов по нему растягиваются во времени.

Взаимные долговые обязательства разных стран являются фактором укрепления международного сотрудничества и взаимопонимания. Этому способствуют межправительственные займы, заимствования у международных финансовых организаций, внешние государственные кредиты. При высоком развитии международных долговых отношений все становятся экономически заинтересованы во всеобщей стабильности в мире.

Негативное влияние государственного долга на социально-экономические процессы проявляется в эффекте вытеснения. Привлекая заёмные средства, государство снимает с рынка часть финансовых ресурсов, которые могли бы быть направлены на инвестиции в реальный сектор экономики. При чрезмерно высокой доходности государственных бумаг инвесторы отдают предпочтение вложению средств в них по сравнению с проведением реальных инвестиций. Кроме того, высокая доходность государственных бумаг ведёт к росту ставки банковского процента за кредит, что делает его неэффективным для предпринимателя.

Чрезмерное развитие в стране заёмных операций приводит к значительному отвлечению бюджетных средств от нужд хозяйственного и социального развития, а также к большим бюджетным расходам по обслуживанию государственного долга. Это также является негативным моментом в развитии государственных финансов.

Опасность большого внутреннего государственного долга связана не с тем, что правительство может обанкротиться, так как оно обычно не погашает долг, а рефинансирует его, выпуская новые государственные займы и делая новые долги для погашения старых, то есть строит «финансовую пирамиду». Рефинансирование долга ведёт к росту ставки процента, что вызывает вытеснение инвестиций в краткосрочном периоде, а в долгосрочном периоде может привести к сокращению запаса капитала и снижению производственного потенциала страны. Когда бюджетных средств уже не хватает для погашения займов, государство может объявить об отказе выплачивать проценты и погашать свои обязательства перед внутренними или внешними инвесторами, то есть объявить суверенный дефолт.

Для финансирования государственного долга правительство может повысить налоги или выпустить в обращение дополнительные деньги. Повышать налоги можно, но до верхней границы налоговых изъятий в государственный бюджет. В современных промышленно развитых странах она составляет около 50% ВВП. Чрезмерное повышение налогового бремени скорее всего приведёт не к росту, а к сокращению налоговых доходов государства. Это связано с тем, что люди теряют интерес к труду, если слишком большая доля заработков отбирается государством, и начинают прятать свои доходы от налогообложения, тогда в стране быстро развивается «теневая экономика».

Финансирование государственного долга путём эмиссии денег сверх реальных потребностей экономики – путь в гиперинфляцию. При этом выигрыш бюджета от избыточной эмиссии денег оказывается очень недолговечным, так как расходы возрастают быстрее, чем суммы налоговых поступлений. Ведь расходы осуществляются по нынешним ценам, а налоги всегда берутся с доходов вчерашних, сложившихся при старом уровне цен. В итоге дефицит не сокращается, а даже возрастает.

Негативным социальным последствием государственного долга является усиление дифференциации населения. Дифференциация населения происходит вследствие выплаты долга за счёт налогов, которые платит всё население. Доходы его уменьшаются на величину выплаченных налогов. Эти средства попадают узкому кругу обеспеченных людей, ранее купивших ценные бумаги. В результате разрыв в благосостоянии между слоями населения становится ещё больше.

Негативные последствия большого государственного внешнего долга обусловлены необходимостью возвращения долга и его обслуживания. Выплата процентов и основной суммы долга иностранцам вызывают перевод части ВВП за рубеж, в результате снижаются производственные возможности и эффективность национальной экономики.

По абсолютной величине внешнего долга невозможно судить о том, насколько серьёзной экономической проблемой для страны он является, а важно знать относительные показатели. К ним относятся коэффициенты долговой нагрузки: долг по отношению к ВВП, долг по отношению к экспорту и обслуживание долга по отношению к экспорту. Международные кредитные организации ориентируются на некоторые пороговые значения для этих соотношений, чтобы выделить страны, где долговые проблемы приобретают особо серьёзный характер. По оценкам Мирового банка вызывает большие сомнения платёжеспособность стран, у которых доля процентных выплат по долгу в ВВП превышает 80%, а отношение «процентные выплаты – экспорт» больше чем 2,2. Существуют и другие пороговые значения. Так, по Маастрихтскому соглашению 1992 г. условием вхождения в Европейское сообщество были приняты в качестве ориентиров: уровень долга к ВВП 60%, соотношение долга к экспорту в 300% и доля дефицита от ВВП в 3%. Превышение этих показателей создаёт для страны трудности в привлечении новых займов из-за рубежа.

Увлечение внешними заимствованиями ведёт к тому, что государство попадает в чрезмерную зависимость состояния отечественных финансов от состояния финансов международных и теряет политическую независимость. Если правительство страны сегодня проводит политику наращивания государственного долга, то решение текущих проблем за счёт займов и кредитов перекладывается на будущие поколения, что может привести к снижению уровня их благосостояния.

С появлением у государства долга появляется обязанность его управлением. Под управлением государственным долгом понимается совокупность мероприятий государства по выплате доходов кредиторам и погашению займов, изменению условий уже выпущенных займов и выпуску новых. От правительства страны с большим государственным долгом требуется проведение грамотной финансовой политики и умелого использования кредитных средств в выборе наилучшего варианта экономического развития. Основной задачей в процессе управления государственным долгом является удержание величины внутреннего и внешнего долга на уровне, обеспечивающем сохранение экономической безопасности страны, не допустить превышение долга над ВВП более чем в 2,5 раза. Считается, что большая величина не позволит стране решать свои проблемы, и все усилия её будут направлены на погашение долга. Эффективное использование заимствованных средств предполагает направление их в проекты, позволяющие за отведённый срок получить доход, превышающий не только сумму долга, но и выплату по нему процента. Невыполнение этого условия создаёт проблемы поиска других источников средств для выплаты долга. Задержка в выплате долга опасна нарастанием убытков, связанных с увеличением процентных ставок в качестве штрафных санкций.

В управлении государственным долгом используются такие методы, как конверсия, консолидация, обмен облигаций по регрессивному соотношению, отсрочка погашения и аннулирование займов. Под конверсией понимается изменение доходности займов как в сторону уменьшения, так и в сторону увеличения доходности государственных ценных бумаг. Под консолидацией займов понимается изменение их сроков, обычно в сторону увеличения. Возможно совмещение консолидации с конверсией. Обмен облигаций по регрессивному соотношению означает, что несколько ранее выпущенных облигаций приравниваются к одной новой облигации. Эта мера эффективна, когда погашение ранее выпущенных облигаций и уплату процентов по ним нужно осуществлять в новых деньгах. Отсрочка погашения займа используется правительством в тех случаях, когда выпуск новых займов не приносит экономического эффекта, так как большая часть поступлений от новых займов направляется на погашение и выплату процентов по старым займам. При отсрочке погашения займов не только отодвигаются сроки, но и прекращается выплата доходов. В этом отличие отсрочки погашения от консолидации займов, при которой владельцам облигаций продолжает выплачиваться доход. Аннулирование государственного долга – крайняя мера, в результате которой государство полностью отказывается от обязательств по выпущенным займам. Это может произойти в результате прихода к власти новых политических сил, нежелающих платить по долгам прежнего правительства. Отказ от долгов считается неразумной мерой, так как подрывает репутацию государства и в последующем оно уже не сможет рассчитывать на получение кредитов.

Трудности многих стран с погашением внешнего долга породили новые приёмы покрытия обязательств перед странами-кредиторами. Среди них погашение долга товарными поставками, обмен долговых обязательств на акции и облигации компаний страны-должника, оплата долга в местной валюте с последующим обращением её в инвестиции или собственность, обмен на долговые обязательства третьих стран. Одним из вариантов превращения внешней задолженности в иностранные капиталовложения является участие предприятий страны-кредитора в приватизации государственной собственности в стране-должнике. В этом случае заинтересованные фирмы выкупают у своего государства или банка обязательства страны-должника и с обоюдного согласия используют их для приобретения собственности. Такая операция ведёт к увеличению доли иностранного капитала в национальной экономике без поступления в страну из-за рубежа финансовых ресурсов, основного капитала, новых технологий, но она облегчает бремя внешнего долга и стимулирует последующий приток иностранных инвестиций в приобретённые таким путём хозяйственные объекты. В данных случаях под конверсией понимают замещение внешнего долга другими видами обязательств, менее обременительными для экономики и финансов страны-должника.

Проблема государственного долга затрагивают различные аспекты социально-экономической жизни страны. В целом же последствия государственного долга приводят к сокращению возможностей роста потребления для населения страны, при наличии значительного долга происходит перераспределение доходов различных слоёв населения, а также утечка национального капитала за рубеж.

Предотвратить негативные последствия государственного долга можно только проведением тщательно продуманной и последовательной государственной финансовой политики, которая должна оцениваться с точки зрения её влияния на состояние государственного долга и перспективы платёжеспособности страны.

Влияние государственного долга на развитие экономики России.

Процесс формирования государственного долга Российской Федерации имеет свои особенности. РФ приняла на себя часть внешнего долга бывшего СССР – 102 млрд. долл. и, таким образом, вынуждена расплачиваться по долгам уже не существующего государства. Остальная задолженность сформировалась вследствие внешних и внутренних займов российского правительства преимущественно в 1992-1998 гг. Это займы у международных финансовых организаций – Международного валютного фонда, Всемирного банка, а также займы у российских инвесторов.

Так как правительству не удавалось сбалансировать бюджет вплоть до 2000 г., дефицит покрывался, начиная с 1995 г., за счёт внутренних и внешних займов. До 1995 г. Министерство финансов покрывало дефицит за счёт прямых заимствований у Центрального банка, то есть осуществляло монетизацию государственного долга. Так ст. 18 Закона о государственном бюджете России на 1992 г. гласила: «Разрешить Центральному банку Российской Федерации предоставить во втором полугодии 1992 года кредит Министерству Финансов Российской Федерации в сумме 544,8 млрд руб. на покрытие дефицита республиканского бюджета Российской Федерации сроком на 10 лет с погашением равными долями начиная с 1996 года и из расчёта 10 процентов годовых…» . Эта практика была прекращена в 1995 г., так как возможности кредитования государства национальным банком были довольно ограничены. Кроме того, изымая деньги из Центрального банка, государство теряет те доходы, которые оно как владелец этого банка могло бы получить.

Прекратив финансирование за счёт прямых кредитов ЦБ, правительство стало наращивать финансирование за счёт внутренних займов. Выпуская государственные облигации, правительство стремилось покрыть дефицит бюджета неинфляционным путём. Но полученные этим способом средства использовались неэффективно. Они направлялись на поддержку нерентабельных предприятий, на содержание непомерно разросшегося бюрократического аппарата, на субсидии депрессивным регионам, на чеченскую войну. При этом не уделялось должного внимания перестройке структуры экономики, поддержке малого и среднего предпринимательства, продуманной промышленной политике. Расширения налогооблагаемой базы не происходило, в результате собираемость налогов в госбюджет была низкой. Правительству удавалось получить не более 50-60% причитающихся налогов. К сокращению налоговых поступлений приводило тяжёлое налоговое бремя, отсутствие налоговой реформы, рост теневой экономики.

Растущие расходы госбюджета не покрывались налоговыми отчислениями и как следствие устойчивый дефицит бюджета. Необходимо было привлечение дополнительных средств. В 1994-1998 гг. государство активно одалживало деньги путём продажи государственных краткосрочных обязательств (ГКО). Это были ценные бумаги со сроком погашения в три месяца и высокой доходностью, составляющей в определённый период до 200%. Таким способом государству удалось получить в долг почти триллион рублей. Но когда приходило время выплаты процентов и погашения по ГКО, денег в бюджете на это не было, и государство рефинансировало долг. Выпуск новых серий государственных ценных бумаг не давал уже возможности выплаты процентов по ранее выпущенным. В этой ситуации 17 августа 1998г. было объявлено о замораживании выплат по внутренним долгам и 90- дневном моратории на выплату долгов коммерческими банками своим внешним кредиторам. Это вызвало в стране тяжёлый финансовый кризис и привело к разорению многих банков, которые когда-то купили у правительства ГКО на деньги своих вкладчиков. Соответственно потеряли деньги и эти вкладчики. Проблемы правительства России перед кризисом в августе 1998г. состояли в неблагоприятной структуре долга: он был короткий и по нему должны были выплачиваться очень высокие проценты.

Ещё одним последствием чрезмерного увлечения государства ГКО стал отток капитала из реального сектора экономики в финансовый. Гораздо прибыльнее было вкладывать деньги в ГКО с доходностью 100-200% годовых, чем в реальный сектор, где норма прибыли не превышала 15-20%. Предпринимателям невыгодно было брать кредит, так как ставка по нему выросла из-за высокой доходности ГКО, что тормозило развитие производства и инвестиций.

Высокое бремя российских долгов порождало массу трудностей, и в первую очередь бюджетных. Расходы государства на погашение и обслуживание долга возрастали из года в год и отвлекали на себя все большую долю бюджетных средств. Например, с 1993 по 1998 г. они увеличились в номинальном выражении в 45,1 раза, составляя в 1998г. 33,6 % всех расходов федерального бюджета. Этот негативный опыт был учтён при формировании экономической политики на следующее десятилетие.

На протяжении 1991-1999 г. правительством России были проведены переговоры о реструктуризации долговых платежей, которые позволили уменьшить долговую нагрузку на экономику страны. Высокие цены на нефть, сохранявшиеся до сентября 2001 г., позволили России достичь большого внешнеторгового оборота и профицита государственного бюджета. Выплаты по обслуживанию и погашению госдолга в 2001 г. шли с опережением графика. Стратегия в области управления государственным долгом на среднесрочную перспективу нацелена на улучшение структуры долга и снижения стоимости его обслуживания. За последние годы правительство планомерно сокращает внешний долг, в абсолютном выражении он составил: на 1 января 2005 г. – 114,1 млрд. долл., на 1января 2007 г. – 52 млрд. долл., на 1 января 2008 г. – 44,9 млрд. долл. Россия сейчас активно использует метод погашения внешней задолженности, стала актуальной разработка программ конверсии внешнего долга. Перспективными признаются обмен долговых обязательств на акции приватизируемых предприятий, выкуп долгов правительством на рублёвые средства с последующим направлением их на инвестиции.

По состоянию на 1января 2007 г. внутренний государственный долг, выраженный в государственных ценных бумагах, составил 1028,1 млрд. руб., внешний долг – 52 млрд. долл. Таким образом, общий государственный долг РФ не превысил 10% уровня ВВП. На основании этих показателей можно сделать вывод о том, что сегодня государственный долг не является опасным для стабильности российской экономики и устойчивого денежного обращения.

Практикум

Правительство для реализации инвестиционного проекта получило от транснационального банка заём в размере 300 млн. долл. по годовой ставке 5%, который позволяет ежегодно увеличивать ВВП на 30 млн. долл.

- Возрастёт ли при этих условиях сумма долга правительства?

- Увеличатся ли налоги на граждан данной страны в связи с новыми долговыми обязательствами правительства? Почему?

- Через сколько лет возможно будет полностью погасить долг?

1. Сумма долга правительства не возрастёт, так как ежегодное превышение прироста ВВП над суммой процентов составит 15 млн. долл.

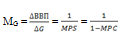

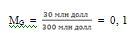

2. Определим мультипликатор государственных расходов по формуле:

,

,

где ∆G – изменение государственных расходов,

MPS – предельная склонность к сбережению,

MPC – предельная склонность к потреблению.

MPS = 10, MPC = - 9

Мультипликатор показывает, что ВВП возрастает в 0,1 раз по отношению к росту государственных инвестиций, по данной величине мультипликатора можно сказать об эффекте сокращения инвестиций.

Можно сделать вывод, что в данной стране установлены высокие налоги, которые подавляют активное развитие бизнеса и расширение производства, в результате совокупное предложение растёт небольшими темпами, а население из-за высокой налоговой нагрузки не может позволить себе высокие потребительские расходы. Это приводит к тому, что прирост ВВП идёт меньшими темпами, чем увеличение инвестиций.

Налоги в дальнейшем нельзя увеличивать, так как возрастание налогов приведёт к тому, что мультипликатор инвестиций снизится и сократится прирост ВВП. В этом случае, возможно, что прирост ВВП не превысит величину процентной ставки по займу и возрастёт сумма государственного долга.

3. Ежегодное превышение прироста ВВП над суммой процентов составит 15 млн. долл. Через 20 лет накопленной суммы окажется достаточно для выплаты долга в размере 300 млн. долл.

Заключение

Нередко государству не хватает доходов для осуществления всех расходов, которых от него требует общество. В этом случае возникает дефицит бюджета, и государство вынуждено одалживать деньги. Такое одалживание ведёт к возникновению государственных долгов. Государственный долг приходится выплачивать с процентами. Говорят, что сегодняшние государственные займы – это завтрашние налоги. Некоторые налогоплательщики являются владельцами государственных ценных бумаг. Они получают проценты по этим бумагам и одновременно платят налоги, которые частично идут на выплату государственных займов. Как правило, из текущих бюджетных доходов не удаётся выплачивать полностью проценты и в срок погашать государственные займы. Постоянно нуждаясь в средствах, правительства прибегают всё к новым займам, покрывая старые долги, они делают ещё большие новые. Государственный долг растёт в разных странах разными темпами. Превышение его над ВВП более чем в 2,5 раза считается опасным для стабильности экономики, для устойчивого денежного обращения.

Государственный долг подразделяется на внутренний и внешний, а также на краткосрочный (до одного года), среднесрочный (от одного года до пяти лет) и долгосрочный (свыше пяти лет). Наиболее тяжёлыми являются краткосрочные долги. По ним вскоре приходится выплачивать основную сумму с высокими процентами. Государственные органы стараются консолидировать краткосрочную и среднесрочную задолженность, то есть превратить её в долгосрочные долги, отложив на длительный срок выплату основной суммы и ограничиваясь ежегодной выплатой процентов. В ряде стран существуют специальные управления государственного долга при министерстве финансов, которые осуществляют погашение и консолидацию старых долгов, и привлечение новых заёмных средств. Предметом особого внимания является внешний долг. Если платежи по нему составляют значительную часть поступлений от внешнеэкономической деятельности страны, например 20-30%, то привлекать новые займы из-за рубежа становится трудно. Обычно правительства стран-должников принимают все возможные меры, чтобы не попасть в положение безнадёжных должников, так как это ограничивает доступ к зарубежным финансовым ресурсам.

Таким образом, в процессе управления государственным долгом основными являются задачи удержания величины внутреннего и внешнего долга на уровне, обеспечивающем сохранение экономической безопасности страны, выполнения органами власти взятых на себя долговых обязательств без значительного ущерба финансированию программ социально- экономического развития, сохранение у государства репутации первоклассного заёмщика на основе безупречного выполнения финансовых обязательств перед инвесторами и достижение эффективного и целевого использования заимствованных средств.

Обременительность государственного долга и навязывание условий при его получении приводит к тому, что в современных условиях страны стараются перейти от политики дефицитного финансирования к бездефицитным бюджетам. Новая бюджетная политика направлена на изменения доходной части государственных бюджетов, стимулировании инвестиционной деятельности и расширении налоговой базы за счёт роста доходов и рентабельности национальной экономики.

Проблема государственного долга актуальна для российской экономики. Тяжёлое бремя накопленной внутренней и внешней задолженности поставило перед правительством задачу стабилизации государственного долга и повышения платёжеспособности России в долгосрочном периоде. Положительная динамика сокращения величины государственного долга в России говорит о том, что проводимая правительством экономическая политика благоприятно сказывается на платёжеспособности страны.

Литература

Учебники

1. Введение в макроэкономику: Учебное пособие / Т.Ю.Матвеева – М.: ГУВШЭ, 2004.

2. Курс экономической теории: Учебник для студентов вузов / М.Н. Чепурина, Е.А. Киселёва. - Киров: АСА, 2002.

3. Макроэкономика: Учебник / И.В. Липсиц. - М.:2004.

4. Макроэкономика: Учебник / Е.А. Туманова. – М.: ИНФРА, 2004.

5. Макроэкономика: Учебник / Л.С. Тарасевич. – М.: Юрайт-Издат,2004.

6. Основы теории переходной экономики: Учебник / Е.А. Киселёва, М.Н. Чепурина. - Киров: Обл. типография, 1996.

7. Экономика: Учебник / Под ред. А.С. Булатова. – М.: Издательство БЕК, 1999.

8. Экономическая теория: Учебник / Под ред. Е.Н. Лобачёвой. – М.: Высшее образование, 2008.

9. Экономическая теория: Учебник / Под ред. И.П. Николаевой. – М.: Финстатинформ, 1997.

Статьи из журналов

10. Вавилов А., Ковалишин Е. Проблемы реструктуризации внешнего долга России: теория и практика // Вопросы экономики. 1999. №5.

11. Титков В. Проблемы управления российским внешним долгом // Вопросы экономики. 1997. №11.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Причины возникновения государственного долга и его виды

- Государственный долг и его последствия Вариант 12

- Государственный долг, его структура и параметры

- Государственный долг и его последствия

- Государственный долг (Вариант 16)

- Государственные заимствования РФ

- Государственный долг

- Государственный долг и его социально-экономические последствия

- Современное состояние государственного долга России и ее влияние на общую макроэкономическую ситуацию в стране

- Государственный долг и его социально-экономические последствия Тема №16

- Причины возникновения государственного долга и его виды

- Государственный долг

- Причины возникновения государственного долга и его виды

- Государственный долг и его последствия

- Причины возникновения государственного долга и его виды

- Государственный долг

- Государственный долг

- Государственный долг

- Управление государственным долгом РФ

- Управление государственным и муниципальным долгом

![Государственный долг и его последствия [21.05.11]](/files/works_screen/99/62.png)