Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Принципы организации и формы безналичных расчетов в Российской Федерации

Тема: Принципы организации и формы безналичных расчетов в Российской Федерации

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 29.51K | Скачано: 455 | Добавлен 28.02.11 в 16:58 | Рейтинг: +1 | Еще Контрольные работы

Содержание

Введение 3

Понятие безналичных расчетов, принципы их организации в РФ 5

Расчеты платежными поручениями, по аккредитиву и по инкассо 8

Расчеты с использованием чеков, векселей и банковских карт 15

Список использованной литературы 26

Введение

Современная экономическая система любого государства представляет собой сложную сеть взаимоотношений входящих в нее хозяйствующих субъектов, основой которых являются денежные расчеты, связанные с поставкой материальных ценностей, оказанием услуг, погашением финансовых требований и обязательств. Денежные расчеты могут принимать как наличную, так и безналичную форму. Совокупность всех платежей в стране за определенный период времени в наличной и безналичной формах характеризуется понятием денежный оборот.

Денежный оборот опосредствуется деньгами в двух функциях: как средства обращения и как средства платежа, что позволяет выделить ряд частных понятий. Платежный оборот - совокупность платежей с использованием денег в качестве средства платежа. [10, с.408].

Налично-денежный оборот - часть совокупного денежного оборота, в котором используются наличные деньги в роли средства обращения и средства платежа. [10, с. 409].

Безналичный денежный оборот - часть совокупного денежного оборота без использования наличных денег, осуществляемая путем перечисления платежей по банковским счетам [10, с.409].

Организация денежных расчетов с использованием безналичных перечислений гораздо предпочтительнее платежей наличными деньгами, поскольку позволяет экономить наличные деньги, сокращать издержки обращения, ускорять расчеты, осуществлять контроль за операциями предприятий, соблюдением ими налоговой, платежной и расчетной дисциплины.

В безналичном порядке в соответствии со ст. 861 Гражданского кодекса РФ производятся расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности. [1].

Безналичные расчеты - это расчеты путем перевода банками денежных средств по счетам клиентов на основании расчетных документов в стандартизированной форме, а также путем зачета взаимных встречных требований. Безналичные расчеты организованы по определенной системе, под которой понимается совокупность принципов расчетов, форм и способов совершения платежей и связанного с ними документооборота. Организатор безналичных расчетов в РФ, методический центр по разработке правил, форм и сроков расчетов, стандартов платежных документов - Банк России. Банк России является органом, координирующим, регулирующим и лицензирующим организацию расчетных систем в РФ. Через свои учреждения он осуществляет расчеты между другими кредитными организациями и в целом отвечает за эффективное и бесперебойное функционирование системы расчетов. Непосредственным осуществлением межхозяйственных расчетных операций по поручению клиентов занимаются коммерческие банки.

Понятие безналичных расчетов, принципы их организации в РФ

Одной из базовых структур рыночной экономики является платежный механизм, который делится на налично-денежный и безналичный.

Безналичный платежный оборот осуществляется в виде записей по счетам плательщиков и получателей денежных средств или путем зачетов взаимных требований . Именно широкое развитие безналичных расчетов обусловило необходимость установления связей между банками и превращения их в банковскую систему.

На Центральный банк РФ как главный регулирующий орган платежной системы возложены обязанности по установлению правил, сроков и стандартов осуществления расчетов с соблюдением принципов их организации. Современная правовая база сформировала принципы построения системы безналичных расчетов, характерные для рыночной экономики.

Принципы организации расчетов – основополагающие начала их проведения . Соблюдение всех принципов в совокупности позволяет обеспечить соответствие расчетов предъявляемым требованиям: своевременности, надежности, эффективности. Принципы служат главными ориентирами при разработке порядка расчетов, их технического и документального оформления, а также организации оперативно-бухгалтерской работы участников расчетов.

Первый принцип - правовой режим осуществления расчетов и платежей. В Российской Федерации он сложился к середине 90-х годов. Это соответствующие нормы гражданского законодательства, отдельные федеральные законы и подзаконные акты.

Общий порядок осуществления расчетов на территории Российской Федерации регулируется Гражданским кодексом РФ (ч. II, гл. 45 «Банковский счет», гл. 46 «Расчеты»), а также Положением Центрального банка РФ от 03 октября 2002 г. N 2-П «О безналичных расчетах в Российской Федерации» (в ред. от 22января 2008 г.).

Приняты также специальные законодательные и подзаконные акты, которые включают:

• Федеральный Закон от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (ред. 30.12.2008), гл. XII «Организация безналичных расчетов»;

• Федеральный Закон от 02 декабря 1990 г. N 395-1 «О банках и банковской деятельности» (ред. 30 декабря 2008), ст. 30 «Отношения между Банком России, кредитными организациями, их клиентами и бюро кредитных историй», ст. 31 «Осуществление расчетов кредитной организацией»;

• Федеральный Закон от 11 марта 1997 г. «О переводном и простом векселе» и др.

Второй принцип организации расчетов - осуществление их по банковским счетам, которые должны быть у получателя, поставщика и плательщика. Для расчетного обслуживания заключается договор банковского счета между клиентом и банком, а банки и другие кредитные учреждения открывают корреспондентские счета друг у друга (заключается договор корреспондентского счета) для проведения расчетов между собой и в обязательном порядке в учреждениях Банка России (договор на расчетно-кассовое обслуживание банка) [7, с.41].

Третий принцип - поддержание ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей. Соблюдение этого принципа - залог четкого безусловного выполнения обязательств. Все плательщики (предприятия, банки и пр.) должны планировать поступления, списания средств со счетов, предусмотрительно изыскивать недостающие ресурсы (путем получения кредита или продажи активов) с целью выполнения долговых обязательств [6, с.54].

Четвертый принцип - наличие согласия (акцепта) плательщика на платеж. Механизмом реализации этого принципа является оформление соответствующего платежного инструмента - чека, векселя, платежного поручения или специального акцепта документов - платежных требований-поручений, платежных требований, переводных векселей, выписанных получателем средств [7, с.41-42].

Принцип срочности платежа относится не только к периоду оплаты счетов за товары и услуги, но и ко времени выполнения расчетных операций банками. Значение этого принципа заключается в том, что непрерывно расходуемые средства на производство товаров, оказание услуг должны возмещаться за счет платежей покупателей в сроки, предусмотренные заключенными договорами [6, с.55].

Важнейший принцип организации безналичных расчетов – контроль всех участников за правильностью совершения расчетов, соблюдением установленных положений о порядке их проведения. [6, с.57].

С принципом взаимного контроля участников расчета тесно связан принцип их имущественной ответственности за соблюдение договорных условий. Суть этого принципа заключается в том, что нарушения долговых обязательств в области расчетов влекут применение гражданско-правовой ответственности в форме возмещения убытков, уплаты неустойки (штрафа, пени) и т.п. [6, с.57].

Согласно законодательству общий срок безналичных расчетов не должен превышать пяти операционных дней в пределах Российской Федерации и двух операционных дней - в пределах субъекта Российской Федерации.

Согласно Положению «О безналичных расчетах в Российской Федерации» основными формами безналичных расчетов являются: расчеты платежными поручениями, расчеты по аккредитиву, расчеты чеками, расчеты по инкассо .

Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами.

Расчетные документы (платежные требования, платежные требования-поручения, заявления на аккредитив, инкассовые поручения), применяемые при безналичных расчетах в Российской Федерации, должны оформляться на бланках документов, включенных в Общероссийский классификатор управленческой документации ОК 011-93 (класс «Унифицированная система банковской документации») .

Расчеты платежными поручениями, по аккредитиву и по инкассо

Расчеты платежными поручениями. Наибольшая доля безналичных платежей в России осуществляется с помощью платежных поручений. Они используются в расчетах как по товарным (оплата полученных товаров и услуг, предоплата, погашение кредиторской задолженности, платежи по решениям суда и арбитража, внесение арендной платы), так и по нетоварным операциям (платежи в бюджет, внебюджетные фонды, погашение банковских ссуд с уплатой процентов, взносы в уставные фонды при учреждении АО, приобретение ценных бумаг). Причем нетоварные платежи совершаются только платежными поручениями. Инициатором в расчетах является плательщик, оформляющий платежное поручение.

Платежное поручение – письменное распоряжение плательщика обслуживающему его банку оплатить указанную в данном распоряжении сумму лицу, обозначенному в качестве получателя денежных средств, за счет средств, находящихся на расчетном счете плательщика [9, с.385].

Поручение составляется плательщиком на специальном бланке и содержит все необходимые для совершения платежа реквизиты. Оно представляется в банк, как правило, в четырех экземплярах: первый экземпляр остается в банке плательщика и используется для списания средств с его счета; второй и третий экземпляры платежного поручения отсылаются в банк получателя средств, где на основании второго экземпляра производится зачисление платежа на счет получателя, а третий экземпляр передается ему как приложение к выписке с его счета; четвертый экземпляр поручения возвращается плательщику с отметкой его банка в качестве расписки о приеме поручения к исполнению.

Платежные поручения действительны в течение 10 дней со дня выписки (день выписки в расчет не принимается) и принимаются от плательщика к исполнению только при наличии средств на его счете, если иное не оговорено между банком и владельцем счета.

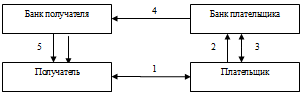

Порядок осуществления расчетов платежными поручениями можно представить в следующем виде (рис. 1):

Рис. 1. Порядок проведения расчетов платежными поручениями

1. Возникают обязательства плательщика перед получателем по оплате определенной суммы денежных средств (купля-продажа товаров или других ценностей, оказание услуг, иные основания).

2. Плательщик предоставляет в обслуживающий его банк четыре экземпляра платежного поручения о переводе денежных средств получателю.

3. Банк плательщика списывает с его банковского счета сумму платежа, ставит на платежном поручении отметку об исполнении и передает четвертый его экземпляр плательщику.

4. Банк плательщика переводит сумму платежа в банк получателя и передает ему второй и третий экземпляры платежного поручения. Первый экземпляр с подписями и печатью плательщика и с отметкой об исполнении остается в банке плательщика и подшивается в документы дня.

5. Банк получателя зачисляет полученные денежные средства на счет получателя, ставит отметку об исполнении на полученных экземплярах платежного поручения и передает один из них получателю, а другой подшивает в документы дня.

Платежи поручениями по договоренности сторон могут быть срочными, досрочными и отсроченными.

Срочный платеж осуществляется в следующих вариантах:

• авансовый платеж, т.е. до отгрузки товара;

• после отгрузки товара, т.е. путем прямого акцепта товара;

• частичные платежи при крупных сделках.

Долгосрочный и отсроченный платежи используются в рамках договорных отношений без ущерба для финансового положения сторон.

В случае если между поставщиками и покупателями осуществляются равномерные и постоянные поставки, расчеты между ними могут осуществляться в порядке плановых платежей (на основании договоров) с использованием платежных поручений. По договору поставщик берет на себя обязательство отгружать покупателю продукцию в установленных размерах и в определенные сроки по согласованному графику поставок, а покупатель обязуется в сроки, определенные договором, производить плановые платежи (ежедневно или периодически). Эта форма расчетов минимизирует разрыв во времени между отгрузкой товаров и совершением платежа, а также ускоряет оборачиваемость денежных средств.

Расчеты по аккредитиву. Аккредитив - это форма проведения безналичных расчетов, при которой банк, действуя по поручению плательщика об открытии аккредитива и в соответствии с его указаниями, обязуется произвести платежи получателю денежных средств . Банк, выставивший аккредитив, т.е. банк плательщика, именуется банком-эмитентом. Если расчеты по аккредитиву осуществляет банк, обслуживающий получателя денежных средств, то он называется исполняющим банком. Аккредитив является самой сложной и дорогой для клиента формой безналичных расчетов. Поэтому расчеты ими в нашей стране производятся крайне редко и используются чаще всего при осуществлении внешнеэкономической деятельности.

В соответствии с российским законодательством существуют такие виды аккредитивов как: покрытые (депонированные) или непокрытые (гарантированные); отзывные или безотзывные. [1; 4]:

Покрытым (депонированным) аккредитивом считается аккредитив, при открытии которого банк-эмитент перечисляет сумму аккредитива (со счета плательщика или в виде предоставленного ему кредита) в распоряжение банка - получателя денежных средств (исполняющего банка), который и должен проводить расчеты в соответствии с условиями аккредитива.

Непокрытый (гарантированный) аккредитив представляет собой аккредитив, при котором исполняющему банку предоставляется право списать сумму аккредитива с открытого у него корреспондентского счета банка-эмитента.

Отзывный аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного уведомления и согласия получателя денежных средств. Если в аккредитиве не указано, к какому виду он относится, то он является отзывным. Исполняющий банк обязан осуществлять платежи и иные операции по отзывному аккредитиву, если к моменту их совершения им не было получено уведомление об изменении условий аккредитива или о его аннулировании.

Безотзывный аккредитив не может быть изменен или аннулирован без согласия получателя денежных средств по нему.

Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре между плательщиком и получателем денежных средств. Если в течение срока действия аккредитива он не был исполнен, то такой аккредитив закрывается и его сумма возвращается на счет плательщика.

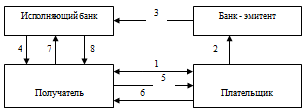

Порядок осуществления расчетов по аккредитиву представлен на рис. 2:

Рис. 2. Порядок проведения расчетов по покрытому аккредитиву

1. Плательщик и получатель денежных средств заключают между собой договор (купли-продажи или оказания услуг), расчеты по которому предусматриваются в форме аккредитива.

2. Плательщик предоставляет в обслуживающий его банк (банк-эмитент) заявление об открытии аккредитива, на основании которого банк-эмитент списывает денежные средства, составляющие сумму аккредитива, со счета плательщика.

3. Банк-эмитент передает исполняющему банку экземпляр заявления об открытии аккредитива и переводит ему сумму аккредитива.

4. Исполняющий банк извещает получателя денежных средств об открытии аккредитива в его пользу.

5. Получатель исполняет свои обязательства перед плательщиком по договору, т.е. осуществляет поставку товаров или иных ценностей или оказывает услуги.

6. Плательщик передает получателю документы, указанные в условиях раскрытия аккредитива.

7. Получатель передает эти документы в исполняющий банк, который проверяет их полноту и правильность оформления.

8. При соответствии представленных документов условиям раскрытия аккредитива, исполняющий банк зачисляет сумму аккредитива на счет получателя.

Если исполняющий банк произвел платеж или осуществил иную операцию в соответствии с условиями аккредитива, то банк-эмитент обязан возместить ему понесенные расходы. Указанные расходы, а также иные расходы банка-эмитента, связанные с исполнением аккредитива, возмещаются плательщиком. Как правило, плательщик платит банку-эмитенту определенную комиссию, которая, помимо компенсации вышеперечисленных расходов, включает в себя определенную прибыль банка-эмитента и исполняющего банка за проведение расчетов по аккредитиву.

Расчеты по инкассо. Расчеты по инкаcco - это форма проведения безналичных расчетов, когда клиент дает обслуживающему его банку поручение осуществить за счет клиента действия по получению от плательщика платежа в пользу клиента .

В настоящее время расчеты по инкассо осуществляются на основании двух видов расчетных документов: инкассового поручения и платежного требования-поручения.

И инкассовое поручение, и платежное требование-поручение представляют собой оформленное требование кредитора (получателя денежных средств) к должнику (плательщику) оплатить сумму задолженности на основании направленных в обслуживающий плательщика банк документов. Однако эти виды расчетных документов отличаются друг от друга порядком и способом их исполнения.

Для осуществления платежа по платежному требованию-поручению необходимо, чтобы плательщик акцептовал его, т.е. дал согласие на его оплату. Поэтому при получении платежного требования-поручения банк, обслуживающий плательщика, должен предъявить это требование плательщику для получения акцепта. Если плательщик согласен оплатить платежное требование-поручение, он скрепляет документ подписями лиц, уполномоченными распоряжаться счетом в соответствии с банковской карточкой, и ставит на нем свою печать. После этого данное платежное требование-поручение оплачивается за счет денежных средств, находящихся на счете плательщика. При отказе плательщика в выдаче акцепта платежное требование-поручение с приложенными к нему документами возвращается кредитору (получателю денежных средств). Если плательщик соглашается оплатить платежное требование-поручение частично, то, помимо подписей и печати, он в графе «сумма к оплате» проставляет сумму, подлежащую списанию с его счета.

В отличие от платежного требования-поручения, списание средств со счета плательщика по инкассовому поручению осуществляется в безакцептном порядке, т.е. согласия плательщика не требуется, а он лишь уведомляется о проведенной процедуре. Но в силу такого порядка исполнения инкассовых поручений они могут выставляться только в строго определенных случаях. В соответствии с действующим законодательством инкассовые поручения могут быть выставлены налоговыми и таможенными органами, внебюджетными фондами, предприятиями связи, на основании исполнительного листа арбитражного суда, а также в случае, если безакцептное списание прямо предусмотрено договором между получателем и плательщиком. При этом к инкассовому поручению прилагаются документы, подтверждающие правомочность его выставления.

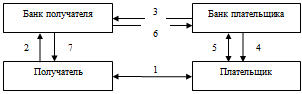

Порядок осуществления расчетов по инкассо можно представить в следующем виде (рис. 3):

Рис. 3. Порядок проведения расчетов по инкассо

1. Возникают обязательства плательщика перед получателем по оплате определенной суммы денежных средств (поставка товаров или иных ценностей, оказание услуг, исполнительный лист арбитражного суда, неуплата налогов или таможенных сборов и т.д.).

2. Получатель денежных средств составляет инкассовое поручение (платежное требование-поручение) и передает его в свой банк с приложением необходимых документов.

3. Банк получателя передает все полученные документы в банк плательщика.

4. Банк плательщика уведомляет плательщика о выставленных на его счет расчетных документах и передает их плательщику (только для платежного требования-поручения).

5. Плательщик акцептует выставленные на его счет расчетные документы (только для платежного требования-поручения); банк плательщика списывает со счета плательщика сумму платежа.

6. Банк плательщика переводит сумму платежа в банк получателя.

7. Банк получателя зачисляет полученные средства на счет получателя.

Расчеты с использованием чеков, векселей и банковских карт

Расчеты чеками. Чек - ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю [7, с.46]. Чеки могут использоваться как физическими, так и юридическими лицами. При этом расчеты чеками между физическими лицами не допускаются.

Бланки чеков изготавливаются по единому образцу и являются документами строгой, отчетности. Они печатаются на типографии Госзнака, и каждый из них имеет свои уникальные серию и номер. Как правило, чеки оформляются в виде чековой книжки, содержащей определенное количество бланков чеков. Юридические и физические лица покупают чековые книжки в обслуживающем их банке, который, в свою очередь, покупает их в ЦБ РФ.

В соответствии с действующим в России законодательством, расчеты за товары и услуги могут производиться чеками. Покупатель или заказчик (далее чекодатель) выписывает продавцу или исполнителю (далее чекодержателю) чек на сумму стоимости поставленных товаров или оказанных услуг. Чекодержатель предъявляет чек в банк, который осуществляет его оплату. Чекодатель или чекодержатель могут запретить оплату чека наличными денежными средствами путем проставления на его лицевой стороне надписи «расчетный». Зачеркивание данной надписи не допускается.

На территории Российской федерации чек подлежит оплате в течение: 10 дней - если он выписан на территории РФ; 20 дней - если он выписан на территории государств - членов СНГ; 70 дней - если он выписан на территории иных государств.

Чекодатель может установить определенный банк-плательщик по чеку. Это достигается с помощью кроссирования. Кроссирование производится путем проведения параллельных линий на лицевой стороне чека, между которыми вписывается наименование банка-плательщика. Банк может принять кроссированный чек к оплате только от своего клиента или от другого банка. Это означает, что если чекодержатель не является клиентом банка-плательщика, то он может предъявить чек к оплате только через обслуживающий его банк.

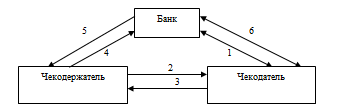

Порядок осуществления расчетов чеками можно представить в следующем виде (рис. 4):

Рис. 4. Порядок проведения расчетов чеками

1. Чекодатель и банк заключают между собой договор, в соответствии с которым банк обязуется оплачивать чеки, выписанные чекодателем. Банк выдает чекодателю чековую книжку.

2. Чекодержатель осуществляет поставку товаров или оказывает определенные услуги чекодателю.

3. Чекодатель оплачивает их стоимость путем выписки чека чекодержателю на соответствующую сумму.

4. Чекодержатель предъявляет чек в банк-плательщик для оплаты.

5. Банк выплачивает чекодержателю сумму, указанную в чеке.

6. Чекодатель и банк осуществляют между собой расчеты по оплаченным банком чекам. Банк может осуществлять оплату чеков, выписанных чекодателем, за счет следующих источников:

- денежных средств, депонированных чекодателем на специальном счете;

- остатка денежных средств на счете чекодателя, открытом в банке-плательщике;

- за счет собственных средств, которые считаются предоставленными чекодателю в кредит. В этом случае чекодатель и банк должны заранее согласовать между собой процентную ставку за пользование этим кредитом и сроки его погашения.

Расчеты векселями. Данная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

Вексель - это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы [6, с.66].

Различают два основных вида векселей: простые и переводные [5].

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу.

Переводной вексель (тратта) - это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель; плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) - получатель платежа по векселю.

Переводный вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Акцептант переводного векселя, так же как векселедатель простого векселя, является главным вексельным должником, он несет ответственность за оплату векселя в установленный срок. Акцепт отмечается в левой части лицевой стороны векселя и выражается словами «акцептован, принят, заплачу» и т.п. с обязательным проставлением подписи плательщика.

Вексель является строго формальным документом. Он содержит перечень обязательных реквизитов. Отсутствие хотя бы одного из них лишает вексель юридической силы.

Положение о простом и переводном векселе предусматривает, что платеж по акцептованному плательщиком векселю может быть дополнительно гарантирован посредством выдачи поручительства (аваля). Такое поручительство дается третьим лицом (обычно банком) как за первоначального плательщика, так и за каждого другого обязанного по векселю лица. Аваль оформляется специальной надписью, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывают, за кого выдана банком гарантия, место и дата выдачи, проставляются подпись двух первых должностных лиц банка и его печать.

Авалист и лицо, за которое он поручился, несут солидарную ответственность за платеж по векселю. В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя.

Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве орудия платежа с помощью передаточной надписи (индоссамента). Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю. Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: «платите приказу» или «платите вместо меня (нас)» с указанием того, к кому переходит платеж.

Лицо, передающее вексель по индоссаменту, называется индоссант. Лицо, получающее вексель по индоссаменту, - индоссатом. К индоссату переходят все права и обязательства по векселю. Закон предусматривает, что все зачеркнутые индоссаменты считаются ненаписанными и не имеют юридической силы. По векселю, оформленному передаточными надписями, все участвующие в нем лица несут солидарную ответственность за платежи.

Все передаточные надписи на векселе, его акцепт или аваль оформляются в пределах установленного срока платежа. Срок платежа по векселю является обязательным реквизитом, и его отсутствие делает вексель недействительным.

Существуют 4 способа установления срока платежа по векселю:

1) срок на определенный день. Выражается в виде записи «обязуюсь заплатить дд.мм.гггг.»;

2) срок по предъявлении - подлежит оплате в день предъявления к платежу;

3) во столько-то времени от составления векселя;

4) во столько-то времени по предъявлении векселя.

Вексельная форма расчетов предполагает обязательное ее участие в организации банковских учреждений. В частности, вексельное законодательство предусматривает инкассирование векселей банками, т. е. выполнение ими поручений векселедержателей по получению платежей по векселям в срок.

Векселя, передаваемые в банк для инкассирования, снабжаются векселедержателем предпоручительной надписью на имя данного банка со словами: «для получения платежа» или «на инкассо». Инкассируя вексель, банк берет на себя ответственность по предъявлению векселя в срок плательщику и по получению причитающегося по нему платежа. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

За выполнение поручения по инкассированию векселей банк получает от клиента комиссионное вознаграждение в виде процента с полученной суммы платежа. Кроме того, банк взимает с клиента все расходы, связанные с отсылкой и присылкой документов, а также расходы, связанные с опротестованием векселя в случае несогласия плательщика платить по данному векселю или в случае его неплатежеспособности.

Протест векселя является публичным актом нотариальной конторы, которая официально фиксирует отказ от платежа по векселю. Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю не позднее 12 часов дня. Банк, который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

Нотариальная контора в день принятия векселя к протесту предъявляет его плательщику с требованием о платеже. Если плательщик в установленный срок сделает платеж по векселю, то этот вексель возвращается плательщику с надписью о получении платежа. Если на требование нотариальной конторы произвести платеж по векселю плательщик отвечает отказом, нотариусом составляется акт о протесте векселя в неплатеже. Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово «опротестовано», дату, подпись, печать).

После совершения процедуры протеста вексель через банк возвращается векселедержателю, который получает право на взыскание суммы платежа по векселю в судебном порядке.

В вексельной форме расчетов помимо банка векселедержателя, инкассирующего векселя, может участвовать и банк плательщика в качестве домицилянта, т. е. выполнять поручение своего клиента-плательщика по своевременному совершению платежа по векселю. Внешним признаком домицилированного векселя служат слова «платеж в банке», помещенные под подписью плательщика.

Для банка эта операция является прибыльной, так как за домициляцию векселей он получает комиссионное вознаграждение, и в то же время, выступая в качестве домицилянта, банк не несет никакой ответственности, если платеж не состоится. Клиент-плательщик сам обязан к сроку платежа по векселю либо обеспечить поступление необходимых денежных средств на свой счет в банк, либо заранее забронировать сумму платежа на отдельном счете. В противном случае банк отказывает в платеже и вексель протестуется в обычном порядке против векселедателя.

Расчеты банковскими картами. Пластиковая (банковская) карта – это средство для составления расчетных и иных документов, подлежащих оплате за счет владельцев карты.

Банковские карты, эмитируемые банками, являются удобной формой осуществления расчетов. Такие расчеты на территории Российской Федерации регламентируются Положением Центрального банка РФ от 24 декабря 2004 г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт». Согласно указанному положению, кредитная организация вправе осуществлять эмиссию банковских карт следующих видов: расчетных (дебетовых) карт, кредитных карт и предоплаченных карт .

Расчетная (дебетовая) карта предназначена для совершения операций ее держателем в пределах установленной кредитной организацией - эмитентом суммы денежных средств (расходного лимита), расчеты по которым осуществляются за счет денежных средств клиента, находящихся на его банковском счете, или кредита, предоставляемого кредитной организацией - эмитентом клиенту в соответствии с договором банковского счета при недостаточности или отсутствии на банковском счете денежных средств (овердрафт).

Кредитная карта предназначена для совершения ее держателем операций, расчеты по которым осуществляются за счет денежных средств, предоставленных кредитной организацией - эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

Предоплаченная карта предназначена для совершения ее держателем операций, расчеты по которым осуществляются кредитной организацией - эмитентом от своего имени, и удостоверяет право требования держателя предоплаченной карты к кредитной организации - эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Осуществлять эмиссию пластиковых карт в РФ могут только кредитные организации. Они могут выпускать карты как для физических, так и для юридических лиц (корпоративная карта), при условии, что их лицензия позволяет осуществлять расчеты по счетам указанных лиц.

Для того, чтобы стать владельцем пластиковой карты, юридическое или физическое лицо должно открыть в банке-эмитенте специальный банковский счет для расчетов по операциям с использованием карт, заключив при этом соответствующий договор банковского счета (договор на расчетно-кассовое обслуживание), договор банковского вклада, кредитный или иной договор, предусматривающий осуществление операций с использованием банковских карт. При этом банк-эмитент выдает банковскую карту ее владельцу, который получает право ее использования, а сама карта остается собственностью банка. При выдаче карты осуществляется ее персонализация, т.е. нанесение данных, позволяющих идентифицировать ее держателя (тиснение, нанесение графической информации, кодирование магнитной полосы). Кроме того, каждой карте присваивается ПИН-код – персональный идентификационный номер, который предоставляет держателю карты возможность ее обслуживания в банкоматах или ПОС-терминалах. Каждая карта должна содержать наименование и логотип банка-эмитента, а также наименование платежной системы, которая осуществляет расчеты по ней.

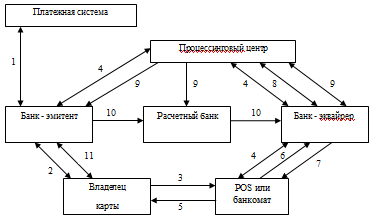

Порядок осуществления расчетов с использованием пластиковых карт представлен на рис. 5:

Рис. 5. Порядок проведения расчетов с использованием пластиковых карт

Список использованной литературы

1. Гражданский кодекс РФ (далее - ГК РФ) от 26.01.1996 № 14-ФЗ (ред. от 25.12.2008).

2. Федеральный закон от 10.07.2002 г. № 86-ФЗ «О центральном банке Российской Федерации (Банке России)» (ред. от 30.12.2008).

3. Федеральный закон от 02.12.1990 г. N 395-1 «О банках и банковской деятельности» (ред. от 30 декабря 2008).

4. Положение «О безналичных расчетах в Российской Федерации» от 03 октября 2002 г. N 2-П (ред. от 22 ян

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Порядок проведения безналичных расчетов в РФ

- Система безналичных расчетов

- Финансовые инструменты на рынке ценных бумаг

- Расчетно-кассовое обслуживание коммерческим банком

- Учет безналичных расчетов

- Пластиковая карта как инструмент безналичных расчетов

- Расчетно-кассовое обслуживание юридических лиц в коммерческом банке

- Принципы организации и формы безналичных расчетов в РФ (Вариант №5)

- Расчетно-кассовое обслуживание юридических и физических лиц

- Безналичные расчеты населения в России и пути их развития

- Финансовые инструменты на рынке ценных бумаг

![Принципы организации и формы безналичных расчетов в Российской Федерации [28.02.11]](/files/works_screen/90/22.png)