Главная » Бесплатные рефераты » Бесплатные рефераты по бухгалтерскому учету и анализу »

Учет безналичных расчетов

Тема: Учет безналичных расчетов

Раздел: Бесплатные рефераты по бухгалтерскому учету и анализу

Тип: Реферат | Размер: 32.64K | Скачано: 432 | Добавлен 18.04.15 в 13:47 | Рейтинг: 0 | Еще Рефераты

Содержание

Введение 3

1. Учет денежных средств на расчетном счету 4

2. Принципы и формы безденежных расчетов 10

3. Аналитический учет и финансовое планирование 12

Заключение 16

Список литературы 17

Введение

Хозяйственная деятельность любого предприятия неосуществима без проведения денежных расчетов. Расчеты, как правило, проводятся через расчетный счет предприятия или через его кассу.

Осуществляя хозяйственную деятельность, предприятие сталкивается с необходимостью производить расчеты как внутри самого предприятия, так и вне его. Внутренние расчеты связаны с выплатой заработной платы и подотчетных сумм работникам, дивидендов акционерам и др. Внешние расчеты обусловлены финансовыми взаимоотношениями по поводу поставок продукций, выполнения работ, оказания услуг, закупки сырья и материалов, уплаты налогов, взносов во внебюджетные фонды, получения и возврата кредита и др. Современные предприятия и организации по всему миру постепенно отказываются от денежного оборота в бумажном варианте и переходят на банковскую систему. Учет операций по расчетному счету производится намного проще, нежели в системе наличных выплат. Помимо этого, есть и ряд других преимуществ данной системы хранения и обработки валюты. Поэтому тема учета и анализ денежных средств на расчетных счетах является актуальной.

Целью работы является изучение особенностей учета и анализа денежных средств на расчетном счету. Для достижения цели поставлены следующие задачи:

1. Выявить особенности учета денежных средств на расчетном счете.

2. Проанализировать основные принципы и формы безденежных расчетов.

3. Изучить аналитический учет и финансовое планирование.

Объектом является финансово-хозяйственная деятельность предприятия, предметом – учет денежных средств на расчетных счетах.

Теоретическую основу работы составляют учебники и учебные пособия отечественных ученых по проблемам теории и методологии бухгалтерского учета и анализа, приказы Минфина и положения по учету.

1. Учет денежных средств на расчетном счету

Владельцем расчетного счета может стать любая законодательно зарегистрированная организация, располагающая тем или иным имуществом. Для того, чтобы организация числилась в банковских системах как юридическое лицо, в ней должна иметься четкая система управления, производиться бухгалтерский учет, иметься соответствующий пакет документации о регистрации и специфике деятельности. Существуют и другие критерии, которым должна соответствовать организация, чтобы иметь возможность производить учет операций по расчетному счету.

Организация должна предоставить сотрудникам банка соответствующее заявление о создании соответствующей учетной записи. Естественно, без полного пакета документации произведение данного действия будет невозможным. Как правило, банкам, чтобы начать учет операций на расчетных счетах, требуются нотариально заверенные копии следующих документов: ксерокопия устава предприятия, желающего получить учетную запись в банке; учредительный договор либо (при отсутствии такового) соглашение об учреждении; свидетельство о регистрации предприятия, желающего начать учет операций на расчетном счете в банке. Должны быть предоставлены образцы подписей главного бухгалтера и непосредственного руководителя предприятия, а также образец оттиска печати. Предприятие должно быть в обязательном порядке зарегистрировано в Пенсионном фонде, налоговой инспекции и органах социального обеспечения и социального страхования.

После того, как регистрация будет завершена, предприятию будет присвоен соответствующий номер учетной записи, на который будут перечисляться все поступления финансов, имеющиеся в активах предприятия. В данном случае имеется в виду: прибыль организации, выделяемые заработные платы сотрудникам, полученные кредиты, прочие поступления валюты. Номер, присвоенный юридическому лицу при регистрации, размещается на всех бланках документации предприятия. Учет операций на расчетных счетах в банках осуществляется таким образом, чтобы обеспечить фиксацию полного спектра действий, производимых в отношении хранящихся в конкретном банке денежных активов. В данном случае речь идет как о расходе денег, так и поступлении их.

Общий алгоритм работы с денежными средствами на счету включает в себя следующие пункты [4, с. 283]:

1. Поступление может быть осуществлено на основании соответствующего объявления, при помощи кассы.

2. Выплата может производиться на основании предъявления чека.

3. Перечисление средств по определенному адресу может быть произведено на основании платежного поручения.

Платежное требование-поручение является документом, на основании которого поставщик услуг посредством сообщения из банка может требовать перечисление денежных средств установленным плательщиком (поставщиком услуг).

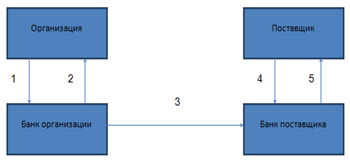

1 - Платежное поручение. 2 - Выписка банка. 3 - Платежное поручение. 4 - Платежное поручение. 5 - Выписка банка

Рисунок 1 – Расчет платежным поручением

Учет операций по расчетному счету 2014 года обеспечивает не только безопасность денежных средств предприятий и организации, но и простоту их использования.

Синтетический учет операций по расчетному счету – это фиксирование движений средств на активном расчетном счете (№ 51) предприятия и их документальное сопровождение. Благодаря четкому и систематизированному ведению проводок хозяйственной деятельности организации удается осуществлять [4, с. 286]:

- ясный анализ источников получения средств на расчетный счет;

- контроль целевого использования денег предприятия;

- своевременное выполнение хозяйственных обязательств и календарных бюджетных платежей.

Положение №2 Центробанка РФ, касающееся расчетов безналичного характера, обязывает фиксирование операций, проходящих по счету фирмы с помощью журналов-ордеров, ведомости, а также расчетных документов: чеков кассовых; платежных поручений; инкассовых требований. Обязательными реквизитами расчетных документов являются:

Наименование документа, его номер и полная дата (указание числа, месяца и года, когда выписан). Реквизиты плательщика и получателя (наименования, ИИН, номера расчетных, корреспондентских и субсчетов, а также данные банков – названия и адреса). Указание цифрами и прописью перечисляемой суммы. Отдельная строка, указывающая о включении (или невключении) налога.

Графа НДС является важным обязательным элементом. В случае включения налогового вычета, прописывается сумма (в цифрах и прописью). В случае невключения – ставится отметка о необложении платежа налогом.

Все зачисления, производимые через расчетный счет, регистрируются ведомостью (№2) плюс в журналах-ордерах.

Синтетический учет операций на расчетном счете отражает оборотные дебетные движения по:

- перечислениям клиентами фирмы (покупателями товара или заказчиками услуг);

- получениям ссуд; свободным денежным средствам, оставшимся к началу месяца (остаткам);

- поступлениям наличности из касс организации.

При взносе на расчетный счет наличных необходимо оформлять объявление о внесении денежных средств. Это приказ предприятия, оформленный в одном экземпляре, о принятии наличных денег через кассу с использованием корреспондирующего счета №50 и указанием источника поступления. Объявление об использовании сумм наличностью может понадобиться в случаях, когда: сдается выручка; оплачиваются банковские услуги; производятся взносы по учредительным документам; вносятся средства от депонентов и т. д. Объявление имеет три части: Верхний корешок предназначен банку. Середина, представляющая собой непосредственно квитанцию, остается у кассира. Нижняя часть является ордером, который вместе с выпиской банка, по завершению операции, также хранится у кассира.

Оборотные кредитные операции по расчетным счетам организации отражаются корреспондирующими счетами (регистрируются журналом-ордером 2).

Кредит счета показывает учет по: погашениям задолженностей перед подрядчиком, поставщиком и т. п.; выплатам социальных, пенсионных, налоговых отчислений, а также процентов по банковским кредитным договорам; выдачам сумм наличностью в кассы фирмы.

В обязательном порядке оформляется чек, подписанный главбухом и директором организации, когда появляется необходимость получить деньги с расчетного счета в кассу, с указанием целевого назначения: зарплат сотрудникам; пособий; командировочных; на расходование по хозяйству [7, с. 105].

Чековая книжка относится к строгой отчетности. Корешок чека содержит те же реквизиты, что и основная часть. Он оставляется, чтобы можно было подтвердить в учетных регистрах проведение кассовых операций.

Синтетический учет по расчетному счету часто требует оформить то или иное поручение. Указывается строка, сообщающая о том, с вычетом НДС проходит платеж или без.

Функциональными назначениями поручений могут быть указания банку перечислить средства для следующих целей: оплатить услуги поставщиков товара; рассчитаться с посредниками за оказанные услуги; произвести оплату процентов по кредитам и прочее.

Платежное требование также может содержать требования уплаты денежных средств посредством банка, согласно подписанных договоров и соглашений о поставке товаров или оказания услуг. То есть оформляется кредитором (получателем) для должника (плательщика).

Требование предусматривает: указание сроков и условий для оплаты; целевое назначение; реквизиты договора на поставку товара или оказание услуг; прилагаемые документально заверенные факты получения продукции или выполненных работ (а также их перечень и даты); графу, предусматривающую дату получения требования должником.

Документ действителен десять дней, начиная со следующего рабочего дня с момента подписания. Если операция не выходит за рамки одной кредитной организации, поручение имеет три экземпляра. В противном случае – больше.

Для учета движения безналичных денежных средств организации предназначен 51 счет бухгалтерского учета.

Его анализ показывает, что этот счет активный и всегда имеет сальдо дебета. Дебет 51 счета предназначен для того, чтобы отразить поступление безналичных средств на расчетные счета (увеличивается актив), кредит счета 51 отражает списание средств (актив уменьшается).

Основные проводки по счету 51 представлены в таблицах 1 и 2.

Таблица 1 – Типовые проводки по поступлению безналичных средств на расчетный счет

|

Дебет |

Кредит |

Наименование операции |

|

51 |

62 |

Оплата или аванс поступают от покупателя |

|

51 |

50 |

Взнос наличными из кассы предприятия в банк |

|

51 |

75 |

Безналичный взнос в Уставной капитал |

|

51 |

67 |

Получение долгосрочного (краткосрочного) кредита |

Списание средств осуществляется по платежному поручению. Оно составляется в двух экземплярах и передается банку. На одном экземпляре ставится банковская отметка о том, что поручение было принято, после чего оно передается обратно. Когда деньги из кассы вносятся на расчетный счет, оформляют объявление на наличный взнос.

Таблица 2 - Типовые проводки по выбытию безналичных средств с расчетного счета

|

Дебет |

Кредит |

Наименование операции |

|

60 |

51 |

Оплаты поставщику |

|

60 |

51 |

Снятие денег в кассу со счета |

|

75 |

51 |

Выплата дивидендов |

|

67(66) |

51 |

Возврат займа (кредита) |

Движения по расчетному счету согласно платежных поручений происходит акцептовано или неакцептовано.

То есть у покупателя может быть срок для того, чтобы уведомить банк о своем отказе оплачивать товар или услугу. Предварительный акцепт не превышает трех дней. По истечении этого времени суммы зачисляются на р/с организации. Бесспорные списания могут производиться по инкассовым поручениям. Оформляется так же, как требование, но с указанием основания бесспорности: официальные взыскания контролирующих органов или в случае наличия права банка проводить подобные действия на расчетном счету предприятия [10, с. 224].

2. Принципы и формы безденежных расчетов

Основными организационными принципами безналичных расчетов являются:

1. Документальное обеспечение.

Проведение платежей банками или любыми другими расчетными учреждениями возможны только на основе письменного распоряжения клиента, приказа судебных и других органов, которые имеют такое право в соответствии с законодательством. Также списание средств может проводиться на основе распоряжения о списании. Существуют также отдельные случаи, когда у банковских учреждений есть право на проведение списания средств со счетов организаций по требованию кредиторов в безакцептном порядке. Такое право обязательно должно быть прописано в договоре предоставления услуг.

2. Срочность.

Этот принцип касается порядков и сроков обработки документов банками, сроков списания, а, также, зачисления средств на счета. Некоторые банки, к примеру, Банк России, устанавливают определенные сроки безналичного расчета.

3. Платежная обеспеченность.

Такой принцип позволяет осуществлять платежи со счетов в пределах имеющихся на них сумм. Документальные поручения, касающиеся списания средств со счетов должны исполняться банком и соответствовать очередности списания денежных средств.

4. Свободный выбор формы безналичного расчета.

Существует несколько форм безналичных расчетов, которые установлены действующим законодательством (по аккредитиву, инкассо, расчеты платежными поручениями и чековые). Организации имеют возможность выбрать для себя наиболее подходящую.

5. Унификация документов по платежам [12, с. 395].

Расчетные документы, как установлено законодательством, должны быть оформлены в электронном или бумажном виде на бланках единой формы.

Эти документы содержат такие реквизиты:

- вид платежа;

- наименование расчетного документа;

- год, число, месяц выписки расчетного счета, его номер;

- ФИО плательщика или название организации, номер счета, ИНН налогоплательщика, местонахожденияи наименование банка, номер субсчета;

- ФИО получателя, его номер счета, ИНН, местонахождения и наименование банка получателя, БИК, номер субсчета;

- сумма платежа;

- назначение платежа;

- очередность платежа;

- печати и подпись уполномоченных лиц.

Участвующие в сделке лица имеют право выбрать такую форму безналичного расчета, которая наиболее им подойдет. Система расчетов создана с целью обеспечения благоприятных условий для кругооборота средств, поэтому поставщики заинтересованы в выплатах без задержек, иначе это лишает их выручки от реализации и усложняет выполнение финансовых и производственных задач. При условии задержки платежа у покупателя формируется кредиторская задолженность, тем самым нарушая принципы организации движения финансов [3, с. 29].

Наиболее распространенные формы безналичных расчетов:

- при помощи чеков;

- при помощи платежных платежей;

- при помощи аккредитивов;

- инкассовых поручений;

- платежных требований.

- платежное поручение.

Таким поручением называют распоряжение плательщика банку о переводе определенной денежной суммы на счет получателя, который открыт в этом же или любом другом банке.

Аккредитивы.

Расчеты при помощи аккредитивов – это расчетная операция по специальным банковским счетам. Учет по расчетам аккредитивами осуществляют по счету 55 «Специальные банковские счета» субсчет «аккредитив». Подробнее об этом виде расчетов читайте здесь.

Расчеты при помощи чеков.

Осуществляются из лимитированной чековой книжки. Эта форма расчетов является очень удобной. Основное преимущество в том, что оплата производится одновременно с отправкой товара, продукции.

Чек представляет собой ценную бумагу, которая содержит в себе распоряжение банку от чекодателя о проведении платежа на указанную в чеке сумму. Учет чековых книжек и оформление чеков рассмотрено здесь.

Расчеты при помощи инкассо.

Такие расчеты представляют собой банковскую операцию, при проведении которой банк по поручению клиента осуществляет действия по получению платежа от плательщика. Расчеты по инкассо осуществляются на основе инкассовых поручений [3, с. 34].

3. Аналитический учет и финансовое планирование

Аналитический учет по счету 51 «Расчетные счета» ведется по каждому расчетному счету. Для учета операций, отражаемых на счете N 51 «Расчетный счет», предназначены: на промышленных предприятиях журнал-ордер № 2, в строительных организациях - журнал-ордер № 2-с, в снабженческих и сбытовых организациях - журнал-ордер № 2-сн с ведомостями к ним соответственно № 2, 2-с и 2-сн.

Записи в журналах-ордерах и ведомостях производятся на основании выписок банка по расчетному счету и приложенных к ним документов.

В журнале-ордере и в ведомости записи делаются по корреспондирующим счетам итогами по одной или нескольким выпискам банка. Когда записи производятся итогами по нескольким выпискам, в графе «Дата» должны быть приведены начальная и конечная даты этих выписок.

Группировка сумм для отражения в журнале-ордере и ведомости необходимых итогов осуществляется путем подсчета соответствующих данных в выписках или приложенных к ним документах, согласно приведенным в них бухгалтерским разметкам. Корреспонденция счетов указывается как в банковских выписках, так и на документах.

Остаток средств на расчетном счете в банке приводится в ведомости только на начало и конец месяца. На протяжении месяца, для оперативных целей, используются данные об остатках средств, показанные в выписках банка.

Поддержание оптимального остатка денежных средств на расчетном счете – одна из задач финансового планирования в организации. В основе ее лежит очередность списания денежных средств с расчетного счета организации, которая на данный момент претерпела существенные изменения.

Очередность платежа – это последовательность, которую применяет банк при списании денег со счетов клиента по полученным распоряжениям, для которых наступил срок оплаты или наступает в день получения их банком. Очередность определена в ГК РФ [2].

Распоряжения на списание со счета клиента банка могут быть различного вида – платежные поручения и требования, инкассовые поручения и др. Очередность платежа от вида распоряжения не зависит, а определяется только от наличия денег и того, достаточно ли их, чтобы заплатить по всем документам.

Очередность платежа проставляется на любом виде распоряжения - реквизит (поле) 21 (Положение Барка России от 19.06.2012г. №383-п). Без заполнения этого поля документ банком принят не будет.

Согласно поправкам в ГК с 14 декабря 2013 года установлено пять очередностей платежей: от 1 – самая срочная до 5 – наименее срочная. До этого времени применялось шесть очередностей.

Существует два вида очередности списания денежных средств (ст.855 ГК):

1. Календарная очередность: если суммы на расчетном счете хватает для удовлетворения всех требований к нему, то списание денег производится в порядке поступления документов.

2. Очередность в последовательности, установленной законом: если денег на счете недостаточно, чтобы удовлетворить все требования, предъявленные к счету.

Итак, по установленной законом последовательности применяется следующая очередность списания денежных средств с расчетного счета организации (п.2 ст.855 ГК):

1 очередь: исполнительные документы на удовлетворение требований о взыскании алиментов, о возмещении вреда, которое причинено здоровью и жизни.

2 очередь: исполнительные документы на выплату выходных пособий и оплату труда лицам, работавшим по трудовому договору, выплату вознаграждений авторам результатов интеллектуальной деятельности.

3 очередь: платежные документы по оплате труда лиц, работающих по трудовому договору, поручения налоговых органов и органов контроля за уплатой страховых взносов на списание и перечисление задолженности по налогам, сборам, страховым взносам во внебюджетные фонды.

4 очередь: исполнительные документы на удовлетворение других денежных требований.

5 очередь: другие платежные документы в календарной очередности [6, с. 202].

Если средств на счете недостаточно и есть документы, которые все относятся к одной очередности платежа, то списание по ним (внутри группы) производится в порядке календарной очередности.

При этом:

- очередность платежа в поле 21 проставляется всегда, независимо от того, хватает ли у вас денег на расчетном счете или нет и независимо от того, к какой очередности относится документ на оплату;

- перечисление платежей по налогам, сборам, страховым взносам в добровольном порядке относится к 5 очередности платежа [2].

Заключение

В соответствии с Законом Российской Федерации «О предприятиях и предпринимательской деятельности» каждое предприятие вправе открывать в любом учреждении банка расчетный счет и другие счета для хранения денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций. Расчетные счета открываются предприятиям, имеющим статус юридического лица и находящимся на самостоятельном балансе. Перевод денежных средств осуществляется в рамках следующих форм безналичных расчетов: расчеты платежными поручениями, по аккредитиву, чеками, инкассам, расчетов в форме перевода денежных средств по требованию получателя средств (прямое дебетование), расчетов в форме перевода электронных денежных средств. Бухгалтер, который ведет счет 51, проводит выписку банка и подбирает к ней соответствующие расчетно-платежные документы. Бухгалтер проверяет соответствие расчетных документов банковской выписке. На каждом расчетном документе проставляет корреспондирующий счет для дальнейшей бухгалтерской обработки. Счет 51 «Расчетный счет» предназначен для обощения информации о наличие и движении денежных средств на расчетных счетах организации. Она может иметь несколько расчетных счетов. В этом случае аналитический учет по счету 51 «Расчетный счет» ведется по каждому расчетному счету. На основании поступления денег на расчетный счет составляется листок-расшифровка по дебету счета 51. Итоговая строка листка-расшифровки по дебету счета 51 должна быть равна итогу поступления денег на расчетный счет в выписке банка за одна и ту же дату.

На основании документов о списании денег с расчетного счета составляется листок-расшифровка по кредету счета 51.

Итоговая строка листка-расшифровки по кредиту счета 51 записывается в соответствующем журнале-ордере. Итоговая строка листка-расшифровки по дебету счета 51 записывается в ведомость счета 51 «Расчетный счет».

Список использованной литературы

1. Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 08.11.2010) «Об утверждении Положения по бухгалтерскому учету "Бухгалтерская отчетность организации» (ПБУ 4/99)» - URL: http://www.consultant.ru/document/cons_doc_LAW_107971/?frame=1

2. Путеводитель по ИБ «Корреспонденция счетов». Внесение наличных денежных средств на расчетный счет в банке. – URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=KOR;n=55555

3. Алексеева, Г.И. Бухгалтерский учет: Учебник / С.Р. Богомолец, Г.И. Алексеева, Т.П. Алавердова; Под ред. С.Р. Богомолец. - М.: МФПУ Синергия, 2013. - 720 c.

4. Богаченко, В.М. Бухгалтерский учет: Практикум: Учебное пособие / В.М. Богаченко, Н.А. Кириллова. - Рн/Д: Феникс, 2013. - 398 c.

5. Бурмистрова, Л.М. Бухгалтерский учет: Учебное пособие / Л.М. Бурмистрова. - М.: Форум, 2012. - 304 c.

6. Воронина, Л.И. Бухгалтерский учет: Учебник / Л.И. Воронина. - М.: Альфа-М, НИЦ ИНФРА-М, 2013. - 480 c.

7. Дмитриева, И.М. Бухгалтерский учет и аудит: Учебное пособие для бакалавров / И.М. Дмитриева. - М.: Юрайт, 2013. - 306 c.

8. Карпова, Т.П. Бухгалтерский учет: упражнения, тесты, решения и ответы: Учебное пособие / Т.П. Карпова, В.В. Карпова. - М.: Вузовский учебник, НИЦ ИНФРА-М, 2013. - 328 c.

9. Кондраков, Н.П. Бухгалтерский учет: Учебник / Н.П. Кондраков. - М.: НИЦ ИНФРА-М, 2013. - 681 c.

10. Лунева, А.М. Бухгалтерский учет: Учебное пособие / М.П. Переверзев, А.М. Лунева; Под общ. ред. М.П. Переверзев. - М.: НИЦ ИНФРА-М, 2013. - 221 c.

11. Мельникова, Л.А. Бухгалтерский учет: Учебник для бакалавров / Ю.А. Бабаев, А.М. Петров, Л.А. Мельникова; Под ред. Ю.А. Бабаев. - М.: Проспект, 2013. - 432 c.

12. Неселовская, Т.М. Бухгалтерский учет: Учебник / Т.М. Неселовская. - М.: ИНФРА-М, 2013. - 717 c.

13. Потапова, Е.А. Бухгалтерский учет: конспект лекций / Е.А. Потапова. - М.: Проспект, 2013. - 144 c.

14. Сапожникова, Н.Г. Бухгалтерский учет: Учебник / Н.Г. Сапожникова. - М.: КноРус, 2013. - 456 c.

15. Широбоков, В.Г. Бухгалтерский учет в организациях АПК: Учебник / В.Г. Широбоков. - М.: ФиС, 2012. - 688 c.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Рефераты на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Рефераты для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Реферат, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Учет денежных средств и денежных документов (ООО «Паркет»)

- Принципы организации и формы безналичных расчетов в РФ (Вариант №5)

- Пластиковая карта как инструмент безналичных расчетов

- Порядок проведения безналичных расчетов в РФ

- Безналичные расчеты населения в России и пути их развития

- Учет наличных и безналичных денежных средств

- Принципы организации и формы безналичных расчетов в РФ

- Учёт денежных средств и денежных документов

- Принципы организации и формы безналичных расчетов в Российской Федерации

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Учет и аудит денежных средств на предприятии (на примере ОАО «Уссурийский»)

- Принципы организации и формы безналичных расчетов в РФ

- Методика аудиторской проверки учета денежных средств (ООО «Метизпромсервис»)

- Принципы организации и формы безналичных расчетов в РФ

- Учет денежных средств и денежных документов (курсовая + практика)

- Принципы организации и формы безналичных расчетов в РФ

- Учет денежных средств и денежных документов (ОАО «Исток»)

![Учет безналичных расчетов [18.04.15]](/files/works_screen/2/49/62.png)