Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Принципы организации и формы безналичных расчетов в РФ

Тема: Принципы организации и формы безналичных расчетов в РФ

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 748.53K | Скачано: 432 | Добавлен 26.09.10 в 15:02 | Рейтинг: +1 | Еще Контрольные работы

Содержание

Введение 3

Глава 1: Понятие безналичные расчетов, принципы и организация в РФ 4

1.1. Понятие и организация безналичных расчетов в РФ 4

1.2. Принципы организации расчетов 6

Глава 2: Расчеты платежными поручениями, по аккредитиву и по инкассо 8

2.1. Расчеты платежными поручениями 8

2.2. Расчеты аккредитивами 9

2.3. Расчеты по инкассо 12

Глава 3: Расчеты с использованием чеков, векселей и банковских карт 14

3.1. Расчеты чеком 14

3.2. Расчеты векселями 15

3.3. Расчеты банковскими картами 16

Заключение 19

Список используемой литературы 20

Введение

В современных условиях деньги являются неотъемлемым атрибутом хозяйственной жизни. Поэтому все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются денежными расчетами, которые могут принимать как наличную, так и безналичную форму. Организация денежных расчетов с использованием безналичных денежных средств гораздо предпочтительнее платежей наличными деньгами, поскольку достигается значительная экономия на издержках обращения. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии, как по вышеотмеченной причине, так и с целью изучения и регулирования макроэкономических процессов.

Изменения происходят и в функционировании банков: повышается самостоятельность и роль банков, изыскиваются пути роста эффективности банковского обслуживания, идет поиск оптимального разграничения сфер деятельности и функций, специализированных финансово-кредитных и банковских учреждений, постоянно разрабатываются новое банковское законодательство в соответствии с задачами современного этапа развития.

В России в настоящее время много проблем связанных с организацией безналичного денежного оборота: у нас он, как правило, меньше, чем в развитых странах, практически отсутствуют безналичные расчеты между потребителями и магазинами, велико недоверие населения к пластиковым картам. Все это затрудняет действие механизма банковского мультипликатора.

Поэтому тема безналичного денежного оборота в настоящее время является актуальной.

Глава 1: Понятие безналичные расчетов, принципы и организация в РФ

Безналичные расчеты – это денежные расчеты, производимые путем записей на счетах в банках, когда денежные суммы списываются со счета плательщика и зачисляются на счет получателя. Безналичные расчеты организовываются по определенной системе, под которой понимается совокупность принципов организации безналичных расчетов, требований, предъявляемых к их организации, определенных конкретными условиями хозяйствования, а также форм и способов расчетов и связанного с ними документооборота.

1.1. Понятие и организация безналичных расчетов в РФ

Банк России 3 октября 2002 г. принял Положение № 2-П «О безналичных расчетах в Российской Федерации». Положение разработано в соответствии с частью второй ГК РФ, ФЗ «О Центральном банке Российской Федерации (Банке России)» и иными законами РФ, регулирует осуществление безналичных расчетов в валюте РФ и на ее территории в формах, предусмотренных законодательством, определяет форматы, порядок заполнения и оформления используемых расчетных документов, а также устанавливает правила проведения расчетных операций по корреспондентским счетам (субсчетам) кредитных организаций (филиалов), в том числе открытых в Банке России, и счетам межфилиальных расчетов.

Безналичные расчеты осуществляются через кредитные организации (филиалы), Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета), если иное не установлено законодательством и не обусловлено используемой формой расчетов.

Списание денежных средств со счета осуществляется по распоряжению его владельца или без распоряжения владельца счета в случаях, предусмотренных законодательством.

Списание денежных средств со счета осуществляется на основании расчетных документов, составленных в соответствии с требованиями Положения, в пределах имеющихся на счете денежных средств, если иное не предусмотрено в договорах, заключаемых между Банком России или кредитными организациями и их клиентами.

Порядок оформления, приема, обработки электронных платежных документов и осуществления расчетных операций с их использованием регулируется отдельными нормативными актами Банка России, за исключением случаев, указанных в Положении, и заключаемыми между Банком России или кредитными организациями и их клиентами договорами, определяющими порядок обмена электронными документами с использованием средств защиты информации.

Ограничение прав владельца счета на распоряжение находящимися на нем денежными средствами не допускается, за исключением случаев, предусмотренных законодательством.

Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами.

В рамках форм безналичных расчетов в качестве участников расчетов рассматриваются плательщики и получатели средств (взыскатели), а также обслуживающие их банки и банки-корреспонденты.

Банки не вмешиваются в договорные отношения клиентов. Взаимные претензии по расчетам между плательщиком и получателем средств, кроме возникших по вине банков, решаются в установленном законодательством порядке без участия банков. Банки осуществляют операции по счетам на основании расчетных документов.

Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или в установленных случаях электронного платежного документа:

• распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств;

• распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем).

Расчетные документы на бумажном носителе оформляются на бланках документов, включенных в Общероссийский классификатор управленческой документации ОК 011-93 (класс “Унифицированная система банковской документации”). Расчетные документы действительны к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня их выписки и предъявляются в банк в количестве экземпляров, необходимом для всех участников расчетов. При приеме банком расчетных документов осуществляется их проверка в соответствии с требованиями, установленными правилами ведения бухгалтерского учета и Положением. Расчетные документы, оформленные с нарушением установленных требований, приему не подлежат.

Плательщики вправе отозвать свои платежные поручения, получатели средств (взыскатели) - расчетные документы, принятые банком в порядке расчетов по инкассо (платежные требования, инкассовые поручения), не оплаченные из-за недостаточности средств на счете клиента и помещенные в картотеку.

1.2. Принципы организации расчетов

Принципы организации расчетов — основополагающие начала их проведения. Соблюдение принципов в совокупности позволяет обеспечить соответствие расчетов предъявляемым требованиям: своевременности, надежности, эффективности. На этих принципах строятся порядок расчетов, их техническое и документальное оформление, методы предупреждения рисков, а также организация оперативно-бухгалтерской работы участников расчетов.

В различных источниках выделяется различное количество принципов, но суть их в целом одинакова.

1. Принцип правовой регламентации порядка осуществления безналичных расчетов. С помощью этого принципа достигается единообразие расчетов.

2. Принцип осуществления расчетов по счетам, которые банки открывают клиентам для хранения и перевода средств.

3. Принцип самостоятельности и ликвидности клиентов и их материальной ответственности за свои действия.

4. Принцип свободы выбора клиентами форм расчетов и закрепления их в хозяйственных документах. Наличие этого принципа объясняется многообразием форм собственности и характера деятельности организаций. Ограничение свободы выбора со стороны банка не допускается.

5. Принцип наличия акцепта – согласия плательщика на платеж. Вместе с тем законодательством предусмотрены случаи бесспорного (без согласия плательщиков) списания средств: недоимок по налогам и другим обязательным платежам — на основании исполнительных листов, выданных судами, некоторых штрафов по распоряжениям взыскателей и т.д.

6. Принцип срочности платежа. Осуществление расчетов проводится строго исходя из сроков, предусмотренных в хозяйственных, кредитных, страховых договорах.

7. Принцип установления очередности списания со счета клиента денежных средств в случае их недостатка для осуществления всех платежей.

8. Принцип контроля всех участников за правильностью совершения расчетов и соблюдением установленных положений о порядке их проведения.

Все принципы безналичного расчета взаимосвязаны и взаимообусловлены. Нарушение одного из них приводит к нарушению других.

Глава 2: Расчеты платежными поручениями, по аккредитиву и по инкассо

2.1. Расчеты платежными поручениями

Платежное поручение - форма расчетов, при которой плательщик предоставляет в обслуживающее его учреждение банка расчетный документ, содержащий поручение о перечислении определенных сумм со своего счета на счет получателя в срок установленный законодательством.

В день принятия банком от клиента платежного поручения у банка возникает обязательство перед клиентом в сроки установленные законодательством перечислить денежные средства с корреспондентского счета при правильном указании реквизитов плательщика, получателя средств и наличие на его счете денежных средств.

При соблюдении клиентом условий кредитная организация в день принятия платежного поручения от клиента списывают средства с его счета и перечисляет их со своего корреспондентского счета.

Схема расчета платежным поручением

1. Выписка платежного поручения в соответствии с требованиями договора и предъявление поручения в банк;

2. списание средств со счета покупателя и зачисление на счет продавца;

3. выписка с расчетного счета покупателя о списании средств

4. выписка с расчетного счета продавца о зачислении средств.

Платежное поручение действительно в течение 10 дней, начиная со дня, следующего за днем выписки. В отдельных случаях используются безотрывные поручения.

Организация плательщик выписывает четыре экземпляра платежного поручения. На одном экземпляре ставится оригинальная печать организации, он подписывается первой и второй подписями. Этот экземпляр является основанием для списания средств и остается в банковской документации. Второй экземпляр возвращается к плательщику. Третий и четвертый поступают в банк продавца. На основании третьего производится зачисление средств на счет получателя. Последний экземпляр прилагается к выписке со счета получателя в качестве подтверждения совершения операции. Основным преимуществом данной формы расчетов является относительно быстрый документооборот.

2.2. Расчеты аккредитивами

Аккредитив – условное денежное обязательство, принимаемое банком (банк – эмитент) по поручению плательщика произвести платежи в пользу получателя средств по предъявлении последним документов соответствующих условиям аккредитива.

Плательщик и поставщик передают банкам, в которых обслуживаются функции по контролю за соблюдением договора в части сумм и сроков оплаты. В банке поставщика открывается счет, на котором депонируются средства плательщика на определенный срок. После этого поставщик отгружает продукцию и документы, подтверждающие отгрузку, передает в банк. Исполняющий банк проверяет соответствие отгрузки условиям аккредитива, затем денежные средства списываются на счет поставщика, а документы пересылаются в банк-эмитент откуда они попадают покупателю.

Достоинства:

• поставщик получает гарантию своевременной оплаты от покупателя, т.к. отгрузка производится после извещения об открытии аккредитива;

• несмотря на то, что деньги забронированы, поставщик получит их только при условии исполнения условий договора.

В современной практике используют несколько форм аккредитива:

• депонированный (открытый) – банк плательщика (банк-эмитент) перечисляет в банк получателя сумму со счета плательщика. Денежные средства списываются еще до момента исполнения поставщиком обязательств по договору;

• непокрытый (гарантированный) – списанные средства с расчетного счета покупателя не перечисляются в банк поставщика, а депонируются на специальном счете. Выплаты производятся за счет средств на корреспондентском счете банка покупателя в банке поставщика.

Возможны и другие классификации:

• отзывный аккредитив может быть изменен банком-эмитентом без уведомления организации получателя средств. Отзыв не создает обязательств банка-эмитента, а исполняющий банк платежи не производит;

• безотзывный – может быть отменен и изменен только с согласия поставщика. Исполняющий банк обязуется осуществить платеж поставщику при выполнении условий аккредитива. Эта форма чаще используется.

Существуют и другие вариации аккредитивной формы:

• если поставщик реализует продукцию через посредника, то в качестве платежа может использовать переводной аккредитив, при котором платежи осуществляются как в пользу посредника, так и в пользу поставщика;

• в случае периодических поставок используют возобновляемый аккредитив. После поставки партии с аккредитива производятся платежи до тех пор, пока на аккредитиве имеются средства. Либо средства депонируются в соответствующих суммах под каждую поставку.

Порядок расчетов устанавливается в договоре. Плательщик предоставляет в банк аккредитив установленной формы, в котором указываются вид аккредитива, условия оплаты, номер счета, срок действия, полное и точное наименование документов, наименование товаров.

Для получения денежных средств по аккредитиву поставщик предоставляет в банк-исполнитель 4 экземпляра реестра счетов и документы, свидетельствующие о выполнении контракта.

Недостатки:

• значительный документооборот между банками и их клиентами;

• невозможность в короткие сроки произвести оплату;

• у плательщика на время действия контракта из оборота отвлекаются значительные денежные средства;

• аккредитивная форма расчетов является также самой дорогостоящей.

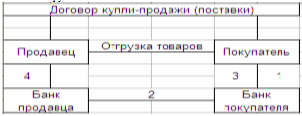

Схема с использованием покрытого аккредитива

1. Предоставление в банк аккредитива по установленной форме;

2. списание средств со счета покупателя и перечисление в исполняющий банк для платежей по аккредитиву;

3. уведомление продавца об открытии аккредитива;

4. отгрузка продукции;

5. предоставление в обслуживающий банк документов, свидетельствующих об отгрузке;

6. контроль исполняющего банка за соблюдением условий контракта и зачисление средств на счет продавца;

7. уведомление банка-эмитента об использовании аккредитива;

8. уведомление покупателя об использовании аккредитива.

Схема расчетов с использованием гарантированного аккредитива

1. Предоставление аккредитива по установленной форме;

2. сообщение об открытии гарантированного аккредитива;

3. отражение открытия аккредитива в исполняющем банке;

4. уведомление продавца об открытии аккредитива;

5. отгрузка продукции;

6. предоставление в банк документов;

7. контроль исполняющего банка за соблюдением условий контракта;

8. уведомление банка-эмитента от использовании аккредитива;

9. списание денежных средств;

10. уведомление покупателя о списании средств.

2.3. Расчеты по инкассо

Расчеты по инкассо – банк обязуется по поручению своего клиента и за его счет получить от должника причитающуюся клиенту сумму денежных средств.

Расчеты по инкассо могут осуществляться с акцептом или без него. В современной практике инкассовая форма расчетов осуществляется на основании платежных требований и инкассовых поручений.

Платежное требование - поручение используется, как правило, в коммерческом обороте и представляет собой расчетный документ, который содержит требование кредитора к должнику об уплате определенной суммы через банк. При расчетах между коммерческими организациями платежные требования без акцепта используются только в случае, если данное условие установлено основным договором между контрагентами.

Платежные требования предоставляются в банк получателя на бланке установленной формы. Кроме основных реквизитов оно содержит условия оплаты, срок для акцепта, дату отсылки плательщику документов, наименование товара.

Принимающий платежные требования банк получателя осуществляет проверку соответствия платежного требования установленной форме. В случае соблюдение правил два экземпляра с реестром платежных требований передаются в банк плательщика. Поступившие в исполняющий банк платежные требования проверяются на соответствие условий данной формы расчетов условиям договора между банком и плательщиком.

При расчетах с акцептом один экземпляр передается для акцепта плательщику. После акцепта исполняющий банк производит списание средств. Если плательщик отказывается от акцепта, то должен предоставить в банк – исполнитель заявление в трех экземплярах с указанием мотива отказа. При неполучении исполняющим банком в установленный срок отказа от акцепта платежное требование считается акцептованным.

Схема расчетов с использованием платежных требований – поручений, подлежащих акцепту

1. отгрузка товара;

2. выписка и направление в банк-эмитент платежного требования-поручения;

3. передача документов в исполняющий банк и направление требования покупателю;

4. передача документов в исполняющий банк и направление требования покупателю;

5. акцепт или отказ от акцепта вместе с соответствующими заявлениями;

6. перечисление средств в случае акцепта или возврат – в случае отказа;

7. зачисление средств на счет продавца;

8. извещение поставщика о поступлении средств либо передача документов свидетельствующих об отказе.

Безакцептное списание по хозяйственным договорам требует соответствующего указания такой возможности в договоре банковского счета. В случае если условия о безакцептном списании средств нет в договоре банковского счета либо плате6льщик не представил в банк сведения о получателях средств, платежное требование оплачивается в порядке предварительного акцепта.

Схема расчетов с использованием безакцептных платежных поручений

1. Заключение договора банковского счета, предусматривающего возможность безакцептного списания денежных средств;

2. отгрузка товаров;

3. выписка и направление в банк-эмитент или инкассового поручения;

4. передача документов в исполняющий банк;

5. проверка исполняющим банком соответствия применения данной формы расчетов договору банковского счета;

6. перечисление средств в случае соблюдения условий;

7. извещение плательщика о списании денежных средств;

8. зачисление средств на счет продавца;

9. извещение поставщика о поступлении средств.

Глава 3: Расчеты с использованием чеков, векселей и банковских карт

3.1. Расчеты чеком

Чек – ценная бумага, содержащая нечем не обусловленное распоряжение чекодателя обслуживающему его банку произвести платеж указанной в чек суммы чекодержателю.

Выделяют два вида чеков:

• денежные – для выплаты наличных денег;

• расчетные – используют для расчетов между юридическими лицами.

Расчетные чеки в свою очередь делятся на депонированные и гарантированные. Различия между ними заключаются в том, что при оформлении депонированной чековой книжки клиент предварительно перечисляет на отдельный лицевой счет соответствующую сумму, что обеспечивает гарантию платежа по данным чекам.

Покрытием чека выступают средства чекодателя на расчетном счете в пределах соответствующей суммы гарантии. При отсутствии средств на счете плательщика банк может произвести оплату за счет собственных средств.

Перед выдачей чековой книжки банк заполняет отдельные реквизиты содержащихся в ней чеков. На лицевой стороне указывается наименование плательщика и банка и выдавшего чековую книжку, а также приводятся необходимые банковские реквизиты плательщика. На обратной стороне цифрами и прописью указывается предельный размер суммы, на которую может быть выписан чек. Книжка регистрируется. Подтверждением подлинности чека служит идентификационная карта.

Чек должен быть предъявлен к оплате в течение 10 дней. Выдача чека не погашает обязательства чекодателя, в исполнение которого он выдан. Права по чеку могут быть переданы с помощью передаточной надписи на чеке, называемой индоссаментом.

Платеж по чеку полностью или частично может быть гарантирован посредством аваля (поручительства). Аваль может быть выдан любым лицом, за исключением плательщика. На лицевой стороне чека авалист проставляет надпись «считать за аваль» с указанием своего наименования и реквизитов.

Схема расчетов с использованием депонированной чековой книжки

3.2. Расчеты векселями

Вексель – ценная бумага, представляющая собой письменное долговое обязательство векселедателя уплатить при наступлении срока обозначенную в векселе сумму векселедержателю.

По предъявлению векселя делятся на срочные (с указанием точной даты платежа) и по предъявлению (без указания срока платежа).

Различают также:

• простой (соло) – в операциях участвуют векселедатель, обязанный уплатить по векселю, и векселедержатель, имеющий право на получение платежа;

• переводной (тратта) – выписывается и подписывается кредитором – трассантом и представляет собой приказ должнику – трассату об уплате в срок указанной суммы третьему лицу – первому держатель векселя - ремитенту. Чтобы приказ трассанта имел силу, трассат должен подтвердить свое согласие произвести платеж -акцептовать вексель.

Наиболее ликвидными являются векселя, снабженные гарантией банка в виде надписи на векселе – аваля. Лицо, совершившее аваль несет ответственность вместе с должником.

Вексель может быть передан одним держателем другому посредством передаточной надписи – индоссамента. Лицо, передающее вексель называется индоссантом, а получающее индоссатом. Надпись делается на обратной стороне векселя, при нехватке места на дополнительном листе – аллонже. Так вексель может циркулировать среди неограниченного круга лиц.

Различают векселя:

• казначейские – выпускается государством и представляет собой краткосрочное обязательство государства со сроком погашения 3, 6, 12месяцев;

банковский вексель – выпускается банком. Доход владельца такого векселя определяется как разница между ценой погашения (номинал) и ценой продажи. Наиболее популярны ввиду их доходности, надежности, ликвидности и залоговой ценности;

• коммерческий вексель применяется при кредитовании торговых операций.

3.3. Расчеты банковскими картами

Благодаря внедрению в банковскую сферу достижений научно-технического прогресса, обработка чеков и ведение текущих счетов стали возможны на базе использования ЭВМ. Расширение практики безналичных денежных расчетов, механизация и автоматизация банковских операций, переход к широкому использованию более совершенных поколений ЭВМ обусловили возникновение новых методов погашения или передачи долга с применением электронных денег.

Электронные деньги – это деньги на счетах компьютерной памяти банков, распоряжение которыми осуществляется с помощью специального электронного устройства.

Распространение системы платежей на электронной основе знаменует собой переход на качественной новый уровень эволюции денежного обращения. С появлением ЭВМ в банковском деле появилась возможности замены чеков на пластиковые кары.

Пластиковая карта – пластиковая пластинка с нанесенной магнитной полосой или встроенной микросхемой, дающей ключ к карточному счету в банке.

При бумажной технологии продавец с помощью терминала считывает информацию с карты и выясняет можно ли оплатить покупку. Информация фиксируется на слипе, подпись на котором означает приказ перевести деньги. В электронной системе держатель карточки напрямую связывается с эмитентом через терминал. Он вводит с клавиатуры секретную комбинацию цифр.

По экономическому содержанию различают: кредитные (связаны с открытием кредитной линии в банке) и дебетовые карты (предназначены для получения наличных денег в банковских автоматах).

Банковские кредитные карты – предназначены для покупки товаров с использованием банковского кредита и получения авансов в налично-денежной форме. Такая кредитная линия действует в пределах установленного лимита. Различают индивидуальные (выдаются отдельным клиентам с высокой кредитоспособностью и могут быть «стандартными» и «золотыми») и корпоративные (выдаются организации). Карточки туризма и развлечений выпускаются компаниями, специализирующимися на обслуживании этой сферы. Они принимаются различными компаниями во всем мире и предоставляют льготы при бронировании номеров в гостиницах, авиабилетов. Частные кредитные карточки предприятий их применение ограничено определенной замкнутой сетью торговых учреждений. При этом кредит предоставляет сама компания. Карточки для покупки через терминалы в торговых точках относятся к разряду дебетовых. Они привязаны к чековому или сберегательному счету владельца и выполняют функции чека. Карточки для банковских автоматов дают возможность владельцу получать наличные в пределах остатка средств на счете.

Еще одна классификация связана с их технологическими особенностями

• с магнитной полосой – имеют на обороте магнитную полосу, где записаны данные необходимые для идентификации личности владельца;

• со встроенной микросхемой – хранителем информации является микросхема, которая записывается заранее, а затем может обновляться;

На сегодняшний день более 80% карт в России выпускается платежными системами Visa и MasterCard, и все расчеты российских банков идут через международные платежные системы. Наличие отечественной системы позволит оставлять деньги за обслуживание расчетов в России.

Кризис принес отечественной системе не только проблемы, но и возможности. Одним из позитивных примеров этих возможностей в России может стать создание национальной платежной системы.

Агентство «РБК.Рейтинг» подготовило рейтинг крупнейших банков по количеству пластиковых карт в обращении и по количеству карт, выпущенных за I полугодие 2009 года. (Приложение 1)

Лидером рейтинга по количеству пластиковых карт в обращении по состоянию на 1 июля остается «Сбербанк» - почти 34 млн. штук, при этом только за первые шесть месяцев текущего года было выпущено новых порядка 4,8 млн. штук, а с учетом перевыпуска количество составляет уже 7,2 млн. штук. Второе место - за «Банком Москвы», 8,7 млн. штук. Замыкает тройку лидеров «Альфа-банк» с показателем 5,2 млн. штук.

Всего в рейтинге приняло участие 130 банков, в прошлом рейтинге, подготовленном по итогам 2008 года, количество участников было чуть более 100.

Заключение

Рассмотрев экономическое содержание и основы организации безналичных расчетов можно сделать следующие выводы: организация безналичных расчетов продолжает совершенствоваться, безналичные расчеты неотъемлемая часть процесса воспроизводства. Мировой опыт в организации безналичных расчетов свидетельствует о непременном вытеснении из платежного оборота наличных денег, частые изменения нормативных и законодательных актов, регулирующих осуществление безналичных расчетов и их не состыковка, приводит к серьезным затруднениям в практической работе. Развитие научно-технического процесса, стремление приблизиться к мировым стандартам способствует со стороны государства и Банка России принятию мер по внедрению новых, более совершенных технологий в организации осуществления безналичных расчетов.

Для улучшения осуществления организации безналичных расчетов рекомендуется ускорение перехода к совершенным программным системам, скорейшая автоматизация системы безналичных расчетов, предоставление выхода на мировой уровень, широкое использование клиринга, активизация работы с клиентами, путем разработки и внедрения взвешенного порядка начисления процентов за остатки на расчетных и текущих счетах. Кроме этого необходимо предложить клиентам целый ряд дополнительных услуг, связанных, например, с трастовым управлением средствами клиента, агентскими услугами на рынке ценных бумаг, консультационными услугами по правовым и общеэкономическим вопросам, а также вопросам финансового анализа состояния дел клиента, совершенствование нормативной базы, упрощение процесса осуществления расчетов.

Таким образом, несмотря на все трудности при осуществлении безналичных расчетов можно отметить, что в стране наблюдаются тенденции для успешного развития расчетов и приближению к мировым стандартам.

Список используемой литературы

1. Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 г. N 14-ФЗ (принят ГД ФС РФ 22.12.1995 г.) (ред. от 17.07.2009 г.);

2. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 г. N 395-1 (ред. от 15.02.2010 г.);

3. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» (принят ГД ФС РФ 27.06.2002 г.) от 10.07.2002 г. N 86-ФЗ (ред. от 25.11.2009 г.);

4. «Положение о безналичных расчетах в Российской Федерации» (утв. ЦБ РФ 03.10.2002 г. N 2-П) (ред. от 22.01.2008 г.) (Зарегистрировано в Минюсте РФ 23.12.2002 г. N 4068);

5. «Положение о порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» (утв. ЦБ РФ 01.04.2003 г. N 222-П) (ред. от 26.08.2009 г.) (Зарегистрировано в Минюсте РФ 29.04.2003 г. N 4468);

6. Березина М.П. «Безналичные расчеты в России: особенности организации и направления развития» М.: Финансы 2007;

7. Балабанова И.Т., Гончарук О.В., Савинская Н.А. «Деньги и финансовые институты»: СПб: Издательство «Питер» 2001;

8. Жуков Е.Ф. «Деньги. Кредит. Банки»: М.: ЮНИТИ 2007;

9. Лаврушин О.И. «Деньги. Кредит. Банки»: М.: Финансы и статистика 2005;

10. Леонтьев В.Е., Радковская Н.П. «Финансы, деньги, кредит и банки»: СПб.: Знание ИВЭСЭП 2002;

11. Поляк Г.Б. «Финансы. Денежное обращение. Кредит»: М.: ЮНИТИ-ДАНА 2003;

12. Методические указания по выполнению контрольной работы для самостоятельной работы студентов по дисциплине «Деньги, кредит банки» – М.: ВЗФЭИ 2006;

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в Российской Федерации

- Принципы организации и формы безналичных расчетов в РФ

- Расчетно-кассовое обслуживание юридических и физических лиц

- Финансовые инструменты на рынке ценных бумаг

- Безналичные расчеты населения в России и пути их развития

- Расчетно-кассовое обслуживание коммерческим банком

- Принципы организации и формы безналичных расчетов в РФ (Вариант №5)

- Порядок проведения безналичных расчетов в РФ

- Система безналичных расчетов

- Учет безналичных расчетов

- Расчетно-кассовое обслуживание юридических лиц в коммерческом банке

- Пластиковая карта как инструмент безналичных расчетов

- Финансовые инструменты на рынке ценных бумаг

![Принципы организации и формы безналичных расчетов в РФ [26.09.10]](/files/works_screen/21/98.png)