Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Принципы организации и формы безналичных расчетов в РФ (Вариант №5)

Тема: Принципы организации и формы безналичных расчетов в РФ (Вариант №5)

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 127.28K | Скачано: 382 | Добавлен 04.11.14 в 11:49 | Рейтинг: 0 | Еще Контрольные работы

Оглавление

Контрольный теоретический вопрос. 3

Контрольные тестовые задания. 14

Задача. 14

Список использованной литературы.. 15

Контрольный теоретический вопрос

Принципы организации и формы безналичных расчетов в РФ.

Одной из базовых структур рыночной экономики является платежный механизм, который делится на налично-денежный и безналичный. Безналичный платежный оборот в России составляет около 60%, в экономически развитых странах — до 90%.

Безналичный платежный оборот осуществляется в виде записей по счетам плательщиков и получателей денежных средств или путем зачетов взаимных требований. Именно широкое развитие безналичных расчетов обусловило необходимость установления связей между банками и превращения их в банковскую систему. На Центральный банк РФ как главный регулирующий орган платежной системы возложены обязанности по установлению правил, сроков и стандартов осуществления расчетов с соблюдением следующих принципов их организации.

1. Правовой режим осуществления расчетов и платежей. В Российской Федерации он сложился к середине 90-х годов. Это соответствующие нормы гражданского законодательства, отдельные федеральные законы и подзаконные акты. Общий порядок осуществления расчетов на территории Российской Федерации регулируется Гражданским кодексом РФ (ст. 861—885), а также Положением Центрального банка РФ «О безналичных расчетах в Российской Федерации» от 3 октября 2002 г. № 2-П. Приняты также специальные законодательные и подзаконные акты, которые включают федеральные законы «О Центральном банке Российской Федерации (Банке России)», «О банках и банковской деятельности», «О переводном и простом векселе» и др.

2. Осуществление расчетов по банковским счетам, которые должны быть у получателя, поставщика и плательщика. Для расчетного обслуживания заключается договор банковского счета между клиентом и банком, а банки и другие кредитные учреждения открывают корреспондентские счета друг у друга для проведения расчетов между собой.

3. Обеспечение ликвидности и платежеспособности участников расчетных отношений. Это необходимое условие своевременного выполнения долговых обязательств.

4. Наличие согласия (акцепта) плательщика на платеж. Механизмом реализации этого принципа является оформление соответствующего платежного документа — чека, векселя, платежного поручения или специального акцепта документов — платежных требований-поручений, платежных требований, переводных векселей, выписанных получателем средств.

5. Срочность платежа. Этот принцип относится не только к периоду оплаты счетов за товары и услуги, но и ко времени выполнения расчетных операций банками.

6. Контроль субъектов расчетных отношений за своевременностью и правильностью совершения расчетов. С этим принципом тесно связан принцип имущественной ответственности за соблюдение договорных условий в форме возмещения убытков, уплаты штрафа, пени и т.п. в случае нарушения договорных обязательств.

В соответствии с Гражданским кодексом РФ при безналичных расчетах допускаются расчеты платежными поручениями, по аккредитиву, чеками, по инкассо, а также расчеты в других формах, предусмотренных законом.

Правила, формы, сроки и стандарты безналичных расчетов устанавливает Центральный банк РФ. Согласно законодательству общий срок безналичных расчетов не должен превышать пяти операционных дней в пределах Российской Федерации и двух операционных дней — в пределах субъекта Российской Федерации.

Указанием Центрального банка РФ «О введении новых форматов расчетных документов» от 3 декабря 1997 г. № 51-У установлено, что платежные требования, платежные требования-поручения, заявления на аккредитив, инкассовые поручения (распоряжения), применяемые при безналичных расчетах в Российской Федерации, начиная с января 1998 г. должны оформляться на бланках Общероссийского классификатора управленческой документации ОК 011—98 (класс «Унифицированная система банковской документации»).

Здесь же указано, что за нарушение правил расчетных операций банки, предприятия, учреждения, организации и граждане несут ответственность в соответствии с действующим законодательством. Безналичные расчеты осуществляются через кредитные организации (филиалы) и/или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета), если иное не установлено законодательством и не обусловлено используемой формой расчетов. Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

- корреспондентских счетов (субсчетов), открытых в Банке России;

- корреспондентских счетов, открытых в других кредитных организациях;

- счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

- счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

В соответствии с Положением «О безналичных расчетах в Российской Федерации», списание денежных средств со счета осуществляется по распоряжению его владельца или без его распоряжения в случаях, предусмотренных законодательством и/или договором между банком и клиентом. При недостаточности денежных средств на счете для удовлетворения всех предъявляемых к нему требований списание средств осуществляется по мере их поступления в очередности, установленной законодательством. Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами.

Согласно Положению, основными формами безналичных расчетов являются:

• расчеты платежными поручениями;

• расчеты по аккредитиву;

• расчеты чеками;

• расчеты по инкассо.

При осуществлении безналичных расчетов в перечисленных формах используются следующие расчетные документы:

• платежные поручения;

• аккредитивы;

• чеки;

• платежные требования;

• инкассовые поручения.

Расчеты платежными поручениями.

Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежными поручениями могут производиться:

- перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

- перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

- перечисления денежных средств в целях возврата/размещения

кредитов (займов) депозитов и уплаты процентов по ним;

- перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

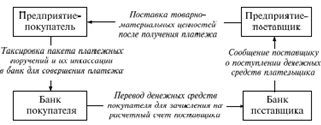

Схема расчетов платежными поручениями представлена на рис. 1.

Рис. 1. Схема расчетов платежными поручениями при предварительной оплате товарно-материальных ценностей

Данная форма расчетов может применяться при предоплате за полученные товары и услуги.

Вместе с тем платежи поручениями по договоренности сторон могут быть срочными, досрочными и отсроченными.

- срочный платеж осуществляется в следующих вариантах:

- авансовый платеж, т.е. платеж до отгрузки товара;

- после отгрузки товара, т.е. путем прямого акцепта товара;

- частичные платежи при крупных сделках.

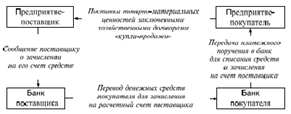

Схема расчетов платежными поручениями при последующей оплате товарно-материальных ценностей и услуг дана на рис. 2.

Платежи поручениями по договоренности сторон могут быть срочными, досрочными и отсроченными.

Срочный платеж осуществляется в следующих вариантах:

- авансовый платеж, т.е. до отгрузки товара;

- после отгрузки товара, т.е. путем прямого акцепта товара;

- частичные платежи при крупных сделках.

Долгосрочный и отсроченный платежи используются в рамках договорных отношений без ущерба для финансового положения сторон.

Рис. 2. Схема расчетов платежными поручениями при последующей оплате товарно-материальных ценностей

В случае если между поставщиками и покупателями осуществляются равномерные и постоянные поставки, расчеты между ними могут осуществляться в порядке плановых платежей (на основании договоров) с использованием платежных поручений. По договору поставщик берет на себя обязательство отгружать покупателю продукцию в установленных размерах и в определенные сроки по согласованному графику поставок, а покупатель обязуется в сроки, определенные договором, производить плановые платежи (ежедневно или периодически). Эта форма расчетов минимизирует разрыв во времени между отгрузкой товаров и совершением платежа, а также ускоряет оборачиваемость денежных средств.

Аккредитивная форма расчетов.

Аккредитив представляет собой условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему) произвести такие платежи.

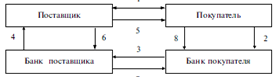

Порядок расчетов с использованием аккредитива состоит в следующем (рис. 3.):

- заключение договора о расчетах с использованием аккредитива с предварительным депонированием средств в банке на отдельном счете;

- передача в банк заявления на открытие аккредитива;

- перевод средств в банк поставщика и зачисление их на счет «аккредитивы»;

- сообщение поставщику об открытии аккредитива;

- поставка товара или оказание услуг;

- направление в банк поставщика расчетных документов, подтверждающих отгрузку товара (оказание услуг), списание средства со счета «Аккредитивы» и зачисление их на счет поставщика;

- направление в банк покупателя сообщения об использовании аккредитива;

- сообщение об использовании аккредитива покупателю.

В соответствии с Положением, банками могут открываться следующие виды аккредитивов:

• покрытые (депонированные) или непокрытые (гарантированные);

• отзывные или безотзывные (могут быть подтвержденными).

Рис. 3. Аккредитивная форма расчетов с предварительным депонированием средств

При использовании покрытого (депонированного) аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива.

При использовании непокрытого (гарантированного) аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. При этом списание средств с корреспондентского счета банка-эмитента по гарантированному аккредитиву (порядок списания) определяется по соглашению между банками.

Отзывным считается аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Если к моменту завершения платежа исполняющим банком не получено уведомление об изменении условий или отмене аккредитива, то платеж должен быть осуществлен. Аккредитив является отзывным, если в его тексте прямо не указано иное.

Безотзывным признается аккредитив, который не может быть отменен без согласия получателя средств, в пользу которого он был открыт.

Положительной стороной аккредитивной формы расчетов по сравнению с другими формами является оплата продукции после ее отгрузки и гарантия платежа. Вместе с тем средства покупателя отвлекаются из хозяйственного оборота на срок действия аккредитива, замедляется товарооборот. Возможно, это послужило одной из причин слабого развития данной формы расчетов в России.

Расчеты по инкассо.

При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществить действия (за счет клиента) по получению от плательщика платежа и (или) акцепта платежа.

Банк-эмитент имеет право привлекать для выполнения поручений клиента иной банк.

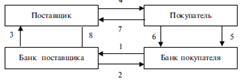

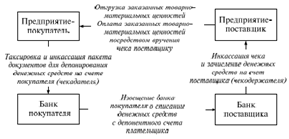

Типичная схема расчетов по инкассо представлена на рис. 4.

Рис. 4. Схема расчетов по инкассо.

Процедура расчетов по инкассо состоит из следующих этапов:

1) заключение договора о купле-продаже товаров, в котором предусматриваются расчеты по инкассо;

2) поставщик производит отгрузку товара в сроки, установленные договором;

3) отгрузив продукцию и оформив все необходимые по условиям договора документы, поставщик представляет их в обслуживающий его банк;

4) банк поставщика пересылает полученные документы в исполняющий банк (банк покупателя);

5—6) банк покупателя передает полученные документы покупателю против оплаты платежного требования-поручения;

7) денежные средства, полученные от покупателя, переводятся в банк поставщика;

8) банк поставщика зачисляет полученные суммы на расчетный счет поставщика.

Возможность осуществления расчетов по инкассо должна быть предусмотрена в договоре с банком на расчетно-кассовое обслуживание, иначе банк не обязан принимать к исполнению поступившие платежные документы.

Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Расчеты чеками.

Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Оплата должна быть произведена конкретным банком с конкретного счета чекодателя. В итоге чекодержатель может не получить причитающуюся ему денежную сумму, если на конкретном счете не окажется необходимого количества средств, в то время как на других счетах чекодателя может быть средств достаточно.

Для обеспечения платежей по выданным чекам чекодатель может депонировать на отдельный счет в обслуживающем банке необходимую сумму (рис. 5).

Рис. 5. Схема расчета чеками.

Поскольку чек является ценной бумагой, он может передаваться другому лицу с помощью передаточной надписи (индоссамента). Лицо, получившее чек по индоссаменту, считается его законным владельцем. Не подлежит передаче именной чек.

Платеж по чеку может быть гарантирован частично или полностью посредством аваля (гарантии). Гарантом платежа по чеку может быть любое лицо, исключая плательщика. На лицевой стороне чека или на дополнительном листе делается надпись «Считать за аваль» и указывается, кем и за кого он дан.

На практике бывают случаи отказа от оплаты чека. В этом случае чекодержатель может предъявить иск к одному, нескольким или ко всем отвечающим по чеку лицам (чекодателю, индоссантам, авалистам), которые несут солидарную ответственность перед чекодержателем. Иск к этим лицам может быть предъявлен в течение шести месяцев со дня окончания срока предъявления чека к платежу.

Расчеты с использованием банковских карт.

Банковские (пластиковые) карты, эмитируемые банками, являются удобной формой осуществления расчетов. Такие расчеты на территории Российской Федерации регламентируются Положением Центрального банка РФ «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием» от 9 апреля 1998 г.

Банковская карта — это именно денежный документ, удостоверяющий личность владельца счета в банке и дающий право на приобретение товаров и услуг без использования наличных денег или на получение наличных денег. При всем многообразии в мире банковский карточек их можно классифицировать по способу записи информации: с магнитной полосой и микропроцессором.

На карточке с магнитной полосой в закодированном виде записывается специальная информация: номер карточки, срок действия, фамилия, имя и отчество держателя, наносится специальный код (ПИН-код). Такие карточки составляют основу большинства платежных систем.

Получают все большее распространение в финансовых расчетах смарт-карты, которые более надежны и многофункциональны.

Следующим шагом к созданию микропроцессорной карточки является создание «электронных кошельков», которые представляют собой пластиковые карточки, имеющие встроенный микропроцессор, содержащий определенную денежную стоимость.

Существуют также кредитовые и дебетовые банковские карточки.

Кредитная банковская карточка дает ее держателю право осуществлять

операции в размере предоставленной эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом, для оплаты товаров и услуг и/или получения наличных денежных средств.

Дебетовая или расчетная карточка предоставляет держателю право распоряжаться денежными средствами, находящимися на счете, в пределах кредитного (расходного) лимита, установленного эмитентом, для оплаты товаров и услуг и/или получения наличных денежных средств.

Для того чтобы осуществлялись расчеты с помощью банковской карточки, необходимо открыть специальный счет в банке.

В последнее время все большее распространение получают расчеты в сети Интернет.

Следует отметить, что выгодной формой безналичных расчетов является корпоративная банковская карта, которая позволяет ее владельцу производить операции по счету юридического лица. Держателем такой карты, как правило, является сотрудник организации, который уполномочен совершать операции по счету.

Контрольные тестовые задания

Что относится к функциям коммерческого банка?

а) посредничество в кредите;

б) создание капитала;

в) ссуды предприятиям;

г) прием вкладов.

Кто является эмитентом евро?

а) Европейский центральный банк (ЕЦБ);

б) МВФ;

в) МБРР.

Задача

Банк выдал кредит в сумме 6 000 000 руб. на 2 года по годовой ставке сложных процентов 15% годовых. Кредит должен быть погашен единовременным платежом с процентами в конце срока. Определить:

а) наращенную сумму долга;

б) сумму полученных банком процентов.

Решение:

S=P*(1+i) n

D=S-P

а)S=6000000*(1+0,15)2=7935000руб.

б)D=7935000-6000000=1935000руб.

Список использованной литературы

- Гражданский кодекс Российской Федерации (Части I, II и III). – М.: ТД «ЭЛИТ 2000», 2003.

- Федеральный закон «О Центральном банке РФ (Банке России)» №86 ФЗ от 10 июля 2002 г. // Деньги и кредит. – 2002. – №8.

- Федеральный закон «О банках и банковской деятельности» № 17 ФЗ от 3 февраля 1996 г. // Собрание законодательства РФ. –1996. – №6.

- Деньги, кредит, банки: учебник / под ред. Е.Ф. Жукова. – 4-е изд., перераб. и доп. - М. : ЮНИТИ-ДАНА, 2012. - 783 с.

- Деньги. Кредит. Банки: Учебное пособие / И.Н. Олейникова. - М.: Магистр, 2008. - 509 с

- Интернет-версия «Консультант Плюс» (www.consultant.ru)

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Порядок проведения безналичных расчетов в РФ

- Безналичные расчеты населения в России и пути их развития

- Пластиковая карта как инструмент безналичных расчетов

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в Российской Федерации

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Принципы организации и формы безналичных расчетов в РФ

- Учет безналичных расчетов

![Принципы организации и формы безналичных расчетов в РФ (Вариант №5) [04.11.14]](/files/works_screen/1/90/93.png)