Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Денежный оборот: понятие, структура, показатели

Тема: Денежный оборот: понятие, структура, показатели

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 55.98K | Скачано: 619 | Добавлен 09.01.13 в 13:33 | Рейтинг: +5 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Брянск 2012

План работы

Стр.

|

Контрольный теоретический вопрос ........................................................ |

3 |

|

Контрольные тестовые задания ................................................................. |

9 |

|

Задача ........................................................................................................... |

10 |

|

Список литературы ..................................................................................... |

11 |

Контрольный теоретический вопрос

1. Денежный оборот: понятие, структура, показатели.

Денежный оборот-это процесс непрерывного движения денежных знаков в наличном и безналичной форме. Он является частью платежного оборота страны;при этом деньги, находясь в обороте, выполняют функцию платежа, обращения и накопления.

В зависимости от формы функционирующих в денежном обороте денег его принято делить на налично-денежный и безналичный.

При тесной взаимосвязи безналичного и налично-денежного оборотов, при условии первичности первого, не существует законодательного разделения между деньгами в наличной и безналичной форме. Форма расчетов не сказывается на экономической сущности денег и проводимых с их помощью операций.

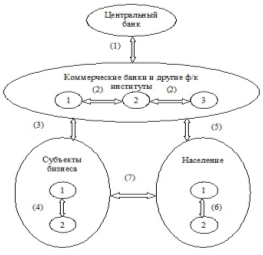

На рисунке 1 представлена схема (структура) денежного оборота внутри экономической системы. Здесь:

(1) группа денежных потоков состоит из эмиссионного потока, осуществляемого Центральным банком (ЦБ) и возвратом излишней денежной массы коммерческими банками в Расчетно-кассовым центром (РКЦ). В последнем случае это инкассация «ветхих», обязательные резервы, возврат кредитов через корсчета.

(2) группа – расчеты между коммерческими банками (подкрепление наличными денежными средствами, расчеты по поручению клиентов, кредитование, размещение средств на депозитах и др.);

(3) и (5) группы – платежно-расчетные операции между банковским и небанковским секторами экономики (предприятия сдают выручку и обналичивают денежные чеки, расчеты с использованием различных платежных средств, покупка ценных бумаг, валютно-обменные операции, размещение на депозитах, кредитование).

(4) группа – наличный оборот между юридическими лицами в рамках закона.

(6) группа – наличный оборот между физическими лицами.

(7) группа – покупка товаров, услуг, выплата зарплаты, социальные расчеты.

Бесперебойный денежный оборот помогает формировать нормальные экономические условия для национального товаропроизводителя.

Под денежной эмиссией понимается увеличение денежной массы в обращении. Денежная эмиссия бывает налично-денежной и кредитной, при этом вторая обычно предшествует первой. Кредитная эмиссия осуществляется ЦБ в связи с объективными потребностями экономики или в случае недостаточных налоговых поступлений в Госбюджет.

Эмиссия объективно необходимый атрибут экономики, поскольку находящиеся в обращении денежные знаки постоянно ветшают, их место регулярно занимают новые, появляющиеся в результате эмиссии. Вместе с этим государства, имеющие положительный показатель прироста объема производства (в реальном исчислении) а, значит, и рост объема продаж вынуждены увеличивать объем денежной массы опять-таки за счет эмиссии для удовлетворения объективного запроса экономики в средствах обращения.

Денежная эмиссия, не нарушающая соотношения товарной и денежной массы в экономической системе и не приводящая к негативным последствиям, называется выпуском денег в обращение, который постоянно осуществляется банковской системой на основании заявок клиентов – юридических и физических лиц. Негативные последствия денежной эмиссии как для экономики, так и для населения проявляются в том случае, когда она используется для покрытия бюджетного дефицита, в результате чего нарастают инфляционные процессы.

Налично-денежная эмиссия осуществляется путем выпуска в обращение наличных денег. Для этого национальная банковская система производит выдачу наличных денег юридическим и физическим лицам главным образом из тех сумм, которые поступают в кассы банков в виде инкассируемой выручки торговых организаций. Если приход наличных денег покрывает заявленную клиентами совокупную сумму расходов, то в экономической системе возникает равновесие.

В том случае, когда необходимая для выдачи из касс банков денежная сумма превышает имеющиеся средства, в денежном обращении возникают диспропорции, обусловленные либо замедлением оборачиваемости денег в экономике, либо снижением доверия населения и предпринимателей (отказ от безналичных сделок в пользу денежно-наличных), либо обесценением денег, инфляцией. В такой ситуации политика Центрального банка государства должна отвечать требованиям как общегосударственных, так и частных интересов субъектов экономики, а также населения.

Кредитная эмиссия не заметна лишь на первый взгляд, так как отражается только в соответствующих бухгалтерских записях, проводках и банковских операциях. Но именно скрытая кредитная эмиссия оказывает наиболее разрушительное влияние на состояние денежного обращения, когда она используется для финансирования государственных расходов. Основное негативное следствие кредитной эмиссии заключается в том, что она увеличивает скорость работы механизма денежного мультипликатора.

Денежный мультипликатор – это коэффициент прироста или сокращения денежной массы в зависимости от кредитно-депозитной активности банковской системы с учетом резервных требований, выставляемых центральным банком к банковской системе. Например, при уровне резервных требований в 20%1 руб. кредитов Центрального банка создает денежную массу в 5 руб.

Отсюда ясно, что политика Центрального банка должна быть сбалансированной, так как излишнее кредитование экономики может привести к серьезным инфляционным процессам.

В целом эмиссия и инфляция тесно связанные экономические явления. Однако, если причин появления инфляции множество, то последствие дополнительной денежной эмиссии всегда только одно – инфляция. С учетом этого обстоятельства и должна строиться экономическая политика государства.

Важным показателем, характеризующим денежный оборот, является денежная масса.

Денежная масса - это совокупность денежных средств, предназначенных для оплаты товаров и услуг, а также для целей накопления нефинансовыми предприятиями, организациями и населением.

Агрегированные (суммарные) показатели объема и структуры денежной массы (денежные агрегаты) различаются широтой охвата тех или иных финансовых активов и степенью их ликвидности (т. е. способности быть истраченными как покупательное и платежное средство).

Банк России использует такие денежные агрегаты, какМ0 (банкноты и монеты за пределами банков); «Деньги», или М1 (М0 плюс депозиты до востребования в коммерческих банках); «Денежная масса в национальном определении», или М2 (агрегат «Деньги» плюс срочные депозиты); «Денежная масса по методологии денежного обзора» (М2 плюс депозиты в иностранной валюте).

Еще один денежный показатель, используемый Банком России – денежная база. Различают денежную базу в узком определении (узкая денежная база) и в широком определении (широкая денежная база). Узкая денежная база – часть денежной массы, состоящая из 1) наличных денег в обращении вне банка России (с учетом остатков средств в кассах кредитных организаций), 2) обязательных резервов кредитных организаций по привлеченным средствам в рублях в Банке России. Широкая денежная база включает 1) наличные деньги в обращении вне Банка России, 2) обязательные резервы кредитных организаций по привлеченным средствам в рублях и иностранной валюте, 3) средства кредитных организаций на корреспондентских и депозитных счетах в Банке России, 4) вложения кредитных организаций в облигации Банка России и иные обязательства Банка России по операциям с кредитными организациями в рублях.

Степень кумулятивного воздействия денежной базы на объем денежной массы определяется денежным мультипликатором (Дм) по формуле:

Дм=М2 : Денежная база.

В России в 2006 г. денежный мультипликатор (по денежной базе в широком определении) составлял 2,2. Это означало, что 1 рубль денежной базы обладал способностью создавать денежную массу в сумме 2,2 рубля.

Скорость оборота денег – это быстрота их оборота при обслуживании сделок. Показатель скорости оборота денег определяется отношением валового внутреннего продукта (ВВП) к денежной массе. Как следует из закона денежного оборота, увеличение скорости оборота денег равнозначно увеличению денежной массы. По данным Банка России в 2005 г. скорость обращения денег в России, рассчитанная по агрегату М2 в среднегодовом выражении составила 4,4; в 2006 г. она снизилась на 13,5%.

Для анализа степени обеспеченности экономики денежными средствами используется показатель относительной обеспеченности платежного оборота денежной массой, который носит название коэффициентмонетизации (К). Он рассчитывается по формуле: К= М : ВВП х 100%.

Контрольные тестовые задания

/отметьте правильный вариант (варианты) ответа следующим образом: /

2. Что относится к основным инструментам денежно-кредитной политики?

а) выпуск денег в обращение;

б) изменение процентной ставки центрального банка;

в) кредитование предприятий;

г) операции на открытом рынке;

д) изменение нормы обязательных резервов;

е) кредитование государства.

3. Операция считается факторинговой, если она включает в себя:

а) аренду оборудования и страхование риска;

б) кредитование в форме предварительной оплаты долговых требований, инкассирование его задолженности.

в) управление имуществом.

Задача

4. Определить минимальный срок инвестирования, если комиссия за вступление в ОФБУ составила 2%, комиссия за выход из ОФБУ равняется 2,5%, сумма вознаграждения управляющего исчисляется в 1,5%, а доходность фонда за год составила 24%.

Решение:

1).Расходы по инвестированию равны 6 % (2 + 2,5 + 1,5).

2).Минимальный срок инвестирования равен 0,25 года (6/24).

Список использованной литературы

1.Деньги. Кредит. Банки: Учебник для вузов/Е.Ф.Жуков,Л.М. Максимова,А.В.Печникова и др.;Под ред.академ,РАЕН Е.Ф.Жукова. – 2-е изд., перераб. и доп. –М.:ЮНИТИ-ДАНА,2003. – 600 с.

2.Деньги, кредит, банки: Учебник/ Под ред. О.И. Лаврушина. – М.: КНОРУС, 2004. – электронная версия

3.Красиков Н.В. Деньги. Кредит. Банки: Учебное пособие.-2-е изд., перераб. и доп. - Архангельск, 2005.-107с: электронная версия.

4.Кузнецова Е.И. Деньги, кредит, банки: учебное пособие д/студентов вузов/ Е.И. Кузнецова; под ред. Н.Д. Эриашвили. – М.:ЮНИТИ-ДАНА, 2007. –

527 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Денежный оборот

- Денежный оборот: понятие, структура, показатели

- Денежный оборот

- Денежный оборот: понятие, структура, показатели + тесты и задача

- Денежный оборот

- Денежный оборот

- Денежный оборот

- Денежный оборот

- Денежный оборот

- Денежный оборот: понятие, структура, показатели (Вариант №4)

- Денежный оборот

- Денежный оборот: понятие, структура, показатели

![Денежный оборот: понятие, структура, показатели [09.01.13]](/files/works_screen/1/30/55.png)