Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Денежный оборот

Тема: Денежный оборот

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 163.19K | Скачано: 375 | Добавлен 20.06.11 в 00:02 | Рейтинг: +1 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Липецк 2010

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

1. Денежный и платежный оборот: понятие, структура.. 4

2. Показатели денежного оборота: денежная масса и денежная база, скорость оборота денег, коэффициент монетизации.. 10

3. Закон денежного оборота.. 18

Заключение. 23

Список использованной литературы.. 25

ВВЕДЕНИЕ

Денежный оборот — один из основных параметров, определяющих стабильность национальной экономики. Под денежным оборотом понимается непрерывное движение денег в качестве орудия расчета и платежа как в наличной, так и в безналичной формах [5, с.132].

Цель данной контрольной работы заключается в рассмотрении денежного оборота, важнейших показателей, связанных с ним.

Задача контрольной работы состоит в рассмотрении следующих вопросов:

1. Денежный и платежный оборот: понятие, структура.

2. Показатели денежного оборота: денежная масса и денежная база, скорость оборота денег, коэффициент монетизации.

3. Закон денежного оборота.

В качестве объекта исследования в данной работе выбран денежный оборот, как научное понятие и для рассмотрения изменений некоторых его показателей на примере Российской Федерации.

В работе использованы аналитические, графические методы для изучения поставленной задачи.

Представленная работа состоит из введения, трех вопросов, заключения, списка использованной литературы.

Работа содержит 24 страницы печатного текста, 3 рисунка, 2 таблицы.

1. Денежный и платежный оборот: понятие, структура

Деньги находятся в постоянном движении между государством, хозяйствующими субъектами и физическими лицами – осуществляют непрерывный оборот, в ходе которого обслуживают многочисленные процессы реализации товаров и услуг, накопления капитала и формирования сбережений, а также используются при платежах по финансовым операциям (сделки с ценными бумагами, кредитные сделки) и нетоварных платежах (налоги, сборы, ренты, штрафы и др.). Такое движение денег в наличной и безналичной формах при выполнении ими своих функций по обслуживанию реализации товаров, нетоварных платежей и расчётов называется денежным обращением.

Совокупность всех денежных платежей и поступлений и образует денежный оборот. Денежный оборот – это движение денег, опосредующее денежные отношения между предприятиями, объединениями, организациями, учреждениями, а так же между ними и государством, между предприятиями и их работниками, населением и государством, отдельными гражданами [9, с. 7–8].

Денежный оборот представляет собой процесс непрерывного движения денежных знаков в наличной и безналичной формах

Платежный оборот – процесс непрерывного движения средств платежа, существующих в данной стране. Если рассматривать структуру платежного оборота, то она состоит из денежного оборота и движения других средств платежа (денежное обращение)

Платежный оборот – более широкое понятие, чем денежный оборот [2, с. 34].

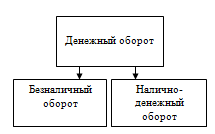

Структуру денежного оборота можно определять по разным признакам. Из них наиболее распространенным является классификация денежного оборота в зависимости от формы функционирующих в нем денег. По этому признаку денежный оборот подразделяется на безналичный и налично-денежный обороты (рис. 1) [1].

Рис. 1 Структура денежного оборота в зависимости от формы функционирующих в нем денег

Налично-денежный оборот – это движении наличных денег. Средством обращения и платежа в данном случае являются реальные денежные знаки, передаваемые одним субъектом другому за товары, работы и услуги или в других предусмотренных законодательством случаях [4, с. 32–33].

Наличный денежный оборот по своему объему значительно меньше безналичного денежного оборота, однако его правильная организация особенно важна в социально-экономическом плане, так как этот оборот обслуживает преимущественно отношения, связанные со сферой личного потребления. Происходящие в сфере обращения наличных денег процессы прямо влияют на устойчивость покупательной способности населения и денег.

В России налично-денежный оборот организуется Центральным банком и берет начало в его расчетно-кассовых центрах (РКЦ). Наличные деньги переводятся из резервов РКЦ в оборотные кассы, затем направляются в операционные кассы коммерческих банков, которые выдают наличные деньги свои клиентам – юридическим и физическим лицам, и т.д. Схема оборота денежных средств приведена в приложении 1.

Безналичный оборот – это сумма платежей за определенный период времени, совершенных без использования наличных денег путем перечисления денежных средств по счетам клиентов в кредитных организациях или взаимных расчетов. Данный оборот составляет значительную часть оборота страны [4, с. 33].

Основными условиями организации безналичных расчетов являются:

1. Наличие банковского счета у участников безналичных расчетов.

2. Договорная основа порядка ведения счетов и осуществления расчетов.

3. Самостоятельность клиента в выборе банка для открытия счета

4. Свободный выбор участниками форм безналичных расчетов.

Основные формы безналичных расчетов следующие:

1. Банковские переводы, которые осуществляются на основе платежного поручения.

2. Инкассовая форма расчетов представляет собой поручение клиента банку получить от плательщика на основании денежных, товарных или расчетных документов определенную сумму или подтверждение того, что эта сумма будет выплачена в установленные сроки [8, с. 30–31].

3. Аккредитив – письменное поручение одного кредитного учреждения другому о выплате определенной суммы физическому или юридическому лицу при выполнении указанных в аккредитиве условий [4, с. 35].

4. Чеки. Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя провести платеж указ. в ней суммы чекодержателю.

5. Векселя. Вексель – это строго установленная форма, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму в конкретном месте. Вексель может быть ордерным (на предъявителя) или именным. В обоих случаях передача прав по векселю происходит путём совершения специальной надписи — индоссамента, хотя для передачи ордерного векселя индоссамент не обязателен. Это существенно отличает вексель от передачи прав требования по цессии.

Развитие форм безналичных денежных расчетов историческом аспекте представлено в приложении 2.

Таким образом, осуществляемый безналичный расчет можно определить как совокупность безналичных денежно-кредитных операций в процессе реализации товаров и услуг, распределения и перераспределения национального дохода [7, с. 23].

При тесной взаимосвязи безналичного и налично-денежного оборотов, при условии первичности безналичного, не существует законодательного разделения между деньгами в наличной и безналичной форме. Форма расчетов не сказывается на сущности денег и проводимых с их помощью хозяйственных и прочих операций [5, с. 133].

В приложении 3 показана схема денежного оборота внутри экономической системы.

Первая группа денежных потоков, помеченных стрелкой 1, возникает во взаимоотношениях Центрального и коммерческих банков. Центральный банк Российской Федерации является эмиссионным центром страны, следовательно, он снабжает коммерческие банки и специальные финансово-кредитные институты наличными деньгами. В случае избытка налично-денежной массы у конкретного коммерческого банка он обязан сдать его в соответствующее территориальное учреждение Центрального банка – расчетно-кассовый центр. Это рождает встречный денежный поток. Кроме того, во время инкассации денег от учреждений второго уровня банковской системы, сдаются ветхие и пришедшие в негодность денежные знаки.

Другой составляющей денежных потоков являются кредиты, которые Центральный банк выдает кредитным учреждениям второго уровня банковской системы.

Следующий компонент денежного оборота – денежные потоки, отмеченные на рис. 2 стрелками 2. Они характеризуют платежно-расчетные операции, совершаемые между банковским и небанковским секторами национальной экономики.

Часть денежного оборота, обслуживаемая денежными потоками 3, предполагает в основном налично-денежные операции, так как это операции с физическими лицами. Сюда включаются операции по непосредственным выплатам наличных денег работодателями, а также вся розничная и значительная часть мелкооптовой торговли.

Денежные потоки 4 и 5 показывают внутренние обороты денежных средств, осуществляемых, как правило, в наличной форме. Это взаиморасчеты юридических лиц в незначительных суммах и взаиморасчеты физических лиц (рынки, частная практика и т.д.).

Денежные потоки 6 предполагают внутренние операции банковской системы. Эти операции возможны как в наличной, так и безналичной форме.

Однако, несмотря на всю важность классификации в зависимости от формы функционирующих в нем денег, она не отражает экономического содержания отдельных частей денежного оборота. Поэтому наряду с данным признаком классификации денежного оборота следует использовать и другой признак – характер отношений, которые обслуживает та или иная части денежного оборота.

В зависимости от этого признака денежный оборот разбивается на три части:

1. Денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц.

2. Денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве.

3. Денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

Наконец, можно классифицировать денежный оборот в зависимости от субъектов, между которыми двигаются деньги. По этому признаку структура денежного оборота будет такова:

1. Оборот между банками (межбанковский оборот).

2. Оборот между банками и юридическими и физическими лицами (банковский оборот).

3. Оборот между юридическими лицами.

4. Оборот между юридическими и физическими лицами.

5. Оборот между физическими лицами.

Денежный оборот, следовательно, является частью платежного оборота. Денежное обращение, в свою очередь – это часть денежного оборота и представляет собой оборот наличных денег, которые участвуют во многих сделках в неизменном виде в отличие от движения денежной единицы в безналичном обороте в виде записей по счетам в банке.

Под денежно-платежным оборотом понимается часть денежного оборота, где деньги функционируют как средство платежа независимо от того, безналичный это оборот или наличный.

2. Показатели денежного оборота: денежная масса и денежная база, скорость оборота денег, коэффициент монетизации

Денежная масса является важнейшим показателем количества денег в обращении. Денежная масса включает совокупный объем денежных средств – наличных и безналичных, которые сейчас находятся в обращении и принадлежат различным экономическим субъектам. Помимо денег в нее могут входить и другие высоколиквидные финансовые активы, которые обращаются в деньги с минимальными потерями времени и средств [3, с. 24].

Для анализа количественных изменений денежного обращения и разработки мероприятий по регулированию темпов роста и объемов денежной массы применяются специальные показатели – денежные агрегаты. Денежные агрегаты – это статистические показатели денежной массы, находящейся в обращении стране, они формируются из различных частей денежного обращения, включаемых в денежные агрегаты в соответствии с присущим им уровнем ликвидности. Агрегаты ранжируются по мере уменьшения ликвидности включенных в них разновидностей денежных средств. Степень ликвидности определяется тем, насколько быстро данное денежное средство можно использовать для покупки товаров и услуг. Присоединяя постепенно к наиболее ликвидным средствам менее ликвидные, получаем набор основных денежных агрегатов М1, М2, М3, М4.

При всем многообразии методов статистического учета денежной массы в различных странах денежные агрегаты в наиболее общем виде могут быть представлены следующим образом:

М0 – включает наличные деньги в обращении (банкноты, монеты металлические, а в некоторых странах казначейские билеты) и денежные средства в кассах банков;

М1 – содержит агрегат М0 плюс средства на текущих банковских счетах и вклады до востребования, которые можно немедленно использовать в функции денег или как средства обращения, или как средства платежа;

М2 – состоит из агрегата M1 плюс срочные и сберегательные вклады в коммерческих банках; средства с этих вкладов становятся доступны вкладчику лишь по истечении определенного времени, предусмотренного депозитным договором между банком и его клиентом;

М3 – содержит агрегат М2 плюс сберегательные сертификаты в специализированных финансово-банковских учреждениях;

М4 – состоит из агрегата М3 плюс акции, облигации, депозитные сертификаты коммерческих банков, векселя физических и юридических лиц, т. е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени.

Денежные агрегаты различаются по степени их ликвидности, т. е. возможности быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты М0 и M1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, определяющие денежную массу в узком смысле слова. Другие ее агрегаты состоят из денежных средств, которые используются при расчетах с определенными ограничениями [3, с. 24–25].

В состав денежной массы России входят следующие денежные агрегаты: М0, М1, М2, М3

Чтобы денежное равновесие не нарушалось, денежные агрегаты должны находиться в определенном равновесии. Условиями равновесия являются: М2>М1 и М2+М3>М1. В этом случае денежный капитал их наличного оборота переходит в безналичный оборот.

Еще одним важным понятием является денежная база. Денежная база– это совокупность обязательств центрального банка, которые могут быть использованы для создания денежной массы. Денежная база в узком определении включает выпущенные в обращение Банком России наличные деньги (с учетом остатков средств в кассах кредитных учреждений) и остатки на счетах обязательных резервов по привлеченным кредитными организациями средствам в национальной валюте, депонируемых в Банке России. Объем денежной базы в узком определении на 21 мая 2007 года составил 3298,7 млрд. рублей против 3250,4 млрд. рублей на 14 мая 2007 года [12].

Денежная база в широком определении включает в себя наличные деньги в обращении, корсчета кредитных организаций в Банке России, обязательные резервы, депозиты банков в Центральном банке и облигации ЦБ РФ у кредитных организаций, а также обязательства Банка России по обратному выкупу ценных бумаг и средства резервирования по валютным операциям.

Таблица 1

Денежная база в широком определении (млрд. рублей) [12]

|

Денежная база (в широком определении) |

01.09.05 |

01.09.06 |

01.09.07 |

|

Всего том числе: |

2 418,2 |

3 485,0 |

4 758,0 |

|

наличные деньги в обращении с учетом остатков в кассах кредитных организаций |

1 812,5 |

2 512,2 |

3 413,2 |

|

корреспондентские счета кредитных организаций в Банке России |

310,7 |

368,3 |

452,4 |

|

обязательные резервы |

144,7 |

204,2 |

311,0 |

|

депозиты кредитных организаций в Банке России |

50,8 |

229,1 |

205,7 |

|

облигации Банка России у кредитных организаций |

93,3 |

171,0 |

375,7 |

За три года денежная база увеличилась в 1,97 раза (на 2339,8 млрд. руб.): наличные деньги в обращении – в 1,9 раза, средства кредитных организаций - в 1,5 раза, обязательные резервы – в 2,1 раза, депозиты кредитных организаций в ЦБ РФ – в 4 раза, облигации Банка России у кредитных организаций – в 4 раза.

Центральный банк может устанавливать ориентиры роста одного или нескольких показателей денежной массы исходя из основных направлений государственной денежно-кредитной политики. Изменение объема денежной массы определяется не только увеличением количества денег в обращении, но и ускорением их оборота. Скорость обращения денег – это быстрота их оборота при обслуживании сделок.

Скорость обращения денег характеризует интенсивность движения денег как средства обращения и средства платежа, т. е. отражает количество сделок, которое обслуживает каждая денежная единица в течение года. В развитых странах обычно используются два способа расчета этого показателя.

- Скорость обращения денег в кругообороте доходов рассчитывается как отношение валового национального продукта (ВНП) или национального дохода к денежной массе (M1 или М2).

- Оборачиваемость денег в платежном обороте определяется как отношение суммы оборотных средств по банковским текущим счетам к среднегодовой величине денежной массы. Чем выше скорость обращения денег, тем при прочих равных условиях их меньшее количество необходимо для обращения.

Для оценки возможностей банков увеличивать денежную массу в обороте используется понятие денежного мультипликатора, с его помощью можно определить степень кумулятивного воздействия денежной базы на объем денежной массы, этот показатель рассчитывается как отношение денежного агрегата М2 к денежной базе и показывает какую сумму денежной массы способен создавать каждый рубль денежной базы:

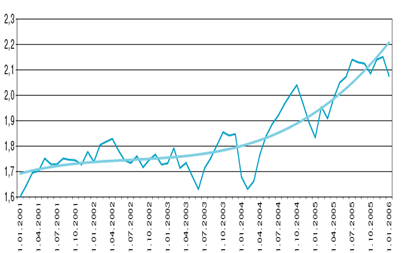

Соотношение темпов роста денежной массы М2 и денежной базы в широком определении обусловило увеличение в 2005 г. денежного мультипликатора с 1,833 на 1.01.2005 до 2,075 на 1.01.2006, или на 13,2% (рис. 3). Несмотря на некоторую неустойчивость динамики данного показателя, в истекшем году наблюдалась отчетливая повышательная тенденция значений денежного мультипликатора.

Рис. 3. Динамика денежного мультипликатора (фактические значения и по тренду) [11, с. 5]

В рассматриваемый период денежная база в широком определении увеличилась на 22,4% (в 2004 г. — на 24,3%). В 2005 г. в целом наряду с увеличением резервов коммерческих банков в результате покупок Банком России иностранной валюты на внутреннем валютном рынке происходило накопление средств органов государственного управления на счетах в Банке России, что сдерживало рост денежного предложения. Прирост депозитов органов государственного управления в Банке России составил за истекший год 1097,6 млрд. руб. (за 2004 г. — 601,9 млрд. руб.), что свидетельствует о существенном влиянии бюджетных факторов на состояние банковской ликвидности [11, с. 5].

Скорость оборота денег представляет собой интенсивность их движения при выполнении ими функций средства обращения и средства платежа. Показатель скорости обращения денег определяется отношением ВВП к денежной массе (агрегату М2):

Этот показатель свидетельствует о связи денежного обращения с процессами экономического развития. На скорость обращения денег влияют:

1. Общеэкономические факторы – циклическое развитие производства, темпы его роста, движение цен.

2. Денежные (монетарные) факторы – структура платежного оборота (соотношение наличных и безналичных денег), развитие кредитных операций и взаимных расчетов, уровень процентных ставок за кредит на денежном рынке, внедрение компьютеров для операций в кредитных учреждениях, использование электронных денег в расчетах.

Так как скорость обращения денег обратно пропорциональна количеству денег в обращении, то ускорение их оборачиваемости означает рост денежной массы. Увеличение денежной массы при том же объеме товаров и услуг на рынке ведет к обесцениванию денег, т. е. в конечном итоге является одним из факторов инфляции.

Еще одним показателем, характеризующим состояние денежного обращения, можно считать коэффициент монетизации. Он представляет собой величину, обратную скорости обращения денег. Этот коэффициент определяется как отношение денежной массы (M1 или М2) к ВВП и отражает насыщенность экономики деньгами [3, с. 26].

Таким образом, коэффициент монетизации является величиной, обратной скорости обращения денег.

Таблица 2

Динамика денежного мультипликатора, скорости оборота денег и коэффициента монетизации в России ( 2002-2006 гг.) [11, 12]

|

|

2002 |

2003 |

2004 |

2005 |

2006 |

|

ВВП, млрд. руб. |

10 830,5 |

13 243.2 |

17 048.1 |

21 620.1 |

26 781.1 |

|

Денежная масса (М2) на конец года, млрд. руб. |

2 134,5 |

3 212,6 |

4 363,3 |

6 044,7 |

8 995,8 |

|

Денежная база на конец года, млрд. руб. |

1 232,6 |

1 914,3 |

2 380,3 |

2 914,2 |

4 122,4 |

|

Скорость обращения денег |

5,1 |

4,1 |

3,9 |

3,6 |

3,0 |

|

Коэффициент монетизации, % |

19,7 |

24,3 |

25,6 |

27,9 |

33,6 |

|

Денежный мультипликатор |

1,7 |

1,7 |

1,8 |

2,0 |

2,2 |

После перехода России к рыночной экономике, т.е. с начала 1990-х годов, скорость обращения денег постоянно повышалась, а коэффициент монетизации одновременно снижался. Коэффициент монетизации экономики, несмотря на рост в последние годы, остается низким, а скорость обращения денег – высокой (2006 г – 3,0), что намного выше, чем в экономически развитых странах (в Великобритании скорость обращения равна 1, в США – 1,8). Высокое значение скорости обращения денег соответствует низкому значению коэффициента монетизации. Коэффициент монетизации оказывается в несколько раз ниже (2006 г. – 33,6%), чем в экономически развитых странах, где он составляет 50-100%.

Таким образом, на основании приведенных определений, фактических данных развития экономики Российской Федерации можно сказать, что основными показателями денежного оборота являются:

1.Денежная масса, которая представляет собой совокупный объем покупательных и платёжных средств, обслуживающих хозяйственный оборот и принадлежащих юридическим и физическим лицам, а также государству.

Статистическими показателями денежной массы, находящейся в обращении стране, являются денежные агрегаты, они формируются из различных частей денежного обращения, которые включаются в них в соответствии с присущим им уровнем ликвидности. Самостоятельным компонентом денежной массы является денежная база (совокупный объем наличных денег и депозитных резервов депозитных учреждений).

2. Скорость оборота денег – интенсивность их движения при выполнении ими функций средства обращения и средства платежа.

3. Коэффициент монетизации, с помощью которого оценивается степени обеспеченности экономики денежными средствами.

3. Закон денежного оборота

Многолетние исследования сущности денег и их движения в процессе производства и обращения товаров позволили сформулировать закон денежного обращения, который обосновывает связь между денежной массой, ее структурой, скоростью обращения и товарной массой в экономической системе. Используя закон денежного обращения, можно определить количество денег, необходимое для нормального функционирования всего народно-хозяйственного комплекса [5, с. 249].

Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытым К. Марксом.

Закон денежного обращения устанавливает количество денег, нужное для выполнения ими функции средства платежа и средства обращения [8, с. 14].

Одним из вариантов математического выражения этой зависимости является уравнение обмена Фишера, который опубликован в книге в 1911 г. «Покупательная сила денег»:

MY=PQ, где

М – среднее количество денег, находящееся в обращении в данном обществе в течение года;

Y – среднее число обороте денег в их обмене на блага;

P – средняя цена каждого приобретенного товара;

Q – количество товаров.

Из данной формулы следует, что денежная масса играет активную роль, а уровень цен определяется количеством денег в обращении [4, с. 57]

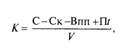

В процессе развития и усложнения экономических взаимоотношений в обществе приведенная формула также претерпела изменения. Возникла необходимость учитывать широкий спектр денежно-кредитных операций, совершаемых как физическими лицами, так и предпринимателями. В результате формула, определяющая количество денег, необходимых для обращения, приобретает вид:

где С — сумма цен товаров и услуг, реализуемых в рамках национальной экономической системы;

Ск — сумма цен товаров и услуг, реализуемых с отсрочкой платежа либо в кредит;

Впп – сумма цен товаров и услуг, реализуемых контрагентами без применения денежных расчетов (бартер, взаимозачет, взаимопогашаемые платежи);

Пt – величина платежей с наступившей датой исполнения по сделкам, совершенным ранее с отсрочкой платежа;

V – скорость обращения денег в национальной экономике.

Анализируя приведенную формулу, можно выявить факторы, которые влияют на величину необходимой денежной массы:

1. Общая, совокупная величина расчетно-платежных сделок, совершаемых в экономике. Данный показатель зависит от уровня деловой активности, темпов и направления развития национальной экономики, размеров товарного производства. В случае роста объемов производства или роста цен всем участникам экономических отношений потребуется большая сумма денег для проведения расчетов.

2. Степень развитости кредитных взаимоотношений в обществе. При этом следует учитывать не только непосредственно кредитные сделки, когда кредитор ссужает средства заемщику (например, банковский кредит), но и отсрочки платежей по хозяйственным сделкам (порядок оплаты платежных требований, лизинговые сделки и факторинг, цессия, вексельные операции и др.). Чем шире участвует кредит в экономических связях, тем меньшую потребность в деньгах испытывают участники расчетов. Вместе с тем следует учесть, что применение кредита в данный момент времени сокращает спрос на деньги, но к моменту истечения отсрочки спрос вновь возникает.

3. Уровень специализации в хозяйственных сделках и степень развитости услуг. Наличие в экономической жизни взаимопогашаемых платежей зачастую свидетельствует о низком уровне развития сектора услуг и невысокой специализации хозяйствующих субъектов, что приводит к сокращению спроса на деньги ввиду узости рынка их применения. Высокая доля бартерных сделок формирует такую модель рынка, которая предполагает управление преимущественно административными, а не экономическими методами.

4. Скорость обращения денег. Данный показатель воздействует на конечный результат обратно пропорционально: чем выше скорость обращения денег в национальной экономике, тем меньше необходимая для обращения денежная масса, и наоборот. Высокая скорость обращения денег может свидетельствовать о нежелании населения и хозяйствующих субъектов пользоваться национальной денежной единицей для накоплений (как это было в России в начале 90-х гг. прошлого века) [5, с. 250].

При функционировании действительных денег (золотых) их количество поддерживалось на необходимом уровне стихийно, так как регулятором выступала функция сокровища. Соотношение между массой товара и массой денег поддерживалось относительно точное. Это обеспечивало устойчивость денежного обращения.

При отсутствии золотого стандарта стал действовать закон бумажно-денежного обращения, в соответствии с которым количество знаков стоимости приравнивалось к оценочному количеству золотых денег, потребных ля обращения. При таком положении стабильность денег пошатнулась, стало возможными обесценение.

Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращения претерпел модификацию. Теперь уже нельзя оценивать количество денег с. точки зрения даже приблизительного их расчета через золото. Оно ушло из обращения и не выполняет функций не только средств обращения и средства платежа, но и меры стоимости.

Мерой стоимости товара и услуг стал денежный капитал, измеряющий стоимость не на рынке при обмене (как было раньше), а в процессе производства — товара к товару. Всякий товар, обмениваясь на неразменные кредитные деньги, выражает свою стоимость через приравнение его к множеству товаров. В связи с этим товарная сделка, оцененная в определенной сумме неразменных кредитных денег, должна обеспечить предпринимателю такое количество потребительной стоимости, которое позволит ему после реализации потребительной стоимости начать новый производственный цикл. В силу этого деньги приобретают способность всеобщего эквивалента. Хотя стихийный регулятор общей величины денег при господстве знаков стоимости отсутствует, эта роль регулирования денежного обращения переходит к государству.

Неразменные кредитные деньги, приобретая черты бумажных денег, вводятся государственной властью, которая наделяет их принудительным курсом. Их эмиссия без учета стоимости произведенных товаров и оказанных услуг в стране неизбежно вызовет их излишек и в конечном счете приведет к обесценению.

В связи с этим большое значение приобретает вопрос о необходимости определения требуемого количества денег для обращения.

Приведенная выше формула расчета необходимого количества денег для обращения показывает ту сумму, которую должен предлагать центральный банк участникам экономических отношений. Однако не всегда необходимая, т.е. расчетная, денежная масса совпадает с фактически обращающейся.

Результаты нарушения закона денежного обращения неодинаковы для разных типов денежных систем.

В денежных системах, основанных на обращении полноценных монет или банкнот, разменных на золотую монету, нарушение закона денежного обращения проявляется в притоке или оттоке благородного металла в сокровища (личные накопления граждан). Данный процесс принято называть тезаврация.

Так, если находящаяся в обращении денежная масса превышает необходимую (т.е. расчетный показатель), излишки оседают в личных накоплениях граждан в виде золотой монеты, предметов роскоши и т.д. Если же экономика начинает испытывать нехватку инструментов расчетов, накопленная монета вновь поступает в оборот. Серьезных нарушений для народно-хозяйственного комплекса не наступает.

Для денежных систем, основанных на обращении неполноценных, неразменных денежных знаков, последствия будут иными. В случае переизбытка инструментов обращения над товарной массой, вызванного, как правило, чрезмерной эмиссией со стороны центрального банка, деньги обесцениваются, т.е. начинается инфляция. Степень инфляционных колебаний и их характер различаются в разных экономических системах и отражают специфику национального воспроизводственного процесса.

В случае недостатка денежных носителей, фактически обращающихся в экономике, по сравнению с их расчетным количеством, возникает пустота, заполняемая денежными и расчетными суррогатами, вырабатываемыми самой экономикой. К числу таких суррогатов можно отнести необоснованно широкое применение векселей, складских свидетельств или иных инструментов кредитно-расчетного характера, активное использование бартера, взаимозачетов и иных безденежных расчетных операций.

Таким образом, на количество денег, необходимых для обращения, влияют разнообразные факторы, которые зависят от условий развития производства. Одним из них является изменение количества обращающихся товаров [4, с. 61]

Заключение

Рынок невозможен без денег, денежного обращения. Денежное обращение – это движение денег, обеспечивающее оборот товаров и услуг. Оно обслуживает реализацию товаров, а также движение финансового рынка.

Основными показателями денежного оборота являются:

1.Денежная масса, которая представляет собой совокупный объем покупательных и платёжных средств, обслуживающих хозяйственный оборот и принадлежащих юридическим и физическим лицам, а также государству.

2. Скорость оборота денег – интенсивность их движения при выполнении ими функций средства обращения и средства платежа.

3. Коэффициент монетизации, с помощью которого оценивается степени обеспеченности экономики денежными средствами.

Количество денег, необходимых для обращения определяется экономическим законом - законом денежного обращения. В соответствии с данным законом денежная масса в обращении должна быть равна товарной массе. Его соблюдение обеспечивает стабильность экономики страны, в противном случае, переизбыток денежной массы приводит к обесцениванию денег и инфляции.

В ходе выполнения контрольной работы был рассмотрен денежный оборот и важнейшие показатели, связанные с ним.

Кроме того, рассмотрены вопросы, связанные с денежным оборотом: денежный и платежный оборот: понятие, структура; показатели денежного оборота: денежная масса и денежная база, скорость оборота денег, коэффициент монетизации; закон денежного оборота.

Список использованной литературы

- Гражданский кодекс РФ. Части первая, вторая, третья, четвертая (по состоянию на 5 декабря 2008 года). – М.: Юрайт-Издат, 2009. – 555 с.

- Владимирова Н.П. Деньги, кредит, банки: учебное пособие. – 2-е изд., стер. – М.: КНОРУС, 2006. – 288 с.

- Деньги. Кредит. Банки: Учебник. Под ред. Г.Н. Белоглазовой. – М.: Высшее образование, 2009. – 392 с.

- Деньги. Кредит, Банки: Учебник для вузов / Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др., Под ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1999. – 622 с.

- Деньги. Кредит. Банки: учебник для вузов / А.Ю. Казак, М.С. Марамыгин, Е.Н. Прокофьева, Е.Г. Шатковская, О.А. Солодова,Т.Д. Сиколенко; под ред. проф. А.Ю. Казака, проф. М.С. Марамыгина. – М.: Экономистъ, 2007. – 656 с.

- Деньги, кредит, банки: учебник / коллектив авторов; под ред. О.И. Лаврушиной. – 8-е изд., переработанной и дополненное. –М.: КНОРУС, 2009. – 560 с.

- Косой А.М. Платежный оборот: исследование и рекомендации. – М.: Финансы и статистика, 2005 – 264 с.

- Крылова Л.В. Деньги, кредит, банки: учебное пособие. М.: АТиСО, 2008. – 160 с.

- Левин Д.Н. Финансы и кредит Учебное пособие. – Пенза: Пензинский государственный университет, 2005. – 169 с.

- Янович П.А. Деньги, кредит, банки: учебно-методическое пособие для студентов экономических специальностей всех форм обучения. – Минск: БНТУ, 2006 – 56 с.

- Козлов А.А. Состояние денежной сферы и реализация денежно-

- http://www.cbr.ru/ – Центральный банк Российской Федерации.

- http://www.gks.ru/ – Федеральная служба государственной статистики.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Денежный оборот

- Денежный оборот: понятие, структура, показатели

- Денежный оборот

- Денежный оборот: понятие, структура, показатели + тесты и задача

- Денежный оборот

- Денежный оборот

- Денежный оборот

- Денежный оборот: понятие, структура, показатели

- Денежный оборот

- Денежный оборот: понятие, структура, показатели (Вариант №4)

- Денежный оборот

- Денежный оборот: понятие, структура, показатели

![Денежный оборот [20.06.11]](/files/works_screen/1/1/82.png)