Главная » Бесплатные рефераты » Бесплатные рефераты по налогам и налогообложению »

Региональные налоги: виды налогов, транспортный налог

Тема: Региональные налоги: виды налогов, транспортный налог

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Контрольная работа | Размер: 80.13K | Скачано: 441 | Добавлен 22.05.12 в 14:16 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Пенза 2011

Содержание

Введение 3

Региональные налоги 4

1.1 Налог на имущество организаций 5

1.2 Транспортный налог 12

1.3 Налог на игорный бизнес 17

Заключение 20

Список литературы 22

Введение

Налогообложение, начавшееся в древности с десятины, необходимо было правителям, дабы иметь в казне средства для финансирования расходов по содержанию армии и обороне государства, обеспечению общественного порядка и управлению. С развитием государства, расширением состава его функций и углублением каждой из них казне требовалось все больше финансовых средств для выполнения своих обязательств перед обществом. Для покрытия растущих потребностей казны власть вводила новые налоги, различные сборы, пошлины. Увеличение платежей по налогам и сборам было возможно только в связи с ростом всеобщего благосостояния, основанном на развитии производительных сил страны.

Всеобщим материальным источником налогов и сборов является вновь созданная стоимость (национальный доход, валовой внутренний продукт), составными частями которой являются доходы основных участников общественного производства и государства (в том числе как владельца природных ресурсов): оплата труда наемных работников, прибыль (доход) хозяйствующих субъектов и централизованный доход государства.

Налог как экономическая категория представляет собой основанную на началах всеобщности и обязательности, безвозвратности и индивидуальной безвозмездности форму обобществления заранее определённой части собственности хозяйствующих субъектов и граждан для финансового обеспечения общественных потребностей. Федеральными законами о принятии и введении в действие части первой и части второй Налогового кодекса РФ установлен закрытый перечень налогов и сборов, классифицированных по статусному критерию: федеральные налоги и сборы (8), региональные налоги (3) и местные налоги (2). В отношении региональных и местных налогов в НК РФ установлены общие принципы налогообложения, которые носят правомочный характер для отдельных элементов каждого налога (ставки, порядок, сроки уплаты, льготы) и конкретизируются в соответствующих законодательных актах субъектов РФ и решениях представительных органов местного самоуправления.

Региональные налоги

В ст. 12 Налогового кодекса Российской федерации даны общие положения, касающиеся региональных налогов:

Региональными налогами признаются налоги, которые установлены Налоговым кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации. Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с НК РФ и законами субъектов Российской Федерации о налогах. При установлении региональных налогов законодательными органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены Налоговым кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются Налоговым кодексом. Законодательными органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены НК РФ, могут устанавливаться налоговые льготы, основания и порядок их применения.

Федеральные, региональные и местные налоги и сборы отменяются Налоговым кодексом. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные кодексом.

Кодексом также устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 НК РФ, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов. Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 - 15 кодекса.

К региональным налогам, согласно ст. 14 Налогового кодекса, относятся:

• налог на имущество организаций;

• налог на игорный бизнес;

• транспортный налог.

Рассмотрим каждый из них более подробно.

1.1 Налог на имущество организаций

Налог на имущество организаций установлен с 1 января 1992 г. Законом РФ от 13 декабря 1991 г. №2030-1 в качестве регионального налога. В 2003г. была принята соответствующая глава НК РФ, которая с 1 января 2004г. заменила собой данный закон.

Налог устанавливается гл. 30 НК РФ и вводится на соответствующей территории законами субъектов РФ. Законодательные (представительные) органы субъекта Федерации имеют право устанавливать следующие элементы налогообложения: налоговую ставку в пределах, определенных НК РФ; порядок и сроки уплаты налога; форму отчетности по налогу; налоговые льготы и основы для их использования налогоплательщиком.

Налогоплательщиками налога на имущество организаций (ст. 373) признаются российские организации — юридические лица, образованные в соответствии с законодательством РФ; иностранные организации, осуществляющие деятельность в России через постоянные представительства и имеющие движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению.

Налогоплательщиками не признаются: в период с 1 января 2008 г. по I января 2017 г. — организаторы Олимпийских и Паралимпийских игр в отношении имущества, используемого ими в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в г. Сочи и развитием его как горно-климатического курорта.

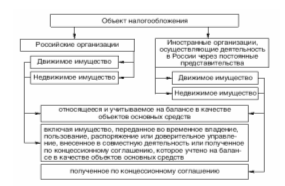

В ст. 374 НК РФ обозначены объекты налогообложения:

Рис.1 Объекты налогообложения налогом на имущество организации. [8,с.246]

Не признаются объектами налогообложения:

1. земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

2. имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

Налоговая база (ст. 375) определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При определении налоговой базы имущество, признаваемо е объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговая база определяется (ст.376 НК РФ) отдельно в отношении:

- имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации),

- имущества каждого обособленного подразделения организации, имеющего отдельный баланс,

- каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или постоянного представительства иностранной организации,

- каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации,

- в отношении имущества, входящего в состав Единой системы газоснабжения,

- имущества, облагаемого по разным налоговым ставкам.

Налоговая база определяется налогоплательщиками самостоятельно.

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу:

где СN - средняя стоимость основных средств в отчетном периоде; Сn - остаточная стоимость основных средств: п — месяц отчетного периода (1, 2,3, ...,12); N — количество месяцев в отчетном периоде (3. 6, 9, 12).

Некоторые особенности расчета налоговой базы установлены в части недвижимого имущества иностранных организаций. Она принимается в размере инвентаризационной стоимости данного объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом.

Кроме того, установлен особый порядок определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности) и по имуществу, переданному в доверительное управление.

Налоговый период: календарный год.

Отчетные периоды: первый квартал, полугодие и девять месяцев календарного года.

Органы власти субъектов РФ при установлении налога вправе не устанавливать отчетные периоды.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества, признаваемого объектом налогообложения.

Согласно ст. 381 НК РФ освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной системы - в отношении имущества, используемого для осуществления возложенных на них функций;

2) религиозные организации - в отношении имущества, используемого ими для осуществления религиозной деятельности;

3) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, - в отношении имущества, используемого ими для осуществления их уставной деятельности; организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, - в отношении имущества, используемого ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, - в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

4) организации, основным видом деятельности которых является производство фармацевтической продукции, - в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями;

5) организации - в отношении объектов, признаваемых памятниками истории и культуры федерального значения в установленном законодательством Российской Федерации порядке;

6) организации - в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов;

7) организации - в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания;

8) организации - в отношении железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов. Перечень имущества, относящегося к указанным объектам, утверждается Правительством Российской Федерации;

9) организации - в отношении космических объектов;

10) имущество специализированных протезно-ортопедических предприятий;

11) имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

12) имущество государственных научных центров;

13) организации - в отношении имущества, учитываемого на балансе организации - резидента особой экономической зоны, созданного или приобретенного в целях ведения деятельности на территории особой экономической зоны, используемого на территории особой экономической зоны в рамках соглашения о создании особой экономической зоны и расположенного на территории данной особой экономической зоны, в течение пяти лет с момента постановки на учет указанного имущества;

14) организации - в отношении судов, зарегистрированных в Российском международном реестре судов.

Сумма налога на имущество организаций, подлежащая уплате в бюджет по итогам налогового периода, рассчитывается по формуле:

Сн = НС х НБ - Сап.

где НС — налоговая ставка:

НБ — налоговая база, определенная за налоговый период: Сап — сумма авансовых платежей, исчисленных в течение налогового периода.

Сумма авансового платежа по налогу, исчисляемая по итогам каждого отчетного периода, рассчитывается по формуле:

Сап = Не х Нб х 1/4.

где Не — налоговая ставка;

Нб — налоговая база в виде средней стоимости имущества, определенной за отчетный период в соответствии с п. 4 ст. 376 НК РФ (для российских организаций и для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства);

1/4 — коэффициент, установленный в п. 4 ст. 382 НК РФ.

Законодательный орган субъекта Российской Федерации при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов РФ. Если законом РФ не предусмотрено иное, то в течение налогового периода налогоплательщики уплачивают авансовые платежи по налогу.

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога), если иное не предусмотрено настоящим пунктом, налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

На территории Пензенской области налог введен Законом Пензенской области от 27.11.2003 № 544-ЗПО «Об установлении и введении на территории Пензенской области налога на имущество организаций» (в ред. Законов Пензенской обл. от 25.12.2003 N 566-ЗПО, от 26.04.2004 N 606-ЗПО, от 09.03.2005 N 764-ЗПО, от 20.09.2005 N 865-ЗПО). Налоговая ставка определяется в 2,2%. Освобождаются от налогообложения организации - в отношении автомобильных дорог общего пользования, относящихся к собственности Пензенской области, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов. В ст. 2.2 данного закона указан перечень организаций, имеющих право на льготное налогообложение.

1.2 Транспортный налог.

Региональный транспортный налог введен в действие с 1 января 2003 г взамен действовавших до того времени налога с владельцев транспортных средств, регулируемого Федеральным законом «О дорожных фондах в Российской Федерации», и налога на водно-воздушные транспортные средства, регулируемого законом «О налогах на имущество физических лиц».

Он установлен гл. 28 НК РФ и как все региональные налоги вводится в действие законами субъектов Федерации исходя из положения кодекса, которые в соответствии с НК РФ имеют право определять ставку налога в пределах, установленных НК РФ, порядок и сроки уплаты, а также форму отчетности по данному налогу. При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их применения.

Налогоплательщиками транспортного налога признаются лица, на которых зарегистрированы транспортные средства.

Не признаются налогоплательщиками (пункт действует до 1 января 2017г.) лица, являющиеся организаторами Олимпийских игр и Паралимпийских игр 2014 г. в г. Сочи, в отношении транспортных средств, принадлежащих им на праве собственности и используемых в связи с организацией и проведением Олимпийских и Паралимпийских зимних игр и развитием г. Сочи как горноклиматического курорта.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов.

Налоговая база определяется в зависимости от типа транспортных средств (ст.359 НК РФ):

• в отношении транспортных средств с двигателями — это мощность двигателя в лошадиных силах;

• в отношении воздушных транспортных средств с реактивным двигателем — паспортная статическая тяга реактивного двигателя на взлетном режиме в килограммах силы:

• в отношении водных несамоходных транспортных средств — валовая вместимость в регистровых тоннах;

• в отношении водных и воздушных транспортных средств — единица транспортного средства.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

Налоговые ставки устанавливаются законами субъектов РФ в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств или единицу транспортного средства. Ставки в субъектах РФ могут быть увеличены (уменьшены) законами субъектов не более чем в 10 раз ставок, указанных в НК РФ. Также допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, с учетом количества лет с года выпуска транспортных средств, и/или их экологического класса. Количество лет, прошедших с года выпуска, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

Сумма налога, подлежащая уплате в бюджет по итогам года, исчисляется в отношении каждого транспортного средства как произведение налоговой базы и налоговой ставки.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа) производится с учетом коэффициента. Органы власти субъекта РФ вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу.

Организации, исчисляют сумму налога и сумму авансового платежа самостоятельно. Сумма налога к уплате = исчисленная сумма налога минус авансовые платежи по налогу, уплаченными в течение налогового периода. Сумма авансового платежа по итогам каждого отчетного периода равна 1/4 произведения налоговой базы и налоговой ставки. Сумма налога, подлежащая уплате физическими лицами, исчисляется налоговыми органами.

Уплата налога и авансовых платежей производится в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

В течение налогового периода организации уплачивают авансовые платежи по налогу, если законами субъектов РФ не предусмотрено иное. По истечении налогового периода уплачивают сумму налога. По истечении налогового периода организации, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию по налогу не позднее 1 февраля следующего года. Налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Физические лица, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Направление налогового уведомления допускается не более чем за 3 налоговых периода, предшествующих календарному году направления. Срок уплаты налога не может быть установлен ранее 1 ноября года, следующего за истекшим налоговым периодом (пункт введен ФЗ от 27.07.2010 N 229-ФЗ).

На территории Пензенской области налог введен Законом Пензенской области от 18.09.2002 № 397-ЗПО «О введении в действие транспортного налога на территории Пензенской области» (с последующими изменениями). Налогоплательщики, являющиеся организациями, уплачивают авансовые платежи не позднее 15 числа второго месяца, следующего за истекшим отчетным периодом. Физические лица производят уплату платежей по месту нахождения транспортного средства не позднее 1 апреля года, следующего за истекшим налоговым периодом. От уплаты транспортного налога освобождаются инвалиды I и II групп, на которых в соответствии с законодательством РФ зарегистрированы легковые автомобили и (или) мотоциклы с мощностью двигателя до 100 л. с. включительно. Данная льгота предоставляется только в отношении одного транспортного средства (по выбору налогоплательщика). Налоговые ставки устанавливаются в размере:

Таблица 1. Ставки по транспортному налогу на территории ПО (часть)

Наименование объекта налогообложения Налоговая ставка

(в рублях)

Автомобили легковые с мощностью двигателя

(с каждой лошадиной силы)

до 100 л.с. (до 73,55 кВт) включительно (со сроком полезного использования до 15 лет включительно) 12,5

до 100 л.с. (до 73,55 кВт) включительно (со сроком полезного использования свыше 15 лет) 8,0

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно 16,0

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) вкл ючнтел ьно 22,5

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) вкл ючнтел ьно 55,0

свыше 250 л.с. (свыше 183,9 кВт) 104,0

Мотоциклы и мотороллеры с мощностью двигателя

(с каждой лошадиной силы)

до 20 л.с. (до 14,7 кВт) включительно 4,0

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно 8,0

свыше 35 л.с. до 50 л.с. (свыше 25,74 кВт) 18,0

свыше 50 л.с. до 100 л.с. (до 73,55 кВт) 25,0

свыше 100 л.с. (свыше 73,55 кВт) 30,0

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 200 л.с. (до 147,1 кВт) включительно 21,5

свыше 200 л.с. (свыше 147,1 кВт) 41,5

Грузовые автомобили с мощностью двигателя

(с каждой лошадиной силы)

до 100 л.с. (до 73,55 кВт) включительно 25,0

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно 40,0

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно 50,0

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно 65,0

свыше 250 л.с. (свыше 183,9 кВт) 82,5

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) 25,0

1.3 Налог на игорный бизнес

Налог на игорный бизнес введен в качестве самостоятельного налога в августе 1998г. в соответствии с Федеральным законом от 31 июля 1998г. До этого периода соответствующие налогоплательщики платили налог на доходы от игорного бизнеса в соответствии с федеральным законом «О налоге на прибыль предприятий и организаций», ставка которого достигала 90% дохода.

Необходимость принятия самостоятельного закона вызвана в первую очередь тем, что в указанной сфере деятельности весьма сложно контролировать правильность ведения бухгалтерского учета и формирования налоговой базы в форме валового дохода.

С 1 января 2004г. действие указанного закона прекращено в связи с вступлением в силу новой 29 главы НК РФ «Налог на игорный бизнес». Принципиальное отличие главы от ранее действовавшего закона состояло в изменении прав законодательных органов субъектов РФ в части установления конкретных ставок налога по каждому объекту налогообложения.

Налог на игорный бизнес построен на принципиально иной, нежели другие налоги, основе. Суть нового подхода состоит в том, что этот налог базируется на принципе вмененного дохода, когда государство, исходя из невозможности полного учета всех доходов, отказывается от него и устанавливает налог исходя из расчета возможного дохода различных видов игровых учреждений, принуждая налогоплательщика платить налог, исходя из этого условно определенного дохода.

Налогоплательщиками признаются организации или индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Объектами налогообложения являются:

- игровой стол;

- игровой автомат;

- касса тотализатора;

- касса букмекерской конторы.

Каждый объект налогообложения должен быть зарегистрирован в налоговом органе по месту его установки не позднее чем за два дня до даты установки каждого объекта налогообложения. Регистрация производится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с обязательной выдачей свидетельства о регистрации объекта (объектов) налогообложения.

По каждому из объектов налогообложения налоговая база определяется отдельно как общее количество соответствующих объектов налогообложения.

Налоговым периодом признается календарный месяц.

Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол - от 25000 до 125000 рублей;

2) за один игровой автомат - от 1500 до 7500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - от 25000 до 125000 рублей. В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

1) за один игровой стол - 25000 рублей;

2) за один игровой автомат - 1500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - 25000 рублей.

Сумма налога исчисляется как произведение налоговой базы по каждому объекту налогообложения и ставки налога.

Если один игровой стол имеет более одного игрового поля, ставка налога увеличивается кратно количеству игровых полей.

При установке нового объекта налогообложения до 15-го числа текущего месяца сумма налога за месяц исчисляется как произведение общего количества объектов налогообложения (включая установленный новый объект) и ставки налога.

При установке нового объекта налогообложения после 15-го сумма налога исчисляется как произведение количества объектов налогообложения и 1/2 ставки налога.

При выбытии объекта налогообложения до 15-го числа месяца сумма налога за этот месяц исчисляется как произведение количества объектов налогообложения и 1/2 ставки налога.

При выбытии объекта налогообложения после 15-го числа месяца сумма налога исчисляется как произведение общего количества объектов налогообложения (включая выбывший объект) и ставки налога.

Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиком по месту регистрации в налоговом органе объектов налогообложения не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период.

Законом Пензенской области от 11.11.2003 № 529-ЗПО «О ставках налога на игорный бизнес» на территории области были установлены максимальные ставки: за один игровой стол - 125000 рублей, за один игровой автомат - 7500 рублей, за одну кассу тотализатора или одну кассу букмекерской конторы - 125000 рублей.

Федеральный закон от 29 декабря 2006 года № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации» определяет правовые основы государственного регулирования деятельности по организации и проведению азартных игр на территории Российской Федерации и устанавливает ограничения на осуществление данной деятельности в целях защиты нравственности, прав и законных интересов граждан. С 1 июля 2009 года любая игорная деятельность, за исключением букмекерских контор, тотализаторов и лотерей, может осуществляться только в четырёх специальных игорных зонах.

Заключение

Налог на имущество организаций - важнейший налог в системе имущественного налогообложения в РФ. Это важный финансовый рычаг влияния на результаты хозяйственной деятельности организаций и источник финансирования бюджетов субъектов РФ и местных бюджетов. Цель введения данного налога - создание заинтересованности у организации в эффективном использовании своего имущества, освобождении от ненужного имущества.

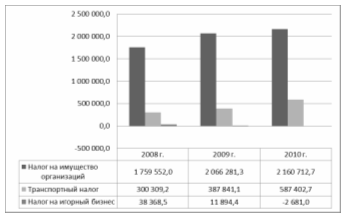

По данным финансовой отчетности об исполнении консолидированного бюджета Пензенской области за 2008-2010 года поступления по налогу на имущество организации составляют около 5-5,5% всех доходов бюджета (транспортный налог – 0,9-1,5%). Динамика поступлений налоговых отчислений представлена на диаграмме:

Рис. 2 Налоговые поступления в бюджет Пензенской области.

Сегодня уровень доходов региональных бюджетов находится в прямой зависимости от положений федерального законодательства, которое направлено на централизацию финансовых ресурсов на федеральный уровень. При этом особенность доходной части региональных бюджетов – высокая доля регулирующих налогов и безвозмездных перечислений из федерального бюджета, а также низкая доля собственных доходов. Преобладающая часть региональных и местных налогов занимают имущественные налоги. Они целенаправленно не включаются в систему федеральных налогов, поскольку объем налоговых доходов, мобилизуемых в процессе налогообложения объектов имущества, значительно проигрывает по сравнению с налоговыми поступлениями от обложения выручки, дохода (прибыли) или операции по реализации. Поэтому возникает диспозиция, вследствие которой основными собственными налоговыми доходами субъекта, являются налоги взимаемые с имущества.

Общепризнанно и доказано, что эффективность бюджетных доходов возрастает с увеличением степени децентрализации вследствие того, что на конкретной территории предпринимается больше усилий при мобилизации своих собственных доходов, чем при сборе налогов исключительно для правительства.

Решение этого вопроса лежит в области совершенствования налогового законодательства. Необходима фискальная децентрализация, то есть наделение количественно и качественно налоговыми полномочиями субъектов. Наличие большого количества собственных доходных источников и прав по управлению ими, при их незначительной роли, не позволяет говорить о финансовой независимости бюджетов субъектов РФ. Таким образом, для улучшения финансового положения субъектов РФ, обеспечения устойчивого экономического роста и т.д., нужно

1) Совершенствование действующего бюджетного и налогового законодательства РФ в области расширения фискальных полномочий региональных органов.

2) Увеличение доли собственных налоговых доходов в бюджетах субъектов РФ.

Список литературы

1. Сводки исполнения консолидированного бюджета Пензенской области за 2008-2010 гг. Источник – официальный сайт Министерства Финансов Пензенской области minfin.pnzreg.ru

2. Налоговый кодекс Российской Федерации (НК РФ), Часть 1 от 31.07.1998 N 146-ФЗ (принят ГД ФС РФ 16.07.1998)

3. Налоговый кодекс Российской Федерации (НК РФ), Часть 2 от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000)

4. Закон Пензенской области от 18 сентября 2002 г. N 397-ЗПО "О введении в действие транспортного налога на территории Пензенской области" (с последующими редакциями).

5. Закон Пензенской области от 11.11.2003 № 529-ЗПО «О ставках налога на игорный бизнес» (с последующими редакциями)

6. Закон Пензенской обл. от 27.11.2003 N 544-ЗПО «Об установлении и введении в действие на территории Пензенской области налога на имущество организаций» (с последующими редакциями)

7. Жидкова Е. Ю. Налоги и налогообложение: учеб. пособие - 2-е изд., перераб. и доп. - М. : Эксмо, 2009.

8. Налоги и сборы в Российской Федерации : учеб. пособие / под ред. А. А. Ялбулганова. - М. : Норма : ИНФРА-М. 2011. -432 с.

9. Налоги и налогообложение: Учеб. побобие / Под ред. А.З.Дадашева. – М.: ИНФРА-М: Вузовский учебник, 2008.

10. Рыманов А.Ю. Налоги и налогообложение: Учеб. пособие. - 3-е изд.. перераб. и доп. - М: ИНФРА-М, 2010.

11. Региональные налоги: значение, состав, характеристика, перспективы развития (nalogpro.ru)

12. Свободная энциклопедия Википедия - ru.wikipedia.org

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Региональные налоги: роль и значение в бюджетной системе

- Региональные налоги

- Региональные налоги: классификация региональных налогов

- Региональные налоги: налог на игорный бизнес, транспортный налог

- Региональные налоги установленные Налоговым кодексом

- Региональные налоги: сущность, виды и характеристика

- Контрольная работа по Налогам и налогообложению Вариант №3

- Общая характеристика региональных налогов

- Региональные налоги: роль, значение и перспективы развития

- Место и роль региональных налогов в налоговой системе РФ

- Характеристика налога на имущество организаций

- Транспортный налог

- Характеристика налога на имущество организаций

- Региональные налоги: состав региональных налогов

- Региональные налоги: характеристика по элементам

- Региональные налоги: налог на имущество организации

- Развитие системы региональных налогов

- Региональные налоги: налог на имущество организаций

- Особенности установления и введения в действие региональных и местных налогов

- Региональные налоги: основные понятия

![Региональные налоги: виды налогов, транспортный налог [22.05.12]](/files/works_screen/1/17/64.png)