Главная » Бесплатные рефераты » Бесплатные рефераты по налогам и налогообложению »

Региональные налоги: роль и значение в бюджетной системе

Тема: Региональные налоги: роль и значение в бюджетной системе

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Контрольная работа | Размер: 61.43K | Скачано: 605 | Добавлен 05.04.12 в 16:48 | Рейтинг: +2 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Барнаул 2011

Содержание

Введение 3

1. Региональные налоги – роль и значение в бюджетной системе РФ. Состав региональных налогов 4

2. Налог на имущество организации 7

3. Налог на игорный бизнес 13

4. Транспортный налог 15

5. Перспективы развития региональных налогов в современных условиях 20

Заключение 22

Список литературы 23

Приложение 24

Введение

В современных условиях одним из важнейших рычагов, регулирующих финансовые поступления в бюджеты субъектов Российской Федерации, становятся региональные налоги. Они призваны обеспечить регионы финансовыми ресурсами, необходимыми для решения важнейших экономических и социальных задач.

Актуальность выбранной темы характеризуется тем, что одним из важнейших условий стабилизации экономики любого субъекта РФ, является обеспечение устойчивого сбора налогов и надлежащей дисциплины налогоплательщиков. Однако в условиях кризиса региональные налоги претерпели значительные изменения. В результате реформ налоговое бремя практически по всем налогам было снижено. И, как следствие, снижение налоговой базы в большинстве регионов привело к уменьшению поступлений во все уровни бюджетов.

Целью контрольной работы является рассмотрение всех региональных налогов. Поставленная цель обуславливает решение следующих задач:

- определить значение и роль региональных налогов в бюджетной системе РФ;

- классифицировать региональные налоги в соответствии с НК РФ;

- выявить перспективы развития региональных налогов в современных условиях.

Предметом данной работы является совокупность региональных налогов и сборов. Объектом – поступления в консолидированный бюджет РФ.

Для разработки контрольной работы использованы материалы: учебники следующих авторов - Л.И. Гончаренко, М.А. Климова, А.Ю. Рыманов, А.А. Ялбулганов, а так же Налоговый Кодекс РФ, статистический ежегодник и электронные ресурсы.

1. Региональные налоги – роль и значение в бюджетной системе РФ. Состав региональных налогов

В соответствии с Законом об основах налоговой системы права по установлению и взиманию налоговых платежей были четко разграничены между различными уровнями власти – федеральным, региональным (республики в составе РФ, края, области) и местным (муниципальные образования – в основном отдельные города и районы). Таким образом, каждый вид налогового платежа был закреплен за бюджетом определенного уровня. В соответствии с этим все налоги и сборы были разделены на 3 группы: федеральные, региональные и местные. Это разделение действует и в настоящее время[3,стр.158].

Региональные налоги устанавливаются НК РФ и законами субъектов РФ и вводятся в действие законами субъектов Федерации и являются обязательными к уплате на территории соответствующего субъекта Федерации. Устанавливая региональные налоги, представительные (законодательные) органы власти субъектов РФ определяют налоговые ставки по соответствующим видам налогов, но в пределах, установленных Налоговым кодексом, налоговые льготы, порядок и сроки уплаты налогов. Все остальные элементы региональных налогов установлены соответствующими главами Налогового кодекса.

Региональные налоги имеют большое значение в бюджетной системе РФ, так как они аккумулируются в региональных бюджетах и используются субъектом РФ для выполнения своих функций.

Бюджетно-налоговые системы создаются и реформируются для выполнения нескольких взаимосвязанных функций, среди которых следующие[5,стр.317]:

1) Закрепление определенного порядка движения бюджетно-налоговых потоков по уровням территориальной организации государства и адекватных процедур регулирования возникающих по этому поводу отношений.

2) Аккумулирование и использование в общерегиональных целях средств, образованных на самой территории и поступающих в региональные бюджетно-налоговые системы полностью и одноканально, аналогично образованных средств, поступающих в эти системы частично, в соответствии с принятым порядком их распределения между бюджетно-налоговыми системами разного уровня. Часть средств, аккумулируемых в вышестоящей бюджетно-налоговой системе, перераспределяется по тем или иным соображениям в пользу нижестоящих региональных систем.

3) Выполнение региональными органами власти и управления своих представительных и исполнительных полномочий с соблюдением требований формальной финансовой независимости их политики от вышестоящих уровней.

4) Самообеспечение внутрирегиональных социальных программ, т.е. бюджетное удовлетворение части потребностей населения в определенных жизненных благах и реализации его национально-этнических интересов.

5) Формирование инфраструктурного каркаса территории как важнейшего исходного условия формирования и поддержания внутрирегиональных связей.

6) Регулирование состояния и использования природно-ресурсного и экологического потенциала как естественного базиса существования и развития территории.

7) Стимулирование определенных ценностных региональных ориентиров населения, создание условий для его деловой активности, для структурных преобразований, для инвестиционной привлекательности и т.д.

Разделение налогов на федеральные, региональные и местные не означает, что они жестко закреплены и должны полностью перечисляться исключительно в соответствующий бюджет. Распределение большинства налогов между бюджетами разных уровней в РФ осуществляется бюджетным законодательством, и происходит это, как правило, ежегодно при утверждении соответствующих бюджетов. Именно в ходе бюджетного планирования в РФ устанавливаются доли каждого налога, поступившего на данной территории, в соответствующих бюджетах с целью осуществления регулирования доходной базы всех бюджетов. Рассмотрим структуру поступлений в консолидированный бюджет РФ и по уровням бюджетной системы в 2011 году (Приложение 1, табл. 1.1).

Из таблицы 1 видим, что разделение налогов на федеральные, региональные и местные не означает, что они полностью перечисляются в соответствующий бюджет, налоги распределены по различным уровням бюджетной системы.

Как уже говорилось выше, региональные налоги аккумулируются в консолидированных бюджетах субъектов РФ и используются субъектом РФ для выполнения своих функций. Рассмотрим на примере налога на имущество организации (Приложение 1, рис.1)[6].

Из рисунка 1 видно, что налог на имущество организации полностью (100%) определен в консолидированном бюджете субъектов РФ.

Итак, к региональным налогам относятся[7]:

• транспортный налог;

• налог на имущество организаций;

• налог на игорный бизнес.

Сегодня роль региональных налогов заключена в том, что они являются одним из источников формирования регионального бюджета. Со стороны налоговых органов и правительства регионов им уделяется большое внимание. Особенность региональных налогов, заключена в том, что на федеральном уровне устанавливаются общие принципы его исчисления, а ставки налога и состав льгот, предоставляемых по налогу, определяются региональным законодательством.

2. Налог на имущество организации

Налог на имущество организаций устанавливается Налоговым Кодексом и законами субъектов Российской Федерации, вводится в действие в соответствии с НК законами субъектов Российской Федерации и с момента введения в действие обязателен к уплате на территории соответствующего субъекта Российской Федерации. Устанавливая налог, законодательные органы субъектов Российской Федерации определяют налоговую ставку в пределах, порядок и сроки уплаты налога. При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками[2,стр.104].

Налогоплательщиками налога признаются: российские организации; иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации[1].

Не признаются налогоплательщиками организации, являющиеся организаторами Олимпийских игр и Паралимпийских игр в соответствии со статьей 3 Федерального закона "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации", в отношении имущества, используемого в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта.

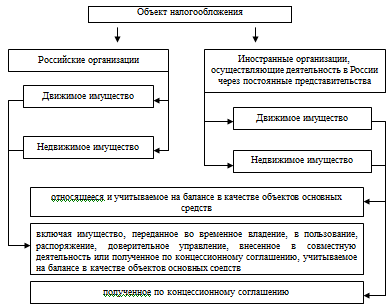

Объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. Объектами налогообложения для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, признаются движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению (Рис.2.1.). Объектами налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признаются находящееся на территории Российской Федерации и принадлежащее указанным иностранным организациям на праве собственности недвижимое имущество и полученное по концессионному соглашению недвижимое имущество[4,стр.289].

Рис.2.1. Объект налогообложения на имущество организации

Не признаются объектами налогообложения:

1) земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

2) имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения[4,стр.311].

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговой базой для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признается инвентаризационная стоимость объектов налогообложения по данным органов технической инвентаризации.

Налоговая база для российских организаций и иностранных организаций, осуществляющих деятельности в Российской Федерации через постоянные представительства, определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения (табл.2.1).

При определении налоговой базы у первых двух категорий плательщиков имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. При этом если для отдельных объектов основных средств начисление амортизации не предусмотрено, то первоначальная стоимость указанных объектов для целей налогообложения все равно уменьшается на величину износа, которая определяется в конце каждого налогового (отчетного) периода по установленным нормам амортизационных отчислений для целей бухгалтерского учета[4,стр.328].

Таблица 2.1.

Особенности определения налоговой базы по категориям плательщиков

Плательщик Объект налогообложения Налоговая база

Российская организация Движимое и недвижимое имущество – основные средства Среднегодовая стоимость объекта налогообложения

Иностранная организация, осуществляющая деятельность в России через постоянное представительство Движимое и недвижимое имущество – основные средства Среднегодовая стоимость объекта налогообложения

Иностранная организация, не осуществляющая деятельность в России через постоянное представительство Недвижимое имущество Инвентаризационная стоимость объектов налогообложения

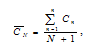

Среднегодовая (средняя) стоимость имущества определяется следующим образом:

где - средняя стоимость основных средств в отчетном периоде; - остаточная стоимость основных средств; n – месяц отчетного периода (1,2,3,…,12); N – количество месяцев в отчетном периоде (3,6,9,12), т.е. нужно сложить остаточную стоимость имущества на 1-е число каждого месяца квартала (полугодия, 9 месяцев, года) и на 1-е число следующего месяца после квартала (полугодия, 9 месяцев, года), затем разделить полученную сумму на количество месяцев в квартале (полугодии, 9 месяцах, году), увеличенное на единицу, т.е. на 4, 7, 10, 13 месяцев соответственно.

Налоговая база определяется налогоплательщиком самостоятельно и отдельно по каждому виду имущества, которое:

1. подлежит налогообложению по местонахождению самой организации;

2. находится на балансе каждого обособленного подразделения организации;

3. облагается по разным налоговым ставкам;

4. находится отдельно от места нахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации.

Налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года. Законодательный орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения[1].

Налогоплательщик исчисляет налог на имущество организаций самостоятельно по итогам каждого отчетного периода и по итогам налогового периода (календарного года).

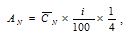

Сумма налога исчисляется как произведение налоговой базы за соответствующий отчетный (налоговый) период и ставки налога. По истечении отчетного периода налогоплательщик уплачивает авансовые квартальные платежи (если предусмотрены законом субъекта РФ) .Сумма авансового платежа по налогу исчисляется в размере одной четвертой произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период:

где - авансовый платеж по налогу на имущество в отчетном периоде, руб.; i - ставка налога на имущество, %.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной исходя из налоговой базы и налоговой ставки, и суммы авансовых платежей по налогу, исчисленных в течение налогового периода.

В отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи подлежат уплате в бюджет по месту нахождения организации.

Организация, в состав которой входят обособленные подразделения, имеющие отдельный баланс, уплачивают налог (авансовые платежи по налогу) в бюджет по местонахождению каждого обособленного подразделения в отношении имущества, находящегося на отдельном балансе каждого из них. Сумма налога определяется как произведение налоговой базы (рассчитанной для данного имущества) и налоговой ставки, действующей на территории соответствующего субъекта РФ, на которой расположены эти обособленные подразделения.

Организации, учитывающие на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивают налог в бюджет по месту нахождения каждого из указанных объектов недвижимого имущества. Сумма налога определяется как произведение налоговой ставки и среднегодовой стоимости данного имущества. Сумма налога включается в расходы организации за налоговый (отчетный) период.

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по местонахождению головной организации и обособленных подразделений и отдельного объекта недвижимого имущества налоговые расчеты по авансовым платежам и налоговую декларацию[1].

Налоговые расчеты по авансовым платежам представляются не позднее 30 дней после отчетного периода, а по итогам налогового периода – не позднее 30 марта следующего года. Приведем таблицу, характеризующую порядок исчисления и уплаты налога (Приложение 2, табл. 2.2).

3. Налог на игорный бизнес

Налогоплательщиками налога на игорный бизнес признаются организации или индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Объектами налогообложения признаются[1]:

-игровой стол;

-игровой автомат;

-касса тотализатора;

-касса букмекерской конторы.

Каждый объект налогообложения подлежит регистрации в налоговом органе по месту установки этого объекта не позднее чем за 2 дня до даты установки объекта. Регистрация производится налоговым органом на основании "заявления" налогоплательщика с обязательной выдачей "свидетельства" о регистрации объекта.

Налоговая база определяется отдельно по каждому объекту налогообложения как общее количество соответствующих объектов налогообложения.

Налоговым периодом признается календарный месяц.

Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол - от 25000 до 125000 рублей;

2) за один игровой автомат - от 1500 до 7500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - от 25000 до 125000 рублей.

В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

1) за один игровой стол - 25000 рублей;

2) за один игровой автомат - 1500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - 25000 рублей.

Сумма налога исчисляется как произведение налоговой базы по каждому объекту налогообложения и ставки налога.

Если один игровой стол имеет более одного игрового поля, ставка налога увеличивается кратно количеству игровых полей.

При установке нового объекта налогообложения до 15-го числа текущего месяца сумма налога за месяц исчисляется как произведение общего количества объектов налогообложения (включая установленный новый объект) и ставки налога[1].

При установке нового объекта налогообложения после 15-го сумма налога исчисляется как произведение количества объектов налогообложения и 1/2 ставки налога.

При выбытии объекта налогообложения до 15-го числа месяца сумма налога за этот месяц исчисляется как произведение количества объектов налогообложения и 1/2 ставки налога.

При выбытии объекта налогообложения после 15-го числа месяца сумма налога исчисляется как произведение общего количества объектов налогообложения (включая выбывший объект) и ставки налога.

Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиком по месту регистрации объектов налогообложения не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация за истекший налоговый период представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения не позднее 20-го числа месяца, следующего за истекшим месяцем. Декларация заполняется с учетом изменения количества объектов налогообложения за истекший налоговый период[5,стр.357].

4. Транспортный налог

Транспортный налог - налог, взимаемый с владельцев зарегистрированных транспортных средств. Величина налога, порядок и сроки его уплаты, формы отчётности, а также налоговые льготы устанавливают органы исполнительной власти субъектов РФ. Федеральное законодательство определяет объект налогообложения, порядок определения налоговой базы, налоговый период, порядок исчисления налога и пределы налоговых ставок[2,стр.147].

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе - транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации[1].

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в международном реестре судов.

Налоговая база определяется в следующих вариантах:

-как мощность двигателя в лошадиных силах (для автотранспорта);

-как тяга реактивного двигателя (для воздушного транспорта);

-как валовая вместимость в регистровых тоннах (для водного несамоходного транспорта);

-как единица транспортного средства.

В случае регистрации или снятия с учета транспортного средства в течение налогового (отчетного) периода исчисление налога производится с учетом коэффициента - как отношение числа полных месяцев, в течение которых транспортное средство зарегистрировано, к числу календарных месяцев в налоговом (отчетном) периоде[1].

В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. При установлении налога законодательные органы субъектов Российской Федерации вправе не устанавливать отчетные периоды.

Налоговые ставки по налогу устанавливаются законами субъектов РФ в зависимости от установленной налоговой базы и на основе следующих установленных НК РФ средних ставок налогообложения (Приложение 3, табл. 4.1)[1].

Установленная существенная дифференциация средних налоговых ставок в зависимости от мощности двигателя транспортного средства направлена на усиление социальной справедливости при взимании этого налога, имея в виду, что максимальные ставки установлены по более мощным, а значит, и более дорогим автотранспортным средствам.

Налоговые ставки, могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз. Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Порядок исчисления налога установлен в зависимости от категории налогоплательщиков.

В частности, налогоплательщики, являющиеся организациями, обязаны самостоятельно исчислять сумму налога. Сумма налога, подлежащая уплате налогоплательщиками — физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на российской территории. В связи с этим налогоплательщики, являющиеся физическими лицами, должны уплачивать налога на основании налогового уведомления, полученного от налогового органа.

Сумма налога исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Сумма налога, подлежащая уплате в бюджет налогоплательщиком-организацией, определяется как разница между исчисленной суммой налога и суммами авансовых платежей, уплаченных в течение налогового периода. Суммы авансовых платежей исчисляются по истечении каждого отчетного периода в размере 1\4 произведения соответствующей налоговой базы и налоговой ставки. При этом НК РФ предоставил представительным (законодательным) органам власти субъектов Федерации право не предусматривать в законе для отдельных категорий налогоплательщиков исчисление и уплату авансовых платежей по налогу в течение налогового периода[1].

В том случае, если регистрация транспортного средства или снятие его с регистрации (снятие с учета, исключение из государственного судового реестра и т.д.) были осуществлены в течение налогового периода, исчисление суммы налога или авансового платежа производится с учетом соответствующего коэффициента. Он определяется как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом или отчетном периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц[1].

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Эти органы обязаны также сообщать в налоговые органы по месту своего нахождения сведения обо всех транспортных средствах по состоянию на 31 декабря истекшего календарного года, а также о лицах, на которых зарегистрированы транспортные средства. В этих сведениях должно быть также указано обо всех связанных с данными транспортными средствами изменениях, произошедших за предыдущий календарный год. Указанные сведения сообщаются по утвержденным ФНС России формам до 1 февраля текущего календарного года.

Порядок и сроки уплаты налога, как уже отмечалось, установлены законами соответствующих субъектов Федерации.

Уплата налога и авансовых платежей по нему производится налогоплательщиками по месту нахождения транспортных средств.

Согласно законодательству налогоплательщики-организации обязаны представить в налоговый орган по месту нахождения транспортных средств налоговую декларацию в соответствии со сроком, установленным законом субъекта Федерации. Налоговая декларация представляется не позднее 1 февраля года, следующего за истекшим налоговым периодом[4,стр.361].

5. Перспективы развития региональных налогов в современных условиях

Сегодня уровень доходов региональных бюджетов находиться в прямой зависимости от положений федерального законодательства, которое направлено на централизацию финансовых ресурсов на федеральный уровень. При этом особенность доходной части региональных бюджетов – высокая доля регулирующих налогов и безвозмездных перечислений из федерального бюджета, низкая доля собственных доходов. Преобладающая часть региональных занимают имущественные налоги. Они целенаправленно не включаются в систему федеральных налогов, поскольку объем налоговых доходов, мобилизуемых в процессе налогообложения объектов имущества, значительно проигрывает по сравнению с налоговыми поступлениями от обложения выручки, дохода или операции по реализации. Поэтому возникает диспозиция, вследствие которой основными собственными налоговыми доходами субъекта, являются налоги взимаемые с имущества[9].

Общепризнанно и доказано, что эффективность бюджетных доходов возрастает с увеличением степени децентрализации вследствие того, что на конкретной территории предпринимается больше усилий при мобилизации своих собственных доходов, чем при сборе налогов исключительно для правительства.

Решение этого вопроса лежит в области совершенствования налогового законодательства. Необходима фискальная децентрализация, то есть наделение количественно и качественно налоговыми полномочиями субъектов. Наличие большого количества собственных доходных источников и прав по управлению ими, при их незначительной роли, не позволяет говорить о финансовой независимости бюджетов субъектов РФ. Т.о., для улучшения финансового положения субъектов РФ, обеспечения устойчивого экономического роста нужно: 1) совершенствование действующего бюджетного и налогового законодательства РФ в области расширения фискальных полномочий региональных органов; 2) увеличение доли собственных налоговых доходов в бюджетах субъектов РФ.

Налог на игорный бизнес. Согласно статистическим данным количество игорных заведений за последние 2 года увеличилось в 3,5 раза, а количество игровых автоматов – более чем в 5 раз. По реформированию этого налога высказываются следующие предложения[8]:

– принять федеральный закон о деятельности игорных заведений;

– расширить диапазон ставок налога;

– определить понятие «игровой комплекс»;

– ввести порядок учета сумм, выплаченных физическим лицам, с подачей соответствующих данных в налоговый орган.

Транспортный налог:

– обязать органы ГИБДД при прохождении транспортными средствами технического осмотра контролировать уплату налога, например, требовать предъявления соответствующей квитанции об его уплате;

– установить обязательность представления справки об уплате транспортного налога при снятии транспортного средства с регистрации.

Заключение

Разделение налогов на федеральные, региональные и местные не означает, что они жестко закреплены и должны полностью перечисляться исключительно в соответствующий бюджет.

К региональным налогам относятся:

• транспортный налог;

• налог на имущество организаций;

• налог на игорный бизнес.

Сегодня роль региональных налогов заключена в том, что они являются одним из источников формирования регионального бюджета.

Региональные налоги устанавливаются НК РФ и законами субъектов РФ и вводятся в действие законами субъектов Федерации и являются обязательными к уплате на территории соответствующего субъекта Федерации. Устанавливая региональные налоги, представительные (законодательные) органы власти субъектов РФ определяют налоговые ставки по соответствующим видам налогов, но в пределах, установленных Налоговым кодексом, налоговые льготы, порядок и сроки уплаты налогов. Все остальные элементы региональных налогов установлены соответствующими главами Налогового кодекса.

Для улучшения финансового положения субъектов РФ, обеспечения устойчивого экономического роста нужно:

1) Совершенствование действующего бюджетного и налогового законодательства РФ в области расширения фискальных полномочий региональных органов;

2) Увеличение доли собственных налоговых доходов в бюджетах субъектов РФ.

Список литературы

1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от 19.07.2011) (с изм. и доп., вступающими в силу с 01.11.2011).

2. Налоги и налоговая система Российской Федерации: Учеб. пособие для бакалавров/Л.И. Гончаренко, А.В Варнавский, Н.С. Горбова.- М.:ИНФРА-М, 2009. – 318 с.

3. Налоги и налогообложение: Учеб. пособие/М.А. Климова. – 5-е изд. – М.: ИД РИОР, 2009. – 200 с.

4. Налоги и налогообложение: Учебное пособие/А.Ю. Рыманов. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2010. – 510 с.

5. Налоги и сборы в РФ: Учебное пособие/А.А. Ялбулганов, Е.А. Барыкин, А.Н. Козырин. Под ред. А.А Ялбулганова; Государственный университет – ИНФРА-М, 2011. - 432 с.

6. Министерство финансов Российской Федерации: Структура доходов консолидированного бюджета по состоянию на 01.09.2011 [Официальный сайт]. – URL: http://info.minfin.ru/kons_doh.php.

7. Региональные налоги и сборы – Автор: Светлана Груздева - (7 октябрь 2011): [Электронный ресурс].- http://fb.ru/article/4505/regionalnyie-nalogi-i-sboryi.

8. Налоги и налогообложение: Актуальные обновления налогового законодательства, материалы, учебные пособия- Автор блога: Елена Попова: [Электронный ресурс].- http://nalogpro.ru/regionalnye-nalogi-znachenie-sostav-xarakteristika-perspektivy-razvitiya/.

9. Налоги в 2011–2012 годах - Автор: Стрельникова Светлана Александровна: [Электронный ресурс].- http://bujet.ru/article/108037.php.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Региональные налоги: виды налогов, транспортный налог

- Региональные налоги

- Региональные налоги: классификация региональных налогов

- Региональные налоги: налог на игорный бизнес, транспортный налог

- Региональные налоги установленные Налоговым кодексом

- Региональные налоги: сущность, виды и характеристика

- Контрольная работа по Налогам и налогообложению Вариант №3

- Общая характеристика региональных налогов

- Региональные налоги: роль, значение и перспективы развития

- Место и роль региональных налогов в налоговой системе РФ

- Характеристика налога на имущество организаций

- Транспортный налог

- Характеристика налога на имущество организаций

- Региональные налоги: состав региональных налогов

- Региональные налоги: характеристика по элементам

- Региональные налоги: налог на имущество организации

- Развитие системы региональных налогов

- Региональные налоги: налог на имущество организаций

- Особенности установления и введения в действие региональных и местных налогов

- Региональные налоги: основные понятия

![Региональные налоги: роль и значение в бюджетной системе [05.04.12]](/files/works_screen/1/15/97.png)