Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (1 курс) »

Денежно-кредитная система в рыночной экономике

Тема: Денежно-кредитная система в рыночной экономике

Раздел: Бесплатные рефераты по экономической теории (1 курс)

Тип: Курсовая работа | Размер: 899.54K | Скачано: 384 | Добавлен 08.12.09 в 18:02 | Рейтинг: +11 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Калуга 2009

Содержание

Введение 3

1. Денежный рынок: спрос на деньги, предложение денег и равновесие на денежном рынке 5

2. Кредитные отношения, формирование и функционирование банков в условиях рынка 14

3. Особенности российской кредитной системы в прошедшем и текущем годах 20

Заключение 26

КТЗ – I 31

КТЗ – II 31

Список литературы 32

Введение

Современная кредитно-денежная система представляет собой результат длительного исторического развития и приспособления кредитных институтов к потребностям развития рыночной экономики. С институциональной точки зрения, кредитно-денежная система представляет собой комплекс валютно-финансовых учреждений, активно используемых государством в целях регулирования экономики.

В кредитно-денежной системе банковская система играет важнейшую роль, представляющую собой, по сути “систему кровообращения” экономики, обеспечивает регулирование общей денежной массы, контролирует движение финансовых потоков, осуществляет аккумулирование и инвестирование денежных ресурсов, проведение взаиморасчетов между экономическими субъектами, кредитование различных отраслей экономики и населения. Сегодня, очевидно, что медленный ход экономического реформирования страны во многом объясняется нежеланием банковского капитала вкладывать деньги в промышленное инвестирование, в модернизацию товарного производства. Существующее положение дел таково, что краткосрочные спекулятивные операции банкам выгоднее, чем долгосрочное инвестирование. Соответственно проценты за полученные кредиты (до 30% годовых) являются сдерживающим элементом реформирования производства. А инвестирование, производимое из средств бюджетов разных уровней, зачастую проистекает по пресловутому остаточному принципу, т.е. со значительным недофинансированием. Перечисленных выше факторов автор считает достаточным для определения выбранной темы как актуальной для рассмотрения, изучения и выявления некоторых ее особенностей.

Данная курсовая работа состоит из трех глав. В первой главе мы рассмотрим что представляет из себя денежный рынок: спрос на деньги, предложение денег и равновесие на денежном рынке. Во второй главе мы уделим внимание кредитным отношения, формированию и функционированию банков в условиях рынка. В третей главе осветим особенности российской кредитной системы в прошедшем и текущем годах. В конце данной курсовой работы мы подведем итоги по трем вопросам плана с решениями проблем по освещенным вопросам.

1. Денежный рынок: предложение денег, спрос на деньги и равновесие на денежном рынке

Предложение денег. Важнейшей составной частью финансового рынка выступает денежный рынок. Чтобы понять механизм функционирования денежного рынка, надо познакомиться с его составляющими, важнейшей из которых выступает денежная масса.

Денежная масса представляет собой совокупность всех денежных средств в наличной и безналичной формах, с помощью которых осуществляется обращение товаров и услуг в хозяйстве. Объем денежной массы зависит от многих факторов, но прежде всего от предложения и спроса на деньги, которые определяют объем и конъюнктуру денежного рынка.

Ликвидность — способность быстрого перевода актива в наличные деньги без потерь его стоимости (минимальными издержками). Деньги (монеты и бумажные деньги) являются наиболее ликвидными активами. Банковские депозиты до востребования также являются высоколиквидными активами, поскольку владелец может снять с них наличные деньги по первому требованию. Виды денег, включаемые в агрегат М1, — наиболее ликвидные активы в экономике.

Правом эмиссии наличных денег обладает только Центральный банк страны. Количество денег в стране контролируется государством в лице Центрального банка. Денежная масса в обращении представляет собой предложение денег.

Ликвидность отдельных компонентов денежной массы различна. Денежная масса обычно структурируется по степени ликвидности ее компонентов. По мере снижения ликвидности в состав компонентов денежной массы последовательно включаются активы, все в меньшей мере способные выполнять функцию средства платежа.

Структура денежной массы характеризуется денежными агрегатами, расположенными по мере их укрупнения (каждый предыдущий агрегат включается в последующий). Состав и структура агрегатов денежной массы в различных странах различны и определяются особенностями национального денежного рынка и характером проводимой денежной политики.

В России для измерения денежной массы используется следующие денежные агрегаты: М0, М1, М2, М3.

Денежный агрегат МО — это наличные деньги (бумажные и металлические) в обращении. В России по сравнению со странами с развитыми рыночными отношениями велика доля наличных денег в общей денежной массе (доля МО в М2 в 1997 г. в России составляла 35%)

Денежный агрегат М1 включает МО плюс деньги на текущих счетах населения и на расчетных счетах предприятий, счетах до востребования в банках, дорожные чеки. Под деньгами в узком смысле подразумевается агрегат М1, с помощью которого производится большинство операций обмена.

Денежный агрегат М2 включает М1 плюс деньги на срочных и в сберегательных счетах в коммерческих банках, депозиты в специализированных финансовых учреждениях и некоторые другие активы. Денежные средства, входящие в данный агрегат, не могут непосредственно переводиться от одного лица к другому и использоваться для совершения сделок. Они выполняют главным образом функцию средства накопления. Денежный агрегат М2 — это деньги в широком смысле слова. Он наиболее часто используется для макроэкономического анализа.

Денежный агрегат МЗ является наиболее крупным. Он включает агрегат М2 плюс крупные срочные депозиты, соглашения о покупке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги и др. В данный агрегат включаются государственные краткосрочные облигации (ГКО), облигации федерального займа (ОФЗ), облигации государственного сберегательного займа (ОГСЗ), облигации государственного внутреннего валютного займа (ОГВВЗ).

В некоторых зарубежных странах (например, в США) в качестве наиболее крупного денежного агрегата используется агрегат L.

Компоненты денежной массы отражаются в пассиве консолидированного баланса банковской системы, которая состоит из Центрального банка и сети коммерческих банков. Динамика денежных агрегатов сильно зависит от динамики процентной ставки. При повышении процентной ставки агрегаты М2 и МЗ, включающие активы, приносящие доход в виде процента, будут расти быстрее агрегата М1.

Для финансовой стабильности в стране наиболее предпочтительными являются стабильность процентной ставки и равномерная динамика денежной массы, адекватная реальным потребностям экономики.

Денежная база (Н) – это наличные деньги плюс резервы коммерческих банков, хранящиеся в Центральном банке.

Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег. Для агрегата М1 краткосрочная кривая предложения денег является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, МЗ) она представлена наклонной линией.

Долгосрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях спроса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой Центральным банком.

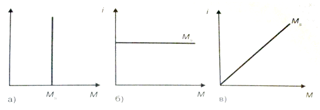

Кривая предложения имеет вертикальный вид тогда, когда Центральный банк реализует цель поддержания количества денег на постоянном уровне и уверенно контролирует количество денег в обращении независимо от колебания процентной ставки. Она представлена на рис. 1, а: по оси абсцисс откладывается величина предложения денег (Ms), а по оси ординат — процентная ставка (г). Такая ситуация характерна для жесткой монетарной политики, направленной на сдерживание инфляции. Для этого используются такие инструменты, как изменение нормы обязательных резервов и операции на открытом рынке.

Кривая предложения денег имеет горизонтальный вид тогда, когда

целью монетарной политики является сохранение стабильным номинального размера ссудного процента (рис. 1, б). Достигается

это путем фиксации учетной ставки Центрального банка и привязки к ней ставок коммерческих банков, а также операций на открытом рынке. Такая политика называется мягкой (гибкой) монетарной политикой. Обычно она используется в тех случаях, когда изменения спроса на деньги вызывается, например, ростом скорости обращения денег. В этом случаи удается избежать кризиса неплатежей.

Кривая предложения денег имеет наклонный вид тогда, когда Центральный банк допускает определенное увеличение количества денег, находящихся в обращении, и соответственно номинальной ставки процента (рис. 1, в). Как правило, это имеет место, когда ЦБ сохраняет постоянной норму обязательных резервов, но не проводит операций на открытом рынке. Данная комбинированная политика обычно применяется, когда изменения спроса на деньги обусловлены колебаниями ВВП.

Предложение денег может характеризоваться двумя переменными: номинальным количеством денег в стране или реальным, последние называют еще реальными кассовыми остатками (Mp). Они характеризуют покупательную способность денег, т.е. отношение номинальной массы денег (Мн) к уровню цен:

Мр = Мн / Р.

Рис 1. Виды кривых предложения денег

Предположение о полном контроле Центрального банка за предложением денег игнорирует роль банковской системы. На практике, предложение денег зависит не только от его политики, но и от поведения домохозяйств и политики крупных коммерческих банков. Последние способны создавать деньги, как и Центральный банк. Эти возможности ограничены величиной обязательных банковских резервов: минимальных резервных покрытий в виде беспроцентных вкладов в Центральный банк, резерва наличных денег в кассе банка, доли наличных денег в общей сумме кредитов банка.

Если применяется 100%-е банковское резервирование, то коммерческие банки создавать деньги не могут и банковская система не оказывает влияния на предложение денег.

Введем следующие обозначения:

Ms — предложение денег; Н—денежная база; С— наличность; D - чековые (бессрочные) депозиты; К — кредиты коммерческих банков; R — банковские резервы; т — денежный мультипликатор; d - депозитный мультипликатор; к — кредитный мультипликатор.

Между ними существуют следующие зависимости:

H = C + R,

Ms = C + D,

M = Ms / H, откуда Ms = m H.

Денежный мультипликатор - это отношение предложения денег к денежной массе. Он показывает, насколько возрастет предложение денег (количество денег в стране) при увеличении денежной базы на единицу. Предложение денег прямо зависит от величины денежной базы и денежного мультипликатора:

D = d × H.

Депозитный мультипликатор - показывает, на сколько максимально могут возрасти депозиты в коммерческих банках при увеличении денежной базы на единицу:

К = k × H.

Кредитный мультипликатор показывает, на сколько максимально может увеличиться сумма банковских кредитов населению при увеличении денежной базы на единицу.

Соотношение денежной массы и массы товаров и услуг на рынке определяет покупательную способность денег. Покупательная способность денег — это количество товаров и услуг, которые можно купить на денежную единицу. При повышении уровня цен покупательная способность денег снижается, и наоборот.

Спрос на деньги. Определяется величиной денежных средств, которые хозяйственные агенты хотят использовать как платежные средства. Спрос на деньги не тождествен спросу на денежный доход. Он показывает, какую часть своего дохода экономические субъекты предпочитают хранить в наиболее ликвидной форме — наличных денег (денежной кассы). Спрос на деньги представляет собой спрос на запас денег, измеренный в определенный момент. Спрос на деньги формируется во всех секторах экономики.

Держание денежной кассы на руках связано с альтернативными затратами и лишает ее владельца доходов, которые он мог бы получить, если бы купил на них иные виды имущества.

В рыночной экономике обычно имеет место инфляция. Темп инфляции представляет собой дополнительную альтернативную стоимость хранения денег. Это обусловлено тем, что инфляция подрывает полезность денег как средства сбережения, а потому увеличивает желание экономических агентов хранить неликвидные активы, например недвижимость или запасы товаров, цены на которые растут тем быстрее, чем выше темпы инфляции в стране.

Ввиду этого спрос на деньги находится под влиянием как реальной ставки процента, так и ожидаемого темпа инфляции. Представим функцию спроса на деньги следующим образом:

Md = f(Y, r, p), (1)

где Y — номинальный национальный доход; r — реальная ставка процента; р — ожидаемый темп инфляции.

Реальная ставка процента и ожидаемый темп инфляции являются альтернативными стоимостями не приносящих дохода денег. Следовательно, их сумма составляет общую альтернативную стоимость денег в виде номинальной нормы процента. Это можно выразить следующим уравнением:

r + p = i.

Поэтому формулу (1) можно переписать в виде:

Md = f(Y, i).

где i - номинальная норма процента.

Трансакционный мотив и мотив предосторожности формируют прямую функциональную зависимость между увеличением номинального дохода и увеличением спроса на деньги. Спекулятивный мотив вызывает увеличение спроса на деньги при снижении ставки процента, и наоборот.

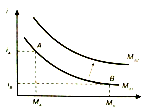

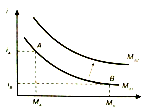

Рассмотрим кривую спроса на деньги, представленную на графике (рис. 2). Отложим на вертикальной оси номинальную ставку процента, а на горизонтальной оси — количество денег в обращении. Функциональная зависимость данных переменных выражается кривыми Мd1 и Мd2, соответствующими различным уровням номинального национального дохода.

Рис. 2. Кривая спроса на деньги

Кривая спроса на деньги имеет отрицательный угол наклона, так как по мере уменьшения ставки процента спрос на деньги возрастает (при определенном уровне номинального национального дохода). При снижении ставки процента происходит скольжение вдоль кривой спроса на деньги Md1 из точки А в точку В. С увеличением уровня номинального национального дохода происходи сдвиг кривой спроса на деньги из положения Md1 в положение Md2.

Равновесие на денежном рынке. Равновесие на рынке денег устанавливается в процессе взаимодействия спроса на деньги и предложения денег и характеризуется таким состоянием рынка, при котором оббьем спроса на деньги равен объему предложения денег, которое экономические агенты хотят иметь в портфеле своих активов, количеству денег, предлагаемому Центральным банком (банконской системой) в условиях проведения данной кредитно-денежной политики.

Денежный рынок практически всегда стремится к равновесию, так как на нем действуют множество посредников, практически мгновенно реагирующих на факторы, вызывающие нарушение равновесия.

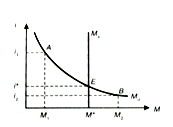

Процесс установления равновесия на рынке денег можно представить графически (рис. 3). Рассмотрим его действие на примере ограничительной кредитно-денежной политики, проводимой Центральным банком.

Рис. 3. Равновесие на денежном рынке

Кривая предложения денег М, показывает количество предлагаемых денег при каждом значений ставки процента. На графике (рис. 3) кривая М, имеет вертикальный вид, что предполагает проведение Центральным банком политики поддержания денежной массы на неизменном уровне независимо от изменения ставки процента.

Кривая спроса на деньги имеет отрицательный угол наклона и представлена кривой Md.

Равновесие находится в точке пересечения кривых спроса и предложения денег - Е. В данной точке получены равновесные значения М* (на оси абсцисс) и i* (на оси ординат), выражающие соответствие количества денег, которое экономические субъекты хотят иметь, количеству денег, предоставляемому банковской системой при равновесной ставке процента. Таким образом, при заданном предложении денег, равном M*, равновесие достигается при значении процента, равном i*.

Предположим, что процентная ставка поднимется выше равновесного уровня (i1 > i*). Это будет означать увеличение альтернативной стоимости хранения денег. Спрос на деньги упадет до M1.

Экономическим субъектам станет выгоднее держать свои денежные средства в альтернативных активах, и они захотят вкладывать их, например, в покупку государственных облигаций. Возникнет излишек денег, от которого экономические агенты попытаются избавиться. При этом банковская система будет избавляться от излишек денег, скупая государственные ценные бумаги, цены на которые поднимутся. Действие рыночных механизмов в конечном счете приведет к тому, что спрос и предложение денег не установится на исходном равновесном уровне. При этом процентная ставка снизится с уровня i1 до уровня i*.

Если процентная ставка опустится ниже равновесного уровня (i2 < i*) до уровня i2, то альтернативная стоимость хранения денег уменьшится, следовательно, возрастет спрос на деньги, которых будет не хватать.

Экономические субъекты (коммерческие банки, население) для увеличения своих денежных средств начнут продавать свои государственные ценные бумаги и одновременно закрывать свои срочные депозиты. В ответ на это коммерческие банки начнут предлагать более высокий процент по срочным вкладам. Избыток на рынке государственных облигаций вызовет понижение их рыночного курса и повышение их доходности. Начнет развертываться обратный процесс, который завершится восстановлением равновесия на прежнем уровне при ставке процента i*.

В обоих рассмотренных случаях нарушение равновесия соответствовало на графике точкам А (в первом случае) и В (во втором случае).

Нарушение равновесия на денежном рынке может возникнуть и в результате изменений в спросе на деньги или предложения денег. Графически это будет означать соответствующий сдвиг кривых Мd и Мs.

2. Кредитные отношения, формирование и функционирование банков в условиях рынка

Кредитные отношения. В рыночной экономике деньги должны находиться в постоянном движении, участвовать в народнохозяйственном обороте, что обусловливает их непрерывное обращение. Временно свободные денежные средства должны не лежать без движения, а аккумулироваться в денежно-кредитных учреждениях и направляться в виде инвестиций в реальный сектор экономики.

Важнейшим элементом рыночной экономики является рынок денежно-кредитных ресурсов. Ведущая роль последнего означает усиление роли кредитных институтов в управлении народным хозяйством.

Кредит (лат. creditum — ссуда, долг) представляет собой движение ссудного капитала, осуществляемое на началах срочности, возвратности и платности. Плата за получаемую в ссуду определенную сумму денег является ценой ссуды и называется нормой процента. Хотя кредит зародился еще в рабовладельческом обществе, когда деньги предоставлялись в долг ростовщикам, он получил наибольшее развитие в капиталистическом хозяйстве.

Кредит выполняет важные функции в рыночной экономике.

Во-первых, исторически кредит позволил существенно раздвинуть рамки общественного производства по сравнению с теми, которые устанавливались наличным количеством имеющегося в той или иной стране предложения денег, т.е. золотых монет в тот период.

Во-вторых, кредит выполняет перераспределительную функцию. Благодаря ему частные сбережения, прибыли предприятий, доходы государства превращаются в ссудный капитал и направляются в прибыльные сферы экономики.

В-третьих, кредит содействует экономии транснациональных издержек. В процессе его развития появляются разнообразные средства использования банковских счетов и вкладов (кредитные карточки, различные виды счетов, депозитные сертификаты), происходит опережающий рост безналичного оборота, ускорение движения денежных потоков.

В-четвертых, кредит выполняет функцию ускорения концентрации и централизации капитала. Кредит активно используется в конкурентной борьбе, содействует процессу поглощений и слияний фирм.

Процессе исторического развития кредит приобрел многообразные формы, основные из которых – это коммерческий и банковский кредит.

Коммерческий кредит – это кредит, предоставляемый предприятиями, объединениями и другими хозяйственными субъектами друг другу. Коммерческий кредит предоставляется в товарной форме, прежде всего, путем отсрочки платежа. В большинстве случаев коммерческий кредит оформляется векселем.

Широкому использованию коммерческого кредита препятствует то, что он ограничен размерами резервного фонда предприятия-кредитора; будучи предоставлен в товарной форме, он не может, например, использоваться для выплаты заработной платы; наконец, он не может быть предоставлен лишь предприятиями, производящими инвестиционные товары, тем предприятиям, которые их потребляют, а не наоборот.

Эта ограниченность коммерческого кредита преодолевается путем развития банковского кредита.

Банковский кредит – это кредит, предоставляемый кредитно-финансовыми учреждениями (банками, фондами, ассоциациями) любым хозяйственным субъектам (частным предпринимателям, предприятиям, организациям и т. п.) в виде денежных ссуд. Банковские кредиты делятся на краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет). Эти кредиты могут обслуживать не только обращение товаров, но и накопление капитала.

Преодолев ограниченность коммерческого кредита по направлению, срокам и суммам сделок, банковский кредит превратился в основную и преимущественную форму кредитных отношений.

Следующей формой является государственный кредит, когда заемщиком выступает государство, а кредитором – главным образом население. Оформляется эта форма кредита в государственных займах, целевых беспроцентных займах, казначейских обязательствах..

В условиях становления рынка получает развитие потребительский кредит, предоставляемый на бытовые цели, или международный кредит, который обслуживает межгосударственные связи.

Новыми формами кредитных отношений, которые успешно применяются в цивилизованных странах, являются лизинг-кредиты, факторинг, форфейтинг и др.

Для того чтобы возможность кредита стала реальностью, необходимы определенные условия:

- участники кредитной сделки должны выступать как субъекты, материально гарантирующие выполнение обязательств, вытекающих из их экономических связей;

- кредит становится необходимым и возможным, если происходит совпадение интересов кредитора и заемщика.

Таким образом, необходимость кредита вызывается:

- необходимостью преодоления противоречий между постоянным образованием резервов у отдельных хозяйствующих субъектов и эффективным использованием их для нужд воспроизводства;

- в условиях макроэкономики – необходимостью обеспечения непрерывности кругооборота капитала в условиях функционирования отраслей с различной деятельностью кругооборота;

- необходимость создания средств обращения и развития платежей, основанных на кредитном характере имитирования знаков и безналичных средств;

- необходимостью управления фирмами на коммерческой основе, в процессе деятельности которых возникает или временная потребность в дополнительных ресурсах, или, наоборот, временно высвобождаются денежные ресурсы. Кредит позволяет гибко регулировать эти колебания и обеспечивать нормальную работу хозяйствующих субъектов.

Формирование и функционирование банков в условиях рынка.

На основе кредита, кредитных отношений, кредитного механизма возникает кредитная система – банки. Банк – это не ведомство, выступающее в качестве придатка Министерства финансов, а экономический институт, занимающийся привлечением и размещением денежных ресурсов. Банковская система – представляет собой совокупность кредитно-денежных институтов, обеспечивающих движение стоимостных потоков на возвратной основе. Данная система сложилась на определенном историческом этапе, претерпев некую эволюцию. В настоящее время наиболее типичный ее вариант включает в себя два уровня: центральный банк и совокупность коммерческих банков.

Главенствующее положение в банковской системе занимает Центральный банк, который называют «банком банков». В разных странах Центральные банки исторически выделились из массы коммерческих банков, как главные эмиссионные центры, т.е. государство предоставило им исключительное право эмиссии банкнот. Некоторые центральные банки до сих пор существуют на основе смешанной государственно частной собственности (например, Федеральная резервная система США, возникшая в 1913 г.). Центральный банк России был создан в 1991 г. и действует в соответствии с законом о Центральном банке.

Для российской банковской системы характерна в большей степени универсальность банков с точки зрения выполнения операций. Пока с большим трудом намечается линия на функциональную специальность. Думаю, что формирование отдельных сегментов нашей банковской системы еще впереди. Особое место в современной рыночной экономике занимают специализированные кредитно-финансовые институты, такие, как пенсионные фонды, страховые компании взаимные фонды, инвестиционные банки, ипотечные банки, ипотечные банки, судно-сберегательные ассоциации и т. п.

Схема 1.

Специфические особенности банковских систем в разных странах.

|

Критерий различий |

США |

ФРГ |

|

Тип института, выполняющего роль ЦБ (созданного для контроля за банковской системой и регулирования денежного обращения в экономике) |

Федеральная резервная система: совокупность 12 федеральных резервных банков в различных регионах страны и Совета управляющих (7 человек с 14 – летним периодом полномочий) |

Федеральный банк ФРГ |

|

Организационно - институциональный характер системы |

Преобладание специализированных банков |

Преобладание универсальных банков |

|

Численность деловых банков |

Обилие небольших банков |

Ограниченное число сравнительно крупных банков |

Центральные банки выполняют ряд важных функций, среди которых следует выделить:

- эмиссию банкнот;

- хранение государственных золотовалютных резервов;

- хранение резервного фонда других кредитных учреждений;

- денежно-кредитное регулирование экономики;

- поддержание обменного курса национальной валюты;

- кредитование коммерческих банков и осуществление кассового обслуживания государственных учреждений;

- проведение расчетов и переводных операций;

- контроль за деятельность кредитных учреждений.

Коммерческие банки представляют собой главные «нервные» центры банковской системы. Современный коммерческий банк является кредитно финансовым учреждением универсального характера. Свою работу он строит на основе рентабельности, извлечения дохода от каждой операции с учетом действия факторов риска.

Необходимо перечислить важные принципы функционирования коммерческого банка в условиях рынка, которые определяют его специфику.

Принцип самоокупаемости и прибыльности, как уже было отмечено, определяется существо деятельности банка как агента рыночных отношений. Банк как коммерческое предприятие должен быть самоокупаем и приносить некоторый доход.

Принцип партнерства и забота о клиенте характеризует банк несколько иначе, уже не как коммерческое предприятие. Банк сотрудничает с себе подобными. Он должен уважать своих партнеров, те «правила игры», которые действуют в банковской системе. Для каждого банка успех его работы обеспечивает взаимодействие его с клиентами. Поэтому так важна забота о клиенте, уважительное к нему отношение, ибо клиент для банка – это капитальная база деятельности.

Принцип взаимного сотрудничества и уважения общих правил очень важен в том смысле, что банки обеспечивают свой коммерческий успех только при соблюдении общих правил, действующих в банковской системе. Ведь, если один банк будет «расталкивать локтями» другие банки, то такое поведение поведет к краху как данный банк, так и всю банковскую систему.

3. Особенности российской кредитной системы в прошедшем и текущем годах.

Сложность и противоречивость процесса встраивания национальных экономик в мировое хозяйство нашли свое отражение во многих работах западных и российских ученых. В то же время особенности вступления в мирохозяйственные связи национальной денежно-кредитной системы, рассматриваемой в единстве составляющих подсистем: обращения денег, кредитной и системы регулирования остаются пока за пределами исследования этой проблемы и, главное, выработки стратегии развития России на основе правильного сочетания внутренних и внешних факторов.

Рост экономики России в последние несколько лет во многом был обусловлен внешними факторами, в частности благоприятной конъюнктурой цен на энергоносители, но потенциал расширения их экспорта за счет имеющихся мощностей практически исчерпан.

В первые месяцы прошедшего года отмечались устойчивые (и даже несколько нараставшие) темпы экономического роста, происходившего на фоне бума цен на основные товары российского экспорта и низких процентных ставок на международном финансовом рынке. Финансовый кризис на Западе толкая процентные ставки вниз, и создавалось впечатление, что к устойчиво высоким ценам на энергоресурсы добавился еще один мощный долгосрочный фактор роста. Одним из любимых занятий российской политической элиты стало обсуждение вопроса о перспективах страны к 2020 г. и о том, какое место по размеру ВВП займет Россия к этому времени в мире - пятое или шестое?

В связи с распространением кризиса на европейские страны при сохранении высоких темпов роста Китая, Индии и России в моду вошла теория декаплинга. В соответствии с ней развивавшиеся рынки должны были выступить тем «мотором», который остановит кризис и выведет развитые страны из начинающейся рецессии.

И лишь в августе—сентябре стало понятно, что финансовый кризис перерастает в экономический и глобальный, то есть охватывает все основные экономики мира - как развитые, так и развивающиеся. Положение большинства стран, еще недавно гордившихся своими успехами, оказалось неустойчивым, а их экономические и политические перспективы — весьма туманными.

Важные меры по смягчению последствий кризиса предложили российские власти. Отчасти эти меры повторяли шаги развитых стран, но в некоторых существенных пунктах от них отличались.

Были приняты меры по предотвращению коллапса кредитной системы. Банкам предоставляли значительные финансовые ресурсы для преодоления кризиса ликвидности. С одной стороны, это должно было способствовать поддержанию производственной активности. Именно доступность кредитных ресурсов является в России источником роста реального сектора, а вовсе не фондовый рынок. С другой стороны, сохранение устойчивости банковской системы непосредственно связанно и с задачей обеспечения социально-политической стабильности в стране. Потери гражданами своих средств в банках будут неизмеримо болезненнее и политически опаснее, чем убытки от падения фондовых индексов.

В последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, .то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования. Естественным результатом стал «перегрев» экономики. С одной стороны, это способствовало усилению инфляционного давления а, с другой - быстрому наращиванию внешних заимствований. Всего за три года (2005—2007) внешний долг негосударственного сектора увеличился почти в четыре раза. На начало 2005 г. Ом. составил 108 млрд долл. США., а на конец 2007 г. - 417,2 млрд (рис. 4), Быстрый рост государственных расходов импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные, процессы делали российскую экономику уязвимой к воздействию глобального кризиса.

Привлечение российскими банками средств на мировом рынке капитала позволило им проводить экспансию на кредитном рынке, что привело к повышению доступности денежных ресурсов и снижению ставок на внутреннем рынке заимствований. Чистая международная инвестиционная позиция кредитных организаций устойчиво ухудшалась.

Основным источником денежного предложения стало пополнение ликвидности со стороны денежных властей. Предпринятые шага позволили насытить рынок краткосрочной ликвидностью, однако не смогли компенсировать дефицит долгосрочных ресурсов. Предложение «длинных» денег в экономике и стабилизацию денежного рынка в долгосрочной перспективе должны обеспечить институциональные инвесторы, а также сами коммерческие банки за счет кредитной активности.

Одним из источников «длинных» пассивов служат депозиты юридических лиц и вклады физических лиц, размешенные на срок более трех лет. На протяжения последних двух лет их доля в общих пассивах составляла 5-6%.

В условиях нехватки «длинных» денег банки вынуждены в качестве источника формирования «длинных» активов использовать «короткие» обязательства. Причем эта ситуация характерна не только для периода текущей финансовой нестабильности, но и для последних нескольких лет, когда краткосрочные обязательства покрывали не менее 10—14% долгосрочных активов банков. Очевидно, дальнейшее наращивание долгосрочных кредитов за счет краткосрочных пассивов могло негативно сказаться на ликвидности банковской системы.

В последнее время замедление темпов роста кредитного портфеля приняло ярко выраженный характер. В ноябре 2008 г. во сравнению с октябрем объем выданных кредитов населению даже сократился на 0,7%, прирост банковских кредитов предприятиям составил всего 0.7% (рис. 5). По итогам одиннадцати месяцев 2008 г. задолженность перед кредитными организациями нефинансовых организаций выросла га 32,6% против 46,9% за тот же период 2007 г.

Переводной вексель, или тратта, предоставляет собой письменный приказ векселедержателя (трассанта) плательщику (трассату) об уплате обозначенной в векселе суммы денег третьему лицу – акцептанту, принимающему на себя обязательство платежа или гарантирующему оплату по векселю.

Кроме депозитов населения я предприятий в 2008 г. основными источниками формирования ресурсов коммерческих банков были кредиты, депозиты и прочие средства, полученные от других кредитных организаций, а также средства организаций на расчетных и прочих счетах и облигации. На долю этих статей, включая депозиты, на начало декабря 2008 г. приходилось 71,3% обшей суммы пассивов. Доля кредитов Банка России, полученных банками, увеличилась на 8 п. п. — до 8,2% в общей сумме пассивов. Очевидно, кредиты Банка России носят краткосрочный и регулирующий характер.

При инерционном наращивании кредитов заметное снижение стабильности пассивной базы вызывает острую нехватку ликвидности. Ситуацию в реальном секторе также осложняет рост процентных ставок. Высокая стоимость ресурсов для предприятий кроме инфляционного фактора определяется тем, что рынок сигнализирует о существенном уровне неопределенности: вновь произведенные товары и услуги могут быть не востребованы. В результате кредитами могут воспользоваться только производства с высокой доходность или быстрой отдачей.

С кредитными ставками выше 15 % российские банки работали до 2003 года. Именно тогда наша страна перешла к экономическому росту. Но эти ставки были приемлемы только для ограниченного числа отраслей с быстрой отдачей. Условия для развития базовых отраслей промышленности возникает только на основе снижения инфляции и ставок кредита. При достижении равновесного курса дополнительная дополнительное накачивание экономики денежными средствами может снова привести к избытку ликвидности и дополнительному росту инфляции, а задача создания «длинных» денег вновь отодвинется на несколько лет. Это означает что одно из важнейших условий для обеспечения долгосрочного роста – контроль над инфляцией. Поэтому ведущих странах низкая инфляция выступает главным индикатором экономической политики. Таким образом, политика Банка России по повышению ставок экономики оправдана. Другие страны снижают ставки поскольку у них очень высок риск сильной дефляции.

Ожидается, что в 2009 г. и в период 2010 и 2011 гг. внешние условия развития Российской экономики ухудшатся по сравнению с предшествующим трехлетним периодом. Ожидаемое в текущем году замедление роста спроса в группе стран – ведущих импортеров российских товаров снижение темпов роста потребительских цен и группе стран – ведущих поставщиков товаров в Россию, а также низкие цены на сырьевые товары будут воздействовать на российскую экономику в направлении ограничении темпов экономического роста и сдерживания инфляции.

В зависимости от сценарных вариантов развития экономики Банк России предполагает увеличение денежного агрегата М2 в 2009 г. на 19 – 28%. В 2010 и 2011 гг. темпы прироста предложения денег замедляется и могут составить 16 – 25% в 2010 г. и 14 – 22% в 2011 г.

Заключение

После десяти лет непрерывного экономического роста и повышения благосостояния людей Россия столкнулась с серьезнейшими экономическими вызовами. Глобальный экономический кризис приводит во всех странах мира к падению производства, росту безработицы, снижению доходов населения.

У воздействия глобального экономического кризиса на Россию есть свои особенности, связанные с накопленными деформациями структуры экономики, недостаточной развитостью ряда рыночных институтов, включая финансовую систему.

Основная проблема российской экономики - до сих пор очень высокая зависимость от экспорта природных ресурсов. В последние годы государство сделало многое в плане развития отраслей перерабатывающей промышленности, услуг, транспорта, но ключевую роль в экономике все еще играют нефтегазовый экспорт, экспорт иного сырья, металлов. В результате кризиса практически на все товары российского сырьевого экспорта снизились не только цены, но и спрос.

Вторая проблема - недостаточная конкурентоспособность не сырьевых секторов экономики. Когда начались проблемы в сырьевых секторах, не нашлось отраслей, способных "поддержать" экономику. Более того, проблемы от сырьевых отраслей начали распространяться на смежные.

Результат - значительное падение промышленного производства, рост числа безработных, снижение заработных плат и ряд других негативных последствий. Особенно это заметно в тех городах и регионах, в которых находятся крупные сырьевые предприятия и которые в условиях постоянного роста цен на сырье были весьма обеспеченными.

Третья проблема - недостаточная развитость финансового сектора, банков. Многие российские предприятия, особенно быстро развивавшиеся в последние годы, выходившие на внешние рынки, не могли рассчитывать на финансирование внутри страны. Кредиты российской банковской системы были дороже, сроки кредитования - меньше. Компании вынуждены были занимать за рубежом. В кризис зарубежные рынки капитала стали для предприятий недоступными.

Национальная экономика в последние годы развивалась во многом за счет внешних источников - высоких цен на сырье, "дешевых" кредитов иностранных банков, теперь России для выхода из кризиса и обеспечения долгосрочного устойчивого развития необходимо найти внутренние источники роста.

В октябре - декабре 2008 года, когда мировой экономический кризис начал оказывать серьезное воздействие на российскую экономику, Правительство начало реализацию антикризисных мер. Антикризисные меры первого этапа позволили не допустить разрастания кризиса, его перехода в формы, угрожающие основам функционирования экономики.

В 2009 году и в последующие годы Правительство Российской Федерации намерено значительно активизировать использование всех имеющиеся инструментов экономической и социальной политики в целях недопущения необратимых разрушительных процессов в экономике, подрывающих долгосрочные перспективы развития страны, обеспечивая при этом и решение стратегических задач.

В кризисных условиях объективно возрастает роль государства в экономической жизни страны. Правительство будет с максимальной ответственностью подходить ко всем своим действиям, с тем чтобы не создавать в экономике неправильных стимулов, искажения мотивации предприятий и населения, подрывающих долгосрочные перспективы развития. Приоритет опоры в развитии экономики на частную инициативу будет обеспечен и в кризисных условиях. При этом роль государства будет постепенно снижаться по мере посткризисного восстановления.

Правительство будет осуществлять свою деятельность исходя из семи основных приоритетов:

1. Публичные обязательства государства перед населением будут выполняться в полном объеме. Гражданам и семьям, наиболее пострадавшим в период мирового экономического кризиса, будет оказана поддержка. Это предполагает усиление социальной защиты населения, повышение объемов и качества оказания социальных и медицинских услуг.

2. Промышленный и технологический потенциал будущего роста должен быть сохранен и усилен. Правительство не будет вкладывать деньги налогоплательщиков в сохранение неэффективных производств. В то же время предприятия, повысившие в последние годы свою эффективность, инвестировавшие в развитие производства и создание новой продукции, повысившие производительность труда, вправе рассчитывать на содействие государства в решении наиболее острых проблем, вызванных кризисом.

3. Основой посткризисного восстановления и последующего поступательного развития должен стать внутренний спрос. Ослабление зависимости экономического роста от внешних факторов, максимально эффективное задействование внутренних ресурсов будут ключевыми задачами Правительства в ближайшие годы. В условиях кризиса важную роль будет играть внутренний спрос со стороны государства (госинвестиции и госзакупки), но по мере стабилизации ситуации частный спрос (спрос на жилье, потребительские товары, услуги отечественного производства) будет играть все большую роль, и Правительство предпримет все необходимые меры к его наращиванию.

4. Кризис - не повод отказаться от долгосрочных приоритетов модернизации страны. Такая работа будет активизирована и ускорена. Главная модернизационная задача Правительства - смена сложившейся модели экономического роста. Вместо "нефтяного" роста мы должны перейти к инновационному. Будут поддержаны важнейшие инновационные процессы, включая повышение энергоэффективности экономики. Инвестиции в человеческий капитал - образование и здравоохранение - будут ключевым приоритетом бюджетных расходов. Запланированные инфраструктурные объекты, необходимые для повышения эффективности экономики, также должны быть построены, но за меньшие средства.

5. Ответственный бизнес должен быть освобожден от давления чиновников. Правительство продолжит снижать административные барьеры для бизнеса, являющиеся одной из причин коррупции. Будет также предложен новый комплекс мер, позволяющих малому бизнесу успешно развиваться в условиях кризиса.

6. Экономика должна опираться на мощную национальную финансовую систему. Правительство предпримет все необходимые усилия для нормализации функционирования финансового сектора, включая банковскую систему и фондовый рынок, для поступления в экономику необходимых объемов кредитных ресурсов через банковский сектор. При этом особое внимание будет уделено скорости принятия и реализации решений.

7. Правительство и Центральный Банк будут реализовывать ответственную макроэкономическую политику, направленную как на поддержание макроэкономической стабильности, так и на создание необходимых условий, стимулов для роста сбережений населения, повышения инвестиционной привлекательности экономики, на формирование качественно иной модели экономического развития. Это предполагает взвешенную бюджетную политику, поддержание равновесного обменного курса рубля. Денежная политика будет направлена на борьбу с кризисом ликвидности в финансовой сфере при одновременном снижении инфляции. Принимаемые меры должны привести к повышению доверия к национальной валюте, увеличению уровня монетизации экономики, снижению инфляции, обеспечивая тем самым необходимые условия для восстановления устойчивого экономического роста.

В условиях кризиса ключевую роль будет играть бюджетная политика Правительства. Федеральный бюджет на 2009 год имеет ярко выраженный антикризисный характер. В условиях падения прогнозируемых доходов бюджета более чем на четверть по сравнению с 2008 годом планируемые расходы будут сохранены на уровне не ниже расходов прошлого года, что само по себе является важнейшей антикризисной мерой. При этом решения о сокращении значительного объема текущих расходов, носящих необязательный характер, дают возможность реализации дополнительных антикризисных мер, а также реализации в полном объеме тех обязательств бюджета, которые позволят обеспечить стабильность экономики и развитие социальной сферы.

Глобальный экономический кризис носит системный характер, затрагивает большинство отраслей экономики и социальной сферы в каждой стране, влияет на структуру мировой экономики и принципы международных экономических отношений. Велика вероятность того, что кризис будет продолжительным. Правительство учитывает эти факторы при выработке и реализации антикризисных мер и исходит из необходимости сохранения необходимого объема накопленных финансовых ресурсов для решения как антикризисных задач, так и задач стратегического развития в последующие годы.

КТЗ – I

Предложение денег зависит от:

А. Уровня процентной ставки;

Б. Совокупного спроса на деньги;

В. Скорость оборота одной денежной единицы.

Ответ № А т.к. рост процента по ссудам усиливает предложение денег. Фирмы отказываются от сравнимых по эффективности, но недостаточно надежных проектов, которые могли бы реализовать сами, и отдают деньги в суду. Домохозяйства могут отложить дорогостоящие покупки или пренебречь риском возврата средств, заинтересовавшись доходами от сдачи денег в ссуду.

КТЗ - II

Кредитная система страны включает:

А. Банковскую систему;

Б. Бюджетную систему;

В. Денежную систему;

Г. Внебанковские кредитные организации.

Ответ № А, Г т.к. кредитная система – эта совокупность кредитных отношений, форм и методов кредитования, осуществляемых кредитно-финансовыми институтами, которые создают, аккумулируют и предоставляют экономическим субъектам денежные средства в виде кредита на условиях срочности, платности и возвратности.

Список литературы

1. «Экономическая теория» учеб. ВЗФЕИ. Под ред. проф. И.П. Николаевой, М.1997 г.

2. «Экономическая теория» учеб. Под ред. А.Г. Грязновой и В.М. Соколинского, М. 2006 г.

3. «Экономическая теория» учеб. Под общ. ред. акад. В.И. Видяпина, А.И. Добрынина, Г.П. Журавлевой, Л.С. Тарасевича, М. 2008 г.

4. «Экономическая теория» учеб. Под ред. заслуженного деятеля науки РФ, д. э. н., проф. А.И. Добрынина, д. э. н., проф. А.С. Тарасевича, П. 2008 г.

5. «Экономическая теория» учеб. Под ред. д. э. н., проф. И.П. Николаевой, М. 2006 г.

6. «Экономическая теория» учеб. Под ред. д. э. н., проф. В.Д. Камаева, М. 2006 г.

7. «Курс экономической теории» под общ. ред. проф. М.Н. Чепурина, проф. Е.А. Киселевой, Киров 2004 г.

8. http://www.cbr.ru Сайт Центробанка России

9. http://www.minfin.ru Сайт Министерсва финансов РФ

10. О. Сухарев «Мировой финансовый кризис и способность экономики к развитию» жур. «Экономист»,16 стр. 2008 г.

11. А. Архипов «Вопросы кредитной деятельности» жур. «Экономист», 92 стр. 2008 г.

12. О. Рогова, д. э. н. «Денежно-кредитная система: издержки внешней зависимости», 35 стр. 2008 г.

13. В. Мау, д. э. н., проф., ректор Академии народного хозяйства при Правительстве Рф, «Драма 2008 года: от экономического чуда к экономическому кризису», 4 стр. 2009 г.

14. А. Кудрин, Заместитель Председателя Правительства РФ, Министр финансов РФ, «Мировой финансовый кризис и его влияние на Россию», 9 стр. 2009 г.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Денежно-кредитная система в рыночной экономике [08.12.09]](/files/works_screen/54/47.png)