Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Денежно-кредитная система в рыночной экономике

Тема: Денежно-кредитная система в рыночной экономике

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 45.16K | Скачано: 327 | Добавлен 28.11.11 в 12:56 | Рейтинг: 0 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Курск 2011

План

Введение 3

1. Денежный рынок 5

2. Кредитные отношения 9

3. Особенности российской кредитной системы 11

Заключение 15

Ответы на КТЗ 17

Список литературы 18

Введение

В современных моделях рыночной экономики банковская система государства играет важнейшую роль в функционировании экономического механизма. Банковская система представляет по сути “систему кровообращения” экономики, обеспечивает регулирование общей денежной массы, контролирует движение финансовых потоков, осуществляет аккумулирование и инвестирование денежных ресурсов, проведение взаиморасчетов между экономическими субъектами, кредитование различных отраслей экономики и населения.

При переходе от социалистической (командно-административной) модели экономики к рыночной, непременным условием начала преобразования экономических отношений, является построение разветвленной банковской системы государства. Основными системообразующими элементами которой служат центральный банк (название различно в разных государствах) и коммерческие банки.

В начале 90-х годов в России было начато создание подобной банковской системы. В течение ряда лет российская банковская система достаточно динамично развивалась, увеличивался размер банковского капитала, расширялась филиальная сеть и спектр предлагаемых услуг, появился ряд крупных коммерческих банков и финансово-промышленных групп.

Однако кризисная ситуация в экономике, сложившаяся в 1998-м году показала, насколько несовершенной и не приспособленной к закономерностям рыночной экономики оказалась банковская система в России. Кризис в экономике и прежде всего, в финансовой сфере, назревавший несколько лет, за несколько недель лета - осени 1998 года привел к обвальному падению курса национальной валюты, резкому витку инфляции и ухудшению уровня жизни подавляющей части населения. Кризисные явления в банковской системе привели ее к практически полной стагнации, что, соответственно, отразилось на всех остальных отраслях экономики.

В данной работе рассмотрена история построения российской банковской системы с начала рыночных реформ, особенности и функции Центрального банка России, характерные черты российских коммерческих банков.

Денежный рынок

Рыночная экономика для своего нормального развития формирует специфический денежный рынок.

Денежный рынок – это рынок, на котором в результате взаимодействия спроса на деньги и их предложения устанавливается равновесная ставка процента, представляющая собой «цену» денег. Денежный рынок включает в себя институты, обеспечивающие взаимодействие спроса и предложения денег.

Денежный рынок можно разделить на:

1. учетный рынок;

2. межбанковский рынок;

3. валютный рынок.

К учетному рынку относят тот, на котором основными инструментами являются казначейские и коммерческие векселя, другие виды краткосрочных обязательств (ценные бумаги). Таким образом, на учетном рынке обращается огромная масса краткосрочных ценных бумаг, главная характеристика которых – высокая ликвидность и мобильность.

Межбанковский рынок - часть рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных учреждений привлекаются размещаются банками между собой, преимущественно в форме межбанковских депозитов на короткие сроки.

Средства межбанковского рынка используются банками не только для краткосрочных, но и для средне- и долгосрочных активных операций, регулирования балансов, выполнения требований государственных регулирующих органов.

Валютные рынки обслуживают международный платежный оборот, связанный с оплатой денежных обязательств юридических и физических лиц разных стран. Специфика международных расчетов заключается в отсутствии общепринятого для всех стран платежного средства. Поэтому необходимым условием расчетов по внешней торговле, услугам, инвестициям, межгосударственным платежам является обмен одной валюты на другую в форме покупки или продажи иностранной валюты плательщиком или получателем. Валютные рынки – официальные центры, где совершается купля-продажа валют на основе спроса и предложения.

Таким образом, денежный рынок – это сеть институтов, обеспечивающих взаимодействия спроса и предложения денег. Специфика данного рынка состоит в том, что деньги не продаются и не покупаются как другие товары. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента.

Для нормального функционирования рыночной экономики, поддержания стабильных темпов ее роста, уровня и динамики цен, занятости требуется определенная денежная масса. Она представляет собой совокупность платежных средств, обращающихся в стране на данный момент. Таким образом, денежная масса в обращении представляет собой предложение денег.

Правом эмиссии (выпуском) наличных денег обладает только Центральный Банк. Он может регулировать денежную массу, путем увеличения или уменьшения ставки процента. Вместе с тем система коммерческих банков вносит значительную лепту в формирование денежной массы, создавая так называемые кредитные деньги. Посредством расширения кредита коммерческих банков увеличивается денежная масса, функционирующая в экономике.

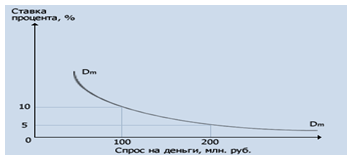

Рассмотрим зависимость объема денежной массы от величины ставки процента на графике. Как видно из рис. 1, при ставке равной 10%, спрос на деньги равен 100 млн. руб., а при ставке в 5% населению требуется уже 200 млн. руб.

Рис. 1

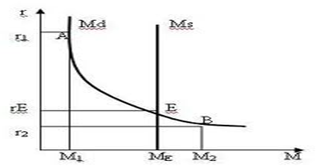

При сокращении предложения денег возникает временный их дефицит. Население пытается преодолеть нехватку денег путем продажи акций и облигаций. Рост предложения на рынке ценных бумаг понизит их рыночную стоимость и одновременно увеличит процентную ставку. Более высокая процентная ставка повышает цену хранения денег и уменьшает их количество, которое люди хотят иметь на руках. Спрос на деньги сокращается и денежный рынок возвращается к равновесию (рис. 2).

Рис. 2

Кривая предложения денег Мs показывает количество предлагаемых денег при каждом значении ставки процента при прочих неизменных факторах, влияющих на объем предложения денег. Форма кривой предложения денег зависит от целей проводимой денежно-кредитной политики.

На данном графике кривая Мs имеет форму вертикальной прямой, что соответствует политике удержания денежной массы на неизменном уровне независимо от изменения ставки процента. Это вполне оправдано в условиях инфляции.

Равновесие отражает точка Е, обозначающая пересечение кривых спроса и предложения. Координаты данной точки выражают соответствие количества денег, которое рыночные субъекты желают иметь, количеству денег, предоставляемому банковской системой Ме при равновесной ставке процента rЕ.

То есть при заданном предложении денег, Ме, равновесие достигается при номинальной норме процента rЕ. Если процентная ставка опустится ниже уровня rЕ до положения r2, то спрос на деньги увеличится.

Рыночные субъекты могут увеличить денежные сбережения, продавая ценные бумаги, что приведет к их удешевлению. Данный процесс будет происходить до тех пор, пока процентная ставка не достигнет равновесного уровня rЕ, при котором Ме денежных единиц удовлетворяет потребность в деньгах.

Если ставка процента поднимется выше равновесного уровня, то хозяйствующие субъекты пожелают держать в форме денег сумму М1, меньшую, чем Ме. При этом банковская система будет избавляться от излишних денег, скупая ценные бумаги. Цены последних поднимутся, а процентная ставка снизится с уровня r2 до уровня r1.

Таким образом, можно сделать вывод, что

1. При неизменном предложении денег повышение спроса на деньги повышает процентную ставку, понижение спроса на деньги понижает процентную ставку.

2. При неизменном спросе на деньги увеличение предложения снижает процентную ставку, а уменьшение предложения повышает процентную ставку.

Кредитные отношения

Экономическая природа денег предполагает непрерывность их обращения. В силу этого временно свободные денежные средства должны аккумулироваться в денежно-кредитных учреждениях и превращаться в инвестиции.

Кредитные отношения это экономические отношения по поводу аккумуляции и предоставления в ссуду временно свободных денежных средств на условиях возвратности, срочности, платности. Кредитная система, как важнейшее звено инфраструктуры рынка, включает совокупность кредитных отношений, форм и методов кредитования, а также совокупность кредитных институтов, способных мобилизовать временно свободные денежные средства, превратить их в кредиты, инвестиции.

На рынке кредит выступает в следующих формах: коммерческий, банковский, потребительский, ипотечный, межбанковский, межхозяйственный, государственный, международный. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой функционирования. Всем им свойственны специфические формы отношений и методы кредитования.

Коммерческий кредит предоставляется одним предприятием другому в виде продажи товаров с отсрочкой платежа. Орудием такого кредита является вексель, оплачиваемый через коммерческий банк. Целью такого кредита является ускорение процесса реализации товаров и заключенной в них прибыли. Процент по коммерческому кредиту, как правило, ниже, чем по банковскому кредиту. Размеры коммерческого кредита ограничиваются величиной резервных капиталов, которыми располагают промышленные и торговые компании.

Банковский кредит предоставляется банками и другими кредитно-финансовыми институтами юридическим лицам, населению, государству, иностранным клиентам в виде денежных ссуд. По сравнению с коммерческим кредитом банковский кредит имеет более широкую сферу применения. Объем коммерческого кредита зависит от роста и спада производства и товарооборота.

Потребительский кредит предоставляется торговыми компаниями, банками и специализированными кредитно-финансовыми институтами для приобретения населением товаров и услуг с рассрочкой платежа. Обычно с помощью такого кредита реализуются товары длительного пользования.

Под ипотечным кредитом понимается ссуда под залог недвижимости. Она выдается на приобретение, строительство жилья, покупку земли, т.е. имеет долгосрочный характер. Ипотечный кредит считается одним из наиболее "надежных" для кредитора.

Межбанковский кредит - это такая форма кредита, при которой и заемщиком, и кредитором выступают банки.

Межхозяйственный кредит сходен с коммерческим кредитом, но не имеет товарной основы: подразумевает предоставление денежных средств взаймы различными хозяйствующими субъектами.

Государственный кредит следует подразделять на собственно государственный кредит и государственный долг. В первом случае кредитные институты государства кредитуют различные секторы экономики. Во втором случае государство заимствует денежные средства у банков и других кредитно-финансовых институтов (размещая государственные ценные бумаги на финансовом рынке) для финансирования бюджетного дефицита и государственного долга.

Международный кредит отражает движение ссудного капитала в сфере международных экономических и валютно-финансовых отношений, связанное с предоставлением валютных и товарных ресурсов на условиях срочности, платности и возвратности. В качестве кредиторов и заемщиков выступают частные фирмы, банки, государственные и региональные валютно-кредитные и финансовые организации.

Особенности российской кредитной системы

Кредитная система РФ включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

Банк - кредитная организация, которая имеет исключительное право осуществлять следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.

Небанковские кредитные организации - кредитные организации, имеющие право осуществлять отдельные банковские операции.

Важнейшими кредитными институтами выступают Центральный Банк России и коммерческие банки

Центральный Банк осуществляет регулирование деятельности коммерческих банков и специализированных кредитно-финансовых учреждений (сберегательных учреждений, страховых компаний, пенсионных фондов). Данное регулирование осуществляется целях обеспечения нормального денежного обращения как важнейшего условия устойчивых темпов роста экономики. К функциям Центрального Банка относят:

- денежную эмиссию,

- контроль за денежным обращением в стране,

- контроль за деятельностью коммерческих банков и помощь в их работе.

Коммерческие банки – это частные банки, сфера деятельности которых включает широкий спектр финансово-кредитных операций. К ним относят: прием вкладов, выдача кредитов, посредничество в платежах, купля-продажа ценных бумаг, размещение государственных займов и другие. Выступая в качестве инвесторов, банки, как правило, вкладывают деньги в облигации и в виде исключения – в акции.

В Российской Федерации формируется кредитная система, которая строится на тех же принципах, что и в странах с развитой рыночной экономикой.

В настоящее время наиболее заметным явлением в кредитной системе можно считать концентрацию и централизацию банковского капитала. Выделяются крупные банки (Сбербанк), сосредоточивающие у себя значительную долю ресурсов, операций и персонала банковской системы. Они постепенно занимают господствующее положение на рынке ссудных капиталов. Их размеры возрастают за счет расширения обслуживания крупной клиентуры, привлечения новых вкладчиков, получения высокой прибыли.

Острая конкуренция в банковском деле ведет к вытеснению мелких кредитных учреждений. В условиях экономического кризиса они не располагают достаточными резервами, не могут погасить свои обязательства по депозитам и терпят банкротство. Основной формой ликвидации самостоятельных мелких банков становится приобретение одним банком акций другого банка и превращение его в свой филиал. С помощью расширения филиальной сети банки привлекают новую клиентуру и капиталы. Этому процессу способствует повышение требований со стороны ЦБР к минимальному размеру уставного капитала.

Росту ресурсов у крупных банков способствует расширение договорных отношений между банками с целью взаимного выполнения операций.

Особенно сильна концентрация банковского капитала в отдельных регионах, когда несколько банков сосредоточивают у себя подавляющую часть операций в определенном городе (прежде всего в Москве).

Рост размеров банков, расширение кредитных отношений, появление специализированных институтов сопровождаются усилением конкуренции между различными видами кредитных учреждений. Примером может служить борьба за привлечение вкладов населения.

Бурное расширение видов кредитно-денежных операций, инструментов рынка ссудных капиталов и расчетов, использование ЭВМ и средств телекоммуникаций усиливают соперничество в кредитной сфере, его сосредоточение на условиях предоставления кредитов (сроки, размеры, условия погашения), дополнительных услугах (увеличение времени инкассации платежных документов, консультирование по разным вопросам и т. д.). Результатом является тенденция к универсализации операций, созданию многопрофильных кредитных учреждений, широкому набору дополнительных услуг.

Конкуренция в банковском деле выходит на международный уровень. Усиливается проникновение на российский финансовый рынок иностранных банков путем открытия их филиалов и представительств, создание банков с участием иностранного капитала. Новая структура кредитной системы стала в большей степени отражать потребности рыночного хозяйства и все больше приспосабливается к процессу новых экономических реформ.

В тоже время процесс становления кредитной системы выявил определенные недостатки. Они выразились в нарушениях во всех звеньях: продолжают образовываться и существовать мелкие учреждения (банки, страховые компании, инвестиционные фонды), которые из-за слабой финансовой базы не могут справляться с потребностями клиентов; коммерческие банки и другие учреждения в основном проводят краткосрочные кредитные операции, недостаточно инвестируя свои средства в промышленность и другие отрасли.

Многие вновь созданные кредитно-финансовые институты, страховые компании и инвестиционные фонды занимаются несвойственной им деятельностью: привлекают вклады населения, выполняя функции коммерческих и сберегательных банков. Ряд инвестиционных фондов, финансовых компаний и банков построили свою деятельность не на подлинной коммерческой основе, а по принципу пирамиды, что вызвало волну банкротств. Кроме того, высокие ставки на краткосрочные кредиты ведут к необоснованному росту прибылей, которые в последующем конвертируются в иностранную валюту, что обесценивает рубль и ведет к усилению инфляции. Поэтому многие стороны банковской системы РФ нуждаются в дальнейшем совершенствовании.

Заключение

Подводя итоги выше сказанному, можно определить спрос на деньги как спрос на денежные средства, необходимые для товарного обращения, внешнеэкономических сделок для осуществления финансовых операции по приобретению государственных ценных бумаг. Решающее влияние на спрос на деньги оказывает динамика физического объема продукции, а также цены. Базовой основой спроса на деньги являются денежные остатки средства на счетах субъектов рынка и склонность субъектов рынка к сбережениям, доверие к национальной денежной единице и к кредитной политике Центрального банка.

Изобретение кредита вслед за деньгами является гениальным открытием человечества. Благодаря кредиту сократилось время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительного привлечения ресурсов получило возможность их преумножить, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, получают возможность направить полученные дополнительные ресурсы для расширения своего дела либо приблизить достижение своих потребительских целей, скорее получить в свое распоряжение вещи, предметы, ценности, которыми, не будь кредита, они могли бы владеть лишь в будущем.

Кредит во многом является условием и предпосылкой развития современной экономики, неотъемлемым элементом экономического роста. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые предприятия. Им пользуются как государства и правительства, так и отдельные граждане.

Российская экономика требует особого подхода к роли государства, поскольку это период одновременно и ломки старой государственной системы управления, и создания государством новой рыночной инфраструктуры (в виде законов, институтов контроля, налоговых сборов и т. п.). А, кроме того, рыночная экономика требует проведения активной структурной политики. Знание теории и опыта развитых стран, понимание условий, в которых дает эффект та или иная мера экономической политики, способны и помочь, и уберечь от ошибок.

Денежно-кредитная политика, направленная на устойчивое снижение инфляции, вносит существенный вклад в усиление потенциала экономического роста и модернизацию структуры экономики. Являясь основой для обеспечения устойчивости рубля, низкая инфляция способствует формированию позитивных ожиданий экономических агентов, снижения рисков и, соответственно, принятия обоснованных решений относительно сбережений, инвестиций и потребительских расходов.

Ответы на КТЗ

Контрольно-тестовое задание №1

Предложение денег зависит от:

А. Уровня процентной ставки;

Б. Совокупного спроса на деньги;

В. Скорости оборота одной денежной единицы.

Ответ: А, Б. Увеличивая процентную ставку, банк как бы ограничивает количество денег в обращении и уменьшает спрос на них. Наоборот, уменьшая процентную ставку, банк повышает спрос на деньги и большее их количество выпускает в обращение.

Контрольно-тестовое задание №2

Кредитная система страны включает:

А. Банковскую систему;

Б. Бюджетную систему;

В. Денежную систему;

Г. Внебанковские кредитные организации.

Ответ: А, Г. Банковская система включает Центральный Банк и коммерческие банки, внебанковская система включает страховые компании, пенсионные фонды, инвестиционные компании.

Список литературы

- Антонов Н. Г. Денежное обращение, кредит и банки: Учебник для вузов. – М.: ЮНИТИ. – 2003. – 342с.

- Любецкий В. В. Экономика в таблицах и схемах. – Ростов на Дону.: Феникс, 2006. – 160 с.

- Николаева И. П. Экономическая теория: Учебник. – М.: «Проспект», 2000. – 448 с.

- Романова Е. В. Экономическая теория. Ответы на экзаменационные вопросы: учебное пособие для ВУЗов. – М.: Издательство «Экзамен», 2006. – 158 с.

- Улюкаев, А.В. Современная денежно - кредитная политика. – М.: Академия народного хозяйства, 2008. – 856с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Денежно-кредитная система в рыночной экономике [28.11.11]](/files/works_screen/1/9/69.png)