Главная » Бесплатные рефераты » Бесплатные рефераты по анализу финансовой отчетности »

Контрольная по АФО Вариант №4

Тема: Контрольная по АФО Вариант №4

Раздел: Бесплатные рефераты по анализу финансовой отчетности

Тип: Контрольная работа | Размер: 55.23K | Скачано: 568 | Добавлен 01.04.13 в 14:47 | Рейтинг: +1 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Калуга 2012

Содержание

Введение…………………………………………………………………..…….…3

Задание № 1……………………………………………………………………..…4

Задание № 2……………………………………………………………………..…5

Задание № 3…........................................................................................................10

Задание № 4…………………………………………………..………………..…15

Задание № 5………………………………………………………..……………..16

Задание № 6………………………………………………………………..….….18

Задание № 7……………………………………………………………….……...19

Заключение………………………………………………………………...…..…21

Приложения………………………………………………………..………….…23

ВВЕДЕНИЕ

Назначением анализа финансовой отчетности с позиции пользователя является рассмотрение и оценка информации, имеющейся в отчетности, для того, чтобы получить достоверные выводы о прошлом состоянии предприятия с целью предвидения его жизнеспособности в будущем.

Цель контрольной работы – формирование теоретических знаний и закрепление практических навыков по анализу данных финансовой отчетности в целях формирования объективного мнения и достоверной оценки финансового положения организации, её платежеспособности и финансовой устойчивости.

В процессе выполнения контрольной работы будет проведен анализ финансовой отчетности на основании форм годового отчета предприятия за 2011г., который включает в себя решение следующих заданий:

● провести счетную проверку показателей форм бухгалтерской отчетности, взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности;

● по данным бухгалтерского баланса рассчитать показатели ликвидности оборотных активов и финансовой устойчивости организации, оценить их динамику;

● по данным формы 2 «Отчет о прибылях и убытках» охарактеризовать состав и структуру и динамику доходов и расходов организации

● по данным бухгалтерской отчетности оценить уровень и динамику рентабельности собственного капитала с учетом факторов, её определяющих;

При выполнении контрольной работы была использована следующая совокупность методов проведения анализа: горизонтальный и вертикальный анализ активов и пассивов; коэффициентный (расчет показателей ликвидности оборотных активов).

Задание № 1

Провести счетную проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности и охарактеризовать качественный уровень представленной отчетности. Провести взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности.

Таблица № 1

Проверка согласованности показателей, отраженных в бухгалтерской отчетности (по данным форм № 1-5)

|

|

|

|

|

|

|

|

|

Показатель |

Проверяемая форма |

Согласуемая форма |

||||

|

Название формы

|

Сумма, тыс. руб. |

Название формы

|

Сумма, тыс. руб. |

|||

|

1 |

2 |

3 |

4 |

5 |

||

|

Основные средства |

Форма № 1 «Бухгалтерский баланс» |

|

Форма № 5 «Пояснительная записка» |

|

||

|

на конец 2009 года |

443 848 |

443848 |

||||

|

на конец 2010 года |

636 276 |

636 276 |

||||

|

на конец 2011 года |

873 998 |

873 998 |

||||

|

Денежные средства: |

Форма № 1 «Бухгалтерский баланс» |

|

Форма № 4 «Отчет о движении денежных средств» |

|

||

|

на конец 2009 года |

8 419 |

8 419 |

||||

|

на конец 2010 года |

1 335 |

1 335 |

||||

|

на конец 2011 года |

9 235 |

9 235 |

||||

|

Уставный капитал: |

Форма № 1 «Бухгалтерский баланс» |

|

Форма № 3 «Отчет об изменении капитала» |

|

||

|

на конец 2009 года |

500 000 |

500 000 |

||||

|

на конец 2010 года |

500 000 |

500 000 |

||||

|

на конец 2011 года |

500 000 |

500 000 |

||||

|

Нераспределенная прибыль (непокрытый убыток): |

Форма № 1 «Бухгалтерский баланс» |

|

Форма № 3 «Отчет об изменении капитала» |

|

||

|

на конец 2009 года |

31 854 |

31 854 |

||||

|

на конец 2010 года |

49 917 |

49 917 |

||||

|

на конец 2011 года |

51 492 |

51 492 |

||||

|

Нематериальные активы:

|

Форма № 1 «Бухгалтерский баланс» |

|

Форма № 5 «Пояснительная записка» |

|

||

|

на конец 2009 года |

330 |

330 |

||||

|

на конец 2010 года |

244 |

244 |

||||

|

на конец 2011 года |

53 |

53 |

||||

|

Добавочный капитал: |

Форма № 1 «Бухгалтерский баланс» |

|

Форма № 3 «Отчет об изменении капитала» |

|

||

|

на конец 2009 года |

55 815 |

55 815 |

||||

|

на конец 2010 года |

55 815 |

55 815 |

||||

|

на конец 2011 года |

55 727 |

55 727 |

||||

Вывод: В Таблице 1 была произведена взаимоувязка показателей бухгалтерской отчетности, при этом рассматривались все форм бухгалтерской отчетности. В ходе проведения взаимоувязки арифметических ошибок не обнаружено. Бухгалтерская отчетность является качественной и достоверной, и отражает одинаковые значения показателей во всех формах бухгалтерской отчетности.

Такие показатели отчетности, рассмотренные в таблице, как «Основные средства», «Нематериальные активы», отраженные в Бухгалтерском Балансе и в Приложениях к бухгалтерскому балансу указаны с одинаковыми значениями на начало года и на конец года.

Показатель «Денежные средства», взаимоувязку по которому проводим по Бухгалтерскому балансу и Отчету о движении денежных средств, так же имеет одинаковые значения в обеих формах на начало и на конец года.

Показатели «Уставный капитал», «Добавочный капитал», «Нераспределенная прибыль (непокрытый убыток)» отражены в Бухгалтерском балансе и в Отчете об изменениях капитала и имеют соответствие значений на начало года и на конец года.

Задание № 2

По данным бухгалтерского баланса (Приложение 1) проанализировать и оценить динамику состава и структуры активов и пассивов организации.

Данные об имущественном положении и источниках финансирования активов организации за отчетный период отразить в Таблице 2.

Таблица 2

Горизонтальный и вертикальный анализ активов и пассивов организации

|

Показатели |

Абсолютная величина, тыс. руб |

Темп роста (снижения), % |

Структура активов и пассивов, % |

||||

|

на конец предыдущего года |

на конецотчетного года |

изменение(+,-) |

на конец предыдущего года |

на конецотчетного года |

изменение(+,-) |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Активы |

|||||||

|

1. Внеоборотные активы - всего в том числе: |

714465 |

1027283 |

312818 |

143,78 |

42,4 |

44,04 |

1,64 |

|

1.1. Нематериальные активы |

244 |

53 |

-191 |

21,72 |

0,015 |

0,003 |

-0,012 |

|

1.2 Результаты исследований и разработок |

- |

- |

|

|

|

|

|

|

1.3. Основные средства |

636276 |

873998 |

237722 |

137,36 |

37,8 |

37,5 |

-0,3 |

|

1.4. Доходные вложения в материальные ценности |

- |

- |

|

|

|

|

|

|

1.5. Долгосрочные финансовые вложения |

22404 |

86750 |

64346 |

3,87 |

1,33 |

3,72 |

2,39 |

|

1.6. Отложенные налоговые активы |

8872 |

14741 |

5869 |

166,15 |

0,53 |

0,63 |

0,1 |

|

1.7. Прочие внеоборотные активы |

46669 |

51741 |

5072 |

110,87 |

2,77 |

2,22 |

-0,55 |

|

2. Оборотные активы - всего в т.ч.: |

971010 |

1305282 |

334272 |

134,43 |

57,6 |

56,0 |

-1,6 |

|

2.1. Запасы |

446009 |

528869 |

82860 |

118,56 |

26,5 |

22,7 |

-3,8 |

|

2.2. НДС по приобретенным ценностям |

9112 |

9329 |

217 |

102,38 |

0,54 |

0,40 |

-0,14 |

|

2.3. Дебиторская задолженность |

474188 |

609046 |

134858 |

128,44 |

28,1 |

26,1 |

-2,0 |

|

2.4. Краткосрочные финансовые вложения |

40366 |

148803 |

108437 |

3,69 |

2,4 |

6,38 |

3,98 |

|

2.5. Денежные средства |

1335 |

9235 |

7900 |

6,92 |

0,1 |

0,4 |

0,3 |

|

2.6. Прочие оборотные активы |

- |

- |

|

|

|

|

|

|

Итого активов: |

1685475 |

2332565 |

647090 |

138,39 |

100,00 |

100,00 |

х |

|

Пассивы |

|||||||

|

1. Капитал и резервы - всего в том числе: |

608470 |

610079 |

1609 |

100.3 |

36,1 |

26,2 |

-9,9 |

|

1.1. Уставный капитал |

500000 |

500000 |

- |

100 |

29,7 |

21,4 |

-8,3 |

|

1.2. Собственные акции, выкупленные у акционеров |

- |

- |

|

|

|

|

|

|

1.3 Переоценка внеоборотных активов |

- |

- |

|

|

|

|

|

|

1.4. Добавочный капитал без переоценки |

55815 |

55727 |

-88 |

100 |

3,3 |

2,4 |

-0,9 |

|

1.5. Резервный капитал |

2738 |

2860 |

122 |

99.8 |

0,16 |

0,12 |

-0,04 |

|

1.6 Нераспределенная прибыль (непокрытый убыток) |

49917 |

51492 |

1575 |

103,2 |

3,0 |

2,2 |

-0,8 |

|

2. Обязательства-всего в том числе: |

939933 |

1421250 |

481317 |

151,2 |

55,8 |

60,9 |

5,1 |

|

2.1. Долгосрочные обязательства |

137072 |

301236 |

164164 |

22,0 |

8,1 |

12,9 |

4,8 |

|

2.2. Краткосрочные обязательства |

939933 |

1421250 |

481317 |

151,2 |

55,8 |

60,9 |

5,1 |

|

2.2.1. Займы и кредиты |

661133 |

699281 |

38148 |

105,8 |

39,2 |

30,0 |

-9,2 |

|

2.2.2. Кредиторская задолженность |

278635 |

721804 |

443169 |

26,0 |

16,5 |

30,9 |

14,4 |

|

2.2.3. Доходы будущих периодов |

165 |

165 |

- |

100,0 |

0,01 |

0,01 |

0 |

|

2.2.4. Резервы предстоящих расходов |

- |

- |

|

|

|

|

|

|

2.2.5. Прочие краткосрочные обязательства |

- |

- |

|

|

|

|

|

|

Итого пассивов |

1685475 |

2332565 |

647090 |

72,3 |

100 |

100 |

х |

Вывод:

В процессе функционирования организации объем активов и пассивов, а также их структура подвержены различным изменениям. В данной таблице был представлен анализ изменений статей бухгалтерского баланса (активов и пассивов), по которому можем определить изменения с начала года по конец отчетного периода, при этом можем заметить отрицательную динамику для дальнейших выводов и положительную динамику некоторых статей для дальнейшего поддержания положительных тенденций.

В Таблице 2 представлены данные вертикального и горизонтального анализа, которые дают наиболее общее представление о качественных изменениях в структуре средств и их источников, и динамике их изменений.

В отчетном году организация значительно увеличила вложения средств в осуществление своей деятельности. Об этом свидетельствует рост величины валюты баланса с 1685475 тыс. руб. на начало года до 2332565 тыс. руб. на конец года, а также относительный показатель – темп роста, который составил 138,39 %.

Величина активов возросла в основном за счет вложений во внеоборотные активы (на 312818 тыс. руб., или на 43,78%), оборотные

активы увеличились (на 334272 тыс. руб., или 34,43%). Относительные показатели структуры актива баланса отражают повышение доли внеоборотных активов на 1,64% на отчетную дату и аналогичное снижение доли оборотных активов (-1,6%). Анализируя структуру активов организации, можно сделать вывод: наибольший удельный вес составляют оборотные активы (56%), доля внеоборотных активов меньше (44%).

В структуре внеоборотных активов состоят нематериальные активы (их изменение составляет -191 тыс. руб. или 21,7%), основные средства (увеличение на 237722 тыс. руб. или 37,36%). То есть организация развивает производственную мощность, имея достаточно для этого собственных средств в виде нераспределенной прибыли, рассчитывая на окупаемость долгосрочных затрат. Динамика структуры внеоборотных активов отражает рост их доли в общей величине активов организации (1,64%).

Оборотные активы незначительно возросли на 334272 тыс. руб., или на 34,43%. Их удельный вес в общем объеме активов составил на конец года 56,0%, что на 1,6% ниже, чем на начало года. Значительный вес и абсолютное значение в денежном выражении имеет дебиторская задолженность. Их величина на отчетную дату составила 609046 тыс. руб., что на 164858 тыс. руб. больше, чем на начало года. Наличие такой дебиторской задолженности показывает на эффективную работу отдела маркетинга за расчетами с покупателями и заказчиками и хорошим контролем со стороны руководства.

Величина запасов на отчетную дату составила 528869 тыс.руб., что на 82860 тыс.руб. больше, чем на начало года. В структуре запасов основной вес занимают сырье и материалы, сумма которых по сравнению с началом года уменьшилась на отчетную дату до 84 170 тыс.руб. Также отмечается изменение таких показателей в сторону уменьшения, как:

- затраты в незавершенном производстве;

- налог на добавленную стоимость;

- прочие дебиторы;

- краткосрочные финансовые вложения (уменьшение данного показателя говорит о том, что организация в отчетном году имела возможность вкладывать свободные денежные средства в развитие производственной базы, и практически не имела возможности вкладывать средства в ценные бумаги для получения прибыли);

- денежные средства (уменьшение ликвидности организации говорит об отрицательной тенденции).

Пассив баланса характеризуется положительной динамикой итоговой величины раздела «Капитал и резервы» (на 1609тыс. руб. или на 100,3%) и положительной динамикой величины «краткосрочные обязательства». Величина краткосрочных обязательств увеличилась на 481317 тыс. руб. и составила на отчетную дату 1421250 тыс. руб. Наибольшую сумму обязательств составляет кредиторская задолженность – 301236тыс. руб., которая за отчетный год увеличилась на 164164тыс. руб.

Повышение удельного веса в валюте баланса итоговой величины раздела «Капитал и резервы» с 26,2% до 36,1% на конец отчетного года является положительным фактом хозяйственной деятельности организации, так как в этом проявляется укрепление финансовой независимости организации от заемного капитала, что характеризуется снижением уровня финансовых рисков.

Долгосрочные обязательства организации возросли на 175 164 тыс. руб. или на 28,06%. Повышение удельного веса в валюте баланса итоговой величины раздела «Капитал и резервы» с 48% на начало года до 52% в конце года является положительным фактом, так как в этом проявляется укрепление финансовой независимости организации от заемного финансирования, что снижает уровень финансовых рисков.

Расширение финансирования бизнеса происходило за счет собственного капитала. Источником этого является существенный прирост нераспределенной прибыли на 342892 тыс. руб., или на 180,5%. Такая ситуация говорит об укреплении финансовой стабильности организации и

высокой системе динамики коммерческой деятельности организации.

Таким образом, по итогам сравнения разделов Ι и ΙΙ актива бухгалтерского баланса можно сделать вывод о том, что произошло перераспределение имущества в сторону увеличения внеоборотных активов. Это может быть вызвано вложением материалов или денежных средств во внеоборотные активы предприятия.

Задание № 3

По данным бухгалтерского баланса рассчитать показатели ликвидности оборотных активов и финансовой устойчивости организации, оценить их динамику. Результаты расчетов представить в Таблице 3.

Таблица 3

Анализ динамики показателей ликвидности оборотных активов и финансовой устойчивости организации

(по данным формы №1)

|

Показатель

|

На конец 2009г |

На конец2010г.

|

На конец2011г.

|

Изменения(+,-)к предыдущему году |

|

|

2010г |

2011г |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Коэффициент автономии |

0,36 |

0,36 |

0,26 |

- |

-0,1 |

|

2. Коэффициент финансовой устойчивости |

0,73 |

0,44

|

0,39

|

-0,29 |

-0,05 |

|

3. Коэффициент соотношения заемного и собственного капитала (леверидж) |

1,7 |

1,7 |

2,8 |

- |

1,1 |

|

4. Коэффициент обеспеченности собственными оборотными средствами |

0,6 |

0,03

|

-0,09

|

0,57 |

-0,12 |

|

5. Коэффициент финансовой маневренности |

1,1 |

0,5 |

-0,2 |

-0,6 |

-0,3 |

Вывод:

Финансовая устойчивость является неоднозначной характеристикой деятельности организации. Ее следует понимать, как способность

наращивать достигнутый уровень деловой активности и эффективности бизнеса, гарантируя при этом платежеспособность, повышая инвестиционную привлекательность в границах допустимого уровня риска.

Главное условие обеспечения финансовой устойчивости организации – рост объема продаж, который является источником покрытия текущих затрат, формирует необходимую для нормального функционирования величину прибыли.3

Для характеристики финансового положения основными показателями финансовой устойчивости организации являются показатели коэффициента финансирования и коэффициента автономии.3

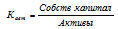

1. Коэффициент автономии (финансовой независимости) можно рассчитать следующим образом:

К авт = 589380/1616348=0,36 – за 2009 год.

К авт = 608470/1685475=0,36 – за 2010год.

К авт = 610079/2332565=0,26 – за 2011 год.

Данный коэффициент показывает удельный вес собственных средств в общей сумме источников финансирования (какая часть активов предприятия сформирована за счет собственных источников средств). Норматив ≥ 0,1, на конец отчетного периода значение коэффициента выше значения показателя на начало периода, что позволяет положительно оценить финансовую устойчивость организации на конец периода. Но в целом в течение года произошло укрепление финансовой независимости организации.

Рассчитаем увеличение к концу отчетного периода данного коэффициента:

0,36 – 0,26 = - 0,1 (или уменьшение на 1%).

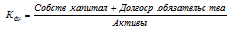

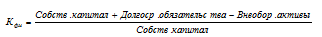

2. Коэффициент финансовой устойчивости (обеспеченности долгосрочными источниками финансирования) рассчитывается по формуле:

Рассчитаем коэффициент финансовой устойчивости:

КФУ = (589 380 + 603 354) / 1 616 348 = 0,73 - на коне 2009 года

КФУ = (608 470 + 137 072) / 1 685 475 = 0,44 - на конец 2010 года

КФУ = (610 079 + 301 236) / 2 332 565 = 0,39 - на конец 2011 года

Данный коэффициент характеризует долю формирования активов за счет долгосрочных источников средств, то есть какая часть активов сформирована за счет устойчивых источников. 3

Организация использует в своей политике займы, как долгосрочные, так и краткосрочные.

С начала по конец отчетного периода произошло изменение значения коэффициента финансовой устойчивости. Рассчитаем изменение:

0,39 – 0,44 = -0,05 (или 5%).

На конец отчетного периода коэффициент финансовой устойчивости на 5% ниже показателя на начало отчетного периода, что также характеризуется отрицательной динамикой.

Оптимальное значение коэффициента финансовой устойчивости ≥0,6, расчетные данные говорят о том, что финансовое состояние организации является устойчивым.3

Этой положительной динамике способствовало увеличение значений показателей собственного капитала и долгосрочных обязательств (на 175164 тыс.руб.). При увеличении долгосрочных источников финансирования организация становится более финансово устойчивой, что говорит нам также увеличение расчетного показателя коэффициента финансовой устойчивости (на 5%).

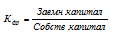

3.Коэффициент соотношения заемного и собственного капитала (леверидж) можно рассчитать следующим образом:

КФР = 1 026968 / 589 380 = 1,7 - на конец 2009 года

КФР = 1 077005 / 608 470 = 1,7 - на конец 2010 года

КФР = 1 722486 / 610 079 = 2,8 - на конец 2011 года

Коэффициент финансовоголевериджа характеризует финансовую активность организации по привлечению заемных средств. Норматив коэффициента ≤1,5. Данный коэффициент считается одним из основных индикаторов финансовой устойчивости; и чем выше значение этого коэффициента, тем выше риск вложения капитала в данное предприятие. Показатель на конец отчетного периода лучше показателя на начало периода.

4. Коэффициент обеспеченности собственными оборотными средствами можно рассчитать следующим образом3

Рассчитаем:

Ксос= 589 380 + 603 354 – 538 136/ 1 078 212 = 0,6 – на конец 2009 года

Ксос= 608 470 + 137 072 – 714 465/ 971 010 = 0,03 – на конец 2010 года

Ксос= 610 079 + 301 026 – 1 027 283/ 1 305 282 = - 0,09 – на конец 2011 года

Данный коэффициент характеризует долю формирования оборотных активов за счет собственного капитала. Его норматив ≥0,1. Расчеты показывают, что организация на начало и конец отчетного периода финансово устойчива.

Изменение данного показателя:

-0,09 – 0,03 = -0,12

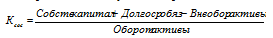

5. Коэффициент финансовой маневренности рассчитывается следующим образом:

Рассчитаем:

Кфм= 589 380 + 603 354 – 538 136 / 589 380= 1,1 – на конец 2009 года

Кфм=608 470 + 137 072 – 714 465/ 608 470= 0,5 - на конец 2010 года

Кфм=610079 + 301 026 – 1 027 283/610 079= - 0,2 - на конец 2011 года

Коэффициент финансовой маневренности показывает долю собственного капитала, направленную на финансирование оборотных активов. Его норматив 0,2 – 0,5.

Рассмотренные показатели представляют собой наиболее важные финансовые коэффициенты, изучение которых составляет основу анализа финансовой устойчивости организации.

Каждой организации, исходя из принципов общей финансовой стратегии, стадии ее жизненного цикла, финансового менталитета руководства и собственников, следует определять на внутреннем управленческом уровне предпочтительные нормативные значения индикаторов финансовой устойчивости.4

По итогам проведенного анализа финансовой устойчивости организации можно отметить, что значения коэффициентов в целом положительны. Так, коэффициент финансовой независимости (автономии) на 1% ниже показателя этого значения на начало отчетного периода, показатель стал выше значения норматива, что однозначно можно характеризовать это только положительно.

Чем выше показатель финансовой устойчивости, тем это лучше для организации. Так изменение данного показателя к концу отчетного периода на 5% также характеризуется отрицательной динамикой.

Вывод:

По данным табл. 3, наблюдается концентрация собственного капитала ниже критического значения - 36,1% на конец 2010года и 26,1 % на конец 2011года, что говорит о критическом уровне финансовой устойчивости и независимости хозяйствующего субъекта.

Коэффициент автономии или концентрации собственного капитала означает, что все обязательства организации могут быть покрыты его собственными средствами, то есть величина собственных источников финансирования должна быть выше половины совокупных источников формирования имущества. Превышение показателя нормативного значения (50%) означает, что в свете долгосрочной перспективы все обязательства могут быть покрыты собственными средствами. Данный факт важен для кредиторов, которые более охотно вкладывают средства в организации с высокой долей собственного капитала.

Также, исследуемая организация не характеризуется допустимыми значениями данного коэффициента, а так же на конец отчетного периода присутствует негативная тенденция снижения показателя к концу отчетного периода, что составило 10 пунктов.

Привлечение дополнительных источников финансирования может способствовать росту эффективности использования совокупного капитала за счет эффекта финансового рычага.

Коэффициент маневренности показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать данными ресурсами. Анализируемая организация имеет отрицательные значение на конец 2011года, то есть собственные источники формирования имущества, вложены во внеоборотные активы и в обороте не участвует.

Задание № 4

По данным отчета о прибылях и убытках проанализировать состав, структуру и динамику доходов и расходов организации. Результаты расчетов представить в таблице 4.

Таблица № 4

Анализ состава, структуры и динамика доходов и расходов организации

|

Показатель |

Отчетный период |

Предыдущий период |

Изменение |

|||

|

Наименование |

тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Доходы организации - всего |

2 885 818 |

100,00 |

2 642 431 |

100,00 |

+243 387 |

|

|

в том числе: |

|

|

|

|

|

|

|

1.1.Выручка |

2 652 274 |

91,91 |

2 444 018 |

92,49 |

+208 256 |

- 0,58 |

|

1.2.Проценты к получению |

1 587 |

0,05 |

8 013 |

0,30 |

- 6 426 |

- 0,25 |

|

1.3.Доходы от участия в других организациях |

|

|

|

|

|

|

|

1.4.Прочие доходы |

231 957 |

8,04 |

190 400 |

7,21 |

+41 557 |

+0,83 |

|

Расходы организации - всего |

(2 875 446) |

100,00 |

(2 619 866) |

100,00 |

+255 580 |

|

|

2.1.Себестоимость продаж |

(2 524 302) |

87,79 |

(2 289 784) |

87,40 |

+234 518 |

+0,39 |

|

2.2. Коммерческие расходы |

(26 239) |

0,91 |

(24 555) |

0,94 |

+1 684 |

+0,03 |

|

2.3.Управленческие расходы |

|

|

|

|

|

|

|

2.4.Проценты к уплате |

(114 304) |

3,98 |

(99 310) |

3,79 |

+14 994 |

+0,19 |

|

2.5.Прочие расходы |

(209 938) |

7,30 |

(191 403) |

7,31 |

+18 535 |

- 0,01 |

|

2.6.Текущий налог на прибыль |

(663) |

0,02 |

(14 814) |

0,56 |

- 14 151 |

- 0,54 |

Вывод:

Таблица содержит исходные аналитические показатели для проведения структурно - динамического анализа.

- В текущем году доходы организации составили , что на 243 387 тыс. руб. больше величины доходов предыдущего года или повышениедоходов составило8,5%.

- Значительное влияние на рост доходов оказала выручка от продаж, сумма которой в текущем отчетном году составила 2 652 274 тыс.руб. , что на 208 256 тыс.руб. больше, чем за предыдущий или в относительном выражении это - 8,5 %. Только проценты к получению имели негативную тенденцию (-6 426,00тыс.руб.). В общей структуре затрат на начало периода данная статья имеет удельный вес всего 0,30%. И можно сказать, что данное обстоятельство не является существенным.

- Анализ показателей удельного веса доходовпозволяет сказать, что эти отклонения являются незначительными. Преобладающим источником доходов остается выручка от продаж, ее удельный вес в составе доходов составляет на начало года 92,49%, а на конец отчетного периода 91,91%. Снижение удельного веса в общей структуре затрат данной статьи слишком невелико – всего 0,58%.

- Расходы организации так же возросли по сравнению с прошлым годом. Их общая величина 255 580 тыс. руб. больше.

Рассматривая структуру расходов, следует отметить, что все анализируемые составляющие увеличились в абсолютном выражении. Сама же структура расходов лишь незначительно претерпела изменения

Задание № 5

По данным бухгалтерской отчетности оценить уровень и динамику рентабельности собственного капитала организации с учетом факторов, ее определяющих.

Таблица № 5

Факторный анализ рентабельности собственного капитала организации (по данным формы № 2 и №1 )

|

Показатель |

Предыдущий год |

Отчетный год |

Изменение (+, - ) |

|

1 |

2 |

3 |

4 |

|

Исходные данные |

|||

|

1. Чистая прибыль (убыток), тыс. руб. |

20 544,00 |

2 437,00 |

-18 107,00 |

|

2. Среднегодовые остатки СК, тыс.руб. |

599 090,00 |

609 439,50 |

10 349,50 |

|

3. Среднегодовые остатки всех активов, тыс.руб. |

1 650 911,50 |

2 009 020,00 |

358 108,50 |

|

4. Выручка (нетто), тыс.руб. |

2 444 018,00 |

2 652 274,00 |

208 256,00 |

|

Расчетные данные |

|||

|

5.Рентабельность СК, % |

3,43 |

0,40 |

-3,03 |

|

6.Доля активов на один руб. СК |

2,76 |

3,30 |

0,54 |

|

7.Коэффициент оборачиваемости активов |

1,48 |

1,32 |

-0,16 |

|

8.Рентабельность продаж, % |

0,84 |

0,09 |

-0,75 |

|

Расчет влияния факторов |

|||

|

9.Влияние факторов на изменение рентабельности СК - всего |

х |

х |

- 3,0392 |

|

в том числе |

|||

|

а) доля активов на один руб. СК |

х |

х |

0,6713 |

|

б) коэффициент оборачиваемости активов |

х |

х |

- 0,4435 |

|

в) рентабельность продаж |

х |

х |

- 3,267 |

Определим среднегодовую стоимость СК как среднеарифметическое значение показателей формы № 1 итого по разделу 3 и доходы будущих периодов для отчетного года и предыдущего:

Среднегодовые остатки СК= СКотчгода+СКпред. года+Доходыбуд.перотч. гола+Дох.будпер.пред год а /2

= (610 079 + 608 470 + 165 + 165) / 2 = 609 439,50 тыс.руб.

= (589 380 + 608 470 + 165 + 165) / 2 = 599 090,00 тыс.руб.

2. Определим среднегодовую стоимость всех активов, как среднеарифметическое значение формы № 1 стр.300:

(2 332 565 + 1 685 475 ) / 2 = 2 009 020,00 тыс.руб.

(1 685 475 + 1 616 348) / 2 = 1 650 911,50 тыс.руб.

Определим рентабельность собственного капитала на начало и конец года:Определим долю активовна 1 руб. собственного капитала на начало и конец года:Определим коэффициент оборачиваемости активовна начало и конец года:Определим рентабельность продаж на начало и конец года:ρ СК = РЧ/ = = ДА * К об А *ρпр

Рассчитаем влияние каждого из трех факторов:

1) ∆ρск( ДА ) = ∆ДА * Коб А0 * ρпр0 = 0,54 * 1,48 * 0,84 = 0,6713

2) ∆ρск(К об А ) = Д А 1* ∆Коб А * ρпр0 = 3,3 * (- 0,16) * 0,84 = - 0,4435

3) ∆ρск(ρпр) = Д А 1* Коб А1 * ∆ρпр= 3,3 * 1,32 * (- 0,75) = - 3,267

< >Балансовым методом проверим расчеты:

∆ρск = ∆ Д А + ∆К об А + ∆ρпр

- 3,03 = 0,673 – 0,444 – 3,258

- 3,03 = - 3,03

Вывод:

Данные представленные в таблице 5 свидетельствуют о снижении в отчетном периоде рентабельности собственного капитала на 3,03 % в первую очередь за счет снижения рентабельности продаж. Влияние этого фактора снизило рентабельность собственного капитала на 3,258 %. Так же негативно сказалось влияние коэффициента оборачиваемости активов, его снижение отрицательно повлияло на рентабельности собственного капитала и под влиянием этого фактора рентабельность капитала снизилась 0,44 % .

Положительное влияние на рентабельность капитала оказало только повышение доли активов на 1 руб. СК организации.

В целом же увеличение доли активов на 1 рубль СК не смогло погасить влияние двух остальных факторов.

Задание 6

По данным Отчета о движении денежных средств охарактеризовать распределение денежных потоков организации и соотношение притока и оттока денежных средств по видам деятельности.

Результаты расчетов представить в Таблице 6.

Таблица 6

Распределение денежных потоков по видам деятельности

|

Показатель |

Итого |

В том числе по видам деятельности |

||

|

текущая |

инвестиционная |

финансовая |

||

|

1.Остаток денежных средств на начало года,тыс.руб |

1335 |

х |

х |

х |

|

2. Приток (+), тыс.руб |

Х |

3519913 |

28682 |

1845504 |

|

3.Удельный вес притока,% |

Х |

65,26 |

0,53 |

34,20 |

|

4.Отток (-),тыс.руб. |

Х |

3326563 |

293492 |

1766147 |

|

5.Удельный вес оттока,% |

Х |

61,76 |

5,45 |

32,79 |

|

6.Остаток денежных средств на конец года,тыс.руб. |

9235 |

Х |

Х |

Х |

Вывод:За отчетный период сумма поступивших денежных средств составила 5394099 тыс. руб. При этом 3519913 тыс. руб.(65,26%) приходится на текущую деятельность, 28682 тыс. руб.(0,53%) приходится на инвестиционную деятельность и на финансовую деятельность 1845504 тыс. руб.(34,21%).

Из формы № 4 видно, что существенная доля поступления денежных средств в виде выручки от продажи товаров свидетельствует о том, что анализируемое предприятие получает доход, как это и должно быть в первую очередь от своей основной деятельности.

Приток денежных средств по инвестиционной деятельности обусловлен поступлениями от продажи объектов основных средств, ценных бумаг и полученных процентов. По финансовой деятельности приток денежных средств в основном от поступивших займов и кредитов, предоставленных другими организациями.

Отток денежных средств по всем видам деятельности за отчетный год составил 5386199 тыс. руб. Из них на текущие выплаты приходится большая часть (61,8%) – 3326560 тыс. руб., на инвестиционную деятельность приходится 293492 тыс. руб. (5,4%), а по финансовой деятельности 1766147 тыс.руб. (32,8%).

Анализ текущей деятельности говорит о достаточности притока денежных средств на покрытие затрат от текущей деятельности. Данную ситуацию можно считать положительным фактом, так как приток денежных средств от текущей деятельности в полной мере покрывает отток по текущей деятельности, и обеспечивает достаточность денежных средств для осуществления операций по финансовой деятельности и покрытия нехватки денежных средств от инвестиционной деятельности.

В инвестиционной деятельности отток денежных средств значительно превышает приток на 264810 тыс. руб. Это является отрицательным моментом, так как приток недостаточен для покрытия оттока денежных средств от инвестиционной деятельности.

По финансовой деятельности приток превышает отток, поэтому можно сделать вывод, что привлеченных средств от других организаций достаточно для покрытия оттока по данному виду деятельности.

В целом остаток денежных средств на конец года увеличился на 7900 тыс.руб., что привело к улучшению финансового состояния организации. В целом объемы и динамика денежных поступлений и выбытий свидетельствуют об эффективности управления денежными потоками в организации.

Задание № 7

По данным форм бухгалтерской отчетности определить затраты на 1 руб. продаж, в том числе по элементам затрат. Результаты расчетов представить в Таблице 7.

Таблица № 7

Анализ состава и динамики затрат на производство продукции

|

Показатель |

Сумма, |

Затраты на 1 руб. продукции, |

||||

|

тыс. руб. |

руб. |

|||||

|

Предыдущий год |

Отчетный год |

Изменение (+,-) |

Предыдущий год |

Отчетный год |

Изменение (+,-) |

|

|

1. Материальные затраты |

1 541 268,00 |

1 574 900,00 |

33 632,00 |

0,63 |

0,59 |

-0,04 |

|

2. Затраты на оплату труда |

513 386,00 |

606 141,00 |

92 755,00 |

0,21 |

0,23 |

0,02 |

|

3. Отчисления на социальные нужды |

131 212,00 |

151 846,00 |

20 634,00 |

0,05 |

0,06 |

0,01 |

|

4. Амортизация |

78 908,00 |

96 205,00 |

17 297,00 |

0,03 |

0,04 |

0,01 |

|

5. Прочие затраты |

112 922,00 |

180 687,00 |

67 765,00 |

0,05 |

0,07 |

0,02 |

|

6. Итого по элементам затрат |

2 377 696,00 |

2 609 779,00 |

232 083,00 |

0,97 |

0,98 |

0,01 |

|

7. Выручка |

2 444 018,00 |

2 652 274,00 |

208 256,00 |

х |

х |

х |

Вывод

В результате проведенных расчетов видно, что затраты на 1 руб. от выручки от продаж за предыдущий год составили 97 копеек, то есть это достаточно высокие затраты, к тому же за отчетный год ситуация ухудшается, т.к. наблюдается повышение затрат на 1 руб. продаж до 98 копеек.

В структуре затрат наибольший удельный вес занимают материальные затраты и, хотя сумма затрат их по сравнению с предыдущим годом увеличилась на 33632 тыс.руб., по итогам расчетов можно заметить, что материальные затраты на 1 рубль продаж уменьшились по сравнению с предыдущим годом на 4 коп. и составила 59 коп. Уменьшение затрат связано со снижением цен на материалы и сокращением материальных запасов.

Затраты на оплату труда на 1 рубль продаж увеличились в отчетном году по сравнению с предыдущим годом на 2 коп., и составила 23 коп. Это скорее связано с темпом инфляции и повышением заработной платы. Соответственно на 1 коп.увеличились и затраты по отчислениям на социальные нужды.

Величина амортизационных отчислений на 1 рубль продаж в отчетном году по сравнению с предыдущим не изменилась.

По статье «Прочие затраты» можно определить, что сумма затрат, приходящаяся на 1 рубль продаж возросла в отчетном году по сравнению с предыдущим годом на 2 копейки и составила 7 копеек. Увеличение этих расходов может быть связано с увеличением арендной платы; процентами, задолженности по налогам и сборам и т.д.

Обращая внимание на общую сумму затрат на производство продукции, можно сделать вывод, что расходы, приходящиеся на 1 рубль продаж в отчетном году по сравнению с предыдущим увеличились на 1 коп. и составили 98 коп., на что в большей степени повлияло увеличение прочих затрат, затрат на оплату труда и отчислений на социальные нужды на 1 рубль продаж. Это указывает на высокий уровень расходоемкости организации. Увеличение себестоимости и рост затрат негативно сказались на финансовом результате, т.е. привели к уменьшению прибыли. Организации следует пересмотреть политику управления затратами, связанную с обоснованностью стимулирования труда работников и расходов по продвижению товаров на рынок. Хотя эффективность от этих затрат может быть получена в перспективе.

Заключение

Организация является финансово устойчивой, так как величина ликвидных активов имеет уровень, имеющий тенденцию к росту, способным покрывать свои обязательства перед кредиторами, учредителями, поставщиками и прочими.

Увеличение активов произошло за счет роста как оборотных, так и внеоборотных активов. Вместе с тем, наблюдается и рост величины долгосрочных обязательств, что свидетельствует о том, что организация в целях расширения производства или повышения фондоемкости предприятия приобрело внеоборотный актив.

Наибольший приток денежных средств организация получает от текущей деятельности, что является положительным фактом, так как именно текущая деятельность должна обеспечивать достаточность денежных средств для осуществления операций по инвестиционной и финансовой деятельности.

Из анализа состава, структуры, динамики показателей бухгалтерского баланса видно, что в отчетном году произошло увеличение собственного капитала и долгосрочных обязательств.

У предприятия прослеживается замедление оборачиваемости оборотных активов, что отрицательно не отразилось на деятельности организации в целом.

В целом организация финансово стабильна, производственная деятельность слажена, что доказывают практически все показатели анализа финансовой отчетности.

После проведенного анализа различных сторон финансово-хозяйственной деятельности организации, а также финансовой отчетности могу предложить следующие рекомендации:

- направить некоторые усилия на взыскание имеющейся у организации дебиторской задолженности, за счет погашения которой можно погасить кредиторскую задолженность, что может привести к улучшению финансовой устойчивости организации;

- организации следует увеличить размер резервного капитала, размер уставного капитала (поскольку чистые активы организации значительно превышают размер уставного капитала), который можно пополнить за счет чистой прибыли;

- повысить рентабельность активов – показатель успешного развития деятельности организации – можно за счет также взыскания дебиторской задолженности, увеличив при этом собственный капитал;

- вести активную политику сбытовой деятельности, не допуская при этом залеживания запасов материалов и готовой продукции на складах, для чего необходимо скоротечнее списывать материалы в производство и находить дополнительные рынки сбыта для реализации продукции.

Список литературы

- Вахрушина М.А., Пласкова Н.С.Анализ финансовой отчетности: – ВЗФЭИ: Учебник, 2009г

- Вахрушина М.А., Комплексный анализ хозяйственнойдеятельности: – М:, Вузовский учебник,2009г

- Анализ финансовой отчетности:учебник / под общ. редМ.А. Вахрушиной. – 2-е изд. – М.: Вузовский учебник : ИНФРА,2011г.

- Шеремет А.Д. Комплексный анализ хозяйственной деятельности : учебник для вузов /. – испр. и доп. изд – М.: Инфра-М –2009г

- Система «Консультант +»

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант 4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

- Контрольная по АФО Вариант №4

![Контрольная по АФО Вариант №4 [01.04.13]](/files/works_screen/1/29/83.gif)