Главная » Бесплатные рефераты » Бесплатные рефераты по финансам (2 курс) »

Бюджетная система государства, ее состав и принципы организации

Тема: Бюджетная система государства, ее состав и принципы организации

Раздел: Бесплатные рефераты по финансам (2 курс)

Тип: Реферат | Размер: 111.19K | Скачано: 396 | Добавлен 09.10.12 в 00:23 | Рейтинг: 0 | Еще Рефераты

СОДЕРЖАНИЕ

Введение 3

1. Бюджетная система государства, ее состав и принципы организации 4

1.1.Понятие бюджетная система государства 4

1.2.Состав бюджетной системы 6

1.3. Принципы организации бюджетной системы 7

Заключение 9

1. Практическая часть 11

1.1. Тесты 11

1.2. Задача 13

Список использованной литературы 20

ВВЕДЕНИЕ

Тема данной контрольной работы «Бюджетная система государства, ее состав и принципы организации».

Данная контрольная работа состоит из теоретической и практической частей. Цель контрольной работы: подробно изучить бюджетную систему государства, ее состав и принципы организации. Для этого я поставлю следующие задачи:

1. Раскрыть понятие бюджетная система государства

2. Изучить состав бюджетной системы

3. Выделить принципы организации бюджетной системы

В практической части следует решить тесты и задачу.

1. БЮДЖЕТНАЯ СИСТЕМА ГОСУДАРСТВА, ЕЕ СОСТАВ И ПРИНЦИПЫ ОРГАНИЗАЦИИ

1.1.Понятие бюджетная система государства

Бюджетная система — это совокупность бюджетов государства, административно-территориальных образований, самостоятельных в бюджетном отношении государственных учреждений и фондов, основанная на экономических отношениях, государственном устройстве и правовых нормах.

Бюджетная система является главным звеном финансовой системы государства. Построение бюджетной системы зависит от формы государственного и административного устройства страны. По степени распределения власти между центром и административно-территориальными образованиями все государства подразделяются на:

1.Унитарное (единое) государство — это форма государственного устройства, при которой административно-территориальные образования не имеют собственной государственности или автономии. В стране действует единая конституция, общая для всех систем права, и единые органы власти, централизованное управление экономическими, социальными и политическими процессами в государстве. Бюджетная система унитарного государства состоит из двух звеньев — государственного и местных бюджетов.

2.Федеративное (объединенное, союзное) государство — это форма государственного устройства, при которой государственные образования или административно-территориальные образования, входящие в государство, имеют собственную государственность и обладают определенной политической самостоятельностью в пределах распределенных между ними и центром компетенций. Бюджетная система федеративных государств трехзвенна и состоит из федерального бюджета, бюджетов членов федерации и местных бюджетов.

3.Конфедеративное (союзное) государство — это постоянный союз суверенных государств, созданный для достижения политических или военных целей. Бюджет такого государства формируется из взносов входящих в конфедерацию государств. У государств — членов конфедерации действуют свои бюджетные и налоговые системы.

За более чем тысячелетнюю историю России ее бюджетное устройство и бюджетная система прошли путь от княжеской казны и системы унитарного государства до системы, основанной на федеративном государственном устройстве. Основы бюджетного устройства Российской Федерации определяются Конституцией страны и ее государственным устройством как федеративной республики, субъектами Федерации, которыми являются республики в составе Российской Федерации, края, области, автономные округа.

1.2.Состав бюджетной системы

Бюджетная система Российской Федерации включает: федеральный бюджет, 21 республиканский бюджет республик в составе РФ, 55 краевых и областных бюджетов и бюджета городов Москвы и Санкт-Петербурга, один областной бюджет автономной области, 10 окружных бюджетов, автономных округов и около 29 тысяч местных бюджетов (районные, городские, поселковые и сельские бюджета).Схему консолидированного бюджета Российской Федерации иллюстрирует рисунок1.

Рисунок 1 – Консолидированный бюджет РФ

В соответствии с Конституцией РФ (статьи 71 и 132) и Бюджетным кодексом РФ (статья 10) бюджетная система Российской Федерации состоит из трех уровней:

• федерального бюджета и бюджетов государственных внебюджетных фондов;

• бюджетов субъектов Российской Федерации (региональных бюджетов) и бюджетов территориальных государственных внебюджетных фондов;

• местных бюджетов.

Следует отметить, что в состав федерального и территориальных бюджетов (бюджетов субъектов РФ и местных бюджетов) входят целевые бюджетные фонды, формирующиеся за счет целевых источников и имеющие целевое расходование средств. В числе таких фондов:

- дорожный;

- экологический;

- воспроизводства минерально-сырьевой базы;

- восстановления и охраны водных ресурсов и др.

Кроме федерального и территориальных бюджетов (бюджетов

субъектов Федерации и местных бюджетов) в бюджетную систему

входят государственные внебюджетные фонды:

- Пенсионный фонд РФ;

- Фонд социального страхования РФ;

- Федеральный внебюджетный фонд;

- Внебюджетные фонды субъектов РФ обязательного медицинского страхования.

Средства этих фондов по экономическому содержанию и направленности их использования мало чем отличаются от бюджетных средств. До 1991 г. они входили в состав государственного бюджета, в настоящее время имеется тенденция включения внебюджетных фондов в бюджет.

Бюджеты, входящие в бюджетную систему Российской Федерации, самостоятельны и не включаются друг в друга, т. е. бюджеты субъектов Российской Федерации не включаются в федеральный бюджет, а местные бюджеты не включаются в региональные бюджеты.

1.3 Принципы организации бюджетной системы

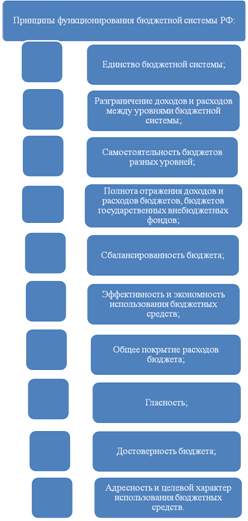

Принципы функционирования бюджетной системы Российской Федерации следующие:

1. Единство бюджетной системы означает единство правовой базы, денежной системы, форм бюджетной документации, принципов бюджетного процесса, санкций за нарушения бюджетного законодательства, а также единый порядок финансирования расходов бюджетов всех уровней бюджетной системы, ведения бухгалтерского учета средств федерального бюджета, региональных бюджетов и местных бюджетов.

2. Разграничение доходов и расходов между уровнями бюджетной системы Российской Федерации — это закрепление (полностью или частично) соответствующих видов доходов и полномочий по осуществлению расходов за органами власти Российской Федерации, органами государственной власти субъектов Российской Федерации и органами местного самоуправления.

3. Важнейшим является принцип самостоятельности всех бюджетов:

1) право законодательных (представительных) органов государственной власти и органов местного самоуправления на каждом уровне бюджетной системы самостоятельно осуществлять бюджетный процесс;

2) наличие собственных источников доходов бюджетов каждого уровня бюджетной системы, определяемых в соответствии с законодательством Российской Федерации;

3) законодательное закрепление регулирующих доходов бюджетов, полномочий по формированию доходов соответствующих бюджетов;

4) право органов государственной власти и органов местного самоуправления самостоятельно определять направления расходования средств соответствующих бюджетов;

5) право органов государственной власти и органов местного самоуправления самостоятельно определять источники финансирования дефицитов соответствующих бюджетов;

6) недопустимость изъятия доходов, дополнительно полученных в ходе исполнения законов (решений) о бюджете, сумм превышения доходов над расходами бюджетов и сумм экономии по расходам бюджетов.

4. Полнота отражения доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов означает, что все доходы и расходы бюджетов, бюджетов государственных внебюджетных фондов и иные обязательные поступления подлежат отражению в бюджетах, бюджетах государственных внебюджетных фондов в обязательном порядке и в полном объеме. Все государственные и муниципальные расходы подлежат финансированию за счет бюджетных средств, средств государственных внебюджетных фондов, аккумулированных в бюджетной системе Российской Федерации.

5. Сбалансированность бюджета — каждый бюджет должен быть сбалансирован, т. е. объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита.

6. Эффективность и экономность использования бюджетных средств означает, что при составлении и исполнении бюджетов органы власти и получатели бюджетных средств должны исходить из необходимости достижения заданных результатов с использованием определенного бюджетом объема средств.

7. Общее покрытие расходов означает, что все расходы бюджета должны покрываться общей суммой доходов из источников финансирования его дефицита.

8. Гласность — это обязательное опубликование в открытой печати утвержденных бюджетов и отчетов об их исполнении, полнота представления информации о ходе исполнения бюджетов, а также доступность иных сведений по решению законодательных (представительных) органов государственной власти, органов местного самоуправления; обязательная открытость для общества и средств массовой информации процедур рассмотрения и принятия решений по проектам бюджетов, в том числе по вопросам, вызывающим разногласия либо внутри законодательного (представительного) органа государственной власти, либо между законодательным (представительным) и исполнительным органами государственной власти.

9. Достоверность бюджета означает надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета

10. Адресность и целевой характер бюджетных средств — бюджетные средства выделяются в распоряжение конкретных получателей бюджетных средств с обозначением направления их на финансирование конкретных целей.

Принципы функционирования бюджетной системы РФ представлены на рисунке 2.

Рисунок 2 - Принципы функционирования бюджетной системы РФ

2.ПРАКТИЧЕСКАЯ ЧАСТЬ

2.1. Контрольные тестовые задания

1.1. Тесты

1.1.1. Что такое бюджетный процесс?

а) организационные принципы построения бюджетной системы

б) совокупность всех действующих на территории страны бюджетов

в) централизованное распределение и перераспределение ВВП и НД между звеньями финансовой системы

г) процесс составления проектов, рассмотрения, утверждения и исполнения бюджетов

Ответ: процесс составления проектов, рассмотрения, утверждения и исполнения бюджетов

1.1.2. Поступления от какого налога преобладают в доходах федерального бюджета?

а) налог на прибыль

б) НДС

в) налог на доходы физических лиц

г) государственные пошлины

Ответ:НДС

1.1.3. Территориальные налоги и сборы вводятся в действие…

а) Указом Президента РФ

б) Налоговым кодексом РФ

в) Конституцией РФ

г) законодательными актами территориальных органов власти в соответствии с Налоговым кодексом

Ответ :законодательными актами территориальных органов власти в соответствии с Налоговым кодексом

1.2. Тесты

1.2.1. Какие из перечисленных налогов являются прямыми?

а) НДС, налог на прибыль

б) акцизы

в) налог на прибыль, налог на доходы физических лиц

г) налог с продаж, налог на имущество предприятий

Ответ: налог на прибыль, налог на доходы физических лиц

1.2.2. Какие существуют способы предоставления бюджетных средств?

а) бюджетное финансирование, бюджетные дотации

б) бюджетное финансирование, бюджетные кредиты и ссуды

в) бюджетные кредиты и ссуды, бюджетные субсидии

г) бюджетное финансирование, бюджетные субвенции

Ответ: бюджетное финансирование, бюджетные дотации; бюджетное финансирование, бюджетные субвенции

1.2.3. Укажите все методы финансового контроля.

а) проверки, обследования, мониторинг, надзор, ревизии

б) бюджетный, налоговый, валютный

в) получение объяснений от налогоплательщиков, проверка данных учета и отчетности, осмотр помещений и территорий, используемых для извлечения прибыли

г) кредитный, страховой, инвестиционный, бюджетный

Ответ: проверки, обследования, мониторинг, надзор, ревизии

2.2.Практическое задание

Условие задачи:

- Рассчитайте по данным таблицы удельный вес каждого из налогов в налоговых доходах в целом, а также каждого из налогов в отдельности и налоговых доходов в целом относительно ВВП. Кроме того, рассчитайте темпы прироста указанных в строке показателей. Вставьте полученные данные в таблицу для дальнейшего анализа.

- Проведите сравнительный анализ темпов прироста обозначенных в таблице налогов и налоговых доходов бюджета в целом. Сделайте вывод о тенденциях развития прямого и косвенного налогообложения в национальной хозяйственной системе.

- Оцените изменение доли налоговых доходов относительно ВВП.

- Сравните динамику (темпы приростов) налоговых доходов в целом и по отдельным статьям с динамикой ВВП. Сделайте вывод об изменении доли государства в макроэкономике.

- Дополните анализ в п. 3 и 4 сопоставлением с инфляцией для получения реальных показателей изменения значения государства в формировании ВВП.

- Обоснуйте окончательный вывод об уровне развития национальной хозяйственной системы, об изменении фискальных функций государства и о возможных тенденциях развития государственных финансов. При любой оценке позиция студента должна быть обоснована.

Таблица1– Исходные данные

|

Статья доходов бюджета

|

1999 г. |

2000 г. |

2001 г. |

2002 г. |

||||||||

|

млрд. руб. |

уд.вес, % |

темп прироста, % |

млрд. руб. |

уд.вес, % |

темп прироста, % |

млрд. руб. |

уд.вес, % |

темп прироста, % |

млрд. руб. |

уд.вес, % |

темп прироста, % |

|

|

НДС |

433,6 |

|

|

256,4 |

|

|

214,8 |

|

|

156,9 |

|

|

|

Акцизы |

200,3 |

|

|

182,5 |

|

|

156,4 |

|

|

103,6 |

|

|

|

Таможенные пошлины |

71,2 |

|

|

99,9 |

|

|

89,3 |

|

|

150,0 |

|

|

|

Налоговые доходы бюджета |

500,6 |

100 |

|

658,9 |

100 |

|

989,7 |

100 |

|

1232,5 |

100 |

|

|

ВВП, трлн. руб. |

5004 |

|

|

4522 |

|

|

3990 |

|

|

5800 |

|

|

|

Инфляция, % |

18 |

* |

* |

18 |

* |

* |

13 |

* |

* |

10 |

* |

* |

Для того чтобы рассчитать удельный вес каждого из налогов в налоговых доходах в целом воспользуемся формулой:

Удельный вес = Σ статьи / общую Σ * 100%

Уд.вес НДС за 1999 год = 433,6/500,6*100%=86,1%

Уд. вес Акцизы за 1999 год = 200,3/500,6*100%=40%

Уд. вес Таможенные пошлины за 1999 год = 71,2/500,6*100%=14,2%

Уд. вес НДС за 2000 год = 256,4/658,9*100%=38,9%

Уд. вес Акцизы за 2000 год = 182,5/658,9*100%=27,7%

Уд. вес Таможенные пошлины за 2000 год = 99,9/658,9*100%=15,1%

Уд.вес НДС за 2001 год = 214,8/989,7*100%=27,1%

Уд. вес Акцизы за 2001 год = 156,4/989,7*100%=15,8%

Уд. вес Таможенные пошлины за 2001 год = 89,3/989,7*100%=9%

Уд. вес НДС за 2002 год = 156,9/1232,5*100%=12,7%

Уд. вес Акцизы за 2002 год = 103,6/1232,5*100%=8,4%

Уд. вес Таможенные пошлины за 2002 год = 150/1232,5*100%=12,2%

Чтобы рассчитать удельный вес каждого из налогов в отдельности и налоговых доходов в целом относительно ВВП нужно воспользоваться формулой:

Удельный вес = Σ статьи / ВВП * 100%

Уд.вес НДС за 1999 год = 433,6/5004*100%=8,7%

Уд. вес Акцизы за 1999 год = 200,3/5004*100%=4%

Уд. вес Таможенные пошлины за 1999 год = 71,2/5004*100%=1,4%

Уд. вес НДС за 2000 год = 256,4/4522*100%=5,7%

Уд. вес Акцизы за 2000 год = 182,5/4522*100%=0,04%

Уд. вес Таможенные пошлины за 2000 год = 99,9/4522*100%=2,2%

Уд.вес НДС за 2001 год = 214,8/3990*100%=5,4%

Уд. вес Акцизы за 2001 год = 156,4/3990*100%=0,04%

Уд. вес Таможенные пошлины за 2001 год = 89,3/3990*100%=2,2%

Уд. вес НДС за 2002 год = 156,9/5800*100%=2,7%

Уд. вес Акцизы за 2002 год = 103,6/5800*100%=1,8%

Уд. вес Таможенные пошлины за 2002 год = 150/5800*100%=2,6%

Рассчитать темпы прироста налогов в отдельности и налоговых доходов в целом можно по формуле:

Темп прироста = (Σ статьи текущего года – Σ статьи предыдущего года) / Σ статьи предыдущего года * 100%

Так как данные за 1998 г. нам не даны, то узнать темпы роста за 1999 г. нельзя. Рассчитаем темпы прироста за 2000-2002 гг.

Темп прироста НДС за 2000г = (256,4 – 433,6) / 433,6 * 100% = 40,9%

Темп прироста Акцизы за 2000г = (182,5 – 200,3) / 200,3 * 100% = 28%

Темп прироста Таможенные пошлины 2000г = (99,9 – 71,2) / 71,2 * 100% = 40,3%

Темп прироста Налоговые доходы бюджета 2000г = (656,9 – 500,6) / 500,6 * 100% = 31,2%

Темп прироста ВВП 2000г = (4522 – 5004) / 5004 * 100% = 9,6%

Темп прироста НДС за 2001г = (214,8 – 256,4) / 256,4 * 100% = 16,2%

Темп прироста Акцизы за 2001г = (156,4 - 182,5) / 182,5 * 100% = 14,3%

Темп прироста Таможенные пошлины 2001г = (89,3 - 99,9) / 99,9 * 100% = 10,6%

Темп прироста Налоговые доходы бюджета 2001г = (989,7 - 656,9) / 656,9 * 100% = 50,7%

Темп прироста ВВП 2001г = (3990 - 4522) / 4522 * 100% = 11,8%

Темп прироста НДС за 2002г = (156,9 - 214,8) / 214,8 * 100% = 26,9%

Темп прироста Акцизы за 2002г = (103,6 - 156,4) / 156,4 * 100% = 33,7%

Темп прироста Таможенные пошлины 2002г = (150 – 89,3) / 89,3 * 100% = 67,9%

Темп прироста Налоговые доходы бюджета 2002г = (1232,5 - 989,7) / 989,7 * 100% = 24,5%

Темп прироста ВВП 2002г = (5800 - 3990) / 3990 * 100% = 45,4%

Занесем полученные данные в таблицу 2.

Таблица 2 – Контрольный пример

|

Статья доходов бюджета

|

1999 г. |

2000 г. |

2001 г. |

2002 г. |

||||||||

|

млрд. руб. |

уд.вес, % |

темп прироста, % |

млрд. руб. |

уд.вес, % |

темп прироста, % |

млрд. руб. |

уд.вес, % |

темп прироста, % |

млрд. руб. |

уд.вес, % |

темп прироста, % |

|

|

НДС |

433,6 |

86,1 |

|

256,4 |

38,9 |

40,9 |

214,8 |

27,1 |

16,2 |

156,9 |

12,7 |

26,9 |

|

Акцизы |

200,3 |

40 |

|

182,5 |

27,7 |

28 |

156,4 |

15,8 |

14,3 |

103,6 |

8,4 |

33,7 |

|

Таможенные пошлины |

71,2 |

14,2 |

|

99,9 |

15,1 |

40,3 |

89,3 |

9 |

10,6 |

150,0 |

12,2 |

67,9 |

|

Налоговые доходы бюджета |

500,6 |

100 |

|

658,9 |

100 |

31,2 |

989,7 |

100 |

50,7 |

1232,5 |

100 |

24,5 |

|

ВВП, трлн. руб. |

5004 |

|

|

4522 |

|

9,6 |

3990 |

|

11,8 |

5800 |

|

45,4 |

|

Инфляция, % |

18 |

* |

* |

18 |

* |

* |

13 |

* |

* |

10 |

* |

* |

2.Темп прироста НДС в 2001 году уменьшился по отношению к 2000 году на 24,7%, но к 2002 году вновь возрос на 10,7%.

Темп прироста Акцизов в 2001 году сократился по отношению к 2000 году на 13,7%, но к 2002 году возрос на 19,4%.

Темп прироста таможенных пошлин в 2001 году сократился по отношению к 2000 году на 29,7%, но к 2002 году резко возрос на 57,3%.

Темп прироста Налоговых доходов бюджета в 2001 году возрос по отношению к 2000 году на 19,5%, но к 2002 году сократился на 26,2%.

3.Доля налоговых доходов с каждым годом увеличивается, а доля ВВП уменьшается, кроме 2002 года, когда доля ВВП очень сильно возрастает. Поэтому доля налоговых доходов относительно ВВП с каждым годом увеличивается.

4.Как видно из таблицы, на 2000 год динамика ВВП была меньше темпа прироста налоговых доходов бюджета на 21,6% (9,6%<31,2%).

На 2001 год динамика ВВП по-прежнему осталась меньше темпа прироста налоговых доходов бюджета на 38,9% (11,8%<50,7%).

На 2002 год ситуация совершенно изменилась. Динамика ВВП больше темпа прироста налоговых доходов бюджета на 20,9% (45,4%>24,5%).

5.В целом, как на 2000 год, так и на 2001 и 2002 года, наблюдается реальный рост налоговых доходов бюджета, так как темпы прироста налоговых доходов бюджета больше инфляции.

6.Проанализировав данную ситуацию можно сказать, что фискальная функция государства за рассматриваемые периоды улучшила свою работу, налоговые доходы бюджета за каждый год увеличивались более чем в 1,5 раза, это связано с улучшением сбора налогов, повышением ответственности налогоплательщиков и более результативной работой налоговых органов. Уровень инфляции также заметно снизился с 18% до 11% в 2009 году. Но, не смотря на этот положительный фактор, такой важный показатель для государства, как ВВП страны большими темпами падает вниз, так за 4 года он упал и более чем в 1,5 раза. Это свидетельствует о том, что в стране слабо развито производство товаров и услуг, а значит, очень велика зависимость от других государств, которые обеспечивают данную страну импортными товарами. Государство со своей экономикой отходит на задний план в мировом хозяйстве. Чтобы не допустить еще большего ухудшения необходимо развивать должным образом национальную хозяйственную систему, нужно чтобы развитие государственных финансов имели положительные тенденции.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ:

- Акопова Е.С., Воронкова О.Н., Гаврилко Н.Н. Мировая экономика и международные экономические отношения. Серия «Учебники, учебные пособия». Ростов-на-Дону: «Феникс», 2000. – 416 с.

- Ефимова Е.Г., Бордунова С.А. Мировая экономика: Учебное пособие для студентов-экономистов. 4-е изд., стереот. – М.: МГИУ, 2007. – 208 с., ил.

- Киреев А. Международная экономика. М.: Международные отношения, 1999.

- Колесов В.П. Международная экономика: Учебник. – М.: ИНФРА-М, 2004.

- Николаева И.П.. Экономическая теория. Учебник. – М.: «Проспект», 2000. – 448 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Рефераты на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Рефераты для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Реферат, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Основные этапы развития бюджетных отношений в России

- Этапы становления и развития бюджетной системы РФ

- Бюджетная система РФ, ее состав и принципы организации

- Бюджетная система Российской Федерации

- Бюджетная система

- Особенности бюджетной системы РФ

- Бюджетная система Российской Федерации

- Контрольная по Бюджетной системе РФ

- Бюджетный процесс как форма управления бюджетной системой

- Бюджетная система РФ, ее состав и принципы организации

- Особенности современного развития финансовых систем развитых стран

- Бюджетная система Российской Федерации

- Бюджет и бюджетная система Российской Федерации

- Бюджетная система Российской Федерации

- Бюджетная система Российской Федерации

- Бюджетная система РФ

- Бюджетная система Российской Федерации

- Бюджетная система Российской Федерации

- Бюджетно-налоговая политика государства

- Бюджетная система Российской Федерации

![Бюджетная система государства, ее состав и принципы организации [09.10.12]](/files/works_screen/1/22/91.png)