Главная » Бесплатные рефераты » Бесплатные материалы для государственных экзаменов »

Задачи с решением для подготовки к итоговой государственной аттестации

Тема: Задачи с решением для подготовки к итоговой государственной аттестации

Раздел: Бесплатные материалы для государственных экзаменов

Тип: Задача | Размер: 95.02K | Скачано: 1750 | Добавлен 12.02.10 в 22:32 | Рейтинг: +35 | Еще Задачи

ПОДОБНЫЕ ЗАДАЧИ С РЕШЕНИЯМИ ДЛЯ ПОДГОТОВКИ К ИТОГОВОЙ ГОСУДАРСТВЕННОЙ АТТЕСТАЦИИ ПО КАФЕДРЕ «ФИНАНСОВЫЙ МЕНЕДЖМЕНТ» (2009/2010 УЧ. ГОД)

1. ЗАДАЧА.

Определить объем производства и продаж, если имеются следующие данные: постоянные затраты предприятия FC = 450 тыс. руб. в год; переменные затраты VC = 50 руб. на единицу продукции. Цена единицы продукции – 200 руб., предполагаемая прибыль - 300 тыс. руб.

Определить объем прибыли предприятия, если объем продаж снизится на 20 %.

Решение:

1) Необходимо определить выручку

Прибыль = Выручка - Переменные затраты - Постоянные затраты

Обозначим х – объем производства (шт.),

тогда получим уравнение:

300 000 = 200*х – 50*х – 450 000

150*х = 750 000

х =5000

Выручка составит: 5 000 * 200 = 1000 000 руб.

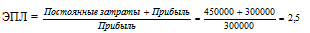

2) Определим эффект производственного левериджа

Эффект производственного левериджа показывает, что при снижении объема продаж на 20 %, прибыль уменьшится на 50 % (20 % * 2.5), т.е. на 150000 руб. (300 000 * 50 %) и составит 150000 руб. (300 000 – 150000).

2. ЗАДАЧА.

Располагая ниже приведенными данными, определите плановую потребность предприятия в оборотном капитале:

|

Показатели |

|

Объем продаж, млн. руб. |

|

Оборотный капитал в среднем за год, млн. руб. |

|

Коэффициент загрузки оборудования |

|

Коэффициент оборачиваемости оборотного капитала |

|

Продолжительность оборота оборотного капитала |

По плану объем продаж вырастет на 8 %, а продолжительность оборота оборотного капитала составит 70 дней.

Решение:

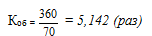

Определим соответствующий коэффициент оборачиваемости в плановом периоде:

Оборотный капитал за год обернется 5,142 раза, принося прибыль.

Выручка плановая составит: 200 * 1,08 = 216 млн. руб.

Величина оборотного капитала плановая будет равна:

3. ЗАДАЧА.

Статьи баланса организации характеризуются следующими данными:

- внеоборотные активы – 10 млн. руб.;

- запасы и затраты - 5 млн. руб.;

- дебиторская задолженность – 2 млн. руб.;

- денежные средства – 0,5 млн. руб.

Определите величину заёмных средств, если величина собственного капитала составляет 8 млн. руб.

Решение:

Итого активы = 10 + 5 + 2 + 0,5 = 17,5 (млн. руб.)

Собственный капитал – это разность между активами и обязательствами.

Поэтому заемный капитал = 17,5 - 8 = 9,5 (млн. руб.)

4. ЗАДАЧА.

Первоначальные инвестиции в новое оборудование I0 =2300 тыс. руб.

Ожидаемый чистый денежный поток FCV = 700 тыс. руб.

Срок cлужбы оборудования - 5 лет. Норма дисконта 10%.

Оправданы ли затраты на приобретение нового оборудования?

Решение:

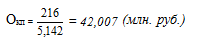

Величина инвестиционных затрат I0 = 2300 000 руб. Необходимо найти чистую приведенную стоимость NPV.

Если NPV >0, то проект выгоден, он принимается,

NPV =0, то проект только окупает затраты, но не приносит дохода,

NPV <0, то проект убыточен, от него следует отказаться

NPV=PV –I0 , где

PV – текущая стоимость;

FV – будущая стоимость (700 000 руб.);

i – 10% ставка дисконтирования;

n – период сделки;

I0 – первоначальные инвестиции.

PV = 2 653000 руб.

NPV=2653000 – 2300 000 = 353000 (руб.)

Так как NPV больше «0», проект доходный, затраты оправданны.

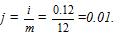

5. ЗАДАЧА.

В соответствии с договором поставки оборудования покупатель должен заплатить за него поставщику 800 тыс. руб. По условиям договора покупатель сначала выплачивает 30% стоимости оборудования, а оставшуюся сумму он должен погашать в течение 2 лет ежемесячными платежами. Рассчитать величину платежей при ставке дисконтирования 12%.

Решение:

- По условиям договора покупатель сначала выплатил

800 000 * 30 % = 240 000 руб.

Ему осталось выплатить

800 000 – 240 000 = 560 000 руб.

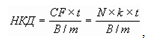

2) В условии задачи описан аннуитет, когда осуществляются равные по величине платежи.

Имеем:

стоимость аннуитета FV=560000 руб.;

период n = 2 года;

годовая процентная ставка i = 12%;

количество раз начисления процентов в году m=12;

внутригодовая ставка начисления дохода

А = 560000*0,01/(1 – 1/(1+0,01)24) = 560000*0,01/(1 – 1/1,2645) = 560000*0,01/(1 – 0,791) = 5600/0,209 = 26794 (руб.)

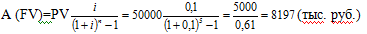

6. ЗАДАЧА.

Организация выпустила облигационный заём сроком на 5 лет в размере 50 млн. руб. Банк открыл депозит под 10% годовых.

Определить размер погасительного фонда, формируемого ежегодными платежами.

Решение:

Денежные единицы в тыс. руб.

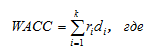

7. ЗАДАЧА.

Определить средневзвешенную цену капитала при следующих данных:

Собственный капитал 10 млн. руб.

Заемный капитал 7 млн. руб.

В т.ч.

Краткосрочный 5 млн. руб.

Долгосрочный 2 млн. руб.

Цена акционерного капитала 18%, процент по долгосрочному кредиту -15%, цена краткосрочного кредита-20%. Ставка налога на прибыль 20 %.

Решение:

Общая величина капитала: 10 + 7 = 17

Собственный капитал составляет 58,8 %

Заемный капитал составляет 41,2 %

в т.ч.

краткосрочный 29,4 %

долгосрочный 11,6 %

Средневзвешенная цена капитала () определяется по формуле:

r – доходность (цена) i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

WACC = 18 % * 0,588 + 15%*(1 – 0,20)*0,116 + 20%*(1 – 0,20)*0,294 = (0,105 + 0,0139 + 0,047)100% =16,14%

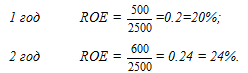

8. ЗАДАЧА.

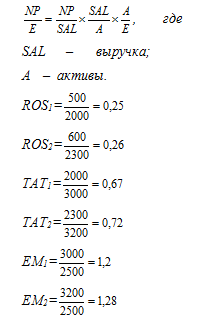

Используя формулу Дюпона, дать факторный анализ рентабельности собственного капитала при следующих данных:

|

Показатели, тыс. руб. |

1 год |

2 год |

|

Выручка, тыс. руб. |

2000 |

2300 |

|

Активы, тыс. руб. |

3000 |

3200 |

|

Чистая прибыль, тыс. руб. |

500 |

600 |

|

Собственный капитал, тыс. руб. |

2500 |

2500 |

Решение:

где

ROE – рентабельность собственного капитала;

NP – чистая прибыль;

E – собственный капитал.

Имеем:

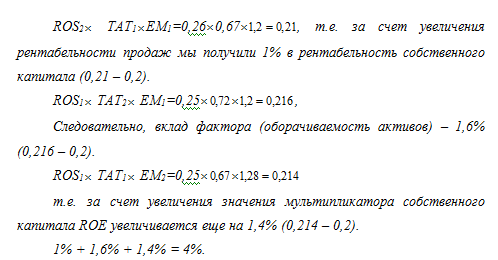

Во втором году рентабельность собственного капитала увеличилась на 4 %. Определим, что повлияло на это увеличение, для чего воспользуемся формулой Дюпона.

Формула Дюпона представляет собой трехфакторную модель динамики рентабельности собственного капитала.

ROE=ROSxTATxEM =

9. ЗАДАЧА.

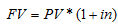

Вкладчик разместил на 4 года в банке 40 тыс. руб. Начисляются сложные проценты: в первом году – по ставке 8 %, во втором 7 %, в третьем – 9 %, в четвертом – 7%. Определить будущую стоимость вклада к концу четвертого года.

Решение:

В случае наращения по годовой сложной ставке будущая стоимость вклада к концу каждого года определяется по формуле:

PV– современная стоимость;

i – процентная ставка;

=1 – период.

Получим

в первом году: FV = 40000(1+0.08) = 43200 (руб.)

во втором году: FV = 43200(1+0.07) = 46224 (руб.)

в третьем году: FV = 46224(1+0.09) = 50384 (руб.)

в четвертом году: FV = 50384(1+0.07) = 53911 (руб.)

К концу четвертого года стоимость вклада составит 53911 (руб.)

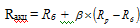

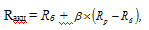

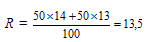

10. ЗАДАЧА.

Безрисковая ставка 8%, стандартное отклонение доходности рыночного портфеля 13%, стандартное отклонение доходности портфеля инвестора 26%, ожидаемая доходность рыночного портфеля 17%.

Определить ожидаемую доходность портфеля инвестора.

Решение:

Доходность портфеля определяется по формуле:

Rакц – цена акции;

Rб – доходность безрисковых ценных бумаг;

ß – бета-коэффициент;

Rр – доходность среднерыночных ценных бумаг.

–коэффициент определяет уровень риска вложения акций конкретной компании. Рассчитывается как отношение уровня колеблемости рыночной стоимости акций конкретной компании к уровню колеблемости рынка в целом.

Ожидаемая доходность портфеля инвестора составит:

Rакц = 8 + 2 * (17 –8) =26%

11. ЗАДАЧА.

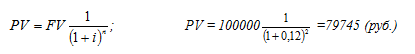

Определить текущую стоимость долга, если Вам должны вернуть 100 тыс. руб. через 2 года, но должник готов сегодня погасить долг из расчета 12% годовых.

Решение:

По условию:

будущая стоимость долга FV = 100000 рублей;

период n = 2 года;

процентная ставка I = 12%.

Определим текущую стоимость долга по формуле:

12. ЗАДАЧА.

Какую сумму выплатит компания собственникам по методике остаточного дивиденда, если структура капитала организации имеет следующий вид:

- собственный капитал – 63%;

- заемный капитал – 37%;

ожидаемая чистая прибыль 1800 тыс. руб., планируемая величина инвестиций составит 900 тыс. руб.

Решение:

При консервативной дивидендной политике (когда выплаты собственникам производятся по остаточному принципу), величина чистой прибыли, направляемой организацией на выплату дивидендов, будет следующей:

Div = NP – (NP - NIE), где:

Div – дивидендные выплаты;

NP – ожидаемая чистая прибыль;

NI - величина инвестиций в планируемом периоде;

E - собственный капитал, в долях.

Div = 1800 – (1800 - 9000,63) = 567 (тыс. руб.)

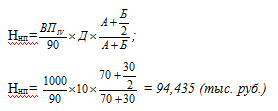

13. ЗАДАЧА.

Затраты на валовую продукцию в IV квартале составили 1000 тыс. руб. Длительность производственного цикла 10 дней. Доля первоначальных затрат 70%, последующих – 30%.

Определить норматив по незавершенному производству.

Решение:

Ннп = В, где

Ннп – норматив по незавершенному производству;

В – однодневные затраты на выпуск продукции;

Д – длительность производственного цикла;

К – коэффициент нарастания затрат.

где ВП – валовая продукция

где А – первоначальные затраты (70%),

Б – затраты, нарастающие равномерно (30%)

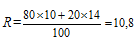

Имеем

14. ЗАДАЧА.

Определите сумму амортизационных отчислений линейным методом и методом двойного уменьшающегося остатка, если стоимость оборудования – 800 тыс. руб., а нормативный срок его службы – 6 лет.

Решение:

1) Линейный метод

ежегодная сумма амортизационных отчислений составит

800:6=133,33 (руб.)

2) Метод двойного уменьшающегося остатка

Норма амортизации (100%:6=16,67%) увеличивается на коэффициент ускорения – 2. Следовательно, норма амортизации уже равна 16,67%*2=33,34%. .Амортизационные отчисления составят:

1 год 800000*33,34%=266720 (руб.)

2 год (800000-266720)*33,34%= 177795 (руб.)

3 год (800000-266720-177795)*33,34%= 118519 (руб.)

4 год (800000-266720-177795-118519)*33,34% = 79004 (руб.)

5 год (800000-266720-177795-118519-79004)*33,34%=52664 (руб.)

Итого амортизационные отчисления за 5 лет составили 694702 (руб.)

Амортизация за 6 год = 800000 – 694702 = 105298 (руб.)

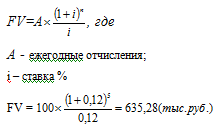

15. ЗАДАЧА.

Для погашения пакета облигаций, выпущенных ОАО на 5 лет, создаётся выкупной фонд. Ежегодные отчисления в него составляют 100 тыс. руб., на них начисляются проценты по ставке 12%. Определите итоговую наращенную сумму денежных средств при условии, что проценты начисляются 1 раз в год.

Решение:

16. ЗАДАЧА.

Среднерыночная доходность акции составляет 17 %, безрисковая ставка – 12 %. По акции А доходность составляет 20 %, а -коэффициент 1,2. При таких условиях акция А переоценена или недооценена?

Решение:

Цена акции определяется по формуле:

где

Rакц – цена акции;

Rб – доходность безрисковых ценных бумаг;

– бета-коэффициент;

Rр – доходность среднерыночных ценных бумаг.

Цена акции равна: Rакц = 12 + 1,2 * (17 – 12) = 18 % < 20 %, следовательно, акция переоценена..

17. ЗАДАЧА.

Определить доходность и риск инвестиционного портфеля, состоящего из 2 акций:

|

Вид акции |

Доля, % |

Доходность, % |

-коэффициент |

|

А |

80 |

10 |

0,8 |

|

Б |

20 |

14 |

1,2 |

Решение:

Доходность портфеля равна:

r – доходность (цена) i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

Риск портфеля определим по формуле:

ß – бета-коэффициент i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

< 1, т.е. портфель менее рискованный, чем рынок в целом.

18. ЗАДАЧА.

Купонная 3-летняя облигация А по курсу 90,0. Необходимо определить сумму, которую заплатит инвестор за 30 дней до погашения купона. Номинал облигации – 1000 руб. Купонный доход в год составляет 150 руб. Длительность периода между выплатами купонного дохода – 90 дней.

Решение:

Для удобства сопоставления рыночных цен облигаций с различными номиналами в финансовой практике используется специальный показатель, называемый курсовой стоимостью или курсом ценной бумаги. Под ним понимают текущую цену облигации в расчете на 100 денежных единиц ее номинала, определяемую по формуле:

K = ( P / N ) x 100,

где K - курс облигации; P - рыночная цена; N - номинал.

Цена покупки акции (P):

1000*90%=900 (руб.)

Годовая купонная доходность составит:

Поскольку облигация продается за 30 дней до следующей выплаты, купонный доход, равный 15% годовых от номинала, будет получен новым хозяином бумаги – покупателем (инвестором).

Для того, чтобы эта операция была выгодной для продавца, величина купонного дохода должна быть поделена между участниками сделки, пропорционально периоду хранения облигации между двумя выплатами.

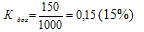

Причитающаяся участникам сделки часть купонного дохода может быть определена по формуле обыкновенных, либо точных процентов. Накопленный купонный доход на дату сделки можно определить по формуле:

где CF - купонный платеж; t - число дней от начала периода купона до даты продажи (покупки); N - номинал; k - ставка купона; m - число выплат в год; В = (360) - используемая временная база.

t=90-30=60 (дней)

B=360 дней

m=360:90 дней=4

НКД=(1000*0,15:4*60):90=25(руб.)

Рассчитанное значение представляет собой часть купонного дохода, на которую будет претендовать в данном случае продавец. Свое право на получение части купонного дохода (т.е. за 60 дней хранения) он может реализовать путем включения величины НКД в цену облигации.

900+25 = 925 (руб.)

19. ЗАДАЧА.

Прибыль предприятия до вычета процентов и налогов составила 4 млн. руб., сумма процентов за кредит 1,5 млн. руб., ставка налогов на прибыль 20 %. Оценить эффективность заемной политики организации на основе следующих данных баланса:

|

Актив, млн. руб. |

Пассив, млн руб. |

|

Здания и сооружения |

7 |

Собственный капитал |

8 |

|

Машины |

2 |

Заемный капитал, в т.ч.: Краткосрочный Долгосрочный |

6 |

|

Товарные запасы |

3 |

||

|

Дебиторская задолженность |

1 |

5 |

|

|

Денежные средства |

1 |

1 |

|

|

Итого |

14 |

Итого |

14 |

Решение:

Рассчитаем эффект финансового левериджа по формуле:

ЭФЛ = (1 – Н) * (Rэк – Пр) * ЗК/СК, где

Н – ставка налога на прибыль;

Rэк – рентабельность экономическая; Rэк = EBIT/АКТИВЫ;

Пр – проценты;

ЗК – заемный капитал;

СК – собственный капитал.

ЭФЛ показывает изменение рентабельности собственного капитала в связи с привлечением заемных средств.

ЭФЛ = (1 – 0,20) * (4/14 – 1,5/6) * 6/8 = 0,8*(0,286 – 0,25) * 0,75 = 0,0216.

(0,286 – 0,25) – дифференциал финансового левериджа. Он показывает нарастание или снижение финансовых ресурсов. У нас получился со знаком «+», значит, финансовая политика рациональна.

20. ЗАДАЧА.

Предприятие инвестирует 3 млн. руб. в новое оборудование. Ожидаемые поступления чистого денежного потока FCF = 1 млн. руб. Срок службы 6 лет. Ставка дисконтирования 10 %. Является ли данный проект приемлемым?

Решение:

Величина инвестиционных затрат I0 = 3000 тыс. руб. Необходимо найти чистую приведенную стоимость NPV.

Если NPV >0, то проект выгоден, он принимается,

NPV =0, то проект только окупает затраты, но не приносит дохода,

NPV <0, то проект убыточен, от него следует отказаться

NPV=PV –I0 , где

PV – текущая стоимость;

FV – будущая стоимость(1000 тыс. руб.);

i – ставка дисконтирования (10%);

n – период сделки (6 лет);

I0 – первоначальные инвестиции.

PV = FV

PV 1 года = 1000*1/(1+0,1)1= 909,09 тыс. руб.

PV 2 года = 1000*1/(1+0,1)2= 826,45тыс. руб.

PV 3 года = 1000*1/(1+0,1)3=751,31 тыс. руб.

PV 4 года = 1000*1/(1+0,1)4=683,06 тыс. руб.

PV 5 года 1000*1/(1+0,1)5=621,12 тыс. руб.

PV 6 года 1000*1/(1+0,1)6=564,98 тыс. руб.

PV = 4356 тыс. руб.

NPV=4356 – 3000 = 1356 тыс. руб.

Так как NPV больше «0» проект эффективен.

21. ЗАДАЧА.

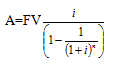

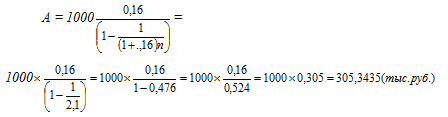

Определить размер ежегодного платежа по ипотечному кредиту в размере 1000 тыс. руб., который выдан на 5 лет под 16% годовых.

Решение:

Мы имеем дело с аннуитетом (А), когда погашение кредита происходит равными срочными платежами.

По условию:

период лет;

годовая процентная ставка I = 16%;

будущая стоимость аннуитета FV = 1000 тыс. руб.

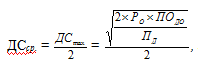

22. ЗАДАЧА.

Определить оптимальный остаток денежных средств по модели Баумоля, если планируемый объем денежного оборота составил 20 млн. руб., расходы по обслуживанию одной операции пополнения денежных средств 50 руб., уровень потерь альтернативных доходов при хранении денежных средств 5 %.

Решение:

Согласно модели Баумоля, оптимальный остаток денежных средств на расчетном счете предприятия:

ДСmax – верхний предел остатка денежных средств организации;

Ро – расходы по обслуживанию одной операции пополнения денежных средств;

ПД - уровень потерь альтернативных доходов при хранении денежных средств в банке, в долях;

ПОДО - планируемый объем денежного оборота предприятия.

23. ЗАДАЧА.

Стоимость оборудования – 1500 тыс. руб., нормативный срок службы – 5 лет.

Рассчитать сумму амортизационных отчислений линейным методом и методом двойного уменьшающегося остатка.

Решение:

1) Линейный метод

ежегодная сумма амортизационных отчислений составит

1 500 : 5 = 300 тыс. руб.

2) Метод двойного уменьшающегося остатка

Норма амортизации (100% : 5 = 20%) увеличивается на коэффициент ускорения – 2. Следовательно, норма амортизации уже равна 40%.

Амортизационные отчисления составят:

1 год 1 500 * 40% = 600 тыс. руб.

2 год (1 500 – 600) * 40% = 360 тыс. руб.

3 год (900 – 360) * 40% = 216 тыс. руб.

4 год (540 – 216) * 40% = 129,6 тыс. руб.

5 год 1500-600-360-216-129,6=194,4 тыс. руб.

Итого: 1 500 тыс. руб.

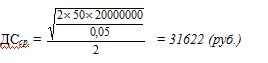

24.ЗАДАЧА.

Рыночная цена обыкновенных акций предприятия составляет 1000 руб. Ожидается, что их рыночная цена за 2 года вырастет до 1200 руб. Предполагается, что на каждую акцию в конце следующих 2 лет будет выплачено по 100 руб. дивидендов. Определите текущую (внутреннюю) стоимость акции и её доходность; оцените привлекательность акции как формы вложения денежных средств, если требуемая доходность составляет 12%.

Решение:

Рассчитаем приведенную стоимость акции:

= Приведенная стоимость будущих дивидендов + Приведенная рыночная цена акции на момент продажи =

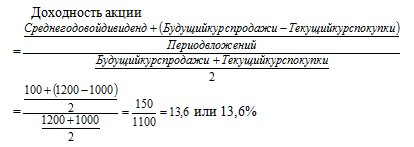

Определим доходность акции:

25. ЗАДАЧА.

Определите коэффициент финансовой устойчивости предприятия, располагая следующими данными:

|

Актив, млн. руб. |

Пассив, млн. руб. |

||

|

Основные средства |

10 |

Собственный капитал |

9 |

|

Товарные запасы |

2 |

Заемный капитал, в т.ч. |

7 |

|

Дебиторская задолженность |

3 |

Долгосрочный |

4 |

|

Денежные средства |

1 |

Краткосрочный |

3 |

|

Итого |

16 |

Итого |

16 |

Решение:

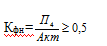

Показатели финансовой устойчивости отражают соотношение собственных и заемных средств в источниках финансирования компании, т.е. характеризуют степень финансовой независимости компании от кредиторов.

- коэффициент финансовой независимости

где Акт – актив баланса

предприятие имеет достаточный запас финансовой прочности.

Этот коэффициент характеризует зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании и тем выше риск неплатежеспособности. Считается, что в предприятие с высокой долей собственного капитала инвесторы, и особенно кредиторы, вкладывают средства более охотно, поскольку оно с большей вероятностью может погасить долги за счет собственных средств. Кроме того, компании с высокой долей привлеченных средств, как правило, должны производить значительные выплаты по процентам, и соответственно средств, остающихся для обеспечения выплат дивидендов и создания резервов, будет меньше.

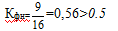

2) коэффициент обеспеченности собственными источниками запасов и затрат

У предприятия отсутствуют собственные источники формирования запасов и затрат. На это надо обратить внимание.

26. ЗАДАЧА.

Определить доходность и риск портфеля, если в инвестиционном портфеле 2 актива:

Вид актива |

Доля, % |

Доходность, % |

-коэффициент |

|

А |

50 |

14 |

1,1 |

|

В |

50 |

13 |

0,9 |

Решение:

Доходность портфеля равна:

где

r – доходность (цена) i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

Риск портфеля определим по формуле:

ß – бета-коэффициент i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

= 1, портфель такой же рисковый, как и рынок в целом.

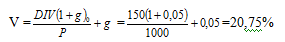

27. ЗАДАЧА.

Определите средневзвешенную стоимость капитала, если организация планирует сохранить действующую структуру капитала в следующем соотношении:

- обыкновенные акции – 40%;

- привилегированные акции – 10%;

- нераспределённая прибыль – 20%

- кредит - 30%

Доходность привилегированных акций составляет 10%, размер дивиденда по обыкновенным акциям – 150 руб., цена обыкновенной акции 1000 руб., ожидается рост дивидендов по обыкновенным акциям на 5% в год. Кредит организации может привлечь под 20% годовых, ставка налога на прибыль 20%.

Решение:

Стоимость привлечения обыкновенных акций для предприятия при использовании модели Гордона будет рассчитываться по формуле:

где D1 — дивиденд, выплачиваемый в первый год;

Рm — рыночная цена одной акции (цена размещения);

g — ставка роста дивиденда.

Стоимость собственного капитала в части нераспределенной прибыли также будет осуществляться по этой формуле.

За счет налоговой экономии реальная ставка процента за кредит I уменьшится по сравнению с контрактной и будет равна I0 (1-T), где

I0 – ставка процента за кредит

T – ставка налога на прибыль

I =20% (1 – 0,2) – 16%

. Средневзвешенная стоимость капитала определяется по формуле средней арифметической взвешенной и обозначается WACC (Weighted Average Cost of Capital). Основная формула для расчета средневзвешенной стоимости капитала имеет вид:

WACC = Σ(Ci × qi),

где Ci — стоимость каждого источника средств;

qi — доля данного источника в общей сумме инвестируемого капитала.

Расчет WACC удобно производить с помощью таблицы:

|

Вид |

Стоимость |

|

Доля |

|

Взвешенная стоимость |

|

Заемный капитал |

20%(1-0.2)=16% |

|

0.3 (30%) |

= |

0,048 |

|

Привилегированные акции |

10% |

|

0.1 (10%) |

= |

0,011 |

|

Обыкновенные акции |

20,75% |

|

0.4 (40%) |

= |

0,083 |

|

Нераспределенная прибыль |

20,75% |

|

0,2 (20%) |

|

0,0415 |

|

Средневзвешенная стоимость капитала |

0,1835 (18,35%) |

||||

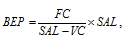

28. ЗАДАЧА.

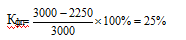

На основе следующих данных определить точку безубыточн6ости, запас финансовой прочности и эффект операционного левериджа:

|

Показатели |

Тыс. руб. |

|

Объем продаж |

3000 |

|

Постоянные затраты |

1500 |

|

Переменные затраты |

1000 |

|

Прибыль |

500 |

Решение:

Искомая точка безубыточности в денежном выражении определяется следующей формулой:

где

SAL – выручка от реализации продукции;

FC – постоянные затраты;

VC – переменные затраты.

Точка безубыточности характеризует такой объем производства, при котором достигается окупаемость постоянных и переменных затрат. Ниже этого объема выпуск продукции становится невыгодным.

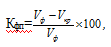

- Запас финансовой прочности показывает соотношение между фактическим и критическим объемом выпускаемой продукции

где

Vф – фактический объем выпуска; Vкр – критический объем выпуска.

в денежном выражении это 750 тыс. руб.

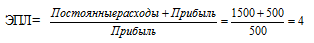

Эффект операционного рычага – это явление, при котором незначительное изменение выручки приводит к более значительному изменению прибыли при сложившейся структуре затрат.

29. ЗАДАЧА.

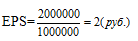

Чистая прибыль ОАО составляет 2000 тыс. руб. Количество обыкновенных акций 1 млн. штук. Рыночная цена одной акции 20 руб. ОАО планирует направить 50% чистой прибыли на развитие производства. Определите прибыль на акцию, дивиденд на акцию и коэффициент выплаты дивиденда.

Решение:

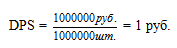

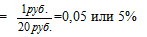

Коэффициент дохода на акцию:

Прибыль на акцию EPS = прибыль к распределению (т.е. чистая прибыль – дивиденды привилегированные) / число акций.

Сумма дивидендных выплат из нераспределенной прибыли составит:

20000000,5 = 1000000 (руб.)

Дивиденд на акцию

DPS = сумма дивидендных выплат / число акций.

Коэффициент дивидендной доходности:

DY = дивиденд на акцию (DPS) / рыночная стоимость акции

30. ЗАДАЧА.

Определите эффект финансового рычага, возникающего при привлечении заёмного капитала в объёме 5000 тыс. руб. под 20% годовых, величина собственного капитала составляет 9000 тыс. руб. Экономическая рентабельность – 25%, ставка налога на прибыль – 20%.

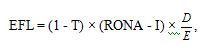

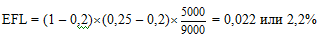

Решение:

Для анализа эффективности управления структурой источников финансирования предприятия рассчитывается т.н. эффект финансового рычага:

где:

|

EFL |

— |

эффект финансового рычага, в десятичном выражении. |

|

T |

— |

ставка налога на прибыль, в десятичном выражении. |

|

RONA |

— |

экономическая рентабельность (рентабельность чистых активов), %. |

|

I |

— |

размер ставки процентов за кредит, %. |

|

D |

— |

сумма используемого заемного капитала. |

|

E |

— |

сумма собственного капитала. |

За счет налоговой экономии реальная ставка процента за кредит I уменьшится по сравнению с контрактной и будет равна I0 (1-T), где

I0 – ставка процента за кредит

T – ставка налога на прибыль

I =20% (1 – 0,2) – 16%

Эффект рычага положительный – увеличение заемного капитала повышает рентабельность собственного капитала. Другими словами, если рентабельность активов больше стоимости заемных источников финансирования, целесообразно увеличивать долю заемных средств (с точки зрения повышения рентабельности собственного капитала). И наоборот.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Отзывы о работе:

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Задачи с решением к государственному экзамену 2011 год

- Задачи к госам по финансовому менеджменту 2012 год

- Задачи к государственному экзамену по банкам банковским технологиям 2014 год

- Задачи для подготовки к итоговой государственной аттестации 2010/2011 учебный год

- Решение задач к госам по финансовому менеджменту 2012 год

- Задачи с решением для специальности менеджмент организации 2012 год

![Задачи с решением для подготовки к итоговой государственной аттестации [12.02.10]](/files/works_screen/54/5.png)