Главная » Бесплатные рефераты » Бесплатные рефераты по анализу финансовой отчетности »

Контрольная по АФО Вариант №2

Тема: Контрольная по АФО Вариант №2

Раздел: Бесплатные рефераты по анализу финансовой отчетности

Тип: Контрольная работа | Размер: 49.94K | Скачано: 310 | Добавлен 20.01.15 в 14:30 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Москва 2014

Содержание

Введение…………………………………………………………………………...3

Задание 1…………………………………………………………………………..4

Задание 2…………………………………………………………………………..5

Задание 3…………………………………………………………………………..8

Задание 4…………………………………………………………………………10

Задание 5……………………………………………………………………...….11

Задание 6……………………………………………………………………...….13

Задание 7…………………………………………………………………………15

Заключение……………………………………………………………………....18

Список литературы………………………..………………………………….…20

ВВЕДЕНИЕ

В экономических условиях, действующих в наши дни, чрезвычайно важно значение финансовой информации. Для того, чтобы оценить текущее финансовое состояние предприятия, его финансовую структуру, ликвидность и платежеспособность проводят анализ финансовой отчетности. Эта тема актуальна, так как на основе достоверной, объективной информации можно оценить финансовые результаты деятельности организации, экономические перспективы, финансовые риски и принять оптимальные управленческие меры.

Целью данной контрольной работы является освоение методики проведения анализа финансовой отчетности, а также формирование достоверной оценки финансового состояния организации. Для достижения цели необходимо решить следующие задачи:

- провести счетную проверку показателей форм бухгалтерской отчетности, дать оценку состава, структуры бухгалтерского баланса;

- рассчитать коэффициенты, характеризующие изменение структуры баланса, его платежеспособности и финансовой устойчивости;

- оценить влияние факторов на изменение результативных показателей;

- обобщить результаты проведённого анализа, сформулировать выводы и разработать рекомендации, направленные на вовлечение в производство выявленных резервов.

Объектом исследования является организация ОАО «Х», предметом исследования - финансовая деятельность данной организации. Информационной базой являются формы бухгалтерской отчетности.

Задание 1

Провести счетную проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности и охарактеризовать качественный уровень представленной отчетности. Провести взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности.

Результаты проверки оформить в табл.1.1

Таблица 1.1

Проверка согласованности показателей,

отраженных в бухгалтерской отчетности

|

Показатель |

Проверяемая форма |

Согласуемая форма |

||

|

Название формы |

Сумма, тыс. руб. |

Название формы |

Сумма, тыс. руб. |

|

|

1 |

2 |

3 |

4 |

5 |

|

Основные средства: |

Форма № 1 |

|

Форма № 5 (выписка из пояснений к бухгалтерскому балансу) |

|

|

на конец 2012 г. |

443 848 |

443 848 |

||

|

на конец 2013 г. |

636 276 |

636 276 |

||

|

на конец 2014 г. |

873 998 |

873 998 |

||

|

Денежные средства: |

Форма № 1 |

|

Форма №4 (отчет о движении ден. средств) |

|

|

на конец 2012 г. |

8 419 |

8 419 |

||

|

на конец 2013 г. |

1 335 |

1 335 |

||

|

на конец 2014 г. |

9 235 |

9 235 |

||

|

Уставной капитал: |

Форма № 1 |

|

Форма №3 (отчет об изменениях капитала) |

|

|

на конец 2012 г. |

500 000 |

500 000 |

||

|

на конец 2013 г. |

500 000 |

500 000 |

||

|

на конец 2014 г. |

500 000 |

500 000 |

||

|

Нераспределяемая прибыль (непокрытый убыток): |

Форма № 1 |

|

Форма №3 (отчет об изменениях капитала) |

|

|

на конец 2012 г. |

31 854 |

31 854 |

||

|

на конец 2013 г. |

49 917 |

49 917 |

||

|

на конец 2014 г. |

51 492 |

51 492 |

||

|

Нематериальные активы: |

Форма № 1 |

|

Форма № 5 (выписка из пояснений к бухгалтерскому балансу) |

|

|

на конец 2012 г. |

330 |

- |

||

|

на конец 2013 г. |

244 |

- |

||

|

на конец 2014 г. |

53 |

- |

||

|

Добавочный капитал: |

Форма № 1 |

|

Формула №3 (отчет об изменениях капитала) |

|

|

на конец 2012 г. |

55 815 |

55 815 |

||

|

на конец 2013 г. |

55 815 |

55 815 |

||

|

на конец 2014 г. |

55 727 |

55 727 |

||

Вывод:

В результате заполнения таблицы 1.1 была проведена взаимоувязка показателей, отраженных в разных формах отчетности, установлено их соответствие, а так же качественность и достоверность представленной бухгалтерской информации, что отвечает требованиям необходимым для проведения анализа и оценки финансового положения предприятия.

Задание 2

По данным бухгалтерского баланса проанализировать и оценить динамику состава и структуры активов и пассивов организации.

Данные об имущественном положении и источниках финансирования активов организации отразить в таблице 2.1

Таблица 2.1

Горизонтальный и вертикальный анализ активов и пассивов организации

|

Показатель |

Абсолютная величина, тыс. руб. |

Темп роста (снижение), % |

Структура активов и пассивов, % |

|||||

|

на 31 декабря предыдущего года |

на 31 декабря отчетного года |

Изменение (+,-) |

на 31 декабря предыдущего года |

на 31 декабря отчетного года |

Изменение (+,-) |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

АКТИВЫ |

||||||||

|

1. Внеоборотные активы - всего |

538 136 |

714 465 |

176 329 |

132,77 |

33,293 |

42,390 |

9,096 |

|

|

В том числе: |

330 |

244 |

-86 |

73,94 |

0,020 |

0,014 |

-0,006 |

|

|

1.1. Нематериальные активы |

||||||||

|

1.2. Результаты исследований и разработок |

- |

- |

- |

- |

- |

- |

- |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

1.3. Основные средства |

443 848 |

636 276 |

192 428 |

143,35 |

27,460 |

37,751 |

10,291 |

|

|

1.4. Доходные вложения в материальные ценности |

- |

- |

- |

- |

- |

- |

- |

|

|

1.5. Долгосрочные финансовые вложения |

22 853 |

22 404 |

-449 |

98,04 |

1,414 |

1,329 |

-0,085 |

|

|

1.6. Отложенные налоговые активы |

8 440 |

8 872 |

432 |

105,12 |

0,522 |

0,526 |

0,004 |

|

|

1.7. Прочие внеоборотные активы |

62665 |

46 669 |

-15 996 |

74,47 |

3,877 |

2,769 |

-1,108 |

|

|

2. Оборотные активы - всего |

1 078 212 |

971 010 |

-107 202 |

90,057 |

66,707 |

57,610 |

-9,096 |

|

|

В том числе: |

|

|

|

|

|

|

|

|

|

2.1. Запасы |

419 262 |

446 009 |

26 747 |

106,38 |

25,939 |

26,462 |

0,523 |

|

|

2.2. НДС по приобретенным ценностям |

|

|

|

|

|

|

|

|

|

2.3. Дебиторская задолженность |

12 305 |

9 112 |

-3193 |

74,05 |

0,761 |

0,541 |

-0,221 |

|

|

2.4. Краткосрочные финансовые вложения |

476 869 |

474 188 |

-2 681 |

99,44 |

29,503 |

28,134 |

-1,369 |

|

|

2.5. Денежные средства |

161 357 |

40 366 |

-120 991 |

25,02 |

9,983 |

2,395 |

-7,588 |

|

|

2.6. Прочие оборотные активы |

- |

- |

- |

- |

- |

- |

- |

|

|

Итого активов |

1 616 348 |

1 685 475 |

69 127 |

104,28 |

100,00 |

100,00 |

Х |

|

|

ПАССИВЫ |

||||||||

|

1. Капитал и резервы - всего |

589 380 |

608 470 |

19 090 |

103,24 |

36,46 |

36,1008 |

-0,36 |

|

|

В том числе: |

|

|

|

|

|

|

|

|

|

1.1. Уставный капитал |

500 000 |

500 000 |

- |

100,00 |

30,93 |

29,67 |

-1,27 |

|

|

1.2. Собственные акции, выкупленные у акционеров

|

- |

- |

- |

- |

- |

- |

- |

|

|

1.3. Переоценка внеоборотных активов |

- |

- |

- |

- |

- |

- |

- |

|

|

1.3. Добавочный капитал (без переоценки) |

55 815 |

55 815 |

0 |

100,00 |

3,45 |

3,31 |

-0,14 |

|

|

1.4. Резервный капитал |

1 711 |

2 738 |

1 027 |

160,02 |

0,11 |

0,16 |

0,06 |

|

|

1.5. Нераспределенная прибыль (непокрытый убыток) |

31 854 |

49 917 |

18 063 |

156,71 |

1,97 |

2,96 |

0,99 |

|

|

2. Обязательства - всего |

1 026 968 |

1 077 005 |

50 037 |

104,87 |

63,54 |

63,90 |

0,36 |

|

|

В том числе: |

|

|

|

|

|

|

|

|

|

2.1. Долгосрочные обязательства |

603 354 |

137 072 |

-466 282 |

22,72 |

37,33 |

8,13 |

-29,20 |

|

|

2.2. Краткосрочные обязательства

|

0 |

0 |

0 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

2.2.1. Заемные средства |

145 596 |

661 133 |

515 537 |

454,09 |

9,01 |

39,23 |

30,22 |

|

|

2.2.2. Кредиторская задолженность |

277 853 |

278 635 |

782 |

100,28 |

17,19 |

16,53 |

-0,66 |

|

|

2.2.3. Доходы будущих периодов |

165 |

165 |

0 |

100 |

0,01 |

0,01 |

0,00 |

|

|

2.2.4. Резервы предстоящих расходов |

0 |

0 |

0 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

2.2.5. Прочие краткосрочные обязательства |

0 |

0 |

0 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

Итого пассивов |

1 616 348 |

1 685 475 |

69 127 |

104,28 |

100,00 |

100,00 |

Х |

|

1). Изменение = Остатки по балансу __ Остатки по балансу

(+,-) на конец отчетного года на конец предыдущего года

2). Темп роста (снижения) = Остатки на конец текущего года х 100%

Остатки на конец предыдущего года

Вывод:

Из расчетных данных таблицы 2 видно, что имущество организации увеличилось на 69 127 тыс. руб. или на 4,28 %, в основном за счет роста внеоборотных активов на 176 329 тыс. руб. или на 32,77 %;

На фоне увеличения запасов на 26 747 тыс. руб. или на 6,38 %. в целом по оборотным активам прослеживается тенденция к снижению на 107 202 тыс. руб. или на 10 %.

Из этого следует, что за отчетный период организация вкладывала средства преимущественно в основной капитал.

В активе баланса предприятия большую долю на конец предыдущего года (66,707%) занимают оборотные активы. Причем их удельный вес на конец отчетного года снизился на 9,096%-ных пунктов и составил 57,61%. Основная их сумма приходится на дебиторскую задолженность, которая составляет 29,503% на конец предыдущего и 28,134% на конец отчетного периода от суммы активов.

В пассиве баланса предприятия на конец предыдущего года преобладает заемный капитал, а именно 63,54%, в основном за счет долгосрочных обязательств, удельный вес которых в пассиве баланса на конец предыдущего периода составляет 37,33%. Однако, к концу отчетного года наблюдается значительное снижение долгосрочных долгов организации на 29,20%-ных пункта. На конец отчетного года удельный вес заемного капитала увеличивается, но незначительно всего на 0,3628%-ных пункта, теперь наибольший удельный вес в пассиве баланса занимают заемные средства (39,23%)

Из этого следует, что организация, погасив старые долги, привлекает новые, но краткосрочные. Таким образом, можно утверждать, что у организации не достаточно собственных оборотных средств для финансирования своей деятельности/

Задание 3

По данным бухгалтерского баланса заполните табл. 3.1 и проанализируйте состав, структуру и динамику обязательств организации.

Результаты расчетов за 2014 г. представьте в таблице 3.1.

Таблица 3.1

Анализ состава, структуры динамики обязательств организации (по данным бухгалтерского баланса)

|

Показатель |

На 31 декабря предыдущего года |

На 31 декабря отчетного года |

Темп роста, % |

||

|

тыс. руб |

% |

тыс. руб |

% |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Обязательства – всего |

1 077 005 |

100,00 |

1 722 486 |

100,00 |

159,93 |

|

1.1. Краткосрочные – всего |

939 933 |

87,27 |

1 421 250 |

82,51 |

151,21 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1.1.1. Заемные средства |

661 133 |

61,39 |

699 281 |

40,60 |

105,77 |

|

1.1.2. Кредиторская задолженность |

278 635 |

25,87 |

721 804 |

41,90 |

259,05 |

|

1.1.3. Прочие краткосрочные обязательства |

- |

- |

- |

- |

- |

|

1.2. Долгосрочные – всего |

137 072 |

12,73 |

301 236 |

17,49 |

219,83 |

|

1.2.1 Заемные средства |

101 518 |

9,43 |

251 878 |

14,62 |

248,11 |

|

1.2.2. Прочие долгосрочные обязательства |

- |

- |

- |

- |

- |

При заполнении таблицы 3.1 показатели «остаток на предыдущий год» и «остаток на отчетный год» берутся из предоставленных данных.

где К.О. – краткосрочные обязательства.;

О. – обязательства, всего.

Темп роста = (остаток на конец отчетного года / остаток на конец предыдущего года) * 100%

Вывод:

Обязательства предприятия на конец отчетного года увеличились на 59,93 %. Это изменение произошло за счет как долгосрочных, так и краткосрочных обязательств, но наибольшее увеличение темпов роста наблюдается по кредиторской задолженности на 159,05% и по долгосрочным заемным средствам на 148,11%

Данные изменения указывают на то, что даже при увеличении долгов перед контрагентами-поставщиками организация продолжает привлекать новые долгосрочные займы для финансирования своей деятельности, что еще более снижает ее самостоятельность.

На начало предыдущего и конец отчетного года больший удельный вес в 61,38 % и 40,60% соответственно в составе обязательств организации занимают краткосрочные обязательства, а именно кредиторская задолженность

В структуре долгосрочных обязательств также произошли изменения. По сравнению с концом предыдущего года (12,73%) удельный вес долгосрочных обязательств на конец отчетного периода увеличился до 17,49%.

Задание 4

По данным бухгалтерского баланса рассчитайте величину активов организации за 2013 и 2014 гг., оцените динамику этого показателя.

Результаты расчетов за отчетный период представьте в таблице 4.1.

Таблица 4.1

Расчет чистых активов организации

|

Показатель |

на 31 декабря 2013 года |

на 31 декабря 2014 года |

Изменения (+,-) |

|

1 |

3 |

4 |

5 |

|

1.1. Нематериальные активы |

244 |

53 |

-191 |

|

1.2. Результаты исследований и разработок |

- |

- |

- |

|

1.3. Основные средства |

636 276 |

873 998 |

237 822 |

|

1.4 Доходные вложения в материальные ценности |

- |

- |

- |

|

1.5. Финансовые вложения |

22 404 |

86 750 |

64 346 |

|

1.6. Прочие внеоборотные активы |

46 669 |

51 741 |

5 072 |

|

1.7. Отложенные налоговые активы |

8 872 |

14 741 |

5 869 |

|

1.8. Запасы |

446 009 |

528 869 |

82 860 |

|

1.9. НДС по приобретенным ценностям |

9 112 |

9 329 |

217 |

|

1.10. Дебиторская задолженность |

474 188 |

609 046 |

134 858 |

|

1.11. Денежные средства |

1 335 |

9 235 |

7 900 |

|

1.12. Прочие оборотные активы |

- |

- |

- |

|

1.13. Итого активов |

1 685 475 |

2 332 565 |

647 090 |

|

2.1. Долгосрочные обязательства по кредитам и займам |

101 518 |

251 878 |

150 360 |

|

2.2.Прочие долгосрочные обязательства |

- |

- |

- |

|

2.3. Краткосрочные обязательства по кредитам и займам |

661 133 |

699 281 |

38 148 |

|

2.4. Кредиторская задолженность |

278 635 |

721 804 |

443 169 |

|

2.5. Резервы предстоящих расходов |

- |

- |

- |

|

2.6. Прочие краткосрочные обязательства |

- |

- |

- |

|

2.7. Итого обязательства, исключаемые из стоимости активов |

1 041 286 |

1 672 963 |

631 677 |

|

Стоимость чистых активов |

644 189 |

659 602 |

15 413 |

1). Стоимость чистых активов = итого активов – итого обязательств, исключаемых из стоимости активов

Стоимость чистых активов на 31 декабря 2013 года = 1 685 475 – 1 041 286 = 644 189 тыс. руб.

Стоимость чистых активов на 31 декабря 2014 = 2 332 565 – 1 672 963 = 659 602 тыс. руб.

Вывод:

Чистые активы фирмы - это стоимостная оценка имущества организации, сформированного за счет собственных источников средств. Иначе говоря, чистые активы – это активы, свободные от обязательств организации.

Стоимость чистых активов на конец отчетного года возросла на 15 413 тыс. руб., и составили 659 602 тыс. руб. А, темп прироста чистых активов по данным таблицы 4.1 равен 2,39%.

Рост чистых активов свидетельствует о наращении собственного капитала организации в процессе осуществления хозяйственной деятельности в первую очередь за счет нераспределенной прибыли, добавочного и резервного капитала. Положительная динамика величины чистых активов является важным оценочным показателем роста инвестиций привлекательности организации, что в свою очередь повышает ее активность на рынке.

Задание 5

По данным бухгалтерской отчетности охарактеризовать оборачиваемость оборотных активов организации, а также эффективность их кругооборота, произведя расчет влияния факторов на экономический результат от изменения оборачиваемости оборотных средств.

Результаты расчетов представить в таблице 5.2.

Таблица 5.2

Расчет экономического эффекта от изменения оборачиваемости оборотных активов и оценка влияния факторов

|

Показатель |

За 2013 год |

За 2014 год |

Изменение (+,-) |

|

1 |

2 |

3 |

4 |

|

1. Выручка тыс. руб. |

2 444 018 |

2 652 274 |

208 256 |

|

2. Среднегодовые остатки оборотных активов, тыс. руб. |

1 024 611 |

1 138 146 |

113 535 |

|

3. Продолжительность оборота, дней |

150,92 |

154,48 |

+ 3,56 |

|

4. Однодневный оборот, тыс.руб. |

х |

7367,43 |

х |

|

5. Экономический эффект: |

|

|

|

|

а) ускорение (-), замедление (+) оборачиваемости, дней |

х |

х |

+ 3,56 |

|

б) сумма высвобожденных из оборота средств за счет ускорения оборачиваемости (-), тыс. руб. |

х |

х |

х |

|

в) сумма вовлеченных в оборот средств в связи с замедлением оборачиваемости (+), тыс. руб. |

х |

х |

+ 26 228 |

|

6. Влияние факторов на экономический эффект (+, -), тыс. руб. – всего В том числе |

х |

х |

х |

|

а) ОА |

х |

х |

123 212 |

|

б) В |

х |

х |

- 96 984 |

Решение:

Среднегодовые остатки ОА за предыдущий год =

= (1 078 212 + 971 010)* 0,5 = 1 024 611

Среднегодовые остатки ОА за отчетный год =

= (971 010 + 1 305 282)* 0,5 = 1 138 146

tоб = Т * ОАср./В (дн.) [1, 49]

tоб2010 = (360 * 1 024 611)/ 2 444 018 = 150,92

tоб2011 = (360 * 1 138 146)/ 2 652 274 = 154,48

Однодневный оборот = В / 360 = 2 652 274/ 360 = 7367, 43

∆ЭЭ(ОА) = В/T((T×ОА1)/B0 - (T×ОА0)/B0 ))

∆ЭЭ(B) = В/T((T×ОА1)/B1 - (T×ОА1)/B0 ))

∆ЭЭ(ОА) = 7367,43((360×1138146)/2444018

- (360×1024611)/2444018 )) = 123 212,899

∆ЭЭ(B) = 7367,43((360×1138146)/2652274

- (360×1138146)/2444018 )) = - 96 984,848

∆ ЭЭ = ∆ЭЭ(ОА) - ∆ЭЭ(B) = 123 212,899 - 96 984,848 = 26 228,051

Вывод:

По данным таблицы 5.2 наблюдается увеличение выручки предприятия на 208 256 тыс. руб., оборотные средства за отчетный период увеличились на 113 535 тыс. руб. Данное обстоятельство повлекло за собой увеличение продолжительности оборота на 3,56 дня. Однако, в связи с замедлением оборачиваемости сумма вовлеченных в оборот средств достигла 26 228 тыс. руб.

На вовлечение оборотных средств повлияло два фактора. За счет увеличения выручки из оборота было высвобождено оборотных средств на сумму 96 984 тыс. руб., а за счет увеличения оборотных средств в производство были дополнительно вовлечены оборотные средства на сумму 123 212 тыс. руб.

Замедление оборачиваемости является негативным признаком, который требует дополнительного привлечения средств в оборот предприятия, таким образом, организации приходится вовлекать в оборот заемные средства.

Задание 6

По данным отчета об изменение капитала охарактеризовать состав и движение собственного капитала. Рассчитать коэффициенты поступления и выбытия различных видов капитала.

Результаты расчетов за 2014 г. представьте результаты в таблице 6.1.

Таблица № 6.1

Анализ состава и движения собственного капитала

|

Показатель |

Устав- ный капитал |

Добавоч- ный капитал |

Резерв- ный капитал |

Нераспределенная прибыль (непокрытый убыток) |

Итого |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1.Остаток на конец предыдущего года, тыс. руб. |

500 000 |

55 815 |

2 738 |

49 917 |

608 470 |

|

2.Поступило, тыс. руб. |

0 |

0 |

122 |

1 575 |

1 697 |

|

3.Использованно, тыс. руб. |

0 |

-88 |

0 |

0 |

-88 |

|

4.Остаток на конец отчетного года, тыс. руб. |

500 000 |

55 727 |

2 860 |

51 492 |

610 079 |

|

5. Абсолютное изменение остатка, тыс. руб. |

0 |

-88 |

122 |

1 575 |

1 609 |

|

6.Темп роста, % |

100 |

99,84 |

104,46 |

103,16 |

100,26 |

|

7.Коэффициент поступления |

0 |

0 |

0,0427 |

0,0306 |

0,0733 |

|

8.Коэффициент выбытия |

0 |

0,0016 |

0 |

0 |

0,0016 |

Коэффициент поступления = поступило/ остаток на отчет. период

Коэффициент выбытия = использовано / остаток на отчет. период

Анализируя собственный капитал, необходимо обратить внимание на соотношение коэффициентов поступления и выбытия, которые относят к показателю движения капитала.

- коэффициент поступления показывает какую часть капитала от имеющего на конец отчетного года составляют вновь поступившие источники;

- коэффициент выбытия показывает какую часть собственного капитала в отчетном году была использована в процессе деятельности хозяйственного субъекта.

Прирост собственного капитала произошел за счет увеличения резервного капитала (4,46%) и нераспределенной прибыли (3,16%). Величина добавочного капитала уменьшилась за рассматриваемый период на 88 тыс. руб.

При анализе нераспределенной прибыли необходимо дать оценку изменения ее доли в общем объеме собственного капитала. На конец отчетного года произошло увеличение нераспределенной прибыли на 1 575 тыс. руб., что свидетельствует об эффективности деятельности предприятия в отчетном периоде. Так как значение коэффициента поступления превышает значение коэффициента выбытия на 6,8%, в организации идет процесс наращивания собственного капитала.

Задание 7

По данным пояснений к бухгалтерскому балансу и отчету о финансовых результатах рассчитайте коэффициенты обновления, выбытия, прироста, износа и годности основных средств на начало и конец периода.

Результаты расчетов за 2014 г. представьте в табл. 7.1.

Таблица 7.1

Анализ наличия, движения и структуры основных средств

|

Показатель |

Изменения за период |

|||||||

|

Наличие на начало года |

Поступило |

Выбыло |

Наличие на конец периода |

|||||

|

Сумма, тыс. руб. |

Уд. Вес, % |

Сумма, тыс. руб. |

Уд. Вес, % |

Сумма, тыс. руб. |

Уд. Вес, % |

Сумма, тыс. руб. |

Уд. Вес, % |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

1. Здания

|

283 417 |

28,44 |

244 660 |

62,94 |

15 272 |

18,12 |

512 805 |

39,42 |

|

2. Сооружения и передаточные устройства |

||||||||

|

3. Машины и оборудование |

705 574 |

70,80 |

132 884 |

34,18 |

68 776 |

81,59 |

769 682 |

59,16 |

|

4. Транспортные средства |

- |

- |

- |

- |

- |

- |

- |

- |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

5. Производственный и хозяйственный инвентарь |

- |

- |

- |

- |

- |

- |

- |

- |

|

6. Другие виды основных средств |

7 556 |

0,76 |

11 197 |

2,88 |

242 |

0,29 |

18 511 |

1,42 |

|

7. Земельные участки и объекты природопользования |

- |

- |

- |

- |

- |

- |

- |

- |

|

Итого |

996 547 |

100,00 |

388 741 |

100,00 |

84 290 |

100,00 |

1 300 998 |

100,00 |

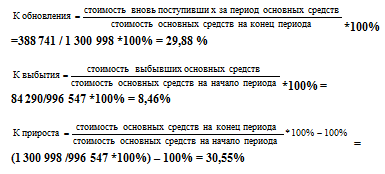

На основании данных, представленных в таблице, рассчитаем следующие коэффициенты, характеризующие движение основных средств:

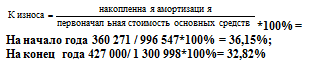

Для оценки технического состояния основных средств рассчитаем следующие показатели: коэффициент износа и коэффициент годности.

Дополнением этого показателя до 100% (или 1) является коэффициент годности. Тогда,

К годн на начало года = 100% - 36,15% =63,85%;

К годн на конец года = 100% - 32,82% = 67,18%

Из таблицы следует, что значительный удельный вес в общем объеме основных средств занимают машины, оборудование и транспортные средства, как на начало года (70,80%) , так и на конец периода (59,16%). Также к концу года возрастает удельный вес зданий и сооружений с 28,44% до 39,42%. В течение года организация приобретает в основном здания и сооружения на сумму 244 660 тыс. руб., что составило 62,94%.

Выбытие произошло по статье машины и оборудование, что составило 81,59%. Это свидетельствует о том, что организация формирует инфраструктуру производства за счет увеличения количества зданий. Также обновляется оборудование и транспорт, списывается пришедший в негодность, что свидетельствует о перевооружении производства.

В течение 2014 года произошло поступление основных средств на сумму 388 741 тыс. руб. и выбытие основных средств на сумму 84 290 тыс. руб.

Коэффициент износа основных средств характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, обратный ему коэффициент годности. Значение коэффициента износа более чем 50% считается нежелательным. В исследуемой организации он соответствует «норме» (от 32,82% до 36,15%). Положительная динамика коэффициента годности с 63,85% до 67,18% свидетельствует о снижении доли изношенной части основных средств.

В целом, структура основных средств постоянна и существенно не изменилась.

Заключение

Итак, финансовая отчетность является основным источником информации о деятельности организации для внутренних и внешних пользователей. По результатам решения поставленных задач можно сделать следующие выводы:

- счетная проверка показателей форм бухгалтерской отчетности показала, что отчетность выполнена достоверно, но с недочетами;

- положительным моментом является увеличение баланса за отчетный период с приростом в 4,28%;

- наблюдается рост величины активов в связи с вложением капитала в основные средства, то есть в развитие производства, коэффициент поступления основных средств превышает коэффициент выбытия,

- положительная динамика коэффициента годности свидетельствует о снижении доли изношенной части основных средств;

- наблюдается незначительный прирост собственного капитала, что свидетельствует о наращивании собственных средств;

- отрицательным моментом является уменьшение показателей наиболее ликвидных оборотных средств. На это повлияло снижение финансовых вложений и денежных средств;

- практически не развита инновационная деятельность;

- в пассиве баланса высок удельный вес заемного капитала, наблюдается его прирост;

- прослеживается уменьшение долгосрочных обязательств, наряду с ростом краткосрочных – все это свидетельствует о снижении ликвидности и финансовой неустойчивости предприятия.

Выявив недостатки в деятельности организации, можно следующие рекомендации по улучшению финансового состояния:

- увеличить долю оборотных средств;

- снизить долю заемных средств;

- увеличить приток денежных средств;

-следить за соотношением дебиторской и кредиторской задолженности;

- повысить темпы роста собственного капитала;

- развивать новые технологии;

- уменьшить величину запасов путем рационального использования;

- увеличить объем продаж, возможно, путем снижения себестоимости.

Список литературы

1. Анализ финансовой отчетности: учебник / Под ред. М.А. Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2007. – 367 с.

2. Анализ финансовой отчетности: учебное пособие/ Под ред. О.В. Ефимовой, М.В. Мельник. – М.: Омега-Л, 2009. – 451 с.

3. Бухгалтерская (финансовая) отчетность: Учебник / Под ред. В.Д. Новодворского. – М.: Омега-Л, 2008. – 608 с.

4. Теория экономического анализа: учебник / Под ред. Баканова М.И., Шеремет А.Д. - М.: Финансы и Статистика, 2007. – 536 с.

5. Анализ финансовой отчетности: Конспект лекций для студентов v курса специальности 080109 «бухгалтерский учёт, анализ и аудит» / Чугаева Т.Д.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная по АФО Вариант №2 [20.01.15]](/files/works_screen/2/27/99.gif)