Главная » Бесплатные рефераты » Бесплатные рефераты по анализу финансовой отчетности »

Контрольная по АФО Вариант №2

Тема: Контрольная по АФО Вариант №2

Раздел: Бесплатные рефераты по анализу финансовой отчетности

Тип: Контрольная работа | Размер: 49.55K | Скачано: 269 | Добавлен 19.01.15 в 11:59 | Рейтинг: 0 | Еще Контрольные работы

Содержание

|

Задание 1 . . . . . . . . . . . . . . . . . . . . . |

3 |

|

Задание 2 . . . . . . . . . . . . . . . . . . . . . |

6 |

|

Задание 3 . . . . . . . . . . . . . . . . . . . . . |

13 |

|

Задание 4 . . . . . . . . . . . . . . . . . . . . . |

15 |

|

Задание 5 . . . . . . . . . . . . . . . . . . . . . |

17 |

|

Задание 6 . . . . . . . . . . . . . . . . . . . . . |

19 |

|

Задание 7 . . . . . . . . . . . . . . . . . . . . . |

21 |

|

Список использованной литературы . . . . . . . . . . . . |

23 |

|

Приложения . . . . . . . . . . . . . . . . . . . . |

24 |

Задание 1

Провести счетную проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности и охарактеризовать качественный уровень представленной отчетности. Провести взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности.

Результаты проверки оформите в таблице 1.

Таблица 1

Проверка согласованности показателей,

отраженных в бухгалтерской отчетности

|

Показатель |

Проверяемая форма |

Согласуемая форма |

||

|

Название формы |

Сумма, тыс. руб. |

Название формы |

Сумма, тыс. руб. |

|

|

1 |

2 |

3 |

4 |

5 |

|

Основные средства: |

Бухгалтерский |

1 664 618 |

Пояснения к бухгалтерско-му балансу и отчету о финансовых результатах (Форма № 0710005) |

2 687 402 |

|

на конец 2010 г. |

||||

|

на конец 2011 г. |

1 754 350 |

2 798 637 |

||

|

на конец 2012 г. |

2 200 643 |

3 406169 |

||

|

Денежные средства и денежные |

Бухгалтерский |

4 023 |

Отчет о движении денежных средств (Форма № 0710004) |

4 023 |

|

на конец 2010 г. |

||||

|

на конец 2011 г. |

26 484 |

26 484 |

||

|

на конец 2012 г. |

13 992 |

13 992 |

||

|

Уставный капитал: |

Бухгалтерский |

744 000 |

Отчет об изменениях капитала (Форма № 071003) |

744 000 |

|

на конец 2010 г. |

||||

|

на конец 2011 г. |

744 000 |

744 000 |

||

|

на конец 2012 г. |

744 000 |

744 000 |

||

|

Нераспределенная прибыль |

Бухгалтерский |

-1551230 |

Отчет об изменениях капитала (Форма № 071003) |

-1516530 |

|

на конец 2010 г. |

||||

|

на конец 2011 г. |

-1511494 |

-1511494 |

||

|

на конец 2012 г. |

-1501459 |

-1501459 |

||

|

Нематериальные активы: |

Бухгалтерский |

26 892 |

Пояснения к бухгалтерско-му балансу и отчету о финансовых результатах (Форма № 0710005) |

26 892 |

|

на конец 2010 г. |

||||

|

на конец 2011 г. |

21 404 |

21 404 |

||

|

на конец 2012 г. |

15 594 |

15 594 |

||

|

Добавочный капитал: |

Бухгалтерский |

17 938 |

Отчет об изменениях капитала (Форма № 071003) |

1 072 345 |

|

на конец 2010 г. |

||||

|

на конец 2011 г. |

17 938 |

1 071 457 |

||

|

на конец 2012 г. |

17 938 |

1 441 631 |

||

Вывод: После проведения счетной проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности можно утверждать, что данная бухгалтерская отчетность является достоверной, а качественный уровень представленной отчетности достаточно высокий.

После того, как провели взаимоувязку, установили их соответствие аналогичным показателям, отражающихся в различных формах бухгалтерской отчетности:

- «денежные средства и денежные эквиваленты» формы №1 соответствуют показателям в форме №4 (26484 тыс.руб. на начало года и 13992 тыс.руб. на конец года);

- суммы «уставного капитала» формы №1 и формы №3 аналогично соответствуют и составляют 744000 тыс. руб. на начало и 744000 тыс. руб. на конец периода;

Аналогичное соответствие наблюдается по показателям:

- нераспределенная прибыль (непокрытый убыток);

- нематериальные активы и другие.

Проводя взаимоувяку отметим, что расхождения по значению показателя «Основные средства», отражающихся в форме №1 и форме №5, связаны с принципами оценки указанных объектов в данных формах отчетности, т.е. в форме №1 показатель отражается по остаточной стоимости (1754350 тыс. руб. на начало года и 2200643 тыс. руб. на конец года), а в форме №5 - по первоначальной стоимости (2798637 тыс. руб. на начало года и 3406169 тыс. руб. на конец года)

Разницу между ними составляет сумма амортизации, которая соответствует показателям, отражающимися в форме №5.

Также необходимо отметить, что расхождения по значению показателя «Добавочный капитал», отражающихся в форме №1 и форме №3, также связаны с принципами оценки указанных объектов в данных формах отчет-ности, т.е. в форме №1 капитал отражается без переоценки (17938 тыс. руб. на начало года и 17938 тыс. руб. на конец года), а в форме №3 переоценка уже включена (1071457 тыс. руб. на начало года и 1441631 тыс. руб. на конец года)

Разницу между ними составляет сумма переоценки внеоборотных активов, которая соответствует показателям, отражающимися в форме №3.

Задание 2

По данным бухгалтерского баланса проанализировать и оценить динамику состава и структуры активов и пассивов организации.

Данные об имущественном положении и источниках финансирования активов организации за предыдущий период отобразить в таблице 2.

Таблица 2

Горизонтальный и вертикальный анализ активов

и пассивов организации

|

Показатель |

Абсолютная величина, |

Темп роста (сни-жение), % |

Структура активов и пассивов, % |

||||

|

на 31 декабря |

на 31 декабря |

измене-ние |

на 31 декабря |

на 31 декабря |

измене-ние |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

АКТИВЫ |

|||||||

|

1. Внеоборотные активы - всего |

2511854 |

2571362 |

59508 |

2,369 |

42,505 |

39,996 |

-2,510 |

|

В том числе: |

|

|

|

|

|

|

|

|

1.1 Нематериальные активы |

26892 |

21404 |

-5488 |

-20,408 |

0,455 |

0,333 |

-0,122 |

|

1.2 Результаты исследований и разработок |

24809 |

15038 |

-9771 |

-39,385 |

0,420 |

0,234 |

-0,186 |

|

1.3 Нематериальные поисковые активы |

0 |

0 |

0 |

0,000 |

0,000 |

0,000 |

0,000 |

|

1.4 Материальные поисковые активы |

0 |

0 |

0 |

0,000 |

0,000 |

0,000 |

0,000 |

|

1.5 Основные средства |

1664618 |

1754350 |

89732 |

5,391 |

28,169 |

27,288 |

-0,881 |

|

1.6 Доходные вложения в материальные ценности |

0 |

0 |

0 |

0,000 |

0,000 |

0,000 |

0,000 |

|

1.7 Финансовые вложения |

298585 |

298582 |

-3 |

-0,001 |

5,053 |

4,644 |

-0,408 |

|

1.8 Отложенные налоговые активы |

226761 |

228249 |

1488 |

0,656 |

3,837 |

3,550 |

-0,287 |

|

1.9 Прочие внеоборотные активы |

270189 |

253739 |

-16450 |

-6,088 |

4,572 |

3,947 |

-0,625 |

|

2. Оборотные активы - всего |

3397632 |

3857744 |

460112 |

13,542 |

57,495 |

60,004 |

2,510 |

|

В том числе: |

|

|

|

|

|

|

|

|

2.1 Запасы |

2131030 |

2462851 |

331821 |

15,571 |

36,061 |

38,308 |

2,247 |

|

2.2 НДС по приобретенным ценностям |

11449 |

16857 |

5408 |

47,236 |

0,194 |

0,262 |

0,068 |

|

2.3 Дебиторская задолженность |

1236393 |

1325341 |

88948 |

7,194 |

20,922 |

20,615 |

-0,307 |

|

2.4 Финансовые вложения (за исключением денежных эквивалентов) |

10783 |

13585 |

2802 |

25,985 |

0,182 |

0,211 |

0,029 |

|

2.5 Денежные средства и денежные эквиваленты |

4023 |

26484 |

22461 |

558,315 |

0,068 |

0,412 |

0,344 |

|

2.6 Прочие оборотные активы |

3954 |

12626 |

8672 |

219,322 |

0,067 |

0,196 |

0,129 |

|

Итого активов |

5909486 |

6429106 |

519620 |

8,793 |

100,000 |

100,000 |

Х |

|

ПАССИВЫ |

|||||||

|

1. Капитал и резервы - всего |

266858 |

305925 |

39067 |

14,640 |

4,516 |

4,758 |

0,243 |

|

В том числе: |

|

|

|

|

|

|

|

|

1.1 Уставный капитал |

744000 |

744000 |

0 |

0,000 |

12,590 |

11,572 |

-1,018 |

|

1.2 Собственные акции, выкупленные у акционеров |

0 |

0 |

0 |

0,000 |

0,000 |

0,000 |

0,000 |

|

1.3 Переоценка внеоборотных активов |

1054407 |

1053519 |

-888 |

-0,084 |

17,843 |

16,387 |

-1,456 |

|

1.4 Добавочный капитал (без переоценки) |

17938 |

17938 |

0 |

0,000 |

0,304 |

0,279 |

-0,025 |

|

1.5 Резервный капитал |

1743 |

1962 |

219 |

12,565 |

0,029 |

0,031 |

0,001 |

|

1.6 Нераспределенная прибыль (непокрытый убыток) |

-1551230 |

-1511494 |

39736 |

-2,562 |

-26,250 |

-23,510 |

2,740 |

|

2. Обязательства - всего |

5642628 |

6123181 |

480553 |

8,516 |

95,484 |

95,242 |

-0,243 |

|

В том числе: |

|

|

|

|

|

|

|

|

2.1 Долгосрочные обязательства |

3516197 |

4620428 |

1104231 |

31,404 |

59,501 |

71,867 |

12,366 |

|

2.2 Краткосрочные обязательства |

2126431 |

1502753 |

-623678 |

-29,330 |

35,983 |

23,374 |

-12,609 |

|

2.2.1 Заемные средства |

727636 |

203969 |

-523667 |

-71,968 |

12,313 |

3,173 |

-9,140 |

|

2.2.2 Кредиторская задолженность |

1336841 |

1213127 |

-123714 |

-9,254 |

22,622 |

18,869 |

-3,753 |

|

2.2.3 Доходы будущих периодов |

15669 |

35669 |

20000 |

127,641 |

0,265 |

0,555 |

0,290 |

|

2.2.4 Оценочные обязательства |

46285 |

49988 |

3703 |

8,000 |

0,783 |

0,778 |

-0,006 |

|

2.2.5 Прочие краткосрочные обязательства |

0 |

0 |

0 |

0,000 |

0,000 |

0,000 |

0,000 |

|

Итого пассивов |

5909486 |

6429106 |

519620 |

8,793 |

100,000 |

100,000 |

Х |

Вывод: На основании данных бухгалтерского баланса был проведен анализ и оценка динамики состава и структуры активов и пассивов организации.

В 2011 году организация увеличила вложения средства в осуществление своей деятельности. Об этом свидетельствует рост величины валюты баланса с 5909486 тыс. руб. на начало года до 6429106 тыс. руб. на конец года, что на 519620 тыс. руб. больше, чем на начало года, а также относительный показатель – темп прироста, который составил 8,793%.

Наблюдалась положительная динамика по итогам и первого, и второго разделов баланса. Помимо того более быстрыми темпами увеличились обо-ротные активы, сумма которых на начало года составляла 3397632 тыс. руб., а на конец отчетного периода составила 3857744 тыс. руб., что на 460112 тыс. руб. больше, чем на начало года. Темп роста составил 13,542%. Также возросли внеоборотные активы на 59508 тыс. руб., но меньшими темпами на 2,369% (на начало года – 2511854 тыс. руб., на конец года – 2571362 тыс. руб.). Относительные показатели структуры актива баланса отражают повышение доли оборотных активов на 2,51% на отчетную дату и аналогичное снижение доли внеоборотных активов 2,51%.

Анализируя структуру активов организации, можно сделать вывод: наибольший удельный вес составляют оборотные активы – 60,004%, доля внеоборотных активов меньше и составляет 39,996%.

Во внеоборотные активы входят нематериальные активы, результаты исследований и разработок, основные средства, финансовые вложения, отложенные налоговые активы, прочие внеоборотные активы.

Состав нематериальных активов снизился на 5488 тыс. руб. или на 20,408% . На начало года они составляли 26892 тыс. руб., а на конец года – 21404 тыс. руб.

Снижение состава показателя «результаты исследований и разработок» произошло на 9771 тыс. руб. или 39,385% . На начало года они составляли 24809 тыс. руб., а на конец года – 15038 тыс. руб.

Основные средства увеличились на 89732 тыс. руб., или 5,391%, которые на начало года составляли 1664618 тыс. руб., а на конец года – 1754350 тыс. руб. Это говорит о том, что организация развивает производственную мощность, имея для этого достаточно собственных средств и рассчитывая на окупаемость долгосрочных затрат. Снижение состава нематериальных активов связано с влиянием финансового кризиса.

Финансовые вложения снизились незначительно – на 3 тыс. руб. или 0,001%, которые на начало года составляли 298585 тыс. руб., а на конец года – 298582 тыс. руб.

Увеличение состава показателя «Отложенные налоговые активы» произошло на 1488 тыс. руб. или 0,656%. На начало года они составляли 226761 тыс. руб., а на конец года – 228249 тыс. руб.

Прочие внеоборотные активы снизились на 16450 тыс. руб. или на 6,088%, которые на начало года составляли 270189 тыс. руб., а на конец года – 253739 тыс. руб.

Динамика структуры внеоборотных активов отражает снижение их доли в общей величине активов организации на 2,510%.

Так как внеоборотные активы медленнее, чем оборотные, приносят доход на каждый рубль производственных в них вложений, то в отчетном периоде увеличение их доли в общей величине имущества организации, скорее всего, привел к замедлению оборачиваемости всех активов. В последующие периоды снижение доходов, основой которых является спад объемов производства и реализации продукции, может привести к снижению прибыли.

По данным таблицы 2.1. оборотные активы на отчетную дату возросли на 460112 тыс. руб. или на 13,542% и составили 3857744 тыс. руб. на конец года, а на начало года они составляли – 3397632 тыс. руб. Их удельный вес в общем объеме активов составил на конец года 60,004 %, что на 2,51% выше, чем на начало года - 57,495%.

Наибольший удельный вес и абсолютное значение в денежном выражении имеют запасы, величина которых на отчетную дату составила 2462851 тыс. руб., что на 331821 тыс. руб. меньше, чем на начало года – 2131030 тыс. руб. Удельный вес запасов в общей величине активов возрос за отчетный год на 2,247% и составил 38,308%, что значительно меньше, чем на начало года – 36,061%. Тем роста составил – 15,571%.

Увеличение налога на добавленную стоимость на 5408 тыс. руб или 47,236 %, скорее всего, связано с тем, что организация больше приобретает ценностей.

Величина дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) на отчетную дату составила 1325341 тыс. руб., что на 88948 тыс. руб. больше, чем на начало года – 1236393 тыс. руб. Темп роста составил 7,194%. Удельный вес дебиторской задолженности в общей величине активов снизился за отчетный год на 0,307% и составил 20,615 %, а на начало года был равен 20,922%. Наличие такой достаточно большой дебиторской задолженности показывает на неэффективную работу отдела маркетинга за расчетами с покупателями и заказчиками и плохим контролем руководства.

Финансовые вложения на отчетную дату составили 13585 тыс. руб., что на 2802 тыс. руб. или на 25,985% больше, чем на начало года -10783 тыс. руб. Это свидетельствует о том, что организация в отчетном году имела возможность вкладывать свободные денежные средства в развитие производственной базы и ценные бумаги с целью получения дохода. Удельный вес в общей величине активов увеличился на 0,029% и составил 0,211% на конец отчетного периода (на начало периода – 0,182%).

Денежные средства – наиболее ликвидные активы, а значит, их увеличение может характеризоваться только положительно.

Пассив баланса характеризуется положительной динамикой итоговой величины раздела «Капитал и резервы» на 39067 тыс.руб. (на 14,64%), этот рост связан со снижением непокрытого убытка на 39736 тыс.руб., или на 2,562%.

Сокращается показатель «Переоценка внеоборотных активов» на 888 тыс. руб. или 0,084%. На начало года они составляли 1054407 тыс. руб., а на конец года – 1053519 тыс. руб. Удельный вес данного показателя в общей величине активов снизился за отчетный год на 1,456% и составил 16,387%, а на начало года был равен 17,843%.

Повышение удельного веса в валюте баланса итоговой величины раздела «Капитал и резервы» с 4,516% в начале года до 4,758% в конце года является положительным фактом, так как в этом проявляется укрепление финансовой независимости организации от заемного финансирования, что в свою очередь снижает уровень финансового рисков.

Понижение удельного веса в валюте баланса итоговой величины раздела «Обязательства – всего» с 95,484% в начале года до 95,242% в конце года говорит о частичном отказе организации от использования дорогостоящих кредитов и займов, выплаты процентов по которым увеличивают величину расходов и негативно влияют на финансовые результаты.

Наибольшую сумму обязательств составляют долгосрочные обязательства – 4620428 тыс. руб., которая за отчетный год возросла на 1104231 тыс. руб., или на 31,404 %. Это связано с увеличением долгосрочных займов и кредитов. Наличие долгосрочных кредиторских средств является положительным моментом, т.к. в основном они берутся на какую – либо инвестиционную деятельность, т.е. на расширение производства.

В краткосрочных обязательствах наибольшее значение занимает кредиторская задолженность, которая с начала года составляла 1336841 тыс. руб., а на конец года составляет 1213127 тыс. руб., изменение составило 123714 тыс.руб., это изменение связано с уменьшением задолженности перед поставщиками и подрядчиками и увеличением задолженности перед персоналом организации, перед государственными внебюджетными фондами, по налогам и сборам.

Организация имеет краткосрочные кредиты и займы. Заемные средства необходимы для финансирования растущих предприятий, когда темпы роста собственных источников отстают от темпов роста предприятия, для модернизации производства, освоения новых видов продукции, расширения своей доли на рынке. Возможно также, что в связи с инфляцией и недостатком собственных оборотных средств, предприятие было вынуждено привлечь заемные средства для финансирования оборотного капитала.

Задание 3

По данным бухгалтерского баланса заполнить таблицу 3.1 и проанализировать состав, структуру и динамику обязательств организации.

Результаты расчетов за 2012 г. Представьте таблице 3.

Таблица 3

Анализ состава, структуры и динамики обязательств

Организации (по данным бухгалтерского баланса)

|

Показатель |

На 31 декабря 2011 года |

На 31 декабря 2012 года |

Темп роста, |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 Обязательства - всего |

6123181 |

100,000 |

6152033 |

100,000 |

0,471 |

|

1.1 Краткосрочные - всего |

1502753 |

24,542 |

3245667 |

52,758 |

115,981 |

|

1.1.1 Заемные средства |

203969 |

3,331 |

1911503 |

31,071 |

837,154 |

|

1.1.2 Кредиторская задолженность |

1213127 |

19,812 |

1217961 |

19,798 |

0,398 |

|

1.1.3 Доходы будущих периодов |

35669 |

0,583 |

65669 |

1,067 |

84,107 |

|

1.1.4 Оценочные обязательства |

49988 |

0,816 |

50534 |

0,821 |

1,092 |

|

1.2 Долгосрочные - всего |

4620428 |

75,458 |

2906366 |

47,242 |

-37,097 |

|

1.2.1 Заемные средства |

4510094 |

73,656 |

2766776 |

44,973 |

-38,654 |

|

1.2.2 Отложенные налоговые обязательства |

108719 |

1,776 |

137117 |

2,229 |

26,121 |

|

1.2.3 Оценочные обязательства |

1615 |

0,026 |

2473 |

0,040 |

53,127 |

Вывод:

На конец года обязательства увеличились до 6152033 тыс. руб. с 6123181 тыс. руб. Темп роста составил 0,471%.

На данное увеличение повлияло увеличение краткосрочных обязательств с 1502753 тыс.руб. до 3245667 тыс.руб., рост составил 115,981%. Их удельный вес составил на конец года 52,758 %, а на начало года составлял 24,542%.

Краткосрочные обязательства состоят из следующих показателей:

- Заемные средства: на начало года 203969 тыс. руб., на конец года – 1911503 тыс. руб. Темп роста – 837,154%;

- Кредиторская задолженность: на начало года 1213127 тыс. руб., на конец года - 1217961 тыс. руб. Темп роста – 0,398%;

- Доходы будущих периодов: на начало года 35669 тыс. руб., на конец года - 65669 тыс. руб. Темп роста – 84,107%;

- Оценочные обязательства: на начало года 49988 тыс. руб., на конец года - 50534 тыс. руб. Темп роста – 1,092%;

Долгосрочные обязательства составляли 4620428 тыс. руб. на начало года, а на конец года - 2906366 тыс. руб. Их удельный вес составил на конец года 75,458 %, а на начало года составлял 47,242%.

Долгосрочные обязательства состоят из следующих показателей:

- Заемные средства: на начало года 4510094 тыс. руб., на конец года - 2766776 тыс. руб. Темп снижения роста – 38,654%;

- Отложенные налоговые обязательства: 108719 тыс. руб. составило на начало года, на конец года - 137117 тыс. руб. Темп роста – 26,121%;

- Оценочные обязательства: на начало года 1615 тыс. руб., на конец года - 2473 тыс. руб. Темп роста – 53,127%;

Задание 4

По данным бухгалтерского баланса рассчитать величину чистых активов организации за 2011 и 2012 года, оценить динамику этого показателя.

Результаты расчетов за отчетный период предоставить в таблице 4.

Таблица 4

Расчет чистых активов организации

|

Показатель |

На 31 декабря 2011 г. |

На 31 декабря 2012 г. |

Изменения (+;-) |

|

1 |

3 |

4 |

6 |

|

1.1 Нематериальные активы |

21404 |

15594 |

-5810 |

|

1.2 Результаты исследований и разработок |

15038 |

6510 |

-8528 |

|

1.3 Основные средства |

1754350 |

2200643 |

446293 |

|

1.4 Доходные вложения в материальные ценности |

0 |

0 |

0 |

|

1.5 Финансовые вложения |

312167 |

309832 |

-2335 |

|

1.6 Отложенные налоговые активы |

228249 |

242275 |

14026 |

|

1.7 Прочие внеоборотные активы |

253739 |

333108 |

79369 |

|

1.8 Запасы |

2462851 |

2693091 |

230240 |

|

1.9 НДС по приобретенным ценностям |

16857 |

23600 |

6743 |

|

1.10 Дебиторская задолженность |

1325341 |

986347 |

-338994 |

|

1.11 Денежные средства и денежные эквиваленты |

26484 |

13992 |

-12492 |

|

1.12 Прочие оборотные активы |

12626 |

13297 |

671 |

|

1.13 Итого активов |

6429106 |

6838289 |

409183 |

|

2.1 Долгосрочные обязательства по кредитам и займам |

4510094 |

2766776 |

-1743318 |

|

2.2 Отложенные налоговые обязательства |

108719 |

137117 |

28398 |

|

2.3 Краткосрочные обязательства по кредитам и займам |

203969 |

1911503 |

1707534 |

|

2.4 Кредиторская задолженность |

1213127 |

1217961 |

4834 |

|

2.5 Оценочные обязательства |

51603 |

53007 |

1404 |

|

2.6 Прочие краткосрочные обязательства |

0 |

0 |

0 |

|

2.7 Итого обязательства, исключаемые из стоимости активов |

6087512 |

6086364 |

-1148 |

|

Стоимость чистых активов |

341594 |

751925 |

410331 |

Чистые активы – это стоимостная оценка имущества организации, сформированного за счет собственных источников средств.

Размер чистых активов - это разница между балансовой стоимостью всех активов и суммой долговых обязательств общества. При этом, в расчёте участвуют не все показатели баланса.

Из таблицы 4 видно, что стоимость чистых активов в 2012 году была равна 751925 тыс. руб. - это на 410331 тыс. руб. больше, чем в 2011 году – тогда стоимость чистых активов была равна 341594 тыс. руб.

Стоимость чистых активов за 2011г.=6429106-6087512=341594 тыс.руб.

Стоимость чистых активов за 2012г.=6838289-6086364=751925 тыс.руб.

Стоимость чистых активов, рассчитанная по данным бухгалтерского баланса, равна стоимости чистых активов по форме №3 «Отчет об изменениях капитала».

Изменение = 751925-341594= 410331 тыс. руб.

Найдем темп роста = (751925/341594) *100% = 220,12%

Положительная динамика показателя свидетельствует о наращении средств имущественного комплекса организации. Это повышает финансовую независимость организации, увеличивает ее рыночную стоимость и способствует повышению инвестиционной привлекательности.

Задание 5

По данным бухгалтерской отчетности охарактеризовать оборачиваемость оборотных активов организации, а также эффективность их кругооборота, произведя расчет влияния факторов на экономический результат от изменения оборачиваемости оборотных средств.

Результаты расчетов представьте в таблице 5.

Таблица 5

Расчет экономического эффекта от изменения

оборачиваемости оборотных активов и оценка

влияния факторов

|

Показатель |

За 2011 г. |

За 2012 г. |

Измене- |

|

1 |

2 |

3 |

4 |

|

1 Выручка, тыс. руб. |

3280473 |

3443825 |

163352 |

|

2 Среднегодовые остатки оборотных активов, тыс. руб. |

3627688 |

3799660 |

171972 |

|

3 Продолжительность оборота, дни |

398 |

397 |

-1 |

|

4 Однодневный оборот, тыс. руб. |

9112,425 |

9566,181 |

453,756 |

|

5 Экономический эффект: |

|

|

|

|

а) ускорение (-), замедление (+) оборачиваемости, дни |

Х |

Х |

-1 |

|

б) сумма высвобожденных из оборота средств за счет ускорения оборачиваемости (-), тыс. руб. |

- |

- |

- |

|

в) сумма вовлеченных в оборот средств в связи с замедлением оборачиваемости (+), тыс. руб. |

- |

- |

-8670 |

|

6 Влияние отдельных факторов на экономический эффект (+,-), тыс. руб. - всего |

Х |

Х |

-8670 |

|

В том числе: |

|

|

|

|

а) выручки |

Х |

Х |

-189205 |

|

б) среднегодовых остатков оборотных активов |

Х |

Х |

180535 |

Вывод: За отчетный период организация внесла дополнительные денежные средства в оборотные активы на сумму 171972 тыс. руб., среднегодовая величина которых составила в 2012 году 379960 тыс. руб., а в 2011 году – 3627688 тыс. руб.

Произошел рост эффективности дополнительных вложений в оборотные активы.

Из таблицы видно, что продолжительность оборота, которая вычисляется как , в 2012 году уменьшилась с 398 дней до 397 дней, что свидетельствует об ускорении оборачиваемости оборотных средств, т.е. у организации врядли возникнет потребность в дополнительных источниках финансирования, которыми чаще всего становятся кредиты, снижающие финансовую устойчивость организации и повышающие финансовую зависимость.

Удовлетворительное использование оборотных средств подтверждается показателем их экономии. Он исчисляется как . За 2012г. его величина составила 8670 тыс. руб., т.е. организация эту дополнительную сумму средств использовала эффективно, вложив ее в оборотные активы и получила с неё доход.

В таблице 5.2. представлены результаты расчета влияния факторов на продолжительность периода оборота:

а) изменение выручки от продаж составило – 189205 тыс. руб.- это означает, что положительная динамика показателя выручки, которая в 2012 году возросла на 163352 тыс. руб., способствовала на 189205 тыс. руб. ускорению оборачиваемости оборотных активов.

б) изменение среднегодовых остатков оборотных активов составило 180535 тыс. руб. – это означает, что если бы выручка от продаж осталась не изменой – на уровне 2011 года, рост вложений в оборотные активы в 2012 году по сравнению с 2011 годом на 171972 тыс. руб. замедлил бы скорость оборота на 180535 тыс. руб. Это негативное влияние отчасти уменьшило положительное влияние первого фактора.

Задание 6

По данным отчета об изменениях капитала охарактеризовать состав и движение собственного капитала. Рассчитать коэффициенты поступления и выбытия различных видов капитала.

Результаты расчетов за 2012 год представить в таблице 6.

Таблица 6

Анализ состава и движения собственного капитала

|

Показатель |

Уставный капитал |

Добавочный капитал |

Резерв-ный капитал |

Нераспреде- |

Итого |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 Остаток на начало года, тыс. руб. |

744000 |

1071457 |

1962 |

-1511494 |

305925 |

|

2 Поступило, тыс. руб. |

0 |

377878 |

0 |

2453 |

380331 |

|

3 Использовано, тыс. руб. |

0 |

-7704 |

122 |

7582 |

0 |

|

4 Остаток на конец года, тыс. руб. |

744000 |

1457039 |

1840 |

-1516623 |

686256 |

|

5 Абсолютное изменение остатка, тыс. руб. |

0 |

385582 |

-122 |

-5129 |

380331 |

|

6 Темп роста, % |

0,000 |

35,987 |

-6,218 |

0,339 |

124,322 |

|

7 Коэффициент поступления |

0,000 |

0,259 |

0,000 |

0,002 |

0,554 |

|

8 Коэффициент выбытия |

0,000 |

-0,007 |

0,062 |

0,005 |

0,000 |

1. Абсолютное изменение остатка рассчитывается следующим образом: остаток на конец года минус остаток на начало года.

2. Темп роста можно найти, поделив показатель «остаток на конец отчетного года» на показатель «остаток на начало отчетного года», и умножив полученное на 100%.

3. Коэффициент поступления рассчитывается делением строки «Поступило, тыс. руб.» на строку «остаток на конец года, тыс. руб.»

4. Коэффициент выбытия рассчитывается делением строки «Использовано, тыс. руб.» на строку «остаток на начало года, тыс. руб.»

По результатам расчетов, занесенных в таблицу, можно сделать следующие выводы:

Величина уставного капитала не изменилась.

Величина добавочного капитала увеличилась на 385582 тыс. руб.

Выбытия из резервного капитала уменьшили его на 122 тыс. руб.

Нераспределенная прибыль уменьшилась на 5129 тыс. руб.

Коэффициент выбытия собственного капитала показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности хозяйствующего субъекта, то есть она составляет 0. Этот коэффициент никак не повлиял на изменение собственного капитала.

Значения коэффициента поступления, равное 0,554%, превышает значения коэффициента выбытия, это означает, что в организации идет процесс наращивания собственного капитала.

Задание 7

По данным отчета о движении денежных средств охарактеризовать распределение денежных потоков организации и соотношение притока и оттока денежных средств по видам деятельности.

Результаты расчетов за 2012 год представить в таблице 7.

Таблица 7

Анализ наличия, движения и структуры основных средств.

|

Показатели |

Изменения за период |

|||||||

|

Наличие на начало года |

Поступило |

Выбыло |

Наличие на конец периода |

|||||

|

Сумма, тыс. руб. |

Уд. вес, % |

Сумма, тыс. руб. |

Уд. вес, % |

Сумма, тыс. руб. |

Уд. вес, % |

Сумма, тыс. руб. |

Уд. вес, % |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

1 Здания |

1 712 887 |

61,215 |

541 953 |

86,846 |

-222 |

1,335 |

2 254 618 |

66,204 |

|

2 Сооружения и передаточные устройства |

125 840 |

4,497 |

23 724 |

3,802 |

-75 |

0,451 |

149 489 |

4,390 |

|

3 Машины и оборудование |

532 750 |

19,040 |

37 007 |

5,930 |

-11 630 |

69,946 |

558 127 |

16,389 |

|

4 Транспортные средства |

21 797 |

0,779 |

1 428 |

0,229 |

-2 840 |

17,081 |

20 385 |

0,599 |

|

5 производственный и хозяйственный инвентарь |

108 977 |

3,895 |

9 772 |

1,566 |

-516 |

3,103 |

118 233 |

3,472 |

|

6 Другие виды основных средств |

0 |

0,000 |

0 |

0,000 |

0 |

0,000 |

0 |

0,000 |

|

7 Земельные участки и объекты природопользования |

295 879 |

10,574 |

10 154 |

1,627 |

-1 344 |

8,083 |

304 689 |

8,947 |

|

Итого |

2 798 130 |

100 |

624 038 |

100 |

-16 627 |

100 |

3 405 541 |

100 |

Вывод: По данным формы №5 составлена таблица 7, в которой содержатся показатели, отражающие наличие основных средств организации за 2012г.

Как видно из данных таблицы 7, структура основных средств характеризуется наибольшим удельным весом зданий, доля которых составляет 61,215% на начало периода и 66,204% на конец периода, и показателем «Машины и оборудование», доля которых составляет 19,04% на начало периода и 16,389% на конец периода.

В течение 2012 года произошло движение основных средств, при этом:

- В показателе «Сооружения и передаточные устройства»: поступило на 23724 тыс. руб. и выбыло на 75 тыс. руб.;

- «Машины и оборудование» поступило на сумму 37007 тыс. руб. и выбыло на сумму 11630 тыс. руб.;

- «Транспортные средства» поступило на сумму 1428 тыс. руб. и выбыло на сумму 2840 тыс. руб.;

- «Производственный и хозяйственный инвентарь» поступило на сумму 9772 тыс. руб. и выбыло на сумму 516 тыс. руб.;

- «Земельные участки и объекты природопользования» поступило на сумму 10154 тыс. руб. и выбыло на сумму 1344 тыс. руб.

В целом произошло увеличение основных средств на конец года вследствие поступления новых объектов основных средств в основном из-за показателя «Здания» (поступило 541953 тыс. руб.).

Структура основных средств постоянна и значительно не изменилась.

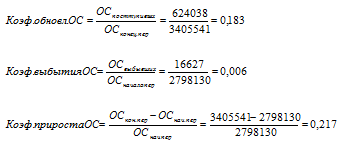

Для того, чтобы оценить политику организации в отношении формирования и выбытия основных средств рассчитаем и проанализируем следующие коэффициенты:

Коэффициент прироста основных средств составляет = 0,217. Он показывает на сколько обновились основные средства.

Расчеты показывают опережающий рост поступления основных средств – 0,183 по сравнению с их выбытием – 0,006. Это свидетельствует о том, что идет процесс обновления основных средств, скорее всего, были приобретены новые здания.

Список использованной литературы

- Анализ финансовой отчетности: учебник / под ред. М.А.Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 376 с.

- Комплексный экономический анализ хозяйственной деятельности: учебное пособие / под ред. д.э.н., проф. М.А.Вахрушиной. – М.: Вузовский учебник, 463 с.

- Экономический анализ: учебник для вузов / под ред. Л.Т.Гиляровской . – 2-е изд., доп. – М.: ЮНИТИ-ДАНА, 615 с.

- Анализ финансовой отчетности: Учеб. пособие / Под ред. О.В. Ефимовой, М.В. Мельник. - М.: Омега-Л, 408 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная по АФО Вариант №2 [19.01.15]](/files/works_screen/2/27/35.gif)