Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Активные операции коммерческих банков

Тема: Активные операции коммерческих банков

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 65.83K | Скачано: 441 | Добавлен 07.03.14 в 12:45 | Рейтинг: +1 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Омск 2013

Вариант № 18

План работы

Стр.

|

Контрольный теоретический вопрос ........................................................ |

3 |

|

Контрольные тестовые задания ................................................................. |

10 |

|

Задача ........................................................................................................... |

11 |

|

Список литературы ..................................................................................... |

12 |

Контрольный теоретический вопрос

1. Активные операции коммерческих банков.

Активные операции - это операции по размещению банковских ресурсов.

Активы баланса банка отражают состав, структуру и целевое использование средств. Т.е. они показывают, во что вложены финансовые ресурсы и какова отдача вложенных средств.[ 4, с.68].

Активные операции имеют тесную взаимосвязь с пассивными операциями банков. Т.к. прежде всего размер и структура активных операций, обеспечивающих получение доходов, во многом определяются имеющимися у банков ресурсами. Это означает, что пассивные операции, формирующие ресурсную базу банка, являются первичными по отношению к активным. Поэтому, предоставляя ссуды, покупая ценные бумаги, банки вынуждены постоянно осуществлять контроль за состоянием пассивов, отслеживать сроки выплат по обязательствам вкладчиков. Взаимосвязь пассивных и активных операций проявляется также в том ,что банковская прибыль зависит от банковской маржи, т.е. ее разница между ценой банковских ресурсов и активностью доходных операций.

Кроме того, для успешной деятельности банк должен обеспечить координацию активных и пассивных операций: с одной стороны, не допускать существенного несоответствия сроков пассивов и активов, например выдачи долгосрочных ссуд за счет краткосрочных депозитов; а с другой – не иммобилизовывать на длительный срок краткосрочные ресурсы в сумме, значительно превышающей стабильный остаток средств на банковских счетах, достаточный для очередных выплат [3, с. 231].

К активам банка относят наличные денежные средства; средства кредитных организаций в Центральном банке РФ (в том числе обязательные резервы); средства в кредитных организациях; вложения в ценные бумаги; все виды предоставленных кредитов; основные средства; прочие активы. . Например, на табл.1 представлен анализ структуры активов Сбербанка России за последние 2 года

Таблица №1

Анализ структуры активов группы Сбербанка по данным МСФО

|

млн руб. |

2011 |

202 |

Изменение, % |

||

|---|---|---|---|---|---|

|

|

сумма |

% от суммы |

сумма |

% от суммы |

|

|

Кредиты и авансы клиентам до вычета резерва под обесценение |

8 382 107 |

|

6 191 910 |

|

35,4 |

|

Резерв под обесценение кредитов и авансов клиентам |

(662 407) |

|

(702 523) |

|

(5,7) |

|

Кредиты и авансы клиентам, нетто |

7 719 700 |

71,3 |

5 489 387 |

63,6 |

40,6 |

|

Ценные бумаги |

1 625 850 |

15,0 |

1 823 648 |

21,1 |

(10,8) |

|

Денежные средства и их эквиваленты |

625 565 |

5,8 |

719 601 |

8,3 |

(13,1) |

|

Основные средства |

359 903 |

3,3 |

283 756 |

3,3 |

26,8 |

|

Обязательные резервы в Банке России |

101 205 |

0,9 |

50 532 |

0,6 |

100,3 |

|

Средства в других банках |

35 097 |

0,3 |

13 035 |

0,2 |

169,3 |

|

Прочие активы |

367 779 |

3,4 |

248 568 |

2,9 |

48,0 |

|

Итого активов |

10 835 099 |

100,0 |

8 628 527 |

100,0 |

25,6 |

Как видно из приведенных данных этой таблицы, абсолютная величина активов банка характеризует его как организацию, имеющую значительный объем активов. Так, за 2010-2011 гг. они увеличились с 8 628 527 тыс. до 10 835 099 тыс. руб., т.е. в 1,5 раза.

Денежные средства представляют собой наиболее ликвидные активы, находящиеся в кассе банк.

Обязательные резервы представляют собой высоколиквидные активы, практически не приносящие банку доходов и устанавливаемые Центральным банком РФ в целях регулирования общей ликвидности банковской системы страны и контроля денежных агрегатов. Такие требования устанавливаются надзорными органами разных стран для ограничения кредитных возможностей банков и поддержания на определенном уровне денежной массы в обращении.

Величина обязательных резервов практически не зависит от деятельности самого банка (резервирование части привлеченных банком средств в виде депозитов (вкладов) осуществляется на счетах центральных банков по фиксированной ставке). На 2011 г. они составили 101 205тыс. руб., или 0,9% всех активов.

Указанные активы баланса представляются в так называемом чистом виде (т.е. за минусом соответствующих резервов). Такие резервы по своей сути являются корректировкой стоимости активов.

Данные статьи активов представляют собой финансовые инструменты, которые используются банком для получения спекулятивных или долгосрочных доходов; поддержания необходимого уровня ликвидности; участия в других организациях и контроля их деятельности; минимизации всевозможных рисков, связанных с деятельностью банка.

Активные счета всегда имеют дебетовое (отрицательное) сальдо (остаток). Увеличение остатка по активному счету означает расходную операцию. Уменьшение остатка по активному счету означает приходную операцию [1, с. 216].

Основные активные операции коммерческих банков:

1. Ссудные операции – операции по предоставлению заемщику денежных средств на принципах срочности, возвратности и платности.

Разновидностями ссудных операций также являются:

- Учет векселей;

- Факторинг;

- Лизинг;

- Размещение средств в межбанковские кредиты и депозиты;

- Уступка прав требования;

- Сделки покупки-продажи финансовых активов с отсрочкой платежа и т.д.

2. Кассовые операции – операции с наличными денежными средствами.

3. Фондовые операции – операции с ценными бумагами на организованном и неорганизованном рынках ценных бумаг.

4. Гарантийные операции – операции по выдаче банком гарантий и поручительств.

5. Комиссионные операции – операции, осуществляемые от имени, по поручению и за счет клиентов. Например, покупка-продажа иностранной валюты, драгоценных металлов, доверительные операции и т.д. Такие операции приносят банку комиссионный доход.

6. Инвестиционные операции – вложение средств банком в паи и ценные бумаги небанковских структур. [4, с. 115].

Активы банка делятся на приносящие доход и не приносящие доход. К активам, не приносящим доход, например, относятся наличные денежные средства в кассе банка, вложения банка в основные средства и пр.

Активы также делятся по уровню ликвидности. Классификация активов по ликвидности представлена в табл№2.

Таблица 2.

Классификация активов по ликвидности

|

Группа активов

|

Характеристика группы активов |

|

Высоколиквидные активы

|

Активы могут быть немедленно использованы для выплаты изымаемых вкладов или удовлетворения заявок на кредит, т.к. находятся в налично-денежной форме или легко и быстро могут быть переведены в неё (кассовая наличность, средства на корреспондентских и резервном счетах в Центральном банке, средства на корреспондентских счетах в других коммерческих банках). |

|

Ликвидные активы

|

Активы со средней степенью ликвидности, могут быть переведены в наличные деньги с небольшой задержкой и незначительным риском потерь(ссуды до востребования и краткосрочные ссуды, легкореализуемые векселя и другие краткосрочные ценные бумаги, прежде всего государственные). |

|

Низколиквидные

|

Активы, вероятность превращения которых в наличные деньги очень мала или вообще нулевая. Это долгосрочные ссуды банка, его инвестиции в долгосрочные ценные бумаги, труднореализуемые здания, сооружения, долги с длительной просрочкой. |

До 80% банковских активов приходится на кредитные операции и вложения в ценные бумаги, доходы от этих операций служат главными источниками банковской прибыли.

К кредитным операциям относятся ссудные операции и операции по размещению депозитов в других банках (активные депозитные операции).

Ссудные операции – это предоставление банком денежных средств на основе кредитного договора на условиях возвратности, платности, срочности. Ссудные операции банков можно классифицировать по следующим критериям: по экономическому содержанию и назначению, по категории заемщиков, по обеспеченности, по срокам и методам погашения, по форме выдачи кредита.

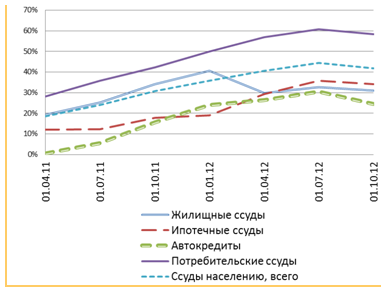

По статистическим и расчётным данным ЦРБ, приведенные по состоянию на 1октября 2012 года можно увидеть что основной доход банка приходится на потребительский кредиты ( рис.1)

Рисунок №1

Годовые темпы прироста кредитов населению по сегментам кредитования

Почти двукратный рост объема кредитов сегмента « потребительские ссуды» в сравнении с другими сегментами обусловлен, с одной стороны, простотой в получении кредита для заемщиков при сохраняющейся потребительской модели поведения, с другой – желанием кредитных организаций получать высокую доходность.

Доходы от учетно-ссудных операций, проценты и дивиденды от вложений в ценные бумаги служат главными источниками банковской прибыли. Однако при формировании банковских активов (управлении активами) ни один банк не может исходить только из их доходности. Двуединая задача управления банковскими активами – обеспечение достаточной прибыльности и одновременно надежности банка для его клиентов. [2, с. 140]

Контрольные тестовые задания

/отметьте правильный вариант (варианты) ответа следующим образом: /

2. Что такое стагфляция?

а) сочетание сокращения производства и инфляции;

б) сочетание сокращения безработицы и инфляции.

3. Какие факторы оказывают непосредственное влияние на валютный курс?

а) темпы роста ВВП;

б) бюджетный дефицит;

в) сальдо платежного баланса;

г) спрос и предложение на валюту;

д) уровень процентных ставок и доходности ценных бумаг;

е) темпы инфляции.

Задача

4. Объем производства увеличился за год на 7%, средний уровень цен – на 8%, денежная масса выросла с 5 до 7 трлн. руб. Определить скорость оборота денег в данном году, если известно, что в прошлом году она составляла 4 оборота.

Решение:

Q=100%+7%=107%

P=100%+8%=108%

Mп.г.=5=100%

Мд.г.=7=140%

Vд.г.=P*Q/M=107*108/140=82,5%

Vд.г.=4*82,5/100=3,3оборота

Ответ: скорость оборота денег в данном году составила 3,3оборота

Список использованной литературы

1.Банковские операции: учебное пособие / под ред. Ю. И. Коробова.-М.: Магистр, 2009. – 446 с.

2.Гамидов Г. М. Банки и банковская система. Банковское и кредитное дело: учебное пособие / Г. М. Гамидов.- М.: ЮНИТИ – ДАНА, 2010.- 234 с.

3.Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф. Жуков, Л. М. Максимова, А. В. Печникова идр.; Под ред. академ. РАЕН. Е.Ф. Жукова. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2003. – 600 с.

4.Операции коммерческих банков: Учебное пособие/Под ред. О. М. Маркова. – М.: ИД «Форум»: ИНФРА-М, 2009. – 288 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Активные операции коммерческих банков (понятие и значение)

- Активные операции коммерческих банков

- Активные операции коммерческих банков (+ тест и задача)

- Активные операции коммерческих банков (Вариант №18)

- Активные операции коммерческих банков (понятие и структура)

- Активные операции коммерческих банков

![Активные операции коммерческих банков [07.03.14]](/files/works_screen/1/64/75.png)