Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Активные операции коммерческих банков (понятие и значение)

Тема: Активные операции коммерческих банков (понятие и значение)

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 414.02K | Скачано: 508 | Добавлен 04.02.12 в 14:57 | Рейтинг: +2 | Еще Контрольные работы

Содержание

1. Понятие, значение и структура активных операций 2

2. Классификация активов по риску, доходности, ликвидности 6

3. Характеристика ссудных и фондовых операций коммерческих банков 11

Список использованной литературы 19

Понятие, значение и структура активных операций

Активные операции – это операции по размещению банковских ресурсов.

Также, иными словами, можно сказать, что активы банка – это денежные средства, отражаемые на активных счетах и связанные с размещением ресурсов банка для получения прибыли. Активы баланса банка отражают состав, структуру и целевое использование средств. Т.е. они показывают, во что вложены финансовые ресурсы и какова отдача от вложенных средств [4, с. 68].

Активные операции имеют тесную взаимосвязь с пассивными операциями банков. Т.к. прежде всего размер и структура активных операций, обеспечивающих получение доходов, во многом определяются имеющимися у банков ресурсами. Это означает, что пассивные операции, формирующие ресурсную базу банка, являются первичными по отношению к активным. Поэтому, предоставляя ссуды, покупая ценные бумаги, банки вынуждены постоянно осуществлять контроль за состоянием пассивов, отслеживать сроки выплат по обязательствам вкладчиков. Т.к. если ресурсов не будет хватать, то банку придется отказываться от выгодных предложений и продавать высокодоходные ценные бумаги. Взаимосвязь пассивных и активных операций проявляется также в том, что банковская прибыль зависит от банковской маржи, т.е. от разницы между ценой банковских ресурсов и доходностью активных операций.

Кроме того, для успешной деятельности банк должен обеспечить координацию пассивных и активных операций: с одной стороны, не допускать существенного несоответствия сроков пассивов и активов, например выдачи долгосрочных ссуд за счет краткосрочных депозитов; а с другой – не иммобилизовывать на длительный срок краткосрочные ресурсы в сумме, значительно превышающей стабильный остаток средств на банковских счетах, достаточный для очередных выплат [2, с. 231].

Роль активных операций для любого коммерческого банка очень велика. Активные операции обеспечивают доходность и ликвидность банка, т.е. позволяют достичь две главные цели деятельности коммерческих банков. Активные операции имеют также важное народно-хозяйственное значение. Именно с помощью активных операций банки могут направлять высвобождающиеся в процессе хозяйственной деятельности денежные средства тем участникам экономического оборота, которые нуждаются в капитале, обеспечивая перелив капиталов в наиболее перспективные отрасли экономики, содействуя росту производственных инвестиций, внедрению инноваций, осуществлению реструктуризации и стабильному росту промышленного производства, расширению жилищного строительства. Большую социальную роль играют ссуды банков населению [2, с.238].

К активам банка относят наличные денежные средства; средства кредитных организаций в Центральном банке РФ (в том числе обязательные резервы); средства в кредитных организациях; вложения в ценные бумаги; все виды предоставленных кредитов; основные средства; прочие активы.

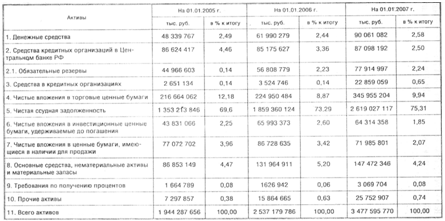

Структура банковских активов с позиций её рациональности и диверсифицированности выглядит следующим образом (табл.1) [4, с.69]:

Таблица 1

Анализ структуры активов банка

Как видно из приведенных данных этой таблицы, абсолютная величина активов банка характеризует его как организацию, имеющую значительный объем активов. Так, за 2004-2006 гг. они увеличились с 1 463 660 898 тыс. до 2 537 179 786 тыс. руб., т.е. в 1,5 раза.

Денежные средства представляют собой наиболее ликвидные активы, находящиеся в кассе банк. На 1 января 2007 г. Они составляли 90 061 082 тыс. руб. (2,58 %).

Обязательные резервы представляют собой высоколиквидные активы, практически не приносящие банку доходов и устанавливаемые Центральным банком РФ в целях регулирования общей ликвидности банковской системы страны и контроля денежных агрегатов. Такие требования устанавливаются надзорными органами разных стран для ограничения кредитных возможностей банков и поддержания на определенном уровне денежной массы в обращении.

Величина обязательных резервов практически не зависит от деятельности самого банка (резервирование части привлеченных банком средств в виде депозитов (вкладов) осуществляется на счетах центральных банков по фиксированной ставке). На 1 января 2007 г. они составили 77 914 997 тыс. руб., или 2,24 % всех активов.

В свою очередь, такая статья баланса, как «Средства кредитных организаций в Центральном банке РФ», напротив, непосредственно зависит от сберегательного банка и является результатом его договорных отношений с Центральным банком РФ. В рассматриваемой таблице сбербанк размещает свои средства в ЦБ РФ в сумме 87 098 192 тыс. руб. (их доля составляет 2,5 %).

Статья «Средства в кредитных организациях» практически всегда присутствует в балансах банков в силу производственной необходимости поддержания ими прямых деловых отношений с другими коммерческими кредитными организациями. Такие отношения необходимы банкам как для проведения рассчетно-платежных операций для своих клиентов, так и для выполнения опеаций в собственных интересах. На данную статью приходится 22 859 059 тыс. руб. или 0,65 % активов банка (табл. 1) [4, с. 70].

Главной составляющей активов в большинстве банков являются кредиты (чистая ссудная задолженность, т.е. ссуды, за вычетом соответствующих резервов). На 1 января 2007 г. Она составляла 2 619 027 117 тыс. руб., или 75,31 %. Относительно высокий удельный вес данной статьи в балансовых активах, как правило, свидетельствует о вполне рациональной структуре банковских активов.

Такие статьи активов, как «Чистые вложения в торговые ценные бумаги», «Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения», «Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи», появились в балансах российских банков в связи с переходом последних на ведение отчетности по международным стандартам, а также в связи с достаточно активным ростом рынка ценных бумаг в России.

Указанные активы баланса представляются в так называемом чистом виде (т.е. за минусом соответствующих резервов). Такие резервы по своей сути являются корректировкой стоимости активов.

Данные статьи активов представляют собой финансовые инструменты, которые используются банком для получения спекулятивных или долгосрочных доходов; поддержания необходимого уровня ликвидности; участия в других организациях и контроля их деятельности; минимизации всевозможных рисков, связанных с деятельностью банка.

Пока доля этих статей в структуре банка не очень высока (9,94, 1,85, 2,07 % соответственно). В других же странах с развитыми финансовыми рынками рост банковских инвестиционных портфелей, как правило, отражает растущую ориентацию банка на нетрадиционные операции (связанные по сути своей с заменой кредитного риска на рыночный) [4, с. 71].

Классификация активов по риску, доходности, ликвидности

Между доходностью, рискованностью активов и их ликвидностью существует определённая зависимость, т.к. чем более рискованным является актив, тем больше дохода он может принести банку (доходность служит платой за риск) и тем ниже уровень его ликвидности (рискованный актив труднее реализовать). Поэтому самые рискованные активы обычно и самые высокодоходные, и в свою очередь, менее ликвидные.

По степени доходности все активы делятся на две группы:

- приносящие доход – это, например, банковские ссуды, значительная часть вложений в ценные бумаги (так называемые работающие активы);

- не приносящие доход – к ним относятся: кассовая наличность, остатки средств на корреспондентских и резервном счетах в Центральном банке, вложения в основные фонды банка: здания и оборудование (так называемые неработающие активы).

С точки зрения ликвидности различают три группы активов:

- Высоколиквидные активы – могут быть немедленно использованы для выплаты изымаемых вкладов или удовлетворения заявок на кредит, т.к. находятся в налично-денежной форме или легко и быстро могут быть переведены в неё. Это кассовая наличность, средства на корреспондентских и резервном счетах в Центральном банке, средства на корреспондентских счетах в других коммерческих банках.

- Ликвидные активы – активы со средней степенью ликвидности, могут быть переведены в наличные деньги с небольшой задержкой и незначительным риском потерь. Это ссуды до востребования и краткосрочные ссуды, легкореализуемые векселя и другие краткосрочные ценные бумаги, прежде всего государственные.

- Низколиквидные (и даже неликвидные, безнадежные) активы – активы, вероятность превращения которых в наличные деньги очень мала или вообще нулевая. Это долгосрочные ссуды банка, его инвестиции в долгосрочные ценные бумаги, труднореализуемые здания, сооружения, долги с длительной просрочкой [2, с. 238].

Для оценки степени принимаемых банком на себя рисков все активы банка делят на пять групп риска, для каждой из которых установлен свой коэффициент вероятности потери стоимости. Эта группировка и порядок расчета суммы активов банка, взвешенных с учетом риска, установлены в таблице 2 [1].

Таблица 2

Группировка активов по степени риска

|

Статьи активов |

Степень риска, % |

|

I группа |

|

|

Средства на корреспондентском и депозитном счетах в Банке России, а также счета расчетных центров ОРЦБ в учреждениях Банка России |

0 |

|

Обязательные резервы, перечисленные в Банк России |

0 |

|

Средства банков, депонированные для расчетов чеками |

0 |

|

Наличная валюта и платежные документы, драгоценные металлы в хранилищах и в пути |

2 |

|

Суммы, задепонированные в учреждения Банка России для получения следующим днем наличных денежных средств |

0 |

|

Природные драгоценные камни в хранилищах и в пути |

2 |

|

Счета кредитных организаций по кассовому обслуживанию филиалов, сч.30210 |

0 |

|

Вложения в облигации Банка России |

0 |

|

Вложения в государственные долговые обязательства стран из числа группы развитых стран |

0 |

|

II группа |

|

|

Кредитные требования, гарантированные Российской Федерацией в части, под которую получены гарантии |

10 |

|

Кредитные требования под гарантии правительств стран из числа группы развитых стран |

10 |

|

Вложения в долговые обязательства Российской Федерации |

10 |

|

Вложения в государственные долговые обязательства стран, не входящих в число группы развитых стран |

10 |

|

Кредитные требования к Министерству финансов РФ |

10 |

|

Учтенные векселя, выданные и (или) акцептованные и (или) авалированные федеральными органами исполнительной власти |

10 |

|

Кредитные требования под залог драгоценных металлов в слитках в части равной их рыночной стоимости |

10 |

|

Кредитные требования в части, обеспеченной гарантийным депозитом (вкладом), размещенным контрагентом – юридическим лицом в банке – кредиторе, и (или) залогом собственных долговых ценных бумаг банка - кредитора |

10

|

|

III группа |

|

|

Вложения в долговые обязательства субъектов РФ и органов местного самоуправления |

20 |

|

Средства на счетах участников расчетов в расчетных небанковских кредитных организациях, а также на счетах в расчетных центрах ОРЦБ |

20

|

|

Средства на корреспондентских счетах в банках-нерезидентах стран из числа группы развитых стран, а также стоимость драгоценных металлов, учет которых ведется на металлических счетах в указанных банках |

20 |

|

Кредитные требования к банкам стран из числа группы развитых стран на срок до 90 календарных дней |

20 |

|

Кредитные требования, полученные от банков, являющихся основными обществами, стран из числа группы развитых стран, имеющих инвестиционный рейтинг не ниже «ВВВ» по квалификации S&P (Standard & Poor’s) и (или) не ниже аналогичного по классификациям “fitch IBCA”, “Moody’s”, в части, под которую получены гарантии |

20 |

|

Кредитные требования под гарантии, полученные от международных банков развития, в части, под которую получены гарантии и кредитные требования под залог ценных бумаг указанных банков, в части, равной рыночной их стоимости |

20 |

|

Кредитные требования к международным банкам развития |

20 |

|

Кредитные требования под залог государственных ценных бумаг РФ в части, равной рыночной стоимости указанных ценных бумаг |

20 |

|

Кредитные требования к органам государственной власти субъектов РФ и органам местного самоуправления |

20 |

|

Кредитные требования, под которым надлежащее исполнения обязательств контрагента обеспечено гарантиями субъектов РФ в части, равной ответственности субъекта по гарантии |

20 |

|

Кредитные требования к страховым компаниям стран из числа группы развитых стран, а также кредитные требования, застрахованные указанными страховыми компаниями |

20 |

|

Кредитные требования под залог долговых обязательств субъектов РФ и органов местного самоуправления в части, равной рыночной стоимости указанных бумаг |

20 |

|

IV группа |

|

|

Средства на корреспондентских счетах в банках – резидентах РФ и банках – нерезидентах стран, не входящих в число группы развитых стран, а также стоимость драгоценных металлов, учет которых ведется на металлических счетах в указанных банках |

50 |

|

Кредитные требования к банкам – резидентам РФ сроком размещения до 30 календарных дней |

50 |

|

Кредитные требования к банкам стран из числа группы развитых стран на срок свыше 90 календарных дней |

50 |

|

Вложения в ценные бумаги (акции и долговые обязательства) торгового портфеля |

50 |

|

V группа |

|

|

Все прочие активы банка |

100 |

Взвешивание активов по степени риска производится путем умножения остатка (сумм остатков) средств на соответствующем балансовом счете (счетах) или его (их) части на коэффициент риска (в %), деленный на 100 % [3, с. 57].

Характеристика ссудных и фондовых операций коммерческих банков

Большая часть банковских активов (до 80%) приходится на кредитные операции и вложения в ценные бумаги, т.к. доходы от этих операций служат главными источниками банковской прибыли.

К кредитным операциям относятся ссудные операции и операции по размещению депозитов в других банках (активные депозитные операции).

Ссудные операции – это предоставление банком денежных средств на основе кредитного договора на условиях возвратности, платности, срочности. Данные операции приносят банкам, как правило, основную часть процентных доходов. Ссудные операции банков можно классифицировать по следующим критериям: по экономическому содержанию и назначению, по категории заемщиков, по обеспеченности, по срокам и методам погашения, по форме выдачи кредита [2, с. 240].

По экономическому содержанию и назначению ссуды подразделяются следующим образом:

- Ссуды на коммерческие цели:

- на временные нужды финансирования текущих потребностей в оборотном капитале промышленных, торговых, сельскохозяйственных предприятий;

- для капитальных вложений, расширения и модернизации основного капитала в различных отраслях;

- для биржевых спекуляций;

- Потребительские или персональные ссуды на жилищное строительство, покупку потребительских товаров длительного пользования, оплату обучения, лечения и т.п.

По категориям заемщиков различают ссуды:

- Акционерным компаниям и частным предприятиям (промышленным, торговым, коммунальным, сельскохозяйственным, брокерским);

- Кредитно-финансовым учреждениям (и прежде всего банкам);

- Населению;

- Правительству и местным органам власти.

По обеспеченности ссуды могут быть:

- Ничем не обеспеченные (бланковые);

- – т.е. обеспеченные залогом акций, облигаций, векселей и товарораспорядительных документов (железнодорожная накладная; коносамента – свидетельство о приеме груза к морской перевозке и др.), дебиторских счетов, закладных под автомобиль или другой вид движимого имущества или недвижимости. Ссуда под залог недвижимости называется ипотечной. Также обеспечением ссуды может быть поручительство или гарантия – договор с односторонним письменным обязательством поручителя или гаранта перед банком выплатить ссуду в случае ее невыплаты заемщиком либо страхование риска непогашения ссуды страховой компанией.

По срокам погашения ссуды делятся:

- До востребования (онкольные) – погашение этих ссуд банк может потребовать в любое время;

- Срочные:

- – от одного дня до одного года;

- – от года до трех-пяти лет;

- – на более продолжительные сроки.

По методам погашения выделяют следующие виды ссуды:

- Весь основной долг по ссуде (без учета процентов) должен быть погашен на одну конечную дату путем единовременного взноса.

- Метод погашения в рассрочку – сумма ссуды списывается частями на протяжении действия кредитного соглашения. Платежи в погашение основной суммы долга осуществляются равными частями периодически (ежемесячно, ежеквартально, раз в полгода или ежегодно).

Второй метод обычно применяется к средне- и долгосрочным ссудам, проценты по ссуде также могут уплачиваться единовременно по истечении срока займа либо равномерными взносами на протяжении действия всего займа.

По технике выдачи различают ссуды:

- В наличной или безналичной форме;

- В виде открытой кредитной линии (кредитного лимита) – юридически оформленное соглашение между банком и заемщиком о предоставлении заемщику кредита в пределах согласованной суммы (кредитного лимита) в течение определенного периода на определенных условиях (на основании одного договора ссуда может выдаваться несколько раз). Обычно кредитная линия открывается не более чем на год, но возможно её продление. Также существует некоторая особенность кредитной линии – соглашение о её открытии может быть пересмотрено обеими сторонами. Т.е. за банком сохраняется право отказать в выдаче ссуды в пределах кредитного лимита, если, например, положение заемщика ухудшилось. В свою очередь заемщик также имеет право не использовать кредитную линию полностью, а например, только частично. Нередко, банк предъявляет требование к заемщику хранить на его текущем счете так называемыйкомпенсационный остаток в размере не менее 20% от суммы кредитной линии либо весь срок её действия, либо в период фактического её использования. Такого рода действия повышают реальный уровень процента, взимаемого по ссуде [2, с. 241].

- В виде выдачи фиксированной ссуды на определённый срок (разовой ссуды) – это, как правило, ссуды на удовлетворение целевой потребности в средствах на основе кредитного договора. Такая ссуда выдается один раз на основании одного договора, также, в отличие от соглашения об открытии кредитной линии, кредитный договор на выдачу разовой ссуды является твердым обязательством банка выдать данную суду на условиях договора. Причем, эта ссуда погашается в строго установленный срок единовременным взносом или регулярными периодическими взносами. Данные кредиты могут быть как краткосрочными, так и средне- и долгосрочными. Они выдаются с открываемого банком ссудного счёта, либо путем зачисления на кредит текущего или расчетного счета заемщика, либо путем оплаты требований к заемщику, либо путем выдачи наличных денег [2, с.242].

- В виде векселя (вексельный кредит) – это когда заемщик в соответствии с кредитным договором использует полученную ссуду на приобретение векселя банка-кредитора. Таким образом, банк выписывает простой вексель на основе кредитного договора и затем выдает его заемщику. Т.е. векселем оформляется получение банком денежного займа, источником которого служит ссуда, предоставленная клиенту на основе кредитного договора. Иначе говоря, банк совершает две сделки: сначала предоставляет ссуду клиенту, а затем клиент предоставляет банку заем под вексель за счет полученных ранее средств. При наступлении назначенного срока клиент должен вернуть банку, полученную денежную сумму и проценты на неё, а банк – заплатить по векселю последнему векселедержателю. Дата возвращения ссуды устанавливается накануне срока погашения векселя, а номинальная его стоимость должна быть равна сумме ссуды. Заемщик полученный вексель использует для расчетов со своим поставщиком, а в установленный срок выплачивает банку сумму векселя и проценты по ссуде. А при наступления срока погашения векселя банк выплачивает его сумму последнему держателю векселя [2, с.243].

- Возобновляемые ссуды (ролловерные) – это такого типа кредиты, при которых снижается кредитный риск. Это разновидность средне- и долгосрочных кредитов, которые предоставляются по «плавающим» процентным ставкам. Причем эти ставки пересматриваются через обусловленные в кредитном соглашении сроки (как правило три – шесть месяцев) согласно текущим рыночным ставкам по краткосрочным кредитам. Для этого при согласовании между участниками кредитного соглашения общего срока кредита период его использования делится на временные отрезки (субпериоды), для каждого из которых вновь устанавливается процентная ставка. В результате получается, что, хотя данные кредиты предоставляются на средние сроки, их выписка осуществляется на короткие сроки, после чего кредит возобновляется до тех пор, пока не истечет общий срок кредита. В итоге, периодические пересмотры процентной ставки снижают риск банковских убытков от повышения ставок по краткосрочным депозитам, которые являются основным источником ресурсов для среднесрочных кредитов.

- Синдицированные (консорциальные) ссуды – это кредиты, предоставляемые двумя или более банками одному заемщику. Такие кредиты также способствуют уменьшению кредитного риска. Таким образом, банки объединяют на срок свои средства, образуя синдикат. В результате заключаемого соглашения, каждый банк берет на себя обязательство предоставить в определённых размерах средства для общего кредита. Такие кредиты также могут предоставляться не синдикатом, а отдельным банком, который после заключения соглашения с заемщиком привлекает другие банки, выдавая им так называемые сертификаты участия. В итоге коллективная организация кредитов позволяет распределить риск непогашения ссуды между банками, сокращая при этом риск каждого отдельного банка, а также увеличить объем кредита [2, с.244].

Сам процесс предоставления банковской ссуды называется кредитным процессом или процессом кредитования.

Данный процесс состоит из пяти основных этапов [3, с. 54]:

1. Рассмотрение заявки на получение ссуды

В заявке содержатся главные параметры ссудной операции: цель и сумма запрашиваемой ссуды, срок ссуды и порядок ее погашения, виды обеспечения, порядок уплаты процентов. Банк тщательно анализирует заявку, а также прилагаемый к ней пакет необходимых документов, содержащих основные сведения о потенциальном заемщике.

2. Анализ и оценка кредитоспособности заемщика

Проводится анализ способности заемщика погасить ссуду и проценты по ней в соответствии с кредитным договором. Источниками анализа служат данные баланса предприятия, отчета о прибылях и убытках, кредитной заявки, информация о кредитной истории клиента.

В мировой и отечественной практике существует три основных способа оценки кредитоспособности:

Первый способ – способ финансовых коэффициентов. Обычно для оценки финансово-хозяйственной деятельности предприятия применяются такие коэффициенты, как коэффициенты ликвидности; коэффициенты оборачиваемости (запасов, дебиторской задолженности, основных средств, активов); коэффициенты обеспеченности собственным капиталом; коэффициенты рентабельности.

Второй способ – анализ денежных потоков. Суть его состоит в сопоставлении денежных притоков (прибыли, амортизации и др.) и оттоков (выплаты налогов, дивидендов и др.) в период срока ссуды.

Третий способ – оценка делового риска заемщика. Деловой риск связан с тем, что кругооборот фондов заемщика прервется или замедлится и не завершится в срок .

3. Оформление кредитного договора

Данный договор определяет взаимные права и обязанности банка-кредитора и клиента-заемщика, цель и объект кредитования, его размер, сроки, виды обеспечения ссуды, уровень ставки процента и другие условия выдачи, использования и погашения ссуды.

4. Выдача ссуды

Порядок оформления и способ предоставления ссуды (в наличной и безналичной формах, в виде разовой ссуды, кредитной линии и т.д.).

5. Кредитный мониторинг

Контроль банка за использованием и погашением ссуды. Банк регулярно контролирует целевое использование ссуды, выполнение иных условий кредитного договора. Для этого банк проверяет текущее состояние финансовой и хозяйственной деятельности заемщика, в случае необходимости проводит аудиторские проверки на предприятии заемщика.

Основные цели, которые преследует банк, осуществляя вложения в ценные бумаги – это получение дохода и обеспечение ликвидности.

Причем, с целью минимизации рисков по ценным бумагам банки производят вложения в различные по надежности, срочности, доходности, эмитенту виды ценных бумаг, иными словами, диверсифицируют портфель ценных бумаг (фондовый портфель).

Таким образом, фондовые операции коммерческих банков – это операции с ценными бумагами.

Данные операции включают в себя четыре основных вида [3, с.59]:

- Спекулятивные вложения в ценные бумаги, т.е. эти бумаги приобретаются для перепродажи с целью получения курсовой прибыли (разницы между курсом покупки и курсом продажи). Такие бумаги хранятся не долго в портфеле банка.

- Банковские инвестиции – покупка ценных бумаг с целью получения дохода в виде процентов (по облигациям, векселям, депозитным сертификатам) и дивидендов (по акциям), а также участия в управлении предприятием. Хранятся в портфеле банка длительное время (обычно более года).

- Операции типа РЕПО – это когда банк покупает ценные бумаги и одновременно берет на себя обязательство по обратной их продаже через определенный срок по фиксированному курсу. Т.е. банк совершает покупку ценных бумаг на условиях их обратной продажи.

4. Учетные операции – это операции с векселями. Учет векселя – это покупка векселя банком (с передачей банку векселя по индоссаменту - передаточной надписи). Покупая вексель у векселедержателя, банк получает право получения денег по векселю по истечении его срока. За то, что банк авансирует векселедержателя (давая ему деньги немедленно, хотя срок погашения векселя наступает, например, через месяц), банк взимает с векселедержателя, предъявившего вексель к учету, учетный процент, или дисконт. Дисконт равен разнице между суммой, обозначенной на векселе, и суммой, выплачиваемой банком при учете векселя. По истечении срока векселя банк предъявляет его должнику к погашению.

Смысл этой операции для банка состоит в получении учетного процента, а для держателя, предъявившего вексель к учету, – в получении денег по векселю до наступления срока его погашения.

Список использованной литературы

- Инструкция ЦБ РФ от 16.01.2004 г. № 110-И «Об обязательных нормативах банков».

- Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф. Жуков, Л. М. Максимова, А. В. Печникова идр.; Под ред. академ. РАЕН. Е.Ф. Жукова. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2003. – 600 с.

- Банковские операции: Учебное пособие/Под ред. Ю. И. Коробова.-М.: Магистр, 2007. – 446 с.

- Операции коммерческих банков: Учебное пособие/Под ред. О. М. Маркова. – М.: ИД «Форум»: ИНФРА-М, 2009. – 288 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Активные операции коммерческих банков (понятие и значение) [04.02.12]](/files/works_screen/1/12/25.png)