Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Активные операции коммерческих банков (понятие и структура)

Тема: Активные операции коммерческих банков (понятие и структура)

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 25.12K | Скачано: 410 | Добавлен 13.01.13 в 21:12 | Рейтинг: +2 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Барнаул 2012

ОГЛАВЛЕНИЕ

Введение……………………………………………………………………………..3

1. Активные операции коммерческих банков………………………………........4

1.1 Понятие, значение и структура активных операций………………………..4

1.2 Классификация активов по риску, доходности, ликвидности……………...6

1.3 Характеристика ссудных и фондовых операций коммерческих банков…..7

2. Практическая часть…………………………………………………………….13

Заключение………………………………………………………………………...15

Список литературы………………………………………………………………..16

ВВЕДЕНИЕ

Цель работы состоит в изучении сущности активных операций коммерческих банков. Функции банков реализуются через их операции. Операции коммерческих банков делятся на три группы: пассивные, активные и комиссионно-посреднические.

Между пассивными и активными операциями коммерческого банка существует тесная взаимосвязь. В результате проведения пассивных операций увеличиваются остатки денежных средств на пассивных счетах баланса банка. Активные операции ведут к росту средств на активных счетах (на них отражаются: денежная наличность, банковские ссуды, вложения в ценные бумаги, здания и оборудования и так далее).

Активы баланса банка отражают состав, структуру и целевое использование средств. Они показывают, во что вложены финансовые ресурсы и какова отдача от вложенных средств.

Роль активных операций для любого коммерческого банка очень велика. Активные операции обеспечивают доходность и ликвидность банка, то есть позволяют достичь две главные цели деятельности коммерческих банков.

Активные операции имеют также важное народно-хозяйственное значение. Для успешной деятельности банку необходимо контролировать активные операции.

1. АКТИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ

1.1 Понятие, значение и структура активных операций

Активные операции – это операции по размещению банковских ресурсов. Активные операции обеспечивают доходность и ликвидность банка. С помощью активных операций банки могут направлять высвобождающиеся в процессе хозяйственной деятельности денежные средства тем участникам экономического оборота, которые нуждаются в капитале, обеспечивая перелив капиталов в наиболее перспективные отрасли экономики, содействуя росту производственных инвестиций, внедрению инноваций, осуществлению реструктуризации и стабильному росту промышленного производства, расширению жилищного строительства. Большую социальную роль играют ссуды банков населению.

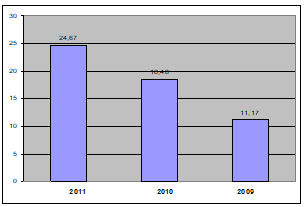

Активные операции банков учитываются на активных счетах баланса. Остаток на том или ином активном счете банка показывает объем средств, вложенных банком в данный конкретный актив. Например, на рисунке 1.1 представлен график динамики активов Сбербанка России за последние 3 года.

Рис. 1.1 - Активы Сбербанка России (млрд. руб)

Активные счета всегда имеют дебетовое (отрицательное) сальдо (остаток). Увеличение остатка по активному счету означает расходную операцию. Уменьшение остатка по активному счету означает приходную операцию [1, с. 216].

Основные активные операции коммерческих банков:

1. Ссудные операции – операции по предоставлению заемщику денежных средств на принципах срочности, возвратности и платности.

Разновидностями ссудных операций также являются:

- учет векселей;

- факторинг;

- лизинг;

- размещение средств в межбанковские кредиты и депозиты;

- уступка прав требования;

- сделки покупки-продажи финансовых активов с отсрочкой платежа и так далее.

2. Кассовые операции – операции с наличными денежными средствами.

3. Фондовые операции – операции с ценными бумагами на организованном и неорганизованном рынках ценных бумаг.

4. Гарантийные операции – операции по выдаче банком гарантий и поручительств.

5. Комиссионные операции – операции, осуществляемые от имени, по поручению и за счет клиентов. Например, покупка-продажа иностранной валюты, драгоценных металлов, доверительные операции и другие. Такие операции приносят банку комиссионный доход.

6. Инвестиционные операции – вложение средств банком в паи и ценные бумаги небанковских структур [6, с. 115].

1.2 Классификация активов по риску, доходности, ликвидности

Чем более рискованным является актив, тем больше дохода он может принести банку. Самые рискованные активы обычно и самые высокодоходные, и в свою очередь, менее ликвидные.

По степени доходности все активы делятся на две группы:

- приносящие доход (банковские ссуды, значительная часть вложений в ценные бумаги);

- не приносящие доход (кассовая наличность, остатки средств на корреспондентских и резервном счетах в Центральном банке, вложения в основные фонды банка: здания и оборудование).

С точки зрения ликвидности различают три группы активов, характеристика которых представлена в таблице 1.1.

Таблица 1.1

Классификация активов по ликвидности

|

Группа активов |

Характеристика группы активов |

|

Высоколиквидные активы |

Активы могут быть немедленно использованы для выплаты изымаемых вкладов или удовлетворения заявок на кредит, т.к. находятся в налично-денежной форме или легко и быстро могут быть переведены в неё (кассовая наличность, средства на корреспондентских и резервном счетах в Центральном банке, средства на корреспондентских счетах в других коммерческих банках). |

|

Ликвидные активы |

Активы со средней степенью ликвидности, могут быть переведены в наличные деньги с небольшой задержкой и незначительным риском потерь(ссуды до востребования и краткосрочные ссуды, легкореализуемые векселя и другие краткосрочные ценные бумаги, прежде всего государственные). |

|

Низколиквидные (и даже неликвидные, безнадежные) активы |

Активы, вероятность превращения которых в наличные деньги очень мала или вообще нулевая. Это долгосрочные ссуды банка, его инвестиции в долгосрочные ценные бумаги, труднореализуемые здания, сооружения, долги с длительной просрочкой. |

На активы банка в порядке, установленном Банком России, создаются резервы на возможные потери.

1.3 Характеристика ссудных и фондовых операций коммерческих банков

До 80% банковских активов приходится на кредитные операции и вложения в ценные бумаги, доходы от этих операций служат главными источниками банковской прибыли.

К кредитным операциям относятся ссудные операции и операции по размещению депозитов в других банках (активные депозитные операции).

Ссудные операции – это предоставление банком денежных средств на основе кредитного договора на условиях возвратности, платности, срочности. Данные операции приносят банкам, как правило, основную часть процентных доходов. Ссудные операции банков можно классифицировать по следующим критериям: по экономическому содержанию и назначению, по категории заемщиков, по обеспеченности, по срокам и методам погашения, по форме выдачи кредита [2, с. 140].

По экономическому содержанию и назначению ссуды подразделяются следующим образом:

- Ссуды на коммерческие цели:

- на временные нужды финансирования текущих потребностей в оборотном капитале промышленных, торговых, сельскохозяйственных предприятий;

- для капитальных вложений, расширения и модернизации основного капитала в различных отраслях;

- для биржевых спекуляций;

- Потребительские или персональные ссуды на жилищное строительство, покупку потребительских товаров длительного пользования, оплату обучения, лечения и так далее.

По категориям заемщиков различают ссуды:

- акционерным компаниям и частным предприятиям;

- кредитно-финансовым учреждениям;

- населению;

- правительству и местным органам власти.

По обеспеченности ссуды могут быть:

- ничем не обеспеченные (бланковые);

- обеспеченные (обеспеченные залогом акций, облигаций, векселей и товарораспорядительных документов, дебиторских счетов, закладных под автомобиль или другим видом движимого имущества или недвижимости).

По срокам погашения ссуды делятся:

- до востребования (погашение этих ссуд банк может потребовать в любое время);

- срочные.

Срочные подразделяются в свою очередь на:

- краткосрочные (от одного дня до одного года);

- среднесрочные (от года до трех-пяти лет);

- долгосрочные (на более продолжительные сроки).

По методам погашения выделяют следующие виды ссуды:

- Весь основной долг по ссуде (без учета процентов) должен быть погашен на одну конечную дату путем единовременного взноса.

- Метод погашения в рассрочку – сумма ссуды списывается частями на протяжении действия кредитного соглашения.

Второй метод обычно применяется к средне- и долгосрочным ссудам, проценты по ссуде также могут уплачиваться единовременно по истечении срока займа либо равномерными взносами на протяжении действия всего займа.

По технике выдачи различают ссуды:

1. В наличной или безналичной форме.

2. В виде открытой кредитной линии (оформляется соглашение между банком и заемщиком о предоставлении заемщику кредита в пределах согласованной суммы в течение определенного периода на определенных условиях).

3. В виде выдачи фиксированной ссуды на определённый срок (разовая ссуда – выдается один раз на основании одного договора, также, в отличие от соглашения об открытии кредитной линии, кредитный договор на выдачу разовой ссуды является твердым обязательством банка выдать данную суду на условиях договора). Причем, эта ссуда погашается в строго установленный срок единовременным взносом или регулярными периодическими взносами.

4. В виде векселя (вексельный кредит – это когда заемщик в соответствии с кредитным договором использует полученную ссуду на приобретение векселя банка-кредитора). Банк совершает две сделки: сначала предоставляет ссуду клиенту, а затем клиент предоставляет банку заем под вексель за счет полученных ранее средств. При наступлении назначенного срока клиент должен вернуть банку, полученную денежную сумму и проценты на неё, а банк – заплатить по векселю последнему векселедержателю [5, с.177].

- Возобновляемые ссуды(разновидность средне- и долгосрочных кредитов, которые предоставляются по «плавающим» процентным ставкам, которые пересматриваются через обусловленные в кредитном соглашении срокисогласно текущим рыночным ставкам по краткосрочным кредитам. Данные кредиты предоставляются на средние сроки, но их выписка осуществляется на короткие сроки, после чего кредит возобновляется до тех пор, пока не истечет общий срок кредита. В итоге, периодические пересмотры процентной ставки снижают риск банковских убытков от повышения ставок по краткосрочным депозитам, которые являются основным источником ресурсов для среднесрочных кредитов.

- Синдицированные (консорциальные) ссуды – это кредиты, предоставляемые двумя или более банками одному заемщику. Такие кредиты также способствуют уменьшению кредитного риска. Таким образом, банки объединяют на срок свои средства, образуя синдикат. В результате заключаемого соглашения, каждый банк берет на себя обязательство предоставить в определённых размерах средства для общего кредита.

Сам процесс предоставления банковской ссуды называется кредитным процессом или процессом кредитования.

Данный процесс состоит из пяти основных этапов:

1. Рассмотрение заявки на получение ссуды.

В заявке содержатся главные параметры ссудной операции: цель и сумма запрашиваемой ссуды, срок ссуды и порядок ее погашения, виды обеспечения, порядок уплаты процентов. Банк тщательно анализирует заявку, а также прилагаемый к ней пакет необходимых документов.

2. Анализ и оценка кредитоспособности заемщика.

Проводится анализ способности заемщика погасить ссуду и проценты по ней в соответствии с кредитным договором.

В мировой и отечественной практике существует три основных способа оценки кредитоспособности [3, с. 359]:

- способ финансовых коэффициентов. Обычно для оценки финансово-хозяйственной деятельности предприятия применяются такие коэффициенты, как коэффициенты ликвидности; коэффициенты оборачиваемости; коэффициенты обеспеченности собственным капиталом; коэффициенты рентабельности.

- способ анализа денежных потоков. Суть его состоит в сопоставлении денежных притоков (прибыли, амортизации и так далее) и оттоков (выплаты налогов, дивидендов) в период срока ссуды.

- способ оценки делового риска заемщика. Деловой риск связан с тем, что кругооборот фондов заемщика прервется или замедлится и не завершится в срок .

3. Оформление кредитного договора

Данный договор определяет взаимные права и обязанности банка-кредитора и клиента-заемщика, цель и объект кредитования, его размер, сроки, виды обеспечения ссуды, уровень ставки процента и другие условия выдачи, использования и погашения ссуды.

4. Выдача ссуды

Порядок оформления и способ предоставления ссуды (в наличной и безналичной формах, в виде разовой ссуды, кредитной линии и т.д.).

5. Кредитный мониторинг

Контроль банка за использованием и погашением ссуды. Банк регулярно контролирует целевое использование ссуды, выполнение иных условий кредитного договора [4, с. 56].

Основные цели, которые преследует банк, осуществляя вложения в ценные бумаги – это получение дохода и обеспечение ликвидности.

С целью минимизации рисков по ценным бумагам банки производят вложения в различные по надежности, срочности, доходности, эмитенту виды ценных бумаг. Операции коммерческих банков с ценными бумагами называются фондовые операции.

Данные операции включают в себя четыре основных вида:

- Спекулятивные вложения в ценные бумаги (бумаги приобретаются для перепродажи с целью получения курсовой прибыли).

- Банковские инвестиции (покупка ценных бумаг с целью получения дохода в виде процентов, а также участия в управлении предприятием).

- Операции типа РЕПО (банк покупает ценные бумаги и одновременно берет на себя обязательство по обратной их продаже через определенный срок по фиксированному курсу).

- Учетные операции (операции с вексеПоку

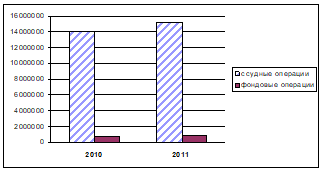

Доходы от учетно-ссудных операций, проценты и дивиденды от вложений в ценные бумаги служат главными источниками банковской прибыли. Например, рисунок 1.2 иллюстрирует получение доходов Сбербанком России в 2011г. в размере 1230000 тыс. руб. от ссудных операций по сравнению с 2010 г.

Рис. 1.2 – Изменения в структуре ссудных и фондовых операций Сбербанка России

ПРАКТИЧЕСКАЯ ЧАСТЬ

2.1 Тестовые задания

1. Что такое стагфляция?

а) сочетание сокращения производства и инфляции;

б) сочетание сокращения безработицы и инфляции.

Ответ: а

Стагфляция - состояние экономики, когда застой или падение производства (стагнация) сочетается с возрастающей безработицей и с непрерывным ростом цен - инфляцией.

2. Какие факторы оказывают непосредственное влияние на валютный курс?

а) темпы роста ВВП;

б) бюджетный дефицит;

в) сальдо платежного баланса;

г) спрос и предложение на валюту;

д) уровень процентных ставок и доходности ценных бумаг;

е) темпы инфляции.

Ответ: а, в, г, д, е

Как любая цена, валютный курс отклоняется от стоимостной основы — покупательной способности валют — под влиянием спроса и предложения валюты. Соотношение такого спроса и предложения зависит от ряда факторов. Многофакторность валютного курса отражает его связь с другими экономическими категориями — стоимостью, ценой, деньгами, процентом, платежным балансом и так далее. Причем происходит сложное их переплетение и выдвижение в качестве решающих то одних, то других факторов. Среди них можно выделить следующие:

- Темп инфляции.

- Состояние платежного баланса.

- Разница процентных ставок в разных странах.

- Деятельность валютных рынков и спекулятивные валютные операции.

- Степень использования определенной валюты на еврорынке и в международных расчетах.

- На курсовое соотношение валют воздействует также

- Степень доверия к валюте на национальном и мировых рынках.

- Валютная политика и т. д.

2.2 Задача

Объем производства увеличился за год на 7%, средний уровень цен – на 8%, денежная масса выросла с 5 до 7 трлн. руб. Определить скорость оборота денег в данном году, если известно, что в прошлом году она составляла 4 оборота.

Решение:

Скорость оборота денег равна отношению валового национального продукта к денежной массе.

Значит, Vоб0 = ВНПо/ До = 4

Из этой формулы ВНПо = Vоб0 ∙ Дo = 4 ∙ 5 = 20 трлн. руб.

Объем производства увеличился за год на 7 %, средний уровень цен – на 8 %. Поэтому ВНП1 = 1,07 ∙ 1,08 ∙ 20 = 23,112 трлн. руб.

Тогда скорость оборота денег в данном году равна:

Vоб1 = ВНП1\ Д1 =23,112\ 7 = 3,3 оборота

Ответ: 3,3 оборота.

ЗАКЛЮЧЕНИЕ

Роль активных операций для любого коммерческого банка очень велика. Активные операции обеспечивают доходность и ликвидность банка, позволяют достичь две главные цели деятельности коммерческих банков.

Активные операции имеют также важное народно-хозяйственное значение. Именно с помощью активных операций банки могут направлять высвобождающиеся в процессе хозяйственной деятельности денежные средства тем участникам экономического оборота, которые нуждаются в капитале, обеспечивая перелив капиталов в наиболее перспективные отрасли экономики, содействуя росту производственных инвестиций, внедрению инноваций, осуществлению реструктуризации и стабильному росту промышленного производства, расширению жилищного строительства.

Большую социальную роль играют ссуды банков населению. Существует определенная зависимость между доходностью и рискованностью активов и их ликвидностью. Чем более рискованным является актив, тем больше дохода он может принести банку (доходность служит платой за риск) и тем ниже уровень его ликвидности (рискованный актив труднее реализовать).

Самые рискованные активы обычно и самые высокодоходные, и наименее ликвидные. Активные операции коммерческих банков – это операции, отражающие размещение собственных и привлеченных средств банка с целью получения доходов.

Основная задача управления банковскими активами – обеспечение достаточной прибыльности и одновременно надежности банка для его клиентов.

СПИСОК ЛИТЕРАТУРЫ

- Банковские операции: учебное пособие / под ред. Ю. И. Коробова.-М.: Магистр, 2009. – 446 с.

- Гамидов Г. М. Банки и банковская система. Банковское и кредитное дело: учебное пособие / Г. М. Гамидов.- М.: ЮНИТИ – ДАНА, 2010.- 234 с.

- Деньги. Кредит. Банки: учебник для вузов/ Е.Ф. Жуков, Л. М. Максимова, А. В. Печникова и др.; под ред. академ. РАЕН. Е.Ф. Жукова. – 2-е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2008. – 600 с.

- Деньги. Кредит. Банки: учебное пособие / А. В. Борискин . – СПб.: Спецлит, 2009. – 151 с.

- Колесников В. И. Банковское дело: учебник для вузов / В. И. Колесников. - М.: ЮНИТИ – ДАНА, 2011.- 234 с.

- Операции коммерческих банков: учебное пособие / под ред. О. М. Маркова. – М.: ИД «Форум»: ИНФРА-М, 2009. – 288 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Активные операции коммерческих банков (понятие и структура) [13.01.13]](/files/works_screen/1/32/74.png)