Главная » Бесплатные рефераты » Бесплатные рефераты по экономическому анализу »

Контрольная по Экономическому анализу Вариант №1

Тема: Контрольная по Экономическому анализу Вариант №1

Раздел: Бесплатные рефераты по экономическому анализу

Тип: Контрольная работа | Размер: 1.98M | Скачано: 450 | Добавлен 02.02.14 в 11:27 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Уфа 2013

Задание 1. По данным бухгалтерского баланса проанализировать и динамику состава и структуры активов и пассивов организации.

Развитие рыночных отношений привело к тому, что хозяйствующие субъекты постоянно находятся в жестких экономических условиях, поэтому для укрепления финансового состояния, платежеспособности и финансовой устойчивости предприятия необходимо проведение сбалансированной хозяйственной политики.

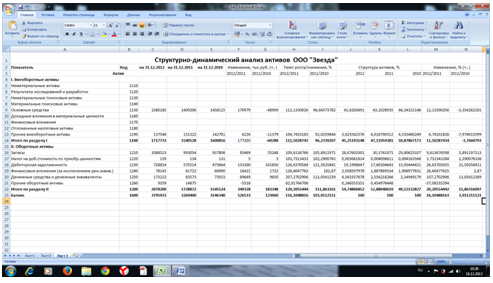

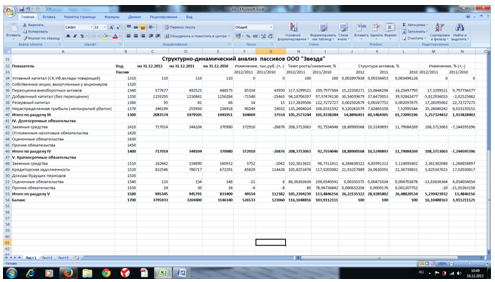

Анализ финансового состояния ООО «Звезда» начнем с общей оценки структуры средств хозяйствующего субъекта и источников их формирования, ее изменения. Информационной базой анализа является форма №1 «Бухгалтерский баланс». В этой ситуации используем прием структурно-динамического анализа (табл.1, табл.2).

Таблица 1

Таблица 2

Данные таблиц показывают, что общий оборот хозяйственных средств, т.е.активов, в 2011 году в сравнении с 2010 годом увеличился на 123 060 тыс.руб. (что составило 104%), а в 2012 году в сравнении с 2011 годом увеличился на 526 533 тыс.руб.(116%). Эти показатели свидетельствуют о положительных изменениях в финансовом положении организации.

Если в структуре активов внеоборотные активы в 2010 году составляли почти 51%, то в 2011 – 47%, а в 2012 – 45%, соответственно увеличивались оборотные активы. Это тоже положительно скажется на производственно-финансовой деятельности и впоследствии – на финансовой устойчивости организации.

Что касается источников формирования имущества, то здесь показатели уменьшились в 2012 году по сравнению с 2010 годом на 5%. При этом наблюдается увеличение долгосрочных обязательств, при уменьшении краткосрочных. Однако, следует заметить, что к концу рассматриваемых годов доля собственного капитала в общем объеме источников покрытия всегда больше, что говорит о том, что предприятие сможет отвечать по своим обязательствам, но необходимо укреплять финансовое положение организации. Так как доля собственного капитала во все года преобладает над долей внеоборотных активов организации, то это говорит о наличии оборотного капитала ООО «Звезда», что также является положительным для финансовой устойчивости предприятия.

Как свидетельствуют данные таблицы 1, в 2010-2012 гг. в составе внеоборотных активов наибольшую долю занимают основные средства предприятия. В оборотных активах на 2012 год преобладают запасы и дебиторская задолженность, причем наблюдается уменьшение запасов и увеличение дебиторской задолженности. В связи с чем нужно провести углубленный анализ состава и структуры дебиторской задолженности, просроченных и сомнительных долгов (которые следует считать скорее убытками и потерями, нежели активами), а также определить качественные характеристики (свойства) запасов, пригодность их использования в производстве.

Задание 2. По данным Отчета о финансовых результатах провести анализ доходов и расходов организации. Рассчитать основные показатели оценки доходов и расходов. Сформулировать вывод об обоснованности произведенных расходов.

Доходами организации (ПБУ 9/99) признается увеличение экономических выгод в результате поступления активов (денежных средств и иного имущества) или погашения обязательств, приводящие к увеличению капитала организации.

Расходами организации признается уменьшение экономических выгод в результате выбытия активов (имущества, денежных средств) или возникновения обязательств, уменьшающих капитал организации, за уменьшением вкладов в уставной капитал собственников имущества по их решению.

Анализ доходов и расходов организации проводится по данным формы №2 «Отчет о прибылях и убытках», путем расчета показателей, характеризующих их структуру и динамику. Для этого вначале рассчитываются общие величины доходов и расходов организации.

Сумма доходов за 2012 год = 8 506 200 + 24 890 + 19 659 = 8 550 749 тыс.р.

Сумма расходов за 2012 год = 4 427 573 + 708 317 + 1 181 910 + 825 035 + 1 079 977 = 8 222 812 тыс.руб.

Сумма доходов за 2011 год = 6 506 000 + 88 249 + 45 093 = 6 639 342 тыс.руб.

Сумма расходов за 2011 год = 3 426 099 + 474 452 + 1 038 549 + 165 521 + 1 231 170 = 6 335 791 тыс.руб.

∆ Доходов = 8 550 749 – 6 639 342 = 1 911 407 тыс. руб.

Темп роста доходов = 8 550 749/6 639 342*100% = 129 %

Темп прироста = 29%

∆ Расходов = 8 222 812 – 6 335 791 = 1 887 021 тыс.руб.

Темп роста расходов = 8 222 812/6 335 791*100 = 130 %

Темп прироста = 30%

2012 год:

УВ выручки = 8 506 200/8 550 749 = 99,5%

УВ % к получ = 24 890/8 550 749 = 0,3%

УВ проч. дох. = 19 659/8 550 749 = 0,2%

УВ с/с = 4 427 573/8 222 812 = 54%

УВ ком.р. = 708 317/8 222 812 = 8,6%

УВ упр.р. = 1 181 910/8 222 812 = 14,4%

УВ % к уплате = 825 035/8 222 812 = 10%

УВ проч.расх. = 1 079 977/8 222 812 = 13%

2011 год:

УВ выручки = 6 506 000/6 639 342 = 98%

УВ % к получ. = 88 249/6 639 342 = 1,3%

УВ проч.дох. = 45 093/6 639 342 = 0,7%

УВ с/с = 3 426 099/6 335 791 = 54%

УВ ком.р. = 474 452/6 335 791 = 7,6%

УВ упр.р. = 1 038 549/6 335 791 = 16,4%

УВ % к уплате = 165 521/6 335 791 = 2,6%

УВ проч.расх. = 1 231 170/6 335 791 = 19,4%

Как свидетельствуют эти данные, доходы организации в 2012 году по сравнению с предыдущим увеличились на 1 911 407 тыс.руб., т.е. на 29%. Наибольший удельный вес в доходах организации занимает выручка от продаж (в 2012 году – 99,5%). В то же время расходы организации тоже увеличились на 1 887 021 тыс. руб., т.е на 30%. Здесь наибольший удельный вес занимает себестоимость продукции (54%), она не изменилась по сравнению с предыдущим годом. В 2012 году увеличился удельный вес процентов к уплате и уменьшились прочие расходы.

Для оценки достаточности доходов и обоснованности расходов производят дополнительные расчеты:

- Коэффициент соотношения доходов и расходов = сумма доходов/сумма расходов > 1

2012 год

8 550 749/8 222 812 = 1,04 > 1

2011 год

6 639 342/6 335 791 = 1,05 > 1

Коэф.соотн.2012 года больше коэф.соотн. 2011 года

- Темп роста доходов в 2012 году замедлился со 130% до 129%.

- Коэффициент эластичности общих величин доходов и расходов = √129/130 = 0,996, что меньше 1, темп роста доходов меньше темпов роста расходов.

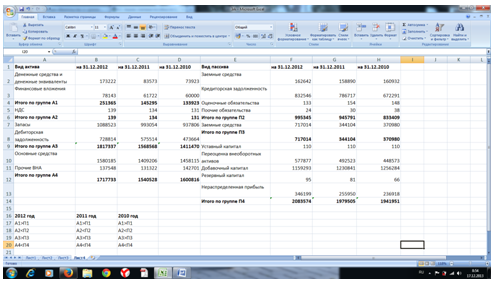

Задание 3. По данным бухгалтерского баланса и дополнительным данным сгруппировать активы по степени их ликвидности и пассивы по срочности их оплаты. Рассчитать показатели оценки ликвидности баланса и спрогнозировать ожидаемое состояние платежеспособности.

Для анализа ликвидности активы бухбаланса группируются на 4 группы по степени убывающей ликвидности, а пассивы на 4 группы по срочности их оплаты.

А1 – абсолютно ликвидные активы (денежные средства, краткосрочные финансовые вложения)

А2 – быстрореализуемые активы (товары отгруженные, НДС)

А3 – медленно реализуемые активы (запасы ГП, дебиторская задолженность)

А4 – труднореализуемые активы (основные средства, НМА, незавершенное строительство, долгосрочные финансовые вложения)

П1 – наиболее срочные обязательства со сроком погашения до 1 месяца (кредиты банков, просроченные платежи)

П2 – краткосрочные обязательства со сроком погашения до 1 года (кредитная задолженность)

П3 – долгосрочные обязательства

П4 – собственный капитал

Баланс считается ликвидным, если А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Первые три неравенства означают необходимость соблюдения неизменного правила ликвидности – превышения активов над обязательствами. В нашем случае не соблюдается второе неравенство, т.е. быстрореализуемые активы превышают краткосрочные обязательства. Четвертое неравенство требует превышения или равенства П4 над А4, т.е. величина собственного капитала и других видов постоянных пассивов должна быть достаточна по стоимости или даже быть больше стоимости труднореализуемых активов. Это означает, что собственных средств должно быть не только для формирования внеоборотных активов, но и для покрытия потребности в оборотных активах. Как видно из данных, неравенство А4≤П4 выполняется.

Мы также можем рассчитать абсолютную ликвидность – это отношение наиболее ликвидных активов к краткосрочным обязательствам. Коэффициент абсолютной ликвидности рассчитывается на основе данных второго и пятого разделов бухбаланса = денежные средства + краткосрочные финансовый вложения/краткосрочные обязательства.

Рассчитаем абсолютную ликвидность за 2012 год.

Каб.ликв. = 173222 + 78143/995345 = 0,25 (он должен быть 0,3 – 0,5)

Для обобщающей оценки ликвидности оборотных активов рассчитывается коэффициент текущей ликвидности (Ктл) за 2012 год:

Ктл = ОА/КО = 2078200/995345 = 2, 09 (норма 1-2).

Этот показатель характеризует степень обеспеченности (покрытия) всеми ОА краткосрочных обязательств организации. Ктл – основополагающий показатель для оценки финансовой состоятельности организации, достаточности имеющихся у нее оборотных средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств. Значение Ктл должно находиться в пределах от 1 до 2. Значение нижней границы коэффициента, равное 1, обусловлено тем, что оборотных средств должно быть столько же, сколько возникает краткосрочных обязательств. Превышение оборотных активов (в 2 раза) над КО создает условия для устойчивого развития производственно-финансовой деятельности, в результате чего формируются рабочий капитал, или «чистые оборотные активы».

Рабочий капитал представляет собой ликвидные резервы, которыми покрываются издержки (расходы), возникающие в результате непредвиденных обстоятельств и неопределенности по сбалансированию поступлений и оплаты денежными средствами своих обязательств. Чистый рабочий капитал как часть чистых активов организации является также страховым залогом (запасом) для кредиторов-банков в случае невозвращения кредитов.

В данном случае превышение ОА над КО незначительно больше, чем вдвое (2,09), что не является желательным для организации, так как это скорее свидетельствует о нерациональном вложении средств в пополнение оборотных активов и неэффективном их использовании.

Так как значение Ктл больше норматива, то рассчитаем коэффициент утраты платежеспособности (например, на 3 месяца):

Куп = Ктл1 + 3/12( Ктл1-Ктл0)/2

Ктл0(2011год) = 1728872/945791 = 1,82

Куп = 2,09 + 0,25*0,27/2 = 1,07

Значение 1,07 больше 1, поэтому организация не утратила свою платежеспособность.

Для проведения анализа и оценки обеспеченности оборотных активов собственными средствами можем рассчитать коэффициент обеспеченности оборотных активов собстенными средствами (норма 0,1):

КОСС = СК – ВА/ОА = 2083574 – 1717733/207820 = 0,17

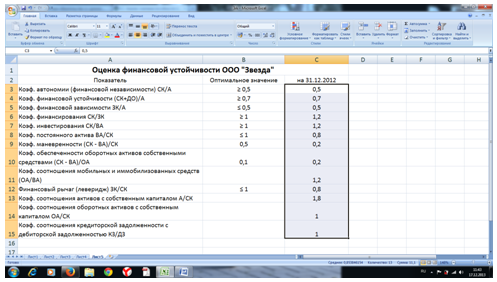

Задание 4. По данным бухгалтерской отчетности определить тип финансовой устойчивости организации. Сформулировать соответствующие выводы.

Финансовая устойчивость – целеполагающее свойство финансового анализа, а поиск внутрихозяйственных возможностей, средств и способов ее укрепления представляет глубокий экономический смысл и определяет характер его проведения и содержания.

Как любая финансово-экономическая категория, финансовая устойчивость выражается системой количественных и качественных показателей и тесно связана с показателями ликвидности и обеспеченности оборотных активов, таких как материально-производственные запасы, дебиторская задолженность и др.

Соотношение стоимости либо всех активов организации, либо только оборотных активов или их главной составляющей – материально-производственных запасов и затрат с величиной (стоимостью) собственного и/или заемного капитала как главных источников их формирования определяют степень финансовой устойчивости.

По всем показателям за 2012 год предприятие является финансово устойчивым. В зависимости от того больше, равны или меньше материально-производственные запасы в сравнении с (СК-ВА) + ККЗ + КЗ, можно выявить типы финансовой устойчивости организации.

Если З < (СК – ВА) + ККЗ + КЗ, то говорят об абсолютной финансовой устойчивости.

1088523 < (2083574 – 1717733) + 832546

1088523 < 1198387 (на 109864 тыс.руб.). Наше предприятие относится к абсолютно финансово устойчивым. Кроме данного типа различают также нормальную устойчивость, неустойчивое финансовое состояние, кризисное и предельно кризисное финансовое состояние.

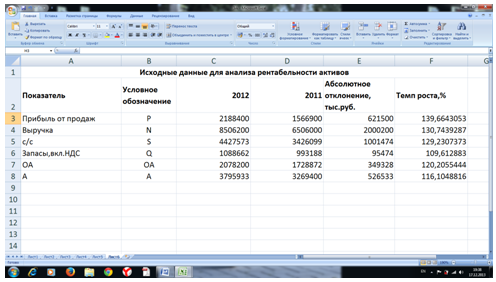

Задание 5. Проанализировать рентабельность активов организации. Для оценки изменения рентабельности активов преобразовать исходную двухфакторную кратную модель в четырехфакторную, на основе результатов анализа сформулировать соответствующие выводы.

Проведем факторный анализ показателя рентабельности активов рассматриваемого предприятия ООО «Звезда» и определим факторы положительного и отрицательного влияния на результирующий показатель.

Исходные данные для расчета представлены в форме №2 «Отчет о прибылях и убытках», возьмем показатели: выручка от продажи, с/с , прибыль от продаж. Из формы № 1 «Баланс» используем следующие данные: средние остатки запасов, включая НДС, средние остатки ОА и активов.

Из таблицы видно, что все показатели в 2012 году выросли: элементы активов на 16 – 20%, выручка на 30%, а с/с на 29%. Так как с/с не растет более высокими темпами, чем выручка, то прибыль не будет уменьшаться.

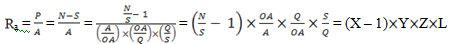

Проведем преобразование кратной двухфакторной модели для определения показателя рентабельности активов, где в числителе – прибыль от продаж, а в знаменателе – средние остатки ОА в четырехфакторную и рассчитаем влияние изменения каждого фактора на результат.

Далее проведем факторный анализ рентабельности активов приемом абсолютных разниц:

Ra0 = (X0 – 1) Y0 Z0 L0

ΔRaX = (X1 – X0) Y0 Z0 L0

ΔRaY = (X1 – 1) (Y1 – Y0) Z0 L0

ΔRaZ = (X1 – 1) Y1 Z1 – Z0) L0

ΔRaL = (X1 – 1) Y1 Z1 L1 – L0)

Ra1 = (X1 – 1) Y1 Z1 L1

Балансовое отклонение: Ra = Ra1 - Ra0 = ΔRaX + ΔRaY + ΔRaZ + ΔRaL

Ra0 = (1,899 – 1)*0,5288*0,3038*3,4496 = 0,4982

ΔRaX = (1,912 – 1,899) * 0,5288*0,3038*3,4496 = 0,0072

ΔRaY = (1,912 – 1)*(0,5475 – 0,5288)*0,3038*3,4496 = 0,0179

ΔRaZ = (1,912-1)*0,5475*(0,2868 – 0,3038)*3,4496 = - 0,0293

ΔRaL = (1,912 – 1)*0,5475*0,2868*(4,0670 – 3,4496) = 0,0885

Балансовое отклонение:

0,5882 – 0,4982 = 0,0072 + 0,0179 + (-0,0293) + 0,0885 = 0,0901

На основе проведенного анализа можно сделать следующий вывод, что рентабельность активов выросла. В основном все показатели оказывают положительное влияние на результат роста рентабельности активов. Однако, необходимо обратить внимание на долю запасов в формировании оборотных активов, в 2012 году она уменьшилась, что и приостановило еще больший рост рентабельности.

Задание 6. Используя дополнительную информацию, провести сравнительную рейтинговую оценку деятельности исследуемого предприятия методом расстояний с учетом коэффициентов значимости по данным на 31.12.2012.

Мы провели рейтинговую оценку деятельности трех предприятий методом расстояний с учетом коэффициента значимости и выявили, что среди этих предприятий наиболее устойчивое финансовое положение предприятия ООО «Звезда».

Задание 7. Сформулировать аналитическое заключение по результатам проделанной работы, разработать рекомендации по повышению эффективности деятельности исследуемой организации.

Был проведен экономический анализ хозяйственной деятельности предприятия ООО «Звезда» на основе бухгалтерского баланса и отчета о финансовых результатах за 3 года. Были оценены динамика состава и структуры активов и пассивов, рассчитаны основные показатели доходов и расходов, показатели оценки ликвидности баланса, определен тип финансовой устойчивости организации.

В целом, предприятие можно характеризовать финансово устойчивым с положительной динамикой развития, рентабельным, его активы ликвидны, оно в состоянии отвечать по своим обязательствам.

В исследуемом предприятии необходимо обратить внимание на оборотные активы. Их достаточно для покрытия своих краткосрочных обязательств, а для кредитных учреждений данное предприятие – хороший кредитор. Но в данном случае превышение оборотных активов над краткосрочными обязательствами незначительно больше, чем вдвое (2,09), что не является желательным для организации, так как это скорее свидетельствует о нерациональном вложении средств в пополнение оборотных активов и неэффективном их использовании. Также желательно увеличить долю запасов в оборотных активах, так как ее уменьшение повлияло на еще больший рост рентабельности предприятия в целом.

СПИСОК ЛИТЕРАТУРЫ

- Анализ финансовой отчетности: учебное пособие/О.В.Ефремова – М.: Издательство «Омега-Л»,2013

- Анализ финансовой отчетности: Учебник. – 2-е изд./Под общ. ред. М.А.Вахрушиной. – М.: Вузовский учебник: ИНФРА – М,2011

- Комплексный анализ хозяйственной деятельности предприятия: учебное пособие / под общ. ред. проф. В.И.Бариленко. – М.:ФОРУМ,2012

- Мельник М.В., Бердников В.В. Финансовый анализ: система показателей и методика проведения: Учебное пособие. – М.: Экономистъ,2006

- Теория экономического анализа: учебное пособие / Е.Б.Герасимова, В.И.Бариленко, Т.В.Петрусевич. – М.: ФОРУМ; НИЦ ИНФРА-М, 2012

- Экономический анализ: Учебник / Под ред. Л.Т.Гиляровской. – 2-е изд., доп. – М.: ЮНИТИ – ДАНА, 2003

- Лекции Наконечной Т.В.

- Официальный сайт Института профессиональных бухгалтеров и аудиторов России http://www.ipbr.ru

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная по Экономическому анализу Вариант №1 Методичка 2013

- Контрольная по Экономическому анализу Вариант №2

- Контрольная работа по Экономическому анализу Вариант №1 Методичка 2010 в Excel

- Контрольная по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1

- Контрольная работа по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1 Методичка 2011

- Контрольная по экономическому анализу вариант 1 (теория и практика)

- Контрольная по Экономическому анализу Вариант №1

- Контрольная работа по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1 Методичка 2011

- Контрольная по Экономическому анализу Вариант №1 Методичка 2011

- Контрольная по Экономическому анализу Вариант №1

- Контрольная по Экономическому анализу Вариант №1 Методичка 2010

- Контрольная работа по Экономическому анализу Вариант №1 Методичка 2013

- Контрольная по Экономическому анализу Вариант №1 Методичка 2011

- Контрольная по Экономическому анализу Вариант 1

![Контрольная по Экономическому анализу Вариант №1 [02.02.14]](/files/works_screen/1/62/67.png)