Главная » Бесплатные рефераты » Бесплатные рефераты по анализу финансовой отчетности »

Контрольная по АФО Вариант №1

Тема: Контрольная по АФО Вариант №1

Раздел: Бесплатные рефераты по анализу финансовой отчетности

Тип: Контрольная работа | Размер: 70.09K | Скачано: 377 | Добавлен 25.01.14 в 08:21 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

Год и город: Барнаул 2013

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ………………………………………………………………………..3

1. Задание №1 …………………………………………………………………….4

2. Задание № 2…………………………………………………………………….5

3. Задание № 3 ……………………………………………..……………..………8

4. Задание № 4………………………………………………………………..…...9

5. Задание № 5………………………………………………………………..…..11

6. Задание № 6…………………………………………………………….…..….12

7. Задание № 7 ……………………………………………………………….…..13

ЗАКЛЮЧЕНИЕ……………………………………………………………....….16

СПИСОК ЛИТЕРАТУРЫ………………………………………………….……17

ВВЕДЕНИЕ

Анализ финансовой отчетности способствует формированию эффективной системы сбора, обработки, обобщения хранения информации. На основе достоверной, объективной информации участники хозяйствующего оборота могут понять финансовое состояние и финансовые результаты деятельности организации. На основе чего сделать полезные выводы, оценить экономические перспективы, финансовые риски и принять оптимальные управленческие

Целью работы является освоение методики проведения анализа финансовой отчетности организации.

Задачами данной контрольной работы является:

- провести счетную проверку показателей форм бухгалтерской отчетности, дать оценку состава, структуры бухгалтерского баланса;

- рассчитать коэффициенты, характеризующие изменение структуры баланса, его платежеспособности и финансовой устойчивости;

- оценить влияние факторов на изменение результативных показателей;

- проанализировать состав структуру и динамику доходов и расходов организации.

Объектом исследования является организация ОАО «Х». Предметом исследования является финансовая деятельность данной организации.

Задание №1

Провести счетную проверку показателей форм бухгалтерской отчетности с целью обеспечения их достоверности и охарактеризовать качественный уровень предоставленной отчетности. Провести взаимоувязку и установить соответствие аналогичных показателей, отраженных в разных формах отчетности.

Результаты проверки оформить в табл. 1 (для всех вариантов).

|

Таблица 1 |

||||

|

Проверка согласованности показателей, отраженных в бухгалтерской отчетности |

||||

|

Показатель |

Проверяемая форма |

Согласуемая форма |

||

|

Название формы |

Сумма, тыс.руб |

Название формы |

Сумма, тыс.руб |

|

|

1 |

2 |

3 |

4 |

5 |

|

Основные средства: |

Бух. Баланс (актив) |

|

Выписка из пояснений к бухгалтерскому балансу |

|

|

на конец 2010 г. |

443848 |

443848 |

||

|

на конец 2011 г. |

636276 |

636276 |

||

|

на конец 2012 г. |

873998 |

873998 |

||

|

Денежные средства: |

Бух. Баланс (актив) |

|

Отчет о движении денежных средств |

|

|

на конец 2010 г. |

8419 |

8419 |

||

|

на конец 2011 г. |

1335 |

1335 |

||

|

на конец 2012 г. |

9235 |

9235 |

||

|

Уставный капитал: |

Бух. Баланс (пассив) |

|

Отчет об изменениях капитала |

|

|

на конец 2010 г. |

500000 |

500000 |

||

|

на конец 2011 г. |

500000 |

500000 |

||

|

на конец 2012 г. |

500000 |

500000 |

||

|

Нераспределенная прибыль (непокрытый убыток): |

Бух. Баланс (пассив) |

|

Отчет об изменениях капитала |

|

|

на конец 2010 г. |

31854 |

31854 |

||

|

на конец 2011 г. |

49917 |

49917 |

||

|

на конец 2012 г. |

51492 |

51492 |

||

|

Нематериальные активы: |

Бух. Баланс (актив) |

|

Выписка из пояснений к б.б. и отчету о прибылях и убытках |

|

|

на конец 2010 г. |

330 |

|||

|

на конец 2011 г. |

240 |

244 |

||

|

на конец 2012 г. |

53 |

53 |

||

|

Добавочный капитал: |

Бух. Баланс (пассив) |

|

Отчет об изменениях капитала |

|

|

на конец 2010 г. |

55815 |

55815 |

||

|

на конец 2011 г. |

55815 |

55815 |

||

|

на конец 2012 г. |

55727 |

55727 |

||

Проведя счетную проверку показателей бухгалтерской отчетности по приложениям №1-5 можно сделать следующие соответствующие выводы:

- Основные средства, отраженны в форме №1, данные показатели в финансовой отчетности отраженны с одинаковыми значениями, нематериальные активы отраженны и форме №5 и имеют не одинаковые значения.

- Показатели уставный капитал, добавочный капитал, нераспределенная прибыль (непокрытый убыток) отражены в форме №1 и форме №3 и имеют одинаковые значения.

- Денежные средства отражены в форме №1 и форме №4 и имеют одно и то же значение показателя.

Акт счетной проверки

В результате проведения счетной проверки были обнаружены и исправлены следующие ошибки:

- Выписке из пояснений к бухгалтерскому балансу нематериальные активы на конец 2011года составили 244тыс.руб.

Проведя взаимоувязку форм бухгалтерской отчетности можно сделать следующий вывод: бухгалтерская отчетность является качественной и достоверной, следовательно отвечает требованиям необходимым для проведения анализа и оценки финансового положения предприятия.

Задание №2

По данным формы № 1 «Бухгалтерский баланс» проанализировать и оценить динамику состава и структуры активов и пассивов организации.

Данные об имущественном положении и источниках финансирования активов организации за предыдущий период отразить в табл.2.

Таблица 2

Горизонтальный и вертикальный анализ активов и пассивов организации

|

Показатель |

Остатки по балансу, тыс. руб. |

Темп роста (снижения), % |

Структура активов и пассивов, % |

||||||||

|

на конец предыдущего года |

на конец отчетного года |

изменение (+,-) |

на конец предыдущего года |

на конец отчетного года |

изменение (+,-) |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

7 |

||||

|

АКТИВЫ |

|||||||||||

|

1. Внеоборотные активы –всего: |

538136 |

714465 |

176329 |

132,8 |

33 |

42 |

9 |

||||

|

в том числе: |

330 |

244 |

-86 |

73,9 |

0,02 |

0,01 |

-0,01 |

||||

|

1.1. Нематериальные активы |

|||||||||||

|

1.2.Результаты исследований и разработок |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

1.3. Основные средства |

443848 |

636276 |

192433 |

143,4 |

27,5 |

37,8 |

10,2 |

||||

|

1.4. Доходные вложения в материальные ценности |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

1.5. Долгосрочные финансовые вложения |

22853 |

22404 |

-449 |

98,0 |

1,41 |

1,33 |

-0,08 |

||||

|

1.6. Отложенные налоговые активы |

8440 |

8872 |

432 |

105,1 |

0,5 |

0,5 |

0 |

||||

|

1.7. Прочие внеоборотные активы |

62665 |

46669 |

-15996 |

74,5 |

3,9 |

2,8 |

-1,1 |

||||

|

2. Оборотные активы - всего |

1078212 |

971010 |

-107202 |

90,1 |

66,7 |

57,6 |

-9 |

||||

|

в том числе: |

|

|

|

|

|

|

|

||||

|

2.1. Запасы |

419262 |

446009 |

26747 |

106,4 |

25,9 |

26,5 |

0,6 |

||||

|

2.2. НДС по приобретенным ценностям |

|

|

|

|

|

|

-0,2 |

||||

|

12305 |

9112 |

-3193 |

74,1 |

0,76 |

0,5 |

||||||

|

2.3. Дебиторская задолженность |

476869 |

474188 |

-2681 |

99,4 |

29,5 |

28,1 |

-1,4 |

||||

|

2.4. Краткосрочные финансовые вложения |

161357 |

40366 |

-120991 |

25,0 |

10,0 |

2,4 |

-7,5 |

||||

|

2.5. Денежные средства |

8419 |

1335 |

-7084 |

15,9 |

0,5 |

0,1 |

-0,4 |

||||

|

2.6. Прочие оборотные активы |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

Итого активов |

1616348 |

1685475 |

69127 |

104,28 |

100 |

100 |

х |

||||

|

ПАССИВЫ |

|||||||||||

|

1. Капитал и резервы - всего |

589380 |

608470 |

19090 |

103,2 |

36,5 |

36,1 |

-0,4 |

||||

|

в том числе: |

500000 |

500000 |

0 |

100,00 |

30,9 |

29,7 |

-1,2 |

||||

|

1.1. Уставный капитал |

|||||||||||

|

1.2. Собственные акции, выкупленные у акционеров |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

1.3.Переоценка внеоборотных активов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

1.4.Добавочный капитал (без переоценки) |

55815 |

55815 |

0 |

100,00 |

3,5 |

3,3 |

-0,2 |

||||

|

1.5. Резервный капитал |

1711 |

2738 |

1027 |

160,0 |

0,1 |

0,16 |

0,06 |

||||

|

1.6. Нераспределенная прибыль (непокрытый убыток) |

31854 |

49917 |

18063 |

156,7 |

2,0 |

3,0 |

1 |

||||

|

2. Обязательства - всего |

1026968 |

1077005 |

599356 |

104,9 |

64 |

63,9 |

0 |

||||

|

в том числе |

603354 |

137072 |

-466282 |

22,7 |

37,3 |

8,1 |

-29 |

||||

|

2.1. Долгосрочные обязательства |

|||||||||||

|

2.2. Краткосрочные обязательства |

423614 |

939933 |

516319 |

221,9 |

26,2 |

55,8 |

30 |

||||

|

2.2.1. Заемные средства |

145596 |

661133 |

515537 |

454,1 |

9,0 |

39,2 |

30,2 |

||||

|

2.2.2. Кредиторская задолженность |

277853 |

278635 |

782 |

100,3 |

17,2 |

16,5 |

-0,7 |

||||

|

2.2.3. Доходы будущих периодов |

165 |

165 |

0 |

100,00 |

0,0 |

0,0 |

0,0 |

||||

|

2.2.4. Резервы предстоящих расходов |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

2.2.5. Прочие краткосрочные обязательства |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

||||

|

Итого пассивов |

1616348 |

1685475 |

69127 |

104,3 |

100 |

100 |

х |

||||

Из таблицы №2 видно, что организация за 2011г. увеличила вложение средств в осуществление своей деятельности. Об этом свидетельствует рост величины валюты баланса с 1616348 тыс.руб. на начало года до 1685475 тыс.руб. на конец года, а так же относительный показатель – темп роста, который составил 104,28%.

Внеоборотные активы увеличились на 32,77% за счет поступления основных средств, которые на начало года составляли 443848 тыс. руб., а на конец 636276 тыс. руб. Оборотные активы уменьшились за счет снижения краткосрочной дебиторской задолженности, а также за счет уменьшения денежных средств, которые на конец года составили 1335 тыс.руб.. Наибольший удельный вес в структуре внеоборотных активов организации занимают основные средства, как на начало (27,46%), так и на конец (37,75%) года.

Большое внимание необходимо уделять собственному капиталу, так как собственный капитал является источником средств предприятия.

В структуре обязательств наибольший удельный вес занимают долгосрочные обязательства: на начало года – 37,3%; на конец года – 8,1%, краткосрочные обязательства: на начало - 26,2%; на конец – 55,8% и заемные средства: на начало – 9,0%, на конец - 39,2%.

Удельный вес собственного капитала в структуре пассива должен составлять не менее 50%, чтобы предприятие являлось финансово- устойчивым. При этом собственный капитал на начало года занимает 36% в структуре пассивов. Это говорит о том, что организация вынуждена привлекать заемные средства, так как собственных средств недостаточно для формирования основных средств. Такая же ситуация и на конец года – собственный капитал занимает 36%, что меньше доли основных средств за аналогичный период. Это говорит о низкой платежеспособности организации.

Задание №3

По данным бухгалтерского баланса заполнить табл.3 и проанализировать состав, структуру и динамику обязательств организации. Результаты расчетов за 2011 год представить в табл. 3.

|

Таблица 3 |

||||||

|

Анализ состава, структуры и динамики обязательств организации (по данным бухгалтерского баланса) |

||||||

|

Показатель |

На конец предыдущего года |

На конец отчетного года |

Темп роста, % |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

1. |

Обязательства - всего |

1026968 |

100 |

1077005 |

100 |

104,87 |

|

1.1. |

Краткосрочные - всего |

423614 |

41,25 |

939933 |

87,27 |

221,88 |

|

1.1.1. |

Заемные средства |

145596 |

14,18 |

661133 |

61,39 |

454,09 |

|

1.1.2. |

Кредиторская задолженность |

277853 |

27,06 |

278635 |

25,87 |

100,28 |

|

1.1.3. |

Прочие краткосрочные задолженность |

165 |

0,02 |

165 |

0,02 |

100 |

|

1.2. |

Долгосрочные - всего |

603354 |

58,75 |

137072 |

12,73 |

22,72 |

|

1.2.1. |

Заемные средства |

570253 |

55,53 |

101518 |

9,43 |

17,80 |

|

1.2.2. |

Прочая долгосрочная задолженность |

33101 |

3,22 |

35554 |

3,30 |

107,41 |

Данные таблицы №3 характеризуют увеличение краткосрочных обязательств на 221,88 % или 516319 тыс. руб. по отношению к ее величине на начало года. Данный рост вызван увеличением заемных средств, которые увеличились на 454,09%.

Уменьшение долгосрочных обязательств произошло за счет уменьшения статьи заемные средства на 468735 тыс. руб.

Долгосрочные обязательства уменьшились на 22,72 %. В то время как обязательства в целом увеличились на 4,87%, что говорит о низком уровне дебиторской задолженности, и как следствие нехватке денежных средств для нужд организации. Уменьшение долгосрочных обязательств – отрицательный фактор. Уменьшение долгосрочных обязательств наряду с ростом краткосрочных может привести к ухудшению финансовой устойчивости предприятия.

Задание №4

По данным бухгалтерского баланса рассчитать величину чистых активов организации за 2011 и 2012 гг., и оценить динамику этого показателя. Результаты расчетов представить в табл.4.

|

Таблица 4 |

|||

|

Расчет чистых активов организации |

|||

|

Показатель |

На конец |

На конец |

Измене- |

|

предыду- |

отчетно- |

ния |

|

|

щего года |

го года |

(+, –) |

|

|

1 |

2 |

3 |

4 |

|

1.1. Нематериальные активы |

244 |

53 |

-191 |

|

1.2. Результаты исследований и разработок |

0 |

0 |

0 |

|

1.3. Основные средства |

636 276 |

873 998 |

237 722 |

|

1.4. Доходные вложения в материальные ценности |

0 |

0 |

0 |

|

1.5. Финансовые вложения |

62 770 |

235 553 |

172 783 |

|

1.6. Прочие внеоборотные активы (+отлож. Нал-ые об-ва)? |

55 541 |

66 482 |

10 941 |

|

1.7. Запасы |

446 009 |

528 869 |

82 860 |

|

1.8. НДС по приобретенным ценностям |

9 112 |

9 329 |

217 |

|

1.9. Дебиторская задолженность |

474 188 |

609 046 |

134 858 |

|

1.10. Денежные средства |

1 335 |

9 235 |

7 900 |

|

1.11. Прочие оборотные активы |

0 |

0 |

0 |

|

1.12. Итого активов |

1 685 475 |

2 332 565 |

647 090 |

|

2.1. Долгосрочные обязательства по кредитам и займам |

101 518 |

251 878 |

150 360 |

|

2.2. Прочие долгосрочные обязательства |

35 554 |

49 358 |

13 804 |

|

2.3. Краткосрочные обязательства по кредитам и займам |

661 133 |

699 281 |

38 148 |

|

2.4. Кредиторская задолженность |

278 635 |

721 804 |

443 169 |

|

2.5. Резервы предстоящих расходов |

0 |

0 |

0 |

|

2.6. Прочие краткосрочные обязательства |

0 |

0 |

0 |

|

2.7. Итого обязательства, исключаемые из стоимости активов |

1 076 840 |

1 722 321 |

645 481 |

|

Стоимость чистых активов |

608 635 |

610 244 |

1 609 |

Определим долю чистых активов на начало и на конец периода, она определяется делением стоимости ЧА на итого активов организации и умножением на 100%.

ДОЛЯ ЧА н.г. = 608635/1685475*100 = 36%

ДОЛЯ ЧА к.г. = 610244/1685475*100= 36%

Доля чистых активов как на начало года так и на конец года осталась неизменной.

Уставный капитал организации составляет 500000тыс.руб. а Чистые активы 609437,5тыс.руб., то есть организация еще существует несмотря на маленькую рентабельность за счет Чистых активов.

Задание №5

По данным бухгалтерской отчетности дать оценку эффективности использования оборотных активов, рассчитав показатели их оборачиваемости. Определить влияние изменения объема продаж и среднегодовых остатков оборотных активов на изменение коэффициентов оборачиваемости. Результаты расчетов представить в табл.5.

|

Таблица 5 |

|||

|

Расчет эффективности использования оборотных активов |

|||

|

Показатель |

Предыдущий период |

Отчетный период |

Изменение (+,-) |

|

1 |

2 |

3 |

4 |

|

1. Выручка, тыс.руб. |

2 444 018 |

2 652 274 |

208 256 |

|

2. Среднегодовые остатки оборотных активов, тыс.руб. |

1 024 611 |

1 138 146 |

113 535 |

|

3. Коэффициент оборачиваемости (с точностью до 0,001) |

2,385 |

2,33 |

-0,055 |

|

4. Коэффициент оборачиваемости при объеме продаж анализируемого периода и среднегодовых остатках предыдущего периода |

х |

2,589 |

х |

|

5. Влияние факторов на изменение коэффициента оборачиваемости - всего |

х |

х |

-0,055 |

|

В том числе |

|||

|

5.1 объема продаж |

х |

х |

0,204 |

|

5.2 среднегодовых остатков оборотных активов |

х |

х |

-0,259 |

К оборачиваемости = N/OA

∆ya = a1/b1-a0b0

∆ K обN = N1/OA0-N0/OA0 =2,589-2,385 = 0,204

∆ K обOA = N1/OA1-N1/OA0 =2,330-2,589 = - 0,259

Коэффициент оборачиваемости снизился на 0,055 в результате увеличения объема продаж. Оборачиваемость увеличилась на 0,204 оборота. Рост среднегодовых остатков оборотных активов привел к снижению оборачиваемости на 0,259 оборота. В дальнейшем следует провести углубленный анализ по каждой статье оборотных активов.

Задание №6

По данным формы №3 «Отчет об изменениях капитала» охарактеризовать состав и движение собственного капитала. Рассчитать коэффициенты поступления и выбытия каждого элемента капитала. Расчеты провести за предыдущий период и представить результаты в таблице 6.

|

Таблица 6 |

|||||

|

Анализ состава и движения собственного капитала |

|||||

|

Показатель |

Уставной капитал |

Добавочный капитал |

Резервный капитал |

Нераспределенная прибыль (непокрытый убыток) |

Итого |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Остаток на начало года, тыс.руб |

500000 |

55815 |

1711 |

31854 |

589380 |

|

2. Поступило, тыс.руб |

|

|

18063 |

18063 |

|

|

3. Использовано, тыс.руб |

|

|

1027 |

1027 |

|

|

4. Остаток на конец года, тыс.руб |

500000 |

55815 |

2738 |

49917 |

608470 |

|

5. Абсолютное изменение остатка, тыс.руб |

0 |

0 |

1027 |

18063 |

19090 |

|

6. Темп роста, % |

100 |

100 |

160 |

156 |

103,24 |

|

7. Коэффициент поступления |

|

|

0,362 |

0,03 |

|

|

8. Коэффициент выбытия |

|

|

0,6 |

0,0017 |

|

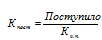

Для проведения анализа состава и движения собственного капитала организации рассчитаем коэффициенты поступления и выбытия каждого элемента капитала.

Кпост – коэффициент поступления капитала,

К к.п. – капитал на конец периода.

К выб – коэффициент выбытия капитала,

К к.п. - капитал на начало периода.

Анализ состава и движения собственного капитала показал, что произошло увеличение собственного капитала за прошлый период на 20544 тыс. руб. Увеличение произошло за счет нераспределенной прибыли (на 19517 тыс. руб., темп роста 164,2%) и резервного капитала (на 1027 тыс. руб., темп роста 160%).

Анализируя собственный капитал, необходимо обратить внимание на соотношение коэффициентов поступления и выбытия. Когда значение коэффициентов поступления превышают значения коэффициентов выбытия, то это означает, что в организации идет процесс наращивания собственного капитала и наоборот.В данном случае К выбытия = 0,0017, К поступления = 0,03. Отсюда следует, что К выбытия < К поступления. Из чего можно сделать вывод, что в организации идет процесс наращивания собственного капитала.

Задание №7

По данным формы №5 «Приложение к бухгалтерскому балансу» проанализировать структуру и движение основных средств за отчетный год. Результаты расчетов представить в табл.7.

|

Таблица 7 |

||||||||||||||||

|

Анализ наличия, движение и структуры основных средств |

||||||||||||||||

|

Показатель |

Движение средств за отчетный год |

|

||||||||||||||

|

Наличие на начало года |

Поступления |

Выбытия |

Наличие на конец года |

|

||||||||||||

|

Сумма тыс. руб. |

Уд. вес, % |

Сумма тыс. руб. |

Уд. вес, % |

Сумма тыс. руб. |

Уд. вес, % |

Сумма тыс. руб. |

Уд. вес, % |

|

||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|||||||

|

1. Здания |

136685 |

157803 |

(11071) |

283417 |

|

|||||||||||

|

2. Сооружения и передаточные устройства |

|

|||||||||||||||

|

3. Машины и оборудование |

593689 |

131531 |

(19646) |

705574 |

|

|||||||||||

|

4. Транспортные средства |

|

|||||||||||||||

|

5.Производственный и хозяйственный инвентарь |

|

|||||||||||||||

|

6. Другие виды основных средств |

7304 |

483 |

(231) |

7556 |

|

|||||||||||

|

7. Земельные участки и объекты природа пользования |

|

|

||||||||||||||

|

Итого основных средств |

737678 |

100 |

289817 |

100 |

(30948) |

100 |

996547 |

100 |

|

|||||||

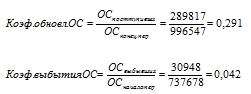

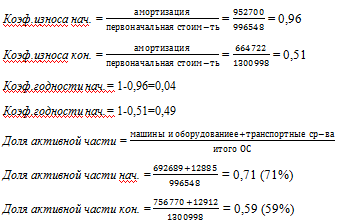

Амортизация = первоначальная стоим-ть – остаточная стоим-ть

Амортизация нач.периода=996548-443848 = 552700

Амортизация кон.периода=1300998-636276 = 664722

Активную часть денежных средств на начало года – 71%, на конец года 59%. Снижение доли активной части свидетельствует о возможном сокращении производства продукции. Значимый рост удельного веса зданий составляет 1/3 основных средств. Коэффициент износа на начало года составляет 0,91, на конец 0,51 – достаточно высокий.

Коэффициент обновления превышает коэффициента выбытия, это означает , что предприятие намеренно расширять свою производственную деятельность.

Рекомендации по улучшению финансового состояния организации:

- Увеличить долю источников собственных средств в оборотных активах организации.

- Разработать мероприятия по оптимизации внеобротных и оборотных активов, повышения эффективности использования ресурсов.

- В связи с увеличением дебиторской задолженности возникает большой риск, что организации не вернут денежные средства. Для этого необходимо организовать работу с дебиторами по обеспечению своевременности поступления оплаты за реализованную продукцию, установить жесткий контроль.

- Необходимо добиваться опережающего роста доходов организации по обычным видам деятельности над расходами, снижая себестоимость продукции, услуг путем экономии производственных ресурсов.

- Увеличить приток денежных средств по текущей деятельности, путем проведения маркетинговых исследований по поиску новых видов продукции, товаров, услуг на основе имеющегося материально-технического потенциала организации.

- Увеличить объемы продаж уже освоенных видов продукции, работ, услуг (расширение существующих и поиск новых рынков сбыта, внедрения сопутствующих услуг, сдача неиспользуемых мощностей в аренду

ЗАКЛЮЧЕНИЕ

Финансовая отчетность является основным источником информации о деятельности организации для руководства, собственников, внешних пользователей. Показатели анализа финансовой отчетности необходимы для принятия управленческих решений. По данным анализа бухгалтерской отчетности предприятия можно выделить следующее:

- счетная проверка показателей форм бухгалтерской отчетности показала, что отчетность выполнена качественно и достоверно;

- в отчетном периоде организация увеличила вложения средств в осуществление своей деятельности (увеличение валюты баланса с 1616348 тыс. руб. до 1685475 тыс. руб. и относительного показателя – темп роста, который составил 104,3%);

- величина активов возросла за счет вложений во внеоборотные активы – 176329 тыс. руб.;

- обязательства организации возросли за счет краткосрочных обязательств, что говорит об увеличении объема оборотных средств;

- за отчетный период наблюдается рост чистых активов, что свидетельствует о наращении собственного капитала организации;

- выручка отчетного периода увеличилась на 208256 тыс. руб., среднегодовой остаток ОА увеличился на 113535 тыс. руб., за счет снижения коэффициента оборачиваемости на 0,055;

- положительная динамика коэффициента годности свидетельствует о снижении доли изношенной части основных средств;

- положительная динамика коэффициента обновления свидетельствует о том, что предприятие старается вовремя заменить свои ОС.

СПИСОК ЛИТЕРАТУРЫ

- Анализ финансовой отчетности: учеб. пособие для вузов / Е.И. Бородина [и др.]; под общей ред. Ефимовой О.В. – 2-е изд., перераб. и доп. – М.: ОМЕГА-Л, 2004. – 408 с.

- Анализ финансовой отчетности: Учебник / Под ред. М.А. Вахрушиной. - 2-e изд. - М.: Вузовский учебник: ИНФРА-М, 2011. - 431 с.

- Анализ финансовой отчетности [Электронный ресурс]/ Н. Н. Илышева, С. И. Крылов. - М. : ЮНИТИ-ДАНА, 2012. - 431 с.

- Бухгалтерская (финансовая) отчетность: учебник / под ред. В.Д. Новодворского. – М.: Омега-Л, 2009. – 608 с.

- Донцова Л.В. Анализ финансовой отчетности: учебник / Л.В. Донцова, Н.А. Никифорова. – 3-е изд. – М.: Дело и сервис, 2005. – 359 с.

- Ковалев В.В. Финансовая отчетность. Анализ финансовой отчетности (основы балансоведения): учеб. пособие / В.В. Ковалев. – 2-е изд., перераб. и доп. – М.: ТК Велби, Проспект, 2006. - 432 с.

- Комплексный экономический анализ хозяйственной деятельности: учебное пособие / под ред. М.А. Вахрушиной. – М.: Вузовский учебник, 2008. – 650 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1 Методичка 2011

- Контрольная по АФО Вариант №1 Методичка 2011

- Контрольная по АФО Вариант №1 Методичка 2011

- Контрольная по АФО Вариант №1 Методичка 2011

- Контрольная по АФО Вариант №1 (решение в Excel)

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант №1

- Контрольная по АФО Вариант 1

![Контрольная по АФО Вариант №1 [25.01.14]](/files/works_screen/1/61/74.gif)