Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Пассивные операции коммерческих банков

Тема: Пассивные операции коммерческих банков

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 54.55K | Скачано: 376 | Добавлен 15.04.10 в 23:06 | Рейтинг: +1 | Еще Контрольные работы

Содержание

Введение 3

1. Виды банковских операций 4

1.1. Понятие, значение и структура пассивных операций 8

2. Состав и значение собственного капитала коммерческого банка 10

2.1 Норматив достаточности собственных средств банка 14

3. Характеристика заемных ресурсов коммерческих банков 16

Заключение 20

Список литературы 22

Введение

Коммерческие банки, как и другие субъекты хозяйственных отношений, для обеспечения своей хозяйственной деятельности должны располагать определенной суммой денежных средств, т.е. ресурсами. В современных условиях развития экономики проблема формирования ресурсов имеет первостепенное значение. Это вызвано тем, что с переходом к рыночной модели экономики, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения. Это объясняется тем, что, во-первых, значительно сузился общегосударственный фонд банковских ресурсов, а сфера его функционирования сосредоточена в первом звене банковской системы – ЦБ РФ. Во-вторых, образование предприятий и организаций с различными формами собственности означает возникновение новых собственников временно свободных денежных средств, что способствует созданию рынка кредитных ресурсов, органически входящего в систему денежных отношений.

Кроме того, масштабы деятельности банков, определяемые объектом его активных операций, зависят от совокупности объема ресурсов, которыми они располагают, и особенно от суммы привлеченных средств. Такое положение обостряет конкурентную борьбу между банками за привлечение ресурсов.

Ресурсы коммерческих банков представляют собой совокупность собственных и привлеченных средств, имеющихся в его распоряжении и используемые для осуществления активных операций.

Пассивные операции коммерческого банка - это операции, посредством которых формируются банковские ресурсы.

Все изложенное объясняет актуальность темы управления пассивными операциями банка, которая и будет рассматриваться в данной контрольной работе.

1. Виды банковских операций.

В последние годы, как в нашей стране, так и в мировой банковской практике, эксперты отмечают наличие двух, на первый взгляд взаимоисключающих, тенденций: универсализацию и специализацию, банковской деятельности, подчеркивая, что со специализацией банков усиливаются тенденции к универсализации их деятельности. Традиционно занимавшиеся в большей степени тем или иным кругом операций, коммерческие банки вторгаются в смежные сферы деятельности. Следовательно, вид коммерческого банка (универсальный, отраслевой, специального назначения, региональный и т.п.) выделяется наряду с содержанием его операций также степенью развития экономики страны, кредитных отношений, денежного и финансового рынков.

Коммерческие банки большинства западных стран выполняют сейчас различные операции для удовлетворения финансовых потребностей всех типов клиентов от мелкого вкладчика до крупной компании. Крупные учреждения банков осуществляют для своих клиентов по некоторым оценкам до 300 видов операций и услуг. К ним относятся: ведение депозитных счетов, безналичные переводы средств, прием сбережений, выдача разнообразных ссуд, купля-продажа ценных бумаг, операции по доверенности, хранение ценностей в сейфах и др. Благодаря этому коммерческие банки постоянно и неразрывно связаны практически всеми звеньями воспроизводственного процесса.

Операции коммерческого банка представляют собой конкретное проявление банковских функций на практике. По российскому законодательству к основным банковским операциям относят следующие:

• привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок;

• предоставление кредитов от своего имени за счет собственных и привлеченных средств;

• открытие и ведение счетов физических и юридических лиц;

• осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

• инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание клиентов;

• управление денежными средствами по договору с собственником или распорядителем средств;

• покупка у юридических и физических лиц и продажа им иностранной валюты в наличной и безналичной формах;

• осуществление операций с драгоценными металлами в соответствии с действующим законодательством;

• выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

• приобретение права требования по исполнению обязательств от третьих лиц в денежной форме;

• оказание консультационных и информационных услуг;

• предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

• лизинговые операции;

• выдача банковских гарантий.

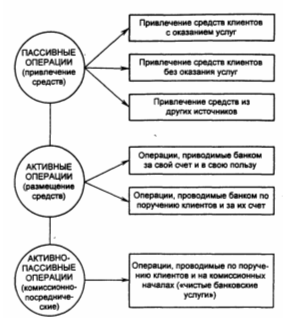

Операции коммерческих банков делятся на три группы: пассивные, активные и комиссионно-посреднические (осуществляется по поручению клиента на комиссионных началах: инкассовые, аккредитивные, переводные и др.)

Схема 1. Структура основных операций коммерческого банка

В основе деления банковских операций на пассивные и активные лежит их влияние на формирование и размещение банковских ресурсов. Ресурсы банка – это сумма денежных средств, которая имеется в его распоряжении и может быть использована им для осуществления активных операций.

В результате проведения пассивных операций увеличивается остатки денежных средств на пассивных счетах баланса банка (на них учитываются фонды банка, задолженность по кредитам другим банкам, прибыль банка и т.д.). Активные операции ведут к росту средств на активных счетах (на них отражается: денежная наличность, банковские ссуды, вложения в ценные бумаги, здания, оборудование и проч.).

Между пассивными и активными операциями коммерческого банка существует тесная взаимосвязь. Прежде всего, размер и структура активных операций, обеспечивающих получение доходов, во многом определяется имеющимися у банков ресурсами. В этом смысле пассивные операции, формирующие ресурсную базу банка, являются первичными по отношению к активным. Предоставляя ссуды, покупая ценные бумаги, банки вынуждены постоянно осуществлять контроль за состоянием пассивов, отслеживать сроки выплат по обязательствам вкладчиков. Если ресурсов не хватает, банку приходится оказываться от выгодных предложений, продавать высокодоходные ценные бумаги. В тоже время значительная часть банковских депозитов возникает на базе активных операций при предоставлении ссуд в безналичной форме. Взаимосвязь пассивных и активных операций проявляется также в том, что банковская прибыль зависит от банковской маржи, т.е. разницы между ценой банковских ресурсов и доходностью активных операций.

Для успешной деятельности банк должен обеспечить координацию пассивных и активных операций. С одной стороны, не допускать существенного несоответствия сроков пассивов и активов, например выдачи долгосрочных ссуд за счет краткосрочных депозитов; а с другой – не иммобилизовывать на длительный срок краткосрочные ресурсы в сумме, значительно превышающей стабильный остаток средств на банковских счетах, достаточный для очередных выплат.

Существует зависимость между отдельными видами пассивов и активов. Так, открытие банковского счета крупному клиенту сопровождается возникновением тесных регулярных связей между клиентом и банком. Чтобы не потерять клиента, банк предоставляет им значительные ссуды, инвестирует в его ценные бумаги, оказывает ему разнообразные услуги по расходам, выполняет комиссионные операции.

1.1. Понятие, значение и структура пассивных операций.

Пассивные операции - операции по привлечению средств в банки, формированию ресурсов последних. Значение пассивных операций для банка велико.

В условиях рыночной экономики особую важность приобретает процесс формирования банковских пассивов, оптимизация их структуры и в связи с этим качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческого банка. Очевидно, что устойчивая ресурсная база банка позволяет ему успешно проводить ссудные и иные активные операции. Поэтому каждый коммерческий банк стремится наращивать свои ресурсы.

Следует также отметить важную народно-хозяйственную и социальную роль пассивных операций банков. Мобилизация с их помощью временно свободных средств предприятий и населения позволяет банковской системе удовлетворять потребности экономики в основном и оборотном капитале, трансформировать сбережения в производственные инвестиции, предоставлять потребительские ссуды населению. А проценты по вкладам и долговым ценным бумагам банков хотя бы частично компенсируют населению убытки от инфляции.

Существует четыре формы пассивных операций коммерческих банков:

1) первичная эмиссия ценных бумаг коммерческого банка.

2) отчисления от прибыли банка на формирование или увеличение фондов.

3) получение кредитов от других юридических лиц.

4) депозитные операции.

Пассивные операции делятся на две группы. К первой относятся операции по формированию собственных ресурсов, которые принадлежат непосредственно банку и не требуют возврата. С помощью операций второй группы банк привлекает средства на время, образует заемные ресурсы. По операциям второй группы у банка возникают обязательства (перед вкладчиками банками-кредиторами). Поэтому операции второй группы нередко называют пассивными кредитными операциями в отличие активных кредитных операций (банковских ссуд). По пассивным кредитным операциям банк является заемщиком, а его клиенты — кредиторами банка, в то время как по активным кредитным операциям банк выступает кредитором по отношению своим клиентам.

Одна их важнейших особенностей структуры пассивов банков, по сравнению с нефинансовыми предприятиями, — низкая доля собственных ресурсов: обычно от 10 до 20%, в то время как на нефинансовых предприятиях она в среднем составляет от 40 до 50%.

Однако, несмотря на относительно небольшой удельный вес, собственные средства (капитал) банка играют очень большую роль в его деятельности.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции делят на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты.

Прочие привлеченные средства - это ресурсы, которые банк получает в виде займов, или путем продажи на денежном рынке собственных долговых обязательств. Они отличаются от депозитов тем, что приобретаются на рынке на конкурсной основе. Инициатива их привлечения принадлежит самому банку. Пользуются ими преимущественно крупные банки. Обычно это значительные суммы, в силу чего соответствующие операции считаются оптовыми.

2. Состав и значение собственного капитала коммерческого банка.

Собственный капитал - это средства, принадлежащие непосредственно банку, в отличие от заемных, которые банк привлек на время. Особенность собственного капитала банка по сравнению с капиталом других предприятий заключается в том, что собственный капитал банков составляет примерно 10-20%, а на предприятиях - около 40-50%. Несмотря на небольшой удельный вес, собственный капитал банка выполняет несколько жизненно важных функций.

Защитная функция. Значительная доля активов банка (примерно 88%) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственного капитала означает возможность выплаты компенсации вкладчикам в случае ликвидации банка. Собственный капитал позволяет сохранять платежеспособность банка путем создания резерва активов, позволяющих банку функционировать, несмотря на угрозу появления убытков. Важно иметь в виду, что большая часть убытков банка покрывается не за счет капитала, а текущих активов. В отличие от большинства фирм сохранение платежеспособности банка обеспечивается частью собственного капитала. Банк считается платежеспособным пока остается нетронутым акционерный капитал, т.е. пока стоимость активов равна сумме обязательств, за вычетом необеспеченных обязательств плюс его акционерный капитал.

Тема защитной функции капитала банка особенно актуальна сегодня, поскольку в нашей стране, с одной стороны, еще не создана эффективная система страхования депозитов; с другой - нестабильная экономическая ситуация, резкий рост конкуренции в банковском секторе, проведение агрессивной банковской политики при отсутствии адекватной информационной базы, нередко отсутствие профессиональных знаний у части банкиров и другие негативные факторы приводят к банковским банкротствам и потере вкладчиками своих средств. Поэтому для нашей страны наличие собственного капитала является первым условием надежности банка.

Защитная функция собственных средств банка тесно связана с понятием «достаточность капитала», т.е. способность банка погашать финансовые потери за счет собственных, не прибегая к заемным ресурсам. Эта способность определяется тем, в какой мере величина собственных средств адекватна, т.е. соответствует, рискованности банковских активов, иначе говоря, структуре и качеству последних. Это означает, что чем больше банковских активов сопряжено со значительным риском, тем больше должен быть объем собственных средств банка.

Оперативная функция состоит в том, что собственные средства служат финансовым ресурсом развития материальной базы банка. Без начального капитала ни один банк (как впрочем, и любое предприятие) не может приступить к осуществлению своей деятельности. Именно за счет собственных средств приобретаются машины, оборудование, вычислительная техника, а также земля, здания и другие активы. Собственные средства могут использоваться также для расширения сети филиалов и отделений банка, для слияний. Размер собственных средств определяет, в конечном счете, масштабы деятельности банка. Не случайно устанавливаемые центральным банком экономические нормативы деятельности банков, рекомендуемые Базельским комитетом, базируются преимущественно на величине собственных средств банка.

Регулирующая функция собственных средств состоит в том, что центральные банки осуществляют регулирование деятельности коммерческих банков путем управления собственными средствами банка. Центральные банки устанавливают, во-первых, минимальный размер собственного капитала, необходимый для получения банковской лицензии, и, во-вторых, норматив достаточности капитала. Кроме того, как уже отмечалось, величина собственных средств служит базой большинства других экономических нормативов деятельности банков, устанавливаемых центральными банками.

Собственные средства банка — это совокупность фондов и нераспределенной прибыли банка. Уставный фонд образуется при создании банка, другие фонды — в процессе деятельности последнего.

Наибольший удельный вес в собственных средствах банка приходится на уставный фонд. Размер уставного фонда, формы ею образования и изменения определяются в Уставе банка. Порядок формирования уставного фонда зависит от правовой формы организации банка. Акционерные банки создают уставный капитал путем эмиссии акций, т.е. за счет средств, поступающих в оплату выпущенных акций (как простых, так и привилегированных). Паевые банки формируют уставный капитал за счет паевых взносов (вкладов) участников.

Увеличение уставного фонда (капитала) может происходить либо путем размещения дополнительных акций или привлечения новых пайщиков, либо за счет отчисления части средств резервного и других фондов или нераспределенной прибыли.

Порядок образования и величина резервного фонда также определяются Уставом банка. Ею предназначение — прежде всего покрытие таких рисков банка, по которым не формируются специальные резервы. Источником образования резервного фонда, как и других фондов банка (фондов специального назначения, накопления, экономического стимулирования), служат отчисления от прибыли.

Важным компонентом собственных средств банка является его нераспределенная прибыль. Прибыль банка представляет собой финансовый результат его деятельности, который образуется как сумма превышения доходов банка над его расходами. Нераспределенной называется прибыль текущего года и прошлых лет, остающаяся в распоряжении банка после выплаты дивидендов, налогов и отчислений в различные фонды.

Следует иметь в виду, что собственные средства банка — более широкое понятие, чем собственный капитал последнего. На собственный капитал приходится от 66 до 88% всех собственных средств банка. В него не входят такие элементы собственных средств, как амортизация материальных и нематериальных активов, часть резервов на возможные потери по ссудам, под обесценение ценных бумаг и др.

В соответствии с рекомендациями Базельского комитета собственные средства (капитал) банка делятся на две части: базисный капитал (капитал первого уровня) и дополнительный капитал (капитал второго уровня). Такое деление позволяет дать качественную оценку структуры собственных средств банка.

Капитал первого уровня — это наиболее стабильная по стоимости часть собственных средств, которая практически в любой момент может быть направлена на покрытие любых потерь.

Капитал второго уровня — относительно более изменчивая часть собственных средств, его стоимость может меняться в зависимости от изменения стоимости активов и рыночных рисков.

2.1 Норматив достаточности собственных средств банка.

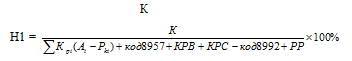

Норматив достаточности собственных средств банка регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств банка, необходимых для покрытия кредитного и рыночного рисков.

Норматив достаточности собственных средств банка определяется как отношение размера собственных средств банка и суммы его активов, взвешенных по уровню риска.

В расчет норматива достаточности собственных средств банка включаются:

• величина кредитного риска по активам, отраженным на балансовых счетах бухгалтерского учета (активы за вычетом созданных резервов на возможные потери и резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, взвешенные по уровню риска);

• величина кредитного риска по условным обязательствам кредитного характера (КРВ);

• величина кредитного риска по срочным сделкам (КРС)

• величина рыночного риска.

Норматив достаточности собственных средств банка рассчитывается по следующей формуле:

К - собственные средства банка, определенные в соответствии с Положением Банка России от 10.02.2003 г. № 215-П "О методике определения собственных средств (капитала) кредитных организаций"

Kpi - коэффициент риска i-того актива в соответствии с п.2.3 Инструкции Банка России от 16.01.2004 г. № 110-И

Аi - i-тый актив банка

Ркi - величина резерва на возможные потери или резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-того актива

КРВ - величина кредитного риска по условным обязательствам кредитного характера, рассчитанная в порядке, установленном приложением 2 к Инструкции от 16.01.2004 г. № 110-И

КРС - величина кредитного риска по срочным сделкам, рассчитанная в порядке, установленном приложением 3 к Инструкции от 16.01.2004 г. № 110-И

РР - величина рыночного риска, в соответствии с требованиями нормативного акта Банка России о порядке расчета кредитными организациями размера рыночных рисков

Минимально допустимое числовое значение норматива устанавливается в зависимости от размера собственных средств банка:

• для банков с размером собственных средств менее суммы, эквивалентной 5 млн. евро - 11%

• для банков с размером собственных средств не менее суммы, эквивалентной 5 млн. евро - 10%

3.Характеристика заемных ресурсов коммерческих банков.

Основная часть банковских пассивов — от 80 до 90% — это заемные ресурсы (обязательства банка). Они включают четыре группы: депозиты (вклады); кредиты других банков; средства, полученные от реализации долговых ценных бумаг, выпущенных банком; средства, полученные в результате операций РЕПО.

Основная часть заемных ресурсов большинства банков — это депозиты (вклады). Термин «депозит» имеет несколько значений. В узком смысле депозит – это размещение вкладчиком денег в банке с целью получения прибыли.

В банковской практике под депозитом чаще всего понимают, во-первых, денежные средства, внесенные в банк физическими и юридическими лицами в форме вкладов на определенных условиях, закрепленных в договоре банковского вклада, и, во-вторых, записи в банковских книгах, подтверждающие денежные требования владельцев депозита к банку.

Депозиты коммерческих банков можно классифицировать по ряду критериев: условиям внесения, использования и изъятия средств; по категориям вкладчиков; по виду процентной ставки; срокам; валюте депозита; указаниям получателей средств.

В зависимости от условий внесения, использования и изъятия средств депозиты подразделяются на депозиты:

• до востребования;

• срочные;

• сберегательные.

Депозиты до востребования вносят в банк без указания срока хранения. Вкладчик имеет право получить средства по первому требованию. К депозитам до востребования относятся средства, хранящиеся на расчетных, текущих, чековых, карточных счетах. Деньги могут зачисляться на счет и сниматься со счета (в наличной или безналичной форме) как частями, так и полностью. Счета могут быть как процентными, так и беспроцентными. Основная функция депозитов до востребования — обслуживание платежного оборота.

Срочные депозиты вносятся в определенной сумме и могут быть изъяты лишь при наступлении уставленного в договоре срока, причем в полной сумме. Прием дополнительных взносов и выдача части денежной суммы не разрешаются. По срочным депозитам выплачивается более высокая ставка процента, чем по депозитам до востребования. Обычно чем больше срок депозита, тем выше ставка. На практике средства срочного депозита можно получить до наступления установленного срока, но при этом вместо установленной ставки процента выплачивается ставка как по депозиту до востребования. Основная функция срочных депозитов — накопление средств.

Сберегательные депозиты — разновидность срочных вкладов. Они также помещаются на определенный срок. Их главная функция, как и срочных депозитов, — накопление средств. Особенность сберегательных депозитов состоит в том, что по ним можно производить дополнительные взносы. По сберегательным вкладам, как и по срочным, выплачивается повышенная ставка процента, однако лишь по суммам, хранившимся на счете в течение определенного срока. Сберегательные депозиты в свою очередь имеют много разновидностей (с ежемесячной выплатой процента, целевые, условные и др.).

По категориям вкладчиков различают депозиты:

• физических лиц;

• юридических лиц (в том числе нефинансовых предприятий и организаций и банков — межбанковские депозиты).

Существование межбанковских депозитов обусловило деление депозитных операций на пассивные (по привлечению средств банков во вклады) и активные (по размещению временно свободных ресурсов одних банков в других). Самой распространенной активной депозитной операцией является внесение коммерческими банками депозитов в центральный банк, в том числе на корреспондентские счета, которые служат основой межбанковских расчетов.

Депозиты могут быть с фиксированной в договоре процентной ставкой, которая не может изменяться в течение срока депозита, и с плавающей ставкой, когда в договоре оговаривается право банка изменить уровень процента в течение срока депозита.

По срокам депозиты делятся на:

• краткосрочные — до года;

• среднесрочные — от года до трех лет;

• долгосрочные — свыше трех лет.

По валюте вклада различают депозиты:

• в национальной валюте;

• в иностранной валюте;

• мультивалютные (конвертируемые), когда вклад вносится в одной валюте, а погашается в другой.

Вклады могут быть именными, когда в свидетельстве о внесении вклада указано имя получателя средств, и на предъявителя, когда имя не указано.

Для пополнения ликвидности коммерческие банки обращаются за кредитом (в основном краткосрочным) к банкам-корреспондентам или к центральному банку. Межбанковские кредиты могут быть получены как на национальном, так и на международном рынках.

К источникам заемных ресурсов коммерческих банков относится также выпуск последними на национальном и международном рынках долговых ценных бумаг: облигаций, векселей, депозитных и сберегательных сертификатов.

Еще один источник ресурсов, связанный с рынком ценных бумаг, — операции РЕПО. РЕПО — это продажа банком ценных бумаг на условиях их обратного выкупа. Банк заключает одновременно две сделки: первую — на продажу ценных бумаг в определенный срок по определенному курсу, вторую – на покупку этих бумаг через определенный срок по фиксированному курсу.

Выводы

Пассивные операции (операции по привлечению ресурсов) оказывает прямое влияние на ликвидность и платежеспособность коммерческого банка. Сами масштабы деятельности коммерческого банка, а, следовательно, и размеры доходов, которые он получает, зависят от размеров тех ресурсов, которые банк приобретает на рынке ссудных и депозитных ресурсов. Отсюда возникает конкуренция между банками за привлечение ресурсов.

Формирование ресурсной базы, включающее в себя не только привлечение новой клиентуры, но и постоянное изменение структуры источников привлечения ресурсов, является составной частью гибкого управления активами и пассивами коммерческого банка.

В рыночных условиях коммерческие банки должны уделять серьезное внимание привлечению ресурсов и для этого:

• разрабатывать собственную депозитную политику;

• особое внимание в процессе осуществления депозитной политики уделять срочным вкладам;

• разнообразить виды вкладов;

• расширять банковские услуги для привлечения потенциальных вкладчиков;

• проводить эффективную процентную политику, не снижающую доходность банка и обеспечивающую определенную привлекательность для вкладчиков.

Список литературы:

1. Деньги. Кредит. Банки: Учебник/ Е.Ф. Жуков. – М.: ЮНИТИ-ДАНА, 2003. – 600с.

2. Деньги, кредит, банки: Учебник /Под ред. О.И.Лаврушина. – М.: Финансы и статистика, 2004. – 464 с.

3. Деньги. Кредит. Банки: Учебное пособие/ М.П. Владимирова, А.И. козлов. – М.: КНОРУС, 2006. – 288с.

4. Деньги, кредит, банки / Никитин В.М., Юдина И.Н. Барнаул: Изд-во «Азбука», 2004. – 120 с.

5. Крылова Л.В. Деньги, кредит, банки. Учебное пособие - Москва АТиСО, 2008.- 160 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Пассивные операции коммерческих банков [15.04.10]](/files/works_screen/59/65.png)