Главная » Бесплатные рефераты » Бесплатные рефераты по экономической теории (2 курс) »

Антиинфляционная политика государства

Тема: Антиинфляционная политика государства

Раздел: Бесплатные рефераты по экономической теории (2 курс)

Тип: Курсовая работа | Размер: 37.80K | Скачано: 488 | Добавлен 12.11.07 в 16:04 | Рейтинг: +22 | Еще Курсовые работы

Вуз: ВЗФЭИ

Год и город: Ярославль 2006

Содержание

Введение 3

1. Социально-экономические последствия инфляции 4

2. Монетаристские и кейнсианские методы антиинфляционной политики 11

3. Особенности антиинфляционной политики в России 18

Практикум 22

Заключение 24

Литература 25

Введение.

Для большинства студентов, изучающих экономическую теорию, только только начинающих знакомство с экономическими понятиями, слово «инфляция» вызывает непонятные, основанные на понимании того, что «это точно плохо», ощущения. Это так и не только для студентов экономических специальностей. Для большинства людей, не вникающих в суть того, что же на самом деле есть экономика, инфляция, и что же происходит у нас в стране, термин «инфляция» является столь же загадочным, что и вопрос «почему растут цены?»

Что же есть инфляция на самом деле? Актуален ли этот вопрос в сегодняшних условиях? Что за собой влечёт инфляция? Существуют ли методы борьбы с ней? И нужно ли вообще бороться с инфляцией? Каковы особенности антиинфляционной политики в России? На эти и многие другие вопросы я попытаюсь дать ответы в своей работе.

Передо мной стоит задача проанализировать, систематизировать и упорядочить материал по данной теме, сравнить различные точки зрения на проблему, а также связать изложенную теорию с практикой российских реформ.

В первой части данной курсовой будет освещён вопрос понятия инфляции и её последствий. Монетаристские и кейнсианские методы антиинфляционной политики будут рассмотрены во второй части. В третьей части будут проанализированы причины инфляции в России, а в качестве примера (практикум) будут выдвинуты предложения по стабилизации инфляции и антиинфляционных мерах в России.

1. Социально-экономические последствия инфляции.

Прежде чем рассматривать методы борьбы с инфляцией, необходимо понять причины её возникновения. А, прежде всего, стоит уяснить, что же это за болезнь, нападающая на все страны с рыночной экономикой, и чем чреваты её последствия. Что есть инфляция?

ОПРЕДЕЛЕНИЕ.

В современных экономических издания даётся множество определений инфляции. Чаще всего инфляцию определяют как снижение покупательной способности денег при одновременном росте цен или процесс обесценивания денег, который происходит в результате переполнения каналов обращения денежными средствами и роста цен. Более кратко и точно можно сказать, что инфляция - это ситуация, когда наличность производителей и потребителей (предложение денег) превышает реальную потребность (спрос на деньги). Т.е. денег в обращении больше, чем требуется.

Рост цен является важнейшим, но не единственным показателем инфляции; ее индикаторами можно считать также эмиссию денег, рост массы денег в обращении, дефицит государственного бюджета и др.

Инфляция – явление не новое, она имела место в экономике многих стран (США, Англии, Франции, Германии и др.), в том числе и в России. Инфляционные процессы происходят и сейчас в большинстве стран, особенно в странах Латинской Америки, Африки и Азии, а также в России.

ИЗМЕРЕНИЕ

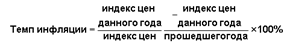

Измеряется инфляция с помощью индекса цен. На практике темп инфляции для данного года вычисляется по формуле :

ПРИЧИНЫ

Есть множество причин инфляции, однако, в каждой стране складываются свои социально-экономические условия ее возникновения. В мировой экономической литературе обычно выделяют внешние и внутренние причины инфляции. Они наглядно представлены в таблице 1.

Таблица 1.

Причины инфляции.

|

Внешние причины |

1. Интернационализация хозяйственных связей: наличие инфляции в других странах влияет на динамику внутренних товарных цен через цены импортируемых товаров. Центральный банк страны для создания собственных валютных резервов скупает иностранную валюту у коммерческих банков, выпуская для этих целей дополнительную национальную валюту, что увеличивает количество денег в обращении. 2. Мировые экономические кризисы. Так, мировой структурный кризис 70-х гг. XX столетия вызвал рост цен на природные ресурсы в 7 раз, в том числе на сырую нефть – в 20 раз. В результате цены на готовую продукцию резко подскочили в Японии, США, Западной Европе. Этот фактор имеет большое значение, например для Белоруссии, экономика которой на 90% и более зависит от импорта топливно-энергетических ресурсов. Рост цен на них является одной из главных причин раскручивания инфляционной спирали. |

|

Внутрен- ние причины |

1. Дефицит госбюджета. Если он покрывается займами Центрального банка страны, количество денег в обращении резко возрастает, но оно не подкреплено выпуском товаров, что ведет к инфляции. 2. Отсутствие должного контроля за денежной массой и неоправданная эмиссия бумажных денег, что приводит к появлению денежной массы, не обеспеченной товарами. 3. Появление монополий и профсоюзов. Первые стремятся к высоким ценам на свой товар, а профсоюзы в ответ – к повышению заработной платы. 4. Чрезмерные инвестиции в отдельные отрасли экономики, например, в сельское хозяйство, не дающие должного экономического эффекта. 5. Структурные нарушения в экономике – диспропорции между накоплением и потреблением, спросом и предложением, доходами и расходами государства и др. факторы 6. Инфляционные ожидания, являющиеся одним из основных факторов инфляции. Когда начинается инфляция, население планирует свое поведение в ожидании дальнейшего роста цен. Оно начинает приобретать товары сверх своих текущих потребностей. Спрос начинает стимулировать предложение, что подстегивает рост цен. Высокая зарплата, обусловленная предшествующими ожиданиями, стимулирует дальнейший рост цен. Она блокирует усилия правительства по снижению темпов инфляции |

ПОСЛЕДСТВИЯ

Инфляция является следствием глубинных диспропорций в структуре валового внутреннего продукта и национального дохода. Поэтому необходимо выяснить, что она за собой влечёт. В настоящее время во многих экономических изданиях указывается на отрицательные последствия инфляции, лишь вкратце отмечая положительные. Инфляция – сложный процесс, от которого кто-то может выиграть, а кто-то понести серьёзные потери. Выигрывают от инфляции те, кто может легко увеличить свой доход, те, кто берет в кредит, а также правительство:

- Те, кто может легко увеличить свой доход. Представители отдельных профессий, некоторые промышленные и трудовые объединения предпочитают увеличивать цены и заработную плату в период инфляции больше, чем в другое время. Если прирост продукции будет больше, чем уровень инфляции, то эти люди будут чувствовать себя намного лучше, чем до повышения цен. Примером может служить торговля драгоценностями. Во время инфляции стоимость драгоценностей в общей массе растет быстрее, чем стоимость жизни. Результат — более высокие прибыли от продажи драгоценностей в эти периоды.

- . Те, кто берет в кредит в периоды инфляции, вернут деньги, которые будут стоить меньше, чем в момент выдачи кредита. Если процент по кредиту меньше, чем уровень инфляции, то владелец кредита выиграет на разнице.

- . В периоды инфляции люди стремятся заработать больше, отдавая государству еще больше. Если правительство взимает прогрессивную ставку налога на прибыль, то в этом случае люди, увеличившие свой доход, например, на 10%, могут обнаружить, что их ставка налогообложения выросла на 12, а то и на 15%. Таким образом, и правительство может выгадывать от инфляции.

Очень важным моментом является тот факт, что наличие умеренной инфляции в стране, темпы роста цен, в условиях которой не превышают 10% в год, является благом для экономического развития, а государство - субъектом проведения эффективной экономической политики. Такая инфляция позволяет корректировать цены в соответствии с изменяющимися условиями производства и спроса. В отдельных случаях она может вызвать временное оживление экономики, создать специфическую инфляционную конъюнктуру, когда рост спроса даёт толчок расширению производства. Чем ниже в стране темпы инфляции, тем, как правило, выше темпы экономического роста, причём они максимальны при минимальных темпах инфляции. Но, сокращение умеренной инфляции связано с ростом безработицы и сокращением реального национального продукта.

Но, выходя из-под контроля, постепенно становясь галопирующей, или даже гиперинфляцией, она оказывает на ход экономического развития целый комплекс сугубо отрицательных, негативных влияний. К ним относятся:

- снижение реальных доходов населения. Здесь важно понять разницу между номинальным и реальным доходом. Номинальный доход (или денежный) – это количество денег, полученных в виде заработной платы, ренты, процентов и прибыли. Реальный доход определяется количеством товаров и услуг, которые позволяет купить номинальный доход. Если номинальный доход будет расти быстрее, чем уровень цен, то реальный доход повысится. И наоборот.

Процентное Процентное Процентное

изменение = изменение - изменение

реального номинального уровня цен.

дохода дохода

- обесценение сбережений населения. С ростом цен реальная стоимость, или покупательная способность, сбережений, отложенных «на чёрный день», снижается. В период инфляции срочные банковские счета, страховые полисы, ежегодные ренты и другие финансовые активы с фиксированной стоимостью теряют свою реальную стоимость. В период инфляции растет стоимость жизни. Поэтому приходится зарабатывать больше, чтобы сохранить прежний жизненный уровень. Необходимо увеличить свои доходы, по крайней мере, на величину уровня инфляции.

- ухудшение условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, чьи доходы формируются за счет госбюджета, в случае не осуществления индексации заработной платы).

- перераспределение доходов между дебиторами и кредиторами. Те, кто одалживает свои деньги, оказываются в той же ситуации, что и вкладчики. Если в тот период, в течение которого деньги отданы в кредит, уровень инфляции растет, то деньги, возвращенные по долгу, будут стоить меньше, чем первоначально. Это произойдет, конечно, лишь в том случае, если проценты по кредиту не превышают существующего уровня инфляции.

- потеря у производителей заинтересованности в создании товаров высокого качества (увеличивается выпуск товаров низкого качества, сокращается производство относительно дешевых товаров);

- усиление диспропорций между производством промышленной и сельскохозяйственной продукции;

- ограничение продажи сельскохозяйственных продуктов в силу снижения заинтересованности, в ожидании повышения цен на продовольствие;

- усложнение планирование (особенно долгосрочное) фирм и домохозяйств. В результате увеличивается неопределенность и риск ведения бизнеса.

- уменьшение политическая стабильность общества, возрастает социальная напряженность. Высокая инфляция содействует переходу к новой структуре общества.

- относительно более высокие темпы роста цен в «открытом» секторе экономики приводят к снижению конкурентоспособности национальных товаров. Результатом будет увеличение импорта и уменьшение экспорта, рост безработицы и разорение товаропроизводителей.

- увеличение спрос на более стабильную иностранную валюту. Увеличиваются утечка капиталов за границу, спекуляции на валютном рынке, что в свою очередь ускоряет рост цен.

Важной особенностью является то, что цены повышаются неравномерно. Неодинаковые темпы изменения разных видов цен приводят к потерям для отдельных хозяйствующих субъектов многих слоев населения и привлечению к себе другой части субъектов.

Инфляция сужает мотивы к трудовой деятельности, т.к. она подрывает возможности нормальной реализации ценовых заработков. Инфляция, особенно в условиях существенного роста цен, усиливает социальную дифференциацию населения, разрыв между «крайними» группами получателей доходов.

Инфляция приводит к искажению важных экономических показателей развития хозяйства и, прежде всего, – процента за кредит и рентабельности производства. При нормальном состоянии экономики и производства величина процента и размер рентабельности производства находятся в определенной зависимости. Ставка процента определяется динамикой рентабельности производства. Инфляционный рост цен приводит к увеличению ставки процента, так как кредитор, чтобы сохранить свои деньги и получить процент по ссуде, вынужден установить ставку процента, превышающую темп роста цен. Повышение ставок процента значительно снижает рентабельность предприятий, что нарушает нормальный ход производства, приводит к его сокращению или даже остановке.

Повышение ставок процента и колебания рентабельности ведут к дезорганизации производства, подрывая тем самым экономическую жизнь общества. В результате рентабельность производства зависит не от применения в производстве научно-технических достижений и усилий коллектива предприятия, а от динамики цен и зависимой от них величины процента за кредит.

При высоком уровне инфляции нарушаются сложившиеся хозяйственные связи, появляется цепь неплатежей, в результате чего значительно ухудшается финансовое состояние предприятий и фирм.

2. Монетаристские и кейнсианские методы антиинфляционной политики.

Опыт зарубежных стран показывает, что полностью избавиться от инфляции невозможно – она стала постоянным спутником развития экономики − и не нужно (как уже отмечалось выше). Поэтому задача экономистов состоит в том, чтобы инфляция стала управляемой, а её уровень − оптимальным для России, который бы позволял устойчиво развиваться производству. Для этого используется ряд денежно-кредитных, бюджетных, налоговых методов, мероприятия в области политики доходов, а также различные программы стабилизации, включая проведение радикальных денежных реформ.

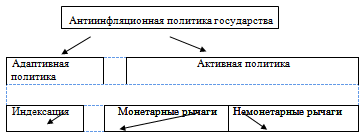

В общем виде все меры антиинфляционной политики представлены в схеме.

Схема 1.

Адаптивная политика.

Адаптивная антиинфляционная политика представляет собой комплекс мер, направленных на создание условий для приспособления экономики к инфляции, смягчение ее отрицательных последствий.

Особой мерой приспособления к высокой инфляции служит, прежде всего, индексация заработной платы и других основных доходов населения, т.е. увеличение последних в связи с ростом цен.

Получатели проиндексированных доходов только на мгновение улучшают свое благосостояние, которое, буквально, в считанные дни съедается очередным витком инфляции. Так порочный круг инфляции закручивается в инфляционную спираль, из которого без решительных мер, в целом, нет выхода.

Международная практика знает и другие меры приспособления к инфляции, чаще всего используемые в развивающихся странах: поддержание государством искусственно заниженных цен на определенный, обычно относительно узкий набор жизненно важных товаров и услуг, удовлетворяющих минимальные потребности беднейших слоев населения; создание сети магазинов с низкими ценами для тех же слоев; соглашения с предпринимателями профсоюзами о темпах роста цен и зарплаты; другие формы благотворительной помощи.

Мировой опыт свидетельствует, что при достаточно широком проведении подобных мер, они приводят к заметному смягчению отрицательных социальных последствий высокой инфляции и хотя бы частично ограничивают возможность усиления социально-политической напряженности в обществе.

Существует и другой взгляд на эту проблему: инфляция, как болезнь, преследующая все страны с рыночной экономикой, должна быть подавлена, вылечена. В этой связи выделяют два основных абсолютно противоположных подхода: кейнсианство и монетаризм.

Кейнсианство.

Основоположником данной теории является Джон Кейнс. После Великой депрессии он выдвинул свою теорию, где говорилось о том, что рыночная экономика не способна к саморегулированию. Причиной этому является предельная склонность к сбережению и к импорту, который в совокупности составляет недопотребление отечественного продукта.

Мировой опыт 30-х гг. XIX века показал, что государство не только может, но и должно вмешиваться в экономику страны. С точки зрения кейнсианцев, государство играет положительную роль, применяя соответствующие стабилизационные меры для экономики. Кейнсианская теория придаёт главное значение совокупным расходам и их компонентам.

Кейнсианцы считают, что экономике изначально присуща нестабильность и поэтому она нуждается в стабилизации с помощью активной фискальной политики (манипулировании государственным бюджетом для снижения инфляции), являющейся мощным и надёжным стабилизационным средством. Основные виды фискальной политики современных государств отражены на схеме 2:

Рассмотрим дискреционную фискальную политику, под которой понимается сознательное манипулирование налогами и правительственными расходами с целью контроля над инфляцией. Она включает в себя: изменение правительственных расходов, или изменение налогов, или сочетание первого и второго:

- Экспансионистская (стимулирующая) фискальная политика - повышение совокупного спроса в результате увеличения правительственных расходов на товары и услуги, уменьшения чистого объёма налоговых поступлений или некоторого сочетания этих двух факторов. В результате, повысятся расходы, увеличится совокупный спрос, вырастет реальный ВВП.

- фискальная политика направлена на борьбу с инфляцией. Она заключается в уменьшении совокупного спроса посредством сокращения государственных расходов, повышения налогов или некоторого сочетания этих двух мер.

Изменение уровней государственных расходов и налогов происходят в определённой степени автоматически. Использование встроенного стабилизатора (инструмент недискреционной фискальной политики) объясняется тем, что в реальности налоговая система обеспечивает изъятие такого чистого налога, который изменяется прямо пропорционально величине ВВП. С ростом ВВП в периоды процветания налоговые поступления автоматически возрастают и – поскольку они сокращают расходы – сдерживают экономический подъём. Когда ВВП сокращается в периоды спада, налоговые поступления автоматически уменьшаются, что ведёт к росту расходов и тем самым смягчает экономический спад. Трансфертные платежи («отрицательные налоги») увеличиваются в периоды спада, сокращаются в периоды экономического роста.

Недостатки фискальной политики наглядно представлены в таблице 3: Таблица 3.

|

Проблемы фискальной политики |

Характеристика |

|

Разрыв восприятия. |

Проходит некоторый промежуток времени между началом инфляции и тем моментом, когда происходит сознание этого факта. |

|

Административная разрыв. |

Задержка в понимании необходимости фискальных мер и их принятии. |

|

Функциональное запаздывание |

Имеет место временной лаг между тем моментом, когда принимается решение о фискальных мерах, и временем, когда эти меры начнут оказывать воздействие на уровень цен. |

|

Политические проблемы. |

Фискальная политика формируется на политической арене, и это в значительной степени осложняет ее использование для целей стабилизации экономики. |

|

Эффект вытеснения некоторых инвестиционных капиталов на денежном рынке |

Стимулирующая фискальная политика способствует росту процентных ставок и сокращению инвестиционных расходов, т.о. ослабляя или полностью подрывая стимулирующий эффект фискальной политики. |

|

Эффект чистого экспорта. |

Сокращая внутреннюю ставку процента, сдерживающая фискальная политика увеличивает чистый экспорт. Результат -т о представлены в таблице 3. 3. улирующий эффект фискальной политики.сокращению инвестиционных расходов снизившийся внешний спрос на национальную валюту, обесценение этой валюты и увеличение чистого экспорта (совокупный спрос увеличивается, отчасти противодействуя сдерживающей фискальной политике). |

К кейнсианским антиинфляционным мерам также относят:

- Прямое и непосредственное регулирование государством кредитов и тем самым - денежной массы;

- Государственное регулирование цен;

- Государственное (по соглашению с профсоюзами) регулирование заработной платы;

- Государственное регулирование внешней торговли, ввоза и вывоза капитала и валютного курса.

- Государственное регулирование валютного курса.

Монетаризм.

К настоящему времени классическая экономическая теория приобрела современные формы. Одна из них – монетаризм. Сторонники данной теории (Милтон Фридмен) утверждали, что рынок – саморегулирующаяся система и любое вмешательство извне со стороны государства может привести к негативным последствиям. В то же время они признавали необходимость существования государства в целях сбора налогов. По мнению монетаристов, государство оказывает вредное влияние на экономику. Оно проводит фискальные мероприятия которые, хотя и диктуются благими намерениями, усиливают ту самую нестабильность, для борьбы с которой предназначены.

Монетарная политика базируется на регулировании количества денег в обращении как способе стабилизации экономики. Главную роль здесь занимает денежно-кредитная политика, осуществляемая формально неподконтрольным правительству Центральным Банком.

Основополагающая цель денежно-кредитной политики состоит в том, чтобы помочь экономике сохранить уровень инфляции, обеспечивающий условия экономического роста.

С целью регулирования денежной массы ЦБ и уполномоченные на то государственные органы используют следующие инструменты:

- Мероприятия на открытом рынке. ЦБ покупает и продаёт государственные ценные бумаги с целью уменьшения денежной массы. ЦБ продаёт ценные бумаги, т.о. деньги изымаются из обращения. В то же время избыточное предложение ценных бумаг уменьшает их цену, процентные ставки по ним растут, растут процентные ставки по всей стране, сокращение выдаваемых кредитов, экономическая и денежная активность сокращается.

- Регулирование учётной ставки процента. С целью увеличения денежной массы ЦБ уменьшает процентную ставку, в результате кредит становится «дешёвым», увеличивается количество выдаваемых кредитов, увеличивается скорость обращения денег, цена денег падает, уменьшается валютный курс.

- Изменение обязательной нормы резервов (ОНР). С целью уменьшения денежной массы в обращении ЦБ увеличивает ОНР, с целью увеличения – уменьшает.

Наиболее популярными являются 1 и 2 инструменты, 3 – наиболее грубый, применяется в редких случаях.

Наряду с вышеперечисленными инструментами проводятся такие сочетания мероприятий как сдерживающая фискальная политика и политика «дорогих денег», а также стимулирующая фискальная политика и политика «дешёвых денег».

Целью политики «дорогих денег» является удешевление кредита, с целью увеличения совокупного спроса и занятости. К ней относятся: покупка ценных бумаг, снижение ОНР, снижение учётной ставки.

Целью политики «дешёвых денег» является ограничение денежного предложения, с целью сокращения расходов и сдерживания инфляции. К ней относятся: продажа ценных бумаг, повышение ОНР, повышение учётной ставки.

Большинство монетаристов не советуют использовать политику дешевых и дорогих денег для смягчения подъемов и спадов экономического цикла.

Антиинфляционная стратегия

Стратегия гашения адаптивных инфляционных ожиданий предполагает изменение психологии потребителей, избавление их от страха перед обесценением сбережений, предотвращение нагнетания текущего спроса. Решить проблему адаптивных инфляционных ожиданий желательно побыстрее и до того, как инфляция будет поставлена под контроль. Судя по практике антиинфляционного регулирования, сделать это возможно при выполнении двух условий:

- всемерное укрепление механизмов рыночной системы, которые способны снизить цены или хотя бы замедлить их рост.

- существование правительства национального согласия, пользующегося доверием большинства граждан и проводящего антиинфляционную политику. При этом правительство ставит перед собой вполне определенные, практически осуществимые и легко проверяемые антиинфляционные задачи, заблаговременно информируя об этом население.

Имеются в виду, например, регулярные сообщения об уровне инфляции, который оно собирается удержать, и необходимом для этого темпе роста денежной массы. Если обещания неукоснительно выполняются в течение хотя бы нескольких лет, то срабатывает эффект объявления: производители и потребители постепенно убеждаются, что правительство встало на путь борьбы с инфляцией и способно контролировать ее. Чем выше доверие населения, тем охотнее оно приспосабливает свои решения о ценах, предложении, спросе, сбережениях и т.п. к установленному правительством ограничению на прирост денежной массы.

3. Особенности антиинфляционной политики в России

В каждой стране инфляционный процесс имеет специфику, связанную с совокупностью причин и факторов, его вызывающих.

Современную инфляцию в России нельзя рассматривать без учета специфичности планово-распределительной системы хозяйствования, без учета политических и экономических процессов, произошедших за последние годы.

В основу хозяйствования был поставлен план, по выполнению которого оценивалась работа предприятий, объединений, министерств и ведомств. Стремление выполнить план любой ценой, не считаясь с затратами, приводило к снижению эффективности общественного производства, расточительному использованию трудовых, материальных и финансовых ресурсов, разбалансированности материальных и стоимостных пропорций.

В СССР в 80-е гг. кредит становится основным источником формирования оборотных средств, резко сокращая долю собственных ресурсов. Он перестает регулировать денежный оборот, перенасыщение его денежными и платежными средствами.

Отрицательную роль в стабилизационных мероприятиях союзного правительства сыграл ЦБ РФ, увеличивший почти в 2 раза выдачу наличных денег, бюджетных кредитов российскому правительству. В результате в 2 раза увеличиваются денежная масса и количество наличных денег. С этого момента государство фактически потеряло контроль за денежным оборотом и эмиссией денег.

Решение о введении с 1 января 1992 г. свободных цен на основную номенклатуру товаров являлось одним из частных итогов сложившейся ситуации. Предполагалось, что на фоне общего роста цен будет быстро сбалансирована экономика, оптимизирована ее структура и решены стратегические вопросы перехода на цивилизованную рыночную модель хозяйствования.

К моменту либерализации цен в 1992 году в России господствовала подавленная инфляция. Она могла характеризоваться преимущественно как инфляция спроса.

Подавленная инфляция перешла в открытые формы при реализации ортодоксально-монетаристской программы финансовой стабилизации.

Реализация ортодоксально-монетаристской программы

Эта программа, известная также под названием шоковой терапии, с 1992г. последовательно и жестко применялась в России для перехода от командно-директивной экономики к рыночному ее типу. Основными элементами программы были либерализация цен товаров и услуг; беспрецедентная по своим масштабам и краткосрочности приватизация, распространившаяся примерно на 3/4 государственной собственности; либерализация внешнеэкономической деятельности, включая широкое использование плавающего курса рубля по отношению к доллару и другой твердой валюте; жесткая борьба с высокой инфляцией, возникшей в результате подобной политики.

Действительность не подтвердила надежд на оживление производства и приток инвесторов; преодоление высокой инфляции в России даже до августа 1998 г. носило крайне неустойчивый и сомнительный характер. Это связано с рядом причин.

Борьба в России с высокой инфляцией преимущественно велась монетаристскими методами, хотя даже в странах с развитой рыночной экономикой подобная борьба для своего успеха требовала использования серьезных гетеродоксальных мер.

Единственное исключение — использование примерно в течение трех лет (1995—1998) ограничений на дальнейшее снижение курса обмена рубля на доллар. Это, конечно, имело антиинфляционное влияние, но оказывало и достаточно противоречивое воздействие на экономическое положение в России, особенно в экспортных отраслях. Кроме того, с начала 1999 г. предлагались и отчасти использовались некоторые меры налогового стимулирования производства.

Монетаристские меры оказались малоэффективными прежде всего из-за господства в российской инфляции факторов инфляции издержек, в том числе мощного давления быстрорастущих цен на энергетические и другие сырьевые ресурсы, а также транспортных тарифов, столь важных для сохранения единого хозяйственного пространства в огромной России (не говоря уже о разрыве прежних хозяйственных связей, вызванном распадом СССР и усилением раздробленности в самой России). Эти факторы инфляции издержек сыграли огромную негативную роль в подрыве основ экономической деятельности в стране и сокращении ее производственного потенциала.

Последствия монетаристской борьбы с инфляцией оказались крайне тяжелыми. Это, прежде всего, спад производства и экономической деятельности. Он составил более половины валового национального продукта и промышленного производства и свыше 80% инвестиций, что несовместимо с нормальным функционированием производственного аппарата в перспективе. Подобный спад производства превзошел уровень глубочайшего экономического кризиса 1929-1933 гг. на Западе.

В России массовый характер приняли неплатежи всех видов, в том числе и долгосрочные задержки в выплате заработной платы и пенсий. Очевидно, что в случае ликвидации неплатежей (хотя бы заработной платы и пенсий) рост цен может оказаться гораздо выше.

Резкое падение производства привело к заметному сокращению поступлений налогов в госбюджет и обусловило (наряду с малыми доходами от неэффективно проведенной приватизации) резкое сокращение его объема (по оценке в постоянной покупательной способности рубля).

Единственным надежным путем предотвращения этой дестабилизации могло бы стать расширение налоговой базы на основе оживления и подъема реального сектора производства, в том числе в случае необходимости и с помощью действенных мер государственного регулирования. К сожалению, государство не пошло по этому пути и выбрало выпуск и продажу внутренним и внешним заемщикам государственных краткосрочных обязательств (ГКО).

Пирамида ГКО, с одной стороны, из-за крайне высокой доходности привлекла внутренних и внешних заемщиков, но, с другой стороны, способствовала уменьшению и без того небольших инвестиций в гораздо менее доходный сектор реального производства (тем самым усугубив экономическую и финансовую дестабилизацию). К тому же обслуживание пирамиды ГКО требовало все возрастающих государственных расходов, которые, превысив к середине 1998 г. объем налоговых поступлений в наличных деньгах, оказались для государства неподъемными. Это и привело 17 августа 1998 г. к краху пирамиды, который, в свою очередь, вызвал развал ряда других экономических структур и инструментов. К последствиям кризиса относятся возвращение к плавающему курсу обмена рубля на доллар и другую твердую валюту и вызванная этим огромная девальвация (обесценение) рубля.

В России вновь усилилась инфляция. В целом за 1998 г. потребительские цены, по официальным данным, возросли в 1,84 раза. В результате оказались сведенными на нет все усилия и жертвы в предшествующей борьбе с инфляцией, более того, возникла опасность еще большего ее усиления. [2]

Односторонняя ставка на саморегулирующиеся рыночные силы (в трудных условиях шокового перехода к рынку) способствовала десятилетнему экономическому спаду в экономике, оставшейся без надзора и регулирования. Наметившийся с конца 1998 г. поворот к государственному регулированию экономики (экономическими, а не административными методами) в сочетании с рыночными регулирующими механизмами вселяет надежду, что инфляция в России будет поставлена под контроль в целях стимулирования подъема национальной экономики.

ПРАКТИКУМ

Задание.

Как Центральный банк страны должен изменить предложение денег в экономике в соответствии с количественной теорией денег, чтобы в целях борьбы с инфляцией при предполагаемом в этом году увеличении реального дохода в 1,1 раза инфляция увеличилась всего на 2% в год при стабильной скорости обращения денег? Назовите и опишите возможные методы и инструменты антиинфляционной политики, которые будут задействованы ЦБ для достижения этого результата.

Решение.

Согласно количественной теории денег, V - стабильна, т.к. люди проявляют довольнго устойчивое желание владеть деньгами по сравнению с готовностью держать другие финансовые и реальные активы или приобретать продукцию текущего производства.

В соответствии с количественной теорией денег количество денег, необходимых для обращения, определяется по формуле:

M=P.Q / V ,

где M – общее количество денежной массы в обращении в текущем периоде;

P – общий уровень цен на товары и услуги в текущем периоде;

Q – реальный объем производства в текущем периоде;

V – количество оборотов, совершаемых денежной единицей (или скорость оборота денежной массы).

Обозначим Q1 – объем производства, включающий увеличение реального дохода, т.е. Q1 = 1,1Q. P1 – цены при инфляции в 2%, т.е P1 = 1,02P. V – постоянная величина, не зависящая от Q и Р. Тогда М1 – количество денежной массы в обращении в планируемом периоде.

Подставим в исходную формулу:

М1 = P1. Q1/ V = 1,02P.1,1Q/V = 1,122P.Q/V = 1,122M.

Таким образом количество денег в обращении в планируемом периоде должно быть на 12,22% больше, чем в предыдущем.

Для увеличения денежной массы в обращении Центральный Банк:

- изменяет учетную ставку процента, по которой выдаются кредиты коммерческим банкам. Понижение делается в ожидании повышения заинтересованности в получении ссуд со стороны коммерческих банков, увеличения их активности в предоставлении кредитов и, в конечном счете, увеличения денежного предложения в экономике. Следствием будет снижение процентной ставки по кредитам коммерческих банков, сопровождающееся ростом инвестиционной активности в стране;

- покупает и продает ранее выпущенные государственные долговые обязательства. В результате покупки увеличиваются избыточные резервы коммерческих банков, следовательно, возрастают их кредитные ресурсы. Происходит мультипликативное увеличение кредитных денег в экономике, а значит, расширение объема денежной массы;

- изменяет норму обязательного резервирования. Снижение данной нормы увеличивает избыточные резервы, а тем самым возможности коммерческих банков создавать кредитные деньги. В этом случае процентная ставка снизится, а инвестиционная активность увеличится, что неизбежно скажется на темпах роста экономики.

Особо отметим исключительную прерогативу ЦБ по эмиссии денежной массы, которой он может воспользоваться, если не срабатывают, указанные выше меры.

С помощью этих мер ЦБ содействует формированию равновесия на денежном рынке, подчиняясь долговременным целям повышения уровня ВНП.

Заключение.

Подводя итог, следует отметить, что инфляция – сложнейший процесс, который всегда является бедствием для народа и всей экономики в целом. Темп инфляции, по существу является показателем темпа обогащения народа. С точки зрения интересов общества, борьба с инфляцией может привести к значительным потерям в народном хозяйстве. По некоторым подсчётам, для снижения инфляции на 1%, безработица должна быть в течение года на 2% выше своего естественного уровня, при этом реальный ВНП уменьшается на 4% по сравнению с потенциальным. Для США, например, такое уменьшение ВНП в 1985 году оценивалось в 160 млрд. $.

Бороться с инфляцией необходимо только в случае, если её темпы превышают умеренные (до 10% в год). Существует 2 основных направления антиинфляционной политики: кейнсианство и монетаризм. Но, как подтверждает практика, ни одно их них не идеально. Для эффективной борьбы с инфляцией необходимо разумное сочетание двух этих методов. В настоящее время экономисты всего мира ведут поиск новых, альтернативных направлений антиинфляционной политики. Так, в 80-х гг. была разработана теория рациональных ожиданий.

Специфика российской инфляции заключается в том, что она своими корнями уходит в существовавшую ранее централизованную систему хозяйствования.

В России применялись малоэффективные антиинфляционные методы, потерпевшие фиаско.

В настоящее время наметившийся с конца 1998 г. поворот к государственному регулированию экономики даёт надежду «усмирения» инфляционных процессов и предотвращения её тяжких последствий.

Антиинфляционная политика эффективна, если не вызывает негативных последствий. Она должна быть основана на системном подходе и ответственности за приведение её в жизнь.

Литература.

Официальные документы

- Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика. В 2 т.: Пер. с англ. Т. 1.–М, 1996.

Учебники, монографии, сборники научных трудов

- Экономическая теория: Учебник/Под ред. И.П. Николаевой– М.: Проспект, 2001.

- Николаева Л.А., Черная И.П. Экономическая теория. – М.: ВГУЭС, 2002.

- Кравцова Г.Ф., Цветков Н.И., Островская Т.И. Основы экономической теории. – М.: ДВГУПС, 2001.

- Политика доходов и заработной платы: Учебник / Под ред. П.В.Савченко и Ю.П. Кокина. - М.: Юристъ, 2000.

- Цены и ценообразование: Учебник для вузов / Под ред. И.К. Салимжанова. – М.: ЗАО «Финстатинформ», 2001.

- Конспект лекций по Экономической теории – ЯрГУ (Университетский колледж), Чистяков А.Е. – 2004.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Антиинфляционная политика государства

- Модели и инструменты проведения антиинфляционной политики

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Взаимосвязь инфляции и безработицы

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства и её основные направления

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

- Антиинфляционная политика государства

![Антиинфляционная политика государства [12.11.07]](/files/works_screen/3/94.png)