Главная » Бесплатные рефераты » Бесплатные рефераты по финансовому менеджменту »

Источники финансирования предприятия

Тема: Источники финансирования предприятия

Раздел: Бесплатные рефераты по финансовому менеджменту

Тип: Курсовая работа | Размер: 55.89K | Скачано: 442 | Добавлен 07.02.11 в 04:34 | Рейтинг: +9 | Еще Курсовые работы

Содержание

|

Источники финансирования предприятия. |

3 |

|

Роль банковского кредита в финансовом обеспечении, его виды. |

9 |

|

Эмиссия долговых и долевых ценных бумаг как способ мобилизации предприятием финансовых ресурсов |

14 |

|

Виды лизинга и их особенности. Преимущества и недостатки лизинга |

15 |

|

Практическая часть |

24 |

|

Список литературы |

35 |

1.Источники финансирования предприятия.

Источники финансирования - это функционирующие и ожидаемые каналы получения финансовых средств, а так же список экономических субъектов, которые могут предоставить эти финансовые средства. Основа стратегии финансирования проекта заключается в разработке схем финансирования исходя из индивидуальных особенностей проекта и влияющих на него факторов.

Выделяют следующие основные виды стратегии финансирования в зависимости от источников финансирования:

- Финансирование из внутренних источников;

- Финансирование из привлеченных средств;

- Финансирование из заемных средств;

- Смешанное (комплексное, комбинированное) финансирование.

Внутренними источниками являются собственные средства предприятия – прибыль и амортизационные отчисления.

Реинвестирование прибыли - это наиболее приемлемая и относительно дешевая форма финансирования предприятия, расширяющего свою деятельность.

Особенности внешних источников финансирования:

- Привлеченные инвестиции:

- инвестору интересны высокая прибыль и сама компания;

- инвестор может иметь (или не иметь) намерения когда-либо избавиться от инвестиции;

- доля собственности инвестора определяется из соотношения его инвестиций ко всему капиталу компании.

- Заемные инвестиции:

- компания получает обязательство по контракту вернуть сумму займа;

- заем должен быть погашен в соответствии с условиями, на которых был получен;

- компания платит за полученный заем проценты;

- компания предоставляет необходимые и приемлемые для кредитора гарантии (возможно личное имущество собственников);

- если кредит не возвращается по согласованному графику, то кредитор может изъять гарантии;

- после возвращения суммы займа обязательства перед кредитором прекращаются.

При осуществлении стратегии финансирования могут применяться в сочетании следующие финансовые инструменты (схемы финансирования), предоставляющие средства из различных источников: продажа доли финансовому инвестору; продажа доли стратегическому инвестору; венчурное финансирование; публичное предложение ценных бумаг (IPO); закрытое (частное) размещение ценных бумаг; выход на западные финансовые рынки (депозитарные расписки); банковские кредиты, кредитные линии, ссуды; коммерческий (товарный) кредит; государственный кредит (инвестиционный налоговый кредит); облигационный заем; проектное финансирование; страхование экспортных операций; лизинг; франчайзинг; факторинг; форфейтинг; гранты и благотворительные взносы; соглашение об исследованиях и разработках; государственное финансирование; выпуск векселя; взаимозачет; бартер; другие.

Рассмотрим наиболее характерные для России финансовые инструменты.

1.Продажа доли финансовому или стратегическому инвестору

Выделяются два типа долевых инвесторов.

Инвестор финансового типа:

- стремится к максимизации стоимости компании, имеет только финансовый интерес – получить наибольшую прибыль в основном в момент выхода из проекта;

- не стремится к приобретению контрольного пакета;

- не стремится сменить менеджмент компании;

- предпочитает горизонт инвестирования – 4-6 лет;

- обычно закрепляет свой контроль участием в Совете директоров.

В России финансовые инвесторы представлены инвестиционными компаниям и фондами, фондами венчурных инвестиций.

Инвестор стратегического типа:

- стремится получить дополнительные выгоды для своего основного вида деятельности;

- стремится к полному контролю, иногда ценой уничтожения компании;

- активно участвует в управлении компанией;

- в основном стремится инвестировать в компании из смежных отраслей;

- «участие» инвестора часто не ограничивается конкретными сроками.

При этом получающая инвестиции компания может тоже получить дополнительные выгоды (например, в виде гарантированных поставок и реализации, персонала, ноу-хау, логистических цепочек и др.). В России стратегические инвесторы представлены в основном крупными транснациональными компаниями, заинтересоваными в получении полного контроля над бизнесом.

Консигнацию обычно применяют при реализации новых, нетипичных товаров, спрос на которые трудно предположить. Торговцы не хотят рисковать и поэтому предлагают поставщикам только такие условия работы. Например, при продаже новых учебников для институтов книгоиздатели посылают свои книги на точки торговли с условием их возврата, если они не будут куплены. Иногда этот подход также называют «отдать товар на реализацию».

2.Управление дебиторской задолженностью

Менеджеры, ответственные за сделки на условиях коммерческого кредита, обязаны тщательно контролировать итоги дебиторской задолженности. Грамотные менеджеры всегда ищут пути удовлетворения потребностей в кредите своих клиентов, при этом достигая собственные цели и выполняя обязанности по поддержанию притока денежных средств в компанию.

Выделяют следующие основные методы контроля дебиторской задолженности:

- График «старения» :

- Дни неоплаченных продаж;

- Матрица остатков

Предоставление коммерческого кредита всегда связано с риском неплатежей. Хорошо, если оплаты производятся полностью и своевременно, но обычно бывает не так. Поэтому важно правильно организовать процедуру получения денег по счетам, подлежащим оплате, особенно в случае просрочки платежа.

Выделяют несколько подходов к инкассации долгов:

- Напоминание письмом. Подход применяется даже для непросроченных долгов для того, чтобы напомнить покупателю, что поставщик помнит о нем и контролирует оплату долга. Рекомендуется не позднее, чем за 10 дней до срока платежа послать клиенту письмо. Такое послание может быть отпечатано и на следующем счете. В письме напоминают о сроках и сумме (доле) остатков, подлежащих оплате;

- Выяснение причин правонарушения. Если долг остается

неоплаченным в срок, то полезно связаться или лично встретиться с клиентом, чтобы точно выяснить причину правонарушения. Надо как можно скорее понять, невызвана ли задержка платежа проблемами, связанными с поставкой товара (например, качеством, ассортиментом), спорными вопросами по предоставленным платежным документам или финансовыми трудностями клиента. После выяснения причины задержки оплаты следует принимать решение: ожидать ли погашения долга клиентом, применять к клиенту меры воздействия с целью добиться оплаты долга или признать долг безнадежным;

- Ситуация неоплаты в случае со скидкой. Иногда возникает

ситуация, когда клиент, имеющий право на получение скидки, неожиданно не платит в льготный период. В таком случае необходимо требовать платежа на всю сумму счета. Однако если этот случай – скорее исключение, а клиент очень важен для компании, можно не обратить на это внимание и не портить отношений. Наиболее гибким путем решения проблемы будет разрешение клиенту сохранить скидку даже в случае несвоевременного платежа в льготном периоде, если клиент согласится на досрочную оплату следующего счета;

- Минимизация расходов по сбору задолженности и безнадежных

долгов. При сборе просроченной задолженности необходимо иметь в виду, что процесс сбора средств может дорого обойтись продавцу как из-за прямых расходов, с ним связанных, так и из-за испорченных отношений с клиентами. Поэтому необходимо оценивать уровень затрат, связанных со сбором задолженности, не допускать чрезмерных расходов, не оправдывающих результата. В качестве цели желательно предотвратить необоснованное затягивание денежного цикла и свести к нулю уровень несобранных средств. В случае остатка несобранных средств, расходы на сбор которых оцениваются как высокие, следует списать безнадежные долги. На практике всегда присутствует доля такой задолженности от общей суммы дебиторского долга, и менеджерам необходимо стремиться к ее минимизации;

- GDR – глобальные депозитарные расписки, ориентированы на

обращение на глобальных финансовых рынках.

3.Проектное финансирование

Проектное финансирование – совокупность мероприятий, направленных на привлечение денежных средств и иных материальных средств под активы и денежные потоки компании. Проектное финансирование – сравнительно молодой и перспективный комплексный финансовый инструмент, который отличается следующими особенностями.

Для обеспечения полного финансирования проекта могут использоваться следующие гарантии:

- юридические гарантии;

- резервные фонды;

- залоги, депозиты на специальных счетах;

- банковские гарантии и поручительства;

- резервные кредиты поддержки;

- контракты с фиксированной ценой;

- банковские счета с особым режимом (в том числе аккредитивы);

- обязательства учредителей (спонсоров) по дополнительным взносам в капитал проектной компании;

- cтрахование кредитов от риска непогашения, проектных активов и грузов от риска потери, страхование прибыли, ответственности разработчиков проекта, строительных и других рисков;

- хеджирование.

Проектное финансирование – прогрессивный инструмент будущего. Через проектное финансирование растет объем привлекаемых инвестиций в производственные и инфраструктурные сферы.

В схеме проектного финансирования принимают участие различные лица. Банк может выступать как организатор проекта, финансовый консультант и соинвестор.

2.Роль банковского кредита в финансовом обеспечении, его виды.

Слово «кредит» происходит от латинского слова creditum - ссуда, долг. Однако многие экономисты связывают его с иным близким по значению термином - credo, т. е. «верю».

В своей простейшей форме кредит существует уже в условиях разложения натурального и становления товарного хозяйства, когда параллельно с обычным одновременным обменом, возникает другая разновидность прямого товарообмена - разновременный товарообмен. Суть его состоит в том, что один хозяйствующий субъект не обменивает свой товар непосредственно в товар другого производителя, а передает его при условии, что по истечении определенного срока второй производитель произведет встречную передачу своего товара. Здесь образуется временной разрыв в осуществлении актов обменной операции.

Таким образом, в случае разновременного обмена мы встречаемся:

а) с простейшим видом кредита - разновременным встречным движением товарных эквивалентов;

б) с простейшим видом долгового или кредитного обязательства.

Такой кредит служит исторической основой для появления более развитых форм кредита и кредитных отношений, а также исходной логической базой для изучения сущности кредита, его функций и форм.

Вид кредита - это более детальная характеристика основной формы кредита за счет выделения дополнительных признаков.

1. Межфирменный кредит. Этот вид кредита используется в денежной форме и форме коммерческого кредита. В денежной форме кредиты между фирмами получили распространение за рубежом в условиях проведения центральными банками ограничительной кредитной политики. В российской практике за межфирменными кредитами закрепилось юридическое понятие «заем» (гл. 42 ГК РФ). Соответственно такие кредитные отношения между фирмами оформляются договорами займа.

Однако наибольшее распространение в межфирменных отношениях получила коммерческая форма кредита. Коммерческий кредит предоставляется продавцами покупателям в виде отсрочки платежа за проданные товары или покупателями продавцам в виде аванса или предоплаты за поставляемые товары.

В современных условиях на практике применяются в основном три разновидности (вида) коммерческого кредита:

1) кредит с фиксированным сроком погашения;

2) кредит с уплатой цены лишь после фактической реализации заемщиком поставленных в рассрочку товаров (консигнация);

3) кредитование по открытому счету.

2. Банковский кредит. Одна из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает передача денежных средств.

Банковский кредит значительно отличается от коммерческого кредита:

а) в роли кредитора выступают не специализированные кредитно-финансовые организации, а любые юридические лица, связанные с производством либо реализацией товаров;

б) средний процент по коммерческому кредиту, как правило, ниже средней ставки банковского процента на данный период времени; плата за этот кредит включается в цену товара, а не определяется специально через фиксированный процент от базовой суммы;

в) срок предоставления коммерческого кредита, как правило, значительно короче, чем у банковского кредита.

По критерию обеспеченности кредиты делятся:

- обеспеченные ;

- необеспеченные.

В зависимости от сроков погашения кредиты подразделяются на:

- краткосрочные (до 1 года);

- среднесрочные (до 3 годов);

- долгосрочные (свыше 3 лет).

По способу погашения кредиты подразделяются на:

1) кредиты, погашаемые одной суммой в конце срока;

2) кредиты, погашаемые в рассрочку;

3) кредиты, погашаемые неравными долями в течение срока кредита (как правило, с предоставлением льготного периода).

3. Гражданский (межличностный) кредит. Для этой формы кредита характерно участие отдельных граждан в кредитных отношениях. Они выступают в качестве кредиторов и заемщиков друг друга при заимствовании денег или товаров для личных, а не предпринимательских целей. В целом эти отношения носят локальный (семейный, родственный) характер, кредитным договором не оформляются.

4. Государственный кредит. Основной признак этой формы кредита - непременное участие государства в лице центральных и местных органов исполнительной власти. Субъектами государственного кредита выступают юридические и физические лица, с одной стороны, и центральные и местные органы власти - с другой. Государство выступает заемщиком или кредитором.

К государственному кредиту отнесется также предоставление государством гарантий по заемным обязательствам юридических и физических лиц.

Государственные займы можно разделить на виды по следующим признакам:

1) по срокам предоставления кредита: краткосрочные (со сроком погашения до 1 года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет) кредиты;

2) по месту размещения: внутренние и внешние (международные) кредиты;

3) по субъектам отношений: займы, размещаемые центральными и местными органами власти;

4) по рыночному статусу: рыночные (свободно размещаемые на фондовом рынке) и нерыночные - займы, не подлежащие обращению на рынке, они рассчитаны на отдельные (целевые) категории инвесторов;

5) по доходности: выигрышные, процентные или с нулевым купоном. Первый вид в настоящее время потерял свою актуальность. Процентные займы предполагают (от 2 до 4 раз в год) выплату дохода по купонам - отрывным квитанциям облигации Краткосрочные займы, как правило, не имеют купонов. Они продаются со скидкой от номинала, указанного на облигации, а погашаются по номиналу Разница и составляет сумму дохода по облигации;

6) по методу определения дохода: с твердым доходом и с плавающим доходом.

5. Международный кредит. Международный кредит используется в виде:

1) межфирменного (чаще всего в виде коммерческого кредита);

2) банковского и;

3) межгосударственного кредита.

Конкретные виды международного кредита можно классифицировать по ряду признаков:

1) по целевому назначению: коммерческие или денежные кредиты, включая средства на приобретение основного капитала, новое строительство иные инвестиционные нужды;

2) по сроку предоставления: краткосрочные, среднесрочные и долгосрочные кредиты;

3) по валюте предоставления: кредит в валюте страны-заемщика или страны-кредитора, в валюте третьей страны.

Характерным признаком международного кредита выступает его дополнительная правовая или экономическая защищенность в форме частного страхования и государственных гарантий.

6. Потребительский кредит. Главный отличительный признак этой формы кредита - целевая форма кредитования физических лиц. Целью является удовлетворение потребительских нужд населения - приобретение земельных участков, жилья, дачи, автомобиля, товаров длительного пользования. Предоставляется под ипотеку (закладную) земельных участков, жилья, залог автомобиля, ценных бумаг, поручительство третьих лиц и т. д.

В роли кредитора могут выступать как специализированные финансово-кредитные организации и банки, так и любые юридические лица, осуществляющие реализацию товаров или услуг. В денежной форме предоставляется как банковский кредит физическому лицу для приобретения недвижимости, оплаты дорогостоящего лечения и т. п., в товарной - в процессе розничной продажи товаров с отсрочкой платежа.

В зависимости от видов и форм кредита осуществляется организация кредитования.

3.Эмиссия долговых и долевых ценных бумаг как способ мобилизации предприятием финансовых ресурсов.

По характеру функционирования ценные бумаги делятся на две группы: долговые и долевые.

Долговые ценные бумаги – облигации, отличаются твердо фиксированной процентной ставкой и обязательством выплатить капитальную сумму долга на определенную дату в будущем. Они предполагают договор займа.

Долевые ценные бумаги – акции, дают право на часть имущества эмитента, удостоверяют право ее владельца-акционера на получение части прибыли предприятия в виде дивидендов и на часть имущества, остающегося после ликвидации предприятия. Акция дает право ее владельцу участвовать в управлении акционерным обществом.

Так, основным преимуществом эмиссии акций как способа мобилизации финансовых ресурсов акционерными обществами является меньшая степень риска по сравнению с использованием заемных средств, что выражается в следующем:

• акционерное финансирование дает возможность расширения акционерного капитала на долгосрочной основе. Привлеченные средства выплачиваются их владельцам лишь при ликвидации общества, в то время как заемный капитал подлежит возврату в оговоренный срок;

• размещение акций в отличие от кредитных отношений не требует использования залога или гарантий;

• акционерное общество может не платить дивиденды по обычным акциям при отсутствии прибыли, а по решению собрания акционеров и при наличии прибыли, в то время как при использовании облигационного финансирования необходимо соблюдать принцип платности;

• при финансировании крупных инвестиционных проектов привлечение капитала путем выпуска акций позволяет перенести выплаты средств на тот период, когда проекты будут уже сами генерировать доход.

4. Виды лизинга и их особенности. Преимущества и недостатки лизинга.

Термин "лизинг" происходит от английского глагола "to lease" и характеризует экономико-правовые отношения, действия сторон, складывающиеся по поводу сдачи имущества внаем или в аренду.

На сегодняшний день лизинг является одним из основных финансовых инструментов, позволяющих осуществлять крупномасштабные капитальные вложения в развитие материально-технической базы любого производства. По сравнению с другими способами приобретения оборудования (оплата по факту поставки, покупка с отсрочкой оплаты, банковский кредит и т.д.) лизинг имеет ряд существенных преимуществ:

1. Лизинг дает возможность предприятию арендатору расширить производство и наладить обслуживание оборудования без крупных единовременных затрат и необходимости привлечения заемных средств.

2. Смягчается проблема ограниченности ликвидных средств, затраты на приобретение оборудования равномерно распределяются на весь срок действия договора. Высвобождаются средства для вложения в другие виды активов.

3. Не привлекается заемный капитал, и в балансе предприятия поддерживается оптимальное соотношение собственного и заемного капиталов.

4. Арендные платежи производятся после установки, наладки и пуска оборудования в эксплуатацию, и тем самым арендующее предприятие имеет возможность осуществлять платежи из средств, поступающих от реализации продукции, выработанной на арендуемом оборудовании.

5. Лизинговые соглашения могут предусматривать обязательства арендодателя произвести ремонт и технологическое обслуживание оборудования. Это особенно важно при лизинге сложного оборудования, требующего привлечения высококвалифицированного персонала для пусконаладочных работ, ремонта и обслуживания. Практически на условиях лизинга можно получить объект "под ключ", предоставив осуществление всех формальностей лизинговой компании, и благодаря этому сконцентрировать усилия на решении других вопросов.

6. Лизинг позволяет арендатору периодически обновлять морально стареющее оборудование.

7. Ввиду того, что лизинговые платежи осуществляются по фиксированному графику, предприятие-арендатор имеет большие возможности координировать затраты на финансирование капитальных вложений и поступления от реализации выпускаемой продукции, чем это имеет место, например, при купле-продаже оборудования. Все это способствует стабильности финансовых планов арендатора.

8. Государственная экономическая политика многих стран выделяет лизинг как приоритетную форму финансирования приобретения оборудования и машин и предусматривает налоговые льготы как для компаний-лизингодателей, так и для компаний-лизингополучателей. Поэтому приобретение оборудования по лизингу позволяет рентабельным предприятиям существенно уменьшить налогооблагаемую базу путем оптимизации налоговых отчислений.

Недостатки лизинга заключаются в следующем.

Арендатор теряет на повышении остаточной стоимости оборудования. Если в результате научно-технического прогресса изделие морально устаревает, то арендные платежи за него не прекращаются до конца контракта. Стоимость лизинга больше ссуды, но поскольку риск устаревшего оборудования ложится на арендодателя, он не берет большую комиссию для компенсации.

Виды лизинга:

Классификация видов лизинговых следок достаточно обширна и использует различные классификационные признаки. Например, по сроку использования имущества и связанным с ним условиям амортизации различают:

- лизинг с полной окупаемостью и, соответственно, с полной

амортизацией имущества, когда срок договора равняется нормативному сроку службы имущества и происходит полная выплата лизингодателю стоимости лизингового имущества;

- лизинг с неполной окупаемостью и, соответственно, неполной

амортизацией имущества, при котором срок договора меньше нормативного срока службы имущества, и в течение его действия окупается только часть стоимости лизингового имущества. Последний признак - срок договора и степень окупаемости (амортизации) лизингового имущества является одним из основных критериев разграничения лизинга на финансовый и оперативный (операционный, сервисный). Именно эти виды лизинга являются базовыми и принципиально отличаются как по схеме приведения, так и по логике использования данных схем финансирования предприятиями при модернизации парка оборудования. Рассмотрим основные виды лизинга.

1) Финансовый лизинг. Лизинговые сделки этого типа представляют собой операцию по специальному приобретению имущества в собственность и последующей сдачей его во временное владение и пользование на срок, приближающийся по продолжительности к сроку его эксплуатации и амортизации всей или большей части стоимости имущества. В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от финансовой сделки.

Основные признаки, характеризующие финансовый лизинг, состоят в следующем:

- лизингодатель приобретает имущество не для собственного использования, а специально для передачи его в лизинг;

- право выбора имущества и его продавца принадлежит пользователю;

- продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг; имущество непосредственно поставляется пользователю и принимается им в эксплуатацию;

- претензии по качеству имущества, его комплектности, исправлению дефектов в гарантийный срок лизингополучатель направляет непосредственно продавцу имущества;

- риск случайной гибели и порчи имущества переходит к лизингополучателю после подписания акта приемки-сдачи имущества в эксплуатацию.

Финансовый лизинг имеет несколько различных видов, которые получили самостоятельное название.

Классический финансовый лизинг характеризуется трехсторонним характером взаимоотношений и возмещением полной стоимости имущества.

2) Оперативный лизинг. Этот вид лизинга применяется при небольших сроках аренды оборудования, при котором продолжительность жизненного цикла изделия значительно больше контрактного срока аренды. При оперативном лизинге оборудование не полностью амортизируется за время аренды, и может быть вновь сдано в аренду или возвращено арендодателю. На практике сделки оперативного лизинга не превышают годичного периода.

Для оперативного лизинга характерны следующие признаки:

- срок договора лизинга значительно меньше нормативного срока службы имущества, вследствие чего лизингодатель не рассчитывает возместить стоимость имущества за счет поступлений от одного договора; имущество в лизинг сдается многократно; в лизинг сдается не специально приобретаемое по заявке лизингополучателя имущество, а имеющееся в лизинговой компании. Иными словами, лизинговая компания, приобретая имущество, не знает его конкретного пользователя. В связи с этим лизинговые компании, специализирующиеся на оперативном лизинге, должны хорошо знать конъюнктуру рынка лизингового имущества - как нового, так и бывшего в употреблении;

- обязанности по техническому обслуживанию, ремонту, страхованию лежат на лизинговой компании;

- лизингополучатель может расторгнуть договор, если имущество в силу непредвиденных обстоятельств окажется в состоянии, непригодном для использования;

- риск случайной гибели, утраты, порчи лизингового имущества лежит на лизингодателе;

- размеры лизинговых платежей при оперативном лизинге выше, чем при финансовом лизинге, поскольку лизингодатель должен учитывать дополнительные риски, связанные, например, с отсутствием клиентов для повторной сдачи имущества, возможной порчей или гибелью имущества;

- по окончании срока договора имущество, как правило, возвращается лизингодателю.

По желанию лизингополучатель имеет право продлить договор на новых условиях и даже приобрести его в собственность. Если финансовый лизинг по своей экономической сущности можно сравнить с долгосрочным финансированием капитальных вложений, то при оперативном лизинге арендные платежи сравнимы с текущими оперативными расходами.

3) Возвратный лизинг. Разновидностью лизинговых сделок является "возвратный лизинг". По сути, он представляет собой двухстороннюю лизинговую сделку. Особенностью подобного рода договоров лизинга является то, что лизингополучатель является одновременно и "поставщиком" лизингуемого оборудования, другими словами, собственник оборудования продает его лизинговой компании и одновременно заключает с ней договор лизинга на это же оборудование в качестве лизингополучателя. Сделка совершается в следующей последовательности:

1.заключается лизинговое соглашение между арендодателем и арендатором;

2. лизинговая фирма покупает оборудование у арендатора - собственника оборудования;

3. арендатор регулярно выплачивает арендные платежи согласно условиям лизингового контракта.

Наконец, возвратный лизинг часто является наиболее эффективным и относительно дешевым способом улучшения финансового положения предприятия. Величина арендных платежей при данном виде лизинга зависит в основном от текущей стоимости кредита и стоимости арендуемого оборудования за вычетом амортизации.

Важным преимуществом возвратного лизинга является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов.

Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем через привлечение банковских ссуд, особенно если платежеспособность предприятия ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным и заемным фондами и возможностью получить дополнительные заемные средства, только под рисковый (более высокий) ссудный процент. Следует также подчеркнуть, что данный лизинг является источником средне- и долгосрочного рефинансирования, в то время как коммерческие банковские кредиты выдаются, как правило, на срок до одного года с необходимостью их последовательного возобновления.

4) Левередж (кредитный, паевой, раздельный) лизинг или лизинг с дополнительным привлечением средств наиболее сложный, так как связан с многоканальным финансированием и используется, как правило, для реализации дорогостоящих проектов.

Отличительной чертой этого вида лизинга является то, что лизингодатель, покупая оборудование, выплачивает из своих средств не всю его сумму, а только часть. Остальную сумму он берет в ссуду у одного или нескольких кредиторов. При этом лизинговая компания продолжает пользоваться всеми налоговыми льготами, которые рассчитываются из полной стоимости имущества.

Другой особенностью этого вида лизинга является то, что лизингодатель берет ссуду на определенных условиях, которые не очень характерны для отечественных финансово-кредитных отношений. Кредит берется без права обращения иска на активы лизингодателя. Поэтому, как правило, лизингодатель оформляет в пользу кредиторов залог на имущество до погашения займа и уступает им права на получение части лизинговых платежей в счет погашения ссуды.

Таким образом, основной риск по сделке несут кредиторы - банки, страховые компании, инвестиционные фонды или другие финансовые учреждения, а обеспечением возврата ссуды служат только лизинговые платежи и сдаваемое в лизинг имущество. На Западе более 85% всех крупных лизинговых сделок построены на основе левередж лизинга.

5) Лизинг «помощь в продажах» представляет собой осуществление сбыта имущества с использованием лизинга на основании специального соглашения, заключенного между поставщиком (продавцом) имущества и лизинговой компанией. Эти соглашения имеют различные формы. В простейшем случае название лизинговой компании, ее адрес, телефон и основные условия лизинга указываются в рекламных материалах поставщика, и все вопросы по лизингу имущества с потенциальным пользователем непосредственно решает лизинговая компания. Однако чаще всего соглашение между поставщиком и лизинговой компанией предусматривает возможность заключения самим поставщиком от лица лизинговой компании лизингового договора. При этом в соглашении между поставщиком и лизинговой компанией предусмотрено, что в случае банкротства лизингополучателя поставщик обязан выкупить имущество у лизинговой компании.

6) Сублизинг. Часто лизинг осуществляется не на прямую, а через посредника. Схематично это выглядит так. Имеется основной лизингодатель, который через посредника, как правило, также лизинговую компанию, сдает оборудование в аренду лизингополучателю. При этом в договоре предусматривается, что в случае временной неплатежеспособности или банкротстве посредника лизинговые платежи должны поступать основному лизингодателю. Подобные сделки получили название "сублизинг".

В международной сфере сублизинговые сделки, получившие название double dipping, используют комбинацию налоговых выгод в двух и более странах. Эффективность таких сделок связана с тем, что выгоды от налоговых льгот, например, в Великобритании больше, если лизингодатель имеет право собственности, а в США - если лизингодатель имеет право владения. Учитывая данные особенности, лизинговое соглашение может быть построено по следующей схеме.

7) "Мокрый" и "чистый" лизинг. По объему обслуживания передаваемого имущества лизинг подразделяется на "чистый" и "мокрый".

Мокрый лизинг (wet leasing) предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, за которые несет ответственность лизингодатель. Кроме этих услуг, по желанию лизингополучателя лизингодатель может взять на себя обязанности по подготовке квалифицированного персонала, маркетинга, поставке сырья и др. Если техническое обслуживание оборудования, его ремонт, страхование и др. лежат на лизингодателе, то говорят о "лизинге, включающем дополнительные обязательства" (wet leasing). Предметом такого вида лизинга, как правило, бывает сложное специализированное оборудование. Wet leasing обычно используют либо изготовители этого оборудования, либо оптовые организации; финансовые учреждения и банки редко обращаются к этому виду лизинга, поскольку в их распоряжении отсутствует необходимая техническая база.

Чистый лизинг (net leasing) - это отношения, при которых все обслуживание имущества берет на себя лизингополучатель. Поэтому в данном случае расходы по обслуживанию оборудования не включаются в лизинговые платежи. В отношениях "чистого лизинга" участвуют банки, страховые компании и иные финансовые организации, занимающиеся лизинговым бизнесом.

Практическая часть

Задача 1

Вы имеете возможность в течение 5 лет вносить в банк каждые полгода по 1000 руб. по схеме пренумерандо. Банк начисляет 12 % годовых: а) раз в год; б) ежеквартально. Какая сумма будет на счете в конце срока?

Решение:

Вы имеете возможность в течение 6 лет вносить в банк каждые полгода по 1000 руб. по схеме пренумерандо. Банк начисляет 10 % годовых каждые полгода. Какая сумма будет на счете в конце срока?

Аннуитет пренумерандо - поступление денежных средств осуществляется в начале соответствующего временного интервала.

Будущая стоимость срочного аннуитета пренумерандо определяется по следующей формуле:

FV = А o FM3 (r %, n) o (1 + r); где

А - величина денежных поступлений;

n - срок действия аннуитета;

r - объявленная годовая ставка (доля единицы).

- FV = 2000*(1+0,12) +2000*(1+0,12)2 + 2000*(1+0,12)3 + 2000*(1+0,12)4 +2000*(1+0,12)5=2240+2508,8+2809,6+3147,0+3524,7 = 14230,1руб.- стоимость раз в год

- = 1000* (12%0,4)+ (1+12)= 13048 руб –стоимость раз в квартал

Ответ: 14230,1 руб будет сумма в конце срока- раз в год; 13048 руб –стоимость раз в квартал

Задача 2

Первоначальная стоимость вклада 1000 руб. Процентная ставка, используемая при расчете суммы сложного процента, установлена в размере 20 % в квартал. Общий период инвестирования – один год.

Определить будущую стоимость вклада и сумму сложного процента за весь период инвестирования?

Решение:

Сложный процент — это сумма дохода, которая начисляется в каждом интервале и присоединяется к основной сумме капитала и участвует в качестве базы для начисления в последующих периодах. Начисление сложных процентов применяется, как правило, при долгосрочных финансовых операциях (например, инвестировании).

Будущая стоимость денег — сумма инвестированных в настоящий момент денежных средств, в которую они превратятся через определенный период времени с учетом процентной ставки.

При расчете суммы будущей стоимости (Sc) применяется формула:

Sc = P * ( 1 + i)n.

Соответственно, сумма сложного процента определяется:

Ic = Sc — P, где

Ic — сумма сложных процентов за установленный период времени;

Р — первоначальная стоимость денег;

n — количество периодов, по которым осуществляется расчет процентных платежей;

i — используемая процентная ставка, выраженная в долях единицы.

Sc = 1000* (1+0,2)4 = 2073,6 руб

Ic = 2073,6 - 1000 = 1073,6 руб

Ответ: В заданных условиях сумма сложных процентов, начисленных за год, составит 1073,6 руб., будущая стоимость вклада — 2073,6 руб.

Задача 3

Корпоративные облигации можно эмитировать по номиналу, со скидкой или с премией. Компания «Fox Ltd.» намерена эмитировать новые 12-летние облигации. Альтернативная доходность для этих бумаг составляет 11%. Какой должна быть купонная ставка, чтобы облигации размещались по номиналу? Определите внутреннюю стоимость облигации, если купонная ставка составляет 9%. Если через пять лет данная бумага имеет стоимость 89,75 долл., то каково значение доходности к погашению (YTM) на эту дату?

Решение.

А) Чтобы облигации размещались по номиналу купонная ставка должна быть равна ставке дисконтирования, т.е. 11%, независимо от срока погашения.

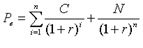

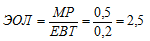

Б) Формула определения внутренней стоимости такой облигации (Рв) будет иметь вид:

где PVC – приведенная стоимость купонных выплат,

PVN – приведенная стоимость суммы погашения долга, или

где С – ежегодный купонный доход,

N – номинал облигации,

r – ставка сравнения (желаемая инвестором норма доходности),

n – срок до погашения облигации,

i – номер года, за который выплачивается купонный доход.

Номинал корпоративной облигации, как правило, равняется 1000 долл.

Итак, внутренняя стоимость облигации при купонной ставке 9% составит 870,03 долл.

В) Доходность к погашению (yield-to-maturity) - это процентная ставка, которая делает приведенную стоимость оставшихся платежей по облигации (если она держится до погашения) равной цене (плюс накопленный процент, если таковой имеется). Таким образом, доходность к погашению - это есть не что иное, как внутренняя ставка доходности облигации.

Величина , определяемая из уравнения , называется обещанной доходностью к погашению (promised yield-to-maturity, YTM) и составляет 49%.

Задача 4

Производственное предприятие характеризуется следующими показателями, млн. руб.;

Выручка от реализации 2

Переменные затраты 1,5

Валовая маржа 0,5

Постоянные затраты 0,3

Прибыль 0,2

Определите:

- сколько процентов прибыли удастся сохранить предприятию, если выручка от реализации сократится на 20 %;

- процент снижения выручки от реализации, при котором предприятие оказывается в точке безубыточности;

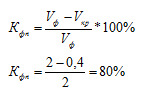

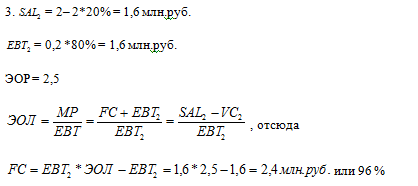

- на сколько процентов необходимо снизить постоянные затраты, чтобы при сокращении выручки на 20 % и при прежнем значении силы воздействия операционного рычага (2,5) предприятие сохранило 80 % ожидаемой прибыли?

Решение:

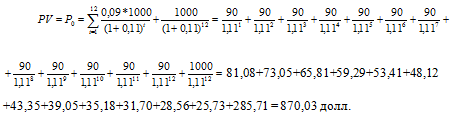

1.Найдем эффект операционного левериджа по формуле:

Значит сокращение выручки от реализации на 20% приведет к уменьшению прибыли на 2,5*20 = 50%, т.е. прибыль будет равна

EBT = 0,2 - 50% = 0,1 млн. руб. или 20%

Следовательно, предприятию удастся сохранить 20% прибыли.

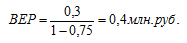

- Найдем точку безубыточности по формуле:

где - доля переменных расходов в выручке,

=1,5/2 = 0,75

Запас финансовой прочности рассчитывается по формуле:

Следовательно при снижении выручки на 80%. предприятие полностью лишается прибыли и окажется в точке порога рентабельности.

Следовательно постоянные издержки необходимо снизить на 16%, чтобы при сокращении выручки на 20% и при прежнем воздействии силы операционного рычага предприятие сохранило 80% ожидаемой прибыли.

Задача 5

Годовая потребность компании в сырье 2000 ед. Затраты по хранению единицы сырья - 5 руб., затраты по размещению и исполнению заказа - 60 рублей.

Рассчитайте:

а) оптимальный размер заказа;

б) если поставщик отказывается завозить сырье чаще, чем четыре раза в год, какую сумму может заплатить компания, чтобы снять это ограничение?

Решение:

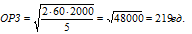

Одним из наиболее эффективных инструментов при расчете необходимого размера заказа является формула экономически оптимального размера заказа EOQ (economic order quantity), известная еще как формула Харриса-Вильсона:

где ОРЗ – оптимальный размер заказа, ед. изм.,

А – затраты на поставку единицы заказываемого продукта, руб.;

S – потребность в заказываемом продукте, ед. изм.,

I – затраты на хранение единицы заказываемого продукта, руб.

Рассчитаем оптимальный размер заказа:

Итак, оптимальный размер заказа составляет 219 ед.

С ростом среднего размера одной партии поставки товаров снижаются операционные затраты по размещению заказа и возрастают операционные затраты по хранению товарных запасов на складе (и наоборот).

Таким образом:

2000/219=9,13 поставок

219/2*5+60*9,13 = 547,5+547,8 = 1095,3 руб. – затраты при переходе на оптимальную партию.

2000/9=222 ед.

222/2*5+60*9 = 555+540 = 1095 руб. - затраты на 9 поставок.

2000/10=200 ед.

200/2*5+60*10 = 500+600 = 1200 руб. - затраты на 10 поставок.

Так как, не возможно выполнить 9,13 поставок, из возможных 9 и 10 поставок выбираем 9 поставок (более выгодны).

2000/4=500 ед.

500/2*5+60*4 = 1250+240 = 1490 руб. - затраты на 4 поставки.

1490 руб. - 1095 руб. = 395 руб. - экономия при 9 поставках.

1490 руб. – 1095,5 руб. = 394,5 руб. - экономия при переходе на оптимальную партию.

Ответ: Что бы снять ограничение предприятие готово заплатить менее 394,5руб. и выполнить 9 поставок товара.

Задача 6

Корпорация «Pettijohn» определила, что среднее квадратическое отклонение ежедневных чистых денежных потоков составляет 2500 дол. Затраты фирмы на каждую покупку или продажу краткосрочных коммерческих векселей, приносящих доход из расчета 7,465% годовых, составляют 50 дол. Для определения целевого остатка денежных средств фирма использует модель Миллера-Орра. Кроме того, фирма решила поддерживать минимальный уровень денежных средств (нижний предел) в сумме 10000 дол.

а. Определите величину целевого остатка средств на счете.

б. Определите верхний и нижний пределы.

в. Какова ожидаемая величина среднего остатка?

Решение:

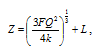

- Определите целевой остаток денежных средств (Z) в соответствии с моделью Миллера-Орра.

F - стоимость одной операции купли-продажи, дол.;

Q - среднеквадратичное отклонение;

k - относительная величина альтернативных затрат (в расчете на день).

Относительная величина альтернативных затрат в расчете на день и дисперсия сальдо денежного потока составит:

(1 + k )´360- 1,0 = 0,07465

(1 +k) ´360 =1,07465

k = 0,0002

Q2 = 25002 = 6250000 дол.

2. Определите величину нижнего и верхнего пределов.

Нижний предел остатков денежных средств составляет 10000 дол., следовательно верхний будет в размере Н = 3Z – 2L = 3*10978-2*10000= 12934 дол.

3. Определите величину среднего остатка денежных средств.

Средний остаток денежных средств равен (4Z - L)/3=11304 дол.

Ответ: Целевой остаток денежных средств на счете составляет 10978 дол; верхний предел равен 12934 дол; Средний остаток денежных средств равен 11304 дол

Задача 7

Найти оптимальную структуру капитала из условий, приведенных в таблице (в процентах)

|

Показатель |

Варианты структуры капитала и его стоимость |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

|

Доля собственного капитала |

100 |

90 |

80 |

70 |

60 |

50 |

40 |

|

Доля заемного капитала |

0 |

10 |

20 |

30 |

40 |

50 |

60 |

|

Стоимость собственного капитала |

13,0 |

13,3 |

14,0 |

5,0 |

17,0 |

19,5 |

25,0 |

|

Стоимость заемного капитала |

7,0 |

7,0 |

7,1 |

7,5 |

8,0 |

12,0 |

17,0 |

- средневзвешенной стоимости (WACC).

n

WACC = ∑ ki х di , где

i = 1

ki – цена каждого источника средств, в %

di – доля i – ого источника в общем объеме средств, в долях единицы

- Средневзвешенная стоимость:

WACC1 = 1 х 13,0 + 0 х 7,0 = 13,0 + 0 = 13%

WACC2 = 0,9х 13,3 + 0,1 х 7,0 = 11,97 + 0,7 = 12,67%

WACC3 = 0,8х 14,0 + 0,2 х 7,1 = 11,2 + 1,42 = 12,64%

WACC4 = 0,7х 5,0 + 0,3 х 7,5 = 3,5 + 2,25 = 5,75%

WACC5 = 0,6х 17,0 + 0,4 х 8,0 = 10,2 + 3,2 = 13,4%

WACC6 = 0,5х 19,5 + 0,5 х 12,0 = 9,75 + 6,0 = 15,75%

WACC7 = 0,4х 25,0 + 0,6 х 17,0 = 10,0 + 10,2 = 20,2%

Ответ: Оптимальная структура капитала в условиях задачи достигнута в случае, когда доля заёмного капитала составляет 20%. При этом взвешенная цена капитала составляет 12,64%.

Задача 8.

Используя следующую информацию, определите поток денежных средств компании Lester Corporation на основе косвенного метода расчета.

Баланс компании Lester Corporation (в долл.)

|

Активы : |

31.12. 99 |

31.12.00 |

Изменения |

|

Денежные средства |

4000 |

15000 |

+11000 |

|

Краткосрочные вложения |

30000 |

20000 |

-10000 |

|

Счета дебиторов |

12950 |

17500 |

+4550 |

|

Товарно-материальные запасы |

35000 |

42000 |

+7000 |

|

Расходы будущих периодов |

13650 |

6100 |

-7550 |

|

Оборудование |

400000 |

525000 |

+125000 |

|

минус накопленный износ |

112000 |

130000 |

+18000 |

|

Здания |

350000 |

350000 |

0 |

|

минус накопленный износ |

87500 |

105000 |

+17500 |

|

Земля |

175000 |

125000 |

-50000 |

|

Патенты |

50000 |

45000 |

-5000 |

|

Итого активы : |

871100 |

910600 |

+39500 |

|

Обязательства : |

|

|

|

|

Счета к оплате |

32000 |

27000 |

-5000 |

|

Задолженность по заработной плате |

3000 |

5000 |

+2000 |

|

Налоги к выплате |

4000 |

5000 |

+1000 |

|

Краткосрочные векселя к оплате |

10000 |

10000 |

0 |

|

Долгосрочные векселя к оплате |

70000 |

60000 |

-10000 |

|

Облигации к выплате |

400000 |

400000 |

0 |

|

Премия по облигациям к выплате |

25853 |

20303 |

-5550 |

|

Собственный капитал: |

|

|

|

|

Обыкновенные акции |

220000 |

240000 |

+20000 |

|

Дополнительный капитал |

17500 |

20000 |

+2500 |

|

Нераспределенная прибыль |

88747 |

123297 |

+34550 |

|

Итого обязательства и собственный капитал |

871100 |

910600 |

+39500 |

Отчет о прибыли и убытках компании Lester Corporation за год, заканчивающийся 31 декабря 2000 г.

|

Выручка от продаж |

1159248 |

|

Себестоимость реализованных товаров |

747915 |

|

Валовая прибыль |

411333 |

|

Операционные расходы |

276400 |

|

В том числе: |

|

|

Амортизация |

156700 |

|

Прибыль от операционной деятельности |

134933 |

|

Дивиденды от долгосрочных вложений |

2400 |

|

Прибыль от продажи краткосрочных ценных бумаг |

4000 |

|

Прибыль от продажи земли |

8000 |

|

Расходы на проценты |

51750 |

|

Прибыль до выплаты налогов |

97583 |

|

Расходы на налоги (40%) |

39033 |

|

Чистая прибыль |

58550 |

|

Дивиденды текущего года |

24000 |

|

Нераспределенная прибыль текущего года |

34550 |

В основе косвенного метода следующая логика: уменьшение активов организации означает приток денежных средств, а уменьшение пассивов – отток.

Для составления отчета о движении денежных средств косвенным методом потребуется баланс и отчет о прибылях и убытках. Вначале нужно скорректировать чистую прибыль, чтобы получить промежуточный показатель – операционный доход.

Чистая прибыль до налогообложения + Сумма амортизационных отчислений, начисленные проценты по кредитам к уплате и убыток от продажи основных средств – Доход от инвестиций и суммы уменьшения ранее созданных резервов = Операционный доход

Полученный показатель операционного дохода не учитывает изменения оборотного капитала за отчетный период. Поэтому операционный доход нужно скорректировать на изменение дебиторской задолженности, запасов и кредиторской задолженности (включая кредиты и займы).

Если оборотные активы (запасы и дебиторская задолженность) на конец отчетного периода возрастают по сравнению с предыдущим периодом, это означает, что чистая прибыль, отраженная в отчетности, больше реального прироста денежных средств. Соответственно из операционного дохода нужно вычесть разницу между дебиторской задолженностью на конец и на начало отчетного периода, а также сумму, на которую изменились запасы. Влияние изменений кредиторской задолженности противоположно. Увеличение сумм кредиторской задолженности (включая кредиты и займы) прибавляется, а уменьшение вычитается.

Кроме того, операционный доход нужно скорректировать на изменение внеоборотных активов и изменение капитала. Принцип тот же: увеличение таких активов означает отток денежных средств, уменьшение – приток. С капиталом наоборот: прирост означает приток, уменьшение – отток денег.

Отчет о движении денежных средств (косвенный метод)

|

№ |

Наименование показателей |

Сумма, тыс. руб. (+), (-) |

|

1 |

Чистая прибыль |

+58550 |

|

2 |

Начисленная амортизация |

+156700 |

|

3 |

Расходы на проценты |

+51750 |

|

4 |

Прибыль от продажи краткосрочных ценных бумаг |

-4000 |

|

5 |

Дивиденды от долгосрочных вложений |

-2400 |

|

6 |

Операционный доход отчетного периода |

+260600 |

|

|

1.Операционные потоки |

|

|

7 |

Увеличение производственных запасов |

-7000 |

|

8 |

Уменьшение расходов будущих периодов |

+7550 |

|

9 |

Увеличение счетов дебиторов |

-4550 |

|

10 |

Уменьшение задолженности поставщикам |

+5000 |

|

11 |

Увеличения задолженности по оплате труда |

-2000 |

|

13 |

Чистый операционный денежный поток (стр6+….+11) |

+259600 |

|

|

2. Инвестиционные потоки |

|

|

14 |

Увеличение основных средств (здания- накопленный износ оборудование- накопленный износ земля) |

-39500 |

|

15 |

Уменьшение патента |

+5000 |

|

16 |

Уменьшение долгосрочных векселей |

+10000 |

|

17 |

Уменьшение премии по облигациям |

+5550 |

|

18 |

Всего вложено в инвестиции (стр 14+..+17) |

-19000 |

|

|

3. Потоки финансирования |

|

|

19 |

Увеличение денежных средств |

-11000 |

|

20 |

Уменьшение краткосрочных вложений |

+10000 |

|

21 |

Увеличение налогов к выплате |

-1000 |

|

22 |

Увеличение капитала |

+57050 |

|

23 |

Всего чистые потоки финансирования (стр 19+…+22) |

+55050 |

|

24 |

Изменение остатка денежных средств (стр 13+стр18+стр.23) |

295650 |

Полученный после всех корректировок результат показывает сальдо поступления и выбытия денежных средств за год, то есть то, сколько компания реально получила денег от своей деятельности.

Список использованной литературы

- Финансовый менеджмент. "Бухгалтерский учет и аудит" ( первое и вторе высшее образование) - М.: ВЗФЭИ, 2009. - 25 с.

- Антоненко И.В. "Практическое пособие лизингополучателя: право, налоги, бухучет, финансы лизинговой сделки" - М.: Бератор-Пресс, 2007. - 628 с.

- Банковское кредитование: Учебник / Под ред. А.М. Тавасиева. - М.: ИНФРА-М, 2010. - 656 с. - (Высшее образование).

- Колмыкова Т.С. Инвестиционный анализ: Учеб. пособие. - М.: ИНФРА-М, 2009. - 204 с. - (Высшее образование).

- Финансовый менеджмент: учебник / кол. авторов; под ред. проф. Е.И. Шохина. - 2-е изд., стер. - М.: КНОРУС, 2010. - 480 с.

- Ведев А.Л. Денежно-кредитная политика – программный документ // Банковское дело. – 2009. - №12. – С. 7 – 9.

- Головин М.Ю. Денежно-кредитная политика после кризиса ,2008

- Банковское дело. – 2009. - № 12. – С. 10 – 12.

- Захарова О.В. О функциях кредита // Банковские услуги. – 2009. - №8. – С. 2 – 5.

- "Финансовая газета. Региональный выпуск", N 39, сентябрь 2009 г.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Организация и порядок предоставления банковских кредитов

- Лизинг виды, сущность, перспективы

- Практическаяя работа по Финансовому менеджменту Вариант №3

- Лизинг, как эффективный способ развития предприятия

- Финансовое прогнозирование и выбор источников финансирования (Вариант №4)

- Финансовые услуги коммерческого банка

- Финансовое прогнозирование и выбор источников финансирования

![Источники финансирования предприятия [07.02.11]](/files/works_screen/88/36.png)