Главная » Бесплатные рефераты » Бесплатные рефераты по бухгалтерскому делу »

Контрольная по Бухгалтерскому делу Вариант №9 (ОАО «Радуга»)

Тема: Контрольная по Бухгалтерскому делу Вариант №9 (ОАО «Радуга»)

Раздел: Бесплатные рефераты по бухгалтерскому делу

Тип: Контрольная работа | Размер: 37.92K | Скачано: 401 | Добавлен 10.01.11 в 21:00 | Рейтинг: +2 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Ярославль 2010

Оглавление

1. Права и обязанности главного бухгалтера. 3

Обязанности: 3

Права 8

Ответственность 9

2. Составление приказа об учетной политики. 12

ПРИКАЗ 17

Выбор и обоснование элементов учетной политики 19

3. Практическая часть. 26

Задача 9. 26

Список использованной литературы. 29

1. Права и обязанности главного бухгалтера.

Приход в нашей стране рыночных отношений сделал объективно необходимым реформирование бухгалтерского учета и налоговой системы. Это, в свою очередь, повысило роль бухгалтерской службы каждого предприятия вообще и роль главного бухгалтера в частности. Именно от квалификации последнего, его способности быстро откликаться на изменения законодательства зависит финансовое благополучие каждого предприятия.

Однако место, которое занимает сегодня в структуре управления каждого экономического субъекта главный бухгалтер, не могло не сказаться на круге его прав и обязанностей, на его ответственности за принимаемые решения. Одно дело - бухгалтер-счетовод, от которого фактически ничего не зависело, и совсем другое - бухгалтер-управленец, второе лицо в иерархии большинства предприятий, чья ошибка может “поставить крест” на результатах труда большого коллектива.

Статус главного бухгалтера определен Федеральным законом от 21.11.1996 N 129-ФЗ "О бухгалтерском учете".

Главный бухгалтер обеспечивает организацию бухгалтерского учета на предприятии и контроль за рациональным, экономным использованием всех видов ресурсов, сохранностью собственности, активным воздействием на повышение эффективности хозяйственной деятельности предприятия.

Обязанности:

1. Обеспечение рациональной системы документооборота, применение прогрессивных форм и методов ведения бухгалтерского учета на базе современной вычислительной техники, позволяющих осуществлять строгий контроль за рациональным и экономным использованием материальных, трудовых и финансовых ресурсов.

2. Обеспечение полного учета поступающих денежных средств, товарно-материальных ценностей и основных средств, а также своевременное отражение в бухгалтерском учете операций, связанных с их движением.

3. Обеспечение достоверного учета издержек производства и обращения, исполнения смет расходов, реализации продукции, работ и услуг, результатов внутреннего хозяйственного расчета, арендного подряда производств, цехов, отделений, бригад, бюро, лабораторий и других подразделений предприятия.

4. Обеспечение точного учета результатов хозяйственно-финансовой деятельности предприятия в соответствии с установленными правилами.

5. Обеспечение правильного начисления и своевременного перечисления платежей в государственный бюджет, взносов на государственное социальное страхование, средств на финансирование капитальных вложений, погашение в установленные сроки задолженности банкам по ссудам; отчисление средств в фонды экономического стимулирования и другие фонды и резервы.

6. Обеспечение участия в работе юридических служб по оформлению материалов по недостачам и хищениям денежных средств и товарно-материальных ценностей и контроль за передачей в надлежащих случаях этих материалов в судебные и следственные органы, а при отсутствии юридических служб — непосредственно осуществление этих функций.

7. Обеспечение проверки организации бухгалтерского учета и отчетности в производственных (структурных) единицах предприятия, а также в производствах и хозяйствах, выделенных на отдельный баланс, своевременный инструктаж работников по вопросам бухгалтерского учета, контроля, отчетности и экономического анализа.

8. Обеспечение составления бухгалтерской отчетности на основе данных бухгалтерского учета, первичных документов, представление ее совместно с руководителем в установленном порядке и сроки на рассмотрение совета трудового коллектива, а также соответствующим органам.

9. Обеспечение осуществления (совместно с другими подразделениями и службами) экономического анализа хозяйственно-финансовой деятельности предприятия по данным бухгалтерского учета и отчетности в целях выявления внутрихозяйственных резервов, предупреждения потерь и непроизводительных расходов.

10. Обеспечение необходимой помощи постоянно действующим производственным совещаниям, общественный группам (бюро) экономического анализа и органам народного контроля в использовании учетных данных для работы по выявлению и мобилизации внутрихозяйственных резервов.

11. Обеспечение активного участия работников бухгалтерского учета в разработке и осуществлении мероприятий, направленных на соблюдение государственной дисциплины и укрепление хозяйственного расчета.

12. Обеспечение своевременного проведения совместно с другими подразделениями и службами в производственных (структурных) единицах объединений, а также в производствах и хозяйствах, выделенных на отдельный баланс, проверок и документальных ревизий и подготовка предложений по улучшению их работы.

13. Обеспечение сохранности бухгалтерских документов, оформление и передача их в установленном порядке в архив.

14. Контроль за соблюдением установленных правил оформления приемки и отпуска товарно-материальных ценностей.

15. Контроль за правильностью расходования фонда заработной платы, установления должностных окладов, строгое соблюдение штатной, финансовой и кассовой дисциплины.

16. Контроль за соблюдением установленных правил проведения инвентаризаций денежных средств, товарно-материальных ценностей, основных фондов, расчетов и платежных обязательств.

17. Контроль за взысканием в установленные сроки дебиторской и погашение кредиторской задолженности, соблюдение платежной дисциплины.

18. Контроль за законностью списания с бухгалтерских балансов недостач, дебиторской задолженности и других потерь.

19. Осуществление учета финансовых, расчетных и кредитных операций и контроль за законностью, своевременностью и правильностью оформления этих операций (при наличии в составе предприятия самостоятельной финансовой службы).

20. Участие в подготовке мероприятий, предупреждающих образование недостач и незаконное расходование денежных средств и товарно-материальных ценностей, нарушения финансового и хозяйственного законодательства.

В случае обнаружения незаконных действий должностных лиц (приписки, использование средств не по назначению и другие нарушения и злоупотребления) главный бухгалтер должен доложить об этом руководителю предприятия для принятия мер.

21. Соблюдение установленных правил оформления первичных документов, используемых в бухгалтерском учете, должностными лицами.

Документы, служащие основание для приемки и выдачи денежных средств и товарно-материальных ценностей, а также кредитные и расчетные обязательства подписываются руководителем предприятия и главным бухгалтером или лицами, ими на то уполномоченными. Предоставление права подписания документов этими лицами должно быть оформлено приказом по предприятию.

Все указанные документы без подписи главного бухгалтера или лиц, им на то уполномоченных, считаются недействительными и не должны приниматься к исполнению материально-ответственными лицами и работниками бухгалтерии данного предприятия, а также учреждениями банков.

Другие документы подписываются должностными лицами, на которых возлагается обязанность их составления. Списки указанных лиц согласовываются с главным бухгалтером и утверждаются руководителем предприятия.

22. Обеспечение исполнения и оформления документов по финансово-хозяйственным операциям в соответствии с действующим законодательством. Главному бухгалтеру запрещается принимать к исполнению и оформлению документы по операциям, которые противоречат законодательству и нарушают договорно-финансовую дисциплину.

В случае получения от руководителя предприятия распоряжения совершить такое действие главный бухгалтер, не приводя его в исполнение, в письменной форме обязан обратить внимание руководителя на незаконность данного им распоряжения. При получении от руководителя повторного письменного распоряжения главный бухгалтер исполняет его, а о фактах грубого нарушения законодательства сообщает в органы прокуратуры. В этом случае всю полноту ответственности за совершенную операцию несет руководитель предприятия.

23. Обеспечение регулярного информирования совета трудового коллектива и общего собрания (конференции) о результатах финансово-хозяйственной деятельности, проведенных ревизий, проверок, выявленных нарушениях, виновных в этом лиц, а также путях устранения недостатков в финансово-хозяйственной деятельности, укрепления хозяйственного расчета и финансового положения предприятия.

24. Оказание постоянной помощи в изучении основ учета рабочими, служащими и специалистами предприятия в целях широкого применения ими этих знаний в практической работе по контролю за экономным использованием ресурсов.

Права

1. Устанавливать служебные обязанности для подчиненных ему работников с тем, чтобы каждый работник знал круг своих обязанностей и нес ответственность за их выполнение.

2. Требовать от всех подразделений, служб и работников предприятия в части порядка оформления финансово-хозяйственных операций первичных документов и их представления в бухгалтерию или на вычислительную установку, ведения первичного учета.

3. Согласовывать назначение, увольнение и перемещение материально ответственных лиц (кассиров, заведующих складами и др.).

4. Рассматривать и визировать договоры и соглашения, заключаемые предприятием, на получение или отпуск товарно-материальных ценностей на выполнение работ и услуг, а также приказы и распоряжения и другие документы по вопросам финансово-хозяйственной деятельности.

5. Требовать от руководителей бригад, участков, отделов и других подразделений и служб, а в необходимых случаях и от руководителя предприятия принятия мер по повышению эффективности использования государственных средств, по усилению сохранности собственности, обеспечению правильной организации бухгалтерского учета и контроля.

6. Требовать пересмотра завышенных и устаревших норм расхода сырья, материалов, затрат труда и др.

7. Требовать улучшения складского и весоизмерительного хозяйства, надлежащей организации приемки и хранения сырья, материалов и других ценностей, повышения обоснованного отпуска этих ценностей для нужд производства, обслуживания и управления.

8. Требовать проведения мероприятий по улучшению контроля за правильностью применения норм и нормативов, организации правильного первичного учета выработки продукции и движения деталей и полуфабрикатов, организации учета использования сырья и материалов в цехах, на производственных участках и т. п.

9. Проверять в структурных подразделениях и службах предприятия соблюдение установленного порядка приемки, оприходования, хранения и расходования денежных средств, товарно-материальных и других ценностей.

10. Подготавливать предложения о снижении размеров премий или лишении премий руководителей цехов, участков, бригад, отделов и других подразделений и служб, не обеспечивающих выполнения установленных правил оформления первичной документации, ведения первичного учета и других требований по организации учета и контроля.

11. Вносить предложения в соответствующие комитеты народного контроля о производстве денежных начетов на должностных лиц, причинивших своими неправильными действиями или нераспорядительностью материальный ущерб государству, предприятию.

Ответственность

1. Главный бухгалтер несет ответственность в следующих случаях.

1.1. Неправильное ведение бухгалтерского учета, следствием чего явились запущенность в бухгалтерском учете и искажения в бухгалтерской отчетности.

1.2. Принятие к исполнению и оформлению документов по операциям, которые противоречат законодательству или установленному порядку приемки, оприходования, хранения и расходования денежных средств, товарно-материальных и других ценностей.

1.3. Несвоевременная и неправильная выверка операций по расчетному и другим счетам в банках, расчетов с дебиторами и кредиторами.

1.4. Нарушение порядка списания с бухгалтерских балансов недостач, дебиторской задолженности и других потерь.

1.5. Отсутствие контроля за должной организацией бухгалтерского учета и несвоевременное проведение проверок и документальных ревизий в структурных единицах предприятия.

1.6. Составление недостоверной бухгалтерской отчетности по вине бухгалтерии.

1.7. Другие нарушения положений и инструкций по организации бухгалтерского учета.

1.8. Необеспечение гласности экономических показателей работы, нерегулярного информирования совета трудового коллектива о результатах финансово-хозяйственной деятельности и допущенных фактах бесхозяйственности.

2. Главный бухгалтер несет наравне с руководителем предприятия ответственность за следующие нарушения.

2.1. Нарушение правил и положений, регламентирующих финансово-хозяйственную деятельность.

2.2. Несвоевременное взыскание денежных начетов с должностных лиц на основе постановлений комитетов народного контроля.

2.3. Нарушение сроков представления месячных, квартальных и годовых бухгалтерских отчетов и балансов соответствующим органам.

Должность главного бухгалтера предприятия представляет собой единство как минимум трех составляющих, предопределяющих круг его прав и обязанностей.

Во-первых, практически каждый главный бухгалтер (кроме работающего по гражданско-правовому договору) является наемным работником, т.е. находится в трудовых правоотношениях с работодателем. Данное обстоятельство предопределяет то обстоятельство, что круг прав и обязанностей главного бухгалтера структурно включает в себя трудовые права и обязанности. Во-вторых, главный бухгалтер является не просто работником предприятия, но и должностным лицом. Это обстоятельство накладывает на правоспособность главного бухгалтера определенный отпечаток, превращая его в возможный субъект административной и даже уголовной ответственности. В-третьих, главный бухгалтер является не просто должностным лицом организации, а должностным лицом со специфическими функциями. Фактически он является вторым лицом предприятия по финансовым вопросам. Более того, в результате своей деятельности он выполняет публичные функции. Последнее обстоятельство объясняет то, что основной круг прав и обязанностей главного бухгалтера прописан на нормативном уровне.

2. Составление приказа об учетной политики.

Бухгалтерский учет осуществляется бухгалтерией, являющейся структурным подразделением Общества. Ответственность за организацию, состояние и достоверность бухгалтерского учета, своевременное представление бухгалтерской отчетности несет исполнительный орган – Генеральный директор Общества. Исполнительный орган обеспечивает создание необходимых условий для правильного ведения бухгалтерского учета, выполнения всеми подразделениями и службами, работниками Общества, имеющими отношение к учету, требований Главного бухгалтера относительно порядка оформления и представления для учета документов и сведений.

Главный бухгалтер Общества или лицо, исполняющее его функции, несет ответственность за формирование учетной политики, соблюдение общих методологических принципов бухгалтерского учета. Основные его функции состоят в обеспечении контроля и отражения на счетах бухгалтерского учета всех осуществляемых Обществом хозяйственных операций, составлении и своевременном представлении достоверной бухгалтерской отчетности и проведении (совместно с другими подразделениями и службами) экономического анализа финансово-хозяйственной деятельности Общества.

Бухгалтерский учет ведется с применением компьютерной технологии обработки учетной информации в сочетании с традиционными (ручными) формами учета по журнально-ордерной форме.

Бухгалтерский учет имущества, обязательств и хозяйственных операций Общества ведется в валюте Российской Федерации – в рублях путем двойной записи на взаимосвязанных счетах бухгалтерского учета, включенных в рабочий план счетов бухгалтерского учета. В случае необходимости в течение года в Рабочий План счетов могут вводиться дополнительные субсчета.

Рабочий план счетов (Приложение № 2) разрабатывается на основании приказа Министерства финансов РФ от 31 октября 2000 г. № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению», приказа Министерства финансов РФ от 4 сентября 2001 г. № 69н «Об особенностях применения страховыми организациями Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» и приказа Министерства финансов РФ от 7 мая 2003 г. № 38н «О внесении изменений и дополнений в План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».

С учетом того, что счет 77 в приказе Минфина РФ №69н предусматривает специфику его использования для страховых организаций, а приказ Минфина №38н определяет его как счет для отражения отложенных налоговых обязательств – Общество для отражения в учете отложенных налоговых обязательств будет использовать счет 78.

При возникновении каких-либо специфических операций и иных фактов хозяйственной деятельности, корреспонденция счетов для которых не предусмотрена в Инструкциях по применению Плана счетов, Общество может дополнить типовые схемы корреспонденции собственными корреспонденциями при условии соблюдения основных методологических принципов бухгалтерского учета, заложенных в План счетов.

Своевременное и достоверное создание первичных документов производится соответствующими подразделениями Общества в момент совершения хозяйственной операции, а в случае невозможности этого – незамедлительно после устранения факторов, препятствовавших созданию первичного документа в момент совершения хозяйственной операции. Хозяйственные операции оформляются с помощью унифицированных форм первичных учетных документов, утвержденных в установленном порядке. Первичные учетные документы составляются по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

В случае если форма первичных учетных документов, применяемых для оформления хозяйственных операций, не предусмотрена в унифицированных формах, Обществом она составляется самостоятельно с указанием всех обязательных реквизитов:

а) наименование документа;

б) дата составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи этих лиц и их расшифровки.

Для систематизации и накопления информации, содержащейся в принятых к учету первичных учетных документов, для отражения на счетах бухгалтерского учета и в бухгалтерской отчетности ведутся регистры бухгалтерского учета в виде машинограмм.

Документооборот Общества ведется в соответствии с положениями, инструкциями и иными внутренними нормативными документами, принятыми в Обществе.

В целях обеспечения достоверности данных бухгалтерского учета и отчетности инвентаризация основных средств, товарно-материальных ценностей, дебиторской и кредиторской задолженности, резервов, а также финансовых вложений Общества проводится не реже одного раза в год при подведении итогов за отчетный год, а также в иных случаях, когда проведение инвентаризации является обязательным.

Проведение инвентаризации обязательно: а) при передаче имущества в аренду, выкупе, продаже;

б) перед составлением годовой бухгалтерской отчетности (кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года).

Инвентаризация основных средств может проводиться один раз в три года;

в) при смене материально ответственных лиц;

г) при выявлении фактов хищения, злоупотребления или порчи имущества;

д) в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

е) при реорганизации или ликвидации Общества;

ж) в других случаях, предусмотренных законодательством Российской Федерации.

Сводная бухгалтерская отчетность составляется в соответствии с Приказом Минфина РФ от 30.12.96 № 112 «О методических рекомендациях по составлению и представлению сводной бухгалтерской отчетности» (в редакции изменений от 12.05.99). В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Министерства финансов РФ от 29.07.98 № 34н, в случае наличия на дату составления годовой бухгалтерской отчетности у Общества дочерних и зависимых обществ это Общество помимо собственного бухгалтерского отчета составляет сводную бухгалтерскую отчетность, включающую показатели отчетов таких обществ. Сводная бухгалтерская отчетность - это система показателей, отражающих финансовое положение на отчетную дату и финансовые результаты за отчетный период группы взаимосвязанных организаций, сформированная в соответствии с вышеназванным приказом Минфина РФ № 34н.

Для того чтобы начать вести отчетность по международным стандартам, Обществу необходимо тщательно спланировать и определить стратегию перехода на МСФО.

МСФО предназначены для составления финансовой отчетности любых торговых, производственных и иных коммерческих компаний (включая банки и страховые организации) независимо от вида деятельности, отраслевой принадлежности и организационно-правовой формы. Они также могут применяться государственными предприятиями.

Целью финансовой отчетности, подготовленной в соответствии с МСФО, является получение полезной информации о финансовом положении Компании, результатах деятельности и денежных потоках компании. Финансовая отчетность, подготовленная в соответствии с МСФО, ориентирована на информационные потребности широкого круга пользователей, например, акционеров, кредиторов, наемных работников. Применение МСФО требует от специалистов совершенно новых знаний и навыков работы. МСФО не являются сводом строгих, детальных правил, а представляют собой набор принципов и требований. Подход к их реализации определяет главный бухгалтер самостоятельно, принимая во внимание конкретную экономическую ситуацию.

Отчетность, составленная в соответствии с МСФО, прозрачна и информативна для иностранных инвесторов и открывает доступ Компании к международным рынкам капитала. В результате последовательного применения качественных характеристик информации и при условии соответствия бухгалтерским стандартам обеспечивается достоверное и объективное представление отчетности.

ПРИКАЗ

ДИРЕКТОРА ЗАО «ВЕРХНЕВОЛЖСКАЯ КОМПАНИЯ»

№ 855

«15 » декабря 200Х-1 г. г. Ярославль

“Об учетной политике «ВЕРХНЕВОЛЖСКОЙ КОМПАНИИ» в целях ведения бухгалтерского учета и отчетности, а также налогового учета и отчетности с 200Х года”

В целях обеспечения полноты отражения в бухгалтерском учете всех фактов финансово-хозяйственной деятельности; однородности данных аналитического учета по оборотам и остаткам на счетах синтетического учета; соответствия показателей бухгалтерской отчетности данным синтетического и аналитического учета, для отражения особенностей бухгалтерского учета в компании. А так же для группировки и учета объектов и хозяйственных операций для целей налогообложения в случаях, когда такая группировка и учет отличны от порядка группировки и отражения в бухгалтерском учете, установленного правилами бухгалтерского учета

ПРИКАЗЫВАЮ:

ввести в действие с 01 января 200Х года:

- Учетную политику для целей бухгалтерского учета ВЕРХНЕВОЛЖСКОЙ КОМПАНИИ в соответствии с Приложением №1 к настоящему Приказу.

- При формировании учетной политики для целей бухгалтерского учета считать, что:

- активы и обязательства Компании существуют обособленно от активов и обязательств акционеров Компании и других предприятий;

- возникающие обязательства Компании погашаются в установленном порядке;

- выбранная учетная политика применяется последовательно, от одного учетного периода к другому;

- факты хозяйственной деятельности Компании относятся к тому отчетному периоду (следовательно, отражаются в бухгалтерском учете), в котором они имели место, независимо от фактического времени поступления или выплаты средств, связанных с этими фактами.

3. Вносить в установленном порядке изменения в учетную политику для целей бухгалтерского учета в случае:

- реорганизации Компании (слияния, присоединения, разделения, выделения, преобразования);

- смены акционеров Компании;

- изменения нормативного регулирования бухгалтерского учета;

- разработки новых способов бухгалтерского учета.

4. Ввести в действие с 1 января 200Х года новый Рабочий план, который разрабатывается на основании приказа Министерства финансов РФ от 31 октября 2000 г. № 94н «Об утверждении Плана счетов бухгалтерского учета финансово- хозяйственной деятельности организаций и Инструкции по его применению» в редакции Приказа Минфина РФ от 7 мая 2003 г. №38н.

При возникновении каких-либо специфических операций и иных фактов хозяйственной деятельности, корреспонденция счетов для которых не предусмотрена в Инструкциях по применению Плана счетов, Общество может дополнить типовые схемы корреспонденции собственными корреспонденциями при условии соблюдения основных методологических принципов бухгалтерского учета, заложенных в План счетов.

5. Ввести в действие с 1 января 200Х года Учетную политику для целей налогообложения налогом на прибыль (налоговый учет).

6. Приказ довести до заместителей директора, руководителей подразделений Финансового управления, Главного бухгалтера, а так же персонала Компании в части их касающейся.

7. Контроль исполнения настоящего Приказа возложить на Заместителей директора, Главного бухгалтера Компании, директоров и главных бухгалтеров филиалов.

Директор Е.В.Евстигнеев

Приложение 1

Выбор и обоснование элементов учетной политики

|

Элементы учетной политики |

Альтернативные варианты |

Вариант, принятый в организации |

Основание (законодательные акты и нормативные документы) |

|||

|

Бухгалтерский учет |

Налоговый учет |

Бухгалтерский учет |

Налоговый учет |

Бухгалтерский учет |

Налого вый учет |

|

|

Учет основных средств |

Основные средства принимаются к учету по первоначальной стоимости.

|

Основные средства принимаются к учету по первоначальной стоимости. |

Основные средства принимаются к учету по первоначальной стоимости. (первональной оценке) |

Основные средства принимаются к учету по первоначальной стоимости. |

МСФО 16 |

НК РФ гл.25, ст. 257 |

|

|

Амортизация ОС производится следующими способами: - метод прямолинейного списания; - метод снижающейся балансовой стоимости; - производственный метод. На практике также используют методы списания по сумме чисел лет срока полезного использования и комбинированные - сочетают два или более простых метода

|

Амортизация ОС производится: линейным или нелинейным методом. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб. |

Амортизация ОС начисляется методом прямолинейного списания. |

Амортизация ОС начисляется линейным методом. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб. |

МСФО 16 |

НК РФ гл.25, ст. 256 |

|

|

Срок полезного использования определяется налогоплательщиком самостоятельно. |

Срок полезного использования определяется налогоплательщиком самостоятельно. |

Срок полезного использования объектов ОС устанавливается при принятии объектов к учету исходя из ожидаемого срока использования в связи с ожидаемой производительность или мощностью. |

Срок полезного использования объектов ОС устанавливается при принятии объектов к учету исходя из ожидаемого срока использования в связи с ожидаемой производительность или мощностью |

МСФО 16 |

НК РФ гл.25, ст. 258 |

|

Учет нематериальных активов |

Нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости. |

Нематериальные активы принимаются к учету по первоначальной стоимости. |

Нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости. |

Нематериальные активы принимаются к учету по первоначальной стоимости. |

МСФО 38

|

НК РФ гл.25, ст.257, п. 3. |

|

|

Амортизация НМА производится одним из следующих способов - метод прямолинейного списания; - метод снижающейся балансовой стоимости; - производственный метод.

|

Амортизация НМА производится: линейным или нелинейным методом.

|

НМА амортизируются начисляется методом прямолинейного списания. |

Амортизация НМА производится: линейным методом.

|

МСФО 38

|

НК РФ гл.25, ст. 259 |

|

|

Срок полезного использования НМА определяется организацией при принятии объекта к бухгалтерскому учету, но не более 20 лет |

|

Срок полезного использования НМА определяется организацией при принятии объекта к бухгалтерскому учету исходя из срока действия патента, свидетельства и других ограничительных сроков, срок полезного использования нематериального актива должны пересматриваться, по крайней мере, на конец каждого финансового года.

|

|

МСФО 38 |

|

|

Учет материально-производственных запасов. |

Оценка запасов при списании производится: - метод фифо (первое поступление первый отпуск) -по средней взвешенной стоимости - метод специфической идентификации |

- по стоимости единицы запасов (товаров)

- по средней стоимости

- ФИФО

- ЛИФО

|

По средней себестоимости |

По средней себестоимости |

МСФО 2 |

п.8 Ст.254, подп.3 п.1 Ст.268 НК РФ |

|

Учет готовой продукции |

По фактической производственной себестоимости – в единичном и мелкосерийном производстве, а также в массовом производстве с небольшой номенклатурой готовой продукции.

По нормативной (плановой) производственной себестоимости (в том числе по прямым статьям затрат) – в массовом и серийном производстве с большой номенклатурой готовой продукции.

По договорным ценам – при стабильности таких цен По другим видам цен |

Отсутствует вариантность способа

Оценка остатков готовой продукции на складе определяется налогоплательщиком как разница между суммой прямых затрат, приходящейся на остатки готовой продукции на начало текущего месяца, увеличенной на сумму прямых затрат, приходящейся на выпуск продукции в текущем месяце (за минусом суммы прямых затрат, приходящейся на остаток незавершенного производства), и суммой прямых затрат, приходящейся на отгруженную в текущем месяце продукцию. Оценка остатков готовой продукции на складе на конец текущего месяца производится налогоплательщиком на основании данных первичных учетных документов о движении и об остатках готовой продукции на складе (в количественном выражении) и суммы прямых расходов, осуществленных в текущем месяце, уменьшенных на сумму прямых расходов, относящуюся к остаткам незавершенного производства. |

По фактической производственной себестоимости

|

Оценка остатков готовой продукции на складе определяется налогоплательщиком как разница между суммой прямых затрат, приходящейся на остатки готовой продукции на начало текущего месяца, увеличенной на сумму прямых затрат, приходящейся на выпуск продукции в текущем месяце (за минусом суммы прямых затрат, приходящейся на остаток незавершенного производства), и суммой прямых затрат, приходящейся на отгруженную в текущем месяце продукцию.

|

МСФО 2 |

п.2 ст.319 НК РФ |

|

Учет денежных средств |

Денежные средства организации находятся в кассе в виде наличных денег и денежных документов на счетах в банках, выставленных аккредитивах и на открытых особых счетах, чековых книжках. При учете денежных средств организация руководствуется Инструкций ЦБ РФ «Порядок ведения кассовых операций в РФ» Для учета кассовых операций применяются формы утвержденные Постановлением Госкомстатом России от 18. 08.98 №88

|

|

Денежные средства организации находятся в кассе в виде наличных денег и денежных документов на счетах, в банках выставленных аккредитивах и на открытых особых счетах, чековых книжках. При учете денежных средств организация руководствуется Инструкций ЦБ РФ «Порядок ведения кассовых операций в РФ» Для учета кассовых операций применяются формы утвержденные Постановлением Госкомстатом России от 18. 08.98 №88 Денежные средства выдаются подотчет по заявлению работника с разрешительной визой руководителя или наличия командировочного удостоверения на срок не более 3-х месяцев |

|

Письмо ЦБ РФ от 04.10. 93 № 18 «Об утверждении порядка ведения кассовых операций в РФ» |

|

|

Учет текущих расчетов |

Денежные расчеты осуществляются организацией либо наличными деньгами, либо в виде безналичных платежей. Формы безналичных расчетов: расчеты платежными поручениями; расчеты по инкассо; расчеты по аккредитиву; расчеты чеками. По истечении исковой давности (3 года) дебиторская и кредиторская задолженности подлежат списанию. Срок исковой давности начинает исчисляться по окончании срока исполнения обязательства. Создается резерв по сомнительным долгам. |

Сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности и исчисляется следующим образом: по сомнительной задолженности со сроком возникновения свыше 90 календарных дней по сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней (включительно) по сомнительной задолженности со сроком возникновения до 45 дней.

|

Безналичные расчеты осуществляются платежными поручениями По истечении исковой давности (3 года) дебиторская и кредиторская задолженности подлежат списанию. Срок исковой давности начинает исчисляться по окончании срока исполнения обязательства. Резерв по сомнительным долгам создается в бухгалтерском учете по правилам, указанным в статье 266 НК РФ. В резерв полностью включаются долги свыше 90 дней и половина долгов сроком от 45 до 90 дней. Резерв создается только по не полученной в срок выручке от реализации. |

Резерв по сомнительным долгам создается по правилам, указанным в статье 266 НК РФ. В резерв полностью включаются долги свыше 90 дней и половина долгов сроком от 45 до 90 дней. Резерв создается только по не полученной в срок выручке от реализации. |

п. 70 Приказа Минфина РФ от 29. 07. 98. № 34н «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ». |

п. 4, ст. 266 НК РФ. |

|

Учет оплаты труда |

В расходы на оплату труда включаются все формы вознаграждений и выплат компании в обмен на услуги работников. Включают в себя краткосрочную (текущую) оплату труда, социальные выплаты и неденежные вознаграждения; вознаграждения по окончанию трудовой деятельности (пенсии); другие долгосрочные вознаграждения; выходные пособия; выплаты долевыми финансовыми инструментами |

В расходы на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами. |

В расходы на оплату труда включаются все формы вознаграждений и выплат компании в обмен на услуги работников. Включают в себя краткосрочную (текущую) оплату труда, социальные выплаты и неденежные вознаграждения; вознаграждения по окончанию трудовой деятельности (пенсии); другие долгосрочные вознаграждения; выходные пособия; выплаты долевыми финансовыми инструментами |

В расходы на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами. |

МСФО 19 |

Статья 255 НК РФ |

|

Учет затрат на производство |

Незавершенное производство: в массовом и серийном производстве: - по фактической производственной себестоимости, - по нормативной (плановой) производственной себестоимости, - по прямым статьям затрат, - по стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции: - по фактически произведенным затратам

|

Незавершенное производство: отсутствует вариантность способа

Для организаций, у которых производство связано с обработкой и переработкой сырья. Сумма прямых расходов распределяется на остатки незавершенного производства в доле, соответствующей доле таких остатков в исходном сырье, за минусом технологических потерь. Для организаций, у которых производство связано с выполнением работ (оказанием услуг). Сумма прямых расходов распределяется на остатки незавершенного производства пропорционально доле незавершенных (или завершенных, но не принятых на конец текущего месяца) заказов на выполнение работ (оказание услуг) в общем, объеме выполняемых в течение месяца заказов на выполнение работ (оказание услуг) Для прочих организаций. Сумма прямых расходов распределяется на остатки незавершенного производства пропорционально доле прямых затрат в плановой (нормативной, сметной) стоимости продукции. Оценка остатков незавершенного производства на конец текущего месяца производится на основании данных первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам (производствам и прочим производственным подразделениям) организации и данных налогового учета о сумме осуществленных в текущем месяце прямых расходов. |

По фактическим производственным затратам |

По фактическим производственным затратам |

П.64 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, МСФО 2 |

П.1 Ст. 319 НК РФ |

|

Учет финансовых результатов |

Порядок признания управленческих расходов (общехозяйственных расходов): Признаются полностью в себестоимости проданных в отчетном периоде продукции, работ, услуг в качестве расходов по обычным видам деятельности

Признаются частично в себестоимости проданных в отчетном периоде продукции, работ, услуг в качестве расходов по обычным видам деятельности

Порядок признания коммерческих расходов (расходов на продажу): Признаются полностью в себестоимости проданных в отчетном периоде продукции, работ, услуг в качестве расходов по обычным видам деятельности

Признаются частично в себестоимости проданных в отчетном периоде продукции, работ, услуг в качестве расходов по обычным видам деятельности

|

Порядок признания управленческих расходов (общехозяйственных расходов): Отсутствует вариантность способа

Управленческие расходы (косвенные расходы), осуществляются в отчетном (налоговом) периоде, в полном объеме относятся к расходам текущего отчетного (налогового) периода

Порядок признания коммерческих расходов (расходов на продажу): Отсутствует вариантность способа

Для организаций, не осуществляющих торговую деятельность Коммерческие расходы, осуществленные в отчетном периоде, в полном объеме относятся к расходам текущего отчетного периода.

Для организаций, осуществляющих торговую деятельность Коммерческие расходы, осуществленные в текущем месяце, уменьшают доходы от реализации текущего месяца, за исключением доли транспортных расходов, относящихся к остаткам товаров на складе (если по условиям договора транспортные расходы не включаются в цену приобретения товаров)

|

Финансовая отчетность составляется по методу начисления. Согласно этому методу, результаты операций и прочих событий признаются по факту их совершения (а не тогда, когда денежные средства или их эквиваленты получены или выплачены). Они отражаются в учетных записях и включаются в финансовую отчетность периодов Управленческие расходы признаются полностью в себестоимости проданных в отчетном периоде продукции, работ, услуг в качестве расходов по обычным видам деятельности

Коммерческие расходы признаются полностью в себестоимости проданных в отчетном периоде продукции, работ, услуг в качестве расходов по обычным видам деятельности

Налог на прибыль исчисляется методом начисления

|

Управленческие расходы осуществляются в отчетном (налоговом) периоде, в полном объеме относятся к расходам текущего отчетного (налогового) периода

Коммерческие расходы, осуществленные в отчетном периоде, в полном объеме относятся к расходам текущего отчетного периода

Налог на прибыль исчисляется методом начисления |

П.9 ПБУ 10/99 МСФО 18

П.9 ПБУ 10/99, МСФО 18

|

П.2 ст. 318 НК РФ

П.2 Ст.318, Ст.320 НК РФ |

Директор

ЗАО «ВЕРХНЕВОЛЖСКОЙ КОМПАНИИ» /Евстигнеев/ Е.В.Евстигнеев

3. Практическая часть.

Задача 9.

ОАО «Радуга» осуществило реконструкцию здания в июле 200Х г. Затраты на реконструкцию, выполненную подрядным способом, составили 826 000 руб., в том числе НДС. При этом на всю стоимость реконструкции увеличена первоначальная стоимость здания, которая до реконструкции составляла 4 000 000 руб. Сумма начисленной амортизации до завершения реконструкции — 2 000 000 руб. Срок полезного использования и в бухгалтерском, и в налоговом учете равен 300 мес. и не изменился в результате реконструкции. До завершения реконструкции амортизация начислялась 150 месяцев. Согласно учетной политике в целях исчисления налога на прибыль организация включает в состав расходов отчетного периода расходы на капитальные вложения в размере 10% первоначальной стоимости основных средств. Отразить расходы на реконструкцию здания склада в учете ОАО «Радуга». Пояснить порядок отражения расходов на реконструкцию в бухгалтерском и налоговом учете.

Решение:

Стоимость реконструкции 826 000 руб., в том числе НДС 126 000 руб.

Первоначальная стоимость здания 4 000 000 руб. Срок полезного использования 300 мес. Реконструкция здания – долгосрочные инвестиции.

Стоимость реконструкции здания учитывается на сч. 08. Затраты на реконструкцию увеличивают первоначальную стоимость основного средства, если улучшают его первоначальные характеристики (ПБУ 6/01).

Бухгалтерские записи в июле 200Х года:

Д 08 К 60 – 700 000 – отражены расходы на реконструкцию

Д 19 К 60 - 126 000 - учтена предъявленная сумма НДС

Д 01 К 08 - 700 000 – увеличена первоначальная стоимость здания

Август 200Х года:

Д 20 К 02 - 18 000 – начислена амортизация ОС

В бухгалтерском учете срок полезного использования не меняется, а ежемесячная сумма амортизации определяется из остаточной стоимости основного средства, увеличенной на затраты по реконструкции без НДС и оставшегося срока полезного использования (п. 60 методических указаний «По бухгалтерскому учету основных средств»)

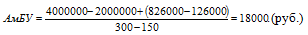

Ежемесячная сумма амортизации в БУ составит:

С 1 января 2006 года налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов первоначальной стоимости основных средств или расходов, понесенных в случае реконструкции основных средств (ст. 259 НК РФ).

Расходы в виде капитальных вложений, признаются в качестве расходов того отчетного (налогового) периода, на который в соответствии с настоящей главой приходится дата начала амортизации основных средств, в отношении которых были осуществлены капитальные вложения (ст. 272 НК РФ).

В соответствии с Федеральным законом от 27.07.2006 N 144-ФЗ применять амортизационную премию можно при реконструкции. Эти поправки в п. 1.1 ст. 259 НК РФ вступают в силу с 1 января 2007 г., но распространяют свое действие на отношения, возникшие с 1 января 2006 г.

Амортизационная премия составит:

(826000 – 126000)*10% = 70000 (руб.)

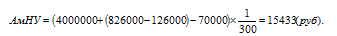

Тогда амортизация в налоговом учете составит:

То есть, в расходы в налоговом учете войдут суммы амортизационной премии и амортизации:

15 433 + 70 000 = 85 433 (руб.)

Таким образом, возникает налоговая временная разница и отложенное налоговое обязательство:

85 433 – 18 000 = 67 433 (руб.)

67 433 * 20% = 13 487 (руб.)

Д 68 К 77 - 13487 – отражено отложенное налоговое обязательство

Уменьшение налогового обязательства происходит ежемесячно в течение 25 месяцев на сумму 513,4 (руб.):

18 000 – 15 433 = 2 567 (руб.)

2 567 * 20% = 513 (руб.)

Д 77 К 68 – частично уменьшено отложенное налоговое обязательство

67 433 / 2 567 = 26 месяца.

В октябре 200Х+2 года оставшаяся сумма отложенного налогового обязательства погашается:

67 433 – (2 567*26) = 3 258 (руб.)

3 258 * 20% = 652 (руб.)

или 13 487 - (25 * 513)= 652 (руб.)

Список использованной литературы.

- Налоговый кодекс РФ.

- Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008: приказ Минфина РФ от 06 октября 2008 г.

- Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99: приказ Минфина РФ от 06 мая 1999 г.

- Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99: приказ Минфина РФ от 06 мая 1999 г.

- Об утверждении порядка ведения кассовых операций в РФ : письмо Центрального банка Р Ф от 04 октября 1993 г.

- МСФО 2

- МСФО 16

- МСФО 19

- МСФО 38

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Контрольная по Бухгалтерскому делу Вариант №9 (ОАО «Радуга») [10.01.11]](/files/works_screen/82/2.png)