Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Кредитные деньги и кредитные орудия обращения, характеристика их видов

Тема: Кредитные деньги и кредитные орудия обращения, характеристика их видов

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 34.82K | Скачано: 363 | Добавлен 23.01.15 в 17:02 | Рейтинг: +1 | Еще Контрольные работы

Содержание

Стр.

|

Контрольный теоретический вопрос ........................................................ |

3 |

|

Контрольные тестовые задания ................................................................. |

15 |

|

Задача ........................................................................................................... |

16 |

|

Список литературы ..................................................................................... |

17 |

Контрольный теоретический вопрос

- Кредитные деньги и кредитные орудия обращения,

характеристика их видов.

Кредитные деньги – это выпускаемые банками кредитные знаки стоимости, которые обладают свойствами денег.

Кредитные деньги – это форма денежного капитала. Они выпускаются в обращение на временной, возвратной и, как правило, платной основе, выполняют функцию средства платежа.

Кредитные деньги подразделяются на две группы:

1) небанковские кредитные деньги возникают главным образом на основе коммерческого кредита – векселя небанковских организаций (вид безналичных денег);

2) банковские кредитные деньги возникают на базе банковского кредита: банкнота, депозит до востребования, чек, электронные деньги.

Основные каналы эмиссии кредитных денег:

- кредитование хозяйства,

- кредитование правительства,

- покупка ценных бумаг,

- покупка иностранной валюты.

Особенностью кредитных денег является то, что их выпуск в обращение увязывается с действительными потребностями оборота. Это предполагает осуществление кредитных операций в связи с реальными процессами производства и реализации продукции. Ссуда выдается под обеспечение, которым служат определенные виды запасов, а погашение ссуд происходит при снижении остатков ценностей. Благодаря этому может достигаться увязка объема платежных средств, предоставляемых заемщикам, с действительной потребностью оборота в деньгах. Такая особенность представляет собой наиболее важное преимущество кредитных денег.

Кредитные деньги, так же как и бумажные, являются видом неполноценных денег, не обладающих собственной внутренней стоимостью. Их покупательная способность, как и бумажных, определяется их представительной стоимостью.

Приведем сравнительную характеристику бумажных и кредитных денег, представим ее в таблице 1.

Сравнительная характеристика бумажных и кредитных денег

Таблица 1

|

Критерий |

Бумажные деньги |

Кредитные деньги |

|

Форма денег |

Являются неполноценными, не имеют собственной внутренней стоимости, являясь лишь ее знаками. |

|

|

Природа |

Только знаки стоимости |

Не только знаки стоимости, но и знаки кредита (имеют кредитную природу), т.к. возникают на основе банковских операций и являются обязательствами банков |

|

Эмитент |

Казначейство |

Банки |

|

Обеспечение |

Обеспечены только силой государства, не имеют реального обеспечения |

Обеспечены активами банков-эмитентов, их обеспечение зависит от банковской операции, на основе которой они были выпущены |

|

Закономер-ности обращения |

Имеют неустойчивый характер (обесцениваются) |

Могут иметь как устойчивый, так и неустойчивый характер |

К кредитным деньгам относятся:

- наличные деньги – банкноты

- безналичные или депозитные деньги.

Банкноты - бумажные денежные знаки, выпускаемые эмиссионными банками, не имеющие принудительного курса и обязательные к размену на монету по рыночному курсу. Банкноты, являясь разменными денежными знаками, предусматривают определенный порядок обеспечения их эмиссии. Обеспечение может быть реальным и нереальным. К первому относятся монеты, отчеканенные из драгоценных металлов и векселя, а ко второму - обязательство государства принимать эмитированные им банкноты в уплату налоговых платежей [3, стр. 12].

Примерно с XVII века банки стали создателями новых более современных видов кредитных денег, эволюция которых продолжается до сих пор. Первые банковские кредитные деньги – банкноты - выписываемые банками простые векселя взамен учтенных или принимаемых в залог частных коммерческих векселей. Не сразу они стали деньгами, т.е. средствами обмена. Вначале банкнота – тот же вексель, выпускаемый банком, причем простой – долговая расписка банка о принятии на сохранность вклада денег – золотых и серебряных монет.

С укреплением и развитием банков их долговые обязательства – банкноты – начали использоваться как платежные средства, стали обращаться, получили общественное признание[4, стр. 20].

Сначала банкнота имела двойное обеспечение – коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей, связанных с товарооборотом, и золотую гарантию, обеспечивающую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность. Центральный банк располагал запасом для их обмена, что исключало обесценение банкноты.

В отличие от векселя банкнота представляет собой бессрочное долговое обязательство и обеспечивается гарантией Центрального банка.

Современная банкнота потеряла, по существу, обе гарантии: не все векселя, переучитываемые Центральным банком, обеспечены товаром и отсутствует обмен банкноты на золото.

Банкнота отличается от векселя:

1) по срочности – вексель представляет собой срочное долговое обязательство (3-6 месяцев), а банкнота – бессрочное долговое обязательство; 2) по гарантии – вексель выпускается в обращение отдельным юридическим или физическим лицом и имеет индивидуальную гарантию, а банкнота выпускается в обращение Центральным банком страны и имеет государственную гарантию [1, стр. 23].

Следует отметить отличие банкноты и от бумажных денег:

- по происхождению – бумажные деньги возникли из функции денег как средства обращения, банкнота из функции денег как средства платежа;

- по методу эмиссии – бумажные деньги выпускает в обращение казначейство, банкноты – Центральный банк;

- по возвратности – классические банкноты по истечении срока векселя, под который они выпущены, возвращаются в Центральный банк. Бумажные деньги не выпускаются из обращения;

- по разменности – классическая банкнота по возвращении в банк разменивалась на золото или серебро, бумажные деньги всегда были неразменными.

Механизм свободного размена классических банкнот на золото и серебро исключал чрезмерное количество их в обращении и обесценивание. Современные банкноты не размениваются на золото и не сохраняют товарную природу [1, стр. 23].

Не смотря на отличия банкнота переняла от бумажных денег и преимущество – свойство всеобщей обращаемости, подкрепляемое лицензированием деятельности банков как публичных институтов, а впоследствии и юрисдикцией государства, монополизировавшего в лице Центрального (эмиссионного) банка выпуск банкнот [4, стр. 20].

В зависимости от обеспечения выделяют три вида банкнот:

- с полным покрытием (классические);

- с частичным покрытием;

- без покрытия.

Классические банкноты обладали следующими характеристиками:

- имели полное реальное покрытие, в котором большая часть приходилась на золото или другие драгоценные металлы;

- разменивались на золото в неограниченном количестве;

- разменный курс был рыночный и, как правило, совпадал с номиналом;

- законодательных ограничений по количеству эмитируемых билетов не существовало, а единственным ограничителем такой эмиссии был официальный золотой запас.

Классические банкноты эмитировались частными банкирами и исторически появились одними из первых.

Банкноты с частичным покрытием характеризовались следующими признаками:

- выпущенные банкноты имели под собой реальное обеспечение, которое состояло как из драгоценных металлов, так и из товаров, представленных в форме вексельного обеспечения;

- за держателями таких банкнот сохранялось право беспрепятственного обмена их на золото в неограниченном количестве;

- курс обмена банкнот редко устанавливался равным номиналу и, как правило, был ниже него;

- выпуск такого рода банкнот все больше становился прерогативой Центрального банка, деятельность которого законодательно ограничивалась введением института предоставления эмиссионного права.

Эмиссионное право - это право, данное центральному банку законодателем выпускать дополнительные денежные знаки без монетарного покрытия и дополнительного разрешения законодательных органов.

Банкноты без покрытия обладали следующими свойствами:

- размен банкнот на золото мог быть приостановлен, они признавались государственным долгом с обязательством государства по их последующему выкупу;

- право эмиссии дополнительных денежных знаков сохранялось за законодательным органом;

- такие банкноты принимались в обязательном порядке по рыночному курсу для уплаты налогов и иных платежей в пользу государства [3, стр. 12-13].

Со временем банкноты эволюционировали от первой формы к третьей. Их постепенная смена была следствием непрерывной эмиссии, что при ограниченности официальных золотых резервов приводило к невозможности размена всех выпущенных банкнот на золото [2, стр. 48].

Эмиссия банкнот осуществляется по следующим каналам:

- банковское кредитование хозяйств;

- банковское кредитование государства, когда банкноты эмитируются взамен государственных долговых обязательств;

- прирост официальных валютных резервов.

Следующей, более высокой формой безналичных кредитных денег являются депозитные деньги. Их появление связано с банковской системой. Это числовые записи на счетах клиентов в банке, и появляются они при предъявлении владельцами векселя к его учету в банке, банк вместо выплаты банкнотами за вексель открывает у себя счет, с которого осуществляется платеж путем их списания.

Депозитные деньги способны выполнять накопительную функцию благодаря проценту, получаемому при передаче денежных средств во временное пользование банку. Они служат мерой стоимости, но не могут выполнять функцию средств обращения [1, стр. 24].

Эмиссия безналичных денег при двухуровневой банковской системе основана на действии механизма банковского (кредитного, депозитного) мультипликатора.

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому.

Упрощенно механизм банковского мультипликатора выглядит следующим образом: выдача кредита каким-либо банком приводит к одновременному возникновению депозитов в других банках, поскольку полученная ссуда тратится заемщиком на оплату товаров его контрагентов. Банки, получившие депозиты, в свою очередь, кредитуют своих клиентов, что приводит к возникновению новых депозитов и выдаче новых ссуд.

Этот механизм может существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень - центральный банк управляет механизмом мультипликатора, второй уровень - коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связан с понятием свободного резерва.

Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

Данное понятие основывается на том, что коммерческие банки могут осуществлять свои активные операции (выдавать ссуды, покупать ценные бумаги, валюту и т. д.) только в пределах имеющихся у них ресурсов.

Способность коммерческих банков выдавать ссуды и создавать депозиты регулируется центральным банком через систему обязательных резервов, которая предусматривает обязательное депонирование коммерческими банками в центральном банке определенного процента от суммы их обязательств.

Коэффициент, показывающий, во сколько раз возрастет общий объем депозитов в банковской системе при увеличении свободных резервов коммерческих банков, называется банковский мультипликатор. Т.е. коэффициент мультипликации показывает, во сколько раз сумма вновь образовавшихся депозитов превышает величину первоначального депозита. Коэффициент мультипликации обратно пропорционален норме обязательных резервов:

m = 1 / r

где m – банковский мультипликатор,

r – норма обязательных резервов.

Устанавливая норму обязательных резервов, центральный банк управляет механизмом банковского мультипликатора, тем самым выполняя одну из основных своих функций - функцию денежно-кредитного регулирования. Увеличение нормы обязательных резервов вызывает уменьшение суммы свободных резервов и кредитных возможностей банков; снижение нормы имеет обратный эффект [10].

Кредитные орудия обращения — это бумажные знаки стоимости, возникающие на основе кредита. Они придают эластичность денежному обращению, преодолевая ограниченность металлической базы обращения, так как их количество может легко увеличиться в соответствии с потребностями хозяйства, сокращают издержки обращения, способствуют росту производства.

Кредитные орудия обращения лишены собственной стоимости. Но в отличие от бумажных денег в узком смысле слова (казначейских билетов) они уже с момента возникновения выступают как знак не только золота, но и кредита. Следовательно, они отражают движение ссудного капитала между кредиторами и заемщиками.

Различаются три основных вида кредитных орудий обращения: вексель, банкнота и чек.

Вексель — это письменное долговое обязательство строго установленной формы, дающее его владельцу (векселедержателю) бесспорное право по истечении срока требовать от должника (векселедателя), или акцептанта, уплаты обозначенной денежной суммы.

По сравнению с другими долговыми обязательствами вексель имеет следующие особенности:

- абстрактность, поскольку в нем не объясняются конкретные причины появления долгового обязательства (например, продажа товара в кредит);

- безусловность – в тексте векселя не может быть указано никаких условий его погашения;

- срочность – оплата по векселю осуществляется в определенный в векселе срок;

- денежное обязательство – погашение векселя возможно только в денежной форме.

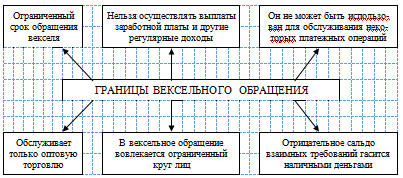

Однако, несмотря на широкое использование, вексель имеет свои границы (рис. 1) [1, стр. 22].

Рис. 1 Границы вексельного обращения.

Существуют простые и переводные векселя. Простой вексель выписывается заемщиком. В нем обязательно указывается место и время выдачи векселя, сумма, срок и место платежа, фамилия владельца векселя, подпись векселедателя. Переводный вексель (тратта) выписывается кредитором, а не заемщиком и представляет собой приказ кредитора (трассанта) заемщику (трассату) об уплате в срок определенной суммы денег третьему лицу (ремитенту) или предъявителю, если вексель не именной, а предъявительский. Переводный вексель должен быть подтвержден должником в виде его подписи, удостоверяющей согласие на оплату (акцепт). Часто по настоянию кредитора акцепт переводного векселя осуществляет солидный банк третьей страны.

В зависимости от характера возникновения векселя делятся на частные и казначейские. Разновидностью частных векселей являются коммерческие, возникающие на основе сделок купли-продажи товара в кредит, и финансовые, которые не имеют подобной реальной основы. Например, дружеские векселя выписываются друг другу с целью последующей их продажи и получения наличных денег. Часто финансовые векселя являются дутыми, не обеспеченными ценностями, так как выставляются некредитоспособными лицами (бронзовые векселя). Казначейские векселя (боны) выпускаются государством для покрытия своих расходов. Эти государственные обязательства — разновидность финансовых векселей — являются одной из ликвидных форм вложения капитала; обычно они приносят высокий процент, широко используются центральными банками и другими официальными органами.

В вексельном обороте может участвовать неограниченное количество лиц, поскольку вексель передается как орудие платежа и в порядке переуступки права требования определенной денежной суммы. Большинство векселей взаимно погашаются через механизм безналичных расчетов путем взаимного зачета вексельных обязательств без участия наличных денег. [8]

Чек – есть денежный документ установленной формы, содержащий безусловный приказ чекодателя (владельца счета) кредитному учреждению о выплате держателю чека указанной в нем суммы. Т.е. фактически чек – это разновидность переводного векселя, который владелец счета выписывает на коммерческий банк.

Чек, как денежный документ краткосрочного действия не имеет статуса законного платежного средства, и, в отличие от эмиссии денег, выпуск чеков в обращение не регулируется законодательством, а целиком определяется потребностями коммерческого оборота.

В условиях развитой системы банковских учреждений чеки широко применяются как универсальное средство платежа во внутреннем обороте и международных расчетах.

Во внутреннем обороте чеки используются:

- для получения в банках наличных денег (именные чеки);

- для расчетов за товары и услуги (ордерные и предъявительские);

- в качестве инструмента, опосредующего безналичные расчеты (расчетные и акцептованные чеки).

Особое значение чек имеет как средство безналичных расчетов. В развитых странах основная масса платежей за товары, услуги, а также по биржевым сделкам с ценными бумагами осуществляется безналичным порядком – при помощи чеков, причем чековый оборот значительно превышает оборот наличных денег.

Необходимо отметить, что именно на основе чеков возникла система безналичных расчетов, когда большая часть взаимных претензий между юридическими лицами погашается без участия наличных денег и платеж производится лишь по сальдо, причем по большей части также в безналичном порядке [7, стр. 8].

Чеки можно подразделить на:

- именные - выписанные на определенное лицо без права передачи другому;

- ордерные - составленные на определенное лицо, но с правом передачи другому по индоссаменту;

- расчетные - используются при проведении безналичных расчетов;

- предъявительские – выписанные без указателя получателя, а обозначенная на них сумма должна быть выплачена предъявителю чека;

- акцептованные или удостоверительные – банк с помощью специальной надписи удостоверяет подпись клиента и гарантирует оплату указанной в чеке суммы.

Особую разновидность чеков представляют дорожные чеки. Дорожный чек - это стандартизованный денежный документ, выписанный в местной или иностранной валюте, обычно используемый при поездках за рубеж для оплаты товаров и услуг или получения наличных денег. Дорожные чеки, как правила, инкассируются по более выгодному курсу, чем происходит обмен наличных денег. По своей природе дорожные чеки являются предоплаченными финансовыми продуктами. Они деноминируются в основных конвертируемых валютах. Во всех агентствах компании, выпустившей дорожный чек, они обналичиваются без комиссионных. Их особенность состоит в том, что они являются именными и требуют при расчетах личного подтверждения подлинности. Когда владелец дорожного чека расплачивается им или обменивает его на наличные деньги, он делает контрольную подпись в присутствии кассира [2, стр. 53].

Одним из недостатков чека, векселя и других денежных товаров является сложная и большая по объему обработка, большие издержки по обработке. Учитывая это, а также достижения научно-технического прогресса, со второй половины ХХ века начался переход на более экономичные формы расчетов. Появился новый вид денег – электронные деньги. Выделяют две основные группы электронных денег – на базе карт и на основе сетей.

Электронные деньги на базе карт. Чаще всего находят применение смарт-карты или чиповые карты. По сути смарт-кары являются предварительно оплаченными картами или «электронными кошельками» со встроенным микропроцессором, на котором записан эквивалент суммы, заранее оплаченный эмитенту таких карт. Все эти карты являются многоцелевыми, поскольку они применяются для платежей со многими фирмами. Режим функционирования чиповых карт обеспечивает круглосуточный доступ их владельцев к электронным деньгам и одновременно позволяет держателям смарт-карт периодически пополнять остатки денежных средств через банковские отделения, банкоматы, по телефону или сети Интернет [6, стр. 14].

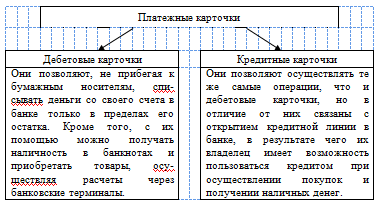

Пластиковая платежная карточка представляет собой разновидность денег, позволяющую ее владельцу осуществлять списывание средств с его счета в кредитном учреждении в пределах его остатка, либо сверх имеющихся средств на счетах, но в пределах установленных лимитов (рис. 2)[1, стр.25].

Рис. 2 Виды платежных карточек

Электронные деньги на основе сетей. Сетевые деньги хранятся в памяти компьютеров и переводятся по электронным коммуникационным каналам, в том числе и Интернет, посредством различного программного обеспечения. Электронные сетевые деньги чаще всего используются для осуществления платежей на мелкие суммы в интернет-магазинах, для оплаты тех товаров и услуг, которые заказываются через Интернет [6, стр. 15].

Контрольные тестовые задания

/отметьте правильный вариант (варианты) ответа следующим образом: /

2. Какие операции относятся к ссудным операциям Центрального банка?

а) ссуды предприятиям;

б) ссуды населению;

в) ссуды банкам;

г) покупка государственных облигаций;

д) выпуск векселей;

е) эмиссия банкнот;

ж) ссуды правительству.

Центральные банки предоставляют ссуды правительству и банкам. Для покрытия кассовых разрывов (т. е. временных разрывов между текущим поступлением доходов и расходами госбюджета) могут быть предоставлены ссуды казначейству сроком не более одного года. Краткосрочные ссуды для поддержания ликвидности коммерческих банков обычно предоставляются центральным банком под залог простых и переводных векселей, государственных ценных бумаг и других активов [5, стр. 217].

3. Что такое ликвидность банка?

а) гарантированное размещение бумаг эмитента на согласованных условиях;

б) способность банка своевременно отвечать по своим обязательствам;

в) способность банка обеспечить своевременное погашение выданных ссуд.

Исходя из определения: Ликвидность банка (англ. bank liquidity) — способность банка обеспечить своевременное и полное исполнение своих обязательств.

Управление ликвидностью банка направлено на предотвращение и устранение, как недостатка, так и излишка ликвидности. Недостаточная ликвидность может привести к неплатежеспособности банка, а чрезмерная может неблагоприятно повлиять на его доходность [9].

Задача

4. Банк выдал первому заемщику кредит на сумму 150 000 руб. сроком на 2 месяца по ставке 15% годовых и второму заемщику - на сумму 250 000 руб. сроком на 3 месяца по ставке 20% годовых. Определить сумму полученных банком процентов по предоставленным кредитам.

Решение:

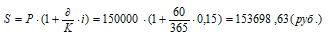

Первый заемщик:

Р = 150000 руб – сумма кредита

i = 15% = 0,15 – процентная ставка

К=365 (дней) – количество дней в году;

∂ = 2 мес. = 60 дн. – количество дней, за которые начисляются проценты;

153698,63 – 150000 = 3698,63 (руб) сумма процентов, полученных банком по первому заемщику.

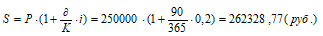

Второй заемщик:

Р = 250000 руб – сумма кредита

i = 20% = 0,2 – процентная ставка

К = 365 (дней) – количество дней в году;

∂ = 3 мес. = 90 дн. – количество дней, за которые начисляются проценты;

262328,77 – 250000 = 12328,77 (руб) сумма процентов, полученных банком по второму заемщику.

3698,63 + 12328,77 = 16027,40 (руб) сумма процентов, полученных банком всего.

Ответ: сумма полученных банком процентов по предоставленным кредитам 16027,40 руб.

Список использованной литературы

- Деньги, кредит, банки: учебное пособие/ М.П. Владимирова, А.И. Козлов.- 2-е изд., стер. – М.: КНОРУС, 2006. – 288 с.

- Деньги. Кредит. Банки: Учебник/ Г.Е. Алпатов, Ю.В. Базулин и др.; Под ред. В.В. Иванова, Б.И. Соколова. – М.: ТК Велби, Из-во Проспект, 2003. – 624с.

- Деньги. Кредит. Банки: Учебник. /Под ред. Г.Н. Белоглазовой – М.: Высшее образование, 2009. – 392 с.

- Деньги, кредит, банки. Экспресс-курс: учебное пособие / кол. авт.; под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О. И. Лаврушина. – 4-е изд., стер. – М.: КНОРУС, 2010. – 320 с.

- Деньги. Кредит. Банки:учебник для вузов / Е. Ф. Жуков, Л. М. Максимова, А. В. Печникова и др.; Под ред.академ. РАЕН Е. Ф. Жукова. – 2-е изд. перераб. и доп. – М.: ЮНИТИ-ДАНА, 2003. – 600 с.

- Климович В. П. Финансы, денежное обращение, кредит: Учебник. – 2-е изд., доп. – М.: ИД «ФОРУМ»: ИНФРА-М, 2007. – 256 с.

- Свиридов О.Ю. Деньги, кредит, банки: Учебное пособие. – Москва: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. – 480 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Неполноценные деньги

- Неполноценные деньги (бумажные и кредитные деньги)

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

![Кредитные деньги и кредитные орудия обращения, характеристика их видов [23.01.15]](/files/works_screen/2/29/46.png)