Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Кредитные деньги и кредитные орудия обращения

Тема: Кредитные деньги и кредитные орудия обращения

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 25.33K | Скачано: 266 | Добавлен 10.09.14 в 11:49 | Рейтинг: 0 | Еще Контрольные работы

Вуз: Финансовый университет

План работы

Стр.

|

Контрольный теоретический вопрос ........................................................ |

3 |

|

Контрольные тестовые задания ................................................................. |

11 |

|

Задача ........................................................................................................... |

12 |

|

Список литературы ..................................................................................... |

13 |

Контрольный теоретический вопрос

1. Кредитные деньги и кредитные орудия обращения, характеристика их видов.

Эволюция денег и их современное обращение в различных формах (наличной и безналичной) свидетельствуют о том, что деньги опосредуют все товарные и нетоварные сделки на всех уровнях мирового хозяйственного оборота: национальном, региональном и международном.

Кредитные деньги – это выпускаемые банками кредитные знаки стоимости, которые обладают свойствами денег.

Сходство кредитных денег с бумажными:

- Кредитные деньги, являясь подобно бумажным видом неполноценных денег, не обладают собственной внутренней стоимостью.

- Покупательная способность кредитных денег, как и бумажных, определяется их представительной стоимостью.

Кредитные деньги имеют ряд отличий от бумажных денег:

- Кредитные деньги имеют кредитную природу, являясь не только знаками стоимости, но и знаками кредита. Кредитная природа обусловлена тем, что кредитные деньги возникают на основе банковских операций, являются обязательствами банков.

- Кредитные деньги отличаются от бумажных по эмитенту. Эмитентом бумажных денег было казначейство (Минфин), а кредитные деньги выпускаются банками. [1]

Природа возникновения кредитных денег состоит в том, что они появляются в обороте на основе кредитной сделки. Выпуск в обращение производят обычно банки при выполнении кредитной операции, осуществляемой в связи с различными хозяйственными процессами.

Существует три основные формы кредитных денег: вексель, банкнота и депозитные деньги. Развитие и совершенствование расчетов на основе депозитных денег привело к появлению и распространению производных форм депозитных денег: чеков, кредитных карточек и инструментов электронных расчетов.

Выпуск кредитных денег осуществляется по следующим каналам:

- Кредитование хозяйства;

- Кредитование государства;

- Покупка ценных бумаг;

- Покупка иностранной валюты.

Кредитные деньги – денежные знаки, замещающие в обращении полноценные деньги и выступающие как знак кредита. Принципиальное отличие кредитных денег от бумажных заключается в том, что они уже с момента возникновения как знак не только золота, но и кредита.

В отличие от бумажных денег, кредитные деньги не обладают собственной стоимостью, они являются символическим выражением той стоимости, которая заключена в товаре – эквиваленте. Кредитные деньги выпускаются в обращение на временной, возвратной и, как правило, платной основе. Они выполняют функцию средства платежа.

Кредитные орудия обращения - кредитные знаки стоимости, не обладающие свойствами денег (всеобщей обращаемостью и высочайшей ликвидностью).

К кредитным орудиям обращения относятся: векселя, чеки, банковские карты.

Самым древним кредитным орудием обращения является вексель. Он был зародышевой формой кредитных денег (банкноты).

Вексель – это письменное долговое обязательство строго установленной формы, дающее его владельцу (векселедержателю) бесспорное право по истечении срока указанного в векселе, требовать от должника (векселедателя) уплаты обозначенной в векселе суммы.

Вексель как вид кредитных денег и как долговое обязательство имеет следующие особенности:

· абстрактность, поскольку в нём не указывается конкретная причина возникновения долга;

· бесспорность обязательства должника произвести платёж вплоть до принятия принудительных мер к должнику при его отказе платежа;

· обращаемость, которая означает, что право получить платеж по векселю может быть передано другим лицам. Передача этого права оформляется передаточной надписью на обороте векселя.

Вексель выполняет три функции:

- Кредитную - вексель используется для оформления кредитных отношений (векселем можно оформить коммерческий кредит, денежный займ);

- Расчетную - не являясь деньгами, вексель заменяет наличные деньги, выступая в качестве средства обращения и платежа;

- Объекта операций на рынке ценных бумаг – вексель покупается с целью получения дохода.

Существует несколько видов векселей. Простой и переводной вексель – это разновидности коммерческого векселя, происхождение которого связано с куплей – продажей товаров в кредит.

Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте векселедержателю или его приказу.

Переводный вексель представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в определенный срок и в определенном месте получателю или его приказу.

Главное отличие переводного векселя от простого, по существу являющегося долговой распиской, заключается в том, что он предназначен для перевода, перемещения ценностей из распоряжения одного лица в распоряжение другого.

Финансовыми векселями оформляется предоставление в долг определённой суммы денег. Разновидностью этих векселей являются казначейские векселя (должником выступает государство).

Дружеские векселя выписываются друг на друга с целью последующего учёта их в банке дл получения денег. Бронзовые или дутые векселя выставляются некредитоспособными лицами, они не имеют реального обеспечения.

Бронзовый вексель - вексель, не имеющий реального обеспечения, выписанный на вымышленное лицо.

Обеспечительский вексель. В условиях, когда задолженность существует уже длительное время, а заемщик не обязателен и ненадежен, от него может быть потребован обеспечительский вексель. В данном случае вексель используется как обеспечение ссуды. Вексель хранится на депонированном счете заемщика и не предназначается для дальнейшего оборота. Если платеж совершается в срок, то вексель погашается. Если же выплата ссуды задерживается, то должнику предъявляются претензии.

В вексельном обороте может участвовать неограниченное число лиц, поскольку вексель может быть использован как орудие платежа и в порядке переуступки права требования определенной денежной суммы.

- Однако использование векселей в качестве орудий платежа ограничено: вексель обслуживает только оптовую торговлю;

- Нельзя осуществлять выплаты заработной платы и другие регулярные доходы.

Банкнота - это следующая после векселя форма кредитных денег. Банкнота необходима для того, чтобы придать кредитным деньгам способность выполнять функцию средства обращения, которую не могут выполнять векселя. Исторически появление банкнот происходило в результате операции учета векселей, которую проводили коммерческие банки

Банкнота - доминирующее кредитное орудие обращения, в настоящее время выпускается центральным банком путем переучета векселей.

Банкноту часто путают с государственными бумажными деньгами. Это заблуждение возникает из представления, будто банкноты предназначены для замены в обращении золотых монет. В действительности предназначение банкноты состоит совсем в другом: она дополняет денежное хозяйство необходимой формой кредитных денег для выполнения функции средства обращения, а ее разменность на золото - это форма связи кредитной денежной системы с металлической системой и способ, посредством которого металлическая система обеспечивает надежность и прочность кредитной системы

Отличием банкноты от векселя является в следующее: [2]

- Срочность (вексель - долговое обязательство на 3-6 мес., банкнота - бессрочное);

- Гарантия (государственная гарантия);

Отличием от бумажных денег:

- Происхождение (из функции денег как средства платежа);

- Метод эмиссии (выпускает ЦБ);

- Возвратность (возвращаются по истечении срока векселя, под который были выпущены);

Современные банкноты не размениваются на золото, хотя в известной степени сохраняют кредитную основу и подпадают под законы бумажно-денежного обращения.

Депозитные деньги.

Депозитные деньги - высшая форма кредитных денег. В них ценность товарных ресурсов получает свое выражение в виде числовых записей на счетах. Эти записи, благодаря действию определенных правил, в полной мере выполняют все функции денег. Подобно коммерческому векселю, депозитные деньги также имеют символический вид: это число, занесенное на специальный счет. Процедура открытия счета и ведения последующих операций регламентирована соответствующими нормативными актами, как и другие стороны деятельности банков и других финансовых учреждений. Путем установления необходимых законов и правил депозитные деньги в качестве разновидности кредитных денег получают необходимую для обеспечения их нормального функционирования общественную гарантию.

Чек:

Чек - кредитное орудие обращения которое появилось с созданием коммерческих банков и сосредоточением свободных денежных средств на текущих счетах. Чек – разновидность переводного векселя, который вкладчик выписывает на коммерческий или центральный банк.

Чек – денежный документ установленной формы, содержащий безусловный приказ чекодержателя кредитному учреждению о выплате держателю чека указанной в нём суммы (именной, предъявительский, ордерный, расчетный, денежный). Другими словами, чек – это письменный приказ владельца текущего счёта банку оплатить наличными или переведение на текущий счёт другого лица определённой суммы денег.

Таким образом, чек служит средством получения наличных денег с текущего счёта банка, средством обращения и платежа за купленные товары, погашения долга, безналичных расчётов. Погашение долга чеком означает превращение задолженности частного лица в долг банковской системы.

Функции чека:

1. Кредитная, чеком оформляется обязательства банка перед вкладчиков и обязательства чекодателя перед чекодержателем;

2. Расчётная, чек заменяет наличные деньги в функции средств обращения и средств платежа;

3. Получение наличных денег со счета в банке.

Виды чеков:

- именные, выписанные на определенное лицо без права передачи другому лицу

- предъявительские, без указания получателя обозначенная сумма должна быть уплачена предъявителем чека. Передается путем простого вручения.

- ордерные, выписанные на определенное лицо с правом передачи другому лицу – индоссаменту.

Электронные деньги и платежные карты:

Электронные деньги представляют собой систему, которая посредством передачи электронных сигналов, без участия бумажных носителей, осуществляет кредитные и платёжные операции.

Этот вид денег имеет ряд преимуществ:

- увеличение скорости передачи платёжных документов;

- упрощение обработки банковской корреспонденции;

- снижение стоимости обработки платёжных документов.

Широкое внедрение электронно-вычислительных машин в практику банковского хозяйства вызвало применение платёжных карточек.

Банковские карты (кредитные и дебетовые) являются электронным платежным средством, одним из видов так называемых электронных денег. «Электронные деньги» (e-money) - это денежные средства в электронной форме, распоряжение которыми осуществляется с помощью специального электронного устройства.

Банковская карта - именной денежный документ, удостоверяющий наличие в банке-эмитенте счета держателя карты и дающий ему право на приобретение товаров и услуг по безналичному расчету или на получение наличных денег.

Банковские карты выполняют функции: кредитную – картой оформляются обязательства банка перед владельцем карты; расчетную - заменяют наличные деньги в функциях средства обращения и платежа; получения наличных денег с помощью банкомата.

Виды банковских карт:

По времени совершения расчетов с банком различают карты: дебетовые - предварительно оплаченные карты, владелец которых может совершать операции в пределах остатка на специальном счете в банке; кредитные – карты, владелец которых может использовать средства сверх остатка на счете в пределах установленного кредитного лимита.

Контрольные тестовые задания

/отметьте правильный вариант (варианты) ответа следующим образом: /

2. Какие операции относятся к ссудным операциям Центрального банка?

а) ссуды предприятиям;

б) ссуды населению;

в) ссуды банкам;

г) покупка государственных облигаций;

д) выпуск векселей;

е) эмиссия банкнот;

ж) ссуды правительству.

3. Что такое ликвидность банка?

а) гарантированное размещение бумаг эмитента на согласованных условиях;

б) способность банка своевременно отвечать по своим обязательствам;

в) способность банка обеспечить своевременное погашение выданных ссуд.

Задача

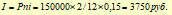

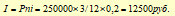

4. Банк выдал первому заемщику кредит на сумму 150 000 руб. сроком на 2 месяца по ставке 15% годовых и второму заемщику - на сумму 250 000 руб. сроком на 3 месяца по ставке 20% годовых. Определить сумму полученных банком процентов по предоставленным кредитам.

Решение:

1-ый заемщик:

P=150 000

N=2

I=15%

2-ой заемщик:

P=250 000

N=3

I=20%

I общ. = 3750+12500 = 16250 руб.

Ответ: Сумма полученных банком процентов по предоставленным кредитам = 16 250 рублей.

Список использованной литературы

- Деньги, кредит, банки: Учебник / Под ред. Е.А. Звоновой. — М.:ИНФРА-М, 2012. — 592 с.

- Деньги. Кредит. Банки. Учебник./ Жуков Е.Ф. М.: Юнити. 2002. - 623с.

- Финансы и кредит: учебник / М.Л. Дъяконова, Т.М. Ковалёва, Т.Н. Кузьменко [и др.]; под ред. Проф. Т.М. Ковалёвой. – 2 – е изд., перераб. И доп. М.: КНОРУС, 2006. – 376 с.

- Кузнецова, Е. И. Деньги, кредит, банки [Электронный ресурс] : учеб. пособие для студентов вузов, обучающихся по направлениям «Экономика» и «Управление» / Е. И. Кузнецова; под ред. Н. Д. Эриашвили. - М. : ЮНИТИ-ДАНА, 2012. - 527 с.

- Деньги. Кредит. Банки.: учебное пособие / М.П. Владимирова, А.И. Козлов. – 2 – е изд., стер. – М.: КНОРУС, 2006. – 288 с.

- Щегорцов, В. А. Деньги, кредит, банки [Электронный ресурс] : Учебник для вузов / В. А. Щегорцов, В. А. Таран; под ред. проф. В. А. Щегорцова. - М. : ЮНИТИ-ДАНА, 2012. - 416 с.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Неполноценные деньги

- Неполноценные деньги (бумажные и кредитные деньги)

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения

- Кредитные деньги и кредитные орудия обращения, характеристика их видов

![Кредитные деньги и кредитные орудия обращения [10.09.14]](/files/works_screen/1/74/20.png)