Главная » Бесплатные рефераты » Бесплатные рефераты по деньгам, кредиту, банкам »

Сберегательный банк Российской Федерации

Тема: Сберегательный банк Российской Федерации

Раздел: Бесплатные рефераты по деньгам, кредиту, банкам

Тип: Контрольная работа | Размер: 151.18K | Скачано: 286 | Добавлен 15.10.14 в 15:55 | Рейтинг: 0 | Еще Контрольные работы

Содержание

1. Теоретическая часть 3

1.2 Организационная структура Сберегательного банка Российской Федерации. История его развития 3

1.3 Пассивные операции Сберегательного банка Российской Федерации 9

1.4 Активные операции Сберегательного банка Российской Федерации 13

2. Практическая часть 19

2.1 Тест 19

2.2 Задача 20

Список использованной литературы 21

Теоретическая часть

Организационная структура Сберегательного банка Российской Федерации.

История Сбербанка России начинается с именного указа царя Николая от 1841 года об учреждении сберегательных касс, первая из которых открылась в Санкт-Петербурге в 1842 году. Спустя полтора века — в 1987 году — на базе государственных трудовых сберегательных касс создан специализированный Банк трудовых сбережений и кредитования населения — Сбербанк СССР, который обслуживал также и юридические лица. В состав Сбербанка СССР входили 15 республиканских банков, в том числе Российский республиканский банк.

В июле 1990 года постановлением Верховного Совета РСФСР Российский республиканский банк Сбербанка СССР был объявлен собственностью РСФСР. В декабре 1990 года он был преобразован в акционерный коммерческий банк, юридически учрежденный на общем собрании акционеров 22 марта 1991 года. В 1991 году Сбербанк перешел в собственность ЦБ РФ и был зарегистрирован как «Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России)».

Сбербанк и по сей день является любимым детищем Банка России, которому принадлежит свыше 52% акций.Во многом благодаря поддержке Банка России и повышению комиссий за расчетное обслуживание, Сбербанку удалось выдержать дефолт по ГКО-ОФЗ 1998 года. В результате недавно проведенного IPO в руках институциональных инвесторов оказалось 33% акций, у частных лиц — 5%. Всего у банка 273 тысячи акционеров.

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют более четверти банковской системы страны (26,8%), а доля в банковском капитале находится на уровне 20,1% (1 января 2013 г.) Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. Привлечение средств частных клиентов и обеспечение их сохранности является основой бизнеса Сбербанка, а развитие взаимовыгодных отношений с вкладчиками – залогом его успешной работы. По итогам 2012 года 46,6% хранящихся в российских банках сбережений граждан доверены Сбербанку.

Фирменное (полное официальное) наименование банка:

Акционерный коммерческий Сберегательный банк Российской Федерации (открытое акционерное общество).

Сокращенное наименование банка: Сбербанк России.

Банк является юридическим лицом и со своими филиалами составляет единую систему Сбербанка России.

Кредитный портфель Сбербанка включает в себя около трети всех выданных в стране кредитов (32% розничных и 32,9% корпоративных кредитов). В 2011 году Сбербанк активно кредитовал крупнейших корпоративных клиентов, предоставляя средства на финансирование текущей деятельности и инвестиционных программ, рефинансирование кредитов в других банках, приобретение активов и совершение сделок по слиянию и поглощению, финансирование лизинговых сделок, расходов по участию в тендерах, строительства жилья. Как и в предыдущие годы, Сбербанк принимал непосредственное участие в реализации государственных программ. Высшее руководство Сбербанка приняло решение об улучшении качества клиентского сервиса. Прием платежей населения остается наиболее востребованной услугой среди населения. Было принято платежей на сумму 1 млрд. руб., объем платежей за год превысил 1,8 трлн руб. (из них 74% приняты по биллинговой технологии).

Сбербанк России обладает уникальной филиальной сетью: в настоящее время в нее входят 17 территориальных банков и около 19 тысяч подразделений по всей стране. Сбербанк постоянно развивает торговое и экспортное финансирование, и к 2014 году планирует увеличить до 5% долю чистой прибыли, полученной за пределами России. Дочерние банки Сбербанка России работают в Казахстане, на Украине и в Беларуси. В соответствии со Стратегией развития, Сбербанк России расширил свое международное присутствие, открыв представительство в Германии и филиал в Индии, а также зарегистрировав представительство в Китае.

В 2012 году Сбербанк приобрел Volksbank International и открыл сразу 9 представительств в Центральной и Восточной Европе.

Июнь 2012 года открыл новую страницу в истории банка. Приобретение контрольного пакета акций (99,85%) банка DenizBank стало крупнейшей сделкой, заключенной за весь период существования Сбербанка.

В том же году Сбербанк закончил сделку по слиянию с компанией Тройка Диалог. Это объединение дало возможность использования более современных и сложноструктурированных глобальных банковских продуктов, расширения своих возможностей в финансовом консультировании клиентов, выхода на новый уровень разработки стратегии и инновационных проектов. Такие конкурентные преимущества способствовали появлению безусловного лидера на российском рынке банковских услуг.

Отметим, что в июне 2011 года Г. Греффу (Президенту, Председателю Правления Сбербанка) присудили премию в номинации «Коммерсант-Возрождение», как самому успешному коммерсанту года, осуществившему наиболее эффективный кризисный менеджмент и обеспечившему возрождение качества активов.

Филиалы Сбербанка России не наделены правами юридических лиц и действуют на основании Положений, утверждаемых Правлением Сбербанка России, имеют баланс, который входит в баланс Сбербанка России.

Сберегательный банк России как головная контора организует работу низовых подразделений банка. При этом выполняются задачи:

- исследование и анализ деятельности учреждений банка;

- разработка предложений по определению приоритетных направлений развития, текущее и стратегическое планирование, управление рисками, активами и пассивами банка;

- изучение экономики и финансового рынка страны;

- обеспечение системы Сбербанка России информацией о деятельности его учреждений;

- управление кредитными ресурсами и внутрисистемными финансовыми потоками.

Кроме того, Сбербанк России совместно с другими службами проводит маркетинговый анализ, ориентированный на изучение конъюнктуры региональных рынков, потребностей и запросов клиентов, разработку и совершенствование банковских продуктов и услуг.

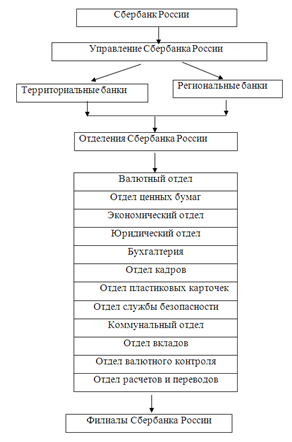

Структура Сбербанка России представлена на рис. 1.

Рис. 1 Структура Сбербанка России

- Органами управления Банком являются:

- Общее собрание акционеров;

- Наблюдательный совет Банка;

- Коллегиальный исполнительный орган: Правление Банка;

- Единоличный исполнительный орган: Президент, Председатель Правления Банка.

Общее собрание акционеров является высшим органом управления Банком.

Структурными подразделениями Сберегательного банка являются территориальные банки, в состав которых входят отделения, которые в свою очередь могут иметь филиалы. В основу структурной организации положен территориальный принцип.

Территориальные банки выполняют следующие основные функции:

- управление бухгалтерского учета и отчетности, обеспечивает контроль за использованием собственных и привлеченных ресурсов и управление ими, контроль за наличием и движением имущества банка и прочих материальных ценностей, формирование полной и достоверной информации о состоянии расчетов, ценных бумаг, обязательств, финансовых результатов, резервов;

- территориальный расчетный центр, задачей которого является ведение счетов отделений и обеспечение проведения расчетных операций, в т.ч. внутрибанковских;

- экономическое управление, выполняющее функции систематизации и обобщения экономической информации в целом по территориальному банку, анализа экономических нормативов деятельности банка, анализа финансово-хозяйственной деятельности, выявляет причины, влияющие на прибыль, и разрабатывает предложения по ее увеличению, изучает эффективность совершаемых операций и оказываемых услуг;

- управление кредитования, собирает и обобщает информацию о выданных кредитах в целом по территориальному банку, готовит представление и осуществляет выдачу кредитов по решению Кредитного комитета, контролирует использование и возврат кредитов;

- контрольно-ревизионное управление, осуществляет внутренний контроль за деятельностью других подразделений банка, путем проведения документарных ревизий;

- юридическое управление, обеспечивает правовое обеспечение деятельности банка в целом и каждого отдельного подразделения;

- управление вкладов и расчетов, проводит аналитическую работу по сбору, обобщению, систематизации и координации работы по обслуживанию клиентов банка, как юридических, так и физических лиц;

- управление ценных бумаг и инвестиций, проводит методологическую работу по операциям с ценными бумагами, осуществляет сбор и анализ информации по осуществляемым операциям, непосредственно проводит операции по покупке, продаже, хранению ценных бумаг;

- валютное управление, собирает, систематизирует и организует работу по операциям с иностранной валютой, осуществляет методологическую работу;

- управление безопасности, обеспечивает внутреннюю, информационную и общую безопасность деятельности банка;

- управление инкассации и кассового хозяйства, занимается сбором, доставкой и сопровождением денежных средств при перемещении их между различными подразделениями банка и вне банковских подразделений, осуществляет сбор и систематизацию информации о движении денежных средств в целом по банку;

- управление развития материально-технической базы;

- управление по работе с персоналом и организационно-административным вопросам;

- операционное управление, занимает особое место среди подразделений территориального банка, выполняя функции по предоставлению реальных банковских услуг юридическим и физическим лицам, в то же время является базовым для осуществления функций большинства ранее рассмотренных управлений и отработки методологии проведения банковских операций в системе Сбербанка

Процентные ставки по кредитным программам, реализуемым Сбербанком России, в сравнении с другими банками несколько ниже. Особенностью банка является то, что процентная ставка по кредитам остается фиксированной в течение всего срока. Профессиональное обслуживание и быстрота принятия решения – вот что выгодно отличает Сбербанк России от других банков. Валюта кредитования может быть на выбор – рубль, доллар или евро.

Наиболее распространенные услуги кредитования:

- Покупка квартиры в кредит - квартиры в ипотека

- Ипотечный кредит – покупка недвижимости под залог

- Автокредитование для частных лиц - автокредит

- Потребительский кредит

- Пенсионный кредит

- Кредит на недвижимость

- Кредиты бизнесу

- Кредит под залог ценных бумаг

- Лизинг

Пассивные операции Сберегательного банка Российской Федерации

Пассивные операции Сбербанка заключаются в управлении собственными финансовыми ресурсами и в привлечении ресурсов посредством, в основном, банковских вкладов (депозитов) и кредитов.

Собственные финансовые ресурсы Сбербанка России включают в себя:

- Уставный капитал;

- Резервные, специальные и страховые фонды и резервы;

- Нераспределенную прибыль;

- Амортизацию основных фондов;

Основные и наиболее значимые собственные финансовые ресурсы Сбербанка России - это акционерный и резервный капитал, а также нераспределенная прибыль. По данным официального сайта Сбербанка России за I квартал 2013 года относительно I квартала 2012 года чистая прибыль составила 97,4 млрд. руб.

Акционерный капитал Сбербанка России, начиная с 1991 года, сформирован путем выпуска обыкновенных и привилегированных акций

Общее количество акционеров составляет примерно 273 тыс.

Привлеченные финансовые ресурсы Сбербанка России:

1. Срочные вклады (депозиты);

2. Депозиты до востребования;

3. Средства, поступившие от продажи ценных бумаг;

4. Кредиты других банков.

По данным официального сайта Сбербанка России по состоянию на 1 апреля 2013 года объем резервов по кредитам клиентов составил 613 млрд. руб. и превысил объем просроченной задолженности в 2,2 раза.

Объем вложений в ценные бумаги в марте сократился на 0,6%.

В марте, как и в феврале, наблюдался рост средств частных клиентов. За месяц их остаток вырос на 141 млрд. руб. или 2,1% как за счет вкладов, так и за счет сберегательных сертификатов. С начала года средства частных клиентов увеличились на 127 млрд. руб. Средства юридических лиц в марте сократились на 6,5% за счет остатков на расчетных счетах

Депозитная политика Сбербанка России направлена на увеличение заемных средств как физических лиц, так и юридических лиц.

Большая часть ресурсов Сбербанка сформирована за счет вкладов населения, представленных в основном вкладами до востребования, срочными и сберегательными вкладами, целевыми сбережениями, другими финансовыми инструментами. По вкладам до востребования допускается беспрепятственное изъятие денежных средств в любой сумме.

Срочные вклады - это вклады, по которым устанавливается определенный срок хранения (он варьируется от нескольких месяцев до нескольких лет). По некоторым видам таких вкладов не допускается пополнение или частичное изъятие денежных средств. Вклад хранится в первоначально внесенной сумме и выплачивается полностью вместе с процентами.

Благодаря срочности вкладов банк может более точно планировать их использование в своем обороте. Поэтому процентные ставки по таким счетам выше, чем по вкладам до востребования

Основными характеристиками срочных вкладов являются минимальная и максимальная суммы вкладов, срок размещения, величина процента и порядок его выплаты. Следующей характеристикой вкладов является величина процентной ставки, которая, как правило, оказывается определяющей при выборе клиентом того или иного кредитного учреждения.

Помимо рублевых вкладов в Сбербанке получили широкое распространение валютные вклады, а также мультивалютные – вклады в американских долларах, евро и российских рублях вместе. По длительности валютные вклады превышают рублевые и начинаются, как правило, с трехмесячного периода и выше.

Важную роль для банка играют такие финансовые инструменты, как векселя, депозитные и сберегательные сертификаты. Они дают возможность клиентам не только разместить на определенное время свои денежные средства, но и использовать некоторые из них, в частности банковские векселя, в качестве средства проведения расчетов. Высокая ликвидность в сочетании с доходностью составляет основное преимущество этих финансовых инструментов

Расчетные возможности векселей и сертификатов не используются из-за отсутствия общепризнанных эмитентов (кроме Сбербанка), обладающих бесспорной надежностью и разветвленной сетью филиалов, куда можно было бы предъявить указанные ценные бумаги для учета.

Сбербанк выпускает простой рублевый и валютный вексель, а также конвертируемый вексель. В зависимости от формы получаемых по векселям доходов простой рублевый и валютный векселя могут быть двух разновидностей: процентный и дисконтный. Доход по процентному векселю формируется за счет процентов, начисляемых на вексельную сумму (номинал); доход по дисконтному векселю - за счет дисконта т.е. разницы между вексельной суммой (номиналом) и ценой реализации. Размер процентной ставки зависит от суммы и срока размещения денежных средств и может быть реализован как резидентам РФ - юридическим и физическим лицам, так и нерезидентам. Право требования по векселю может быть неоднократно переуступлено посредством оформления передаточной надписи (индоссамента) юридическому или физическому лицу, в том числе предпринимателю без образования юридического лица. Вместе с тем векселя и сберегательные сертификаты являются менее эффективными сберегательными инструментами, чем простые срочные вклады. Векселя невыгодны для вкладчика, поскольку доход по ним облагается налогом, тогда как доход, полученный по вкладам, налогообложению не подлежит. Чтобы компенсировать вкладчику потери от налогообложения, банк должен был бы увеличить ставку по векселю

Доход по сберегательным сертификатам налогом не облагается, но их выпуск связан с обязательной регистрацией в Центральном банке РФ, что неудобно. Кроме того, сертификаты должны быть выполнены на бланках, обеспечивающих необходимую защиту от подделки. Срок их обращения от 3 месяцев до 2,5 лет.

Для улучшения структуры привлеченных средств и предоставления конкурентных ценовых условий для инвестиций в реальный сектор экономики банк предлагает расширить операции с корпоративными клиентами. Для индивидуальных предпринимателей и малого бизнеса предлагается стандартный портфель продуктов, доступный во всех регионах России, для средних и крупных компаний - система комплексного обслуживания на основе гибких технологий «клиент - банк», предусматривающих максимальную адаптацию технологических возможностей банка к требованиям клиента; для бюджетных организаций - полный набор качественных операций и услуг по минимальным ценам, а также специальные условия, ориентированные на страховые компании и негосударственные пенсионные фонды, региональные биржи.

Для юридических лиц предусматривается выпуск депозитного сертификата, представляющего собой именную ценную бумагу, удостоверяющую сумму депозита, внесенного в Сбербанк России, и права вкладчика (юридического лица или предпринимателя без образования юридического лица) на получение по истечении установленного срока суммы депозита и обусловленных в сертификате процентов. Депозитный сертификат выпускается в валюте РФ. Размер процентной ставки зависит от суммы, перечисляемой клиентом, и срока денежных средств. Права, удостоверенные именным депозитным сертификатом, передаются в порядке, установленном для уступки требования (цессии). Все эти операции позволяют создать ресурсную основу для расширения инвестиций в реальный сектор экономики и снижения собственных процентных рисков. В качестве основных приоритетов при формировании ресурсной базы банк выделяет удлинение сроков привлечения средств, снижение общей стоимости ресурсов, оптимизацию структуры привлечения ресурсов

Активные операции Сберегательного банка Российской Федерации

Активные операции Сбербанка представляют собой операции по размещению привлеченных и собственных средств банка в целях получения дохода. Поддерживается соотношение между тремя основными направлениями деятельности в области размещения ресурсов: кредитование физических лиц с целью расширения личного потребления, решения жилищных и социальных проблем граждан; кредитование, проектное финансирование и вложения в долговые ценные бумаги юридических лиц с целью увеличения объемов инвестиций в реальный сектор экономики; инвестиции в государственные ценные бумаги, кредитование и участие в реализации целевых государственных и региональных проектов с целью повышения доходности, ликвидности, снижения валютных и рыночных рисков

Заемщиками ссуд выступают юридические и физические лица. Сбербанк предоставляет кредиты заемщикам на цели, предусмотренные их уставом для осуществления текущей и инвестиционной деятельности. Приоритетом при формировании кредитного портфеля пользуются акционеры и заемщики, имеющие в банке расчетные и текущие счета. Предоставленные банком кредиты основываются на учете необходимых потребностей заемщиков в средствах, наличии достаточных гарантий для своевременного их возврата. Банк предоставляет кредиты в пределах собственных средств на основе минимизации и диверсификации кредитных рисков, обеспечивая сбалансированность размещаемых и привлекаемых ресурсов по срокам и объемам.

Кредиты в Сбербанке могут различаться по следующим критериям: в зависимости от целей предоставления; по типу заемщиков, сроков, характера обеспечения, методов погашения, способов предоставления и по другим показателям.

Сбербанк выдаёт следующие виды кредитов:

- Кредит на неотложные нужды;

- Доверительный кредит;

- Жилищные кредиты (ипотечные);

- Корпоративный кредит;

- Кредит под залог ценных бумаг;

- Автокредит;

- Образовательный кредит;

- Пенсионный кредит и др.

Максимальный размер кредита для каждого заемщика определяется на основании оценки его платежеспособности и предоставленного обеспечения возврата кредита, а также с учетом его благонадежности.

При кредитовании корпоративных клиентов банк ориентируется на развитие взаимоотношений с крупными предприятиями реального сектора экономики и федерально-значимыми структурами; предприятиями топливно-энергетического комплекса; экспортерами и импортерами; предприятиями военно-технической сферы; предприятиями, осуществляющими реализацию строительных проектов; торговыми и торгово-посредническими предприятиями; предприятиями сферы услуг. Кредитование корпоративных клиентов осуществляется по следующим направлениям: краткосрочное коммерческое кредитование, инвестиционное кредитование и проектное финансирование, овердрафтное и вексельное кредитования.

Сбербанк расширяет свои контакты с западными банками и национальными страховыми агентствами соответствующих стран по вопросам финансирования закупок импортного оборудования российскими предприятиями. Сбербанк рассматривает кредитные линии в качестве дополнительной услуги клиентам банка, предоставляющей возможность снижать затраты, связанные с покупкой импортного оборудования. Это возможно только при наличии у банка кредитных линий, заключенных с банками стран, осуществляющих экспорт в нашу страну. Причем финансовые издержки, связанные с закупкой оборудования, у конкурентов из разных стран будут приблизительно одинаковыми, а их размер не станет определяющим при выборе оборудования, как это происходит сейчас. Поэтому банк рассматривает целесообразность заключения целого ряда соглашений по кредитным линиям.

Инвестиционное кредитование становится важным инструментом завоевания наиболее привлекательного сегмента рынка - крупных и кредитоспособных клиентов страны. Оно заключается в среднесрочном кредитовании инвестиционных программ российских предприятий по перевооружению и модернизации действующих производств, направленных на улучшение качества выпускаемой продукции и повышение ее конкурентоспособности на российском и мировом рынках, а также предприятий добывающей промышленности, в том числе осваивающих новые месторождения. Увеличение объемов долгосрочных кредитных продуктов определяется необходимостью строгого соблюдения установленных Банком России нормативов ликвидности и потребностей реального сектора экономики.

Также Сбербанк развивает проектное финансирование. В настоящее время ведется работа с относительно небольшими (до 10 млн долл. США) проектами со сроками возврата кредитов до 5 лет, что прежде всего объясняется существующей структурой Фондирования. Однако открывающиеся возможности по привлечению капитала (как внутри страны, так и из-за рубежа) позволяют надеяться на значительное развитие этого направления и по объемам операций, и по предложению таких условий финансирования Российских клиентов, которые способствовали бы расширению спектра проектов и включению в него особо капиталоемких, долгосрочных и относительно низкорентабельных. Это может быть строительство аэропортов, нефтегазопроводов, морских портов и терминалов, судов, разработка нефтегазовых месторождений и т.п.

Синдицированное кредитование. В настоящее время возникает необходимость по совместной реализации банками крупных проектов. Как правило, это проекты, реализуемые крупными предприятиями, или проекты «с нуля». Участие в них банков возможно как с точки зрения увеличения размеров кредита, так и с точки зрения распределения рисков по проекту.

Овердрафтное кредитование осуществляется банком для оплаты расчетных документов клиента (платежных поручений, аккредитивов, акцептованных клиентом платежных требований, чеков на получение наличных средств) при отсутствии или недостаточности средств на его счете. Овердрафты предоставляются юридическим лицам (за исключением кредитных организаций), находящимся на расчетно-кассовом обслуживании в банке, имеющим постоянные обороты по счетам, безупречную кредитную историю, а также устойчивое финансовое положение. При этом не требуется предоставления бизнес-планов и технико-экономического обоснования, а также обязательного оформления обеспечения. Овердрафтный кредит предоставляется в пределах установленного банком лимита, размер которого определяется в процентах от величины среднемесячных кредитовых оборотов по клиентским счетам и на срок не более 30 календарных дней .

Операции по кредитованию федеральных структур и органов исполнительной власти субъектов РФ осуществляются в рамках лимитов риска, установленных для региональных исполнительных органов и отдельных заемщиков федерального уровня с учетом кредитной истории, состояния бюджетов и др. Банк осуществляет кредитование государственных программ и проектов, реализуемых на коммерческой основе и обеспеченных источником возврата вложенных средств.

Кредиты юридическим лицам и малому бизнесу выдаются на финансирование коммерческих и производственных программ, пополнение оборотных средств, кредитование внешнеторговых операций, включая предэкспортное финансирование.

Процентные ставки по кредитам устанавливаются в зависимости от конъектуры денежного рынка, срока кредитования, обеспеченности кредита, количества используемых услуг Банка, объема поступлений денежных средств на счета предприятий - заемщиков в Банке.

В целях оптимизации расчетов с контрагентами предоставляются все виды банковских гарантий, принятые в международной практике:

- исполнения платежных обязательств по договору (в т.ч. кредитному);

- надлежащего исполнения контракта;

- возврата аванса;

- тендерная гарантия;

- гарантия в пользу таможенного органа.

Основными видами операций с ценными бумагами Сбербанка России являются:

- Брокерское обслуживание юридических и физических лиц;

- Доверительное управление ценными бумагами;

- Организация выпуска и размещения корпоративных облигационных займов (андеррайтинг);

- Продажа инвестиционных паев.

Сбербанк России предлагает юридическим и физическим лицам брокерские услуги по проведению операций с ценными бумагами, обращающимися на Московской межбанковской валютной бирже (ММВБ) за фиксированный размер комиссионного вознаграждения Банка и комиссионный сбор ММВБ.

Доход по ценным бумагам включает в себя дивидендные выплаты, осуществляемые их эмитентами, но преимущественно образуется за счет курсовой разницы между ценами продажи и покупки ценных бумаг и в определяющей степени зависит от принимаемых инвестиционных решений.

Банк взимает вознаграждение за доверительное управление ценными бумагами в зависимости от вида и типа активов. Размер вознаграждения колеблется от 1-2% годовых от рыночной стоимости актива и плюс 10-20% от прироста активов на конец года.

Банк предлагает своим клиентам (юридическим лицам) услуги по организации выпуска и размещения корпоративных облигационных займов. Перечень услуг предусматривает участие специалистов банка во всех этапах жизни облигационного займа, начиная с принятия решения о выпуске и до его погашения:

Специалисты Банка оказывают содействие компании-эмитенту в подготовке документов, необходимых для государственной регистрации выпуска, а также в прохождении самой процедуры регистрации;

Банк берет на себя организацию размещения ценных бумаг через организаторов торговли, а также на внебиржевом рынке;

Банк организует вторичное обращение ценных бумаг, эмитированных клиентом, обеспечивает ликвидность рынка, выполняя функции маркет-мейкера;

Банк выполнит функции платежного агента, уполномоченного депозитария.

Практическая часть

Тест

А. Валютная интервенция – это:

1. Покупка Центральным банком ценных бумаг.

2. Продажа Центральным банком ценных бумаг.

3. Покупка Центральным банком иностранной валюты.

4. Продажа Центральным банком иностранной валюты.

Ответ: 3, 4.

Валютная интервенция – это значительное разовое целенаправленное воздействие центрального банка страны на валютный рынок и валютный курс, осуществляемое путем продажи или закупки банком крупных партий иностранной валюты.

Валютная интервенция осуществляется для регулирования курса иностранных валют в интересах государства.

Б. Норма процента определяется:

1. Как отношение ссуды к сумме капитала.

2. Как отношение суммы годового дохода к сумме капитала, отданного в суду.

3.Как отношение суммы годового дохода к издержкам ссудного капитала.

Ответ: 2.

Норма процента — это отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита.

Задача

Денежная база – 3484 млрд. руб., наличные деньги вне банков

(агрегат М0) – 2352 млрд. руб., депозиты до востребования и срочные – 5357 млрд. руб., депозиты в иностранной валюте – 1130 млрд. руб.

Рассчитать:

а) объем денежной массы в национальном определении (агрегат М2);

б) объем денежной массы по методологии денежного обзора (агрегат М2Х);

в) величину денежного мультипликатора.

Решение:

ДБ – 3484 млрд. руб.

М0 – 2352 млрд. руб.

Депозиты до востребования и срочные – 5357 млрд. руб.

Депозиты в иностранной валюте – 1130 млрд. руб.

а) М2 = М0 + Депозиты до востребования + срочные=2352 млрд. руб. + 5357 млрд. руб. = 7709 млрд. руб.

б) М2Х = М2 + Депозиты в иностранной валюте = 7709 млрд. руб. + 1130 млрд. руб. = 8839 млрд. руб.

в) Величина денежного мультипликатора = М2 / ДБ = 7709 млрд. руб. / 3484 млрд. руб. = 2,2

Ответ: а) 7709 млрд. руб., б) 8839 млрд. руб., в) 2,2.

Список использованной литературы

- Устав Акционерного коммерческого Сберегательного банка РФ;

- Деньги, кредит, банки. Учебное пособие для студентов вузов / Герасименко В.И., 2009 г. -308с.;

- Журнал, периодическое издание банковской системы «Деньги и кредит», статья Турбанова А.В. «Перспективы развития Сбербанка России», № 02 2013 г.;

- Национальный банковский журнал «NBJ», статья Куликова С.П. «Сбербанк сегодня», №11 2012 г.;

- Журнал «Финансы и кредит», статья Сухожилова Р.В. «Финансовая прочность Сбербанка», №14 20012г.;

- Официальный сайт Сберегательного банка России www.sbrf.ru;

- Банковское дело: Учебник . - 2-е изд., перераб. и доп./ Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2005. - 672 с

- Компьютерная обучающая программа. Деньги, кредит, банки. http://repository.vzfei.ru

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Сберегательный банк Российской Федерации [15.10.14]](/files/works_screen/1/79/72.png)