Главная » Бесплатные рефераты » Бесплатные рефераты по налогам и налогообложению »

Выездная налоговая проверка

Тема: Выездная налоговая проверка

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Контрольная работа | Размер: 87.73K | Скачано: 367 | Добавлен 01.05.14 в 11:25 | Рейтинг: 0 | Еще Контрольные работы

СОДЕРЖАНИЕ

|

|

|

|

|

|

|

|

|

|

|

|

Список использованных источников |

|

|

|

|

1. Понятие и сущность выездной налоговой проверки

Правовому регулированию порядка проведения выездных налоговых проверок и оформления их результатов посвящен ряд статей гл. 14 НК РФ «Налоговый контроль», в частности статьи 87,89,100, однако нормы, содержащиеся в НК РФ, затрагивают только основные, принципиальные моменты взаимоотношений налоговиков и налогоплательщиков. Территориальные налоговые органы при назначении выездных проверок, их проведении и вынесении результатов применяют положения, содержащиеся в приказах и методических указаниях МНС РФ, которых немало. Основными из них являются: приказы МНС РФ от 08.10.99 № АП-3-16/318 "Об утверждении Порядка назначения выездных налоговых проверок" и от 10.04.00 № АП-3-16/138 "Об утверждении Инструкции Министерства Российской Федерации по налогам и сборам от 10.04.00 № 60 "О порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах".

Выездная налоговая проверка – это проверка с выходом на предприятие и изучением всех документов, относящихся к предмету проверки.

Такая проверка проводятся налоговыми органами с участием органов внутренних дел с целью выявления и пресечения нарушений законодательства о налогах и сборах.

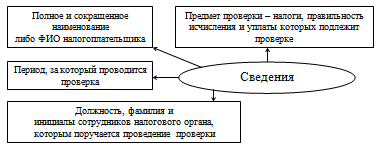

Выездная проверка может проводиться по месту нахождения налогового органа в случае невозможности предоставления подконтрольным объектом помещении для проведения проверки. Выездная налоговая проверка проводится на основании решения руководителя налогового органа. Это решение должно содержать сведения, представленные на рисунке 1.

Рисунок 1. Сведения, необходимые руководителю налогового органа для решения о проведении выездной проверки

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. В рамках выездной проверки может быть проведен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки. Налоговые органы не имеют право проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период. Выездная проверка не может продолжаться более двух месяцев. Этот срок может быть продлен до четырех месяцев, а в исключительных случаях – до шести месяцев. Срок проведения выездной проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

2. Порядок назначения и проведения выездной проверки

Основанием для начала проверки является оформленное соответствующим образом решение руководителя (заместителя руководителя) налогового органа. Решение руководителя (его заместителя) вышестоящего налогового органа о назначении повторной проверки в порядке контроля за деятельностью налогового органа оформляется в виде мотивированного постановления, которое помимо реквизитов, предусмотренных для решения о назначении проверки, должно содержать ссылку на обстоятельства, явившиеся основанием для повторной проверки.

Порядок проведения выездной налоговой проверки сформулирован в положениях ст.89 Налогового кодекса. Согласно п.12 ст.89 НК РФ, проверяемая организация должна обеспечить возможность должностных лиц ИФНС, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов. Так же, при проведении выездной проверки у организации могут быть истребованы необходимые для проверки документы в соответствии со ст.93 НК РФ. При этом в соответствии с п.3 ст.93 НК РФ, копии всех подтверждающих документов должны быть представлены в ИФНС в течение 10 рабочих дней со дня вручения соответствующего Требования.

Нередко случается так, что компания технически не успевает изготовить столько копий в отведенный срок. Нужно помнить, что если исполнить требование ИФНС в десятидневный срок невозможно, то можно направить в ИФНС письмо с просьбой продлить срок подготовки затребованных документов с учетом технических возможностей организации. Такой запрос необходимо отправить на следующий день после получения требования о предоставлении документов. Именно этот срок предусмотрен ст.93 НК РФ, для организаций, которые по объективным причинам не могут предоставить документы в течение 10 дней.

На основании письменного обращения компании ИФНС может продлить десятидневный срок. О своем решении – продлить или не продлевать срок, ИФНС уведомит налогоплательщика в письменном виде. Кроме письма об увеличении сроков, так же рекомендуется устное общение с проверяющим инспектором или начальником ИФНС. Обычно инспекция входит в положение налогоплательщика, но бывают и случаи отказов, которые, к сожалению, бессмысленно оспаривать в самой ИФНС. При этом у налогоплательщика всегда есть возможность подать возражение (или жалобу) в вышестоящую налоговую инспекцию и обратиться в суд, в случае наложения ИФНС штрафных санкций за несвоевременное предоставление документов.

В соответствии с п.1 ст.126 НК РФ, штраф за не предоставление документов составляет 200 руб. за каждый не предоставленный документ.

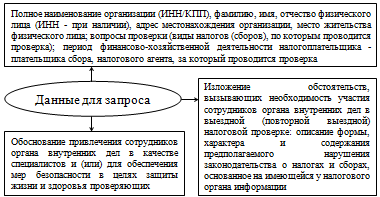

Сотрудники органов внутренних дел принимают участие в выездных налоговых проверках на основании мотивированного запроса налогового органа, подписанного руководителем (заместителем руководителя) налогового органа. Мотивированный запрос налогового органа об участии сотрудников органов внутренних дел в выездной (повторной выездной) налоговой проверке может быть направлен в орган внутренних дел, как перед началом налоговой проверки, так и в процессе ее проведения. Основаниями для направления указанного мотивированного запроса могут являться:

- наличие у налогового органа данных, свидетельствующих о возможных нарушениях налогоплательщиками, плательщиками сборов, налоговыми агентами законодательства о налогах и сборах и необходимости проверки указанных данных с участием специалистов-ревизоров и (или) сотрудников оперативных подразделений;

- назначение выездной (повторной выездной) налоговой проверки на основании материалов о нарушениях законодательства о налогах и сборах, направленных органом внутренних дел в налоговый орган, для принятия по ним решения в соответствии с пунктом 2 статьи 36 Налогового кодекса;

- необходимость привлечения сотрудников органа внутренних дел в качестве специалистов для участия в проведении конкретных действий по осуществлению налогового контроля;

- необходимость содействия должностным лицам налогового органа, проводящим проверку, в случаях воспрепятствования их законной деятельности, а также обеспечения мер безопасности в целях защиты жизни и здоровья указанных лиц при исполнении ими должностных обязанностей

Запрос налогового органа должен содержать данные, представленные на рисунке 2.

Рисунок 2. Данные, необходимые для запроса налогового органа

Не позднее пяти дней со дня поступления запроса налогового органа орган внутренних дел направляет налоговому органу информацию о сотрудниках, назначенных для участия в выездной налоговой проверке, или мотивированный отказ от участия в указанной проверке.

Основаниями для отказа по запросу налогового органа об участии органа внутренних дел в выездной налоговой проверке могут являться:

- отсутствие в запросе налогового органа фактов, свидетельствующих о возможных нарушениях организациями и физическими лицами законодательства о налогах и сборах;

- несоответствие изложенной в запросе налогового органа цели привлечения сотрудников органа внутренних дел для участия в проверке компетенции органов внутренних дел;

- отсутствие обоснования необходимости привлечения сотрудников органа внутренних дел в качестве специалистов и (или) для обеспечения мер безопасности в целях защиты жизни и здоровья проверяющих.

В целях обеспечения координации действий участников выездной (повторной выездной) налоговой проверки непосредственно перед ее началом должностными лицами налогового органа и сотрудниками органа внутренних дел, назначенными для участия в ее проведении, проводится рабочее совещание, на котором вырабатываются и согласуются основные направления проведения предстоящей проверки, составляется аналитическая схема выявления нарушений налогоплательщиком, плательщиком сборов, налоговым агентом законодательства о налогах и сборах, по которым имеется соответствующая информация, а также вопросы организации и тактики осуществления мер безопасности в целях защиты жизни и здоровья проверяющих.

При проведении выездной (повторной выездной) налоговой проверки проверяющие действуют в пределах прав и обязанностей, предоставленных им законодательством Российской Федерации. В случае если проверкой установлены факты нарушения законодательства о налогах и сборах, проверяющими должны быть приняты необходимые меры по сбору доказательств. В установленном порядке производится снятие копий с документов и файлов, свидетельствующих о совершении нарушения законодательства о налогах и сборах, истребование недостающих документов, выемка документов и предметов, в том числе электронных носителей информации, проведение встречных проверок, допросы свидетелей и другие действия, предусмотренные НК РФ и Законом "О налоговых органах Российской Федерации".

3. Процедура проведения выездных налоговых проверок для физических лиц

Выездная налоговая проверка физического лица, не являющегося индивидуальным предпринимателем, ввиду особой специфики данного субъекта, а также прав других лиц, проживающих в жилых помещениях проверяемого физического лица, имеет свои особенности. Представители налоговых органов не могут находиться в этих жилых помещениях помимо или против воли проживающих в них физических лиц. Соответственно, в отсутствие такого согласия выездная налоговая проверка, будет проводиться по месту нахождения налогового органа.

В случае, если налогоплательщик - физическое лицо препятствует проведению проверки, пп. 7 п. 1 ст. 31 НК РФ предусмотрено, что налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками, расчетным путем, на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа допустить должностных лиц налогового органа к осмотру производственных, складских торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Выездная проверка налогоплательщика проводится в течение 2 месяцев. Срок проведения выездной проверки может быть продлен до 4 или 6 месяцев в следующих случаях:

- налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

- на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

- вы не представили в установленный срок документы по требованию налоговых органов;

- имеются иные обстоятельства.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

В некоторых случаях срок выездной проверки может быть приостановлен (общий срок приостановления проведения выездной налоговой проверки не может превышать 6 месяцев), при этом перечень таких случаев строго определен:

- в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

- в связи с необходимостью проведения экспертизы;

- перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов.

В последний день проведения выездной проверки составляется справка о проведенной выездной налоговой проверке (Приложение 1). Дата составления справки (дата справки) фиксирует окончание выездной проверки.

По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки (с необходимыми приложениями) направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица и датой вручения этого акта в этом случае будет шестой день, считая с даты отправки заказного письма.

В таблице 1 представлены процедуры, возможные при проведении выездной налоговой проверки физического лица.

4. Процедура проведения выездных налоговых проверок для юридических лиц

Выездная налоговая проверка в отношении консолидированной группы налогоплательщиков проводится в отношении налога на прибыль организаций.

Выездная проверка налогоплательщика проводится в течение 2 месяцев (в том числе организации с обособленными подразделениями). Самостоятельная выездная проверка филиала или представительства - в течение 1 месяца.

Срок проведения выездной проверки может быть продлен до 4 или 6 месяцев в следующих случаях:

- если вы имеете статус крупнейшего налогоплательщика;

- налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

- на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

- у вас несколько обособленных подразделений;

- вы не представили в установленный срок документы по требованию налоговых органов;

- имеются иные обстоятельства.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

В некоторых случаях срок выездной проверки может быть приостановлен (общий срок приостановления проведения выездной налоговой проверки не может превышать 6 месяцев), при этом перечень таких случаев строго определен:

- в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

- в связи с необходимостью проведения экспертизы;

- перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов.

В последний день проведения выездной проверки составляется справка о проведенной выездной налоговой проверке (Приложение 1). Дата составления справки (дата справки) фиксирует окончание выездной проверки.

По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки (с необходимыми приложениями) направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица и датой вручения этого акта в этом случае будет шестой день, считая с даты отправки заказного письма.

При проведении выездной налоговой проверки юридического лица возможны те же процедуры, что и для физического лица (см.табл.1)

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Налоговый кодекс РФ: Федеральный закон от 19 июля 2000 г. №117-ФЗ [Электронный ресурс] // Справочно-правовая система «Консультант Плюс».

- Приказ МНС РФ от 8 октября 1999 г. N АП-3-16/318 "Об утверждении Порядка назначения выездных налоговых проверок" [Текст]

- Приказ МНС РФ от 10 апреля 2000 г. N АП-3-16/138 "Об утверждении Инструкции Министерства Российской Федерации по налогам и сборам от 10.04.2000 N 60 "О порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах" [Текст]

- Майбуров И.А. Налоги и налогообложение. Изд. М.: Юнити-Дана 2011 г. – 558 с.

- Мамрукова О.И. Налоги и налогообложение: Учебное пособие. 8-е изд., перераб. М.: Омега-Л 2010 г. – 310 с.

- Пайзулаев И.Р. , Бушинская Т.В. Налоги и налогообложение в схемах и таблицах: учебное пособие. – М.: ВЗФЭИ, 2010 г.

- Пансков В.Г. Налоги и налогообложение. Теория и практика: учебник. – М.: Юрайт, 2010 г. – 592 с.

- Поляк Г.Б. Учебник Налоги и налогообложение. Изд. М.: Юрайт 2012 г. – 463 с.

- Черник Д.Г. Налоги и налогообложение: Учебное пособие. Изд. М.: Юнити-Дана 2010г. – 367 с.

Интернет-ресурсы:

- http://www.consultant.ru/ - (дата обращения 09.04.2014)

- ://www.nalog.ru - Сайт Федеральной налоговой службы (дата обращения 10.04.2014)

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Выездные налоговые проверки: порядок проведения

- Выездные налоговые проверки: порядок проведения

- Выездные налоговые проверки: порядок проведения

- Выездная налоговая проверка

- Выездные налоговые проверки: порядок проведения

- Методика проведения выездных налоговых проверок

- Выездные налоговые проверки

- Выездные налоговые проверки: порядок проведения

- Организация и проведение камеральных налоговых проверок

- Выездные налоговые проверки (Вариант №10)

![Выездная налоговая проверка [01.05.14]](/files/works_screen/1/67/46.png)