Главная » Бесплатные рефераты » Бесплатные рефераты по налогам и налогообложению »

Выездные налоговые проверки: порядок проведения

Тема: Выездные налоговые проверки: порядок проведения

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Контрольная работа | Размер: 54.08K | Скачано: 592 | Добавлен 16.04.12 в 09:18 | Рейтинг: 0 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Ярославль 2011

Содержание

Введение 3

Выездные налоговые проверки: порядок проведения 5

Заключение 21

Список использованной литературы 23

Приложение 1 25

Приложение 2 28

Введение

Бесперебойное финансирование предусмотренных бюджетами мероприятий требует систематического пополнения финансовых ресурсов на федеральном и местных уровнях. Это достигается в основном за счет уплаты юридическими и физическими лицами налогов и других обязательных платежей. В соответствии с действующим налоговым законодательством и другими нормативными актами плательщики обязаны уплачивать указанные платежи в установленных размерах и в определенные сроки.

Но, к сожалению, на практике юридические и физические лица допускают несвоевременную уплату налогов и других обязательных платежей в связи с рядом объективных и субъективных причин. Поэтому сегодня позитивное развитие основных составляющих налоговой политики государства, которыми являются снижение совокупной налоговой нагрузки и улучшение налогового администрирования, неразрывно связано с налоговым контролем.

Налоговый контроль - это специализированный (только в отношении налогов и сборов) государственный финансовый контроль, сущность которого состоит не только в проверке соблюдения налогового законодательства, но и в проверке правильности исчисления, полноты и своевременности уплаты налогов и сборов, а также в устранении выявленных нарушений. Налоговый контроль как одна из функций государственного управления представляет собой систему наблюдения за финансово-хозяйственной деятельностью налогоплательщиков с целью ее оптимизации для качественного исполнения законодательства о налогах и сборах.

Налоговый контроль использует разнообразные формы практической организации для наиболее эффективного выполнения стоящих перед ним задач. [6;341]

Основной и наиболее эффективной формой налогового контроля является выездная налоговая проверка, так как она основана на изучении объективных, фактических данных, которые не всегда предоставляются налогоплательщиками в налоговые органы из-за нежелания уплачивать налоги и, тем самым, снижать свое финансовое благополучие.

Экономика не в состоянии нормально функционировать, если бизнес не развивается в легальных формах, а правительство не способно собирать налоги. Поэтому проведение выездных налоговых проверок позволяет наиболее полно и обстоятельно проверить правильность уплаты налогов и сборов, выявить предприятия, работающие в теневой экономике. При этом важно, чтобы выездные налоговые проверки отвечали требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов.

Рассмотрение норм, регулирующих проведение выездных налоговых проверок является актуальным, поскольку затрагивает существенные интересы как налогоплательщика, так и органов, уполномоченных осуществлять надзор и контроль за соблюдением налогового законодательства.

Очевидно, что тема данной работы – порядок проведения выездных налоговых проверок - актуальна в данный момент и будет актуальна в будущем.

Целью данной работы является изучение порядка проведения выездных налоговых проверок.

Для достижения цели работы будут охарактеризованы основные права и обязанности проверяющих и проверяемых в ходе проведения проверки, рассмотрен порядок выезда проверяющих к налогоплательщику, раскрыты приемы и методы проверки учетной документации налогоплательщика и др.

В процессе написания работы будут использованы нормативные документы, в частности Налоговый Кодекс РФ, Конституция РФ, сведения из периодической печати, базовой литературы по теме и сведения из интернет -источников.

Выездные налоговые проверки: порядок проведения

Статья 89 НК РФ, посвящена выездным налоговым проверкам. Новая редакция статьи от 27.07.2006 N 137-ФЗ включает 17 пунктов, регулирующих условия, порядок и полномочия налогоплательщиков и уполномоченных органов при проведении выездной налоговой проверки.

Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов. [2; ст.89, п. 4 в ред. ФЗ от 27.07.2010 №229-ФЗ].

Проведение выездных налоговых проверок возложено на налоговые органы РФ.

Полномочия должностных лиц, производящих выездную проверку, определены НК РФ и Законом РФ «О налоговых органах».

Так, согласно ст.7 Закона РФ «О налоговых органах» налоговые органы имеют право производить осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, используемых организациями и гражданами для извлечения дохода, либо связанных с содержанием объектов налогообложения; требовать от руководителей и других должностных лиц проверяемых организаций устранения выявленных нарушений законодательства о налогах и сборах, а также контролировать выполнение указанных требований; производить выемку документов, свидетельствующих о совершении налоговых правонарушений, выносить решения о привлечении организаций и граждан к ответственности за совершение налоговых правонарушений.

В соответствии с п. 11 ст. 7 Закона РФ «О налоговых органах» налоговые органы вправе предъявлять в суды общей юрисдикции и арбитражные суды иски:

– о ликвидации предприятия любой организационно-правовой формы по основаниям, установленным законодательством РФ (это право также закреплено в п. 14 п. 1 ст. 31 НК РФ);

– о признании регистрации предприятия недействительной в случае нарушения установленного порядка создания предприятия или несоответствия учредительных документов требованиям законодательства и взыскании доходов, полученных в этих случаях;

– о признании сделок недействительными и взыскании в доход государства всего полученного по таким сделкам;

Если в процессе проверки обнаружены основания для предъявления перечисленных исков, то должностные лица, проводящие проверку, должны зафиксировать эти основания и обеспечить соответствующую доказательную базу.

Права налоговых органов при проведении выездных налоговых проверок, безусловно, шире, чем права налогоплательщиков. Например, рассмотрим реализацию прав и обязанностей налоговых органов и, соответственно, налогоплательщиков при запросе документов, необходимых для налоговой проверки.

«Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы….» [2; ст.93, п. 1 в ред. ФЗ от 27.07.2010 №229-ФЗ]. Так же в п. 12 ст. 89 НК РФ говорится, что налогоплательщик обязан обеспечить возможность проверяющих ознакомиться с документами, связанными с исчислением и уплатой налогов.

Причем, существует презумпция правоты проверяющего, то есть, считается, что если инспектором затребованы документы, значит они ему необходимы для проведения проверки.

Так же, ст.89 п.14 НК РФ и ст. 7 п.7 Закона РФ «О налоговых органах» говорит о праве проверяющих лиц производить выемку необходимых документов, при наличии достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены.

При этом достаточность оснований подтверждается согласно ст. 94 НК РФ мотивированным постановлением должностного лица налогового органа, которое он обязан предъявить до начала выемки. Так же данное лицо должно разъяснить присутствующим лицам их права и обязанности, не допускается выемка документов в ночное время, выемка производится в присутствии понятых лиц и лиц, у которых производится выемка документов и др.

Однако, если налогоплательщик считает, что затребованные проверяющим документы не связаны прямо или косвенно с исчислением или уплатой налогов, он имеет право обжаловать требование о предоставлении документов в суд, так как данное требование попадает под определение «акт налогового органа» [3; п. 48]

Таким образом, должностные лица, проводящие проверку, должны осуществлять свои права без нарушения законных прав и свобод налогоплательщика (эти права и свободы зафиксированы в части 1. гл. 3, ст. 21 НК РФ и других статьях НК) (см. Приложение 1). В противном случае, это может привести к признанию недействительными соответствующих действий.

Законодательно предусмотрены следующие основные права налогоплательщиков в ходе проведения выездных налоговых проверок:

- Право знакомиться с актами проверок, проведенных налоговыми органами, решениями налоговых органов, а также налоговыми уведомления, является гарантией права на защиту, поскольку квалифицированное обжалование решений налоговых органов возможно только после ознакомления с выявленными в ходе проверки нарушениями;

- Право представлять налоговым органам пояснения по исчислению и уплате налогов и по актам проведенных проверок позволяет на ранней стадии разрешить спорные вопросы, не доводя дела до административного или судебного обжалования;

- Право в установленном законом порядке обжаловать решения, акты налоговых органов и действия их должностных лиц является основной гарантией защиты прав налогоплательщика. В этом случае на действия или бездействие должностных лиц налогоплательщик может подать жалобу руководителю проверяющей инспекции или в вышестоящий налоговый орган, а также обратиться в арбитражный суд [2; ст. 137 и 138]. Кроме того, налогоплательщик вправе обжаловать решение инспекции, вынесенное по итогам проверки. Но в судебном порядке это возможно только после обжалования решения в вышестоящем налоговом органе (п. 5 ст. 101.2 НК РФ). Суд может отменить решение налоговиков, если в ходе проведения проверки и при рассмотрении ее результатов инспекция допустила существенные процедурные нарушения (п. 14 ст. 101 НК РФ). Причем, к существенным НК РФ относит лишь нарушение права налогоплательщика на участие в рассмотрении материалов проверки и необеспечение ему права на дачу объяснений. [12];

- Право на соблюдение и сохранение налоговой тайны, данное право подтверждается так же п.4. ст. 82 НК РФ;

- Право на присутствие при проведении выездной налоговой проверки;

- Право на невыполнение неправомерных актов и требований налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Налоговому Кодексу или иным федеральным законам;

- Право на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных НК. []

Согласно НК плательщики сборов имеют те же права, что и налогоплательщики.

Важна ст.22 НК РФ, которая касается обеспечения и защиты прав налогоплательщиков.

Согласно данной статье налогоплательщикам гарантируется административная и судебная защита их прав и законных интересов, их права обеспечиваются соответствующими обязанностями должностных лиц налоговых органов.

Вопрос о порядке проведения выездной налоговой проверки представляется очень важным. Любое несоответствие в порядке проведения проверки и оформлении ее результатов требованиям налогового законодательства позволяет организации ставить вопрос о признании фактов налоговых правонарушений, выявленных в ходе такой проверки, недействительными.

Как правило, выездной проверке предшествует определенная подготовка, основанная на многочисленных источниках информации, относительно конкретной организации. Информация о налогоплательщике может быть получена как из внутренних, так и из внешних источников.

К информации из внутренних источников относится информация, полученная налоговыми органами самостоятельно в процессе выполнения ими контрольных функций.

К информации из внешних источников относится информация о налогоплательщиках, в том числе о нарушениях ими налогового и иного экономического законодательства, полученная налоговыми органами от других контролирующих и правоохранительных органов.

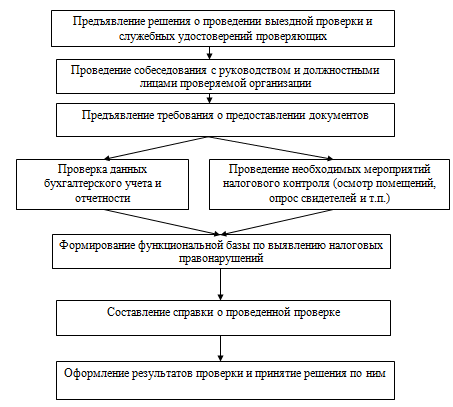

Основные действия должностных лиц, проводящих проверку, которые они в процессе проверки совершают непосредственно на территории налогоплательщика можно представить в виде схемы.

Схема 1. Действия должностных лиц налоговых органов на территории налогоплательщика [14]

Непосредственно перед началом проверки проверяющие обязаны предъявить служебные удостоверения и ознакомить налогоплательщика (должностных лиц организации-налогоплательщика) с решением о назначении проверки (см. прил. 2).

При отсутствии у проверяющих надлежаще оформленного решения либо служебных удостоверений налогоплательщик, согласно ст.91 НК РФ, вправе отказать им в представлении документов и даже в допуске проверяющих в свои рабочие помещения или на свою территорию.

Между тем на практике возникают ситуации, требующие подробного разбора. Например, сотрудники налогового органа прибыли на место проведения проверки без уведомления проверяемой организации. Они предъявили решение о проведении выездной налоговой проверки и свои служебные удостоверения. Однако у руководителя возникли сомнения в правомерности проведения проверки. По его мнению, налоговые инспекторы вели себя подозрительно. В данном случае налогоплательщик может получить информацию о прибывших сотрудниках ФНС России по служебному телефону. Этот телефон указывается в бланке налогового органа, на котором оформлено решение о проведении проверки. И если по телефону подтвердят правомерность действий проверяющих, их следует пропустить на территорию организации. Если руководитель все же не допустит налоговых инспекторов на территорию организации, то это действие является налоговым правонарушением. [7].

Исключение составляет случай, когда для извлечения прибыли используется жилое помещение. В данном случае необходимо

руководствоваться ст. 25 Конституции РФ, а также п. 5

ст. 91 НК РФ, согласно которому доступ должностных лиц налоговых органов, проводящих налоговую проверку, в жилые помещения помимо или против воли проживающих в них физических лиц, иначе как в случаях, установленных федеральным законом, или на основании судебного решения не допускается.

Иными словами, налоговые органы могут воспользоваться своим правом истребовать документы у налогоплательщика (ст. 93

НК РФ), если они имеются или должны быть в наличии у налогоплательщика, а также правом самостоятельно исчислить суммы подлежащих уплате налогов или недоимок по ним в соответствии с ч.1 п. 7 ст. 31 НК РФ. [10]

При воспрепятствовании доступу должностных лиц налоговых органов, проводящих налоговую

проверку, на указанные территории или в помещения (кроме

жилых помещений) руководителем проверяющей группы (бригады) составляется акт, подписываемый им и налогоплательщиком, на основании которого налоговый орган вправе самостоятельно определить суммы налогов, подлежащих уплате на основании оценки имеющихся у него данных о налогоплательщике или по аналогии.

При отказе налогоплательщика подписать указанный акт в нем делается соответствующая запись. Право обращаться в суд для вынесения последним решения о доступе налоговых органов в жилые помещения в связи с проведением налоговой проверки НК РФ не предусмотрено.

При проверке должностные лица налоговых органов вправе истребовать все необходимые документы. Налогоплательщик обязан предоставить требуемые документы в течении пяти дней, в противном случае наступает ответственность, предусмотренная ст. 126 НК РФ.

Ознакомление с документами — важная составляющая налогового контроля, которая обеспечивает объективность и обоснованность выводов проверяющих. Поэтому большой объем проверяемых и анализируемых документов является основанием для продления срока проведения выездной налоговой проверки.

В ходе выездной налоговой проверки, как было упомянуто выше, может производиться выемка документов у налогоплательщика (плательщика сбора) или налогового агента (подп. 3 п. 1 ст. 31 НК РФ). К такой мере налоговый орган прибегает, если у него есть достаточные основания полагать, что документы будут уничтожены, сокрыты, изменены или заменены.

Порядок проведения выемки документов прописан в статье 94 Кодекса. В частности, в ней сказано, что основанием для выемки служит мотивированное постановление должностного лица налогового органа, осуществляющего выездную налоговую проверку. Постановление утверждает руководитель (его заместитель) данного налогового органа.

Выемка проводится в присутствии понятых и лиц, у которых изымаются документы. При этом составляется протокол. В протоколе или в прилагаемых к нему описях перечисляются изъятые документы. С этих документов делают копии, которые заверяет должностное лицо налогового органа. Затем они передаются лицу, у которого были изъяты.

Выемке подлежат только документы, которые имеют отношение к предмету проверки (п. 5 ст. 94 НК РФ). [9]

Проверка первичных документов и записей в учетных регистрах производится сплошным или выборочным методом. В первом случае проверяются все документы и записи в регистрах бухгалтерского учета, а во втором – часть первичных документов в каждом месяце проверяемого периода или за несколько месяцев. Если при проведении выборочной проверки установлены серьезные нарушения налогового законодательства, то проверка на данном участке деятельности предприятия проводится сплошным способом. [4; 138]

Приемы и методы проверки учетной документации налогоплательщика определяются проверяющими самостоятельно, исходя из [4; 140]:

-особенностей применяемой организацией системы бухгалтерского учета, его состояния;

-сделанных в результате предпроверочного анализа данных о проверяемом налогоплательщике, выводов о наличии повышенной вероятности обнаружения у него налоговых правонарушений;

-объемов подлежащей проверке документации;

-иных обстоятельств.

В ходе проверки учетной документации налогоплательщика контролируется:

-полнота устранения выявленных предыдущей проверкой нарушений правил учета доходов и расходов, учета объекта налогообложения, а также иных нарушений законодательства о налогах и сборах;

-соответствие показателей, отраженных в налоговых декларациях, данным бухгалтерской отчетности с учетом их корректировки для целей налогообложения. Проверка производится раздельно по каждой форме налоговой декларации в разрезе проверяемых видов налогов и сборов путем сопоставления показателей, содержащихся в налоговой декларации, с соответствующими показателями бухгалтерской отчетности;

-соответствие показателей налоговой, а также бухгалтерской отчетности организации, имеющих значение для правильного исчисления налоговой базы, данным синтетического и аналитического учета;

-полнота и правильность отражения в бухгалтерском учете финансово-хозяйственных операций, влияющих на формирование налоговой базы. На данном этапе проверки проверяющие должны проконтролировать: правильность определения данных по выручке от реализации продукции (работ, услуг); правильность определения затрат на производство реализованной продукции; влияние на исчисление налогов выручки от прочей реализации; влияние на исчисление налогов доходов и расходов от внереализационных операций; формирование финансовых результатов для определения налога на прибыль; достоверность составления и представления отчетности о движении денежных средств и т.д.;

-правильность применения цен на товары (работы, услуги) для целей налогообложения по сделкам между взаимозависимыми лицами, по товарообменным операциям, при совершении внешнеторговых сделок;

-обоснованность применения предусмотренных законодательством налоговых ставок, льгот, правильность исчисления сумм налогов, подлежащих уплате.

Проверка каждого отдельного учетного документа включает в себя [8; 34-40]:

-формальную проверку, состоящую в визуальном изучении документа с точки зрения наличия в нем всех необходимых реквизитов, а также соблюдения иных правил его оформления, установленных действующим законодательством для такого рода документов;

-арифметическую проверку, в ходе которой контролируется правильность подсчетов количественных (суммовых) показателей в первичных документах, учетных регистрах и отчетных форм (как правило, осуществляется выборочным методом);

-правовую проверку, в процессе которой устанавливается соответствие содержания документа действующему на момент совершения операции законодательству.

В тех случаях, когда должностным лицом налогового органа в ходе проверки, выявляются факты отсутствия у налогоплательщика учета доходов и расходов, учета объектов налогообложения или ведения этого учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги, суммы налогов, определяются расчетным путем на основании имеющейся у налогового органа информации о налогоплательщике или данных об аналогичных налогоплательщиках.

Если в ходе проверки выявлены налоговые правонарушения, проверяющие должны провести работу по формированию доказательственной базы по этим фактам и обеспечению их документального подтверждения (снятие копий с документов, свидетельствующих о совершении налоговых правонарушений, выемка подлинников таких документов, получение недостающих документов их иных источников, проведение встречных проверок, опросы свидетелей, назначение экспертизы, проведение инвентаризации и т.д.)

Согласно ст.87 НК РФ, если при проведении выездной проверки у налоговых органов возникает необходимость получения информации о деятельности налогоплательщика, связанной с иными лицами, налоговым органом могут быть истребованы у этих лиц (контрагентов) документы, относящиеся к деятельности проверяемого налогоплательщика. В этом случае налоговые органы осуществляют встречную проверку налогоплательщика.

Цель встречной проверки – выявить факты совершения определенной сделки, полноты оприходования полученной по ней продукции или выручки от реализации. В частности, встречная проверка проводится, когда есть основания полагать, что у проверяемого налогоплательщика не приходовались полученные по сделкам товары либо выручка от реализации товаров (работ, услуг). Налоговики могут также проверить, как у контрагента отражены взаимозачетные и иные операции с налогоплательщиком. Встречная проверка может проводиться только в рамках выездной или камеральной налоговой проверки. При этом лицо (контрагент), обладающее необходимой информацией о финансово-хозяйственной деятельности налогоплательщика, и сам налогоплательщик могут состоять на учете в разных налоговых органах. Таким образом, встречные проверки проводятся как налоговым органом, в котором состоит на учете налогоплательщик – контрагент (по мотивированному запросу другого налогового органа), так и налоговым органом, проводящим выездную или камеральную проверку. [11]

В необходимых случаях при проведении налоговых проверок может быть привлечен эксперт. Экспертиза назначается в случае, если для разъяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле и др.

Экспертиза проводится тогда, когда лица, участвующие в процессе проверки, не обладают достаточными познаниями для анализа поступившей информации. Специфика экспертизы состоит в том, что без ее проведения спор о праве не может быть однозначно разрешен в силу недостаточности образования, знаний, опыта в возникшем вопросе.

Поводов для проведения экспертизы великое множество, но, пожалуй, самым излюбленным основанием для проведения экспертизы является почерковедческая экспертиза, которая призвана подтвердить подлинность подписи, проставленной на документе, и установить, подписывало ли документ именно то лицо, которое в нем указано. Довольно часто налоговые органы прибегают к экспертизе для проведения оценки стоимости имущества (т.е. определения его рыночной стоимости). Экспертиза может быть назначена по вопросу соответствия оттисков печатей, обнаруженных во время проведения осмотра помещений налогоплательщика, с оттисками, проставленными на документах, которыми оформлены взаимоотношения с поставщиками, и т.д.

Задачами эксперта является проведение соответствующих исследований и ответы на вопросы, которые формулируются должностным лицом налогового органа, обратившегося к эксперту с просьбой о проведении экспертизы. Результатом действий эксперта становится вынесенное им от своего имени экспертное заключение в письменной форме (п. 8 ст. 95 НК РФ). Его содержание отражает проведенные экспертом исследования, сделанные в результате их выводы и ответы на поставленные вопросы. При этом сделанные экспертом выводы должны быть обоснованы (подтверждены).

К примеру, если эксперт дает заключение о подложности исследованного им документа, то в качестве факта, обосновывающего такой вывод, может использоваться ссылка на то, что при подписании документа использовались чернила, химические свойства которых свидетельствует о том, что документ был подписан гораздо позже той даты, которая в нем обозначена. [13]

Целями проведения инвентаризации являются: выявление фактического наличия имущества и неучтенных объектов, подлежащих налогообложению; сопоставление фактического наличия имущества с данными бухгалтерского учета; проверка полноты отражения в учете обязательств.

В перечень имущества, подлежащего инвентаризации, может быть включено любое имущество налогоплательщика независимо от его местонахождения. Перечень имущества, проверяемого при налоговой проверке, устанавливается руководителем налогового органа (его заместителем).

Налоговые органы вправе привлекать для проведения инвентаризации имущества налогоплательщика экспертов, переводчиков и других специалистов.

Инвентаризация производится при участии должностных лиц, материально ответственных лиц, работников бухгалтерской службы налогоплательщика.

Так же налоговые органы вправе проводить допрос свидетелей для получения необходимой информации.

В качестве свидетеля для дачи показаний может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля. Например, как свидетель может быть опрошен специалист, привлекаемый в ходе проверки. Однако, согласно п. 2 ст. 90 НК РФ не могут допрашиваться в качестве свидетеля:

-лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля;

-лица, которые получили информацию, необходимую для проведения налогового контроля, в связи с исполнением ими своих профессиональных обязанностей, и подобные сведения относятся к профессиональной тайне этих лиц, в частности адвокат, аудитор.

Физическое лицо вправе отказаться от дачи показаний только по основаниям, предусмотренным законодательством. Например, разрешается не свидетельствовать против себя или членов семьи.

Показания свидетеля заносятся в протокол.

Все указанные действия и процедуры должны быть выполнены при строгом соблюдении всех процессуальных правил, предусмотренных законодательством, в противном случае организация вправе поставить вопрос о том, что те или иные доказательства добыты с нарушением установленных правил и вследствие этого не имеют доказательной силы.

По окончании выездной налоговой проверки проверяющий составляет соответствующую справку, в которой фиксируется предмет проверки и сроки ее проведения. Затем не позднее 2-х месяцев после составления справки о проведенной проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт выездной налоговой проверки.

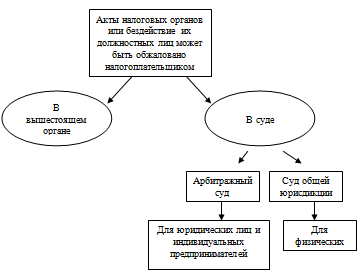

Акт проверки передается налогоплательщику или его представителю. Налогоплательщик может представить свои возражения, которые должны быть обоснованы и документально подтверждены. Причем, согласно ст.138-139 НК РФ обжалование действий налоговых органов может осуществляться в вышестоящем налоговом органе и/или в суде (см. схему 2).

Схема.2. Порядок обжалования действий налоговых органов

Акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и по ним должно быть принято решение [2; п. 1, ст. 101]:

- о привлечении к ответственности за совершение налогового правонарушения;

- об отказе в привлечении к ответственности за совершение налогового правонарушения.

Данное решение также может быть обжаловано в вышестоящий налоговый орган и в судебном порядке.

Заключение

По результатам проделанной работы можно сформулировать краткие выводы:

- Важной составляющей налогового контроля являются выездные налоговые проверки. Выездные налоговые проверки должны отвечать требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов.

- Знание налогоплательщиком прав и обязанностей как своих, так и проверяющей стороны позволит активно участвовать в проведении проверки, в ходе определения ее результатов, вынесения решения по проведенной налоговой проверке и привлечении или непривлечении к ответственности при выявлении каких-либо нарушений законодательства.

- Любое несоответствие в порядке проведения проверки и оформлении ее результатов требованиям налогового законодательства позволяет организации ставить вопрос о признании фактов налоговых правонарушений, выявленных в ходе такой проверки, недействительными.

- Налоговый органы в ходе проверки могут проверять у налогоплательщиков первичные документы (сплошным и выборочным методом), записи в регистрах бухгалтерского учета, статистическую бухгалтерскую отчетность, фактическое наличие денежных средств, при необходимости опечатывать складские помещения, проверять в кредитно-финансовых учреждениях, в организациях другой ведомственной подчиненности достоверность документов, связанных с операциями налогоплательщика, получать от должностных лиц письменные объяснения по возникающим вопросам и т. д.

- После проведения проверки составляются следующие документы: справка о проведении проверки, акт выездной налоговой проверки.

Список использованной литературы:

- Конституция Российской Федерации (с учетом поправок, внесенных Законами Российской Федерации от 30.12.2008 № 6-ФКЗ и от 30.12.2008 № 7-ФКЗ) на сайте КонсультантПлюс. (http://www.consultant.ru/online/base/?req=doc;base=LAW;n=2875)

- Налоговый Кодекс Российской Федерации, часть 1 и 2. Действующая редакция на сайте КонсультантПлюс. (http://www.consultant.ru/popular/nalog1/#info)

- Постановление Пленума ВАС от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» на сайте КонсультантПлюс (http://www.consultant.ru/online/base/?req=doc;base=LAW;n=30959)

- Методика налоговых проверок – М., «ПРИОР», 2000. – 288 с.

- Налоги / Под ред. Д.Г. Черника, М., Финансы и статистика, 2001. – 603 с.

- Зелин А. и налоговое право – М., 2005. (http://directcapital.ru/newage/zelin_a_i__nalogovoe_pravo__m___2005__304_s_33.html)

- Гусева Т. Совершенствование механизма проведения налоговых проверок и оформления их результатов // Право и экономика. – 2000. - № 10. – 53 с.

- Тараканов С.А. Налоговый контроль: истребование необходимых документов и информации // Журнал «Российский налоговый курьер», № 10, май 2007

- Фролов С.П. Налоговые споры: некоторые практические рекомендации // Журнал «Бухгалтерский учет» № 9, 2001 , (http://www.fin-buh.ru/text/84483-1.html)

- Хорошилов В.Н. Встречная налоговая проверка: проведение и последствия // Журнал «В курсе правового дела» № 11, июнь 2006 (http://www.vkursedela.ru/article492/)

- Рубрика Справочник: Какие права есть у налогоплательщика во время налоговой проверки // Журнал «Российский налоговый курьер»,№16, август 2011

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Выездные налоговые проверки: порядок проведения

- Выездные налоговые проверки: порядок проведения

- Выездные налоговые проверки (Вариант №10)

- Организация и проведение камеральных налоговых проверок

- Выездная налоговая проверка

- Выездные налоговые проверки: порядок проведения

- Выездная налоговая проверка

- Методика проведения выездных налоговых проверок

- Выездные налоговые проверки: порядок проведения

- Выездные налоговые проверки

![Выездные налоговые проверки: порядок проведения [16.04.12]](/files/works_screen/1/16/18.png)