Главная » Бесплатные рефераты » Бесплатные рефераты по банковскому менеджменту и маркетингу »

Сущность и цели банковского маркетинга

Тема: Сущность и цели банковского маркетинга

Раздел: Бесплатные рефераты по банковскому менеджменту и маркетингу

Тип: Контрольная работа | Размер: 319.59K | Скачано: 666 | Добавлен 20.05.11 в 07:34 | Рейтинг: +1 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Барнаул 2011

Содержание

Введение 3

1. Понятие и цели банковского маркетинга 4

2. Функции банковского маркетинга 8

3. Содержание банковского маркетинга 13

Заключение 18

Список используемой литературы 19

Введение

Деятельность каждого производителя базируется на том, что производится продукт, который пользуется определенным спросом, и реализуется среди клиентуры.

Банковское дело как вид предпринимательской деятельности не составляет исключения. Реализация банковских продуктов и услуг – важнейший этап деятельности любого банка. Немного специфичен их продукт: это конкретный документ, который производится банком для обслуживания клиентов и проведения операций. У каждого банка есть уже определенный круг предоставляемых услуг, но можно заметить, что постепенно он начинает расширяться, появляются новые предложения, виды услуг и это не предел. Целью политики банка и всех его служб является привлечение клиентуры путем расширения сферы сбыта своих продуктов и услуг, завоевание рынка и в конечном итоге увеличение прибыли.

Чтобы выгодно вводить новые виды «продукции» и реализовывать их, банкам необходима развитая система маркетинга. То есть для банка маркетинг – это его координационный центр, система действий и стратегическая планировка. В построении планов и разработок маркетинговые службы банков опираются на ситуацию в данной стране (состояние экономики, политики, общественные события), учитывают конкуренцию, рыночную обстановку, собственные ресурсы и политику. Каждое решение должно учитывать рекомендации маркетинга, чтобы максимально согласовать свои действия.

Целью данной работы является раскрытие сущности, целей банковского маркетинга.

Для достижения поставленной цели необходимо решить задачи:

- Изучить понятие и цели банковского маркетинга;

- Рассмотреть определяющие функции банковского маркетинга;

- Охарактеризовать систему маркетинга, применяемую российскими коммерческими банками.

Предметом изучения являются: теоретические и практические основы организации банковского маркетинга.

Понятие и цели банковского маркетинга

Маркетинг (от англ. market - рынок) - это комплексная система организации производства и сбыта товаров, ориентированная на удовлетворение потребностей конкретных потребителей и получение прибыли на основе изучения и прогнозирования рынка [9, с.7]. Можно выделить сущностные признаки маркетинга:

- ориентация фирмы на потребности клиентов (маркетинговая философия);

- применение множества инструментов рыночной политики (маркетинг-микс);

- целенаправленная координация всех видов деятельности в сфере сбыта (маркетинговое управление).

Если рассматривать маркетинг только с точки зрения инструментария рыночной политики (т.е. маркетинг-микс), то его банки применяли уже давно. Они осуществляли разработку товара (определяли размер кредита, срок кредитования, условия выдачи и погашения), устанавливали цену (процентную ставку, комиссионное вознаграждение), определяли систему сбыта (через собственную филиальную сеть или банки-партнеры) и, наконец, прилагали усилия по реализации (в основном, посредством персональной продажи).

В противоположность этому, ориентация на потребности клиентов (маркетинговая философия) оформилась только в последнее время. Отмечавшийся рост благосостояния широких масс населения в 60-е и 70-е годы привел к преобразованию в развитых странах Запада рынка продавца в рынок покупателя, в результате чего банкам пришлось перестроить свое мышление как раз с позиций маркетинговой философии.

Маркетинговое управление также следует рассматривать с позиции преобразования банковских рынков сбыта в рынки покупателя. Предпринимательские решения на все усложняющихся и требующих крупных инвестиций банковских рынках не могли больше приниматься только на основе личного опыта и интуиции руководителя, они должны были быть переведены на научную, плановую основу. В банковскую практику все больше стало внедряться стратегическое планирование маркетинга.

Может возникнуть вопрос: имеет ли смысл особое выделение банковского маркетинга? Ведь во всех остальных отраслях также разрабатываются товары (услуги), устанавливаются цены и применяются аналогичные инструменты рыночной политики.

Специфика банковского маркетинга связана с особенностями банковского продукта - банковской услуги. Во-первых, банковские услуги в основе своей абстрактны, не имеют материальной субстанции. Во-вторых, оказание банковских услуг связано с использованием денег в различных формах и качествах (деньги предприятий, коммерческих банков, Центрального Банка в форме наличности, бухгалтерских записей или платежно-расчетных документов). В-третьих, абстрактные банковские услуги приобретают зримые черты посредством договорных отношений. В-четвертых, купля-продажа большинства банковских услуг обладают протяженностью во времени. Как правило, сделка не ограничивается однократным актом. Банковский клиент при осуществлении вклада, получении кредита, абонировании сейфа вступает в более или менее продолжительную связь с банком [9, с.23].

Банковский маркетинг в силу его специфики представляет особою отрасль маркетинга. Это внешняя и внутренняя идеология, стратегия, тактика и политика деятельности банка, определяемая конкретным общественно-политическим и экономическим положением.

Панова Г.С. определяет маркетинг [15] как рыночную стратегию по созданию, продвижению и сбыту продуктов/услуг. Банковский маркетинг предполагает использование определенного набора технических приемов с целью удовлетворения потребностей клиентов в банковском обслуживании доходным для банка образом.

Банковский маркетинг – активная часть банковского менеджмента, суть которого в организационной системы экономических отношений по сбору, обработке и использованию массива специальной информации для достижения стратегических целей банка посредством удовлетворения спроса и потребностей клиентов (по Е.Ф. Жукову) [3, с.117].

Основные цели маркетинга: формирование и стимулирование спроса; принятие обоснованных управленческих решений и планов; расширение объемов предоставляемых услуг.

Основные задачи банковского маркетинга следующие: [9, 10]

- Обеспечение рентабельной работы банка.

- Поддержание ликвидности и имиджа банка в целях соблюдения интересов клиентов банка.

- объему, структуре и качеству оказываемых банком услуг.

- Решение организационных, коммерческих и социальных проблем самого банка, его коллектива.

- Постоянный анализ состояния рынка и внутреннего состояния банка.

Одним из основных приемов банковского маркетинга является общение

Процесс маркетинга начинается с изучения клиента и выявления его потребностей, а оканчивается приобретением банковской продукции (услуги). Схема процесса банковского маркетинга представлена на рис. 1 (Приложение 1).

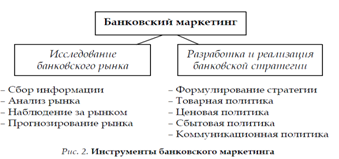

Рассмотрим инструменты банковского маркетинга (рис 2).

Исследование банковского рынка является предпосылкой для успешного применения сбытового инструментария.

Сбор информации осуществляется из различных источников: статистических данных, данных клиентов – предприятий и частных лиц, данных из средств массовой информации, деловых отчетов и рекламных материалов конкурентов.

Анализ рынка представляет собой выяснение рыночной ситуации и возможность сбыта на текущий момент.

Наблюдение за рынком представляет собой систематическое отслеживание рыночной ситуации.

Прогнозирование – это выявление конъюнктурных изменений, рыночных тенденций. Оно позволяет определить направление его развития, изменение ситуации на рынке и, по сути, подготавливает почву для формулирования банковской стратегии.

На стадии реализации стратегия приобретает форму конкретных мер банковской политики.

Товарная политика заключается в определении и изменении ассортимента, качества и объема предлагаемых услуг.

Ценовая политика коммерческого банка предполагает установление цен на различные банковские продукты и их изменение в соответствии с изменением рыночной ситуации.

Сбытовая политика банка направлена на доведение товара до потенциального покупателя.

Коммуникационная политика – это система средств взаимодействия банка с потенциальными потребителями, направленная на их побуждение приобретать банковские услуги.

При организации работы структурных подразделений банков и их отделов следует исходить из принципа — создать удобства для покупателей (клиентов банка), что предполагает среди прочих условий и установление оптимального режима работы и местонахождения.

Таким образом, банковский маркетинг – это поиск наиболее выгодных имеющихся и будущих ресурсов банковских продуктов и услуг исключительно с учетом реальных потребностей клиентов. Основа маркетинга - предлагать клиенту то, что ему необходимо, а не навязывать свою продукцию. Ориентация коммерческого банка на клиента является главным фактором успеха.

Функции банковского маркетинга.

На реализацию целей и задач банковского маркетинга ориентированы его функции. Панова Г.С. [15] выделяет функциями банковского маркетинга:

- изучение спроса на рынке капитала и его отдельных сегментах, представляющих особый интерес для банков;

- анализ и изучение процентной политики, реклама;

- разработка системы планирования банковской деятельности;

- управление персоналом, организация обслуживания клиентов.

Жуков Е.Ф. помимо данных выделяет дополнительно следующие функции [3, с.119]:

- расширение активных и пассивных операций банка;

- анализ кредитоспособности клиентов при изучении рынка.

В рамках маркетинга в банках в полной мере должны реализоваться следующие общие принципы [9]:

- нацеленность всех звеньев банка и его персонала на достижение маркетинговых целей;

- комплексная организация банковского маркетинга;

- совместимость текущего и перспективного планирования;

- стимулирование творческой активности персонала в сфере маркетинга;

- повышение квалификации персонала в области маркетинга;

- обеспечение контроля в области маркетинга.

Маркетинговые исследования охватывают весь процесс маркетинга от поиска новых идей и видов банковских продуктов до их использования конечным потребителем. Поэтому маркетинговому исследованию подвергаются все виды деятельности и сферы банковского маркетинга, а именно сами банковские продукты, вкладчики (инвесторы-покупатели, инвесторы-продавцы), финансовые рынки, места (пункты) реализации, реклама и т. д.

Маркетинговое исследование включает в себя целый комплекс видов деятельности [8]:

• изучение поведения покупателя и банков-конкурентов на финансовом рынке;

• анализ возможностей финансового рынка и его секторов;

•изучение банковских продуктов по их качеству, привлекательности и др.;

• анализ данных о реализации банковских продуктов;

• изучение конкурентов;

• выбор «ниши», т. е. наиболее благоприятного сегмента финансового рынка.

Банковский маркетинг требует обязательного сегментирования финансового рынка, т. е. разделение крупного рынка на ряд более мелких однородных сегментов, объединяющих группы клиентов с близкими или одинаковыми интересами и потребностями. Это дает возможность более точно охарактеризовать целевой рынок применительно к потребностям клиентов; определить состояние банка, его преимущества или недостатки в освоении данного рынка; более четко сформулировать цели и оценит возможности успешного проведения маркетинговой стратегии. В соответствии с практикой, основными видами сегментации являются: по географическим признакам; демографическая сегментация; культурно-психологическая; поведенческая.

Рассмотрим примеры подхода к сегментации клиентов по возрастным группам. Весь массив клиентов может быть сгруппирован по возрастному признаку (табл.1).

Таблица 1.

Сегментация клиентов банка по возрастному признаку

|

Группа |

Характерные черты жизненного цикла и банковское обслуживание |

|

Молодежь (16-22 года) |

Студенты, лица впервые нанимающиеся на работу; более взрослые люди, готовящиеся вступить в брак. Для членов группы характерна повышенная мобильность, частые переезды, жизнь вне дома. Им необходимы услуги по переводу денег, краткосрочные ссуды, относительно простые формы сбережений, банковские услуги, связанные с туризмом. |

|

Молодые люди, недавно образовавшие семью (25-30 лет) |

Люди, впервые покупающие дом и потребительские товары длительного пользования. Открытие совместного банковского счета для мужа и жены, кредитные карточки для покупки товаров, в разных формах возобновление кредита. Они прибегают к целевым формам сбережений и к услугам по финансовой защите семьи (страхование). |

|

Семья «со стажем» (25-45 лет) |

Люди со сложившейся карьерой, но ограниченной свободой финансовых действий. Первоочередные цели - улучшение жилищных условий, обеспечение финансовой защиты семьи, предоставление образования детям. Широко пользуются потребительским кредитом для покупки товаров в рассрочку и улучшения жилищных условий. Практикуют сберегательные схемы для родителей и детей. Нуждаются в консультировании по вопросам финансирования образования, инвестирования сбережений, налогообложения, страхования, завещательных распоряжений |

|

Лица «зрелого возраста» (45 и более лет) |

У людей этой категории наблюдается рост дохода по мере снижения финансовых обязательств. Важная цель - планирование пенсионного обеспечения. Наиболее устойчивая группа банковских клиентов. Хранят крупные остатки на банковских счетах. Требуют высокого уровня персонального обслуживания, включая финансовое консультирование, помощь в распоряжении капиталом, завещательные распоряжения и т.д. |

Следует заметить, что подобная сегментация носит общий характер, потребности клиентов банка зависит не только от возраста, но и от ряда других факторов (дохода, образования, профессии и т.д.).

Возрастное деление клиентуры связано с понятием «жизненного цикла» людей - последовательных стадий, которые проходит личность в течение жизни, каждой из которых обычно присущи определенные потребности. Переход от одной стадии жизненного цикла к другой в сочетании с различными событиями в жизни дают возможность банку предлагать таким клиентам новые виды банковских продуктов. Эти события называют «переломными точками» (окончание школы, женитьба).

Позиционирование банковских продуктов означает действия по обеспечению конкурентоспособности данного банковского продукта на финансовом рынке. В конечном итоге вся деятельность банковского маркетинга направлена на создание новых банковских продуктов и финансового рынка (рынка банковских продуктов и услуг), на удержание своей доли рынка и ее расширение. От этого зависят объем деятельности банка, уровень рентабельности, норма прибыли на вложенный капитал и другие показатели.

Для успешного внедрения нового продукта на рынок, он должен отвечать следующим основным положениям [11]:

• любой вид продукции должен полностью соответствовать запросам потребителей;

• продукт должен опираться на сильные стороны деятельности банка или его подразделения;

• продукция кредитного учреждения призвана быть лучше предложений его конкурентов;

• любая новая продукция, которую банк предоставляет клиентам, должна пользоваться поддержкой его руководства;

• разрабатываемые продукты (услуги) обязаны иметь упреждающий (стратегический) характер.

Таким образом, так как маркетинг – молодая наука, то экономисты по разному трактуют его функций. В рыночной экономике коммерческий банк существует постольку, поскольку имеется спрос на его товар (услуги). В зависимости от спроса банк вырабатывает конкретную маркетинговую политику и придерживается ее в процессе своей деятельности. Главное направление в стратегии развития банки уделяют ныне разработке новых банковских продуктов (или их модернизации), так как расценивают их как важнейшее средство обеспечения стабильности своего функционирования, экономического роста и конкурентоспособности. Без этого на современном рынке просто невозможно. Сегментация позволяет банку найти новые целевые рынки и увеличить предложение банковских продуктов.

3. Содержание банковского маркетинга

Реализация продуктов и услуг – важнейшая задача в деятельности любого предприятия. Не исключение и банковский сектор. Задачей руководства каждого банка и целью всех его служб является привлечение клиентуры, расширение сбыта своих услуг, завоевание рынка и рост получаемой прибыли. Для решения этой задачи банк должен стремиться удовлетворить максимум потребностей своих клиентов.

Банковский маркетинг сегодня тесно связан с новыми формами расчетов, в максимальной степени учитывающими характер хозяйственной деятельности клиентов банка, их финансовое состояние и другие факторы, влияющие на скорость денежного оборота. Специфика банковского маркетинга заключается в том, что банк заинтересован не только в привлечении вкладов, но и в активном использовании привлеченных средств как юридических, так и физических лиц в целях кредитования. Отсюда следует, что основным принципом банковского маркетинга является комплексность маркетингового процесса в банке, взаимосвязанность процессов планирования, анализа, регулирования и контроля, как в сфере отношений банка с вкладчиками средств, так и в сфере кредитных вложений.

Сложившаяся в России ситуация побуждает банки постоянно совершенствовать свою деятельность на основе среднесрочной и долгосрочной маркетинговой стратегии. Чтобы выжить в конкурентной борьбе, банки должны вводить в практику новые виды обслуживания, бороться за каждого клиента, ориентируясь на прозрачность и легальность всех операций. Выявление наличествующего и потенциального рыночного спроса и требований клиентов к банковским продуктам и услугам путем комплексного исследования состояния финансового рынка и перспектив его развития является одним из приоритетных направлений банковского маркетинга. Эффективная организация деятельности по созданию новых и совершенствованию предоставляемых банковских продуктов позволяет полнее удовлетворять запросы всех категорий клиентов, обеспечивая не только приток новых клиентов, но и укрепление отношений с уже привлеченными вкладчиками.

Стремление к интеграции в европейскую финансовую систему ориентирует российские банки, прежде всего, на расширение ассортимента банковских продуктов и услуг, исходя из реальных возможностей банка и требований мирового финансового рынка. Одним из немаловажных аспектов маркетинговой политики банка является планирование и координация деятельности банка на финансовом рынке. Поддержание и развитие имиджа банка как надежной, ориентированной на потребности клиента организации, осуществляется путем проведения мероприятий и акций рекламного характера. Такие акции призваны убедить вкладчиков в том, что банк, прежде всего, надежен, и может предложить уникальный продукт.

Каждый год в развитии банковского сектора происходят качественные изменения, в том числе и в структуре банковских услуг.

Практически все ведущие российские банки предлагают различные виды кредитов: на покупку товаров массового потребления, кредиты на пополнение банковского счета, кредиты на приобретение квартиры, автомобиля, бытовой техники и т. д.

Экспресс-кредитование и кредитные карточки также получили массовое развитие. Кредитные карточки банки выдаются не только постоянным клиентам или сотрудникам, работающим в организациях, находящихся на обслуживании в банке, но и любому обратившемуся.

Вырос также объем экспресс - кредитования. Количество выданных экспресс - кредитов исчисляется миллионами. Экспресс - кредиты наряду с пластиковыми карточками стали одной из самых распространенных и доступных массовому потребителю банковских услуг. Подтверждением перспективности и привлекательности экспресс - кредитования стал выход на этот рынок западных крупнейших организаций – банков Societe Generale, BNP Paribas и компании General Electric CF, Citibank и др [12].

Банкиры отмечают интенсивное развитие SMS-сервиса для владельцев пластиковых карточек. Но если раньше SMS-банкинг предлагал клиентам только информационные услуги (сообщения об остатке средств, зачислении и списании сумм, мини-выписка и т.д.), то сейчас банкиры пошли дальше. Обмен SMS-сообщениями приобрел по-настоящему массовый характер, что явилось стимулом для развития SMS-банкинга как полноценного дистанционного банковского обслуживания, позволяющего осуществлять управление банковским счетом клиента через SMS. Можно с уверенностью говорить о том, что этот сервис из разряда услуги для избранных превратился в массовый продукт.

На третьем месте – автоматизация платежей, переход на чиповые карточки и развитие региональных сетей.

Развивая потребительское кредитование, банкиры одновременно автоматизируют процесс погашения кредитов. Практически все банки, активно развивающие потребительское кредитование, оснастили свои банкоматы функцией приема наличных. Устройства cash-in появились в торговых и сервисных точках, в первую очередь они устанавливаются в пунктах выдачи кредитов.

Многие банки создают единые информационные системы, соединяющие центральный офис и отделения. Эти технологии позволили клиентам на местах получить доступ к полному пакету услуг, который ранее был доступен только при обращении в главный офис.

Не обошлось в этом году и без негативных явлений в банковском секторе. В результате кризиса многие стремятся изымать свои вклады. Именно в условиях «турбулентности» происходит оценка надежности банка, как вкладчиками, так и обществом в целом. В ситуации, когда вкладчики бросились забирать свои деньги, демонстрируя откровенное недоверие кредитным институтам, перед банковскими маркетологами возникла дилемма: то ли серьезно менять методы борьбы за клиентскую лояльность, то ли – самих клиентов. Как в такой сложной ситуации удержаться на плаву и при этом не потерять доверие вкладчиков и клиентов?

Только благодаря правильным маркетинговым ходам удалось удержать вкладчиков, повысить их доверие, и при этом увеличить приток вкладов.

Активная банковская реклама в период кризиса еще больше отпугивает клиентов, так как существует мнение, что раз банк громко о себе заявляет, значит, у него есть проблемы. Однако молчать, когда на отдельные банки шла атака черного PR, также нельзя. При этом уже сейчас мы можем оценить роль рекламных роликов в восстановлении имиджа и репутации Альфа-банка. Провокационный, но единственно верный шаг помог сохранить вкладчиков.

Некоторые банки осуществляют трансляцию рекламных роликов, заменяя плановую рекламу депозитов на рекламу потребительских кредитов. Причем потребителю заявлено, что банк увеличивает срок и максимальную сумму кредита. Целью этих роликов является доведение до потребителей простую мысль: если банк еще и средства населению готов выдавать – значит, денег у него более чем достаточно.

К программе продвижения кредитных продуктов в период кризиса прибегали многие банки. Помимо кредитования некоторые банки использовали еще одну маркетинговую возможность кризисной ситуации: предложили владельцам пластиковых карточек проблемных банков бесплатное открытие карточек. Этот ход на рынке банковских услуг специалисты оценивают неоднозначно. С одной стороны, были привлечены новые клиенты, а с другой стороны – многие на рынке расценили это как нечестную конкуренцию.

Напрашивается вывод, что какие бы маркетинговые меры не предпринимали банки в период кризиса, главное не молчать и не оправдываться, а стараться максимально доходчиво объяснять происходящее.

Для банковских клиентов на первом месте стоит надежность банка. Во вторую очередь вкладчиков интересуют сервисные возможности банка. И только на третьем месте – вопрос доходности [13].

Многие банки для того, чтобы сохранить лояльность клиентов, предоставляют им «пакетные» продукты – банковские, страховые, инвестиционные, придерживаясь принципа: чем шире сотрудничество клиента с банком, тем больше шансов его сохранить. Кроме того, предлагаются разнообразные бонусные программы и призы (турпоездки, бытовая техника и т.д.).

Примером российским банкам могут служить европейские банки, в частности английская банковская группа Barclays (3500 отделений и представительств в более 70 странах), которая в свое время первой в Европе предложила клиентам кредитную карточку и установила банкоматы, первой стала работать в субботу. Ежегодно группа расходует на маркетинг более 100 млн ф. ст. Уже с 1998 г. банк Barclays предлагает программу для физических лиц, когда владельцу кредитной карточки банка каждый раз при ее использовании (для оплаты авиабилетов и других покупок) начисляет баллы в зависимости от истраченной суммы. Накопленные баллы могут затем обмениваться на определенные товары или услуги по выбору клиента. В специальном каталоге банка перечислены, например, такие возможности, как подписка на газеты или журналы, билеты в кино и на концерты, доставка цветов, бытовой и электронной техники и т. д. [14].

Глобальные изменения затронули все сферы деловых услуг России, в том числе и банковский сектор. Финансовые рынки и бизнес-процессы тесно взаимосвязаны, а темпы их развития не позволяют жить по классическим законам экономики десятилетней давности. В ближайшие десятилетия наша страна должна не только идти в русле текущих колоссальных изменений, но и занять лидирующие место, дать толчок инновационным решениям и тенденциям.

Ведущие специалисты и эксперты указывают на настоятельную необходимость повышения стратегической и организационной роли банковского маркетинга, который базируется на эффективном использовании новых информационных технологий [12].

Заключение

Маркетинг—сравнительно новое явление на банковском рынке, возникшее приблизительно в 60-х годах XX в. Необходимость банковского маркетинга возникает в результате усиления конкуренции на банковских рынках, превращения этих рынков в рынки продавца.

Тремя сущностными чертами маркетинга являются маркетинговая философия (ориентация всей рыночной политики банка в первую очередь на удовлетворение потребностей клиентов), маркетинг-микс (применение множества инструментов рыночной политики) и маркетинговое управление (целенаправленная координация всех видов деятельности в сфере сбыта).

Большое значение для банковского маркетинга имеют особенности банковского продукта (банковских услуг), к которым относятся: абстрактность, неотделимость от источника, непостоянство качества, несохраняемость, договорный характер, связь с деньгами, протяженность обслуживания во времени, вторичность удовлетворяемых потребностей.

В число особенностей маркетинга в банковском деде входят: необходимость визуализации банковского обслуживания, образовательная ориентация, содействие формированию климата доверия, постоянная мотивация персонала, особое внимание автоматизации обслуживания.

В процессе маркетинговой деятельности банк проводит исследование рынка, разрабатывает конкурентную стратегию и осуществляет программу мероприятий по ее реализации.

На основе собранной маркетинговой информации осуществляются анализ банковского рынка, наблюдение за рынком и прогнозирование изменений рынка.

Организация банковского маркетинга не сводится лишь к учреждению службы маркетинга в банке, а предполагает перестройку всей организационной структуры банка с ориентацией на потребителя — формирование маркетинго - ориентированной банковской структуры.

Список использованной литературы

- Федеральный закон от 02.12.1990 № 395-1 "О банках и банковской деятельности" (ред. от 23.07.2010 с изменениями и дополнениями, вступающими в силу с 01.01.2011г.).

- Армстронг Г., Котлер Ф. Введение в маркетинг. Marketing: An Introduction. – 8-е изд. – М.: «Вильямс», 2007.

- Банковское дело. Под ред. Е.Ф. Жукова. – М.: Юнити, 2008.

- Банковское дело. Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. – Питер.: 2008.

- Банковское дело. Под ред. Коробовой Г.Г. – М.: Экономистъ, 2010.

- Банковский менеджмент: учебник для студентов вузов, обучающихся по экономическим специальностям / под ред. Е.Ф. Жукова. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2009.

- Банковский менеджмент: учебник / кол. авторов; под ред. д-ра экон. наук, проф. О.И. Лаврушина. - 2-е изд., перераб. и доп. - М.: КНОРУС, 2009.

- Березин И.С. Маркетинговый анализ. Рынок. Фирма. Товар. Продвижение. – М.: Вершина, 2008.

- Николаева Т.П. Банковский маркетинг: Учебно-методический комплекс. – М.: Изд. центр ЕАОИ. 2009.

- Ольхова Р.Г. Банковское дело: управление в современном банке. – М.: Кнорус, 2008.

- Анализ комплекса успешных и эффективных маркетинговых коммуникаций для продвижения банковских услуг в условиях финансового кризиса в России// Маркетинговые коммуникации. – 2010 . – № 3.

- Панова Г.С. http://www.cfin.ru/press/marketing/1998-1/07.shtml Обновлено: 08.10.2008

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

![Сущность и цели банковского маркетинга [20.05.11]](/files/works_screen/99/29.png)